«Государственное регулирование инвестиций»

| Вид материала | Реферат |

- Темы рефератов по дисциплине «Государственное регулирование предпринимательской деятельности», 20.53kb.

- Правовое регулирование иностранных инвестиций в России, 476.95kb.

- Экзаменационные вопросы по курсу «Государственное регулирование экономики», 24.6kb.

- Покровский Геннадий Евгеньевич доцент, к э. н. Погребняк Виктор Алексеевич профессор,, 891.74kb.

- Дор 2005 38 ис №38 т.: 1;4;8 – 2;1;1 государственное стимулирование и регулирование, 74.42kb.

- Методические указания и задания для студентов заочной формы обучения по выполнению, 183.4kb.

- Рабочая программа дисциплины «Государственное регулирование национальной экономики», 435.72kb.

- Программа дисциплины «Государственное регулирование недропользования» для специальности, 224.51kb.

- Административное право сга, 26.55kb.

- Государственное регулирование в сфере предпринимательской деятельности, 46.92kb.

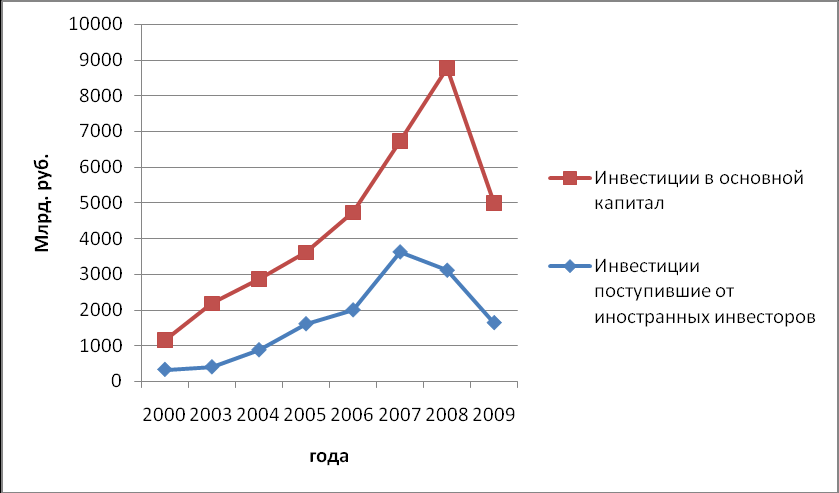

II ИНВЕСТИЦИОННАЯ ПОЛИТИКА В РОССИЙСКОЙ ФЕДЕРАЦИИ НА СОВРЕМЕННОМ ЭТАПЕ2.1 Инвестиционные процессы в современной российской экономикеЭкономическое развитие России в 2009 г. происходило под влиянием мирового финансового кризиса и не было равномерным. Резкое ухудшение внешнеэкономических условий, падение экспорта, отток капитала и приостановка банковского кредита привели к значительному сокращению инвестиционной активности и спаду в промышленности в первом полугодии. Спад ВВП в значительной степени, с обвалом инвестиционного спроса. Инвестиции в основной капитал сократились на 17,0%. Обвал инвестиций в I квартале составил 8,1% к уровню предыдущего квартала, во II и III кварталах спад продолжился при его постепенном замедлении и только к концу года динамика инвестиций стабилизировалась4. В таких условиях особую важность приобретает стимулирование притока инвестиций в основной капитал. Наличие проектов, инвестиционных и инновационных, а также политическая обстановка, формируемая действиями властей, создают необходимые условия для притока капитала, которые принято называть инвестиционным климатом. Благоприятный инвестиционный климат характеризуется политической устойчивостью, наличием законодательной базы, умеренными налогами и льготами, предоставляемыми инвесторам. Под инвестиционной привлекательностью будем понимать объективные предпосылки для инвестирования, количественно выражающиеся в объеме капитальных вложений, которые могут быть привлечены в регион, исходя из присущих ему инвестиционного потенциала и уровня некоммерческих инвестиционных рисков. Уровень инвестиционной привлекательности выступает при этом как интегральный показатель, суммирующий разнонаправленное влияние показателей инвестиционного потенциала и инвестиционного риска. Как видно из рисунка 4, инвестиции в основной капитал с 2000 г. в целом по России возрастали и тренд положителен5. При этом на иностранные инвестиции приходилось 35,8% от всего объема капиталовложений. Пик иностранных инвестиций пришелся на 2007 г. Спад вложений иностранных инвесторов в 2008 г. объясняется началом мирового финансового кризиса и опасением вкладывать свои деньги в российскую экономику, по-прежнему сохраняющую негативную репутацию. Достигнув своего максимального значения в 2008 г., капитальные вложения в 2009 г. резко сократились и составили 57% от уровня предыдущего года.  Рисунок 4 Капитальные вложения в российскую экономику Ведущие позиции по оценке инвестиционного климата в регионах России занимает рейтинговое агентство «Эксперт». При оценке им используется около двух сотен количественных и качественных показателей, свидетельствующих о том, что по причине мирового финансового кризиса резко изменилась инвестиционная привлекательность российских регионов. Наиболее привлекательными для инвесторов стали некрупные регионы с выраженными агропромышленными функциями, а на первый план вышла коррупционно-криминальная составляющая инвестиционного риска. Связано это с тем, что кризис заставил инвесторов пересмотреть приоритеты, как с точки зрения рисков, так и с точки зрения потенциала регионов. Сегодня конкуренцию за инвестиции имеют шансы выиграть регионы с низкими криминальными, управленческими и социальными рисками. Рассмотрим регионы «лидеры» и «аутсайдеры» по рейтингу инвестиционного климата (таблица 2)6. Таблица 2 – Инвестиционный климат в российских регионах

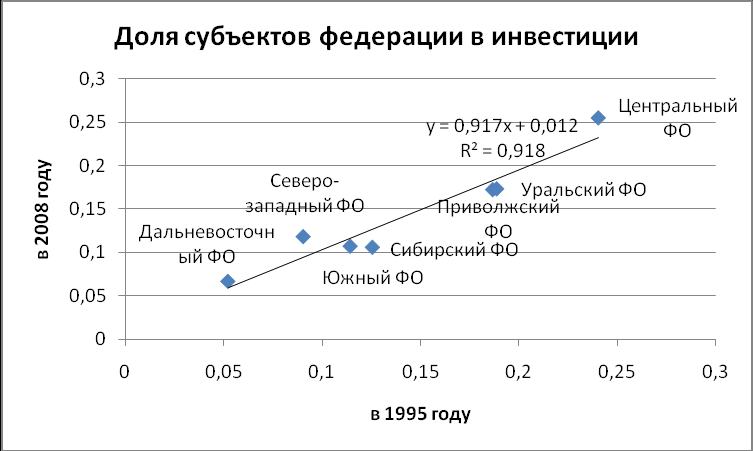

Из приведенного рейтинга видно, что ни один из регионов не представлен в группе максимального потенциала и минимального риска. Лишь Липецкая область имеет минимальный риск при низком потенциале. Лидирующие позиции занимает Москва и Московская область, Санкт-Петербург, Свердловская область и Краснодарский край. На долю этих регионов приходится 31,5% всего инвестиционного потенциала российских регионов. Низким потенциалом и высокой степенью рискованности характеризуются вложения активов в Республику Ингушетия, Чеченскую Республику и Республику Тыва. На долю этих регионов приходится менее 1% инвестиционного потенциала.  Рисунок 5 Распределение инвестиций между федеральными округами в 1995 г. и в 2008 г. Сравнение доли федеральных округов в инвестициях в 1995 г. и в 2008 г. показывает, что никаких революций в распределении инвестиций между субъектами федерации не произошло. На рисунке 5 по горизонтальной оси отложены доли субъектов РФ в инвестициях в основной капитал в 1995 г., а по вертикальной оси – их доли в 2008 г. Все точки лежат практически на одной прямой. Это означает, что доля субъекта федерации в инвестициях 2008 г. почти на 91% определена инвестициями 1995 г.7 Такая структура инвестиций указывает на рост как равномерное расширение. Причина такого положения заключается в том, что федеральные округа РФ, привлекшие незначительные инвестиции в 1995 г., мало привлекли их и в 2008 г. По разным причинам отстающие в своём развитии округа РФ продолжают отставать. Инвесторы предпочитают более освоенные регионы. Таблица 3 – Инвестиции в основной капитал на душу населения в 2009 г.

Исследования свидетельствуют, что в России усиливается межрегиональная дифференциация, в том числе по объему инвестиций в основной капитал. Таблица 4 – Среднемесячная номинальная начисленная заработная плата

Как следует из данных таблицы 3, первые места в рейтинге занимают «нефтегазовые регионы» с большим количеством сырьевых ресурсов, а также Москва и Санкт-Петербург. Среди отстающих такие регионы, как Республика Ингушетия и Республика Тыва8. Таблица 5 – Экономическая активность населения (в среднем в сентябре-октябре 2009 г.)

В значительной мере неравномерное распределение инвестиций предопределяет усиление межрегиональной дифференциации по уровню среднемесячной номинальной начисленной заработной платы, безработицы, экономической активности населения (таблицы 4, 5)9. Подтверждает эту зависимость и то обстоятельство, что лидерами по данному показателю являются все те же регионы. Для современной России характерна существенная дифференциация ее регионов по уровню своей инвестиционной привлекательности. В категорию “минимального риска” вошли Краснодарский край, Ростовская и Липецкая области (приложение А)10. Лидером впервые стала Липецкая область, которая из года в год улучшала свои позиции по социальному, экономическому, управленческому и экологическому рискам. Второе место Краснодарского края также закономерно и является не только результатом повышенного внимании федеральной власти к краю, но и многолетних “встречных” усилий руководства региона по созданию благоприятного инвестиционного климата. От своего географического соседа не отстает и Ростовская область, поднявшаяся в рейтинге с 15-го на 3-е место. В десятку лучших по инвестиционному риску вошли также Рязанская, Вологодская области и Чувашская Республика, Татарстан, Белгородская область., Краснодарский край, Калининградская, Нижегородская и Московская области. Наибольшее снижение ранга риска у Воронежской области связано с заметным уменьшением управленческого и законодательного рисков. Улучшилась социальная атмосфера, заметно снизился криминал. Крупный инвестор наконец-то пошел в регион. С активностью региональной власти связан и долго готовившийся «взлет» в ранге риска Тульской области (таблица 6). Напротив, наиболее сильно опустилась по рангу интегрального риска Новгородская область, болезненно переживающая смену руководства. Таблица 6 – Лучшие регионы по динамике инвестиционного риска

Расчет среднего уровня инвестиционного риска регионов за 12 лет (1995-2007 гг.) проведения рейтинговых исследований позволил выявить наиболее привлекательные и стабильные регионы по инвестиционному климату (таблицы 7, 811). Таблица 7 – Регионы с уровнем инвестиционного риска ниже среднероссийского за период 1995-2007 гг.

Пониженный (ниже среднероссийского уровня) индекс интегрального инвестиционного риска имеют лишь 27 регионов из 85, в то время как 21 регион имеет средний ранг потенциала выше среднерегионального уровня. Таблица 8 – Регионы с уровнем инвестиционного потенциала выше среднерегионального уровня за период 1995-2007 гг.

Увеличение притока инвестиций способно решить многочисленные проблемы регионального развития. Российские регионы нуждаются в огромных капиталовложениях. Это означает, что в самое ближайшее время должен быть задействован самый широкий спектр инструментов по активизации инвестиционных процессов и привлечению капиталов. Наиболее значимыми проблемами, с которыми сталкиваются регионы при реализации инвестиционных проектов, представляются нехватка финансовых средств, включая бюджетные и кредитные ресурсы, и неэффективная правовая база инвестиционной деятельности. Именно эти три причины затрудняют нормальные инвестирование в российских регионах. Компенсировать дефицит собственных инвестиционных ресурсов способны иностранные инвестиции. Структура иностранных инвестиций в российскую экономику представлена на рисунке 612  Рисунок 6 Структура иностранных инвестиций в российскую экономику В разрезе по видам экономической деятельности на конец сентября 2009 г. наибольший объём иностранных инвестиций накоплен: – в обрабатывающих производствах - 77,6 млрд. долл. США; – в оптовой и розничной торговле, ремонте автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования - 55,7 млрд. долл. США; – в сфере добычи полезных ископаемых - 45,1 млрд. долл. США; – в операциях с недвижимым имуществом, аренду и предоставление услуг – 32,5 млрд. долл. США; – в транспорте и связи - 24,8 млрд. долл. США; – в финансовой деятельности – 11,9 млрд. долл. США. География инвестиционного сотрудничества весьма разнообразна. В России зафиксировано взаимодействие с инвесторами, по крайней мере, из 25 стран мира. При этом компании из Германии зарегистрированы в 40% регионов страны, из США – в 36,7%, из Швеции – в 30%, из Китая – в 20%, из Великобритании – в 16,7%, из Франции и Финляндии – в 13,3%. Заметную роль в экономике российских регионов играют Канада, Бельгия, Голландия, Австрия, Италия, Норвегия, Швейцария, Дания, Чехия, Турция; менее значительное влияние оказывают Польша, Израиль, Южная Корея, Кипр, Виргинские острова, Малайзия, Казахстан и Украина (таблица 9). Проявляют умеренную активность в российских регионах и международные институты – Мировой банк реконструкции и развития (МБРР) и Европейский банк реконструкции и развития (ЕБРР). Таблица 9 – Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам, млрд.долл. США

Однако для крупных западных инвесторов Россия привлекательна только как энергосырьевой придаток и как значительный и недостаточно освоенный рынок сбыта всего спектра потребительской продукции. Никакого серьезного интереса Россия как производитель высокотехнологичной продукции не представляет. Подтверждает данный вывод и отраслевая структура иностранных инвестиций в российскую экономику. Наиболее привлекательными для иностранных инвесторов являются лесозаготовка и деревопереработка (не менее 46,7% регионов уже реализуют проекты по развитию этих отраслей с привлечением иностранного капитала); производство цемента и изделий из бетона (в этой связи особенно показателен пример Челябинской области, где заключено более 100 трехсторонних соглашений по поводу производства цемента – между правительством области, муниципальными образованиями и французскими инвесторами; пищевая промышленность (от производства пива, нектаров, соков, холодного чая, йогуртов, быстрозамороженной пиццы, шоколадных конфет, сахара, каши и молочных продуктов до строительства ресторанов «McDonalds», переработки мяса птицы и рыбы, а также микробиологического производства по переработке зерна). Последнее не может не настораживать, поскольку все перечисленные виды деятельности являются традиционными для российского производителя, в связи с чем представляется нецелесообразным допуск на этот рынок иностранных конкурентов. Иностранный бизнес принимает заметное участие и в других отраслях экономики регионов. Иностранные инвестиции оказываются задействованными при строительстве жилья и гостиниц, развитии химического производства по производству пластиковых изделий, возведении систем водоочистки. И все же в целом приходится констатировать отсутствие в России обоснованной системы привлечения иностранного капитала в те или иные отрасли. Довольно длительное время очень важное значения для потенциальных инвесторов оставался вопрос благоприятности регионального инвестиционного законодательства. В последнее время федеральное законодательство активно «вторгается» в регионы, например, определяя режим инвестирования в особых экономических зонах. Федеральными законами определены 22 особые экономические зоны на территории 20 регионов (таблица 10)13. Таблица 10 – Особые экономические зоны по федеральному законодательству

Одновременно федеральным законом №53-ФЗ от 29.04.2008 г. значительно расширен перечень стратегических отраслей (42 сферы деятельности), куда доступ иностранных инвестиций ограничен. Особые экономические зоны (ОЭЗ) позиционируются как внутрирегиональные точки инвестиционного роста. Финансирование создания и развития таких зон осуществляется за счет средств участников зон и других источников, в том числе средств регионального бюджета. Для резидентов данных зон применяется льготный порядок налогообложения, действующий в рамках действующего налогового законодательства. В период с 2005 по 2008 гг. была сформирована законодательная и нормативная правовая база функционирования особых экономических зон, включающая более 100 правовых актов. По состоянию на 31 декабря 2008 г. в ОЭЗ зарегистрировано 143 резидента, инвестиции которых составили 16,6 млрд.рублей. При этом объем произведенной продукции и услуг составил свыше 11 млрд.рублей. На территории ОЭЗ создано 5800 тысяч новых рабочих мест14. Однако приходится констатировать, что попытка содействовать решению проблемы инвестиционного дефицита путем создания особых экономических зон представляет собой точечное и маломасштабное воздействие на ситуацию. В области создания и функционирования ОЭЗ можно выделить проблемы, связанные, в первую очередь, с наличием законодательных и нормативных ограничений, с привлечением в ОЭЗ высококвалифицированных кадров, а также с воздействием неблагоприятной экономической ситуации на деятельность резидентов ОЭЗ. 25 декабря 2009 г. принят Федеральный закон № 340-ФЗ «О внесении изменений в Федеральный закон «Об особых экономических зонах в Российской Федерации» и отдельные законодательные акты Российской Федерации», направленный на повышение эффективности функционирования ОЭЗ. Законом вносятся изменения, направленные на совершенствование механизма создания и функционирования ОЭЗ, в том числе в части снижения инвестиционного порога в ОЭЗ ППТ, снятия ограничений по производству наукоемкой продукции в ОЭЗ ТВТ, расширения перечня разрешенных видов деятельности в ОЭЗ ППТ и портовых ОЭЗ. Таким образом, в настоящее время приходится констатировать дефицит инвестиций в Российской Федерации, что выступает существенным фактором, сдерживающим ее социально-экономическое развитие и становится непреодолимым препятствием на пути модернизации отечественной экономики и перевода на инновационный путь развития. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||