«Государственное регулирование инвестиций»

| Вид материала | Реферат |

Содержание1.2 Значение инвестиций для функционирования и развития экономики Рисунок 2 Функция инвестиционного спроса Рисунок 3 Зависимость инвестиций от дохода |

- Темы рефератов по дисциплине «Государственное регулирование предпринимательской деятельности», 20.53kb.

- Правовое регулирование иностранных инвестиций в России, 476.95kb.

- Экзаменационные вопросы по курсу «Государственное регулирование экономики», 24.6kb.

- Покровский Геннадий Евгеньевич доцент, к э. н. Погребняк Виктор Алексеевич профессор,, 891.74kb.

- Дор 2005 38 ис №38 т.: 1;4;8 – 2;1;1 государственное стимулирование и регулирование, 74.42kb.

- Методические указания и задания для студентов заочной формы обучения по выполнению, 183.4kb.

- Рабочая программа дисциплины «Государственное регулирование национальной экономики», 435.72kb.

- Программа дисциплины «Государственное регулирование недропользования» для специальности, 224.51kb.

- Административное право сга, 26.55kb.

- Государственное регулирование в сфере предпринимательской деятельности, 46.92kb.

1.2 Значение инвестиций для функционирования и развития экономики

Анализ инвестиционных процессов показывает, что увеличение чистых инвестиций генерирует мультипликативный рост ВВП. Иначе говоря, инвестируемые деньги – это деньги «повышенной мощности». Это усиленное влияние инвестиций на рост ВВП получило название «мультипликативного эффекта», а модель, описывающая данные взаимодействия, – «модели мультипликатора».

Очевидно, что независимо от источника расходов (будь то частные инвестиции I или государственные расходы G), чем выше у экономических агентов дополнительный потребительский расход (т.е. склонность потреблять), тем сильнее отмеченный мультипликативный эффект. Напротив, чем выше склонность к сбережению (а значит, и дополнительная «денежная утечка» при каждом денежном обороте доходов), тем указанный эффект слабее.

Таким образом, мультипликатор (лат. multiplico - умножаю) – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода.

При росте инвестиций рост ВВП будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВВП и называют мультипликативным эффектом.

Мультипликатор – это числовой коэффициент, который показывает размеры роста ВВП при увеличении объема инвестиций.

Предположим, прирост инвестиций составляет 10 млрд. рублей, что привело к росту ВВП на 20 млрд. рублей. Следовательно, мультипликатор равен 2.

(1)

(1) (2)

(2)т.е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВВП.

Из данной формулы можно сделать следующие выводы:

1. Чем больше дополнительные расходы населения на потребление, тем больше будет величина мультипликатора, а, следовательно, и приращение ВВП при данном объеме приращения инвестиций;

2. Чем больше дополнительные сбережения населения, тем меньше величина мультипликатора, а, следовательно, и приращение ВВП при данном объеме приращения инвестиций.

Мультипликатор является важным макроэкономическим понятием, так как он позволяет сделать вывод о том, в какой степени экономика способна усилить эффект изменения расходов. Незначительное исходное изменение инвестиций может оказать значительное воздействие на совокупный спрос, а значит, и на объем производимых экономикой товаров и услуг.

Простейшая функция инвестиционного спроса отражает зависимость объема инвестиций от ставки процента (рисунок 2), которую инвестор сопоставляет с ожидаемой нормой прибыли. Кривая показывает динамику объема инвестиций при изменении ставки процента.

Из рисунка 2 видно, что между ставкой процента и объемом требуемых инвестиций существует обратная связь.

Рисунок 2 Функция инвестиционного спроса

Простейшая функция автономных инвестиций имеет вид:

I = е – dR, (3)

где:

I – автономные инвестиционные расходы (не зависящие от дохода, на которые влияют технический прогресс, численность населения и т.д.);

е – автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых, технический прогресс, численность населения и т.д.);

R – реальная ставка процента;

d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента.

Реальную ставку процента и ожидаемую норму прибыли можно отнести к основным факторам, влияющим на объем инвестиций. Изменение этих факторов графически означает движение вдоль кривой инвестиционного спроса (вверх-вниз).

Следует различать автономные инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода, и стимулируемые (производные, индуцированные), величина которых зависит от колебаний совокупного дохода (Y).

Зависимость инвестиций от национального дохода можно представить графически (рисунок 3).

Объясняется такая зависимость тем, что рост ВНП ведет к увеличению предпринимательской прибыли и появлению стимулируемых инвестиций.

Положительная зависимость инвестиций от дохода может быть представлена в виде функции:

/ = е - dR +

Y, (4)

Y, (4)где:

– предельная склонность к инвестированию;

– предельная склонность к инвестированию;Y – совокупный доход.

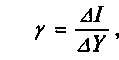

Предельная склонность к инвестированию – доля прироста расходов на инвестиции в любом изменении дохода:

(5)

(5) I – изменение величины инвестиций;

I – изменение величины инвестиций;  Y – изменение дохода.

Y – изменение дохода.

Рисунок 3 Зависимость инвестиций от дохода

В любой момент в распоряжении у всех фирм имеется широкий выбор инвестиционных проектов. При высокой ставке процента будут осуществляться только те инвестиционные проекты, которые обеспечивают самую высокую ожидаемую норму чистой прибыли. Значит, уровень инвестиций будет небольшим. При снижении ставки процента становятся коммерчески выгодными также проекты, ожидаемая норма чистой прибыли от которых меньше. И соответственно уровень инвестиций возрастает.

Кривая спроса на инвестиции смещается под влиянием факторов, «не связанных с доходом». Любой фактор, вызывающий прирост ожидаемой чистой доходности инвестиций, сместит эту кривую вправо. Наоборот, все, что приводит к снижению ожидаемой чистой доходности инвестиций, будет смещать данную кривую влево. К таким факторам, не связанным с доходом, относятся:

1. Издержки на приобретение, эксплуатацию и обслуживание оборудования.

Первоначальный расходы на основной капитал вместе с расходами на его техническое обслуживание, текущий ремонт и эксплуатацию очень важны при исчислении ожидаемой нормы прибыли от любого определенного инвестиционного проекта. В той мере, в какой эти расходы будут возрастать, в такой же мере ожидаемая норма чистой прибыли от предполагаемого инвестиционного проекта будет снижаться, а кривая спроса на инвестиции -смещаться влево. И наоборот, если эти расходы падают, то ожидаемая норма чистой прибыли возрастает и кривая спроса на инвестиции сдвигается вправо.

2. Налоги на предпринимателя.

При принятии инвестиционных решений владельцы предприятий рассчитывают на ожидаемую прибыль после уплаты налогов. Значит, возрастание налогов на предпринимателей приводит к снижению доходности и вызывает смещение кривой спроса на инвестиции влево; сокращение налогов приводит к ее смещению вправо.

3. Технологические изменение.

Технический прогресс – разработка новой и совершенствование имеющейся продукции, создание новой техники и новых производственных процессов – является основным стимулом для инвестирования. Разработка более производительного оборудования, например, снижает издержки производства или повышает качество продукции, тем самым увеличивая ожидаемую норму чистой прибыли от инвестирования на данное оборудование. Короче говоря, ускорение технического прогресса смещает кривую спроса на инвестиции вправо, и наоборот.

4. Наличный основной капитал.

Наличный основной капитал влияет на ожидаемую норму прибыли от дополнительных инвестиций в любой отрасли производства. Если данная отрасль хорошо обеспечена производительными мощностями и запасами готовой продукции, то в этой отрасли инвестирование будет сдерживаться. Причина ясна: такая отрасль достаточно оснащена, чтобы обеспечить текущий и будущий спрос по ценам, которые обеспечивают среднюю прибыль. Если в отрасли имеются достаточные или даже избыточные мощности, то ожидаемая норма прибыли от прироста инвестиций будет низкой, и поэтому инвестирование будет незначительным или его не будет совсем. Излишне производственные мощности ведут к смещению кривой спроса на инвестиции влево; относительный недостаток основного капитала - к ее смещению вправо.

5. Ожидания.

Как уже отмечалось раньше, основой проекта является ожидаемая прибыль. Основной капитал находится в длительном пользовании, его срок службы может исчисляться 10 или 20 годами, и поэтому доходность любого капиталовложения будет зависеть от прогнозов будущих продаж и будущей рентабельности продукции, производимой с помощью этого основного капитала. Ожидания предпринимателей могут базироваться на разработке прогнозах будущих условий предпринимательства, которые включают ряд «показателей предпринимательства». Вместе с тем, такие неопределенные и трудно предсказуемые факторы, как изменения во внутреннем политическом климате, осложнения в международной обстановке, рост населения, условия на фондовой бирже и т.д., должны приниматься во внимание на субъективной и интуитивной основе. В этой связи отметим, что если руководители предприятия настроены оптимистично в отношении будущих условий предпринимательства, то кривая спроса на инвестиции будет смещаться вправо; пессимистический настроения приводят к смещению кривой влево.

Таким образом, инвестиции оказывают влияние на экономику с мультипликативным (множительным) эффектом. Последнее, в свою очередь, означает, что даже незначительное исходное изменение инвестиций может оказать значительное воздействие на совокупный спрос, а значит, и на объем производимых экономикой товаров и услуг.