«Государственное регулирование инвестиций»

| Вид материала | Реферат |

- Темы рефератов по дисциплине «Государственное регулирование предпринимательской деятельности», 20.53kb.

- Правовое регулирование иностранных инвестиций в России, 476.95kb.

- Экзаменационные вопросы по курсу «Государственное регулирование экономики», 24.6kb.

- Покровский Геннадий Евгеньевич доцент, к э. н. Погребняк Виктор Алексеевич профессор,, 891.74kb.

- Дор 2005 38 ис №38 т.: 1;4;8 – 2;1;1 государственное стимулирование и регулирование, 74.42kb.

- Методические указания и задания для студентов заочной формы обучения по выполнению, 183.4kb.

- Рабочая программа дисциплины «Государственное регулирование национальной экономики», 435.72kb.

- Программа дисциплины «Государственное регулирование недропользования» для специальности, 224.51kb.

- Административное право сга, 26.55kb.

- Государственное регулирование в сфере предпринимательской деятельности, 46.92kb.

I ИНВЕСТИЦИИ И ИХ ФУНКЦИОНАЛЬНОЕ НАЗНАЧЕНИЕ

1.1 Сущность, структура, источники инвестиций

Термин «инвестиции» происходит от латинского слова «invest», что означает «вкладывать». Согласно ст. 1 Федерального закона «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» от 25 февраля 1999г. № 39-ФЗ, инвестиции - это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

В некоторых источниках термин «инвестиции» трактуется как долгосрочное вложение капитала внутри страны и за рубежом в виде реальных и финансовых инвестиций. Под реальными понимают инвестиции, в результате которых происходит приращение капитала (вложение в новые здания, оборудование, товарно-материальные ценности и т.п.), под финансовыми – вложение капитала в акции и другие ценные бумаги.

В одной из первых переводных монографий по рыночной экономике Э. Дж. Долана и Д.E. Линдсея инвестиции на макроуровне определяются как «увеличение объема капитала, функционирующего в экономической системе, т. е. увеличение предложения производительных ресурсов, осуществляемое людьми»1

В учебнике «Экономикс» инвестиции характеризуются как «затраты на производство и накопление средств производства и увеличение материальных запасов»2. В этих определениях инвестиции рассматриваются как механизм (способ) увеличения производительных ресурсов общества.

Фактически они сужают понятие инвестирования до производственного (реального) инвестирования. При такой трактовке вложения капитала в ценные бумаги, в банковские депозиты уже нельзя относить к категории «инвестиции», так как не происходит увеличения производительных ресурсов общества.

Инвестирование в широком смысле определяется как процесс «расставания с деньгами сегодня, чтобы получить большую их сумму в будущем»3. При этом выделяются два главных фактора, характеризующих этот процесс, – время и риск. Это также узкая трактовка данной категории, так как инвестирование капитала в реальной действительности происходит не только в денежной, но и в других формах движимого и недвижимого имущества, нематериальных активов.

Кроме того, определение инвестиций через вложения, «приносящие выгоды», не совсем корректно, так как существуют инвестиционные проекты, которые не приносят инвесторам непосредственных выгод. Увязывание ожидаемых выгод с длительным периодом времени представляется не совсем верным, так как многие операции, связанные, в частности, с вложениями в ценные бумаги, изначально рассчитаны на получение разового результата в краткосрочном периоде.

Следует также отметить характерные неточности, допускаемые отдельными авторами при определении термина «инвестиции».

Во-первых, к ним часто относят «потребительские» инвестиции граждан (покупка бытовой техники, автомобилей, недвижимости и т.д.). Такие инвестиции не приводят к росту капитала и получению прибыли.

Во-вторых, встречается отождествление терминов «инвестиции» и «капитальные вложения». Капитальные вложения – форма институциональной деятельности предприятий, связанная с авансированием денежных средств в основной капитал. Инвестиции же могут осуществляться в нематериальные и финансовые активы.

В-третьих, во многих определениях отмечается, что инвестиции являются вложением денежных средств. На практике так бывает не во всех случаях. Инвестирование может осуществляться и в других формах, например взносов в уставный капитал предприятий движимого и недвижимого имущества, ценных бумаг, программного продукта и др.

В-четвертых, в ряде определений подчеркивается, что инвестиции – это долгосрочное вложение средств. Безусловно, капитальные вложения, связанные с новым строительством, расширением и реконструкцией производственных объектов, как правило, носят долгосрочный характер. Однако часто они бывают и краткосрочными. Например, приобретение машин и оборудования, не требующих монтажа.

Инвестиции – более широкое понятие, чем капитальные вложения. Инвестиции в широком понимании, представляют собой вложения средств и ресурсов с целью последующего их увеличения и получения экономического эффекта либо иного запланированного результата (социального, экологического и других эффектов). Поэтому такие вложения должны осуществляться на условиях платности, срочности и возвратности.

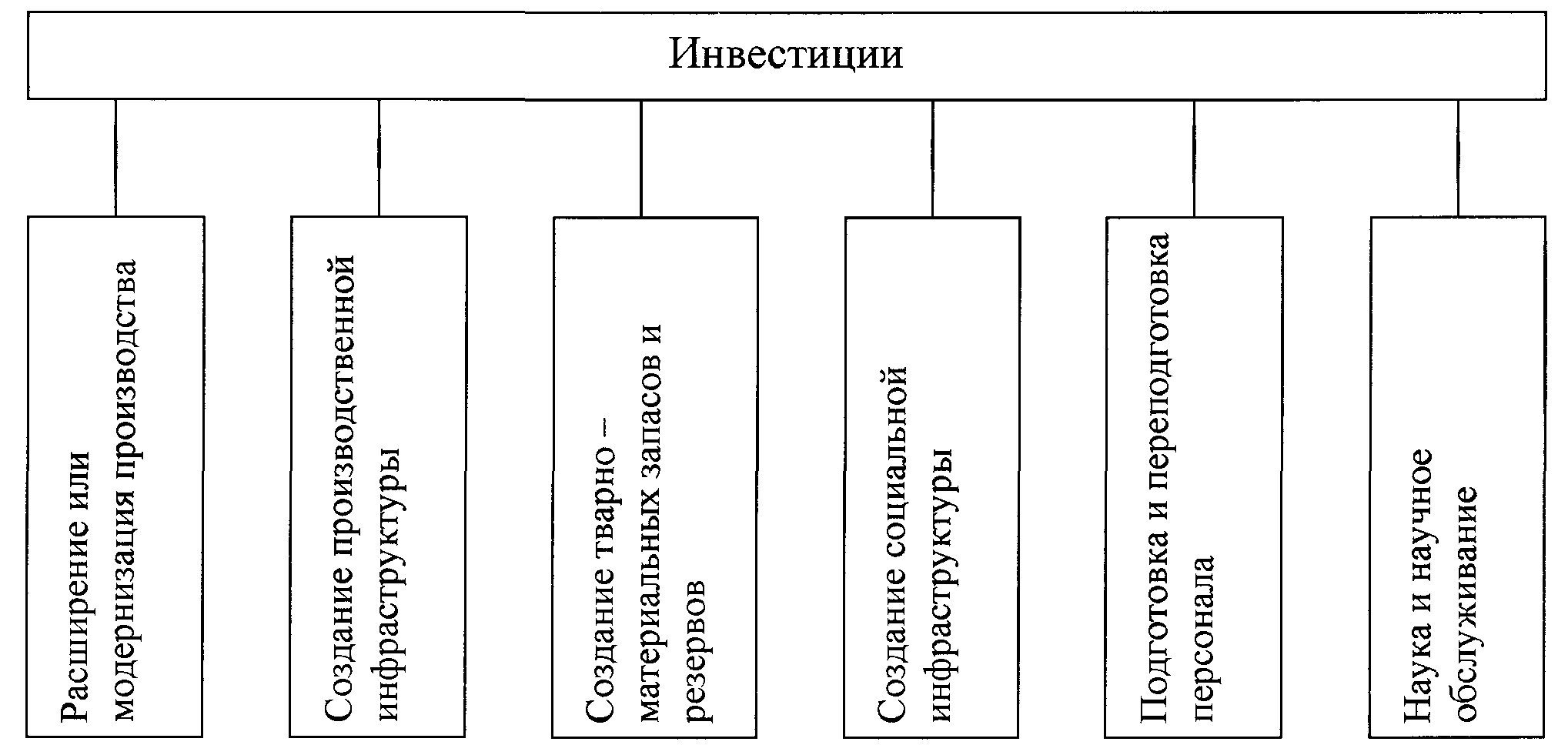

Структуру инвестиций можно представить следующим образом (рис. 1):

Рисунок 1 Структура инвестиций

Инвестиции являются ключевой экономической категорией и играют исключительно важную роль на макроуровне в системе товарно-денежных отношений. Инвестиции на макроуровне призваны обеспечить:

- осуществление политики расширенного воспроизводства и ускорение научно-технического прогресса;

-реформирование отраслевой структуры общественного производства и сбалансированное развитие как отраслей, производящих продукцию, так и сырьевых отраслей;

- повышение качества продукции;

- улучшение структуры внешнеторговых операций;

- решение социальных и экологических проблем;

- решение проблем обеспечения обороноспособности страны и др.

В коммерческой деятельности применяются различные классификации инвестиций.

1. По направлениям вложения средств инвестиции классифицируются следующим образом:

- инвестиции в материальные активы (земельные участки, средства производства, запасы, покупные комплектующие, другое имущество);

- финансовые инвестиции (ценные бумаги, долевое участие, приобретение долговых прав);

- инвестиции в нематериальные активы (исследования и разработки, ноу-хау, приобретение лицензий, обучение персонала, реклама, фирменный имидж, социальная сфера и пр.).

Инвестиции в имущество и нематериальные инвестиции целесообразно объединить в одну группу, так как и те, и другие – вложения в производство, или так называемые прямые инвестиции, а инвестиции в ценные бумаги – портфельные инвестиции – это самая известная классификация.

Характерная черта прямых инвестиций, по определению МВФ, состоит в том, что инвестор участвует в управленческом контроле над объектом (предприятием), в который инвестирован его капитал. Обычно для этого достаточно владеть 10% акционерного капитала. Портфельные инвестиции такого участия в контроле не дают. Они, как правило, представлены пакетами акций (или отдельными акциями), на которые приходится менее 10% собственного капитала. В разных странах формальную границу между прямыми и портфельными инвестициями устанавливают по-разному, но обычно это 10%.

2. По характеру участия в инвестировании выделяют:

- прямые инвестиции, которые предполагают непосредственное участие инвестора в выборе объекта для вложения денежных средств.

- портфельные инвестиции – осуществляются через финансовых посредников (коммерческие банки, инвестиционные компании и фонды). Последние аккумулируют и размещают собранные средства по своему усмотрению, обеспечивая их эффективное использование.

3. По форме собственности инвесторов разделяет:

- государственные инвестиции;

- частные инвестиции российских резидентов;

- иностранные инвестиции;

- совместные инвестиции (субъектов Российской Федерации и иностранных государств).

4. По отношению к объекту вложения выделяют:

- внутренние инвестиции, которые представляют собой вложения капитала в активы самого инвестора;

- внешние, т.е. вложения капитала в реальные активы других хозяйствующих субъектов или финансовые инструменты иных эмитентов.

5. По уровню инвестиционного риска выделяют следующие виды инвестиций:

- безрисковые инвестиции, характеризующие вложение средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала, и практически гарантированно получение реальной прибыли;

- низко рисковые инвестиции, которые характеризуют вложения капитала в объекты, риск по которым ниже среднерыночного уровня;

- средне рисковые инвестиции, выражающие вложения капитала в объекты, риск по которым соответствует среднерыночному уровню;

- высоко рисковые инвестиции определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного;

- наконец, спекулятивные инвестиции, выражающие вложение капитала в наиболее рисковые активы (например, в акции молодых компаний), где ожидается получение максимального дохода.

6. По характеру инноваций (нововведений) принято различать: экстенсивные инвестиции (расширение на прежней технической основе) и интенсивные инвестиции (расширение на новой технической основе).

7. В зависимости от фактора времени различают: краткосрочные, среднесрочные, долгосрочные.

9. По региональному признаку инвестиции подразделяют на инвестиции за рубежом и инвестиции внутри страны.

Выделяют следующие источники финансирования инвестиций (рисунок А.1):

1. Бюджетное финансирование, т.е. средства федерального бюджета, предоставляемых на безвозвратной и возвратной основе, средств бюджетов субъектов Российской Федерации.

Бюджетному финансированию присущ ряд принципов: получение максимального экономического и социального эффекта при минимуме затрат; целевой характер использования бюджетных ресурсов; предоставление бюджетных средств стройкам и подрядным организациям по мере выполнения плана и с учетом использования ранее выделенных ассигнований.

Достижение максимального эффекта при минимальных затратах выражается в том, что бюджетные средства должны предоставляться лишь в том случае, если соответствующий проект обеспечивает наибольшую результативность.

Для государства в качестве критерия экономической эффективности инвестиционного проекта выступают макроэкономические показатели: прирост валового и чистого национального продукта, национального дохода; для предприятия – размер увеличения прибыли; для населения – размер снижения стоимости квартир, различных услуг социального характера.

Особенности современной инвестиционной политики в России – снижение доли финансирования предпринимательских структур за счет бюджетных средств и активизация самих предприятий по изысканию инвестиционных ресурсов, в том числе за счет инструментов и институтов финансового рынка.

2. Собственные источники финансирования.

Собственные источники являются самыми надежными из всех существующих источников финансирования инвестиций. В идеале каждой коммерческой организации необходимо всегда стремиться к самофинансированию. В этом случае не возникает проблемы, где взять источники финансирования, снижается риск банкротства. Имеются и другие положительные стороны. В частности, самофинансирование развития предприятия означает его хорошее финансовое состояние, а также имеет определенные преимущества перед конкурентами, у которых такой возможности нет. Основными собственными источниками финансирования инвестиций в любой коммерческой организации являются чистая прибыль и амортизационные отчисления.

3. Заемные и привлеченные источники финансирования.

К заемным денежным средствам относятся долгосрочные кредиты банков, которые могут предоставляться предприятиям:

- на строительство, расширение, реконструкцию и техническое перевооружение объектов производственного и непроизводственного назначения;

- на приобретение движимого и недвижимого имущества (машин, оборудования, транспортных средств, здание и сооружений) и т.д.

Источником финансирования воспроизводства основных фондов являются также заемные средства других предприятий. Предприятиям могут предоставляться также займы индивидуальными инвесторами (физическими лицами).

Привлеченные средства – источник финансирования прямых инвестиций, получаемые предприятиями на финансовом рынке (выпуск ценных бумаг, лизинг).

Выпуск ценных бумаг и их размещение на финансовом рынке существенно расширяют возможности предприятий по привлечению временно свободных денежных средств предприятий, организаций и граждан для инвестирования. Лизинг позволяет предприятиям снизить уровень собственного капитала в источниках финансирования инвестиций.

Основное отличие между собственными и заемными финансовыми ресурсами заключается в том, что процентные платежи вычитаются до налогов, т.е. включаются в валовые издержки, в то время как дивиденды выплачиваются из прибыли (таблица 1). Данный эффект носит название эффекта налоговой экономии. В качестве показателя налоговой экономии выступает ставка налога на прибыль.

Таблица 1 – Источники финансирования инвестиций

в долл. США

| | Финансирование собственными инструментами | Кредитное финансирование |

| Выручка от реализации | 8500000 | 8500000 |

| Себестоимость продукции | 5600000 | 5600000 |

| Оплата процентов | 0 | 200000 |

| НДС | 1416667 | 1416667 |

| Валовая прибыль | 1483333 | 1283333 |

| Налог на прибыль | 445000 | 385000 |

| Дивиденды | 200000 | 0 |

| Чистая прибыль | 838333 | 898333 |

Из таблицы 1 следует, что кредитное финансирование более выгодно для предприятия, чем финансирование с помощью собственных финансовых средств. В то же время, кредитное финансирование для предприятия является более рисковым, так как проценты за кредит и основную часть долга ему нужно возвращать в любых условиях, вне зависимости от успеха деятельности предприятия.

4. Особые формы финансирования.

а) ипотечное кредитование. Ипотека влияет на преодоление экономического кризиса двумя путями:

- развитие ипотечного бизнеса позитивно сказывается на развитии реального сектора экономики, ведет к приостановке спада производства в строительном комплексе, сельском хозяйстве и других отраслях. Это связано с развитием рынка жилья (вообще недвижимости) и фермерского хозяйства;

- развитие ипотечного кредитования оказывает положительное влияние на преодоление социальной напряженности в обществе, которая, как правило, сопровождает экономический кризис.

Ипотечное кредитование считается относительно низко рискованной банковской операцией. Большая часть рисков при ипотечном кредитовании перекладывается на плечи заемщика и инвестора.

б) лизинг. В данном случае лизинг можно рассматривать как специфическую форму финансирования в основные фонды, осуществляемую специальными (лизинговыми) компаниями, которые, приобретая для инвестора машины и оборудование, как бы кредитуют арендатора.

5. Проектное финансирование.

Под проектным финансированием в международной практике понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков, а базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия всех издержек.

6. Венчурное финансирование инвестиционных проектов.

Понятие «венчурный капитал» (от англ, venture – риск) означает рисковые инвестиции. Венчурный капитал представляет собой инвестиции в новые сферы деятельности, связанные с большим риском. Финансируются обычно компании, работающие в области высоких технологий.

К венчурным относят небольшие предприятия, деятельность которых связана с большой степенью риска продвижения их продукции на рынке. Это предприятия, разрабатывающие новые виды продуктов или услуг, которые еще не известны потребителю, но имеют большой рыночный потенциал.

Таким образом, инвестиции – это долгосрочные вложения государственного и частного капитала в различные отрасли как внутри страны, так и за ее пределами с целью получения прибыли. Инвестиции как экономическая категория выполняют важные функции роста отечественной экономики. В макроэкономическом масштабе сегодняшние инвестиции закладывают основы завтрашнего роста производительности труда и более высокого благосостояния населения. Различные виды инвестиций и источники финансирования инвестиций позволяют более эффективно управлять инвестиционным процессом.