Основи організації бухгалтерського обліку

| Вид материала | Документы |

- Програми дисциплін ● Бухгалтерський облік Основи теорії бухгалтерського обліку, 160.6kb.

- План Суть І види обліку Принципи організації бухгалтерського обліку в банках Організація, 15.63kb.

- Зміст передмова з розділ Основи організації бухгалтерського обліку в бюджетних установах, 5637.85kb.

- В. В., Завгородній В. П. Організація бухгалтерського обліку, економічного контролю, 63kb.

- План рахунків бухгалтерського обліку 21 > Форми бухгалтерського обліку 25 > Особливості, 45.5kb.

- Програма вступного тестового випробування з бухгалтерського обліку, 122.05kb.

- Основи навчальної програми враховують вимоги Ради з освіти Міжнародної Федерації бухгалтерів,, 143.95kb.

- Навчально-методичний комплекс «основи фінансів та бухгалтерського обліку» для підготовки, 1065.73kb.

- План рахунків в системі бухгалтерського обліку І фінансової звітності. Система внутрішнього, 41.23kb.

- На виконання Програми реформування бухгалтерського обліку із застосуванням міжнародних, 76.65kb.

3.3. Організація облікових номенклатур

3.3.1. Загальна характеристика

Облікова номенклатура — це перелік господарських фактів про форми функціонування майна — засоби господарства — та капіталу — джерела утворення зазначених засобів, про господарські операції, а також результати господарської діяльності, які мають бути відображені в бухгалтерському обліку.

На підприємствах облікова номенклатура формується залежно від фактичних умов організації, технології та інших факторів.

Складнішим є розроблення її в новоутворених господарствах, оскільки треба визначити перелік об'єктів господарювання, які підлягають документуванню.

Під час розробки облікових номенклатур особливу увагу приділяють даним первинного, вторинного та кінцевого оформлення.

До даних первинного оформлення відносять первинні відомості, наприклад видачу грошей з каси, матеріалів зі складу, наявність матеріальних цінностей на складі під час інвентаризації тощо.

Даними вторинного оформлення є відомості, які отримують уже після первинної реєстрації в облікових реєстрах даних первинного оформлення, наприклад розрахунки розподілу загально-виробничих, загальногосподарських витрат тощо.

До даних кінцевого оформлення належать показники бухгалтерського балансу та звітності.

3.3.2. Структура облікової інформації

Облікова інформація характеризується складною будовою. Мінімальною структурною одиницею, яка не підлягає подальшому смисловому поділу, є реквізит. Розрізняють два види реквізитів: реквізити-ознаки та реквізити-основи. Перші характеризують якісну, а другі — кількісну сторону об'єктів обліку — господарських фактів, явищ і процесів.

Кожний реквізит-основа разом з кількома реквізитами-ознаками утворюють інформаційну сукупність, котру називають економічним показником. Один або кілька економічних показників утворюють носій економічної інформації — документ.

Ураховуючи різноманітність та велику кількість об'єктів формування облікових номенклатур, їх слід вибирати за топологічною ознакою бухгалтерського обліку окремо для кожного технологічного етапу: первинного, поточного та підсумкового обліку.

З кожної топологічної дільниці бухгалтерського обліку та на кожному етапі складають перелік облікових номенклатур.

Облікові номенклатури розробляє бухгалтерія під керівництвом головного бухгалтера.

Формування облікових номенклатур — важливий момент організації бухгалтерського процесу, їх наявність сприяє ліквідації Дублювання в обліку, обґрунтованому вибору первинних документів, облікових реєстрів, формуванню документообігу, документопотоків, розв'язанню інших питань бухгалтерського обліку.

3.3.3. Облікові номенклатури різних етапів облікового процесу

Для того, щоб визначити перелік облікових номенклатур з кожного топологічного підрозділу бухгалтерського обліку, складають перелік усіх об'єктів, які мають бути зафіксовані в первинних документах.

При розробленні облікових номенклатур первинного обліку потрібно там, де це можливо, укрупнювати одиниці вимірювання.

Після визначення облікової номенклатури переходять до вибору носіїв облікової інформації.

Організація поточного обліку також починається з вивчення складу облікових номенклатур, які слід відобразити, проте вже в системі облікових реєстрів та різних розрахункових формах.

За своїм змістом облікові номенклатури поточного обліку бувають двох видів: прості (тобто такі, які в майбутньому не будуть деталізовані) і складні (які треба далі деталізувати).

Потім визначають облікові номенклатури господарських операцій з обліку основних засобів. Вони можуть бути трьох видів: надходження, передача в межах підприємства, вибуття. З кожного виду операцій добирають показники вищого рівня групування, а далі групи поділяють на підгрупи відповідно до потреб управління основними засобами. Орієнтовний перелік облікових номенклатур основних засобів наведено в табл. 3.1.

Таблиця 3.1

ПЕРЕЛІК ОБЛІКОВИХ НОМЕНКЛАТУР ПОТОЧНОГО ОБЛІКУ ОСНОВНИХ ЗАСОБІВ

| Види руху | Підвид руху | Субпідвид, субпідгрупа руху |

| Надходження | Від відділу капітального будівництва; від підрядної організації; безоплатно; інвентаризація тощо | Капітальне будівництво; капітальне придбання від інших господарств |

| Вибуття | За ліквідацією: безоплатне передавання тощо | Повна непридатність; реконструкція |

| Передавання в межах господарства | — | — |

Отже, перелік облікових номенклатур поточного обліку — це своєрідний перелік об'єктів обліку та їхнього руху за ознаками виду засобів, їхніми джерелами та процесами. Ця робота тісно переплітається з групуванням об'єктів обліку за різними ознаками.

Під час розроблення робочого плану рахунків використовують єдиний план рахунків, інструкцію щодо його застосування, різні нормативні акти, які стосуються окремих об'єктів обліку (основних засобів, матеріалів, продукції тощо). Далі складають систематизований перелік об'єктів поточного обліку. Кожному об'єкту, групі, підгрупі, субпідгрупі присвоюють порядковий номер. Виходячи з порядкового номера об'єкта найбільшої підгрупи, номерів груп, установлюють номер для кожного об'єкта і записують його в перелік. Організація підсумкового (узагальнюючого) обліку починається з виявлення складу облікових номенклатур, які мають бути відображені у відповідних підсумкових носіях облікової інформації. Формування показників залежить від багатьох факторів, які впливають на організацію підсумкового обліку.

Важливим чинником є звітність, яку має подати та чи інша господарська система, періодичність цієї звітності, строки її подання, джерела одержання інформації. За цими ознаками номенклатуру підсумкового обліку поділяють на певні групи.

Так, за характером розрізняють фінансову та внутрішньогосподарську номенклатуру. Такий поділ номенклатури є першим фактором, який впливає на її вибір.

За змістом номенклатура поділяється на статистичну, оперативну та бухгалтерську; за періодичністю складання — на поточну та річну. При цьому до періодичної відносять разову, місячну, квартальну, піврічну та дев'ятимісячну. Цей поділ має певне значення при організації підсумкового обліку.

Облікові номенклатури звітності поділяють на два види: директивні та розрахункові.

Організація зовнішньої звітності залежить насамперед від вимог, поставлених до неї державними органами та контрагентами: банками, кредиторами.

Основними нормативними документами, що визначають обсяг робіт з організації підсумкового обліку як звітності, є Положення про бухгалтерський облік і звітність в Україні, Інструкція зі складання звітності.

Формуючи облікові номенклатури підсумкового обліку, слід пам'ятати, що в окремих випадках звітні дані господарства заносять у зведену консолідовану звітність асоціації, фірми. Тому номенклатуру підсумкового обліку формують з урахуванням цієї вимоги.

Внутрішня звітність формується для потреб управління, оцінювання діяльності відповідного підрозділу. При розробленні зазначеної номенклатури слід виходити з конкретних завдань, поставлених перед підрозділом.

У всіх випадках формування номенклатури внутрішньої звітності слід додержувати затверджених у державних нормативних актах показників, щоб уникнути зайвої роботи на рівні господарства в цілому.

Облікові номенклатури підсумкового обліку як система фінансової звітності регламентовані законодавчими актами та стандартами бухгалтерського обліку. Тому кожну таку номенклатуру вибирають, переглядаючи ці нормативні акти.

Документи формуються не лише на першому етапі, а й на етапах поточного та підсумкового обліку. Наприклад, на етапі поточного обліку створюються первинні документи про розподіл витрат на управління, різні бухгалтерські довідки тощо. Слід ураховувати також, що на етапі первинного обліку способами доказовості облікових даних і інформації є здебільшого документи, на другому — облікові реєстри, на третьому — звітні форми.

3.4. Носії облікової інформації

Вибір носіїв облікової інформації залежить від наявності технічних засобів, організаційної та обчислювальної техніки. В умовах ручної обробки інформації матеріальними носіями даних та інформації є паперові, а в разі використання обчислювальної техніки, особливо ПК, — технічні (відео- і машинограми, дискети тощо). Проте завжди господарські факти — явища та процеси — мають бути відображені за допомогою документів, передбачених законодавчими актами.

Під час організації технології та вибору носіїв облікової інформації слід орієнтуватися на раціоналізацію облікового процесу.

Раціональними вважають носії інформації, які орієнтовані на контрольно-аналітичні процеси та є простішими, не потребують складних процедур обробки.

Якщо типових або уніфікованих документів немає, їх розробляють на підприємствах відповідно до діючих положень, інструкцій та рекомендацій.

3.4.1. Організація носіїв облікової інформації первинного обліку

Основним видом носіїв облікової інформації на етапі первинного обліку є документ (доказ). До бухгалтерських документів ставлять такі вимоги: наявність обов'язкових спеціальних реквізитів, забезпечення контролю за господарськими фактами, виготовлення звітних даних, зручність обробки, чіткість, компактність тощо.

На вибір матеріальних носіїв документів впливають наявність технічних засобів, обчислювальних машин, методика сприйняття первинних даних (ручним, машинним, автоматичним способами тощо). До цієї роботи, крім бухгалтерів, залучають працівників інших служб — фінансистів, постачальників, плановиків.

Якщо типових або уніфікованих форм первинних документів немає, їх розробляють на підприємстві, погоджуючи з органами Міністерства статистики України.

Основним напрямом удосконалення форм первинних документів є їх уніфікація та стандартизація.

3.4.2. Організація носіїв облікової інформації поточного обліку

Облікові реєстри є основними, проте не єдиними способами відображення облікової інформації поточного обліку. Крім облікових реєстрів, на цьому етапі формують реєстри розрахункового характеру, наприклад розрахунок розподілу витрат на управління, визначення транспортно-заготівельних витрат, амортизації основних засобів тощо. Тобто застосовують нові носії — розрахункові таблиці. У процесі поточного обліку складають також різні бухгалтерські довідки, наприклад про виправлення помилок, відображення в обліку результатів інвентаризації, що мають індивідуальний характер.

Таким чином, на етапі поточного обліку використовують три види форм відображення облікової інформації: облікові реєстри, розрахункові таблиці та бухгалтерські довідки.

Значна частина розрахункових таблиць рекомендована в централізованому порядку. Разом з тим часто їх розробляють безпосередньо на підприємствах.

Значний вплив на форми поточного обліку мають показники звітності. Для того, щоб з даних поточного обліку без додаткової роботи можна було заповнити форми звітності, під час розроблення форм поточного обліку попередньо вибирають показники звітності.

3.4.3. Організація носіїв облікової інформації підсумкового обліку

На цьому етапі готують два види носіїв: звітні форми та розрахункові таблиці.

Звітні форми фінансової звітності розробляють на основі господарської діяльності (промисловість, сільське господарство, будівництво, торгівля тощо). Для цього з альбомів типових форм вибирають відповідні форми звітності.

В умовах використання ЕОМ облікові реєстри та звітні форми складають за заданою програмою і видають на технічних носіях.

Загальні питання методики та техніки складання форм звітності викладені в додатках до цих форм.

У робочих інструкціях конкретизуються служби, посадові особи, строки, методика формування та деякі інші питання. Робочі інструкції сприяють поліпшенню й упорядкуванню робіт зі складання звітних форм.

Організація забезпечення формами паперових носіїв інформації здійснюється:

а) централізовано;

б) через придбання бланків у магазинах;

в) способом виготовлення бланків на замовлення в друкарнях.

Для того, щоб не допустити зривів у роботі, потрібно заздалегідь спланувати необхідну кількість бланків на рік та своєчасно подати замовлення у відповідні організації, друкарні.

Для нормального функціонування бухгалтерії треба мати приблизно 5—6-місячний запас бланків.

За способом зберігання носії облікової інформації поділяються на звичайні і суворої звітності.

Звичайні паперові носії облікової інформації зберігаються і обліковуються як канцелярське приладдя. Документи суворої звітності нумерують друкарським методом і комплектують. Наказом (розпорядженням) керівника призначається відповідальна особа.

Машиночитані бухгалтерські документи (на дискетах) разом з описом у людиночитаній формі передають у спеціальній упаковці, яка забезпечує захист їх від пошкодження та організацію доступу до них.

3.5. Організація технології облікового процесу

Створення форм документів, формування різних первинних, проміжних і підсумкових (узагальнюючих) даних і показників, складання звітності пов'язані з великою кількістю операцій, у здійсненні яких беруть участь багато виконавців. Це потребує заздалегідь продуманої системи їхніх дій і процедур руху облікової інформації (документів) як у просторі, так і в часі. Упорядкування цього процесу, тобто руху документів та виконання різних робіт, у практиці називають документообігом (в умовах комп'ютеризації — рухом первинних даних).

Слід зазначити, що в обліковому процесі переміщуються не тільки первинні документи, а іноді й облікові реєстри та окремі форми звітності. Наприклад, журнал-ордер № 6 можуть заповнювати два облікових працівники, що ведуть: один — облік матеріалів, а другий — облік розрахунків. Зведення даних з різних журналів здійснює третя особа. Таке переміщення також має бути погоджене як у часі, так і в просторі.

Основне завдання організації руху документів (даних) в обліковому процесі — це оптимізація каналів передавання та зв'язку облікових осередків—виконавців. Ці канали зв'язку можуть бути представлені з різним ступенем агрегування — від фіксації кожного окремого носія облікової інформації (тобто документа) до узагальненої характеристики потоків інформації. Річ у тім, що в обліковому процесі бухгалтерські документи нерідко передаються з однієї операції на іншу не окремо, а цілими пакунками. Особливо це стосується роботи в умовах застосування ЕОМ.

Документопотік (або потік первинних даних) — це сукупність операцій передавання з одного робочого місця на інше даних, зафіксованих на кількох носіях облікової інформації.

Формування документопотоків залежить від організаційної побудови і структури господарства, форми організації обліку, типів, виду та характеру технічних та організаційних засобів, обчислювальних машин, які використовуються в обліковому процесі. Вони бувають різної інтенсивності, що потребує особливої уваги в процесі організації облікового процесу.

Об'єктом організації є рух не тільки документів, а й цілих масивів. Крім того, слід мати на увазі, що в окремих випадках переміщуються і власне облікові реєстри та форми звітності (масиви облікової інформації) у процесі їх складання. Таким чином, організації підлягає рух усіх видів облікової інформації.

Організацією мають бути охоплені всі операції — від першого запису до здачі документа в архів.

3.6. Стадії документообігу

Обробка документів і даних, які вони містять в обліковому процесі, полягає в перетворенні вхідної інформації у вихідну різними механічними і логічними операціями, які можуть бути здійснені вручну або з застосування'м обчислювальних машин. У будь-якому разі поділ облікового процесу на частини залежить від масштабів робіт і наявності технічних засобів.

Найбільш суттєвими в технології облікового процесу є операції передавання (від одного виконавця іншому) й обробки (виконання різних технічних, логічних та інших процедур).

Операції передавання умовно можна поділити на чотири види: складання (або одержання) документа (даних) іззовні: просування від місця складання (або одержання) до місця обробки; рух у процесі обробки; рух після обробки до місця зберігання — архіву.

В умовах використання комп'ютерів — це стадії складання машиночитаного документа або одержання документа ззовні; формування груп (порцій) машиночитаних документів і складання на машиночитальному носії супровідного ярлика; передавання даних з машиночитаних документів на ПК першого рівня по каналах зв'язку або разом із супровідним ярликом (у спеціальній упаковці); обробка первинних даних на ПК; передавання машиночитаних документів до архіву.

Кожний вид операції складається з кількох елементарних видів робіт, які провадяться окремим виконавцем за визначений заздалегідь час. Кількість таких елементарних робіт може бути різною залежно від складності тієї чи іншої операції, документа, тривалості його руху.

Раціональна організація руху носіїв облікової інформації потребує мінімального розриву в часі між здійсненням господарського факту (операції) та одержанням необхідних відомостей (даних) про нього органами управління; застосування найбільш сучасних способів і засобів збирання, просування та обробки первинної облікової інформації; попереднього планування й подальшого регулювання; контролю за додержанням строків виконання.

Для поліпшення організації руху носіїв облікової інформації його (рух) розподіляють на окремі стадії.

Тема 4: Організація обліку власного Капіталу

Тема 4: Організація обліку власного КапіталуПлан лекции

4.1. Базові засади організації обліку власного капіталу

4.2. Організація облікового процесу

4.3. Організація руху носіїв первинного обліку на етапі поточного обліку

4.1. Базові засади організації обліку власного капіталу

Власний капітал як об'єкт обліку — це власні джерела підприємства, які без визначення строку повернення внесені засновниками — фізичними або юридичними особами чи залишені ними на підприємстві з уже оподаткованого прибутку.

Одиницею обліку власного капіталу є сума грошей, внесена засновником за законодавчо визначеним компонентом.

Відповідно до законодавчого визначення, власний капітал формується з таких компонентів:

- статутного (реєстрованого) капіталу;

- пайового капіталу,

- різних видів не реєстрованого капіталу;

- додаткового сплаченого капіталу;

- додаткового несплаченого капіталу;

- резервного (страхового) капіталу;

- нерозподіленого прибутку (непокритого збитку) минулих років;

- неоплаченого капіталу;

- вилученого капіталу.

Складові власного капіталу відбивають суму, яку власники передали в розпорядження підприємства як внески чи залишили у формі нерозподіленого прибутку, або суму, що підприємство одержало у своє розпорядження від інших підприємств без повернення.

Показник «власний капітал» — один з найістотніших і найважливіших для підприємства, оскільки відбиває такі характеристики:

- забезпеченість коштами для функціонування підприємства;

- кредитоспроможність підприємства;

- його платоспроможність.

Наведене вимагає особливої уваги під час організації обліку і, перш за все, відбору номенклатур.

У процесі організації обліку, передусім, потрібно врахувати, що при формуванні власності (капіталу) засновників підприємства розрізняють (за економіко-правовим характером) два поняття:

- вклади засновників;

- додаткові внески засновників.

Вклади та додаткові внески виконують різні функції. Для того, щоб зрозуміти ці функції, слід спочатку з'ясувати складові елементи власного капіталу.

Власний капітал засновників (учасників) поділяється на дві частини:

1) реєстрований; 2) нереєстрований.

Перший — це статутний або пайовий капітал. Другий — додатковий, резервний, страховий капітал та нерозподілений прибуток (непокритий збиток).

Усі складові є власністю засновників (учасників). Але вклади виконують набагато більше функцій і мають значно глибший зміст, аніж просте внесення додаткових коштів (майна), зокрема й таких, що залишилися в складі власного капіталу як нерозподілений прибуток.

Вклад — це частка засновника (учасника) у статутному (пайовому) капіталі підприємства, яка виконує такі функції:

а) інвестування діяльності підприємства (це першочергове джерело формування його майна);

б) регулювання відносин власності (розподіл майна, виробленої продукції, одержаного прибутку тощо). Це особливо важливо в разі виходу учасника (засновника) з підприємства чи коли йдеться про правонаступництво тощо;

в) управління підприємством (адже кількість голосів кожного учасника дорівнює його частці (вкладу) або пропорційна до неї).

Додатковий внесок — це частка засновника (учасника) в інших формах власного капіталу підприємства — резервному, страховому чи іншому вигляді — та нерозподіленому прибутку (непокритому збитку) минулих років. Це означає, що додаткові внески робляться або до резервного (страхового) капіталу, або до нерозподіленого прибутку (лишається неспожитою частка прибутку поточного року), тобто вклад (внесок) виконує лише першу функцію — інвестування.

Додаткові грошові внески або майно засновників (учасників) можуть бути спрямовані на розвиток підприємства, закупівлю товарно-матеріальних цінностей, покриття збитків тощо.

Важливим об'єктом організації облікового процесу є процес формування статутного (пайового) капіталу за рахунок вкладів засновників — обов'язковий елемент установчих документів підприємства. Сума статутного (пайового) капіталу підлягає обов'язковій реєстрації в державному реєстрі господарчих одиниць. Зміни збільшення чи зменшення також обов'язково мають реєструватися. Сума статутного (пайового) капіталу в балансі підприємства не може бути відмінною від тієї, що зафіксована в державному реєстрі. Тому не вкладені кошти засновників (учасників) відбиваються в пасиві балансу окремо.

Вартісна оцінка вкладу визначає частку засновника (учасника) у статутному (пайовому) капіталі, тоді як додаткові внески, крім випадків, щодо яких самі засновники зробили застереження, на її розмір не впливають.

Ця властивість додаткових внесків набуває особливого значення, наприклад у разі банкрутства. Учасники товариства відповідають лише в межах своїх вкладів (часток). При цьому додаткові внески учасників до інших видів власності до уваги не беруться.

Згідно з законодавством внесення вкладу обов'язкове для засновника (учасника). Воно неодмінно спричинює зміну статутного (пайового) капіталу, його перереєстрацію. А ось додаткові внески є добровільними. Відповідне рішення приймається більшістю голосів засновників (учасників).

При цьому важливо, що робиться — вклади до статутного (пайового) капіталу чи додаткові внески просто до власності (капіталу). Для побудови бухгалтерського обліку власності це має першорядне значення.

Вилучені з ринку акції зменшують участь акціонерного товариства на ринку і відповідно відбиваються в пасиві балансу.

4.2. Організація облікового процесу

Найбільш характерною особливістю організації власного капіталу є форма організації, а саме: приватна, колективна, корпоративна.

Об'єктами організації облікового процесу є етапи — первинний, поточний і узагальнюючий і об'єкти кожного етапу — номенклатури, носії номенклатур, їхній рух та забезпечення.

Первинний облік власного капіталу характеризує моменти процесу вкладання (внески, набуття права тощо) або вилучення, вихід з учасників, покриття збитків тощо.

Номенклатура має бути пов'язана зі структурою власного капіталу: статутний, резервний тощо.

Значна частина носіїв номенклатур первинного обліку визначена централізовано в альбомах первинних документів, наприклад касовий прибутковий, касовий видатковий ордери тощо. Якщо не має такого носія, його потрібно розробити, склавши відповідну форму індивідуально. При цьому вона має бути затверджена в установленому порядку.

Сутність організації руху носія первинного обліку полягає у визначенні процесу створення його як економіко-правового доказу та формування основи майбутніх записів у системі кожний носій (доказ) складається графік (документограма) його формування або одержання, якщо документ (носій) надходить від зовнішнього виконавця.

Об'єктами організації поточного обліку є: номенклатура, носії номенклатур та їхній рух.

Основу організації поточного обліку визначають аналітичний та синтетичний облік.

На організацію поточного обліку значний вплив має форма організації підприємницької діяльності: приватна, колективна або корпоративна. Зокрема, це стосується номенклатур поточного обліку для розроблення останніх складають таблиці для кожного носія індивідуально.

Основними носіями поточного обліку власного капіталу є реєстри (картки, відомості) аналітичного обліку за об'єктами та синтетичного обліку за рахунками, субрахунками й ознаками, рівнями узагальнення.

В основу організації синтетичного обліку першого порядку доцільно покласти передбачену планом рахунків систему з подальшою деталізацією для потреб фінансової звітності та управління конкретного підприємства.

Завершальним етапом організації носіїв поточного обліку є формування альбомів за ознаками:

- носії аналітичного обліку;

- носії синтетичного обліку;

♦ інші носи.

4.3. Організація руху носіїв первинного обліку на етапі поточного обліку

У тих випадках, коли носії первинного обліку багаторазово використовуються на етапі поточного обліку, з'являється потреба організації їхнього руху на даному етапі. Ця робота виконується так, що до складеної документограми (графіка) руху носія номенклатур первинного обліку додають операції, які потрібно виконати на етапі поточного обліку.

Об'єктами організації узагальнюючого (підсумкового) обліку є, як і на попередніх етапах, номенклатура, носії номенклатур та їхній рух.

Номенклатури підсумкового обліку формуються під впливом узагальнення даних у балансі періоду, показників внутрішньогосподарської, фінансової, статистичної та податкової звітності.

При цьому найбільш трудомістка робота — це формування даних для фінансового звіту № 4 «Звіт про власний капітал» та приміток до фінансової звітності.

Першим носієм узагальнюючого обліку є баланс періоду. Іншими носіями цього етапу є різні накопичувальні відомості, таблиці, в яких формуються підсумкові дані для потреб управління та складання різних форм звітності.

Формування таких таблиць залежить від форм організації підприємства (приватне, колективне, корпоративне).

З кожного первинного документа, носія первинної інформації, організацією мають бути охоплені всі операції, від першої до останньої — здавання документа до архіву. На кожний документ складається індивідуальний графік руху.

Тема 5. Організація обліку зобов'язань

План лекції

5.1. Визначення, оцінка та класифікація зобов'язань.

5.2. Організація документування операцій з обліку зобов'язань

5.3. Облік довгострокових зобов’язань.

5.4. Облік поточних зобов’язань.

5.5. Облік забезпечень.

5.1. Визначення, оцінка та класифікація зобов'язань.

Методологічні засади формування в бухгалтерському обліку інформації про зобов’язання та її розкриття в бухгалтерському обліку визначає Положення (стандарт) бухгалтерського обліку 11 „Зобов’язання”.

Зобов’язання – це заборгованість підприємства, яка виникла внаслідок минулих подій і погашення якої, як очікується, призведе до зменшення ресурсів підприємства, що втілюють в собі економічні вигоди.

Зобов’язання визнається і відображається в бухгалтерському обліку за умови, що:

- його оцінка може бути достовірно визначена та

- існує ймовірність зменшення економічних вигод у майбутньому внаслідок його погашення.

Якщо на дату балансу раніше визнане зобов'язання не підлягає погашенню, то його сума включається до складу доходу звітного періоду.

З метою бухгалтерського обліку зобов'язання поділяються на:

- довгострокові;

- поточні;

- забезпечення;

- непередбачені зобов'язання.;

- доходи майбутніх періодів

До довгострокових зобов'язань належать:

- довгострокові кредити банків;

- інші довгострокові фінансові зобов'язання;

- відстрочені податкові зобов'язання;

- інші довгострокові зобов'язання.

Зобов'язання, на яке нараховуються відсотки та яке підлягає погашенню протягом дванадцяти місяців з дати балансу, слід розглядати як довгострокове зобов'язання, якщо первісний термін погашення був більше ніж дванадцять місяців та до затвердження фінансової звітності існує угода про переоформлення цього зобов'язання на довгострокове.

Довгострокові зобов'язання, на які нараховуються відсотки, відображаються в балансі за їх теперішньою вартістю. Визначення теперішньої вартості залежить від умов та виду зобов'язання.

Теперішня вартість - дисконтована сума майбутніх платежів (за вирахуванням суми очікуваного відшкодування), яка, як очікується, буде потрібна для погашення зобов'язання в процесі звичайної діяльності підприємства.

Найпоширеніше зобов’язання виникають у кредитних відносинах.

Кредит - позичковий капітал банку у грошовій формі, що передається у тимчасове користування на умовах забезпеченості, повернення, строковості, платності та цільового характеру використання.

Є наступні види кредитів, що надаються підприємству:

- банківський (в грошовій формі);

- комерційний (в товарній формі);

- державний (в грошовій формі);

- лізинговий (в товарній формі).

Головними ланками кредитної системи є банки та кредитні установи, що мають ліцензію Національного банку України, які одночасно виступають у ролі покупця і продавця існуючих у суспільстві тимчасово вільних коштів.

Кредити, які надаються банками, поділяються:

- за строками користування

а) короткострокові - до 1 року,

б) середньострокові - до 3 років,

в) довгострокові - понад 3 років.

- за забезпеченням:

а) забезпечені заставою (майном, майновими правами, цінними паперами);

б) гарантовані (банками, фінансами чи майном третьої особи);

в) з іншим забезпеченням (поручительство, свідоцтво страхової організації);

г) незабезпечені (бланкові).

- за ступенем ризику:

а) стандартні кредити;

б) кредити з підвищеним ризиком;

- за методами надання:

а) у разовому порядку;

б) відповідно до відкритої кредитної лінії;

в) гарантійні (із заздалегідь обумовленою датою надання,

за потребою, із стягненням комісії за зобов'язання).

- за строками погашення:

а) водночас;

б) у розстрочку;

в) достроково (за вимогою кредитора, або за заявою позичальника);

г) з регресією платежів;

д) після закінчення обумовленого періоду (місяця, кварталу).

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах, передбачених кредитним договором. Основними із них є забезпеченість, повернення, строковість, платність та цільова направленість.

Кредитні взаємовідносини регламентуються на підставі кредитних договорів, що укладаються між кредитором і позичальником тільки в письмовій формі, які визначають взаємні зобов'язання та відповідальність сторін і не можуть змінюватися в односторонньому порядку без згоди обох сторін.

Для отримання кредиту позичальник звертається в банк, подаючи лист, клопотання, заявку, заяву. В документах зазначається необхідна сума кредиту, його мета, строки погашення та форми забезпечення. Комерційний банк аналізує, вивчає діяльність потенційного позичальника, визначає його кредитоспроможність, прогнозує ризик неповернення кредиту і приймає рішення про надання або відмову у наданні кредиту.

Розмір відсоткових ставок та порядок їх сплати встановлюються банком і визначаються в кредитному договорі в залежності від кредитного ризику, наданого забезпечення, попиту і пропозицій, які склалися на кредитному ринку, строку користування кредитом, облікової ставки та інших факторів.

Для більшої надійності вищезазначених видів забезпечення кредиту може укладатися тристороння угода: банк - гарант (поручитель, страхова організація) - позичальник.

Найбільш поширеним видом забезпечення є застава. Предмет застави має бути застрахованим на користь банку, а договір застави – завірений нотаріусом.

Кредитний ризик також може забезпечуватись страхуванням.

Забороняється надання кредитів на:

- покриття збитків господарської діяльності позичальника;

- формування та збільшення статутного фонду комерційних банків та інших господарських товариств.

Кредити підлягають погашенню у строк, обумовлений кредитним договором або достроково.

Погашення кредиту і нарахованих за ним відсотків здійснюється позичальником з поточних рахунків. У разі неможливості повернення заборгованості по кредитному договору в зазначений термін за проханням позичальника та згодою банку встановлюється новий строк погашення кредиту, що оформляється додатковою угодою.

Банк здійснює контроль за виконанням позичальником умов кредитного договору, цільовим використанням кредиту, своєчасним і повним його погашенням. При цьому банк протягом усього строку дії кредитного договору підтримує ділові контакти з позичальником, зобов'язаний проводити перевірки стану збереження заставленого майна, що повинно бути передбачено кредитним договором. У разі виявлення фактів використання кредиту не за цільовим призначенням банк має право достроково розірвати кредитний договір, що є підставою для стягнення всіх коштів в межах зобов'язань позичальника за кредитним договором у встановленому чинним законодавством порядку.

У разі несвоєчасного погашення боргу за кредитом та сплати відсотків (комісій), при відсутності домовленості про відстрочення погашення кредиту, банк має право на застосування штрафних санкцій у розмірах, передбачених договором.

Комерційна банки переважно не надають підприємствам довгострокові кредити. Можливість отримання довгострокових кредитів надається за допомогою кредитних ліній Світового банка та Європейського банка реконструкції та розвитку через уповноважені банки. Так, можна отримати короткострокові кредити для реалізації експортних контрактів, для придбання імпортної продукції з метою подальшого використання в процесі виробництва та довгострокові кредити для фінансування капітальних вкладень.

Підприємство також може отримати державний кредит. Державний кредит – це економічні відносини, що виникають між підприємством та державою внаслідок придбання підприємством державних цінних паперів, отримання бюджетних та позабюджетних кредитів.

Державне кредитування здійснюється наданням бюджетних позик безпосередньо міністерством, відомством, іншим центральним органом державної виконавчої влади для фінансування через банківські установи певних форм капітальних вкладень: пускових об'єктів, раніше початих розбудов виробничого призначення, технічного переоснащення і реконструкції діючих підприємств тощо.

Власність (капітал) позичальників — це позичені на контрактній основі в різних фізичних та юридичних осіб ресурси (активи), що на основі визначення строку, умов й інших характеристик використовуються підприємством у процесі діяльності.

Об'єктом обліку залученого капіталу на основі контракту є сума вартості грошей, матеріальних запасів тощо, яка одержана в тимчасове користування (тобто сума зобов'язань), дані фізичної або юридичної особи (позичальника) та умови повернення (строк, відсотки тощо).

Одиницею обліку власності позиченого на основі контракту капіталу є сума грошей, дані фізичної або юридичної особи та умови контракту позичання (строк повернення, відсотки тощо).

Основу організації обліку залученого (позиченого) капіталу на основі контракту формує класифікація (групування) за економі-ко-правовими, фінансовими та внутрішньогосподарськими ознаками.

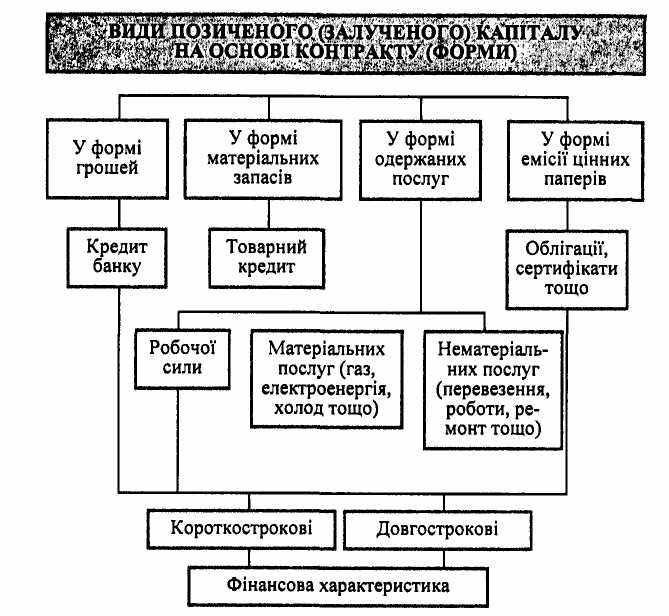

На рис. 5.1 наведена економіко-правова та фінансова класифікація позиченого (залученого) капіталу на основі контракту як об'єкта організації.

Рис. 5.1. Класифікація (групування) залученого (позиченого) капіталу на основі контракту

для організації обліку

5.2. Організація документування операцій з обліку зобов'язань

Організація документування операцій з обліку зобов'язань передбачає визначення документів, якими будуть оформлюватися дані операції, складання графіку документообороту. Особливістю зобов'язань є те, що переважна їх частина виникає на підставі попередньо укладеного договору.

Залежно від зобов'язання, яке виникає у ході укладання договорів, розрізняють велику кількість господарських договорів.

Порядок проходження документації, пов'язаної з укладанням і виконанням господарських договорів на підприємстві, повинен врегульовуватися Положенням про договірну політику.

Розглянемо детальніше особливості документування кожного з видів зобов'язань. Для отримання кредиту підприємство повинне надати до банку встановлений законодавством перелік документів.

Одержання кредиту відображається у бухгалтерському обліку на підставі виписок банку. Використання позикових коштів, перерахування банку відсотків та основні суми боргу здійснюються за платіжними дорученнями, які підтверджуються виписками банків.

Нарахування відсотків оформлюється розрахунком бухгалтерії.

Організація документування вексельних зобов'язань потребує особливої уваги, оскільки вексель належить до категорії бланків суворої звітності. Жодні виправлення у векселях не допускаються. У випадку недотримання чітко встановленої форми векселя останній втрачає силу.

З моменту прийняття рішення про видачу векселя і до моменту його погашення складаються різні документи (табл. 5.1).

Таблиця 5.1.

Первинні документи з розрахунків векселями

| № з/п | Документи | Перелік документів |

| 1 | Документи, необхідні для видачі простого векселя | => договори, додаткові угоди до них, що призводять до виникнення, зміни або припинення зобов'язань і (або) вимог щодо векселів; => акти приймання-передачі векселів, що засвідчують фізичне переміщення векселів та містять вказівку на підставу видачі векселя; => довіреність на одержання цінностей; => довіреність на підписання векселя; О реєстр виданих векселів, видача яких призводить до виникнення, зміни і/ або припинення прав та зобов'язань |

| 2 | Документи, необхідні для видачі переказного векселя | => договір між векселедавцем і першим векселедержателем; => договір між векселедавцем і платником; => довіреність на одержання цінностей (виписана першим векселедержателем); => акт приймання-передачі векселя; => довіреність на підписання векселя |

| 3 | Документи, необхідні для акцепту переказного векселя | акт пред'явлення векселя до акцепту; => авізо (заява на акцепт); => повідомлення про вчинення акцепту |

| 4 | Документи, необхідні для передачі (індосаменту) векселя | => договір (договір міни - при обміні товару на вексель; два зустрічних договори купівлі-продажу: договір купівлі-продажу товарів і договір купівлі-продажу векселя, з подальшим складання угоди (акту) про залік; договір купівлі-продажу товарів (робіт, послуг) за яким розраховуються, передаючи вексель); => акт приймання-передачі; = довіреність на одержання цінностей; => передавальний надпис (індосамент) |

| 5 | Документи, необхідні для пред'явлення векселя до платежу | акт пред'явлення векселя до платежу |

Реєстрацію документів доцільно вести в книзі обліку векселів і книзі реєстрації актів приймання-передачі векселів. У книзі обліку векселів реєструються всі одержані та видані підприємством векселі.

Довгострокові зобов'язання за облігаціями оформлюються розрахунками та довідками бухгалтерії, прибутковими касовими ордерами, виписками банку тощо. Облік зобов'язань з оренди ведеться на підставі договорів, актів приймання-передачі основних засобів, платіжних доручень, розрахунків (довідок) бухгалтерії тощо.

Довгострокова заборгованість переводиться до складу поточної довідкою бухгалтерії, після чого погашається платіжним дорученням або видатковим касовим ордером.

Розрахунки з вітчизняними постачальниками та підрядниками відбуваються на підставі документів постачальника: накладних, рахунків-фактур, рахунків, актів прийнятих робіт, послуг, податкових накладних, товарно-транспортних накладних.

Розрахункові документи, які надає підприємство-постачальник покупцю на суму оплати за отриману продукцію, виконані роботи та надані послуги, підлягають акцептуванню.

Акцепт - надпис уповноваженої особи (акцептанта) на рахунку, який засвідчує згоду прийняти рахунок до оплати.

Первинними документами для нарахування податків є розрахунки бухгалтерії, а за розрахунками з ПДВ - податкові накладні. Перерахування податків та обов'язкових платежів здійснюється на підставі платіжних доручень, які підтверджуються виписками банку.

Для забезпечення контролю за розрахунками за податками й платежами бухгалтер може відповідно до чинного законодавства розробляти додаткові документи, зокрема, перелік податків, зборів, внесків, обов'язкових платежів, які сплачуються підприємством.

Крім того, бухгалтер може складати річний податковий календар.

Такі допоміжні документи сприяють запобіганню порушень, пов'язаних з недотриманням строків або несплатою певного виду податків або платежів, невчасним поданням податкової звітності.

У складі зобов'язань відображаються також поточні розрахунки із учасниками (засновниками). Бухгалтер повинен в обов'язковому порядку уважно ознайомитися з тими положеннями статуту, які визначають порядок нарахування і виплати дивідендів або частки прибутку.

Рішення про розподіл прибутку між засновниками повинно фіксуватися у протоколі зборів засновників. Нарахування дивідендів оформлюється у відомості обліку дивідендів.

Щодо відображення в обліку доходів майбутніх періодів (орендна та квартирна плата, плата за комунальні послуги та ін.), то надходження коштів підтверджується випискою банку, прибутковим касовим ордером. Віднесення доходів майбутніх періодів до доходу звітного періоду оформлюється довідкою бухгалтерії.

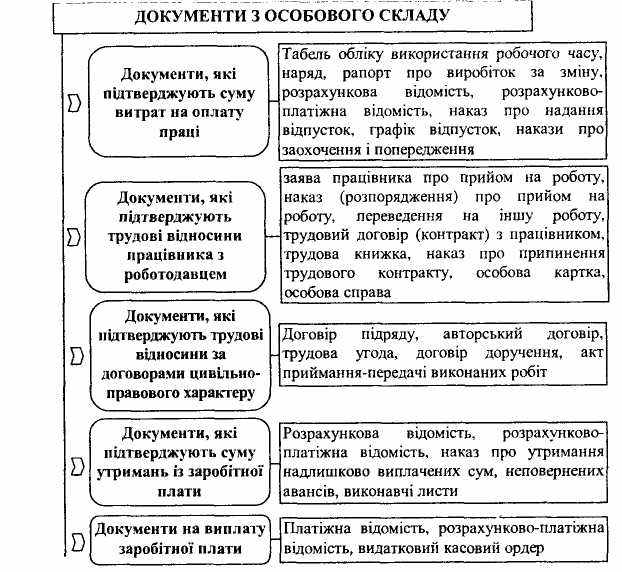

Здійсненню ефективного документування операцій з обліку нарахування і виплати заробітної плати пов'язане передусім з документацією з особового складу, тобто сукупністю документів, у яких фіксуються етапи трудової діяльності працівників (рис. 5.2).

Рис. 5.2. Види документів з особового складу

Документи з особового складу є досить важливими та вимагають особливої ретельності і акуратності їх оформлення, ведення й зберігання протягом тривалого часу. Більшість з наведених документів мають затверджені типові форми.

Документація перших трьох груп ведеться працівниками відділу кадрів, а за відсутності такого структурного підрозділу - бухгалтером або іншою особою, вповноваженою керівником підприємства. Документи четвертої і п'ятої груп складаються обліковими працівниками.

Працюючи з документами з особового складу, необхідно враховувати, що особисті дані (відомості про обставини трудової діяльності та приватного життя) громадян відносяться до конфіденційної інформації.

Під час прийняття на роботу працівник зобов'язаний надати трудову книжку. Відповідальність за організацію ведення обліку, зберігання і видачу трудових книжок покладається на керівника підприємства.

Трудова книжка заповнюється начальником відділу кадрів або іншою особою, вповноваженою керівником підприємства.

Особа, яка виписує трудові книжки, щомісячно подає до бухгалтерської служби підприємства звіт про наявність і використання бланків трудових книжок. Крім трудових книжок, відповідальна особа повинна заповнювати Книгу обліку бланків трудових книжок і вкладишів до них і Книгу обліку руху трудових книжок і вкладишів до них.

Якщо бланки трудових книжок зіпсовано з вини особи, яка відповідає за їх виписку (неправильне заповнення, недбале зберігання тощо), складається акт на їх списання. До документів, які підтверджують трудові відносини працівника з роботодавцем відноситься такий важливий документ як особова справа, в якій зберігаються:

=> опис документів;

=> особовий листок з обліку кадрів;

=> автобіографія;

=> копії документів про освіту;

=> заява про прийняття на роботу;

=> наказ про прийняття на роботу (копія);

=> копія трудового договору (контракту);

=> посадова інструкція.

Трудові відносини на підприємстві між власником (роботодавцем) і працівником регулюються, крім нормативних документів, за допомогою трудових договорів (контрактів) і угод.

Підставою для надання відпустки є заява працівника. На підставі затвердженого графіку відпусток та заяви працівника на підприємстві видається наказ про надання відпустки.

Наказ видається у двох примірниках. Один примірник залишається у відділі кадрів, другий передається до бухгалтерської служби підприємства та є підставою для нарахування і виплати відпускних.

5.3. Облік довгострокових зобов’язань.

Облік розрахунків за довгостроковими позиками банків та іншими залученими позиковими коштами у інших осіб, які не є поточним зобов'язанням ведеться на рахунку 50 “Довгострокові позики”:

Аналітичний облік ведеться за позикодавцями (банками) в розрізі кожного кредиту (позики) окремо та строками погашення кредиту (позик).

Рахунок 50 “Довгострокові позики” має такі субрахунки:

501 “Довгострокові кредити банків у національній валюті”

502 “Довгострокові кредити банків в іноземній валюті”

503 “Відстрочені довгострокові кредити банків у національній валюті”

504 “Відстрочені довгострокові кредити банків в іноземній валюті”

505 “Інші довгострокові позики в національній валюті”

506 “Інші довгострокові позики в іноземній валюті”

На субрахунках 501, 502 відображаються суми довгострокової заборгованості банкам за наданий кредит відповідно в національній та іноземній валюті.

На субрахунках 503, 504 відображаються суми відстроченої заборгованості банкам за кредит, термін погашення якого відстрочено, відповідно в національній та іноземній валюті.

На субрахунках 505, 506 відображаються суми довгострокової заборгованості щодо зобов'язання із залучення позикових коштів (крім кредитів банків), відповідно в національній та іноземній валюті.

Отримання на поточний рахунок довгострокова позика банку в національній валюті відображається по Дт 311 “Поточні рахунки в національній валюті” та Кт 501 “Довгострокові кредити банків у національній валюті”; отримання на поточний рахунок довгострокова позика банку в іноземній валюті відображається по Дт 311 “Поточні рахунки в національній валюті” та Кт 502 “Довгострокові кредити банків у іноземній валюті”; нараховані відсотки за отриманий кредит відображаються по Дт 951 “Відсотки за кредит” та Кт 684 “Розрахунки за нарахованими відсотками”; у кінці звітного періоду списані нараховані відсотки за кредит Дт 792 “Результат фінансових операцій” та Кт 951 “Відсотки за кредит”; погашення заборгованості перед банком за нарахованими відсотками Дт 684 “Розрахунки за нарахованими відсотками” та Кт 31 “Рахунки в банках”; погашення заборгованості перед банком за довгостроковими позиками Дт 50 “Довгострокові позики” та Кт 31 “Рахунки в банках”; переведення довгострокової заборгованості в поточну Дт 50 “Довгострокові позики” та Кт 61 “поточна заборгованість за довгостроковими зобов’язаннями” тощо.

При використанні підприємством журнально-ордерної форми обліку для узагальнення інформації про довгострокові позики підприємства використовується журнал-ордер № 2, 3.

5.4. Облік поточних зобов’язань.

Поточні зобов'язання включають:

- короткострокові кредити банків;

- поточну заборгованість за довгостроковими зобов'язаннями;

- короткострокові векселі видані;

- кредиторську заборгованість за товари, роботи, послуги;

- поточну заборгованість за розрахунками з одержаних авансів, за розрахунками з бюджетом, за розрахунками з позабюджетних платежів, за розрахунками зі страхування, за розрахунками з оплати праці, за розрахунками з учасниками, за розрахунками із внутрішніх розрахунків;

- інші поточні зобов'язання.

Короткострокові кредити банків – це сума поточних зобов’язань підприємства перед банками за отриманими від них позиками.

Короткострокові кредити можуть надаватися банками у разі тимчасових фінансових труднощів, що виникають у зв'язку з витратами виробництва та обігу і не забезпечені надходженням коштів у відповідному періоді.

Облік розрахунків у національній і іноземній валютах за кредитами банків, строк повернення яких не перевищує дванадцяти місяців з дати балансу, та за позиками, термін погашення яких минув ведеться на рахунку 60 “Короткострокові позики”:

Рахунок 60 ”Короткострокові позики” має такі субрахунки:

601 “Короткострокові кредити банків у національній валюті”

602 “Короткострокові кредити банків в іноземній валюті”

603 “Відстрочені короткострокові кредити банків у національній валюті”

604 “Відстрочені короткострокові кредити банків в іноземній валюті”

605 “Прострочені позики в національній валюті”

606 “Прострочені позики в іноземній валюті”

Отримання на поточний рахунок короткострокової позики банку відображається по Дт 31 “Рахунки в банках” та Кт 60 “Короткострокові позики”; нараховані відсотки за отриманий кредит Дт 951 “Відсотки за кредит” та Дт 684 “Розрахунки за нарахованими відсотками”; у кінці звітного періоду списані нараховані відсотки за отриманий кредит Дт 792 “Результат фінансових операцій” та Кт 951 “Відсотки за кредит”; погашення заборгованості перед банком за нарахованими відсотками Дт 684 “Розрахунки за нарахованими відсотками” та Кт 31 “Рахунки в банках”; погашення заборгованості перед банком за короткостроковими позиками Дт 60 “Короткострокові позики” та Кт 31 “Рахунки в банках”; пролонгація короткострокового кредиту та переведення його в довгостроковий відображається по Дт 601 “Короткострокові кредити банку у національній валюті” та Кт 603 “Відстрочені короткострокові кредити банків у національній валюті” одночасно з Дт 603 “Відстрочені короткострокові кредити банків у національній валюті” та Кт 501 “Довгострокові кредити банків у національній валюті” тощо.

Аналітичний облік ведеться за позикодавцями (банками) в розрізі кожного кредиту (позики) окремо та строками їх погашення.

При використанні підприємством журнально-ордерної форми обліку для узагальнення інформації про короткострокові позики підприємства використовується журнал-ордер № 2, 3.

5.5. Облік забезпечень.

Забезпечення можуть створюватися для відшкодування наступних (майбутніх) витрат на:

- виплату відпусток працівникам;

- додаткове пенсійне забезпечення;

- виконання гарантійних зобов'язань;

- реструктуризацію;

- виконання зобов'язань щодо обтяжливих контрактів тощо.

Забезпечення створюється при виникненні внаслідок минулих подій зобов'язання, погашення якого ймовірно призведе до зменшення ресурсів, що втілюють в собі економічні вигоди, та його оцінка може бути розрахунково визначена. Забороняється створювати забезпечення для покриття майбутніх збитків від діяльності підприємства.

Забезпечення для відшкодування витрат на реструктуризацію створюється у разі наявності затвердженого керівництвом підприємства плану реструктуризації з конкретними заходами, строками їх виконання та сумою витрат, що будуть зазнані, й після початку реалізації цього плану.

Сума забезпечення визначається за обліковою оцінкою ресурсів (за вирахуванням суми очікуваного відшкодування), необхідних для погашення відповідного зобов'язання, на дату балансу. Забезпечення для відшкодування витрат на реструктуризацію визначається за сумою прямих витрат, які не пов'язані з діяльністю підприємства, що триває.

Забезпечення використовується для відшкодування лише тих витрат, для покриття яких воно було створено.

Залишок забезпечення переглядається на кожну дату балансу та, у разі потреби, коригується (збільшується або зменшується). У разі відсутності ймовірності вибуття активів для погашення майбутніх зобов'язань сума такого забезпечення підлягає сторнуванню.

Для узагальнення інформації про рух коштів, які за рішенням підприємства резервуються для забезпечення майбутніх витрат і платежів і включення їх до витрат поточного періоду використовується рахунок 47 “Забезпечення майбутніх витрат і платежів”:

Рахунок 47 “Забезпечення майбутніх витрат і платежів” має такі субрахунки:

471 “Забезпечення виплат відпусток”, який призначено для ведення облік руху та залишків коштів на оплату чергових відпусток працівникам. Сума забезпечення визначається щомісячно як добуток фактично нарахованої заробітної плати працівникам і відсотку, обчисленого як відношення річної планової суми на оплату відпусток до загального планового фонду оплати праці. На цьому субрахунку також узагальнюється інформація про забезпечення обов'язкових відрахувань (зборів) від забезпечення виплат відпусток на збори на обов'язкове державне пенсійне страхування, на обов'язкове соціальне страхування, на обов'язкове соціальне страхування на випадок безробіття тощо.

Відпустки працівникам надаються протягом року нерівномірно. З метою запобігання впливу фактично нарахованої заробітної плати за період відпустки на витрати і фінансовий результат звітного періоду підприємства створюють забезпечення виплат відпусток. Такі забезпечення нараховуються за встановленим відсотком і включаються у витрати звітного періоду у визначеній сумі незалежно від фактичної суми нарахованих відпусткових. Наприкінці року слід проводити інвентаризацію таких забезпечень, у результаті якої нарахована сума коригується шляхом сторнування надлишку або донарахуванням недостатньої суми забезпечення.

Створення забезпечення виплат відпусток відбувається по Кт 471 “Забезпечення виплат відпусток” та Дт 23 “Виробництво” (для відпусток робітників, зайнятих виробництвом продукції), Дт 91 “Загально виробничі витрати” (для відпусток іншого робочого персоналу), Дт 92 “Адміністративні витрати” (для відпусток адміністративно-управлінського персоналу), Дт 93 “Витрати на збут” (для відпусток персоналу, який займається збутом продукції), Дт 94 “Інші витрати операційної діяльності”. Використання забезпечення відображається нарахуванням відпусткових по Дт 471 “Забезпечення виплат відпусток” та Кт 66 “Розрахунки з оплати праці”.

472 “Додаткове пенсійне забезпечення”, який призначено для ведення обліку коштів для реалізації програми пенсійного забезпечення.

Забезпечення для виплати додаткових пенсій може створюватись підприємством з метою покращання соціального захисту своїх працівників шляхом утримань із заробітної плати робітників, які бажають брати участь у такій соціальній програмі. Створення додаткового пенсійного забезпечення відображається в обліку по Дт 66 “Розрахунки з оплати праці” та Кт 472 “Додаткове пенсійне забезпечення”, а нарахування додаткових пенсій по Дт 472 “Додаткове пенсійне забезпечення" та Кт 66 “Розрахунки з оплати праці”.

473 “Забезпечення гарантійних зобов'язань”, який призначено для ведення облік руху та залишків коштів, зарезервованих для забезпечення майбутніх витрат на проведення гарантійних ремонтів проданої продукції, на проведення ремонту предметів прокату тощо.

Підприємство, яке реалізує продукцію (роботи, послуги) з гарантією, бере на себе зобов’язання забезпечувати її ремонт або заміну протягом гарантійного терміну. Оскільки конкретна сума витрат та час їх виникнення не визначені і залежать від майбутніх подій, що виникають після реалізації, підприємство змушене створити відповідний резерв, виходячи із сум витрат на гарантійне обслуговування попереднього звітного періоду та прогнозних оцінок фахівців.

Забезпечення створення гарантійних зобов’язань відображається по Дт 93 “Витрати на збут” та Кт 473 “Забезпечення гарантійних зобов'язань”; здійснення витрат на гарантійний ремонт відображається по Дт 473 “Забезпечення гарантійних зобов'язань” та Кт 207 “Запасні частини”, Кт 66 “Розрахунки з оплати праці”, Кт 65 “Розрахунки за страхуванням” тощо.

474 “Забезпечення інших витрат і платежів”, який призначено для ведення обліку забезпечення інших наступних витрат, що не знайшли відображення на інших субрахунках рахунку 47 “Забезпечення майбутніх витрат і платежів”.

Аналітичний облік забезпечення наступних витрат і платежів ведеться за їх видами, напрямками формування й використання.

При використанні підприємством журнально-ордерної форми обліку для узагальнення інформації про забезпечення майбутній витрат і платежів підприємства використовується журнал-ордер №7, відомість 7.3.

Непередбачене зобов'язання - це:

1) зобов'язання, що може виникнути внаслідок минулих подій та існування якого буде підтверджено лише тоді, коли відбудеться або не відбудеться одна чи більше невизначених майбутніх подій, над якими підприємство не має повного контролю; або

2) теперішнє зобов'язання, що виникає внаслідок минулих подій, але не визнається, оскільки малоймовірно, що для врегулювання зобов'язання потрібно буде використати ресурси, які втілюють у собі економічні вигоди, або оскільки суму зобов'язання не можна достовірно визначити.

Такі потенційні непередбачені зобов’язання виникають при узгодженні минулих господарських операцій. Вони стануть реальними, якщо відбудеться або не відбудеться в майбутньому одна чи кілька невизначених подій, які можуть призвести до витрачання ресурсів; але повної впевненості щодо таких зобов’язань не існує.

Непередбачені зобов’язання відображаються на за балансових рахунках підприємства за обліковою ціною.

Згідно з положенням (стандартом) бухгалтерського обліку 11 “Зобов’язання” підприємство щодо кожного виду забезпечень наводить у Примітках до фінансових звітів та ку інформацію:

- цільове призначення, причини невизначеності та очікуваний строк погашення;

- залишок забезпечення на початок та кінець звітного періоду;

- збільшення забезпечення протягом звітного періоду внаслідок створення забезпечення або додаткових нарахувань;

- сума забезпечення, що використана протягом звітного періоду;

- невикористана сума забезпечення, що сторнована у звітному періоді;

- сума очікуваного відшкодування витрат іншою стороною, що врахована при оцінці забезпечення.

За кожним видом непередбачених зобов’язань наводиться така інформація:

- стислий опис зобов’язання та його сума;

- невизначеність щодо суми та строку погашення;

- сума очікуваного погашення зобов’язання іншою стороною.

Тема 6: Організація бухгалтерського обліку довгострокових активів.

План лекції

6.1.Поняття і склад активів

6.2. Об'єкти облікової політики активів

6.3. Організація документування операцій з необоротними активами

6.4. Організація аналітичного обліку необоротних активів

6.5. Аналітичний облік необоротних активів

6.6. Аналітичний облік необоротних активів у позабалансовому обліку