Особенности функционирования и цели создания экономических информационных систем

| Вид материала | Лекция |

СодержаниеЛекция 10. Информационные системы в налоговых органах |

- Вопросник по предмету: «Проектирование информационных систем» для группы мс- 71 (осенний, 29.88kb.

- Календарно тематический план занятий Предмет: информационные системы в экономике для, 38.5kb.

- Учебное пособие Для всех форм обучения специальности 080507 "Менеджмент организации", 1372kb.

- В. В. Пивоваров московский инженерно-физический институт (государственный университет), 27.99kb.

- Лекция: Основные понятия технологии проектирования информационных систем (ИС): Предмет, 189.07kb.

- Институализация и особенности функционирования информационных процессов в российском, 937.16kb.

- Юрий Сергеевич Избачков, Владимир Николаевич Петров Информационные системы: учебник, 3434.9kb.

- Аннотация примерной программы учебной дисциплины Теория информационных процессов, 911.06kb.

- Основные задачи теории информационных систем, 207.84kb.

- Общие принципы построения и функционирования информационных систем и порядок информационного, 5336.16kb.

Налоговые информационные системы

».

Лекция 9. Особенности применения налоговых информационных систем

Социально-экономическое развитие страны на современном этапе характеризуется значительным увеличением объемов информационного ресурса финансовой деятельности. Как государственное, так и корпоративное управление финансовыми процессами сопряжено с необходимостью исследования сложных, многоуровневых финансовых потоков, с их анализом, прогнозированием и регулированием. Одной из наиболее важной составляющей финансовых потоков являются потоки налоговых платежей. В условиях многократного возрастания интенсивности коммерческой деятельности результативность исследований и принятия управленческих решений в финансовой области определяет временной фактор. Поэтому своевременность и полнота информационного отображения финансовых процессов и, как их следствие, налоговых потоков, возможность их моделирования, анализа и прогнозирования в значительной степени зависят от внедрения в этот процесс информационных систем.

Особенность процесса налогообложения в различных организациях, характеризующаяся преимущественно одинаковой направленностью денежного потока, обусловливает следующую классификацию налоговых информационных систем (НИС), применяемых в соответствующих службах и органах (рис. 3.1).

Рис. 3.1. Классификация налоговых информационных систем

Информационные системы служб корпоративного налогового менеджмента предназначены для своевременного и оптимального расчета налоговых платежей организации с учетом особенностей деятельности организации и всех предоставляемых налоговым законодательством льгот.

Информационные системы налоговых органов осуществляют учет и контроль сбора налоговых платежей налогоплательщиков, проверку обоснованности использования налоговых льгот и освобождений.

Информационные системы в налогообложении бюджетных организаций обеспечивают раздельный учет и налогообложение внебюджетных доходов, а также своевременность представления отчетной информации в налоговые органы и вышестоящим организациям.

Главная цель функционирования налоговых информационных систем - это превращение их в управляемые, самоорганизующиеся системы, направленные как на получение информации, знаний (внутренняя сущность НИС), так и на использование информации, знаний, принятие на их основе решений в различных социально-экономических областях (внешняя сущность НИС). При этом решается целый ряд задач: компьютерная и технологическая поддержка деятельности налоговых служб, использование типовых компьютерных сетей и корпоративных открытых информационных систем для оперативного учета, контроля и делопроизводства, а также необходимое обеспечение для постановки и решения задач в налогообложении.

Еще один комплекс задач — автоматизация работ по налогообложению (ведению баз данных по налогооблагаемым лицам, налоговому законодательству, действиям налоговой службы и др.) и подготовка (переподготовка) кадров для ее поддержки, разработка и использование АРМ работника налоговой службы. В этом случае автоматизация служит средством методологической и технологической поддержки функционирования НИС.

В НИС решаются также задачи разработки и использования экономико-математических моделей и расчетов для оперативного и долгосрочного прогнозирования экономических показателей, например динамики сбора налогов и ставок налогообложения, оптимальных и предельных ставок налогообложения и др. При этом моделирование является средством экономико-математической поддержки предсказуемости и устойчивости информационной системы.

В процессе информатизации достигается интеллектуальное обеспечение принятия решений в различных социально-экономических ситуациях и оценки налогового бремени, финансовых последствий решений в системе налогообложения. Оно служит Поддержкой ЛПР и является условием жизнеспособности системы.

В число важнейших задач функционирования НИС входят также обеспечение информационной безопасности налоговых систем и учреждений, моделирование и прогнозирование информационной опасности и несанкционированного доступа к данным. Выполнение этих функций является необходимым условием надежности и помехоустойчивости системы.

Чаще всего в налоговых информационных системах используются следующие информационные технологии:

• компьютерного моделирования и вычислительных экспериментов;

• баз данных и баз знаний, экспертных и интеллектуальных систем;

• телекоммуникационных средств доступа и сжатия информации;

• интегрированных пакетов прикладных программ;

• мультимедийных, гипертекстовых, WWW-технологий; :

• CASE-технологий.

Компьютерное моделирование и вычислительный эксперимент являются основой создания системы поддержки принятия решений в налогообложении. К этим технологиям относятся методы системного анализа (наблюдение и сравнение, эксперимент, анализ и синтез, индукция и дедукция, эвристика, моделирование, актуализация и визуализация, идеализация и формализация, виртуализация и др.), методы принятия и оценки решений и т.д. Из-за длительности и сложности, а также плохой структурированности процессов налогообложения математическое и компьютерное моделирование часто может стать наиболее рациональным, адекватным и эффективным средством исследования этих систем и управления процессами.

При проектировании и разработке НИС используют две основные концепции: проблемно-ориентированную и технолого-ориентированную. Выбор концепции зависит от целей, критериев, ресурсов. Если сначала происходит изучение возможностей имеющихся технологий, а затем определяются актуальные проблемы налоговой системы, адекватно решаемые с их помощью, то необходима технолого-ориентированная концепция; если сначала определяются актуальные проблемы налоговой системы, а затем внедряется адекватная технология, то выбирается проблемно-ориентированная концепция. Эти концепции тесно связаны между собой. Ошибка в выборе концепции может привести к неадекватному функционированию НИС.

На практике при разработке НИС часто используются следующие программные средства и системы:

• операционные и инструментальные системы — Windows NT, UNIX, Lotus, Linux и др.;

• СУБД — SQL, FoxPro, Clarion, Paradox, Access, Oracle и др.;

• информационно-советующие и консультирующие системы — Консультант Плюс, 1С, Дело и право и др.;

• системы делопроизводства — MS Office, Links Works, Stafrware и др.;

• пакеты прикладных программ - SAS, SPSS, Statistika, МаШСАБидр.;

• системы анализа и принятия решений — Design IDEF, Westmount OMT for Solaris, SBR Express и др.

Дальнейшим развитием НИС станут виртуальные налоговые системы в интернет-средах. Это высшая форма интерактивного корпоративного налогового сотрудничества на основе интеллектуальных ресурсов (знаний, умений, навыков, технологий, управления, информационных потоков), позволяющих налоговой информационной системе осуществлять учет, контроль, инвестирование, оказывать налоговые услуги, гибко реагировать на изменения в окружающей среде и быть устойчивой к ним.

Лекция 10. Информационные системы в налоговых органах

Система управления налогообложением в Российской Федерации представляет собой единую централизованную структуру, построенную по принципу многоуровневой иерархической организации: федерального, регионального (субъекта РФ) и местного (территориального) уровней. Эта система предполагает единство Целей, при котором локальные системы управления одного уровня функционируют по одной (типовой) схеме, решают идентичный набор задач по заранее определенной единой методологии и технологии обработки данных.

Основные задачи налоговых органов:

• учет налогоплательщиков (по категориям, территории, ви-Дам налогообложения, роду деятельности);

• учет поступления налогов (по категориям налогоплательщиков, территории, видам налогов, роду деятельности, банкам);

• анализ динамики поступления налогов по всем отслеживаемым признакам;

• информирование органов государственной власти о поступлении налогов;

• совершенствование системы налогообложения (законодательная инициатива, методические разработки, информационное обеспечение);

• информирование налогоплательщиков по вопросам налогового законодательства и разъяснение им системы налогообложения.

Система электронного документооборота является центральным связующим звеном, позволяющим автоматизировать управление информационными потоками и обработку циркулирующих документов. В результате внедрения электронного документооборота достигается комплексная автоматизация всей «бюрократической» работы и документооборота, а не отдельных ее частей. Документы обрабатываются по заданному алгоритму в автоматическом и/или интерактивном режиме и перемещаются по заранее определенным маршрутам.

Налоговые органы взаимодействуют с большим числом других организаций в части получения необходимой информации для своего функционирования. Для этого создается информационная база налоговых органов, которая должна:

• содержать исчерпывающую (возможно более точную) информацию о тех сторонах хозяйственной деятельности предприятия, которые связаны с исчислением и уплатой им налогов;

• давать налоговым органам возможность быстро разыскивать предприятия-налогоплательщики и физических лиц;

• позволять получать как стандартные отчеты, так и сводки и выборки по произвольным запросам;

• обеспечивать контроль достоверности содержащейся в базе данных информации, поступившей из различных справочников, путем ее автоматизированного сопоставления и анализа;

• оперативно получать и анализировать сведения обо всех контактах налогоплательщиков с государственными органами и банками.

В целях эффективного взаимодействия введен единый идентификатор предприятий и граждан в масштабе всей страны — идентификационный номер налогоплательщика (ИНН), присваиваемый налоговыми органами.

Оптимальным уровнем для хранения информации является региональный уровень, на котором наиболее эффективно решаются задачи по обмену информацией с территориальными и федеральными органами, а также задачи по защите информации. Кроме того, деятельность большинства налогоплательщиков редко выходит за пределы региона.

Основная цель разработки и совершенствования информационной системы налоговых органов (ИСНО) — внедрение функционально полной информационной технологии, объединяющей все структурные подразделения на базе единой вычислительной сети, интегрированной в единое информационное пространство органов государственного управления и других заинтересованных организаций (МВД, суды, таможня, казначейство, банки и др.). Особенностями разработки ИСНО являются:

• неустойчивость налогового законодательства и методической базы деятельности налоговой инспекции;

• многоуровневая структура объектов автоматизации, их распределейность в пространстве и сложные связи между ними;

• большой объем баз данных с их повышенным временем жизни, превышающим срок жизни оборудования;

• использование в информационной системе уже функционирующих отдельных частей.

В общем случае требования к ИС налогового органа накладывают ограничения на выбор конкретного решения на каждом шаге разработки системы. Состав требований определяется видом, назначением, специфическими особенностями и условиями функционирования конкретной системы.

Учет фактических и промышленных стандартов в сфере информатизации позволяет на начальном этапе ориентироваться на наиболее распространенные технические и программные решения. Это в значительной мере снижает затраты на сопровождение и развитие системы обработки данных. Кроме того, расширяется круг специалистов, которые могут быть привлечены к техническому обслуживанию системы, разработке и развитию приклад-

ных программных средств, что обеспечивает большую свободу наращивания мощности технических и системных программных средств.

К немаловажным требованиям к ИСНО следует отнести обеспечение информационной безопасности, под которой понимается защищенность информации и прикладных программ от случайных или преднамеренных воздействий естественного или искусственного характера, чреватых утечкой или потерей данных. Требования по безопасности системы направлены в первую очередь на обеспечение доступности данных, целостности ресурсов, конфиденциальности. Безопасность ИСНО методически связана с точным определением компонентов системы, ответственных за те или иные функции, сервисы и услуги, и средств защиты данных, встроенных в эти компоненты. Для ИСНО безопасность обеспечивается совокупностью компонентов, реализующих различные функции защиты данных:

• на уровне операционной системы;

• на уровне программного обеспечения промежуточного слоя и прикладных компонентов АИС;

• на уровне СУБД, при обмене в распределенных системах, включая криптографические функции;

• на уровне специальных программных средств (например, средств защиты от программных вирусов);

• на уровне администрирования средств безопасности.

Помимо требований к функциональной полноте ИСНО следует сформулировать требования на уровне прикладного программного обеспечения, которые определят базовую ИС налоговой инспекции и послужат отправным пунктом для перехода на единую ИС налоговых органов. Программное обеспечение должно быть обобщенным, т.е. строиться вокруг единой базовой модели данных. Программные средства должны проектироваться таким образом, чтобы ими могли пользоваться все налоговые инспекции.

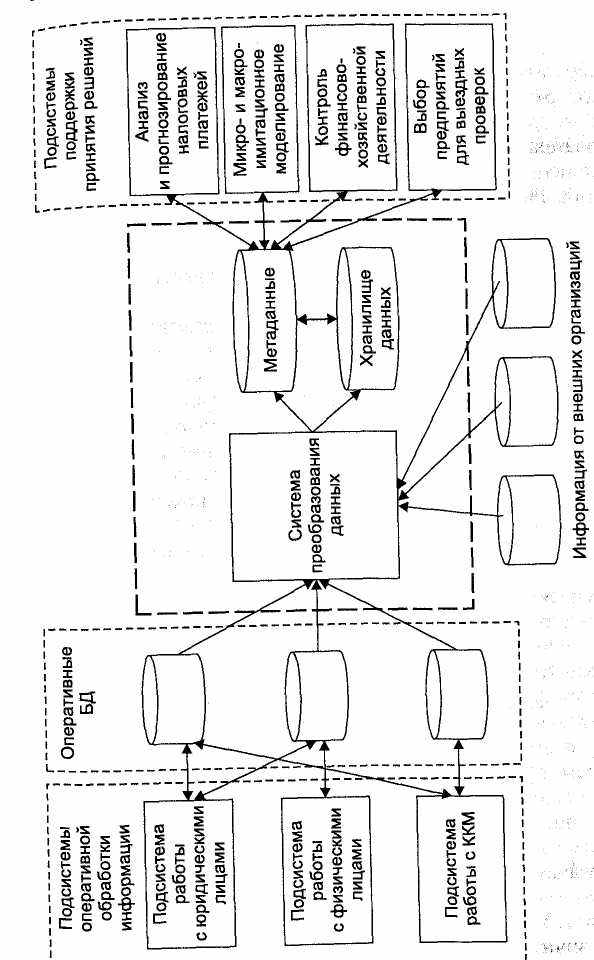

ПО представляет собой совокупность взаимодействующих прикладных подсистем, решающих определенные группы функциональных задач на основе оперативных баз данных и электронного хранилища данных (рис. 3.2)

Рис. 3.2. Структура информационной системы налогового органа (ККМ – контрольно-кассовая машина)

Среди прикладных подсистем ИСНО можно выделить две основные группы:

• оперативной обработки;

• поддержки принятия решений.

Первая группа подсистем ориентирована на ввод данных по налогоплательщикам, довольно интенсивную оперативную обработку (поиск, относительно простые запросы, свод данных и т.п.) и хранение. Данные в подобных подсистемах актуальны в течение нескольких лет. Основные требования к таким подсистемам -высокая производительность обработки транзакций и гарантированная скоростная доставка информации при удаленном доступе к базам данных по телекоммуникациям.

Вторая группа прикладных подсистем предназначена для обработки больших объемов данных из различных источников за большой период времени, сосредоточенных в электронном хранилище данных. Подсистемы поддержки принятия решений включают средства многомерного анализа данных, статистической обработки, моделирования правил, причинно-следственных связей и ситуаций и т.п.

В ИСНО предусматриваются следующие подсистемы этой группы:

• анализ и прогнозирование налоговых платежей;

• макро- имикроимитационное моделирование;

• комплексный контроль финансово-хозяйственной деятельности предприятий и организаций;

• выбор предприятий для выездных проверок.

Функциональный состав ИСНО обусловливается соответствующими функциональными участками работ по сбору налогов, включающими следующие этапы:

• учет налогоплательщиков;

• прием, ввод в базу данных и камеральная проверка бухгалтерской и налоговой отчетности;

• учет поступлений в бюджет и ведение лицевых счетов налогоплательщиков;

• выездная налоговая проверка;

• организация хранилища данных налоговой инспекции. Этап 1. Учет налогоплательщиков. Налоговые органы получают первичную информацию о налогоплательщиках, включают их в свою базу данных. В дальнейшем сведения о плательщиках уточняются и изменяются в связи с изменениями, происходящими в их хозяйственной деятельности. Работа по учету плательщиков включает в себя выполнение ряда процедур, достаточно жестко регламентированных по формам и способам их выполнения, а также по срокам, в течение которых они должны быть выполнены.

Этап 2. Прием, ввод в базу данных и камеральная проверка бухгалтерской и налоговой отчетности. К основным особенностям камеральной проверки, с одной стороны, требующим ее компьютеризации, а с другой — осложняющим этот процесс, относятся:

• массовый характер операций, осуществляемых налоговой инспекцией при камеральных проверках;

• массовый характер ошибок, допускаемых плательщиками при заполнении деклараций;

• жесткий срок на начисление в карточках лицевых счетов сумм налогов «по данным плательщика»;

• отсутствие или неочевидность взаимосвязи показателей форм налоговых деклараций и форм бухгалтерской отчетности;

• необходимость представления целого ряда дополнительных расчетов к декларациям «по произвольной форме»;

• обязанность плательщика подтверждать свое право на льготы, заявленные в декларации, первичными документами.

Свою специфику имеет камеральная проверка деклараций налогоплательщиков — физических лиц (не предпринимателей). Эта специфика связана с невозможностью проведения их выездной проверки, поэтому камеральная проверка деклараций о совокупном доходе физических лиц проводится в две стадии. Сначала проверяется правильность заполнения налоговых деклараций, правильность расчетов и применения ставок налогов. Проверке подвергается также обоснованность заявления налоговых льгот, наличие в приложениях к декларации всех подтверждающих документов.

Затем в ходе камеральных проверок деклараций физических лиц проводится сверка данных, указанных в них, со сведениями о доходах работающих граждан, которые инспекция получают от работодателей и других источников выплат.

Этап 3. Учет поступлений в бюджет и ведение лицевых счетов налогоплательщиков. Специфика работы на этом этапе заключается в том, что она полностью осуществляется на рабочих местах, без выхода на предприятия. Главной задачей инспекторов, работающих на участке учета платежей и ведения лицевых счетов, является контроль за полнотой и своевременностью уплаты налогов в бюджет. Основным инструментом такого контроля является карточка лицевого счета (КЛС) плательщика.

КЛС является предельно формализованным документом, методика и источники информации для заполнения каждой позиции которого известны и четко оговорены в нормативных документах. В связи с этим КЛС может быть легко представлена в виде программы для обработки на компьютере. Наибольшую сложность в аспекте информатизации работы отдела учета представляет автоматизация информационных потоков в отдел и из отдела, необходимых для заполнения КЛС и обобщения содержащейся в них информации.

Этап 4. Выездная налоговая проверка. Отчетность налогоплательщика проверяется для выявления допущенных им ошибок и нарушений при исчислении налогооблагаемой базы и уплате налогов. Выездная налоговая проверка сама по себе практически не поддается автоматизации. Однако это не значит, что вся работа на этом технологическом участке должна делаться вручную. С помощью вычислительной техники и программ на участке документальных проверок выполняются следующие операции:

выбор объектов для проверки;

• помощь проверяющим в систематизации и группировке первичных бухгалтерских документов для выявления незавершенных оборотов, всех операций, осуществленных с каждым конкретным контрагентом, а также для облегчения сбора доказательств и написания акта;

• отражение результатов проверки в карточках лицевых счетов и контроль своевременности и полноты поступления в бюджет доначисленных налогов, пеней и санкций.

Компьютерная система позволяет делать выборки предприятий из базы данных инспекции по заданным критериям, что, безусловно, облегчает работу по выбору объекта для проверки, но не гарантирует того, что проверка будет результативной. Состав

критериев компьютерного отбора налогоплательщиков для документальных проверок может быть различен и меняться в зависимости от многих факторов. Статистический анализ больших объемов данных позволяет найти такие параметры налоговой декларации, которые соответствуют большому объему доначислений при документальных проверках. Использование этого метода позволяет с определенной степенью вероятности предсказывать даже сумму доначислений.

Этап 5. Организация хранилища данных налоговой инспекции. Хранилище данных — это предметно-ориентированная, интегрированная, зависящая от времени, устойчивая совокупность данных, используемая в системах поддержки принятия решений. Хранилище данных интегрирует информацию, имеющуюся в исходных разнородных базах данных, в единую результирующую базу данных, оптимально спроектированную для поддержки процесса принятия решений.

Данные хранилища характеризуют следующие свойства:

• предметная ориентация - данные организованы согласно предмету, а не приложению. В частности, для налоговой инспекции хранилище данных должно быть организовано по плательщикам налогов по принципу электронного досье;

• интегрированность — данные могут поступать из разных приложений, использующих базы данных различных структур, форматов и кодировок, которые в хранилище должны быть едины для соответствующих данных;

• архивирование данных — хранилище содержит данные, собранные во времени. Они используются для сравнения, выявления трендов и прогноза;

• неизменяемость - данные не должны обновляться или изменяться после помещения их в хранилище, они только считываются или загружаются.

К основным категориям данных, которые располагаются в хранилище, относятся: метаданные, описывающие способы извлечения информации из различных источников; фактические Данные (архивы), отражающие состояние предметной области в конкретные моменты времени и обеспечивающие наибольший Уровень детализации, а также итоговые данные, полученные на основе проведенных аналитических расчетов на базе фактических данных

При построении информационного хранилища данных налоговой инспекции учитываются следующие параметры:

• скорость загрузки;

• технология загрузки;

• управление качеством данных и поддержка различных типов данных;

• масштабируемость;

• обслуживание большого числа пользователей;

• администрирование;

• средства формирования запросов.

В хранилищах необходимо обеспечить периодическую загрузку новых порций данных, укладывающихся в достаточно узкий временной интервал. Требуемая производительность процесса загрузки не должна накладывать ограничения на размер хранилища. Загрузка новых данных в хранилище включает преобразование данных, фильтрацию, переформатирование, проверку целостности, организацию физического хранения, индексирование и обновление метаданных.

В хранилище должна быть обеспечена локальная и глобальная согласованность данных. В хранилищах могут накапливаться данные не только стандартных типов, но и более сложных, таких, как текст, изображения и т.п.

Хранилище данных налоговой инспекции может достигать объема нескольких сотен гигабайт. СУБД, лежащая в основе хранилища, не должна иметь никаких архитектурных ограничений и должна поддерживать модульную и параллельную обработку, сохранять работоспособность в случае локальных аварий и иметь средства восстановления.

Доступ к хранилищу данных не ограничивается узким кругом специалистов налоговой инспекции. Хранилище должно поддерживать сотни пользователей без снижения скорости обработки запросов.

При администрировании СУБД должна обеспечить контроль за приближением к ресурсным ограничениям, сообщать о затратах ресурсов и позволять устанавливать приоритеты для различных категорий пользователей или операций.

Пользователь должен иметь соответствующие средства формирования запросов и, в частности, возможность проведения

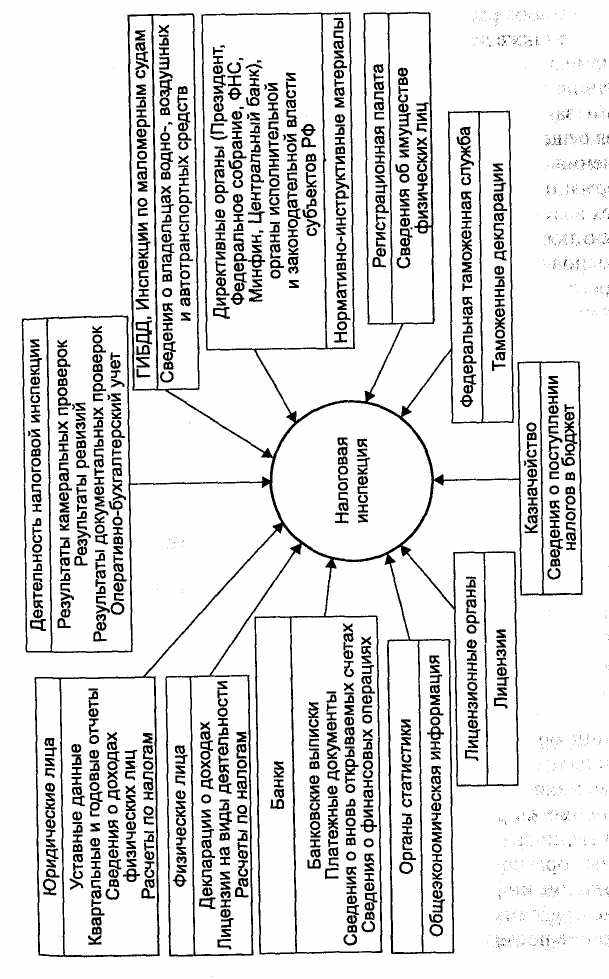

Рис. 3.3. Источники информации для хранилища

аналитических расчетов, последовательного и сравнительного анализа, а также доступа к детальным и агрегированным данным хранилища.

Основная цель создания хранилища данных налоговой инспекции заключается в обеспечении целостного, объективного образа существующей реальности в сфере налогообложения. Для получения такого объективного представления в электронном информационном хранилище должны накапливаться сведения из всех возможных источников (рис. 3.3).

Всю поступающую информацию можно разбить по следующим основным категориям:

• регистрационные данные юридических и физических лиц -поступают от юридических и физических лиц при постановке их на учет;

• сведения об имущественном состоянии налогоплательщиков - поступают в налоговую службу от юридических и физических лиц, регистрационной палаты, ГИБДД и т.д.;

• информация о финансово-хозяйственной деятельности юридических и физических лиц - поступает от юридических и физических лиц, МВД и т.д.;

• информация о расчетно-платежной деятельности налогоплательщиков — поступает от банков, от юридических и физических лиц;

• результаты деятельности налоговой инспекции — поступают из соответствующих подразделений налоговой инспекции;

• нормативно-справочная информация — поступает от органов государственного управления, Росстата.

На основе этих сведений возможно выявление нарушителей налогового законодательства посредством перекрестной обработки информации, накапливаемой в хранилище данных, проведение анализа и прогнозирования налоговых поступлений, проведение макро- и микроимитационного моделирования, а также исполнение запросов, поступающих от региональных, территориальных подразделений налоговой инспекции и от государственных органов управления.

Создание информационного хранилища сопровождается достаточно трудоемким технологическим процессом, включающим следующие последовательно выполняемые этапы:

• обследование информационных потребностей функциональных подразделений налоговой службы с определением прав доступа к информации различных уровней;

• построение функциональной модели с использованием CASE-технологий высокого уровня и разработка структуры таблиц и баз данных с использованием CASE-технологий более низкого уровня и архитектуры системы управления таблицами;

• построение прототипа хранилища на выбранной системно-технической платформе;

• подключение и настройка средств и процедур поддержания баз данных в работоспособном состоянии и автоматизированного и ручного ввода информации в хранилище;

• наполнение хранилища данными из информационных систем инспекций местного и регионального уровней, городских, федеральных и негосударственных организаций;

• подключение и настройка прикладных программ для работы с информацией хранилища с учетом прав доступа для конкретных рабочих мест сотрудников подразделений налоговой службы;

• выпуск инструктивных материалов для различных групп пользователей по работе с электронным информационным хранилищем данных.