Центрального Банка Российской Федерации имеет право осуществ-лять банковские операции, предусмотренные закон

| Вид материала | Закон |

- О банках и банковской деятельности, 720.56kb.

- О банках и банковской деятельности, 857.85kb.

- О банках и банковской деятельности, 889.53kb.

- Закон о банках и банковской деятельности, 22.42kb.

- Закон Азербайджанской Республики, 359.21kb.

- Лекция Правовое положение Центрального Банка Российской Федерации, 324.33kb.

- Правительства Российской Федерации и Центрального банка Российской Федерации, Совместное, 573.18kb.

- Федеральный закон, 700.63kb.

- «Банковские операции» и«Учет в банке» тема: Процедуры регистрации, лицензирования, 1046.13kb.

- Конституцией Российской Федерации, настоящим Федеральным закон, 688.12kb.

Размер блока шифрования, бит6464Длина ключа, бит56256Число циклов1632Размер блока, шифруемого за один цикл, бит3232Длина ключа используемого в цикле шифрования(ключ раунда), бит4832

В 1976 г. была опубликована работа молодых американских математиков У.Диффи и П.Э.Хеллмана ?Новые направления в криптографии¦, которая не только привела к существенному изменению в криптографии, но и к бурному развитию новых направлений в математике.

В этой работе впервые была применена для криптографии т.н. ?односторонняя функция с секретом¦. Хотя примера подобной функции авторами приведено не было, свойства подобной гипотетической функции были слишком замечательны, чтобы подобные функции не стали искать другие энтузиасты.

Функция с таким сложным названием должна обладать замечательными свойствами:

функция зависит от параметра К (?секрет¦);

для любого К функция легко вычислима (зашифрование);

при неизвестном К обратное вычисление функции (попытка дешифровки противником) вычислительно сложна даже при знании ее открытого преобразования;

при известном К обратное вычисление функции (расшифровка владельцем ключа (или другим лицом знающим ?секрет¦)) легко выполнимо.

С помощью такой функции можно реализовать очень интересные схемы шифрования для передачи секретной информации по открытым каналам связи и в том числе через Интернет. Один из таких методов шифрования называют ?Шифрование информации с открытым ключом¦.

При этом методе субъект А, желающий получать секретные сообщения, выбирает случайным образом секретный ключ К и получает открытый ключ - алгоритм вычисления прямой функции, который затем публикуется для всех желающих передать секретное сообщение для себя (для А).

Если Б желает послать такое сообщение, то при помощи опубликованного открытого ключа он шифрует информацию и может посылать ее по незащищенному каналу для А, т.к. никакой злоумышленник не знает секретного ключа К и не может за приемлемое время выполнить алгоритм расшифрования. Но для А, знающего свой секретный ключ К, очень просто расшифровать подобное послание (из свойства однонаправленной функции с секретом).

Подобную криптосистему называют часто несимметричной, т.к. алгоритмы зашифрования и расшифрования существенно отличаются и не могут быть получены друг из друга при неизвестности секретного ключа К.

На сегодняшний день к сожалению таких функций не найдено (и не доказано существуют ли они вообще; впрочем не доказано и их отсутствие), но найдены похожие на них функции, вычисление которых в обратную сторону даже по наилучшим разработанным на данный момент алгоритмам достаточно сложно. К сожалению вполне возможно (для используемых функций пока не доказано, что невозможно) появление новых алгоритмов, вычисляющие обратные значения подобных функций за приемлемое время. (Уже происходили подобные случаи с некоторыми функциями, ранее считавшимися алгоритмически сложновычислимыми).

Такая неопределенная ситуация привела к тому, что подобные системы шифрования не признаны ГОСТом достаточно надежными для обработки государственной информации, хотя активно применяется в некоторых западных системах криптографической защиты коммерческой информации.

Таким образом, единственным российским стандартом на зашифрование информации является принятый в 1989 г. ГОСТ 28147-89 на блочный шифр с секретным (не открытым) ключом. Секретность данного алгоритма, очень похожего на принятый в 1974 г. Национальным Бюро Стандартов (NBS) в США алгоритм шифрования DES (Data Encryption Standart), но при значительном (в 5 раз) увеличении длины ключа и в 2 раза большем (32 вместо 16) числе циклов шифрования, держится на сложной цикловой операции подстановки (вместо одной последовательности бит другую: 010 - 110) при обеспечении секретности ключа, используемого как для зашифрования, так и расшифрования.

Следует отметить, что при такой значительной длине ключа - 256 бит (против 56 бит у DES) и изученности (и значит отсутствие ошибок) его алгоритма, ГОСТ 28147-89 вполне современен и по надежности превосходит многие новые схемы шифрования. Тогда как пока еще применяемый некоторыми DES, не удовлетворяет уже сегодня (при таком значительном темпе роста производительности вычислит. техники) требованиям по сохранности данных.

Так еще несколько лет назад некоторыми группами аналитиков были сделаны заявления о возможности построения вычислительной системы с реальной стоимостью (порядка 1 млн. долларов), производящей вскрытия сообщения зашифрованного алгоритмом DES за приемлемое время (4-12 часов). (Надо упомянуть, что увеличение длинны ключа даже на 1 бит, время поиска ключа методом полного перебора увеличивается в 2 раза. Поэтому даже при сохранении темпов роста вычислительной мощности компьютеров, по оценкам аналитиков, ГОСТ будет обеспечивать достаточную криптографическую защищенность в течении еще не менее 50 лет).

- Электронная подпись. Техническая организация и законодательные элементы

Электронная цифровая подпись – это криптографическое средство, которое

позволяет удостовериться в отсутствие искажений в тексте электронного

документа, а в соответствующих случаях – идентифицировать лицо, создавшее

такую подпись.

В развитых странах мира, в том числе и в Российской Федерации,

электронная цифровая подпись широко используется в хозяйственном обороте.

Банк России и другие банки Российской Федерации эффективно используют ЭЦП

для осуществления своих операций путем пересылки банковских электронных

документов по корпоративным и общедоступным телекоммуникационным сетям.

10 января 2002 года был принят Федеральный Закон «Об электронной

цифровой подписи», вступивший в силу с 22 января текущего года, который

закладывает основы решения проблемы обеспечения правовых условий для

использования электронной цифровой подписи в процессах обмена электронными

документами, при соблюдении которых электронная цифровая подпись признается

юридически равнозначной собственноручной подписи человека в документе на

бумажном носителе.

В соответствии с законом владельцем сертификата ключа подписи

(обладателем электронной цифровой подписи) является физическое лицо, на имя

которого удостоверяющим центром выдан сертификат ключа подписи и которое

владеет соответствующим закрытым ключом электронной цифровой подписи,

позволяющим с помощью средств электронной цифровой подписи создавать свою

электронную цифровую подпись электронных документах (подписывать

электронные документы).

Электронная цифровая подпись документов производится шифром, который

называется ключом. Фактически ключ – это большой цифровой код (более 1000

цифр), который создается специально для его владельца. Этот персональный,

принадлежащий только ему ключ записывается на его ключевую дискету, которую

он должен хранить таким образом, чтобы ее никто не мог украсть или

скопировать, ведь иначе злоумышленник, обладая таким секретным ключом,

сможет подписывать любые документы от его имени. Ключи электронных цифровых

подписей используются на основании соответствующих сертификатов. Этим

секретным ключом производиться непосредственно электронная цифровая

подпись.

Для того, чтобы получатель документа мог проверить электронную подпись

лица на полученном документе, ему необходимо иметь Открытый ключ. Открытый

ключ – это маленькая часть секретного ключа, достаточная только для

проверки подписи (но не для подписания документа от имени владельца

электронной цифровой подписи).

- Брокерская, инвестиционная функция банка, риски (банковские, финансовые, биржевые)

Инвестиционная функция коммерческого банка

В жестких условиях конкуренции одной из важнейших функций в деятельности коммерческих банков является их инвестиционная деятельность, связанная с операциями по ценным бумагам.

В банковском деле инвестиции обозначают средства, вложенные в ценные бумаги предприятий и государственных учреждений на относительно продолжительный период времени.

Инвестиции коммерческих банков отличаются от кредитных ссуд по ряду положений:

1. Кредитные ссуды предполагают использование средств в течение сравнительно небольшого периода времени при условии их возврата в установленный срок с оплатой ссудного процента. Инвестиции же предполагают приток средств на протяжении относительно продолжительного времени до того, как вложенные средства банка вернутся к своему владельцу.

2. При банковском кредитовании инициатором ссудной сделки выступает заемщик. При инвестировании же инициатива принадлежит коммерческому банку, который стремится купить активы на рынке ценных бумаг.

3. В кредитных сделках банк - один из главных кредиторов, а при инвестировании - инвестор средств в ценные бумаги

4. Банковское кредитование напрямую связано с личными отношениями банка с заемщиком. Инвестирование же представляет собой обезличенную через различные виды ценных бумаг многих предприятий и учреждений деятельность коммерческого банка.

К основным функциям банковского портфеля относятся:

1. Стабилизация доходов банка независимо от фаз делового цикла: когда доходы по займам снижаются, доходы по ценным бумагам могут возрасти.

2. Компенсация кредитного риска по портфелю банковских ссуд. Ценные бумаги высокого качества могут приобретаться и храниться с целью уравновесить риск по банковским кредитам.

3. Обеспечение географической диверсификации. Ценные бумаги зачастую связаны с другими регионами больше, нежели объекты банковского кредитования, что способствует более эффективной диверсификации банковских доходов.

4. Поддержание ликвидности, так как ценные бумаги могут быть проданы для получения необходимых денежных средств или использованы в качестве залоги при заимствовании банком дополнительных фондов.

Одним из методов уменьшения риска, связанного с инвестициями, является диверсификация, т.е. наличие в портфеле банка многих видов ценных бумаг.

При проведении диверсификации в инвестиционной политике банка необходимо учитывать следующие исходные параметры ценных бумаг: срок погашения, географическое (территориальное) распределение, тип обязательств и эмитента.

Практически для коммерческих банков наиболее важны параметры качества и сроков погашения определенных видов ценных бумаг. В зависимости от уровня обеспечения данных параметров ценных бумаг определяются и цели диверсификации инвестиционной политики банка.

Цель диверсификации в отношении географического распределения ценных бумаг - обезопасить себя на случай экономических затруднений в районе деятельности тех компаний и органов государственной власти, в чьи виды ценных бумаг инвестированы средства банка.

Структура инвестиций крупных банков в региональных и общенациональных финансовых центрах отличается от структуры портфеля мелких банков в провинциальных городах. Крупные банки, имеющие заграничные отделения, держат в своих портфелях меньше ценных бумаг правительства. Значительную долю их банковских портфелей составляют иностранные ценные бумаги и облигации частных компаний. Мелкие же банки практически не покупают иностранных облигаций и около 90% средств инвестируют в облигации правительства и местных органов власти.

Цель диверсификации в отношении сроков погашения ценных бумаг - удержать риск портфеля инвестиций, связанных с колебаниями процентных ставок, в границах, соответствующих целям банка в области предусмотренных инвестиционной политикой доходов и ликвидности.

Существуют следующие основные вида риска по инвестициям:

- кредитный риск

- риск изменения курса

- риск несбалансированной ликвидности

- риск досрочного отзыва

- деловой риск

Инвестиционная политика - это деятельность коммерческого банка, соизмеримая со степенью риска, основанная на активных операциях с ценными бумагами и направленная на обеспечение доходности и ликвидности банковских средств в целом.

Мировая практика проведения инвестиционной политики коммерческих банков как производная от инвестиционной деятельности с ее основными целями, задачами, факторами, стратегией и тактикой выработала так называемое “золотое правило инвестиций”, которое гласит: доход от вложений в ценные бумаги всегда прямо пропорционален риску, на который готов идти инвестор ради получения желаемого дохода.

Функции банка

- расчетно-кассовое обслуживание юридических лиц;

- обслуживание счетов банков-корреспондентов;

- кредитные, депозитные, валютные операции;

- любые виды вкладов частных лиц и операции по ним;

- фондовые операции;

- расчеты с помощью пластиковых карт;

- бухгалтерские функции;

- анализ, принятие решений, менеджмент, маркетинг и др.

В деятельности банков принято выделять пассивные и активные операции. Четкого определения пассивных и активных операций банков нет. Под пассивными операциями понимаются привлечение различных видов вкладов, получение кредитов от других банков, эмиссии собственных ценных бумаг, а также проведение других операций, в результате которых формируются банковские ресурсы. Под активными же операциями понимается размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности.

Существует два вида активных операций:

1) для поддержания ликвидности

2) для получения прибыли

Активные операции банков осуществляются за счет банковских ресурсов. К ним относятся собственные средства банков, заемные и привлеченные средства. Собственными средствами банка являются уставный фонд, резервный фонд, другие фонды, образуемые за счет прибыли банка, страховые резервы, а также нераспределенная в течение года прибыль. Независимо от организационно-правовой формы банка его уставный фонд формируется полностью за счет собственных средств участников — юридических и физических лиц, и служит обеспечением обязательств банка. Резервные фонды предназначены для возмещения убытков от активных операций, служат источником выплаты процентов по облигациям банков, дивидендов по привилегированным акциям в случае недостаточности полученной прибыли. Формируются эти фонды за счет ежегодных отчислений от прибыли. Наряду с резервными в банках создаются и специальные фонды для производственного и социального развития банка. Особую составную часть собственных средств банка составляют страховые резервы, образуемые банком при совершении конкретной операции. К ним относятся резервы под обеспечение вложений в ценные бумаги, резерв на возможные потери по ссудам. Формирование этих резервов носит обязательный характер. Только при наличии соответствующего собственного капитала, когда кредиторы могут быть уверены, что в критический момент они могут на него рассчитывать, банк может привлекать чужые капиталы.

При рассмотрении вопроса активных операций возникает еще одна проблема, которая по сути своей не является гражданско-правовой, но представляет собой весьма существенную сторону активных операций. Это проблема кредитных рисков и их распределения. Если помещение ресурсов в кассовую наличность, в государственные ценные бумаги, остатки на счетах в Центральном Банке считаются в развитых странах имеющими практически нулевую степень риска, а размещение средств в других банках — активами с минимальной степенью риска, то кредиты компаниям, фирмам, частным лицам сопряжены с более значительным риском, степень которого меняется в зависимости от вида кредита. В этой связи для банков большое значение имеет вопрос о распределении рисков и недопущении их чрезмерной концентрации в каком-либо одном виде.

Кредитование является одной из самых распространенных операций, осуществляемой коммерческими банками. В данной работе мне хотелось бы остановиться на природе кредита как активной операции банка.

Банки, их ф-ии и прибыль.

Брокерская функция банка

Львиную долю в торговле валютами занимают банки, поскольку банки являются самыми удобными посредниками в обороте денежных средств между хозяйствующими субъектами. Банки скупают иностранную валюту у экспортеров и продают ее тем, кто в ней нуждается. Именно поэтому банки можно считать организационной основой современных рынков валют во всех странах мира. Доля банков в торгах валютой на рынке составляет порядка 96-97%.]Значит, валютный рынок можно без преувеличения назвать межбанковским, где банки совершают операции с торгово-промышленной клиентурой и между собой. Даже на валютной бирже банки являются основными участниками торгов, отсюда в названиях некоторых бирж присутствует слово «межбанковская» (например, Московская Межбанковская Валютная Биржа).

Обязательным и постоянным участником валютного рынка является государство в лице ЦБ РФ. Центральный банк занимается денежно-кредитным регулированием в стране, а, поскольку, валютный рынок является частью денежного, то и регулированием на валютном рынке. Он призван обеспечить стабильность национальной валюты, устанавливая котировку официального курса рубля, и поддерживая его курс путем проведения валютных интервенций. Выступая гарантом свободного обмена валют, Центральный банк скупает иностранную валюту, когда платежный баланс страны складывается с активным сальдо и курс национальной валюты поднимается выше ее паритета, и продает при неблагоприятном стечении обстоятельств, когда курс национальной валюты опускается.

Деятельность банков в качестве финансовых брокеров. В качестве финансового брокера на РЦБ банки (кредитные учреждения) выполняют посреднические (агентские) функции при купле-продаже за счет и по поручению клиента.

Эти посреднические операции банками (кредитными учреждениями) могут выполнятся в двух вариантах:

* на основании договора комиссии;

* на основании договора поручения.

По поручению клиентов банки могут совершать комиссионные операции (выступать в качестве комиссионера), т.е. осуществлять сделки купли-продажи ЦБ за счет клиента, но от своего имени.

Брокерские операции на основании договора поручения предполагают поручение клиента банку купить или продать ЦБ от имени и за счет клиента и заключение между ними соответствующего договора. Банк (поверенный) может выполнить поручение клиента (доверителя) одним из следующих способов:

* осуществить сделку на бирже;

* купить ЦБ для себя или продать клиенту бумаги из собственного портфеля.

Если поручение касается бумаг, котирующихся на официальном или регулируемом биржевом рынке, то сделка проводится через биржу (биржевых маклеров), за исключением тех случаев, когда доверитель требует иного.

Для совершения брокерских операций с ценными бумагами необходимо:

- заключить с Банком договор на брокерское обслуживание;

- заключить с Банком договор счета депо;

- перечислить на лицевой счет в Банке (по указанным в договоре реквизитам) денежные средства, предназначенные для покупки ценных бумаг и/или осуществить перевод предполагаемых к продаже ценных бумаг на свой счет депо.

В сумму переводимых на счет депо денежных средств включаются:

- денежные средства в объеме, необходимом для оплаты запланированных сделок покупки ценных бумаг;

- сумма комиссионного вознаграждения Банка

Всем клиентам Банка в рамках брокерского обслуживания доступны операции :

С акциями:

- В секции фондового рынка Московской межбанковской валютной биржи (ММВБ), на долю которой приходится свыше 60% совокупного оборота биржевых площадок страны по российским акциям. Торги проходят по более, чем 200 ценным бумагам свыше 100 эмитентов. Количество членов - участников торгов - превышает 450 организаций.

- На внебиржевом рынке, когда есть необходимость осуществления сделок с инструментами, не входящими в биржевые листинги или на торгах которых отсутствует достаточная ликвидность.

С облигациями:

- В секции государственных ценных бумаг ММВБ - с государственными рублевыми облигациями.

- В секции фондового рынка ММВБ - с корпоративными, муниципальными и субфедеральными облигациями.

- На внебиржевом рынке - с государственными валютными облигациями (ОВГВЗ).

С векселями:

- На внебиржевом рынке.

Операции по покупке-продаже ценных бумаг (брокерские операции) совершаются за счет и по поручению клиента. Поручения передаются клиентом (лично, доверенным лицом, либо по факсу с последующим предоставлением оригинала поручения в течение трех рабочих дней) по месту ведения его счета депо за один день до дня проведения торгов.

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества. Риск - это историческая и экономическая категория.

Как историческая категория, риск представляет собой осознанную человеком возможную опасность. Она свидетельствует о том, что риск исторически связан со всем ходом общественного развития.

Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой, положительный (выигрыш, выгода, прибыль).

Риском можно управлять, то есть использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска.

Эффективность организации управления риском во многом определяется классификацией риска.

Под классификацией риска следует понимать распределение риска на конкретные группы по определенным признакам для достижения поставленных целей.

Научно обоснованная классификация риска позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском. Каждому риску соответствует своя система приемов управления риском.

Квалификационная система рисков включает группу, категории, виды, подвиды и разновидности риск (рис. распечатка).

В зависимости от возможного результата (рискового события) риски можно поделить на две большие группы: чистые и спекулятивные.

Чистые риски означают возможность получения отрицательного или нулевого результата. К этим рискам относятся следующие риски: природно-естественные, экологические, политические, транспортные и часть коммерческих рисков (имущественные, производственные, торговые).

Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. К этим рискам относятся финансовые риски, являющиеся частью коммерческих рисков.

В зависимости от основной причины возникновения рисков (базисный или природный риск) они делятся на следующие категории: природно-естественные риски, экологические, политические, транспортные, коммерческие риски.

К природно-естественным рискам относятся риски, связанные с проявлением стихийных сил природы: землетрясение, наводнение, буря, пожар, эпидемия и т.п.

Экологические риски - это риски, связанные с загрязнением окружающей среды.

Политические риски связаны с политической ситуацией в стране и деятельностью государства. Политические риски возникают при нарушении условий производственно-торгового процесса по причинам, непосредственно не зависящим от хозяйствующего субъекта.

К политическим рискам относятся:

- невозможность осуществления хозяйственной деятельности вследствие военных действий, революции, обострения внутриполитической ситуации в стране, национализации, конфискации товаров и предприятий, введение эмбарго, из-за отказа нового правительства выполнять принятые предшественниками обязательства и т.п.;

- введение отсрочки (моратория) на внешние платежи на определенный срок ввиду наступления чрезвычайных обстоятельств (забастовка, война и т.д.);

- неблагоприятное изменение налогового законодательства;

- запрет или ограничение конверсии национальной валюты в валюту платежа. В этом случае обязательство перед экспортерами может быть выполнено в национальной валюте, имеющей ограниченную сферу применения.

Транспортные риски - это риски, связанные с перевозками грузов транспортом: автомобильным, морским, речным, железнодорожным, самолетами и т.д.

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они означают неопределенность результатов от данной коммерческой сделки.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые.

Имущественные риски - это риски, связанные с вероятностью потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем и т.п.

Производственные риски - риски, связанные с убытком от остановки производства вследствие воздействия различных факторов и, прежде всего с гибелью или повреждением основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии.

Торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара и т.п.

Финансовые риски связаны с вероятностью потерь финансовых ресурсов (то есть денежных средств).

Финансовые риски подразделяются на два вида: риски, связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риски ликвидности.

Инфляция означает обесценивание денег и, естественно, рост цен. Дефляция - это процесс, обратный инфляции, выражается в снижении цен и соответственно в увеличении покупательной способности денег.

Инфляционный риск - это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери.

Дефляционный риск - это риск того, что при росте дефляции происходят падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, при проведении внешнеэкономических, кредитных и других валютных операций.

Риски ликвидности - это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные риски включает в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды - это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование и т.п.).

Риск снижение доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг и других активов. Термин "портфельный" происходит от итальянского "portofoglio", означает совокупность ценных бумаг, которые имеются у инвестора.

Риск снижения доходности включает следующие разновидности: процентные риски и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селинговыми компаниями в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Иными словами, инвестор мог бы получить прирост доходов за счет повышения процента, но не может высвободить свои средства, вложенные на указанных выше условиях.

Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Иначе говоря, эмитент мог бы привлекать средства с рынка под более низкий процент.

Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг.

Кредитный риск - опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим риск относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

Селективные риски (лат. selectio - выбор, отбор) - это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитаться по взятым на себя обязательствам.

- Биржа, организационные моменты, инструменты, работы на бирже

Под вторичным фондовым рынком понимаются отношения, складывающиеся при

обращении ранее эмитированных на первичном рынке ценных бумаг. Механизм

вторичного рынка приведен в схеме 3 (см.приложение).

Основу вторичного рынка составляют операции, оформляющие

перераспределение сфер влияния вложений иностранных инвесторов, а также

отдельные спекулятивные операции.

Важнейшая черта вторичного рынка - это его ликвидность, т.е.

возможность успешной и обширной торговли, способность поглощать

значительные объемы ценных бумаг в короткое время, при небольших

колебаниях курсов и при низких издержках на реализацию.

Вторичный рынок ценных бумаг подразделяется на:

- организованный (биржевой) рынок

- неорганизованный (внебиржевой или "уличный") рынок.

Особенности данных рынков будут рассмотрены ниже.

Биржи предназначены для квалифицированных оптовых продавцов и покупателей. Выделяют несколько типов бирж. Среди них:

· Универсальная биржа, торгующая разнообразными товарами;

· Фондовая биржа, организующая торговлю ценными бумагами. Здесь, в основном, осуществляется перепродажа ранее выпущенных бумаг, главным образом акций.

· Валютная биржа производит продажу иностранной валюты и определяет обменный курс валюты.

· Товарная биржа. Биржа реального товара организует оптовую куплю-продажу по образцам.

Широкое распространение получили электронные биржи. Сделки на биржах обычно происходят через профессиональных посредников, именуемых брокерами и диллерами. Прежде операции, выполняемые на классических биржах, осуществлялись в специальных помещениях - залах бирж. Теперь же появились электронные биржи.

Фондовый рынок - это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг.

Понятия фондового рынка и рынка ценных бумаг совпадают.

ФИНАНСОВЫЙ РЫНОК = ДЕНЕЖНЫЙ РЫНОК + РЫНОК КАПИТАЛОВ

Фондовая биржа относится к числу закрытых бирж. Это означает, что торговать на ней ценными бумагами могут только ее члены. Фондовая биржа — это некоммерческая организация, поэтому в ее деятельности заинтересованы те, кто профессионально занимается ценными бумагами.

Листинг представляет собой режим, регулирующий допуск ценных бумаг к котировке на фондовой бирже. Под котировкой понимают действия Котировальной комиссии биржи, предусматривающие достижение следующих целей:

1. допуск ценных бумаг к торговле на фондовой бирже после изучения финансового положения фирмы эмитента этих ценных бумаг;

2. определение величины курса ценных бумаг, а также регистрация и публикация их курсов (цен) в биржевых бюллетенях.

Введение процедуры листинга ценных бумаг направлено на обеспечение защиты интересов инвесторов, членов биржи от возможных потерь вследствие банкротства эмитентов. Ценные бумаги, прошедшие процедуру листинга т.е. соответствующие минимальным требованиям биржи, предъявляемым к ценным бумагам, включаются в котировальный лист биржи.

После прохождения комиссии по листингу ценные бумаги попадают в котировальную комиссию, которая определяет курс ценной бумаги при ее первой реализации на бирже. Котировальная комиссия определяет ликвидность ценных бумаг, прогнозирует спрос на них, определяет привлекательность их для инвесторов на основе информации, полученной от эмитента и его посредников. Делистинг – процедура исключения ценных бумаг из биржевого списка. После того, как сделка успешно прошла (или миновала) этап сверки, наступает очередь этапа определяемого как клиринг.

Биржевая операция - это сделка купли-продажи допущенных на биржу ценностей, заключенная между участниками биржевой торговли в биржевом помещении в установленное время.

Все биржевые операции можно разделить на два типа: кассовые сделки и сделки на срок.

Кассовая сделка (spot) характеризуется тем, что она заключается на имеющиеся у продавца в наличии ценные бумаги. Расчет же по кассовым сделкам, то есть поставка ценных бумаг продавцом покупателю и оплата их покупателем, осуществляется в ближайшие после заключения сделки дни.

Главной характеристикой сделки на срок является то, что исполнение продавцом и покупателем своих обязанностей должно быть осуществлено в будущем, например, сделка заключена 1 сентября, а должна быть исполнена 1 декабря. В момент же заключения сделки у продавца может не быть продаваемых фондовых ценностей, а покупатель может не иметь денег для их оплаты.

Сделки на срок обычно называются «фьючерсными» сделками (futures). Обычно при заключении фьючерсной сделки фиксируется не только количество, но и курс ценных бумаг, хотя бывают случаи, когда курс ценных бумаг устанавливается на основе их котировки на бирже в день исполнения сделки. Участники фьючерсной сделки вносят гарантийные взносы (маржу), которые служат финансовым обеспечением сделки и предназначены для того, чтобы возместить потери одного участника сделки другому из-за невозможности выполнения сделки.

Фьючерсная сделка с опционом характеризуется тем, что покупатель (продавец) платит продавцу (покупателю) определенную сумму денег и приобретает право на то, чтобы в течение определенного периода времени купить (продать) определенное количество ценных бумаг по установленной цене. То есть один из участников сделки приобретает опцион на покупку (опцион «call») или опцион на продажу (опцион «put»). Воспользуется ли держатель опциона своим правом или нет, будет зависеть от того как, изменяется курс ценных бумаг.

Стеллажными называются такие сделки, в которых не определено, кто в сделке будет продавцом, а кто - покупателем. Один из участников сделки, уплатив определенное вознаграждение другому, приобретает опцион, который дает ему право в период действия опциона по своему выбору купить или продать определенное количество ценных бумаг.

Электронная биржа - это биржа, на которой продаются и покупаются ценные бумаги электронным способом. Воникнув в 16 веке, в процессе эволюции, фондовая биржа постепенно трансформировалась в электронную биржу. Если раньше сделки совершались в строго определенных местах, аккредитованными участниками бирж, то благодаря электронной бирже, сейчас практически любой может стать участником электронных биржевых торгов.

Примером может являться крупнейшая в мире электронная биржа NASDAQ, которая за какие-то 20 лет по объему торгуемых акций превосходит все крупнейшие мировые биржи.

электронный брокер

брокер, обеспечивающий работу пользователя на электронной бирже через информационную сеть. Использование технологии электронного брокера дает возможность пользователю Персонального Комрьютера (ПК) самостоятельно через информационную сеть работать на бирже, получая всю необходимую информацию и заключая сделки. Оплата таких операций оказывается на порядок дешевле, чем при использовании брокера-человека.

Появились организации, которые за определенную плату помогают своим клиентам при использовании технологии электронного брокера. Они дают возможность клиентам открывать электронные банковские счета и обеспечивают:

· получение информации, освещающей историю и текущее экономическое состояние любого предприятия, организации, представленных на бирже;

· ознакомление с анализами состояния рынка акций;

· просмотр текущих цен акций с поминутным обновлением во времени;

· возможность покупать и продавать любые акции, пользуясь своим счетом в банке.

Кроме этого указанные организации периодически присылают своим клиентам отчеты по каждой проведенной операции и за определенные периоды времени. Все операции защищены, т.е. обеспечивается безопасность данных.

Покупатели выставляют заявки на покупку товаров, а продавцы — на продажу. Торговля на бирже происходит анонимно.

Данная форма торговли имеет ряд преимуществ по сравнению с обычными биржами. Среди наиболее очевидных следует выделить следующие:

* независимость от географического положения. Ресурсы всемирной сети позволяют заключать сделки физическим и юридическим лицам, находящимся в разных концах страны или даже планеты

* доступность, полнота и оперативность информации, предоставляемой участникам торгов. Данные, предоставляемые на сайтах электронных бирж, обновляются регулярно, учитывая все текущие изменения. При этом некоторые биржи предоставляют участнику торгов самому выбирать периодичность обновления информации, что влияет на плату за пользование площадкой.

* Комфортабельность проведения сделок. Сделка осуществляется непосредственно с рабочего места участника (компьютера в офисе, дома или Интернет-кафе), что значительно сокращает затраты времени.

Между тем, при осуществлении сделки на электронной бирже возникает ряд сложностей, связанных с ужесточением требований к торгуемому товару.

Свопинг - продажа и последующая покупка ценных бумаг, осуществляемая с целью уйти от налогов, которые приходится платить при длительном обладании ценными бумагами.

Хеджирование - на финансовых рынках - действия, направленные на страхование капиталовложений в иностранной валюте от изменения валютного курса и других валютных рисков.

Хеджирование - страхование от риска изменения цен путем занятия на параллельном рынке противоположной позиции.

Хеджирование:

- дает возможность застраховать себя от возможных потерь к моменту ликвидации сделки на срок;

- обеспечивает повышение гибкости и эффективности коммерческих операций;

- обеспечивает снижение затрат на финансирование торговли реальными товарами;

- позволяет уменьшить риски сторон: потери от изменения цен на товар компенсируются выигрышем по фьючерсам.

- Портфельный анализ (формулы рисков)

Коммерческие банки осуществляют вложения в ценные бумаги, преследуя различные цели, в том числе: расширение и диверсификация доходной базы банков, обеспечение ликвидности их активов, снижение общего уровня риска (за счет расширения видов деятельности), приращение капитала.

Поскольку достичь указанных выше целей с помощью одного или даже нескольких видов ценных бумаг достаточно трудно, банки используют в своей деятельности принцип портфельного управления их ценными бумагами. Портфель ценных бумаг представляет собой совокупность активов, сформированных в определенной пропорции для достижения одной или нескольких инвестиционных целей.

Основной целью портфельного инвестирования является улучшение его условий, т. е. формирование у совокупности ценных бумаг инвестиционных характеристик, не достижимых с позиций отдельно взятой ценной бумаги.

Для целей бухгалтерского учета операции коммерческого банка по размещению его ресурсов в ценные бумаги (кроме векселей) в российской практике группируются в портфель. Этот портфель делится в зависимости от целей приобретения ценных бумаг и их котируемости на торговый, инвестиционный и портфель контрольного участия. Торговый портфель состоит из котируемых ценных бумаг, приобретенных с целью получения дохода от их достаточно быстрой реализации, а также ценных бумаг, которые не предназначены для удержания в портфеле свыше 180 календарных дней и могут быть реализованы.

Инвестиционный портфель состоит из ценных бумаг, приобретенных с целью получения инвестиционного дохода, а также в расчете на возможность роста их стоимости в длительной или неопределенной перспективе

Портфель контрольного участия включает ценные бумаги, приобретенные в количестве, обеспечивающем получение контроля над управлением организацией-эмитентом или существенное влияние на нее.

- Методы снижения рисков, хеджирование, форвардные, фьючерсные контр. Технический анализ.

Хеджирование - на финансовых рынках - действия, направленные на страхование капиталовложений в иностранной валюте от изменения валютного курса и других валютных рисков.

Хеджирование - страхование от риска изменения цен путем занятия на параллельном рынке противоположной позиции.

Хеджирование:

- дает возможность застраховать себя от возможных потерь к моменту ликвидации сделки на срок;

- обеспечивает повышение гибкости и эффективности коммерческих операций;

- обеспечивает снижение затрат на финансирование торговли реальными товарами;

- позволяет уменьшить риски сторон: потери от изменения цен на товар компенсируются выигрышем по фьючерсам.

Хеджирование продажей ("короткое" хеджирование) - это продажа на

срочной бирже фьючерсных контрактов при закупках равного количества

реального товара с целью страхования от риска падения цен к моменту

поставки реального товара.

Хеджирование покупкой ("длинное" хеджирование) - это покупка

фьючерсных контрактов с целью страхования цен на продажу равного количества

реального товара, которым торговец не владеет, с поставкой в будущем. Цель

этой операции состоит в том, чтобы избежать любых возможных потерь, которые

могут возникнуть в результате повышения цен на товар, уже проданный по

зафиксированной цене, но еще не закупленный ("не покрытый").

Форвардный контракт – это соглашение между контрагентами и будущей

поставке предмета контракта. Все условия сделки стороны оговаривают в

момент заключения договора. Исполнения контракта происходит в соответствии

с данными условиями в назначенные сроки.

Форвардный контракт – это твёрдая сделка, т.е. сделка, обязательная

для исполнения. Предметом соглашения могут быть различные активы, например

товары, акции, облигации, валюта и

т. д. Лицо, которое обязуется поставить соответствующий актив по контракту,

отстаивает короткую позицию, т.е. создаёт форвардный контракт. Лицо,

приобретающее актив по контракту, открывает длинную позицию, т.е. покупает

контракт. Заключение контракта не требует от контрагентов каких-либо

расходов.

Опционом называется контракт, заключенный между двумя лицами, в

соответствии с которым одно лицо предоставляет другому лицу право купить

определенный актив по определенной цене в рамках определенного периода

времени или предоставляет право продать определенный актив по определенной

цене в рамках определенного периода времени. Лицо, которое получило опцион

и таким образом приняло решение, называется покупателем опциона, который

должен платить за это право. Лицо, которое продало опцион, и отвечающее на

решение покупателя, называется продавцом опциона.

Что касается продавцов опционов, то их движущим мотивом является

надежда на ненаступление благоприятных для покупателей исходов, когда

последние не будут исполнять опцион, либо, по крайней мере, надежда на то,

что полученная прибыль перевесит сумму, выплачиваемую по обязательствам.

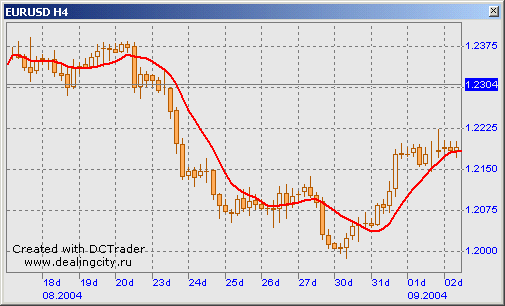

- Средние скользящие уровни поддержки и сопротивления

Технический анализ рынка - метод прогнозирования цен исключительно за счет данных истории рынка - цен, объема и открытого интереса.

Большинство методов технического анализа рынка используют именно цену, поскольку данные о цене обычно являются общедоступными и в большинстве случаев поступают в он-лайн режиме.

Технический анализ является своего рода философией, базирующейся на трех постулатах.

1. Движения рынка учитывают все.

Это означает, что любой внешний фактор, который может влиять на цену (экономический, политический, психологический или какой-либо другой, а также взаимосвязь всех факторов) уже учтен в цене заранее и присутствует в ценовом графике, поэтому в изучении влияния фундаментальных факторов нет никакой необходимости, а самой ценовой истории достаточно для прогнозирования цен.

Считается, что это - краеугольный камень технического анализа. Здесь же лежит главное его отличие от другого типа анализа - фундаментального. Фундаментальный анализ говорит, что для того, чтобы прогнозировать изменение цены необходимо спрогнозировать факторы, влияющие на спрос или предложение. Технический же анализ утверждает, что если изменились цены, то "что-то" изменилось в спросе или предложении и это "что-то" уже не имеет смыла, поскольку цены уже изменились. Как говорят на финансовом языке рынок уже "заложился" под фундаментальные факторы.

Аксиома имеет много общего с теорией эффективности рынка, одно из утверждений которой сводится к тому, что, анализируя фундаментальные данные, невозможно получить прибыль, поскольку действия других инвесторов, направленные на анализ фундаментальных факторов при одинаковой информации о них, уже изменили цену.

Здесь же мы дадим несколько пунктов наиболее распространенной критики этого постулата:

# постулат держится на неявном допущении, что все инвесторы получают информацию в один и тот же момент, что конечно же не так. Например, трейдеры, торгующие на основе дневных графиков, редко смотрят на новости, вышедшие внутри дня.

# постулат предполагает невозможность выхода на рынке новостей, под которые рынок бы еще не "заложился" однако достаточно часто на рынке проходят так называющие шокирующие новости, выходящие за рамки прогнозов большинства аналитиков.

2. Цены двигаются направленно.

Одним из главных понятий в техническом анализе является понятие тренда (тенденции) или направленного движения цен. Основная задача технического аналитика - распознавать новые тенденции на графике цен на ранних стадиях развития, использовать их в торговле и вовремя выходить из рынка, когда тенденции заканчиваются. Основное следствие из положения "цены двигаются направлено" состоит в том, что действующая тенденция, по всей вероятности, будет развиваться далее, а не обращаться в собственную противоположность.

Тенденции делятся на 3 вида.

# Бычья тенденция (bullish) - движение цены вверх;

# Медвежья тенденция (bearish) - движение цены вниз;

# Боковая тенденция (sideways - боковик, trading range - торговый диапазон) - цена практически не движется.

В техническом анализе считается, что все три типа тенденций не встречаются на рынке в чистом виде как движение "по прямой". Поэтому восходящей тенденцией считается та, при которой движения вверх превосходят движения вниз, а нисходящая наоборот.

Здесь мы также дадим несколько пунктов наиболее распространенной критики второго постулата:

# считается, что постулат слишком тривиален, поскольку обратное утверждение - цены "не движутся направлено" было бы равноценно утверждению "цены не движутся".

# постулат не дает понимания того, что же все же является тенденцией восходящей, нисходящей и боковой (а определение восходящая тенденция или нисходящая - и есть вся цель технического анализа, если вы нашли такую возможность, то можно считать вы победили рынок).

3. История повторяется.

Эта аксиома также является ключевой. Считается, что человеческая психология в своей основе неизменна или почти неизменна, во всяком случае, рыночная толпа в схожих случаях ведет себя по схожим сценариям, поэтому если какие-либо модели работали (давали возможность получать прибыль) раньше, то есть все основания полагать, что и в будущем они будут работать.

Получается, что технический анализ является средством статистической оценки массовой человеческой психологии. Считается, что в идеале, технические методы должны одинаково работать на всех рынках, и технический анализ должен быть настолько же применим к фьючерсам на свиные желудки, как и курсу доллара к евро. Главное - достаточное количество данных о предыдущих движениях рынка, или как говорят, наличие репрезентативной ценовой истории.

Наиболее распространенная критика постулата:

# не совсем ясно, почему массовое поведение не меняется со временем, на самом деле трейдерское сообщество самообучается на собственных ошибках.

# массовое поведение на рынке основано не только на массовой психологии, но и на методах, которыми пользуется трейдерское сообщество, а эти методы в свою очередь достаточно быстро меняются и модифицируются, создаются новые.

Программы технического анализа.

В настоящий момент наиболее популярными являются:

- Omega Trade Station

- Metastock

- Metatrader

- Dealing Desk

При техническом анализе движения линии цены строятся графики за определенный период, графики м.б. в виде линейной записи, гистограммы и т.д.

Гистограмма может отражать цену на конец и начало торга при определенном объеме, затем по гистограмме может быть построена средняя скользящая – усреднение с учетом объема, цены и т.д.

Простое скользящее среднее является обычным арифметическим средним от цен за определенный период. Скользящее среднее представляет собой некий показатель цены равновесия (равновесие спроса и предложения на рынке) за определенный период, чем короче скользящее среднее, тем за меньший период берется равновесие. Усредняя цены, оно всегда следует с определенным лагом за главной тенденцией рынка, фильтруя мелкие колебания. Чем меньше параметр скользящего среднего (говорят, что скользящее среднее короче), тем оно быстрее определяет новую тенденцию, но и одновременно делает больше ложных колебаний, и наоборот чем больше параметр (говорят длинное скользящее среднее), тем медленнее определяется новый тренд, но поступает меньше ложных колебаний.