Методологические проблемы слияний и поглощений

| Вид материала | Реферат |

- Курсовая работа тема: "Слияния и поглощения. Особенности слияний и поглощений в России", 398.42kb.

- Особенности слияний и поглощений компаний в современной России, 735.44kb.

- Эксперты о новой волне "слияний и поглощений", 29.13kb.

- Количественная оценка рынка слияний и поглощений нефтегазовых компаний в России, 66.49kb.

- Стратегическое планирование слияний и поглощений в электроэнергетике, 272.49kb.

- Эффективность международных сделок слияний и поглощений компаний с развивающихся рынков, 363.11kb.

- Тенденции развития слияний и поглощений как путь концентрации банковского капитала, 867.07kb.

- Институт экономики переходного периода, 2502.93kb.

- Теория гордыни Вопросы эффективности слияний и поглощений, 3246.14kb.

- Семинарских занятий Тема История слияний и поглощений, 40.81kb.

содержание

| | стр. |

| Введение. | 4 |

| Глава 1. Методологические проблемы слияний и поглощений. | 6 |

| 6 |

| 12 |

| 19 |

| 24 |

| 28 |

| 33 |

| Глава 2. Исследование практики слияний и поглощений, формы и реализация стратегий компаний. | 37 |

| 37 |

| 45 |

| 50 |

| 53 |

| 62 |

| Глава 3. Рекомендации по встраиванию механизмов слияний и поглощений в стратегию корпоративного управления. | 65 |

| 3.1. Организация эффективной работы Совета директоров с позиции применения механизма слияний и поглощений в стратегии компании. | 65 |

| 3.2. Рекомендации руководителям по анализу будущих эффектов от сделок по слиянию и поглощению. | 70 |

| Заключение. | 76 |

| Список использованной литературы. | 78 |

| Приложения. | 81 |

ВВЕДЕНИЕ

Актуальность данной работы заключается в том, что, процесс слияния и поглощения компаний в различных отраслях экономики, в последние годы стал объектом пристального внимания не только делового российского сообщества и государственных структур, но и широкой общественности. Развитие российского бизнеса, усиление конкуренции, в том числе с западными компаниями, вынуждают предприятия выбирать наиболее эффективные бизнес-стратегии. Приобретение внешних структур позволяют создать конкурентные преимущества, диверсифицировать бизнес и увеличить долю рынка, сократить издержки и усовершенствовать управленческие технологии.

Отсутствие примеров, проверенных временем, незнание методов и стратегий приобретения бизнеса, непрозрачность российских компаний, осложняли процесс сравнения и выбора, затрудняли взаимодействие с потенциальными инвесторами. Такое положение во многом определило характер развития российского рынка слияний и поглощений, где первоначально сделки происходили только в форме приватизации, а в последствии – в основном в форме недружественного поглощения, да еще и с правовыми нарушениями.

Предметом исследования данной работы является процессы слияний и поглощений в различных российских и зарубежных компаниях.

Объектом исследования является российские и зарубежные компании, различных секторов экономики, проводившие сделки по слиянию и поглощению.

Цель данной работы – разработка рекомендаций по процессу слияния и поглощения, а так же исследование значения слияний и поглощений в корпоративном управлении.

Для достижения данной цели предполагается решение следующих задач:

- Исследование методологических проблем слияний и поглощений, основных понятий и терминологию.

- Исследование основ построения, системы корпоративного управления.

- Исследование основных этапов, мотивов, участников и особенностей сделок по слиянию и поглощению.

- Анализ практики слияний и поглощений в различных компаниях, а так же причин неудачных сделок.

- Исследование правовых аспектов сделок по слиянию и поглощению.

- Наработка рекомендаций по встраиванию механизма слияний и поглощений в стратегию корпоративного управления.

Глава 1. методологические проблемы слияний и поглощений.

1.1. Содержание и типы слияний и поглощений (понятия и терминология).

Основные принципы развития крупных компаний в 80-е годы – экономия, гибкость, маневренность и компактность – во второй половине 90-х годов сменились ориентацией на экспансию и рост. Крупные компании стремятся изыскивать дополнительные источники расширения своей деятельности, среди которых одним из наиболее популярных является слияние и поглощение компаний.

Слияние – один из самых распространенных приемов развития, к которому прибегают в настоящее время даже очень успешные компании. Этот процесс в рыночных условиях становится явлением обычным, практически повседневным.

Существуют определенные различия в толковании понятия “слияние компаний” в зарубежной теории и практике и в российском законодательстве.

В соответствии с общепринятыми за рубежом подходами под слиянием подразумевается любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из двух или более, ранее существовавших структур. 1

В соответствии же с российским законодательством под слиянием понимается реорганизация юридических лиц, при которой права и обязанности каждого из них переходят ко вновь возникшему юридическому лицу в соответствии с передаточным актом. Следовательно, необходимым условием оформления сделки слияния компаний является появление нового юридического лица, при этом новая компания образуется на основе двух или нескольких прежних фирм, утрачивающих полностью свое самостоятельное существование. Новая компания берет под свой контроль и управление все активы и обязательства перед клиентами компаний – своих составных частей, после чего последние распускаются. Например, если компания А объединяется с компаниями В и С, то в результате на рынке может появиться новая компания D (D=А+В+C), а все остальные ликвидируются.

В зарубежной же практике под слиянием может пониматься объединение нескольких фирм, в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. В российском законодательстве этот случай попадает под термин “присоединение”, подразумевающий, что происходит прекращение деятельности одного или нескольких юридических лиц с передачей всех их прав и обязанностей обществу, к которому они присоединяются (А=А+В+С). 2

За рубежом понятия “слияния” и “поглощения” не имеют такого четкого разграничения, как в нашем законодательстве. Даже сами английские аналоги рассматриваемых понятий имеют неоднозначное значение:

Merger – поглощение (путем приобретения ценных бумаг или основного капитала), слияние (компаний);

Acquisition – приобретение (например, акций), поглощение (компании);

Merger and acquisitions – слияния и поглощения компаний.

Поглощение компании можно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании зачастую осуществляется путем скупки всех акций предприятия на бирже, означающей приобретение этого предприятия.

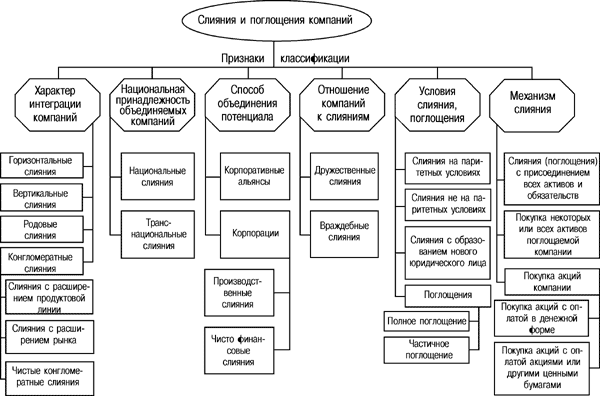

В современном корпоративном менеджменте можно выделить множество разнообразных типов слияния и поглощения компаний. Считается, что в качестве наиболее важных признаков классификации этих процессов можно назвать (Рисунок 1): 3

- характер интеграции компаний;

- национальную принадлежность объединяемых компаний;

- отношение компаний к слияниям;

- способ объединения потенциала;

- условия слияния;

- механизм слияния.

Рисунок 1. Классификация типов слияний и поглощений компаний

В зависимости от характера интеграции компаний целесообразно выделять следующие виды:

- горизонтальные слияния – объединение компаний одной отрасли, производящих одно и то же изделие или осуществляющих одни и те же стадии производства;

- вертикальные слияния – объединение компаний разных отраслей, связанных технологическим процессом производства готового продукта, т.е. расширение компанией-покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья, либо на последующие – до конечного потребителя. Например, слияние горнодобывающих, металлургических и машиностроительных компаний;

- родовые слияния – объединение компаний, выпускающих взаимосвязанные товары. Например, фирма, производящая фотоаппараты, объединяется с фирмой, производящей фотопленку или химреактивы для фотографирования;

- конгломератные слияния – объединение компаний различных отраслей без наличия производственной общности, т.е. слияние такого типа – это слияние фирмы одной отрасли с фирмой другой отрасли, не являющейся ни поставщиком, ни потребителем, ни конкурентом. В рамках конгломерата объединяемые компании не имеют ни технологического, ни целевого единства с основной сферой деятельности фирмы-интегратора. Профилирующее производство такого вида объединения принимает расплывчатые очертания или исчезает вовсе. 4

В свою очередь можно выделить три разновидности конгломератных слияний:

- Слияния с расширением продуктовой линии (product line extension mergers), т.е. соединение неконкурирующих продуктов, каналы реализации и процесс производства которых похожи. В качестве примера можно привести приобретение компанией Procter & Gamble, ведущим производителем моющих средств, фирмы Clorox – производителя отбеливающих веществ для белья.

- Слияния с расширением рынка (market extension mergers), т.е. приобретение дополнительных каналов реализации продукции, например, супермаркетов, в географических районах, которые ранее не обслуживались.

- Чистые конгломератные слияния, не предполагающие никакой общности.

В зависимости от национальной принадлежности объединяемых компаний можно выделить два вида слияния компаний:

- национальные слияния – объединение компаний, находящихся в рамках одного государства;

- транснациональные слияния – слияния компаний, находящихся в разных странах (transnational merger), приобретение компаний в других странах (cross-border acquisition).

Учитывая глобализацию хозяйственной деятельности, в современных условиях характерной чертой становится слияние и поглощение не только компаний разных стран, но и транснациональных корпораций. 5

В зависимости от отношения управленческого персонала компаний к сделке по слиянию или поглощению компании можно выделить:

- дружественные слияния – слияния, при которых руководящий состав и акционеры приобретающей и приобретаемой (целевой, выбранной для покупки) компаний поддерживают данную сделку;

- враждебные слияния – слияния и поглощения, при которых руководящий состав целевой компании (компании-мишени) не согласен с готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом случае приобретающей компании приходится вести на рынке ценных бумаг действия против целевой компании с целью ее поглощения. 6

В зависимости от способа объединения потенциала можно выделить следующие типы слияния:

- корпоративные альянсы – это объединение двух или нескольких компаний, сконцентрированное на конкретном отдельном направлении бизнеса, обеспечивающее получение синергетического эффекта только в этом направлении, в остальных же видах деятельности фирмы действуют самостоятельно. Компании для этих целей могут создавать совместные структуры, например, совместные предприятия;

- корпорации – этот тип слияния имеет место тогда, когда объединяются все активы вовлекаемых в сделку фирм.

- В свою очередь, в зависимости от того, какой потенциал в ходе слияния объединяется, можно выделить:

- производственные слияния – это слияния, при которых объединяются производственные мощности двух или нескольких компаний с целью получения синергетического эффекта за счет увеличения масштабов деятельности;

- чисто финансовые слияния – это слияния, при которых объединившиеся компании не действуют как единое целое, при этом не ожидается существенной производственной экономии, но имеет место централизация финансовой политики, способствующая усилению позиций на рынке ценных бумаг, в финансировании инновационных проектов.7

Слияния могут осуществляться на паритетных условиях (“пятьдесят на пятьдесят”). Однако накопленный опыт свидетельствует о том, что “модель равенства” является самым трудным вариантом интеграции. Любое слияние в результате может завершиться поглощением.

В зарубежной практике можно выделить также следующие виды слияний компаний:

- слияние компаний, функционально связанных по линии производства или сбыта продукции (product extension merger);

- слияние, в результате которого возникает новое юридическое лицо (statutory merger);

- полное поглощение (full acquisition) или частичное поглощение (partial acquisition);

- прямое слияние (outright merger);

- слияние компаний, сопровождающееся обменом акций между участниками (stock-swap merger);

- поглощение компании с присоединением активов по полной стоимости (purchase acquisition) и т.п.

Тип слияний зависит от ситуации на рынке, а также от стратегии деятельности компаний и ресурсов, которыми они располагают.8

Слияния и поглощения компаний имеют свои особенности в разных странах или регионах мира. Так, например, в отличие от США, где происходят, прежде всего, слияния или поглощения крупных фирм, в Европе идет поглощение мелких и средних компаний, семейных фирм, небольших акционерных обществ смежных отраслей.

1.2. Основы построения системы корпоративного управления.

Ключевыми звеньями системы корпоративного управления являются собственники, менеджеры, внутренние и внешние посредники. Для характеристики механизма корпоративного управления необходимо рассмотреть отношения: внутри группы собственников, внутри группы менеджеров, отношения между менеджерами и собственниками, отношения между собственниками и финансовым рынком, отношения между представителями собственников и рынком труда, отношения между менеджерами и товарными рынками. 9

Собственников корпорации принято подразделять на индивидуальные и институциональные.

- К индивидуальным инвесторам относятся физические лица, организации и другие корпорации.

- К институциональным – пенсионные фонды, страховые компании, инвестиционные фонды, банки.

Единственной обязанностью участника акционерного общества является имущественный взнос, но не включает участие в управлении. Из этого следует, что отношения возникают не между собственниками корпорации, а между корпорацией и собственниками, то есть отношения внутри группы собственников отсутствуют либо сведены к минимуму. При этом отношения собственников в рамках Совета директоров являются отношениями собственников с корпорацией, а не друг с другом. К внутригрупповым отношениям собственников можно отнести получение доверенностей на голосование одними собственниками по акциям других и осуществление тендерного предложения на покупку акций, хотя и эти операции обычно осуществляются через посредников.

Управление столь сложной организационной системой как корпорация невозможно осуществить в одном лице, и поэтому корпорация управляется группой менеджеров, образующих орган управления корпорацией, наделенный определенными полномочиями. 10

Таким образом, остается группа отношений между собственниками и управляющими, которые заключаются, в защите собственников от неэффективной работы управляющих.

Отличительной чертой эффективности управления корпорацией является не только профессионализм наемных менеджеров корпорации, но и совпадение мотиваций менеджеров с интересами собственников.

Классические теории фирмы предполагают, что менеджеры действуют в наилучших интересах собственников. Однако, на практике, представления и личные интересы менеджеров, а не интересы собственников зачастую играют более значительную роль при принятии управленческих решений.

Это относится к вопросам имиджа менеджеров корпорации (административные здания, представительские расходы), к вопросу об отношении к риску (менеджеры принимают и воплощают в жизнь решения, по которым, однако не несут ответственности), так и к вопросам инвестиционной, производственной и стратегической политики (поглощение корпорации-цели для увеличения собственного влияния, а не получения экономического эффекта).

Подобные конфликты между менеджерами корпорации и ее собственниками получили название агентских конфликтов.

Возникает вопрос, каким образом собственник может защитить свои интересы?

В настоящее время опыт функционирования корпорации позволяет говорить о внешних и внутренних механизмах решения агентских конфликтов в пользу собственников. Внутренние механизмы контроля построены на основе непосредственных взаимоотношений акционеров и менеджеров корпорации или же опосредованных через Совет директоров корпорации. А внешние механизмы контроля основываются на эффективном функционировании внешних посредников во взаимоотношениях собственников и управляющих корпорации. В систему внешних посредников, по мнению многих экономистов, включаются государство, финансовые и товарные рынки.11

К внутренним механизмам относятся:

- составление трудового контракта и построение системы оплаты труда менеджеров;

- контроль деятельности менеджеров корпорации Советом Директоров.

Первым инструментом контроля, к которому прибегают акционеры при найме генеральных директоров корпорации, – это составление трудового контракта. Теоретически, в трудовом контракте должны быть указаны нормы поведения генерального директора во всех возможных ситуациях при осуществлении управленческой деятельности. При расхождении поведения генерального директора с поведением, установленным в контракте, он автоматически увольняется; таким образом, появляется его заинтересованность в более качественной работе. Сложность заключается в том, что в условиях корпоративного управления возможно огромное множество вариантов хозяйственных ситуаций, и их прогнозирование либо невозможно, либо издержки по прогнозированию будут несравненно выше полученного эффекта. Поэтому на практике ключевым моментом разработки контракта является не попытка определить поведение генерального директора во всех возможных ситуациях, а структурирование системы оплаты труда менеджеров

Ключевую роль в системе корпоративного управления играет Совет директоров компании.

Наиболее признанным механизмом внутреннего контроль деятельности менеджмента корпорации является привлечение акционерами для защиты своих интересов агентов, которые наделяются определенными контрольными полномочиями. Они не являются работниками корпорации и поэтому называются «внешними директорами», или «независимыми директорами».

Предполагается, что они будут не связаны непосредственно с оперативным управлением корпорацией и становятся, таким образом, защитниками интересов собственников.

В то же время эффективный контроль деятельности корпорации возможен лишь тогда, когда лицо, наделенное такими полномочиями, детально ознакомлено с работой корпорации. Этими сведениями может владеть лишь внутренний управляющий - персонал корпорации. Поэтому наряду с «внешними» директорами контроль деятельности осуществляют и «внутренние» директора («инсайдеры») корпорации, выдвинутые из управляющего персонала.

В совокупности эти две группы образуют Правление (или Совет) директоров, который осуществляет контроль деятельности корпорации.

Долгое время не уделялось внимание исследованиям зависимости эффективности контроля Советом директоров за работой высших менеджеров от количества членов Совета. Сегодня существуют различные точки зрения по этому вопросу. Согласно одной из них, численность Совета директоров не оказывает существенного влияния на эффективность её работы. Другая теория исходит из предпосылки о том, что чем больше состав Совета директоров, тем труднее менеджерам в них доминировать. Наконец, наиболее серьезные исследования в этой области выявили факт, что при прочих равных условиях рынок оценивает выше компании с меньшим Советом директоров.12 В пользу данного утверждения свидетельствуют и другие эмпирические исследования, выявившие сокращение Совета директоров компаний с неудовлетворительными результатами деятельности после успешного их приобретения внешним акционером. Это объясняется тем, что, во-первых, в маленьком Совете легче прийти к единогласному мнению, во-вторых, он является реально работающим и лучше справляется с контрольными обязанностями.

Принципиальным отличием в формировании Совета директоров в различных моделях корпоративного управления является создание его унитарным или двухпалатным. При унитарном совете внешние и внутренние директора наделяются сходными с юридической точки зрения полномочиями и вместе работают над принятием стратегических решений по делам корпорации (формулирование стратегических целей, назначение руководителей, информирование собственников др.).

При двухпалатном совете функции надзора (внешние директора) отделяются от управления (менеджеры).

Каким бы ни был Совет директоров, унитарным или двухпалатным, основным вопросом является, насколько эффективен контроль работы управляющих корпорации. Поэтому необходимо оценивать Советы директоров с точки зрения преобладания в них независимых (аутсайдеров) или внутренних директоров. Так установлено что вероятность отставки генерального директора в случае негативного поведения цен акций корпорации выше, если в Совете директоров доминируют внешние директора.

При двухпалатным строении Совета все члены контрольного органа являются внешними (независимыми) директорами. В случае же унитарного Совета, когда функции надзора пропорционально разделены между аутсайдерами и инсайдерами, при превышении числа инсайдеров происходит потеря Советом Директоров функции контроля и возникает парадоксальная ситуация, когда инсайдеры контролируют сами себя.13

К тому же при включении в Совет директоров корпорации внутренних управляющих возникает вопрос о независимости мнений отдельных членов. Это объясняется тем, что они находятся в трудовых отношениях друг с другом и топ - менеджеры имеют рычаги воздействия на среднее управленческое звено. Таким образом, возможно в возникновении ситуации, когда мнения всех инсайдеров будет единым с мнением высшего исполнительного руководителя, т.е. управляющие корпорации становится неподконтрольными владельцам.

Однако и существование двухпалатного совета не гарантирует эффективности защиты аутсайдерами интересов владельцев корпорации, хотя и значительно снижает возможности исполнительной дирекции злоупотреблять властью.

Это вызвано тем, что под воздействием исполнительной дирекции Совет директоров может отказаться от функции надзора и превратиться из защитников интересов собственников в защитников интересов исполнительной дирекции. Это гарантирует аутсайдерам спокойную и нередко обеспеченную жизнь. Общий вывод заключался в том, что Совет директоров является карманным органом генерального директора корпорации Совет директоров и выполняет не контрольные функции, а является совещательным органом. Если внешние директора не удовлетворены работой генерального директора, то свой протест они выражают не его отставкой, а отставкой собственной. Таким образом, происходит отбор внешних директоров, угодных генеральному директору. Такое поведение внешних директоров объясняется «круговой порукой»: генеральные директора одной корпорации являются внешними директорами другой и наоборот. Существуют и другие причины снижения эффективности деятельности независимых директоров. Опасаясь потерять свое положение, директора часто являются препятствием на пути рационализации деятельности корпорации, связанные с ее поглощением или слиянием.

Многообразие инструментов, существующих у акционеров для контроля эффективности работы менеджеров, не означают того, что они везде и всегда применяются. Формирование такой системы, как показывают многочисленные исследования, зависит от того, каким образом и среди кого распределен акционерный капитал корпорации.

Разрешение вопроса о том, есть ли у корпорации крупный владелец, либо же акционерный капитал распылен, определяет выбор акционеров: голосовать «руками» (на Совете директоров), либо «ногами» (продажей акций на фондовом рынке). Это вызвано тем, что распыленность акционерного капитала корпорации приводит к тому, что ни один акционер не обладает достаточным пакетом акций, необходимым для установления контроля за корпорацией, и, следовательно, не может повлиять на решение Совета директоров. Не имея возможности контролировать менеджмент корпорации прямо, мелкие акционеры осуществляют косвенный контроль. При неудовлетворенности поведением менеджеров мелкие акционеры продают принадлежащие им акции на фондовом рынке, что, как было уже отмечено, грозит снижением курсовой стоимости акций и как следствие поглощением.14

1.3. Основные этапы, участники и особенности сделок слияния и поглощения.

Как правило, процесс организации сделки по слиянию состоит из двух основных этапов: выбор объекта и проведение сделки. Подготовительный период обычно состоит из следующих стадий:

- Анализ отрасли - выбирается отрасль, прогнозируется ее развитие, макроэкономическое окружение;

- Самооценка - определяется, как могут применяться в отрасли знания и опыт компании;

- Оценка потенциальных объектов - соотносятся производственно-финансовые показатели объектов с целями компании;

- Определение источников синергии - оцениваются преимущества интеграции всех функций компании и объекта, затраты на интеграцию;

- Оценка объекта - оценивается стоимость объекта как на основе дисконтированных денежных потоков с учетом возможных синергии, так и на основе аналогичных сделок и рыночных оценок. Приступать к самой сделке имеет смысл лишь в том случае, если после завершения подготовительного этапа станет ясно, что полученная в результате сделки стоимость значительно превысит расходы на проведение сделки. 15

Сама сделка обычно может состоять из следующих этапов:

- Первый контакт - компании обмениваются информацией и договариваются о конфиденциальности;

- Due diligence - стороны обмениваются конфиденциальной информацией общего характера и приходят к первичному соглашению о стоимости сделки и се структуре, подписывают соглашение о намерениях;

- Заключение сделки - происходит окончательное определение цены и структуры сделки, юридически оформляются вес необходимые документы, формируется предварительный план интеграции;

- Закрытие сделки - получение одобрения сделки от регулирующих органов, распространяется информация среди инвестиционного сообщества и в прессе.

Принципиальное описание этапов сделок по слиянию и поглощению, представлено на Рисунке 2.

Рисунок 2. Основные этапы сделок по слиянию и поглощению.

Основными участниками сделок слияний и поглощений выступают:16

- Финансово промышленные группы и интегрированные структуры

- Инвестиционные компании;

- Владельцы компаний малого и среднего бизнеса;

- Совладельцы бизнеса;

- Менеджмент компаний;

- Лица, осуществляющие сопровождение сделок слияний и поглощений (консультанты и рейдеры). Данная группа достаточно условна, так как активные игроки на рынке слияний и поглощений имеют в штате не один десяток специалистов в различных сферах, которые сопровождают проведение сделок.

- Органы государственной власти и местного самоуправления, могут участвовать в процессах слияний и поглощений, оказывая неформальную поддержку участникам сделки или осуществляя контроль и надзор в соответствии с законодательством.

- Лица, осуществляющие силовую поддержку сторонам: преступные сообщества, ЧОПы и агрессивно настроенные лица.

- Иные участники сделки. Большую роль в сделках M&A играют реестродержатели, а также лица, так или иначе связанные с учетом прав на ценные бумаги, - номинальные держатели, депозитарии и доверительные управляющие.17

Особенности слияния и поглощения предприятий, эмитирующих ценные бумаги (в данном случае речь идет, прежде всего, об акционерных обществах), связаны со спецификой такого объекта гражданских прав как бездокументарные ценные бумаги, что влечет за собой, во-первых, появление новых участников процесса слияний и поглощений (Федеральная служба по финансовым рынкам, регистратор), а также новых способов получения контроля над предприятием ( доли в уставном капитале путем дополнительной эмиссии акций, манипуляции с привилегированными акциями и т.д.). 18

В конечном итоге цель процесса слияния и поглощения - получение контроля над бизнесом в целом или над активами предприятия. И ошибочно было бы полагать, что такая цель достигается исключительно последовательной скупкой акций, доведением своего пакета до контрольного, смены менеджмента предприятия, реорганизации в случае необходимости или заключения сделок, направленных на вывод активов Общества. Данный процесс чрезвычайно долгий и дорогостоящий, что естественно уменьшает его привлекательность для потенциальных инвесторов.

В экономической практике можно выделить ряд особенностей по переходу контроля над компаниями. Большинство российских компаний были образованы в процессе акционирования и приватизации. Приватизация ряда компаний происходила путем их выделения из определенных государственных структур и их возмездной передачи в состав частных структур. Данный факт позволяет рассматривать приобретение компаний в процессе приватизации как полноценный элемент стратегии слияний и поглощений, продолжающий иметь большое значение в современных российских условиях. В соответствии с российской моделью существовало три варианта приватизации.

Согласно первому варианту трудовому коллективу безвозмездно передавалось 25% привилегированных акций предприятия. Трудовой коллектив также имел возможность приобрести на льготных условиях 10% обыкновенных акций. Администрация имела право на безвозмездное приобретение 5% обыкновенных акций. 29% обыкновенных акций продавалось на ваучерных аукционах, а оставшийся 31% реализовывался на денежных аукционах и инвестиционных конкурсах.19

По второму варианту приватизации преимущественное положение имел трудовой коллектив, которому на льготных условиях продавался 51% обыкновенных акций, 29% продавалось на ваучерных аукционах, 20% реализовывалось на денежных аукционах и инвестиционных конкурсах. Третий вариант приватизации предусматривал продажу 20% обыкновенных акций группе работников предприятия, которые взяли на себя ответственность за реорганизацию предприятия. Еще 20% акций продавалось на льготных условиях всему трудовому коллективу. 29% акций продавалось на ваучерных аукционах, а оставшийся 31% реализовывался на денежных аукционах и инвестиционных конкурсах как в первом варианте. По первому варианту было приватизировано 24% крупных предприятий, по второму — 75%, по третьему — 1%9. Такое распределение объясняется тем фактом, что решение о выборе варианта приватизации принималось трудовыми коллективами, получавшими наибольшие льготы именно при втором варианте.20

Характерным видом сделок по переходу корпоративного контроля можно назвать участие в денежных аукционах и инвестиционных конкурсах, позволяющих избежать выполнения инвестиционных условий, и участие в ваучерной приватизации при условии концентрации определенной суммы ваучерных чеков. Определенными направлениями развития данного вида сделок в будущем можно считать приобретение крупных пакетов акций на аукционах, спецаукционах. Другим видом сделок, характерным для России, можно считать аккумулирование долгов поглощаемой компании и конвертация их в акции компании в процессе банкротства. При проведении процедуры банкротства возможно подписание мирового соглашения, по которому кредитор получает свой долг акциями предприятия. При определенной заинтересованности в поглощении компании достаточно легко возбудить процедуру банкротства, учитывая значительную обремененность большинства российских компаний долгами, а затем конвертировать долги в акции. Для избежания банкротства многие компании готовы продать имеющиеся в их собственности контрольные пакеты акций других предприятий либо заключить мировое соглашение.

1.4. Сравнительная характеристика сбалансированной и стратегически ориентированной систем корпоративного управления.

Различные взгляды на корпоративное управление сформировались, во многом, под влиянием агентской теории. В ее основе – расхождение интересов менеджмента и собственников корпорации, которое влечет за собой дополнительные издержки, названные агентскими издержками. Поиск системы корпоративного управления, в которой агентские издержки минимальны, долгое время составлял суть проблематики корпоративного управления. Так, в свое время, возникла контрактная теория фирмы, в которой предполагалось, что снижение агентских издержек возможно за счет совершенствования контракта между менеджментом и собственником. Позднее, когда обнаружили, что многие корпорации контролируются исключительно менеджментом, а власть собственника неизмеримо мала, акценты были перенесены на баланс интересов в системе корпоративного управления – различие интересов может быть не только между собственниками и менеджментом, а также между различными собственниками. Интересы мелких и крупных акционеров корпорации различны.21

Сбалансированная система корпоративного управления. Сложившаяся практика корпоративных отношений в англо-американской модели основное внимание уделяет проблемам формирования совета директоров, его структуре, функциям и практике работы. Если не акцентировать внимание на деталях, то роль акционеров сводится к формированию совета директоров, роль менеджмент – управление компанией, включая формирование стратегических решений. Основные функции совета директоров – назначение генерального директора, контроль за деятельностью менеджмента и, если это необходимо, замена генерального директора. Естественно, что реальная практика значительно богаче и разнообразнее, но нам сейчас важно сфокусировать внимание на балансе интересов. Ясно, что в такой ситуации, совет директоров становится ареной для столкновения всех интересов. Следовательно, баланс интересов прямо связан с композицией совета директоров и процедурными аспектами его работы.

Острая проблема прав мелких акционеров в Российской корпоративной практике, значительно менее остра в американской корпоративной практике. Наличие высоколиквидного фондового рынка, дает мелкому акционеру возможность защищать свои права, голосуя «ногами». Если ему не нравится отношение корпорации к мелким акционерам в той или иной компании, то ему проще продать эти акции, заменив их акциями другой компании, чем втягиваться в борьбу за свои права внутри компании. При наличии таких механизмов, корпорация вынуждена четко следить за соблюдением прав мелких акционеров, если ей для развития действительно нужен капитал фондового рынка. В этом случае, рынок предъявляет более высокие требования к прозрачности корпораций, оказывая дисциплинирующее воздействие следующего уровня.

Таким образом, механизмы внутреннего баланса интересов существенно зависят от состояния внешней среды. Более того, можно предположить, что сбалансированная система корпоративного управления может существовать только при наличии сбалансированной и относительно устойчивой внешней среды. В этих условиях такие механизмы как включение в состав совета независимых директоров, являются механизмами тонкой настройки.22

Стратегические решения в сбалансированной системе корпоративного управления. Эффективность деятельности корпорации определяется большим набором факторов, большая часть которых лежит в зоне ответственности менеджмента. Дискуссионным является вопрос о формировании стратегических решений. Является ли формирование стратегии исключительной прерогативой менеджмента или совет директоров должен играть ключевую роль в вопросах формирования стратегии? В литературе по корпоративному управлению, относящейся к сбалансированной системе, стратегическая функция совета директоров достаточно ограничена. Обычно она сводится к формированию достаточно широкого стратегического направления деятельности корпорации (стратегической политики) вместе с указанием границ, за которые менеджменту не рекомендуется выходить в практической деятельности. В действительности же советы директоров достаточно часто вовлекаются в принятие стратегических решений, рассматривая, например, вопросы приобретения или продажи активов. Однако позиции при этом четко определены: менеджмент ответственен за разработку стратегических решений; совет директоров лишь одобряет или не одобряет предлагаемых решений.

Стратегически ориентированная система корпоративного управления. Анализ провалов бизнеса различных корпораций показывает, что эти провалы связаны не с дисбалансом власти, а с ошибочными стратегическими решениями. Баланс власти, как уже отмечалось, лишь необходимая и достаточно важная основа для построения эффективной системы корпоративного управления. Сущность же системы должна быть связана с эффективностью решений, прежде всего, стратегических. Система корпоративного управления должна быть построена таким образом, чтобы она могла предупреждать появление стратегических ошибок, а, если, тем не менее, они возникли, эффективно их корректировать. В результате процесс принятия стратегических решений должен быть существенно изменен. Стратегические решения обладают особенностью – процесс их разработки не менее важен, чем результат. Более того, формулировки стратегических решений, часто звучат достаточно банально, скрывая за собой огромный набор предположений, которые сделаны в процессе разработки стратегии. Отсюда и проистекает существенная сложность контроля реализации стратегических решений, если контролирующий орган не был вовлечен в разработку стратегии.

Если сравнивать сбалансированную и стратегически ориентированную системы, то первая из них ориентирована на эффективность мониторинга, а вторая – на эффективность решений

Сравнительные характеристики сбалансированной и стратегически ориентированной систем корпоративного управления, приведены в Таблице 1.23

Таблица 1. Сравнительные характеристики сбалансированной и стратегически ориентированной систем корпоративного управления.

Директора «иждивенцы» должны обладать достаточной долей цинизма, чтобы играть бессмысленную роль в корпоративном процессе. Директора «активисты» стремятся оправдать эту роль активным участием в процессах принятия решений, но без четкой системы мониторинга такая деятельность только мешает развиваться компании. Сбалансированная система корпоративного управления в этой градации тяготеет к роли справедливого полицейского, который видит свою миссию в поддержании порядка и процессов взаимодействия. Стратегически ориентированный совет должен выполнять эффективно обе функции – мониторинга и улучшения решений.24

1.5. Основные мотивы корпоративных интеграций: слияние и поглощение как стратегический инструмент внешнего роста компаний. Трудности и специфика разработки и реализации стратегии компаний. Область действия корпоративной стратегии.

Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений. Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияний и поглощений компаний.

Основная причина реструктуризации компаний в виде слияний и поглощений кроется в стремлении получить и усилить синергетический эффект, т.е. взаимодополняющее действие активов двух или нескольких предприятий, совокупный результат, которого намного превышает сумму результатов отдельных действий этих компаний.

Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Каждая из них имеет то, что необходимо для другой, и поэтому их слияние может оказаться эффективным.25

Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, что ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Порой при слиянии, прежде всего, горизонтального типа, решающую роль играет стремление достичь или усилить свое монопольное положение. Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию: цены из-за конкуренции могут быть снижены настолько, что каждый из производителей получает минимальную прибыль. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери.

Действующее налоговое законодательство стимулирует порой слияния и поглощения, результатами которых являются снижение налогов или получение налоговых льгот. Например, высокоприбыльная фирма, несущая высокую налоговую нагрузку, может приобрести компанию с большими налоговыми льготами, которые будут использованы для созданной корпорации в целом.

Очень часто причиной слияний и поглощений является диверсификация в другие виды бизнеса. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

Разница в рыночной цене компании и стоимости ее замещения. Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании (компании-мишени) значительно меньше стоимости замены ее активов.26

Помимо традиционных мотивов интеграции могут встречаться и специфические.

Так, слияния для российских компаний представляют собой один из немногих способов противостояния экспансии на российский рынок более мощных западных конкурентов.

Основной проблемой разработки и реализации стратегии компании является крайний дефицит достоверной рыночной информации, что делает доступной в лучшем случае оценку на качественном уровне. В самом деле, категория «доля рынка» предполагает, как минимум, знание общего объема рынка (хотя бы регионального) по заданному виду продукта. Для современной экономики с огромным теневым сектором, получение такой информации из доступных официальных источников невозможно, а проведение собственными силами полевых исследований потребует непомерных затрат. Данные об объеме рынка ближайших конкурентов также чрезвычайно труднодоступны, даже если предположить, что эти конкуренты достаточно точно определены и осведомлены. 27

Причины, по которым отечественные предприятия имеют традиционную специфику:

- Низкая экономическая культура. Многие руководители выдвигались по партийной линии, не имея знаний и опыта.

- Как следствие вышесказанного, планирования сверху и полной несамостоятельности — отсутствие целей и стратегии.

- Нет профессионального владения инструментарием менеджмента и маркетинга в управлении. Как следствие, любой проект реформирования или консалтинга начинается не с диагностики и поиска подходов к решению, как на западе, а со структурирования задачи и выяснения для чего это надо и надо ли вообще. После выработки общего понимания начинается не стадия выполнения, а период обучения топ — менеджеров тем методам работы, которые западные консультанты априори считают самим принципом ведения бизнеса.

Одна из причин, по которым методы анализа не распространены среди руководителей и даже маркетологов — незнание математического аппарата, который используется.

Наследие гигантомании. В советской экономике приоритетным было развитие промышленности (так называемая группа “А”). В результате, в наследие досталась фондоемкая экономика, с отраслевыми и градообразующими монстрами. Огромный масштаб и низкая эффективность производства с одной стороны, и неудовлетворенность потребностей домашних хозяйств в элементарных товарах (пища и одежда) — только одно из последствий такого экономического уклада.

Другое следствие — это нерыночная ориентация и “натуральное хозяйство” предприятий, входящих в крупные холдинги. Когда продукт производится и потребляется в одном производственно — экономическом образовании, не попадая на рынок и не оцениваясь им. Многим предприятиям по прежнему трудно перейти на гибкое по спросу производство, оценивать свою эффективность прибыльностью, а не масштабом и номенклатурой выпуска. Для начала, надо научиться использовать количественную информацию, которая всегда доступна, точна и достоверна, а именно — внутреннюю информацию предприятия.

Указанные причины позволяют утверждать, что крайне редкое применение стратегического подхода, матричного, и математических практических инструментов анализа и планирования, обусловлено, в основном, несовершенством информационно-экономического пространства.28

Область действий корпоративной стратегии.

Три важнейшие характеристики определяют корпоративную стратегию как таковую:

- Масштаб деятельности корпорации, определяющий, какими видами бизнеса корпорация должна заниматься.

- Связанность составляющих, показывающая, что лежит в основе согласования бизнес-единиц корпорации между собой.

- Метод управления масштабом и связанностью (метод внутреннего развития, стратегический союз или изъятие капиталовложений), использующийся для изменения масштабов и обеспечения связанности организации.

При определении масштабов деятельности корпорации руководители высшего уровня должны тщательно рассмотреть каждую из координат, связанных с масштабом (координаты продукции и рынка, географического и вертикального охвата). Так, координата продукции и рынка описывает, какими продуктами должна заниматься корпорация или на каких рынках действовать. Например, Intel специализируется исключительно на производстве чипов для персональных компьютеров, тогда как General Electric развивает 12 видов бизнеса на совершенно разных рынках.

Но, как известно, рынок определяет географическая координата. До последнего времени только немногие структуры, занимающиеся розничными продажами, действовали вдали от границ своих стран. Однако в последнее время ситуация изменилась: например, Carrefour развернула деятельность на американском рынке, а Wal-Mart агрессивно осваивает европейский рынок.

В свою очередь, координата вертикального охвата рынка показывает, какие звенья в цепи должны быть задействованы напрямую, а какие нет. Например, General Motors в настоящее время расстается с видами бизнеса, связанными с производством запасных частей, тем самым, сокращая разброс по вертикали, в то время как McKesson HBOC обслуживает своих клиентов в здравоохранении, стараясь охватить все отраслевые структуры: от фармацевтических компаний до предприятий розничной торговли. Вообще, эти параметры координат следует анализировать отдельно, поскольку каждая из них имеет свое обоснование. 29

При определении степени связанности менеджеры центрального звена, прежде всего, должны решить, что будет лежать в ее основе: конкурентное преимущество, общее для всех видов бизнеса компании, либо что-то иное (общие ресурсы, гибкость топ-характеристик и т.п.). Иметь конкурентное преимущество, конечно, очень выгодно, но жизнеспособность этой стратегии постоянно надо поддерживать. Например, Hewlett-Packard в течение многих лет выпускает технически совершенную продукцию. Но чего это стоит! К тому же, как правило, в конце концов, компании перерастают эту стратегию. Так и Hewlett-Packard: сегодня она увеличила масштабы своей деятельности, связанной с производством принтеров, и обслуживает не только узкий, профессиональный сегмент рынка, где к оборудованию предъявляются особые требования (которым занималась раньше), но и массовый рынок.

Другая основа связанности - общие ресурсы и/или возможность легко передавать топ-характеристики одной бизнес-единицы другой. Общие ресурсы могут быть самыми разнообразными - от единого бренда до оборудования или системы распределения, а передаваемые топ-характеристики могут быть связаны с общим руководством или относиться к одной из функциональных областей, например к маркетингу. Такие ресурсы трудно, а иногда и невозможно имитировать, и они долго не теряют своей ценности.

1.6. Основные стратегические подходы слияния и поглощения. Сопоставление типовых разделов стратегического плана с возможностью слияния и поглощения.

После определения стратегии поведения на рынке, перед компанией стоят следующие варианты поведения:30

- удержание существующего рынка

- выход на новые рынки.

При реализации каждого варианта возможны три тактики поведения:

- естественный самостоятельный рост;

- стратегический альянс (партнерство);

- поглощение (слияние).

Выбор тактики поведения на рынке зависит от следующих внешних и внутренних факторов:

- внешние:

- уровня конкуренции на существующем и целевом рынках;

- риска инвестиций в новые продукты, услуги и рынки в случае самостоятельного роста;

- требований законодательства и прогнозов его изменения;

- внутренние:

достаточности ресурсов организации для самостоятельного роста и проникновения на новые рынки;

- наличия потенциала для создания "дополнительной стоимости";

- преимуществ скорости вхождения на рынок;

- амбиций менеджеров (управляющих работников) компании и склонности к риску ее собственников. Слияние или поглощение представляют собой наиболее быстрый способ выхода на новый рынок в том случае, если выход на рынок в короткие сроки имеет ключевое значение для развития бизнеса.31

Однако слияния и поглощения зачастую являются более дорогостоящим способом выхода на рынок в связи с необходимостью уплаты так называемой премии за контроль, представляющей собой дополнительную сумму средств, которую компания согласна заплатить за приобретение контроля. Также затраты при данном методе вхождения на рынок могут быть выше в силу необходимости направления дополнительных средств на интеграцию компаний или выполнение процедур соответствия требованиям законодательства.

Стратегическое решение о дальнейшем развитии бизнеса диктует и тип проводимой сделки по слиянию или поглощению, а также характеристики присоединяемой компании.

Стратегия слияния или поглощения вырабатывается на основе общей стратегии развития компании. На самом высшем уровне оценивается, насколько рассматриваемое слияние или поглощение соответствует миссии и целям компании, насколько вписывается в общую стратегию компании и как органично может войти в план мероприятий по реализации стратегии. В наиболее общем виде процесс принятия решений о слияниях и поглощениях можно рассмотреть, исходя из сопоставления типовых разделов стратегического плана компании с возможностью слияния или поглощения (Таблица 2).32

В случае если принята стратегия расширения или сохранения рынка, увеличения производственных мощностей, совершенствования технологии, то объектом сделки становится компания, продающая такой же ряд продуктов на том же рынке. При этом происходит горизонтальное слияние. В случае если принята стратегия выхода на новый рынок с теми же продуктами, то приобретаемая фирма служит лишь каналом распространения существующих продуктов. Это также рассматривается как горизонтальное поглощение. При приобретении фирмы с целью расширения продуктового ряда на том же рынке происходит вертикальное слияние (поглощение). Иногда из группы сделок по приобретению компании, предлагающей новые продукты, отдельно выделяется особый тип сделок, преследующий стратегию диверсификации (новые продукты на новых рынках), который описывается как конгломератные слияния.

Таблица 2. Сопоставление типовых разделов стратегического плана с возможностью слияния и поглощения.

| Элементы плана | Вопрос слияния или поглощения |

| Миссия (главная цель существования организации) | Насколько предлагаемое слияние или поглощение отвечает миссии организации? |

| Цели (финансовые, размер бизнеса, эффективность операций, качество предоставляемых услуг) | Каким образом предлагаемое слияние или поглощение будет способствовать осуществлению целей организации? |

| Макроэкономические тенденции и предпосылки развития рынка | Насколько макроэкономические тенденции (включая государственное регулирование), возможности рынка будут адекватны для проведения слияния или поглощения? |

| Оценка конкурентоспособности организации | Насколько слияние или поглощение повысит конкурентоспособность организации? Как укрепятся сильные стороны, удастся ли решить проблемные аспекты? |

| Оценка возможностей развития | Каким образом слияние или поглощение будет способствовать оптимальному использованию возможностей развития? Удастся ли нивелировать угрозы? |

| Стратегии по основным сегментам рынка | Какое воздействие слияния или поглощения на позицию компании во всех сегментах рынка окажет слияние или поглощение? |

| Стратегические задачи по основным видам деятельности | Будут ли достигнуты необходимые результаты по основным видам деятельности? |

| Планы мероприятий по реализации основных стратегических задач | Насколько слияние или поглощение будет способствовать реализации планов мероприятий? |

| Ожидаемые финансовые результаты | Насколько слияние или поглощение будет способствовать достижению установленных показателей? |

Продолжение Таблица 2. Сопоставление типовых разделов стратегического плана с возможностью слияния и поглощения.