Преодоление экономической несостоятельности предприятия в рамках антикризисного управления

| Вид материала | Автореферат |

- Теоретические и правовые основы антикризисного управления, 31.75kb.

- П. 2 Темы курсовых работ, 56.77kb.

- Программа дисциплины антикризисное управление для направления 080500. 62 «Менеджмент», 194.77kb.

- Практикум теория антикризисного управления москва 2008, 167.08kb.

- Программа государственного экзамена по специальности переподготовки 1-26 02 78 Антикризисное, 338.14kb.

- Формирование курса антикризисного управления экономической системой региона в условиях, 781.65kb.

- Приказ Министерства экономики Республики Беларусь 28 октября 2003 г. №123 анкет афизического, 74.67kb.

- Президента Республики Беларусь от 12 ноября 2003 года n 508 "О некоторых вопросах экономической, 242.75kb.

- Учебно-методический комплекс дисциплины антикризисное управление Специальность, 515.43kb.

- Риа новости. Новости российской экономики; 30. 10. 2007, 237.67kb.

ОСНОВНОЕ СОДЕРЖАНИЕ ДИССЕРТАЦИИ

Во введении обоснована актуальность темы исследования, сформулирована цель и определены задачи, перечислены объект, предмет и методы исследования. Отмечена научная новизна, теоретическая и практическая значимость выводов и предложений диссертационной работы. В диссертации рассмотрены четыре основные группы проблем.

Первая группа проблем связана с обобщением теоретико-методологических основ антикризисного управления предприятием.

Кризис является отражением того, что все экологические, социальные, технические и технологические процессы являются эволюционными изменениями в результате развития, при этом трансформация внешнего окружения может привести к отклонениям нормального устойчивого состояния к неустойчивому.

Со второй половины прошлого века и по настоящее время управление кризисом и управление рисками интенсивно входит в понятие управления предприятием.

В работе обобщены точки зрения отдельных авторов по вопросу вариабельности объектов, а также причин и последствий, типологий и фаз кризиса. Дана трактовка кризиса – как естественного процесса возникновения и индуцирования последствий, спровоцированных триггер-событиями, присущих деятельности любого предприятия на протяжении всей его жизнедеятельности. Кризис создает для него «окно» возможностей, в рамках которого предприятие мотивировано к изменениям. При его закрытии обратный процесс практически не возможен.

Вероятность наступления кризиса увеличивается в переходные периоды развития предприятия, в периоды между этапами этого развития. Таким образом, возникает циклическая тенденция развития, которая отражает периодическое наступление кризисов. На микроуровне цикличность принимает форму жизненного цикла предприятия.

Идентифицировать стадии экономических циклов, а также выделить их общие черты пытался в свое время довольно широкий круг ученых. В работе выполнен анализ результатов их теоретических исследований, показано многообразие используемых подходов и теорий.

Рассматривать кризис независимо от вопросов управления кризисом и антикризисного управления как научной дисциплины невозможно. В настоящее время понятие кризис-менеджмент принимает различные трактовки, поэтому ряд авторов заявляют необходимости конструктивного диалога. Несмотря на неоднократные усилия по интеграции, литература по антикризисному управлению страдает от концептуальных недостатков.

Следует справедливо заметить, что методология антикризисного управления за последние двадцать лет прошла в России определенный путь развития от полного копирования западных научных направлений до создания собственных отечественных разработок. Обобщенно подходы к определению антикризисного управления представлены на рисунке 1.

Рисунок 1 – Анализ понятия «антикризисное управление»

Следует также отметить, что в последнее время происходит дистанцирование антикризисного управления от теории организации. Во-первых, авторы все чаще делают акцент на отдельных исключительных ситуациях, что не позволяет теоретизировать функционирование предприятия в целом. Во-вторых, без твердой концепции, определяющей рамки исследования, оно утрачивает свою легитимность и рискует не идентифицировать изучаемое явление. В-третьих, антикризисное управление страдает от монолитности способов преодоления кризисной ситуации, основанных на примерах крупных зарубежных компаний.

Вторая группа проблем обусловлена необходимостью рассмотрения организационно-правовых основ регулирования отношений экономической несостоятельности предприятия.

Антикризисное управление изначально связано с понятиями «несостоятельность», «неплатежеспособность», «банкротство». На рисунке 2 представлена классификация несостоятельности.

Рисунок 2 – Классификация экономической несостоятельности

Зарубежные и отечественные авторы в большинстве своем отмечают, что задолженность – основная детерминанта отказа предприятия. В работе дифференцированы четыре взаимосвязанных групп эндогенных и экзогенных причин экономической несостоятельности, представленные на рисунке 3.

Один из возможных исходов экономической несостоятельности, который имеет главным образом правовой характер – банкротство.

Чтобы инициировать механизм банкротства, необходимо введение унифицированных критериев. Критерий – это основной принцип, лежащий в основе возможности признания предприятия банкротом и применении соответствующих последствий. Критерий банкротства – одна из ключевых проблем системы регулирования в этой области. Национальные системы несостоятельности (банкротства) в качестве таковых используют, как правило, три показателя: денежный поток, неудовлетворительная структура баланса, неизбежная неплатежеспособность.

Рисунок 3 – Причины экономической несостоятельности предприятий

В работе обобщена методология диагностики банкротства предприятия, широко представлены используемые модели, отмечены присущие им недостатки, предложена их классификация. Следует отметить очевидный прогресс в области построения моделей прогнозирования экономического отказа предприятия. Если первоначально целью работ было сделать прогноз с максимальной точностью, то в последствии наблюдается ориентация на конкретные отрасли, происходит апробация новых методов, продолжается углубленная разработка теоретической базы по вопросу неплатежеспособности. С другой стороны, работы, появившиеся в последнее время не обладают тем революционным характером, который имели работы классиков.

Наличие корреляции между экономическими изменениями и модернизацией законодательства часто менее заметна, с первого взгляда; эта связь часто маскируется вследствие значительных задержек между этими процессами. Несмотря на споры со стороны теоретиков, подход «закон и экономика» («law and economic») получает все более широкое распространение, в том числе и применительно к институту несостоятельности (банкротства).

Одним из показателей состояния института несостоятельности (банкротства) в стране является число официальных обращений в суд. По данным отчета Высшего Арбитражного суда РФ, опубликованного на официальном сайте, в 2009 году впервые после 2006 года отмечен рост числа заявлений о признании предприятия несостоятельным (банкротом) в соответствии с рисунком 4.

Рисунок 4 – Динамика поданных заявление о признании должника банкротом в арбитражные суды РФ за 1992-2009 гг.

Проведенный анализ позволил разработать типологию банкротств:

1) первичное («чуждое») банкротство – в 1992 году была принята и вступила в силу первая редакция закона о банкротстве предприятий. Ранее, вследствие отсутствия на территории РФ частной собственности, необходимость в данном экономическом институте отсутствовала (развитие обусловлено «заносом» извне);

2) спорадическое банкротство – до 1998 года банкротство предприятий носило единичный характер, что обусловлено рядом фактором: отсутствием соответствующей инфраструктуры, упрощением механизма инициирования процедуры несостоятельности (банкротства);

3) эпизодическое банкротство – резкий рост количества заявлений на банкротство наблюдается в 2001-2002 гг. и 2005-2006 гг. и обусловлен изменений законодательства о несостоятельности (банкротстве). В частности в 2002 году вступила в силу третья редакция закона о банкротстве, имевшая, по мнению отдельных аналитиков, продолжникую направленность, что выражалось в ужесточении механизма инициирования процесса банкротства;

4) эндемическое банкротство – постоянно регистрируемое среднее арифметическое количество обращений в арбитражные суда РФ с заявлением о признании предприятия-должника несостоятельным (банкротом);

5) повторное банкротство – подача заявления о признании предприятия несостоятельным (банкротом) в отношении юридического лица, которое ранее уже признавалось несостоятельным (банкротом).

Общепризнанной является точка зрения, что антикризисное управление является обязательной составляющей менеджмента предприятия. Однако, в большинстве своем авторы уделяют внимание превентивному, реактивному или антиципативному управлению. При этом мало изученной остается проблема антикризисного управления в ситуации, когда кризисные явления диагностируются с высокой степенью достоверности. Одной из форм антикризисного управления, напрямую связанной с процессом банкротства, является арбитражное управление.

Если обратиться к термину управление, то управление как процесс не заканчивается автоматически с принятием заявления о несостоятельности (банкротстве). Оно приобретает новые признаки и черты и должно базироваться на следующих принципах:

1) принцип открытости (прозрачности) приминаемых решений и информации о ходе их реализации в процессе банкротства;

2) принцип максимального исполнения денежных обязательств и обязательных платежей;

3) принцип своевременного исполнения обязанности органов управления должника по подаче заявления в суд о признании предприятия несостоятельным (банкротом), при наличии обстоятельствах, предусмотренных действующим законодательством (принцип своевременности);

4) принцип разумности и объективности при фильтрации «жизнеспособности» участника процесса банкротства;

5) принцип превалирования экономической целесообразности над правовыми нормами. Несмотря на то, что сделки, проводимые должником, выполнены в соответствии с требованиями действующего законодательства, они не должны приводить к увеличению неплатежеспособности должника и ухудшению обеспеченности требований кредиторов;

6) принцип нацеленности на сохранение бизнеса в части, не противоречащей принципам разумности и своевременности;

7) принцип превалирования урегулирования задолженности в частном порядке над общественным (в рамках дела о несостоятельности (банкротстве));

8) принцип бивариантного выбора: ликвидация или реорганизация предприятия-должника;

9) принцип противоречивости интересов участников дела о несостоятельности (банкротстве);

10) принцип эффективности процесса банкротства;

11) принцип разграничения управления несостоятельностью и управления финансовым оздоровлением;

12) принцип инертности – предприятие-должник с лагом запаздывания реагирует на симптомы кризиса, продолжая функционировать в течение определенного периода времени по инерции;

13) принцип дискретности – осуществляется на нисходящей кривой жизненного цикла предприятия, сторонними лицами.

Преодоление экономической несостоятельности предприятия в рамках антикризисного управления – это сложная комплексная проблема, требующая комплексного подхода и одновременного решения многих взаимосвязанных задач: определение факторов, влияющих на способность предприятия преодолеть кризисную ситуацию, моделирование процесса принятия решения о преодолении экономической несостоятельности.

Третья группа проблем связана с реализацией антикризисного управления предприятием на основе моделирования экономической несостоятельности.

В исследованиях отечественных и зарубежных авторов более широко изучены проблемы прогнозирования кризисных ситуации, чем вероятность и условия ее разрешения.

Анализ точек зрения, высказываемых в литературе широким кругом специалистов, позволяет выделить ряд детерминант, обуславливающих вероятность восстановления платежеспособности предприятия-должника. В работе обобщены и представлены на рисунке 5 наиболее значимые факторы, влияющие на способность предприятия-должника преодолеть экономическую несостоятельность.

Рисунок 5 – Детерминанты преодоления экономической несостоятельности

Предопределяющую роль в процессе преодоления экономической несостоятельности предприятия играет уровень обязательств и обязательных платежей.

В работе был проведен анализ 108 предприятий, расположенных на территории Центрального федерального округа и признанных несостоятельными банкротами в период 2001-2009 гг. Для каждого из них был определен возраст на момент банкротства. Все анализируемые предприятия были разбиты на интервалы с шагом три года, полученный жизненный цикл предприятия в зависимости от уровня обязательств и возраста на момент банкротства представлен в работе.

Полученные результаты позволяют сделать вывод, что средний «возраст банкротства» российский предприятий составляет 6 лет: 1-3 года – 33%, 4-6 лет – 31%, 7-9 лет – 21%, 10-12 лет – 6%, 13-15 лет – 4%, более 16 лет – 2%.

Определение факторов, от которых зависит результат преодоления экономической несостоятельности предприятия осложнено следующими обстоятельствами:

-большинство существующих в настоящее время исследований сводятся к банкротству, не рассматривая при этом альтернативные формы (реструктуризация, реорганизация);

-не все случаи банкротства обусловлены экономическими причинами. Иногда это стратегическое решение органов управления предприятия, для того чтобы возобновить деятельность «с чистого листа». Также не следует забывать несостоятельность «по неосторожности» и форс-мажор;

-неэффективный инструментарий прогнозирования экономической несостоятельности. Большинство прогнозных моделей строятся на сравнительно небольшой выборке, игнорируются данные предбанкротного состояния, а также мультивариантный выход.

При рассмотрении факторов, от которых зависит успех преодоления предприятием последствий нештатной ситуации нельзя не рассмотреть проблему ассиметричности информации, служащей базисом проектов перестройки хозяйственных операций предприятия, направленных на восстановление его платежеспособности.

Менеджмент осуществляет выбор относительно жизнеспособности предприятия, в трехмерной системе координат, где аргументами служат уровень платежеспособности предприятия-должника и наличие (отсутствие) преднамеренных действий со стороны органов управления, а функций – целесообразность (нецелесообразность) ликвидации (реорганизации) должника.

Такая система координат представлена на рисунке 6, в виде трехмерного куба решений по определению стратегий в отношении предприятия-должника, разделенного на восемь зон.

Рисунок 6 – Куб решений по определению жизнеспособности предприятия-должника

Рисунок 6 – Куб решений по определению жизнеспособности предприятия-должникаОтдельно выделен сектор в кубе решений по определению жизнеспособности предприятия-должника. Вертикальные заштрихованные грани соответствуют выбору кредитора, а горизонтальные – должника. В работе рассмотрены отдельно стратегии и выигрыш каждого из участников процесса урегулирования долговых отношений в зависимости от фактического значения фактора неопределенности.

1. Неплатежеспособный должникПравдаКредитор поддерживает ликвидацию. Своевременное урегулирование долговых отношений в общественном порядке позволит:

а) уменьшить размер задолженности по денежным обязательствам и обязательным платежам в части штрафных санкций, предъявляемых должнику в связи с несвоевременным исполнением обязанностей, предусмотренных законодательством РФ;

б) избежать оснований для привлечения должника к субсидиарной ответственности, предусмотренной ст.10 ФЗ РФ №126-ФЗ от 26.10.2010 года «О несостоятельности (банкротстве)»;

в) уменьшить вероятность исполнения требований кредиторов в индивидуальном порядке. Вследствие отсутствия возможности заключения коллективного соглашения между ними и юридически закрепленного неравенства отдельных их классов, не исключена вероятность со стороны миноритарных кредиторов предупредить действия наиболее защищенной их части, осуществив взыскание на наиболее ликвидное имущество должника. Возникающие при этом косвенные и прямые затраты на процедуру банкротства приводят к уменьшению рыночной стоимости предприятия-должника и ее эффективности;

г) уменьшить объем «авантюрных» финансовых ресурсов, привлекаемых руководством предприятия-должника в предбанкротном состоянии. Это позволит защитить интересы собственников предприятия, а также инвесторов;

д) увеличить вероятность реализации предприятия-должника целиком, как имущественного комплекса и выплаты собственникам имущества предприятия-должника и его учредителям из средств, оставшихся после удовлетворения требований кредиторов, включенных в реестр. На наш взгляд, принцип «остаточного распределения средств» позволит частично решить проблему, обусловленную эффектом «отложенного искового заявления», и должен быть закреплен законодательно.

Принимая решение о необходимости обращения за внешней помощью для разрешения проблемы неплатежеспособности, органы управления предприятия-должника сопоставляют расходы на процесс банкротства и гипотетическую долю конкурсной массы, оставшуюся после проведения расчетов с кредиторами. Последние в своем выборе ориентируются на возможный уровень исполнения денежных обязательств.

2. Неплатежеспособный должникПравдаКредитор предоставляет «второй шанс». Следует отметить, что направленность на сохранение контрагента, испытывающего трудности с исполнением денежных обязательств и обязательных платежей, должна быть априори присуща экономической системе. Однако, в настоящее время подобная практика мало распространена в деловой среде. В основном урегулирование долговых обязательств в частном порядке возможно в ситуации:

а) кредитор и должник являются членами одной предпринимательской группы;

б) должник и кредитор совпадают в одном лице;

в) должник и кредитор имеют встречные требования друг к другу;

г) основным является кредитор, чьи требования обеспечены залогом имущества должника;

д) основным кредитором является учредитель (участник) предприятия-должника и (или) собственник имущества должника-унитарного предприятия;

е) наличие заинтересованности органов власти на различных уровнях в функционировании предприятия, например, если оно относится к стратегическим или социально значимым;

ж) в структуре заемного капитала преобладают конкурсные кредиторы с не критической для предприятия-должника суммой обязательств;

з) кредитор не имеет скрытых, оппортунистических интересов в отношении должника;

и) кредитор испытывает экономическую зависимость от предприятия-должника (например, в ситуации, когда последний является поставщиком ограниченных, наиболее ценных ресурсов, или, напротив, единственным потребителем его продукции).

3. Неплатежеспособный должникЛожьКредитор поддерживает ликвидацию. Оттягивание момента урегулирования долговых отношений в общественном порядке влечет за собой определенные последствия:

а) увеличение стоимости процесса несостоятельности (банкротства) и снижение его эффективность;

б) ухудшение обеспеченности требований кредиторов, следовательно, снижение процента их удовлетворения и дополнительные финансовые потери для кредиторов, рост неплатежеспособности в отрасли;

в) судебные разбирательства с кредиторами, инициирование исполнительного производства в отношении должника наносит урон его деловой репутации, снижается управляемость и рыночная стоимость предприятия-должника как бизнеса;

г) рост количества сделок должника, трактуемых в правовом поле как преднамеренные действия органов управления должника по созданию и (или) увеличению его неплатежеспособности.

4. Неплатежеспособный должникЛожьКредитор предоставляет «второй шанс». В указанной ситуации выигрывает только должник, так как:

а) удается отсрочить день D (Dead Day);

б) должник не несет судебные расходы.

При этом кредитор:

а) финансирует нежизнеспособное предприятие, тем самым ухудшая свое финансовое состояние;

б) авантюристические действия должника по привлечению рискованных финансовых инструментов снижают обеспеченность их требований и эффективность процесса банкротства.

5. Платежеспособный должникПравдаКредитор предоставляет «второй шанс». Рассмотренный комплекс превентивных мер в рамках досудебной санации позволит предприятию-должнику создать определенный запас финансовой безопасности в долгосрочной перспективе и существенно повысить эффективность процесса банкротства, если в будущем возникнет в нем необходимость. Кредитор также имеет определенный выигрыш от рассматриваемой ситуации:

а) растет доверие к должнику, формируется положительный имидж предприятия, что в дальнейшем способно принести дополнительные экономические выгоды;

б) открытость предприятия-должника сокращает расходы кредитора на проведение процедуры мониторинга;

в) кредиторы получают дополнительную защиту (в виде разработанного и утвержденного мирового соглашения), что благоприятно сказывается на его финансово-экономическом состоянии;

г) сохраняются хозяйственные связи между должником и кредитором;

д) уменьшаются расходы на процесс банкротства, и повышается его эффективность.

6. Платежеспособный должникПравдаКредитор поддерживает ликвидацию. Выигрыш кредитора заключается в том, что последний: «убирает» конкурента; приобретает часть имущества должника с дисконтом. При этом, прогнозируемая выгода должна покрывать потерю части кредиторской задолженности и судебные расходы.

7. Платежеспособный должникЛожьКредитор поддерживает ликвидацию. Кредитор окажется в привилегированном положении и сможет вернуть авансированные средства раньше остальных. Подобное поведение кредитора эффективно в отношении отдельной категории должников, которые скрывают принадлежащее им имущество, или уличены ранее в попытке фиктивного банкротства. При пессимистическом сценарии развития ситуации должнику грозит потеря бизнеса, при оптимистическом – части наиболее ликвидных активов на этапе подготовки к судебному заседанию.

8. Платежеспособный должникЛожьКредитор предоставляет «второй шанс». Данная ситуация сулит выигрыш должнику, так как в этом случае он добьется поставленной цели и сможет уменьшить сумму выплат по денежным обязательствам. Соответственно, кредитор вместо того, чтобы получить всю причитающуюся ему задолженность, теряет ее часть в результате старения задолженности и прощения части долга. Ответственность на неверно принятое кредитором решение в большей степени лежит именно на нем

Оптимальным сочетанием рассматриваемых ситуаций являются те, в которых выбранная должником и кредитором стратегия приводят к максимизации эффекта.

Далее с помощью платежной матрицы можно оценить точность выполненной фильтрации жизнеспособных и нежизнеспособных предприятий (таблица 1).

Таблица 1 – Матрица классификация жизнеспособности предприятия должника

| | Принятое решение | ||

| | Реорганизация | Ликвидация | |

| Тип должника | Жизнеспособный | N1 | N2 |

| Нежизнеспособный | N3 | N4 |

Общая точность фильтрации жизнеспособных и нежизнеспособных предприятий определим по формуле вида:

PF = (N1+N4) / (N1+N2+N3+N4), (1)

где PF – совокупная точность фильтрации;

N1 – количество жизнеспособных предприятий, в отношении которых принято решение о реорганизации;

N2 – количество жизнеспособных предприятий, в отношении которых принято решение о ликвидации;

N3 – количество нежизнеспособных предприятий, в отношении которых принято решение о реорганизации;

N4 – количество нежизнеспособных предприятий, в отношении которых принято решение о ликвидации.

В работе проведено обследование 108 предприятий, расположенных в Тверской, Псковской, Смоленской областях, которые в период с 2001 под 2010 год были признаны несостоятельными (банкротами). В отношении трех из них была введена процедура внешнего управления. Однако, так как план восстановления платежеспособности не был реализован, впоследствии, было принято решение об их ликвидации в рамках конкурсного производства. Исходя из полученных данных, можно сделать вывод, что фильтрация отечественными судами производится достаточно достоверно.

Большинство исследователей склоняются в своих работах к бинарному варианту преодоления экономической несостоятельности предприятием. В диссертации обобщено множество наиболее вероятных направлений преодоления финансовых затруднений хозяйствующим субъектом, которые представлены на рисунке 7.

Рисунок 7 – Варианты преодоления экономической несостоятельности предприятием

Результативность преодоления экономической несостоятельности во многом также определяется общественным договором между должником и кредитором. Система экономической несостоятельности большинства стран имеет схожую модель принятия решения, которую условно можно поделить на два этапа. На первом руководство предприятия, испытывающего трудности с исполнением денежных обязательств и обязательных платежей, должно сделать выбор между их разрешением в общественном порядке (посредством обращения в арбитражный суд) или частном (в рамках досудебной санации). Если выбрано направление на санацию, должник проводит переговоры с кредиторами, собственником имущества и учредителями, а также с другими заинтересованными сторонами. На втором этапе в рамках дела о несостоятельности (банкротстве) необходимо принять решение либо о ликвидации предприятия, либо о восстановлении его платежеспособности, посредством введения реабилитационных процедур. Проблема критерия выбора варианта исхода до настоящего времени не решена. В качестве таковых рассматриваются в частности: уровень финансового рычага, размер предприятия, наличие залоговых кредиторов, структура капитала предприятия и т.д.

На наш взгляд модель должна обеспечивать теоретическую точку отсчета, относительно которой можно оценить фактические результаты осуществления процесса преодоления экономической несостоятельности. В работе предложение решить данную проблему с помощью теоретико-игровых моделей.

В модели игрового многошагового взаимодействия участников (в данном случае должник и кредитор) их стратегиями являются голосовать за тот или иной вариант преодоления экономической несостоятельности предприятия. При этом упор делается на внутренние резервы предприятия: уровень свободных денежных средств, ликвидность активов, уровень денежных обязательств и обязательных платежей, денежный поток от текущей производственной деятельности.

Прежде всего, следует ввести обозначения, используемые для построения модели:

n – количество кредиторов предприятия-должника (n1);

t0 – момент, предшествующий принятию решения о способе урегулирования долговых отношений;

t’1 – время, предусмотренное для подготовки к публичному процессу между кредитором и должником;

t”1 – окончание досудебной санации;

t2 – окончание процесса реабилитации предприятия;

d – объем денежных обязательств и (или) обязательных платежей в момент времени t0;

i – доля, принадлежащая i-ому кредитору;

S2 – денежные средства предприятия-должника;

S0 – стоимость критических активов;

S1 – стоимость некритических активов;

a – объем выпуска предприятия за период восстановления платежеспособности предприятия;

с0 – постоянные издержки на производство единицы продукции;

с1 –условно-переменные издержки на производство единицы продукции;

с2 – цена реализации единицы продукции;

с3 – цена реализации единицы продукции с дисконтом;

Принимая во внимание асимметричность информационного потока, введем границы для каждого из рассмотренных выше параметров, в которых, в соответствии с предположениями кредитора, они могут находиться.

– доля судебных расходов.

pi, – доля на которую кредитор увеличить денежные средства, авансированные должнику;

qi , – доля, на которую увеличиться сумма требований i-ого кредитора за время, отведенное на реализацию реабилитационных процедур.

Ожидаемые будущие денежные поступления в соответствии с принципами инвестиционного менеджмента следует привести к моменту принятия решения t0 при помощи ставки дисконтирования r.

Объем произведенной предприятием в период реализации санационных процедур продукции ((uk(n+2)*(S1+S2)-c0)/c1) при вложении средств (uk(n+2)*(S1+S2)) обозначим k(n+2), k{0,1}, при условии, что uk(n+2)*(S1+S2)(c0, c0+c1a].

Разрабатываемая модель позволит определить объем денежных средств, которыми будет располагать предприятие в момент времени t2. Обозначим соответственно M1(u):

1) стоимость активов, принадлежащих предприятию-должнику на момент окончания процесса ликвидации (t2);

2) стоимость активов, принадлежащих предприятию-должнику по окончании процесса формирования конкурсной массы, но до начала расчетов с кредиторами.

В свою очередь через M2(u) обозначим:

1) сумму денежных средств, имеющихся у предприятия-должника на момент окончания ликвидации (t2);

2) сумму денежных средств, имеющихся у предприятия-должника на расчетном счете и в кассе на момент начала проведения расчетов с кредиторами (t2).

Для M1(u) и M2(u) справедливы следующие соотношения:

1) M1(u) = (1+r)(S0+S1), если (i ≤ i)&(u0(n+2)*(S1+S2)[0,c0];

iI0(u0) iI1(u0)

2) M1(u) = (1+r)(S0+min{(S1+S2)(1-u0(n+2)), S1}),

если (i ≤ i)&(u0(n+2)*(S1+S2)(c0, c0+c1a]];

iI0(u0) iI1(u0)

3) M1(u) = (1+r)(S0+min{S1+S2-(c0+c1a), S1}),

если (i ≤ i)&(u0(n+2)*(S1+S2)>c0+c1a);

iI0(u0) iI1(u0)

4) M1(u) = (1+r)(S0+S1), если (i > i ) & (i ≤ i)&

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

&(u1(n+2)*(S1+S2)[0,c0];

5) M1(u) = (1+r)(S0+min{(S1+S2)(1-u1(n+2)), S1}),

если (i > i ) & (i ≤ i)&

iI0(u0) iI1(u0) iI0(u1) iI1(u1) &(u1(n+2)*(S1+S2)[c0, c0+c1a];

6) M1(u) = (1+r)(S0+min{S1+S2-(c0+c1a), S1}),

если (i > i ) & (i ≤ i)& (u1(n+2)*(S1+S2)> c0+c1a);

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

7) M1(u) = (1+r)*min{max{S0+S1+S2-d, 0}, S0+S1},

если (i > i ) & (i > i);

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

8) M2(u) = S2, если (i ≤ i)&(u0(n+2)*(S1+S2)[0,c0];

iI0(u0) iI1(u0)

9) M2(u) = max{S2-(S1+S2)*u0(n+2), 0}+c20(n+2), если (i ≤ i)&

iI0(u0) iI1(u0)

&(u0(n+2)*(S1+S2)(c0, c0+c1a])&(0(n+2) ≤u0(n+3));

10) M2(u) = max{S2-(S1+S2)*u0(n+2), 0}+c2u0(n+3)+c3(0(n+2)-u0(g+3)),

если (i i ) & (u0(n+2)*(S1+S2)(c0, c0+c1a]) &(0(n+2)>u0(n+3));

iI0(u0) iI1(u0)

11) M2(u) = max{S2-(c0+c1a), 0}+c2a, если (i ≤ i ) &

iI0(u0) iI1(u0)

& (u0(n+2)*(S1+S2)>c0, c0+c1a)&(au0(n+3));

12) M2(u) = max{S2-(c0+c1a), 0}+c2u0(n+3)+c3(a-u0(n+3)),

если (i i )& (u0(n+2)*(S1+S2)>c0+c1a)&(a>u0(n+3));

iI0(u0) iI1(u0)

13) M2(u) = S2, если (i > i ) &(i ≤ i ) &(u1(n+2)*(S1+S2)[0, c0]);

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

14) M2(u) = max{S2-(S1+S2)*u1(n+2), 0}+c21(n+2), если (i > i ) &

iI0(u0) iI1(u0)

& (i ≤ i ) &(u1(n+2)*(S1+S2)(c0, c0+c1a]) &(1(n+2)≤u1(n+3));

iI0(u1) iI1(u1)

15) M2(u) = max{S2-(S1+S2)*u1(n+2), 0}+c2u1(n+3)+ c31(n+2)-u1(n+3)),

если (i > i ) & (i ≤ i )&(u1(n+2)*(S1+S2)(c0, c0+c1a]) &

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

&(1(n+2)>u1(n+3));

16) M2(u) = max{S2-(c0+c1a), 0}+c2a, если (i > i ) & (i ≤ i ) &

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

&(u1(n+2)*(S1+S2)>c0, c0+c1a) &(au1(n+3));

17) M2(u) = max{S2-(c0+c1a), 0}+c2u1(n+3)+c3(a-u1(n+3)),

если (i > i )&(i ≤ i )&(u1(n+2)*(S1+S2)> c0+c1a)&(a>u1(n+3));

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

18) M2 (u) = {max {S0+S2+S2-d, 0} – (S0+S1), 0},

если (i > i ) & (i ≤ i )

iI0(u0) iI1(u0) iI0(u1) iI1(u1).

Зная набор стратегий каждого игра в условиях экономической несостоятельности, составим целевую функцию для каждого шага для:

- должника: J(n+2)() = (max{M1(u)+M2(u)-(d+qiid), 0})/(1+r);

- кредитора:

а) J(i)() = -id+((min{i(M1(u)+M2(u), id+qiid})/(1+r)), если i ≤I ;

iI0(u0) iI1(u0)

б) J(i)() = -id-i(S0+S1)+((min{i(M1(u)+M2(u), id+qiid})/(1+r)),

если (i > i ) & (i ≤ i );

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

в) J(i)() = -id-i(S0+S1)+((min{i(S0+S1+S2), id}+pimin{i(S0+S1+S2), id})/(1+r)), если (i > i ) & (i > i ).

iI0(u0) iI1(u0) iI0(u1) iI1(u1)

Таким образом, можно сделать вывод, выигрыш игрока-должника заключается в максимизации имущества, остающегося в его распоряжении после завершения расчетов с кредиторами. Кредиторы, в свою очередь, под выигрышем понимают максимальный объем удовлетворения их требований по денежным обязательствам и обязательным платежам.

Низкий процент использования санационных процедур, в отношении испытывающих финансовые трудности предприятий, можно объяснить рядом факторов: направленность законодательства; правила голосования в процедурах, затраты на судебные процедуры, эффект «отложенного, скрытого банкротства».

В рамках работы упор сделан на разработку модели голосования кредиторов в рамках института несостоятельности (банкротства) предприятия и прогнозирования затрат на осуществления процедур как наиболее существенных для российских предприятий как показывает практика. Последние, как показал, проведенный в работе обзор точек зрения зарубежных исследователей зависят от множества факторов: сложность процедуры и продолжительность ее осуществления, обеспеченности активами предприятия-должника, наличие задолженности перед кредиторами, чьи требования обеспечены залогом имущества, сложность структуры капитала должника.

В работе было проанализировано 108 предприятий, расположенных на территории Тверской, Смоленской, Псковской областях и признанных несостоятельными (банкротами) в период с 2000-2010 гг. Многофакторный регрессионный анализ показал, что уровень прямых затрат, на урегулирование долговых отношений в общественном порядке, зависит от следующих детерминант: средств, поступивших от реализации конкурсной массы и стоимости имущества предприятия-должника.

Аналитическое описание модели определения уровня затрат на осуществление процедуры урегулирования долговых отношений в общественном порядке представлено в виде эмпирической формулы:

TCB=-0,943*Х1+0,974*Х2-0,0002*Х3+7987,77*Х4-784,64, (2)

где

TCB – совокупный уровень затрат на осуществление процесса публичного урегулирования долговых отношений (Total cost of bankruptcy), рублей;

Х1 – совокупный объем исполненных денежных обязательств, рублей;

Х2 – денежные средства от реализации конкурной массы предприятия-должника, рублей;

Х3 – балансовая стоимость активов предприятия-должника на момент инициирования процесса, рублей;

Х4 – продолжительность осуществления процесса публичного урегулирования долговых отношений в отношении предприятия-должника, период.

С помощью разработанной модели кредиторы имеют возможность расчетным путем определить уровень затрат на осуществлении процедуры и сопоставить с фактическим уровнем. Проблема взаимоотношений групп кредиторов в процессе урегулирования долговых отношений и их влияние на принимаемые должником решения неоднократно обсуждалась среди зарубежных экономистов, но в работах отечественных авторов остается слабоизученной. В работе предложена классификация кредиторов по признакам, представленным на рисунке 8.

Рисунок 8 – Признаки классификации кредиторов

В рамках действующей концепции института несостоятельности (банкротства) принятие решения производится коллегиальным органом – собранием кредиторов. Число голосов, принадлежащих кредитору, устанавливается пропорционально сумме основного долга. Групповой выбор сочетает в себе как субъективные, так и объективные аспекты.

Для того, чтобы нивелировать влияние отдельных кредиторов на коллективный выбор в работе сделано допущение, что все участники процесса при принятии решения исходят из принципов:

1) справедливости – отсутствует возможность кредитора, обладающего большинством голосов, не считаться с мнение миноритарных кредиторов. При принятии коллективного решения каждый кредитор действует исходя из собственных интересов. Исключена вероятность коалиции между участниками процесса;

2) разумности – предусматривает переход от вариантов, устраивающих одного кредитора, к вариантам лучшим для предприятия;

3) эффективности – в результате принятого решения степень удовлетворения интересов кредиторов будет стремиться к максимуму.

Оптимальное решение каждого кредитора в работе смоделировано в зависимости от его представлений или ожиданий и действий его оппонентов на основе бескоалиционной теории игр. Основной чертой этой теории является то, что игроки (кредиторы) не должны иметь произвольных представителей относительно игры своих оппонентов.

Прежде всего, следует ввести обозначения, используемые ниже: n - количество кредиторов (n

1); t0 – момент предшествующий голосованию; d – общая сумма долга на момент t0;

1); t0 – момент предшествующий голосованию; d – общая сумма долга на момент t0;  i , i

i , i - доля, которую от общей суммы долга на момент t 0 составляет величина долга i-му кредитору; а – денежная сумма, которую получат кредиторы в случае, если будет принято решение о ликвидации предприятия-должника; t1 – момент, который устанавливается в качестве конечного момента периода оздоровления; b’ – нижняя граница денежных средств, предназначенных для погашения задолженности, которая будет располагать предприятие-должник после проведения процедуры оздоровления; b” – верхняя граница денежных средств, предназначенных для погашения задолженности, который будет располагать предприятие-должник после проведения процедуры оздоровления; pi, i

- доля, которую от общей суммы долга на момент t 0 составляет величина долга i-му кредитору; а – денежная сумма, которую получат кредиторы в случае, если будет принято решение о ликвидации предприятия-должника; t1 – момент, который устанавливается в качестве конечного момента периода оздоровления; b’ – нижняя граница денежных средств, предназначенных для погашения задолженности, которая будет располагать предприятие-должник после проведения процедуры оздоровления; b” – верхняя граница денежных средств, предназначенных для погашения задолженности, который будет располагать предприятие-должник после проведения процедуры оздоровления; pi, i – доля, на которую i-й кредитор за период с момента t0 до момента t1 может увеличить объём денежных средств

– доля, на которую i-й кредитор за период с момента t0 до момента t1 может увеличить объём денежных средств  iа, получаемых кредитором в результате ликвидации предприятия должника; qi, i

iа, получаемых кредитором в результате ликвидации предприятия должника; qi, i – доля, на которую за период с момента t1 увеличивается величина долга i-му кредитору (в ситуации, когда принято решение об оздоровлении предприятия-должника). 0 – стратегия игрока-кредитора, соответствующая выбору «голосовать за ликвидацию»; 1 – стратегия игрока-кредитора, соответствующая выбору «голосовать за оздоровление».

– доля, на которую за период с момента t1 увеличивается величина долга i-му кредитору (в ситуации, когда принято решение об оздоровлении предприятия-должника). 0 – стратегия игрока-кредитора, соответствующая выбору «голосовать за ликвидацию»; 1 – стратегия игрока-кредитора, соответствующая выбору «голосовать за оздоровление».Пусть

и пусть выполнены условия

и пусть выполнены условия1)

2)

Тогда справедливо следующее:

Пусть

и пусть выполнены условия:

и пусть выполнены условия:1)

2)

Тогда справедливо следующее:

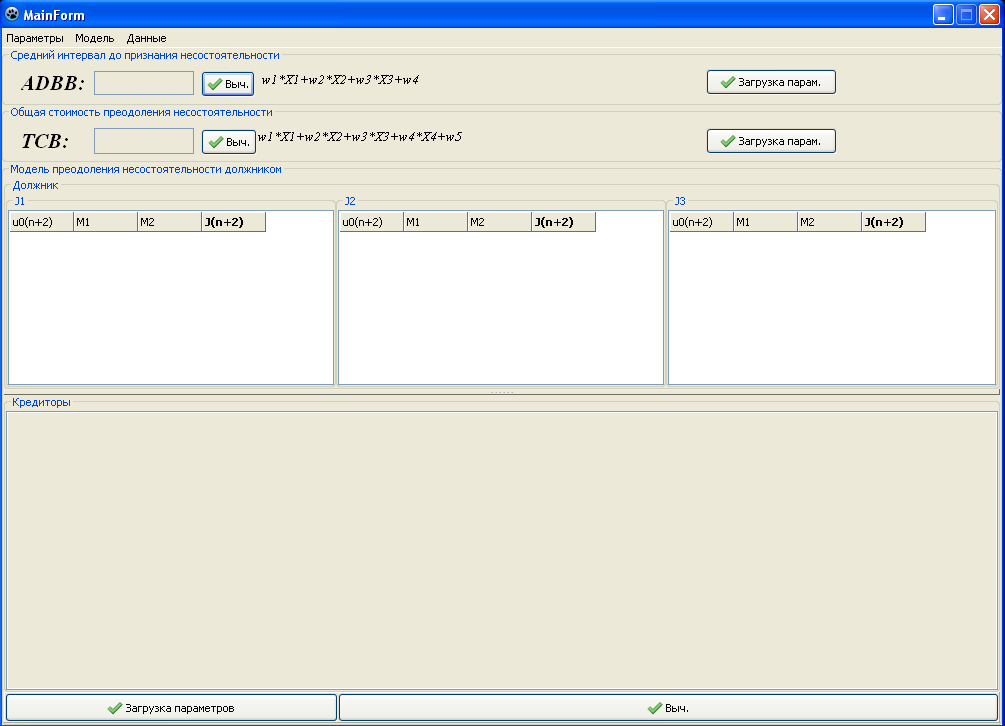

Программная реализация предложенных выше моделей (далее «программа») является кроссплатформенным приложением с графическим интерфейсом пользователя. Программа разработана с использованием языка программирования Free Pascal, компилятора FreePascal 2.4.2 и интегрированной среды разработки Lazarus 0.9.29. Программа имеет стандартный интерфейс, включающий панель меню и панель управления. На рисунке 9 представлено главное окно программы, состоящее из следующих пунктов:

- «Параметры» — позволяет редактировать набор параметров модели, а также сохранять набор на диск и загружать с диска ранее сохраненные данные;

- «Модель» — предназначена для перезагрузки параметров и запуска модели;

- «Данные» — позволяет осуществить вывод графического представления результатов вычислений по модели.

Диалоговое окно разделено на две области. Верхняя часть предназначена для определения среднего интервала (в кварталах) до момента признания предприятия банкротом, а также для определения общей стоимости процесса преодоления экономической несостоятельности.

Рисунок 9 – Общий вид запущенного приложения

Нижняя часть обеспечивает вывод на экран расчетов целевых функции для должника и кредитора, на основании которых осуществляется выбор варианта преодоления экономической несостоятельности.

Четвертая группа проблем обусловлена необходимостью апробирования модели преодоления экономической несостоятельности на предприятиях Тверской области, в том числе текстильной и швейной промышленности.

Современный рынок текстильных предприятий России, особенно в период финансово-экономического кризиса, характеризуется негативными аспектами, которые находят свое отражение в низкой конкурентоспособности отечественных предприятий относительно зарубежных, также в отсутствии технологий и квалифицированного персонала. Сокращение темпов роста текстильной и швейной промышленности в России наблюдается на протяжении нескольких лет. Данный факт подтверждают и статистические данные: уменьшение прибыли, рост числа банкротств и снижение уровня занятости.

Текстильная и швейная промышленности имеет гетерогенную природу, включающую предприятия, производящие широкий ассортимент товаров: высокотехнологичные синтетические нити, шерстяные ткани, хлопок постельное белье, промышленные фильтры, подгузники, высокая мода. За этим разнообразием конечных продуктов существует множество промышленных процессов и рыночных структур.

Как правило, термин "текстильная промышленность" включает в себя всех участников рынка текстиля и одежды и, следовательно, состоит из поставщиков сырья, производителей текстиля и одежды, ритейлеров и потребителей.

Рисунок 10 – Участники процесса производства в текстильной и легкой промышленности

По результатам кластеризации предприятий текстильной и швейной промышленности, проведенной в работе, сделан вывод, что они в большинстве своем не становятся банкротами внезапно (за исключением форс-мажорных обстоятельств). Между моментом установления факта несостоятельности хозяйствующего субъекта и его общественным признанием существует промежуток времени, на котором он продолжает существовать «по инерции», либо менеджментом принимаются управленческие решения в интересах ограниченного круга лиц.

В работе проведено апробирование предложенной модели преодоления экономической несостоятельности текстильных и швейных предприятия, в независимости от уровня внутренних возможностей, задолженности и затрат на проведение судебных процедур, а также модели прогнозирования результатов голосования кредиторов относительно выбора санационных или ликвидационных процедур. Результаты проведенных расчетов подтверждают ранее сделанные гипотезы (представлены также на рисунке 11):

- «эффект отложенного банкротства» уменьшает способность предприятия восстановить платежеспособность и ведет к «проеданию» средств должника;

- ликвидация должника в рамках судебных процедур менее предпочтительна для кредитора, так как увеличивает стоимость процесса экономической несостоятельности за счет прямых (судебные) и косвенных расходов.

Рисунок 11 – Результаты апробирования модели преодоления экономической несостоятельности текстильных и швейных предприятий

В работе проведен кластерный анализ для формирования кластеров несостоятельных предприятий. Исследование проведено на интервале двух лет, предшествующих признанию факта несостоятельности. Это позволило оценить и проследить временной континуум кризиса. В выборку вошли 35 текстильных и швейных предприятий, расположенных в Центральном федеральном округе (Тверская, Смоленская, Псковская области).

Преодоление экономической несостоятельности предприятия возможно как уже отмечалось ранее либо посредством реализации имеющегося имущества, расчетов с кредиторами и собственниками (в результате чего следует ликвидации юридического лица), либо за счет продолжения (возобновления) производственной деятельности. В соответствии с этим был произведен отбор финансовых показателей, отражающих, с одной стороны, имущественную состоятельность и платежеспособность предприятия (коэффициент текущей ликвидности, коэффициент обеспеченности оборотных средств), а с другой эффективность использования имеющегося имущественного комплекса (фондоотдача, рентабельность активов, рентабельность собственного капитала).

Проведенный визуальный анализ полученных дендрограмм на каждом интервале исследования позволил выделить 8 кластеров, совокупно каждый из которых дает комплексную характеристику входящих в него предприятий.

Проблема совершенствования системы несостоятельности в рамках антикризисного управления в целом, и арбитражного управления, в частности, обсуждается в настоящее время широким кругом экономистов. Во многом это обусловлено тем фактом, что в период рецессии экономики кластер неплатежеспособных предприятий вынужден принимать управленческие решения в довольно сжатые сроки. Хотя в процессе эволюции законодательство о банкротстве нацелено на развитие в сторону повсеместного использования реабилитационных процедур, процент «выживаемости» бизнеса все еще остается крайне низким. Это обуславливает необходимость продолжать работу в этом направлении.

В заключении представлены основные выводы и результаты, полученные в ходе диссертационного исследования:

-разработана модель индуцирования последствий, спровоцированных прохождением предприятием кризис и обусловленная многовариантностью исхода;

-разработаны и сформулированы положения развития механизма антикризисного управления предприятием в целях оздоровления бизнеса;

-обоснован инструментарий и аргуменирована активизации применения программных средств на всех этапах развития кризиса на предприятии (в том числе на стадии досудебной и судебной санации);

-выявлены и обоснованы детерминанты преодоления экономической несостоятельности в целях обеспечения устойчивого, бескризисного развития предприятия;

-сформулированы методические основы и функциональные аспекты арбитражного управления как специфической формы антикризисного управления в целях приведения правового регулирования отношений, возникающие в рамках процесса несостоятельности в соответствие объективно существующей экономической ситуации;

-разработаны теоретико-игровые модели поведения участников процесса преодоления экономической несостоятельности, лишенной недостатков, свойственных действующей в настоящее время системе принятия решения в рамках дела в рамках дела о несостоятельности (банкротстве), обусловленная наличие дистрибутивного неравенства между ними.

В результате диссертационного исследования предложено новое решение актуальной экономической проблемы расширения теоретико-методологических и концептуальных положений по исследованию процессов экономической несостоятельности и развитию теории и практики, моделей антикризисного управления предприятиями в современной экономике.