Отчет государственной корпорации «агентство по страхованию вкладов»

| Вид материала | Отчет |

- «Агентство по страхованию вкладов» в предупреждении банкротства банков, 253.06kb.

- О санации банков в рамках Стратегии развития Агентства по страхованию вкладов на период, 679.7kb.

- Государственной программой, реализуемой в соответствии с Федеральным законом «О страховании, 104.16kb.

- Пресс-служба фракции «Единая Россия» Госдума, 4076.77kb.

- Темы дипломных работ по специализации «банковское дело и ценные бумаги» для студентов, 242.53kb.

- Развитие банковской системы в условиях становления рыночной экономики, 199.59kb.

- Аксаков Анатолий Геннадьевич, Президент Ассоциации региональных банков России Турбанов, 64.63kb.

- Положение об уполномоченном по социальному страхованию разрабатывается и утверждается, 41.39kb.

- 1. 2 Нормативное регулирование банковских кредитных операций, 1770.22kb.

- Административный регламент, 801.84kb.

Рис. 1. Объем страховых выплат в 2005-2011 гг. (по кварталам, млрд руб)

В трех банках (ЗАО АКГБ «Арвеста», ООО КБ «Новосибкоопбанк», АКБ «С-БАНК» (ЗАО)) в отчетном периоде завершена выплата страхового возмещения в связи с окончанием ликвидационных процедур (всего с начала функционирования ССВ они завершены в 26 банках). Общий размер выплат в этих банках составил 83 млн руб., все средства полностью возвращены в Фонд в процессе ликвидационных процедур.

Велись работы по созданию новой автоматизированной системы страховых и конкурсных выплат. После ее ввода в эксплуатацию, в частности, у вкладчиков появится возможность выбора банка-агента для получения страхового возмещения, а также для предъявления конкурсных требований.

В

Предотвращение страхового мошенничества

рамках противодействия мошенничеству при получении страхового возмещения по результатам проведенного анализа в четырех банках (ООО «АМТ БАНК», ООО КБ «РАТИБОР – Банк», ОАО Удмуртинвестстройбанк и КБ «НАЦПРОМБАНК» (ЗАО)) выявлен 201 случай неправомерного формирования остатков средств на счетах по учету вкладов, оформленных на подставных физических лиц в период неплатежеспособности банка с целью обхода установленной максимальной суммы страхового возмещения. Их общая сумма составила 110 млн руб.

За отчетный период в Агентство обратилось 1410 физических лиц (из них 76 – повторно) с заявлениями о несогласии с размером возмещения по вкладам в банках. По всем заявлениям проведены проверки.

По их результатам требования 399 заявителей включены в реестры обязательств перед вкладчиками, в 1011 случаях заявителям было отказано по причине фиктивного формирования остатков по счетам с целью неправомерного получения страхового возмещения.

За год в суды общей юрисдикции с исками, связанными с отказом в выплате страхового возмещения, обратились 569 физических лиц. Из указанного числа по существу рассмотрены 472 иска, по 453 из них (96%) возражения Агентства признаны обоснованными, суды отказали заявителям в удовлетворении исков. В 19 случаях требования истцов были удовлетворены. Рассмотрение 97 исков продолжится в 2012 г.

Продолжалась работа по уточнению и согласованию текста законопроекта, устанавливающего критерии для квалификации фиктивно сформированных вкладов в целях противодействия страховому мошенничеству.

1.3. Проведение контрольных мероприятий в отношении банков – участников ССВ

В рамках обеспечения функционирования системы страхования вкладов, защиты прав и интересов вкладчиков Агентство принимало участие в проверках, проводимых Банком России в банках – участниках ССВ. Цель участия в них работников Агентства – оценить выполнение обязанностей, возложенных на банки Законом о страховании вкладов, а именно обязанностей по ведению учета обязательств перед вкладчиками и формированию в установленный срок реестра этих обязательств, а также по своевременной и полной уплате взносов в Фонд.

Проверки банков проводились преимущественно на плановой основе в соответствии со «Сводным планом комплексных и тематических проверок кредитных организаций (их филиалов) на 2011 год», утвержденным Банком России. В 2011 г. работники Агентства приняли участие в проверках 96 банков (6 из них – внеплановые). Проверки проведены в банках, расположенных в 40 субъектах Российской Федерации всех федеральных округов.

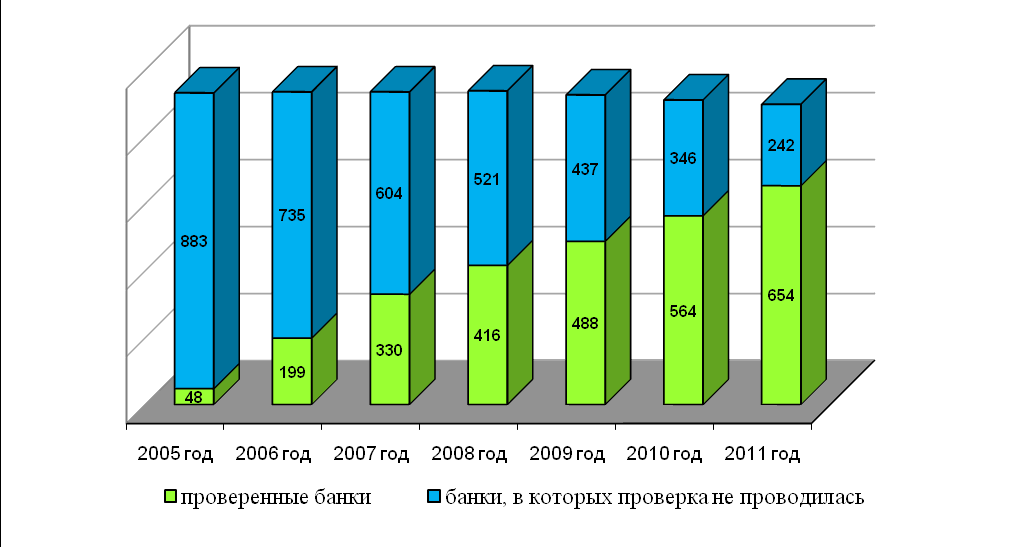

Рис. 2. Количество проверенных банков–участников ССВ в 2005-2011 гг.

По результатам проверок можно сделать вывод, что всеми банками денежные средства физических лиц, привлеченные на основании договоров банковского вклада (счета), правильно определяются как вклады, подлежащие страхованию, и включаются в расчетную базу страховых взносов. Вкладчики достаточно полно информируются об участии банка в системе страхования вкладов и о порядке получения возмещения по вкладам при наступлении страхового случая.

Особое внимание в ходе проверок уделялось ведению банками учета сведений о вкладчиках и их счетах в соответствии с установленными Банком России требованиями по формированию реестра обязательств перед вкладчиками (рис. 3).

Рис. 3. Результаты проверки качества реестра обязательств в 2005-2011 гг.

В 89% банков время формирования реестра обязательств не превысило одного дня. Полностью соответствующий установленным требованиям реестр сформировали 8 банков, 83 сформировали реестры в целом соответствующие установленным требованиям, но с отдельными недостатками, 5 банков сформировали реестры с существенными нарушениями (в реестрах отсутствовали или содержались не в полном объеме паспортные и адресные данные более 70% вкладчиков).

1.4. Фонд обязательного страхования вкладов

З

Формирование фонда обязательного страхования вкладов

а отчетный год Фонд увеличился на 23,0 млрд руб. (17,6%) и по состоянию на 1 января 2012 г. составил 153,8 млрд руб (за вычетом сформированного резерва по наступившим страховым случаям 151,1 млрд руб.). Исторические данные о размере Фонда приведены на следующем графике (рис. 4).

Рис. 4. Размер Фонда обязательного страхования вкладов (млрд руб.)

Фактическое расходование средств Фонда на выплаты страхового возмещения составило 27,0 млрд руб., возврат из конкурсной массы ранее выплаченного страхового возмещения составил 5,6 млрд руб. По окончании отчетного года в фонд была зачислена прибыль в размере 4,4 млрд руб. от инвестирования его временно свободных средств.

В структуре источников Фонда страховые взносы банков составили 123,9 млрд руб. (80,6%), капитализированная прибыль – 21,8 млрд руб. (14,1%), имущественный взнос Российской Федерации – 8,1 млрд руб. (5,3%).

Рис. 5. Структура источников Фонда обязательного страхования вкладов (на 1 января 2012 г.)

В течение 2011 г. банки – участники ССВ перечисляли страховые взносы за IV квартал 2010 г., а также I, II и III кварталы 2011 г. Информация о фактически поступивших в 2011 г. взносах за каждый расчетный период отражена в Таблице 1.

Таблица 1.

Поступления страховых взносов банков в Фонд в 2011 г.

| Расчетные периоды, за которые производилась уплата | IV кв. 2010 | I кв. 2011 | II кв. 2011 | III кв. 2011 | Итого: |

| Страховые взносы за расчетный период (млн руб.) | 9 191 | 9 844 | 10 267 | 10 733 | 40 035 |

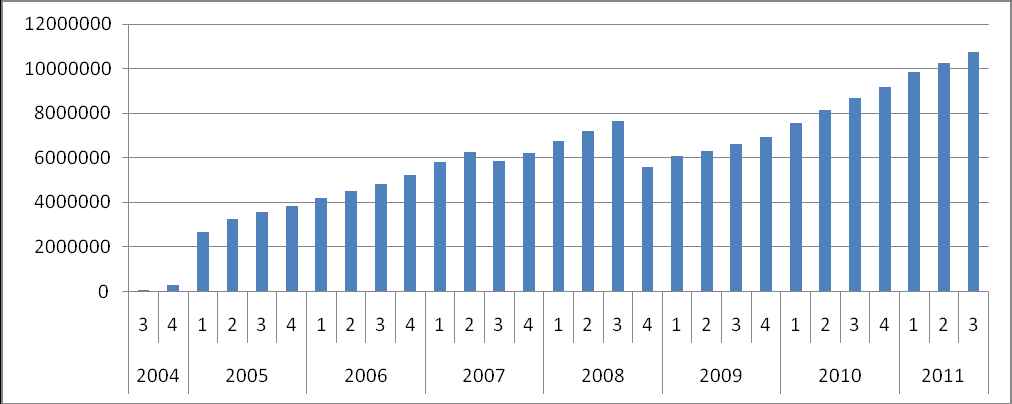

Рис. 6. Взносы банков в Фонд обязательного страхования вкладов (по кварталам, руб.)

Контроль уплаты страховых взносов в Фонд осуществлялся на ежеквартальной основе.

Краткосрочную задержку платежей (на 1 – 2 дня) допускали не более 0,2 – 3% плательщиков (от двух до двадцати четырех банков за квартал). Большинство банков производило уплату страховых взносов своевременно и в полном объеме. Информация о случаях нарушения банками порядка и сроков уплаты страховых взносов в 2011 году отражена в таблице 2, а за весь период функционирования Агентства – на рис. 7.

Таблица 2.

Динамика показателей, характеризующих нарушение банками порядка и сроков уплаты страховых взносов в 2011гг.

| Показатели | Расчетные периоды | |||

| IV кв. 2010 | I кв. 2011 | II кв. 2011 | III кв. 2011 | |

| Пени за неполную и/или несвоевременную уплату взносов, фактически уплаченные (зачисленные в Фонд, тыс. руб.) | 11,8 | 0,7 | 7,2 | 0,3 |

| Количество банков – нарушителей по срокам уплаты (шт.) | 24 | 5 | 3 | 2 |

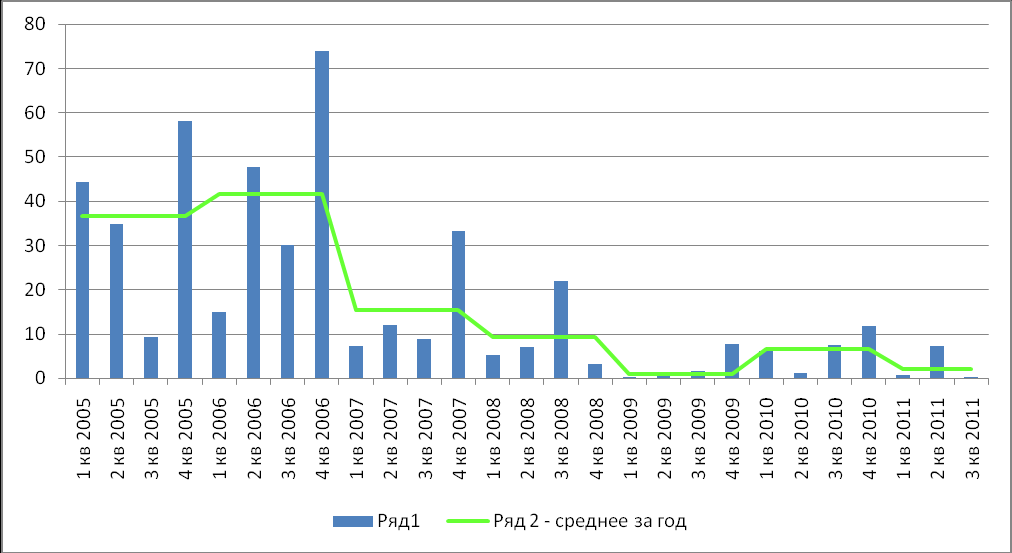

Рис. 7. Штрафные санкции (пени) за несвоевременную уплату страховых взносов

в 2005-2011 гг. (тыс. руб.)

Действующим банкам направлено 34 требования о погашении задолженности на общую сумму 7,9 тыс. руб.; банкам с отозванными лицензиями – 19 требований на сумму 37,7 млн руб. Все требования, направленные действующим банкам, погашены своевременно и полностью.

На конец отчетного периода практически 100% непогашенной задолженности по страховым взносам приходилось на ликвидируемые банки. В течение 2011 года десять из них погасили задолженность на сумму 389,9 тыс. руб., что составило 14,4% заявленных Агентством требований третьей очереди к этим банкам (общий процент погашения таких требований по состоянию на 01.01.2012 составил 23,4%).

Отчет о движении денежных средств Фонда за 2011 г. приведен в разделе «Финансовая отчетность».

В

Оценка достаточности средств Фонда

отчетном году продолжено совершенствование системы анализа страховых рисков и оценки достаточности средств Фонда.

В частности, решением Правления от 22 сентября 2011 г. (протокол № 77) в Методику оценки финансовой устойчивости ССВ внесены дополнения, определяющие порядок оценки вероятностей банкротства банков–участников ССВ на основании рыночной информации об их облигациях, а также на основе экспертных оценок.

В соответствии со ст. 41 Закона о страховании вкладов был сделан расчет размера Фонда, достаточного для осуществления прогнозируемых в 2012 г. выплат. На основании Сценарных условий для формирования вариантов социально-экономического развития в 2012–2014 гг., подготовленных Минэкономразвития России, были рассчитаны параметры системы страхования вкладов до конца 2012 г.

Расчеты показали, что прогнозируемая на 2012 г. величина Фонда будет достаточной для выплаты возмещения по вкладам. Расходования средств федерального бюджета для покрытия дефицита Фонда в 2012 году не потребуется. Данный вопрос был рассмотрен Советом директоров Агентства 11 октября 2011 г. (протокол № 3).

Ежеквартально проводилась оценка страховых рисков ССВ на предстоящий квартал. Ее результаты рассматривались Правлением Агентства.

По состоянию на 1 января 2012 г. показатель достаточности Фонда (отношение размера Фонда к страховой ответственности Агентства без учета Сбербанка России) находился на уровне 4,5%. По оценкам Агентства, в середине 2012 г. данный показатель достигнет 5,0%, что является целевым ориентиром.

1.5. Инвестирование временно свободных денежных средств Фонда

В целях защиты от инфляции и пополнения Фонда Агентство осуществляло размещение (инвестирование) временно свободных денежных средств на рынке на принципах возвратности, прибыльности и ликвидности.

Размещение средств Фонда осуществлялось в соответствии с Положением об инвестировании временно свободных денежных средств фонда обязательного страхования вкладов на 2011 г., утвержденным решением Совета директоров Агентства от 30 ноября 2010 г. (протокол №4).

Инвестирование проводилось с учетом менявшейся в течение года рыночной конъюнктуры.

В I полугодии 2011 г. в условиях неопределенной ситуации на фондовом рынке Агентством осуществлялась сдержанная политика по инвестированию средств в облигации надежных эмитентов со снижением дюрации портфеля и постепенным увеличением доли депозитов Банка России.

Во II полугодии 2011 г., начиная с августа, на финансовых рынках произошло резкое падение котировок ценных бумаг, катализатором которого явились снижение агентством Standart&Poor’s суверенного рейтинга США и проблемы государственного долга отдельных стран еврозоны. В сложившихся условиях Агентство для снижения рисков переключилось в инвестиционной деятельности на увеличение ликвидности, ограничиваясь приобретением краткосрочных облигаций (3 6 месяцев до погашения) высоконадежных эмитентов и дальнейшим увеличением доли депозитов Банка России. Приобретение акций в течение всего года не проводилось.

На 1 января 2012 г. 27 % средств Фонда размещены в облигации федерального займа Российской Федерации, балансовая стоимость которых (включая переоценку по рыночным котировкам) составляла 42 189 млн руб.. В облигации субъектов Российской Федерации было инвестировано 16 597 млн руб. (11% средств Фонда), в депозиты Банка России — 21 100 млн руб. (14% средств Фонда). Кроме того, 41% средств Фонда было инвестировано в корпоративные облигации, балансовая стоимость которых составляла 63 169 млн руб., а 4% — в акции на сумму 6 272 млн руб. (рис. 8).

Рис. 8. Изменение структуры активов Фонда

Сумма доходов от инвестирования средств Фонда, с учетом переоценки ценных бумаг за 2011 г., составила 6,5 млрд руб., доходность инвестированных средств — 4,6% годовых.

Таким образом, проводя в 2011 г. в целом умеренно консервативную политику, Агентство обеспечило денежные средства для страховых выплат и доходность, сравнимую с показателями участников рынка, имеющих аналогичные инвестиционные ограничения.

1.6. Влияние ССВ на рынок банковских вкладов

В 2011 г. вклады физических лиц продолжали увеличиваться, находясь под влиянием снижавшихся процентных ставок по депозитам и медленного роста реальных доходов населения. В свою очередь граждане продолжали рассматривать банковские вклады как наиболее надежное размещение денежных средств.

Застрахованные вклады физических лиц в банках увеличились на 2 051,3 млрд руб., в относительном выражении – на 20,9% и составили 11 849,6 млрд руб. (в 2010 г. рост составил 2 334 млрд руб. или 31,1%). В течение всего года наблюдался устойчивый чистый приток средств во вклады, при этом поквартальная динамика роста осталась традиционной – более высокие темпы во II и особенно в IV кварталах.

Средняя скорость прироста депозитов в январе–ноябре 2011 г. составляла 3,7 млрд руб. в день, оказавшись ниже аналогичного показателя 2010 г. — 5,2 млрд руб. в день. В то же время это больше, чем в январе–ноябре 2007–2009 гг. (3,0–3,2 млрд руб. в день).

В свою очередь декабрьский приток средств населения сильно превысил показатель прошлого года — традиционные предновогодние выплаты принесли банковской системе 700 млрд руб. (в конце 2010 г. – 430 млрд руб.).

В 2012 г., по оценкам Агентства, средства населения в банковской системе могут увеличиться примерно на 1,9–2,2 трлн руб. Это соответствует росту на 16–18,5%. Объем средств физических лиц в банках по итогам 2012 г. может составить 13,75–14,05 трлн руб. (рис. 9). Данный сценарий исходит из ожидания роста реальных доходов населения в предстоящем году и в среднем несколько более высоких процентных ставок по вкладам, чем годом ранее. Также во многом динамика рынка вкладов будет зависеть от выбора населения между стратегиями «сберегать» или «потреблять», приоритеты в которых на предстоящий год представляются недостаточно определенными.

Рис. 9. Прирост вкладов населения в 2004-2012 гг. (млрд руб., %)

В отчетном году, как и в предыдущем, продолжился опережающий рост средних и крупных вкладов. В результате к концу года доля вкладов от 400 до 700 тыс. руб. выросла с 13,8 до 14,6% общего объема депозитов, от 700 тыс. руб. до 1 млн руб. – с 6,2 до 6,7%, свыше 1 млн руб. — с 35,5 до 37,5%. (рис. 10).

По итогам года средний размер вклада в интервале от 100 до 400 тыс. руб. увеличился на 1,6% (до 191,3 тыс. руб.), от 400 до 700 тыс. руб. на 1% до 534 тыс. руб. Средний размер вклада от 700 тыс. до 1 млн руб. практически не изменился – 815,9 тыс. руб., свыше 1 млн руб. – увеличился на 0,5% до 4226,9 тыс. руб. По оценкам Агентства, средний размер вклада по банковской системе без мелких и неактивных счетов составил 129,8 тыс. руб.

Наиболее быстрыми темпами выросли вклады, находящиеся в пределах от 700 тыс. до 1 млн руб., – на 30,3% по объему вкладов и по количеству открытых счетов. Вклады свыше 1 млн руб. и от 400 до 700 тыс. руб. росли аналогичными темпами: по объему депозитов – 27,7 и 27,4%, а по количеству открытых счетов – 27,0 и 26,2%, соответственно.

Рис. 10. Структура депозитов в зависимости от размера вкладов (в %)

В то же время в IV квартале наиболее быстрыми темпами стали расти вклады от 400 до 700 тыс. руб., тогда как вклады от 700 тыс. до 1 млн руб., бывшие лидерами до этого, снизили интенсивность роста и оказались на четвертом месте. Это позволяет предположить, что часть вкладчиков, возможно, стремилась разделить сумму сбережений таким образом, чтобы она полностью попала под существующую страховку.

Также в IV квартале впервые за последнее время снизилась доля вкладов свыше 1 года. Указанное свидетельствует о более осторожном отношении населения к мобильности своих сбережений на фоне нестабильности мировых финансовых рынков.

Доля вкладов в иностранной валюте в 2011 г. продолжала снижаться. Особенно быстро сокращение доли валютных вкладов шло до августа 2011 г., сопровождаясь укреплением курса рубля, однако последовавшая нестабильность на мировых финансовых рынках и ослабление привлекательности рубля привели к развороту этой тенденции и возврату доли валютных вкладов по итогам III квартала на уровень начала года – 19,3%.

В IV квартале ситуация несколько стабилизировалась, и доля вкладов в иностранной валюте возобновила снижение – до 18,3% на 1 января 2012 г.

По оценкам Агентства, при сохранении стабильного курса рубля доля вкладов в иностранной валюте к концу 2012 г. может сократиться до 15–16%.

Размер страховой ответственности Агентства (потенциальных обязательств по выплате страховых возмещений) продолжил своё медленное снижение, составив на 1 января 2012 г. 67,7% всех застрахованных вкладов, а без учета Сбербанка – 53,9% (рис. 11).

Рис. 11. Страховая ответственность Агентства в 2005-2011 гг. (в %)

Значения данного показателя по-прежнему превышают уровень 2008 г., зафиксированный до повышения размера гарантий до 700 тыс. руб. По мнению Агентства, существующий размер страхового возмещения продолжает соответствовать доходам и структуре вкладов населения.

2. Деятельность Агентства по санации банков

2.1. Меры по финансовому оздоровлению банков

В целях укрепления банковской системы, обеспечения ее устойчивого развития Агентство участвует в реализации мер по предупреждению банкротства (санации) банков. По состоянию на начало 2011 г. такие меры реализовывались в 11 банках. В течение года в отношении 5 кредитных организаций процедуры санации завершены, в отношении 1 кредитной организации – начаты. Таким образом, по состоянию на 1 января 2012 г. Агентство участвовало в санации 7 банков.

В отчетном году завершены мероприятия по финансовому оздоровлению «Банк24.ру» (ОАО), Банк «СЕВЕРНАЯ КАЗНА» (ОАО), ОАО «Газэнергобанк», «СБ «ГУБЕРНСКИЙ» (ОАО) и ОАО «Губернский банк «Тарханы».

К финансовому оздоровлению «Банк24.ру» (ОАО) и ОАО «Газэнергобанк» Агентством было привлечено в качестве инвестора ОАО АКБ «Пробизнесбанк». Сроки санации указанных банков составили 2 года 5 месяцев и 2 года 7 месяцев, соответственно. За этот период банки и инвестор провели комплекс мер по стабилизации деятельности банков, был увеличен размер их собственных средств (капитала). К моменту завершения мероприятий по финансовому оздоровлению «Банк24.ру» (ОАО) и ОАО «Газэнергобанк» являлись современными кредитными институтами, качественно и своевременно предоставляющими широкий перечень банковских продуктов и услуг, работающими прибыльно и соблюдающими все обязательные нормативы, установленные Банком России.

Срок санации Банка «СЕВЕРНАЯ КАЗНА» ОАО составил 2 года 7 месяцев. Планом участия Агентства в предупреждении банкротства банка было предусмотрено, что результатом санации станет реорганизация банка путем его присоединения к инвестору – ОАО «Альфа-Банк» в срок до 1 июля 2011 г. Данное условие было выполнено.

Санация «СБ «ГУБЕРНСКИЙ» (ОАО) и ОАО «Губернский банк «Тарханы» завершена в результате их присоединения к другим санируемым Агентством банкам: к ОАО Банк «ОТКРЫТИЕ» и АКБ «РОССИЙСКИЙ КАПИТАЛ» (ОАО), соответственно.

Санация «СБ «ГУБЕРНСКИЙ» (ОАО) продолжалась 2 года 11 месяцев. Для реализации мероприятий по предупреждению банкротства банка первоначально Агентством в качестве инвестора было привлечено ЗАО Группа Синара, которое провело первоочередные мероприятия по финансовому оздоровлению, в том числе погашение картотеки неоплаченных расчетных документов, стабилизацию обслуживания клиентов.

Однако тяжелое финансовое положение банка, связанное с наличием большого объема проблемных активов, требовало реализации дополнительных мер, для которых у инвестора отсутствовали достаточные возможности и ресурсы. В этой связи к санации банка был привлечен новый инвестор – ОАО ФК «ОТКРЫТИЕ». В результате начался заключительный этап финансового оздоровления «СБ «ГУБЕРНСКИЙ» (ОАО), завершившийся его присоединением к ОАО Банк «ОТКРЫТИЕ».

Срок санации ОАО «Губернский банк «Тарханы» составил 2 года 8 месяцев. За этот период Агентством в ходе выполнения функций временной администрации проведено увеличение собственных средств (капитала) банка, в результате которого Агентство стало крупнейшим акционером с долей участия в размере 99,99%. После рассмотрения различных вариантов дальнейшей деятельности банка было принято решение о его присоединении к АКБ «РОССИЙСКИЙ КАПИТАЛ» (ОАО).

В отчетном периоде в Агентство поступило предложение Банка России об участии в предупреждении банкротства ОАО «Банк Москвы». План санации ОАО «Банк Москвы» утвержден Советом директоров Банка России 30 июня 2011 г. Для его реализации в качестве инвесторов привлечены ЗАО ВТБ Долговой центр и ООО ВТБ Пенсионный администратор.

ЗАО ВТБ Долговой центр приобрело акции ОАО «Банк Москвы» у прежних акционеров в количестве, позволяющем определять решения банка по вопросам, отнесенным к компетенции общего собрания акционеров (80,52% акций). В IV квартале 2011 г. ОАО «Банк Москвы» разместило дополнительные акции на сумму 102 млрд руб., которые полностью приобрело ООО ВТБ Пенсионный администратор. Агентством проведена комплексная проверка финансового состояния ОАО «Банк Москвы».

После приобретения инвестором ЗАО ВТБ Долговой центр акций банка Агентство предоставило банку заем в размере 294,8 млрд руб. на 10 лет под 0,51% годовых за счет средств Банка России. Предоставленное финансирование, а также размещение дополнительных акций позволило достичь положительной величины собственных средств (капитала) банка.

Одним из условий предоставления указанного займа является обязанность банка осуществлять частичное досрочное погашение займа в полуторакратном размере от сумм, фактически полученных в результате работы с проблемными активами с наименьшей вероятностью возврата. Их общий размер составляет около 150 млрд руб. ОАО «Банк Москвы» во исполнение указанного условия в 2011 году возвратило Агентству 2,2 млрд руб.

Необходимо отметить, что меры по предупреждению банкротства ОАО «Банк Москвы» были приняты крайне своевременно - на ранней стадии возникновения проблем. В результате ухудшение финансового положения банка не отразилось на его клиентах, не было допущено случаев задержки платежей. Оперативно принятые меры привели к восстановлению устойчивого финансового положения ОАО «Банк Москвы» и созданию необходимых предпосылок для его дальнейшего развития.

В отчетном периоде финансовое положение санируемых Агентством банков продолжило постепенно укрепляться. По состоянию на 1 января 2012 г. 4 из 7 санируемых банков выполняли все обязательные нормативы, установленные Банком России.

Одним из важных направлений деятельности Агентства продолжает оставаться контроль за ходом финансового оздоровления банков. В течение 2011 г. проведено 6 выездных комплексных проверок финансового положения и выполнения планов финансового оздоровления банков, 10 тематических выездных проверок, в том числе с целью оценки качества новых выдаваемых кредитов, проверки соблюдения банками установленных Агентством лимитов осуществления операций.

В отчетном году внесены изменения в планы участия Агентства в финансовом оздоровлении 4 банков.

В 2011 г. ход санации ОАО «ПотенциалБанк» претерпел существенные изменения: из участия в проекте вышел первоначальный инвестор – ОАО КБ «Солидарность». В процессе финансового моделирования результатов консолидации указанных банков было установлено, что в случае присоединения ОАО «ПотенциалБанк» к инвестору у последнего может возникнуть недостаток собственных средств (капитала), обусловленный необходимостью досоздания резервов по проблемной задолженности ОАО «ПотенциалБанк». В этой связи Агентство пересмотрело стратегию санации ОАО «ПотенциалБанк» и приняло решение о его присоединении к АКБ «РОССИЙСКИЙ КАПИТАЛ» (ОАО).

В декабре 2011 г. КИТ Финанс Инвестиционный банк (ОАО) полностью досрочно возвратил Агентству предоставленный заем в размере 46 млрд руб. Также в отчетном периоде ОАО «РЖД», являющееся инвестором в проекте финансового оздоровления КИТ Финанс Инвестиционный банк (ОАО), возвратило Агентству часть предоставленного займа на сумму 2,5 млрд руб. Таким образом, по состоянию на 1 января 2012 г. из общего размера финансирования, предоставленного Агентством в виде займов на санацию КИТ Финанс Инвестиционный банк (ОАО) (68 млрд руб.), возвращен 51 млрд руб. (75%).

2.2. Управление активами

Управление активами, приобретенными в ходе санации банков

В 2011 году Агентство не приобретало активы

с целью предупреждения банкротства банков.

В предыдущие годы были приобретены активы восьми санируемых банков: КИТ Финанс Инвестиционный банк (ОАО), ОАО «Банк Петровский», ОАО ГБ «Нижний Новгород», «СБ «ГУБЕРНСКИЙ» (ОАО), АКБ «СОЮЗ» (ОАО), ОАО «ПотенциалБанк», «Банк24.ру» (ОАО), ЗАО «Нижегородпромстройбанк» на общую сумму 164,5 млрд руб. В отчетном году Агентство сосредоточило свои усилия на управлении ими с целью максимально полного возврата средств, затраченных на их приобретение.

В 2011 г. в казну Российской Федерации передан самый крупный актив, приобретенный Агентством в ходе санации банков (а именно – КИТ Финанс Инвестиционный банк (ОАО)), – 218 600 000 обыкновенных акций ОАО «Ростелеком». Указанная передача осуществлена на основании Федерального закона «О федеральном бюджете на 2011 год и плановый период 2012 и 2013 годов», распоряжения Правительства Российской Федерации и решения Совета директоров Агентства.

Проводились мероприятия по предпродажной подготовке земельных участков, принадлежащих Агентству, общей стоимостью 7,5 млрд руб. Уточнялись границы участков, вносились поправки в кадастровые данные, определялись природные и техногенные обременения, велась подготовка картографических материалов современного уровня, территориальное зонирование и формирование концепции наилучшего использования. Часть земельных участков общей площадью 2 228 га в целях уменьшения расходов на их содержание сдана в аренду для использования в соответствии с целевым назначением.

Продолжена работа с принадлежащими Агентству акциями (долями в уставных капиталах) 22 хозяйственных обществ, являющихся владельцами объектов недвижимости в различных регионах Российской Федерации, а также осуществляющих производственную деятельность. Установлен контроль за их операционной деятельностью, приняты меры по укреплению платежной дисциплины и повышению качества финансового планирования, совершенствованию системы ведения бухгалтерского и налогового учета.

В отношении каждого дочернего общества разработаны программы развития их имущественных комплексов. Конечной целью этих программ является реализация Агентством акций (долей в уставных капиталах) обществ или их имущественного комплекса. В рамках реализации программ проводились также мероприятия по реконструкции объектов недвижимости, направленные на предотвращение негативных сценариев при их эксплуатации и увеличение количества арендаторов.

Результатом проделанной работы стала реализация части активов на сумму более 4 млрд руб.

В отчетном году реализованы доли в уставных капиталах ООО «Стройкомплекс «Говорово», ООО «Уралпром» и акции ЗАО «УМ-3» на общую сумму 3,97 млрд руб., являющихся владельцами земельных участков и других объектов недвижимости. Указанные активы были реализованы посредством конкурсных процедур на условиях рассрочки оплаты их стоимости в течение 5 лет со дня заключения договоров. В обеспечение обязательств покупателей по оплате активов предоставлено обеспечение в виде залога принадлежащего третьим лицам недвижимого имущества.

Продана часть принадлежащих Агентству квартир в г. Нижнем Новгороде на общую сумму 26,3 млн руб. Указанные объекты недвижимости реализовывались по рыночным ценам как с условием оплаты 100% их цены, так и в рассрочку с условием залога продаваемых объектов.

На постоянной основе осуществлялось взаимодействие с должниками по кредитным договорам и договорам, обеспечивающим исполнение обязательств по ним. В результате заключены соглашения о реструктуризации задолженности, мировые соглашения, соглашения об отступном, по которым в счет погашения задолженности Агентство получило недвижимое имущество.

В конце отчетного года Агентством были заключены мировые соглашения и соглашения о реструктуризации задолженности с ОАО «Пролетарский завод» на общую сумму основного долга 1,78 млрд руб. Достигнута договоренность с Открытым акционерным обществом «Объединенная судостроительная корпорация» о предоставление им поручительства в обеспечение исполнения обязательств ОАО «Пролетарский завод» по указанным соглашениям .

В счет прекращения обязательств по возврату кредитов на 10,3 млрд руб. ЗАО «Риэлт Инвест» предоставило Агентству в качестве отступного 19 земельных участков в Московской области площадью 363 га. Часть из них находится в Ленинском районе Московской области, присоединяемом к г. Москве.

В погашение задолженности по кредитам, права требования по которым были приобретены Агентством у санируемых банков, в отчетном году поступило 1,43 млрд руб. От реализации приобретенных активов Агентство получило 0,25 млрд руб.

А

Управление активами санируемых банков

гентство осуществляет контрольные и методологические функции при работе с проблемными активами банков, в которых оно являлось акционером: ОАО Банк «ОТКРЫТИЕ», ОАО «Губернский банк «Тарханы», ОАО «ПотенциалБанк», АКБ «РОССИЙСКИЙ КАПИТАЛ» (ОАО) и АКБ «СОЮЗ» (ОАО).

Выполнение указанных функций осуществлялось в соответствии с Положением о работе с проблемными активами кредитных организаций, в предупреждении банкротства которых участвовало Агентство.

В 2011 году Агентство утвердило планы работ с проблемными активами ОАО Банк «ОТКРЫТИЕ» и СБ «Губернский» (ОАО), а также 18 отчетов о выполнении планов работы с проблемными активами ОАО Банк «ОТКРЫТИЕ», «СБ «Губернский» (ОАО), ОАО «ПотенциалБанк», ОАО «Губернский банк «Тарханы», АКБ «РОССИЙСКИЙ КАПИТАЛ» (ОАО) и АКБ «СОЮЗ» (ОАО). Проведена проверка кредитного портфеля ОАО Банк «ОТКРЫТИЕ».

Рассмотрено и согласовано 125 вопросов по установлению индивидуальных лимитов кредитования заемщиков банков.