М. Ф. Харламов Налоговое право: конспект

| Вид материала | Конспект |

- Рабочая программа дисциплины налоговое право 0201 (030503) Правоведение (базовый уровень, 205.08kb.

- Учебная программа (Syllabus) Дисциплина: Налоговое право Специальность по специальности, 489.79kb.

- «Налоговое право», 31.71kb.

- Экзаменационные вопросы дисциплина "Налоговое законодательство", 51.83kb.

- Учебно-методический комплекс налоговое право удк ббк н рекомендовано к изданию Учебно-методическим, 1460.13kb.

- Программа дисциплины «налоговое право рф» Москва 2004 Примерная программа дисциплины, 306.93kb.

- Российская академия наук, 2851.4kb.

- Гаврилов Эдуард Петрович Патентно-лицензионное право Зачет 21 декабря 14 декабря сдать, 527.81kb.

- Программа курса "Налоговое право ес" Москва, 2009, 798.99kb.

- М. Л. Завражных Аграрное право. Конспект, 1976.55kb.

14.4. Единый социальный налог

ЕСН применяется в целях мобилизации средств, необходимых для материального обеспечения права граждан на государственное пенсионное и социальное обеспечение, а также медицинскую помощь.

Основным нормативным актом, обеспечивающим правовое регулирование уплаты ЕСН, с 1 января 2001 г. является часть вторая НК (разд. 8 «Федеральные налоги» гл. 24 «Единый социальный налог»).

Налогоплательщиками ЕСН признаются:

– индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой;

– организации, индивидуальные предприниматели, физические лица, производящие выплаты физическим лицам.

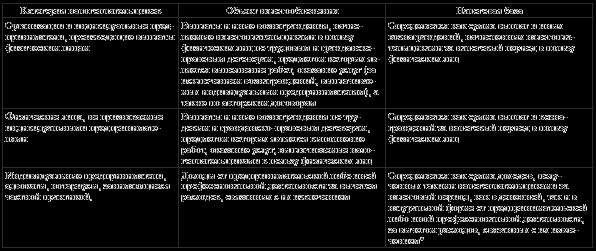

Объект налогообложения ЕСН зависит от категории налогоплательщика и представлен в табл. 14.4.

Выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения ЕСН, если:

– у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

– у налогоплательщиков – индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, или физических лиц такие выплаты не уменьшают налоговую базу по НДФЛ в текущем отчетном (налоговом) периоде.

Налоговая база ЕСН зависит от категории налогоплательщика и представлена в табл. 14.4.

При определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в ст. 238 НК как не подлежащие налогообложению), вне зависимости от формы, в которой осуществляются данные выплаты.

Налоговые льготы. От уплаты ЕСН освобождаются определенные в ст.239 НК категории лиц с сумм дохода, не превышающего в течение налогового периода 100 тыс. руб. на каждое физическое лицо.

Таблица 14.4

Объект налогообложения и налоговая база ЕСН

* Состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями гл. 25 НК.

Налоговым периодом признается календарный год. Отчетными периодами по ЕСН являются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки по ЕСН установлены в дифференцированной форме и определены в ст. 241 НК. Максимальная совокупная ставка ЕСН в размере 26 % установлена для налоговой базы до 280 тыс. руб.

Порядок исчисления и уплаты, сроки уплаты и налоговая отчетность по ЕСН определены:

– для налогоплательщиков-работодателей – в ст. 243 НК;

– налогоплательщиков, не производящих выплаты и вознаграждения в пользу физических лиц, – в ст. 244 НК.

Поступления ЕСН распределяется между:

– федеральным бюджетом;

– фондом социального страхования РФ;

– фондами обязательного медицинского страхования.

Налогоплательщики-работодатели исчисляют и уплачивают ЕСН отдельно в федеральный бюджет и каждый фонд. Налогоплательщики представляют налоговую декларацию по налогу не позднее 30 марта года, следующего за истекшим налоговым периодом. Копию налоговой декларации по налогу с отметкой налогового органа или иным документом, подтверждающим представление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следующего за истекшим налоговым периодом, представляет в территориальный орган Пенсионного фонда Российской Федерации.

Для индивидуальных предпринимателей (в части доходов, не подлежащих выплате своим работникам), адвокатов, нотариусов, занимающихся частной практикой, расчет сумм авансовых платежей, подлежащих уплате в течение налогового периода, производится налоговым органом исходя из налоговой базы данного налогоплательщика за предыдущий налоговый период и установленных налоговых ставок.

Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений:

за январь – июнь – не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

за июль – сентябрь – не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

за октябрь – декабрь – не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

Расчет налога по итогам налогового периода производится налогоплательщиками, за исключением адвокатов, самостоятельно, исходя из всех полученных в налоговом периоде доходов с учетом расходов, связанных с их извлечением, и установленных ставок. Исчисление и уплата налога с доходов адвокатов осуществляются коллегиями адвокатов, адвокатскими бюро и юридическими консультациями.

Разница между суммами авансовых платежей, уплаченными за налоговым период, и суммой налога, подлежащей уплате в соответствии с налоговой декларацией, подлежит уплате не позднее 15 июля года, следующего за налоговым периодом, либо зачету в счет предстоящих платежей по налогу или возврату налогоплательщику.

14.5. Налог на прибыль организаций

Налог на прибыль организаций следует отнести к числу прямых налогов. В России налог на прибыль организаций рассматривается в числе федеральных налогов.

Основным нормативным актом, обеспечивающим правовое регулирование уплаты налога на прибыль организаций, с 1 января 2002 г. является часть вторая НК (разд. 8 «Федеральные налоги» гл. 25 «Налог на прибыль организаций»).

Налогоплательщиками налога на прибыль организаций признаются:

– российские организации;

– иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

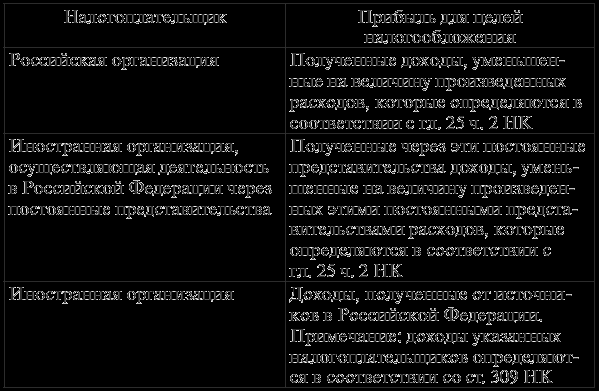

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Правила отнесения доходов к прибыли налогоплательщика для целей налогообложения налогом на прибыль организации представлены в табл. 14.5.

Общие правила определения доходов для целей налогообложения налогом на прибыль организации определены в ст. 248–250, 273 НК. Перечень доходов, не учитываемых при определении налоговой базы, установлен в ст. 251 НК.

Налогоплательщик уменьшает полученные доходы на сумму произведенных расходов. Общие правила признания расходов для целей налогообложения налогом на прибыль организации определены в ст. 252–255, 260–273 НК.

Таблица 14.5

Правила отнесения доходов к прибыли налогоплательщика

Доходы и расходы налогоплательщика учитываются в денежной форме.

Налоговой базой признается денежное выражение прибыли (табл. 14.5), подлежащей налогообложению. Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

Налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК. Система налогового учета организуется налогоплательщиком самостоятельно. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

Доходы, полученные российской организацией от источников за пределами Российской Федерации, учитываются при определении ее налоговой базы. Указанные доходы учитываются в полном объеме, включая расходы, произведенные как в Российской Федерации, так и за ее пределами.

Суммы налога, выплаченные в соответствии с законодательством иностранных государств российской организацией, засчитываются при уплате данной организацией налога в Российской Федерации. Вместе с тем размер засчитываемых сумм налогов, выплаченных за пределами Российской Федерации, не может превышать сумму налога, подлежащего уплате этой организацией в Российской Федерации.

Налоговая ставка по общему правилу составляет 24 %. При этом сумма налога:

– исчисленная по налоговой ставке в размере 6,5 %, зачисляется в федеральный бюджет;

– исчисленная по налоговой ставке в размере 17,5 %, зачисляется в бюджеты субъектов РФ.

Законами субъектов РФ предусмотренная налоговая ставка может быть понижена для отдельных категорий налогоплательщиков в отношении налогов, зачисляемых в бюджеты субъектов РФ. Однако указанная налоговая ставка не может быть ниже 3,5 %.

Суммы налогов, исчисленные по нижеуказанным налоговым ставкам, подлежат зачислению в федеральный бюджет в полном объеме.

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах:

– 20 % – со всех доходов (за исключением доходов в виде дивидендов и по операциям с отдельными видами долговых обязательств);

– 10 % – от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие ставки:

– 9 % – по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами – налоговыми резидентами РФ;

– 15 % – по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций.

К налоговой базе, определяемой по операциям с отдельными видами долговых обязательств, применяются следующие налоговые ставки:

– 15 % – по доходу в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных ниже), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов;

– 9 % – по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.;

– 0 % – по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 г. включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 г., эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированным в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации.

Прибыль, полученная ЦБР от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», облагается налогом по налоговой ставке 0 %.

Налоговым периодом по налогу признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, считаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Порядок исчисления налога и авансовых платежей. Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. Если иное не установлено НК, сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно.

По итогам каждого отчетного (налогового) периода, если иное не предусмотрено НК, налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики определяют сумму ежемесячного авансового платежа в порядке, установленном ст. 286 НК.

Налогоплательщики имеют право перейти на определения ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

Сумма авансовых платежей, подлежащая уплате в бюджет, устанавливается с учетом ранее начисленных сумм авансовых платежей. Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода.

Сроки и порядок уплаты налога и налога в виде авансовых платежей. Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, определенного для подачи налоговых деклараций за соответствующий отчетный период. Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится вычисление налога.

По итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате авансовых платежей по итогам отчетного периода. Авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам налогового периода.

Налоговая отчетность. Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику, представлять в налоговые органы по месту своего нахождения налоговые расчеты в порядке, определенном настоящей статьей.

Налогоплательщики по итогам отчетного периода представляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.