Реформирование налогообложения и налогового контроля кредитных организаций россии

| Вид материала | Автореферат |

- Учетно-экономический факультет ростовского государственного экономического университета, 17.04kb.

- Методические рекомендации по применению специального налогового режима «Упрощенная, 272.45kb.

- Летние изменения налогового законодательства, 41.89kb.

- Информация о ходе реализации проекта абр «Реформирование и модернизация налогового, 138.88kb.

- 2. Организационно-правовые формы кредитных организаций Тема Гражданско-правовое регулирование, 660.55kb.

- О ликвидации кредитных организаций, 396.4kb.

- Предлагаемые Минфином России мероприятия, предусматривающие изменение в 2008 2010 годах, 649.69kb.

- Положение Банка России "Об организации внутреннего контроля в кредитных организациях, 408.65kb.

- Предложения кредитных организаций – членов Ассоциации региональных банков России, 147.03kb.

- Закон республики мордовия о налоге на имущество организаций, 80.96kb.

Учреждение Российской академии наук

Институт экономики РАН

На правах рукописи

БАРАНОВА Виктория Александровна

РЕФОРМИРОВАНИЕ НАЛОГООБЛОЖЕНИЯ И НАЛОГОВОГО КОНТРОЛЯ

КРЕДИТНЫХ ОРГАНИЗАЦИЙ РОССИИ

Специальность 08.00.10 – Финансы,

денежное обращение и кредит

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Москва – 2009

Работа выполнена в Центре финансово-банковских исследований Учреждения Российской академии наук Института экономики РАН.

| Научный руководитель: | доктор экономических наук, профессор Касаев Борис Султанович |

| Официальные оппоненты: | доктор экономических наук, профессор, заслуженный деятель науки РФ Конотопов Михаил Васильевич |

| | кандидат экономических наук Че Андрей Юндеевич |

| Ведущая организация: | Всероссийская государственная налоговая академия Минфина РФ |

Защита состоится 2 июля 2009 года в 14.00 часов на заседании Диссертационного совета Д.002.009.01 Института экономики РАН по адресу: 117218, Москва, Нахимовский проспект, д. 32.

С диссертацией можно ознакомиться в библиотеке Института экономики РАН.

Автореферат разослан 2 июня 2009 г.

Ученый секретарь Совета Д.002.009.01

кандидат экономических наук,

доцент В.А.Потапов

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Бесперебойное и эффективное функционирование всех государственных органов, учреждений, предприятий и развитие экономики в целом напрямую зависят от состояния банковской системы страны, ее устойчивости и надежности. Следовательно, организационно-экономическое и правовое регулирование, связанное с налогообложением, отвечающее целям и задачам развития государства и общества, не может быть хаотичным и бессистемным. В этой связи построение экономически целесообразной, эффективной налоговой системы, обеспечение ее простоты, обоснованности, предсказуемости, стабильности являются важными условиями устойчивого функционирования кредитных организаций и представляют актуальную проблему современной экономической науки и практики, которая требует углубленного исследования.

В нашей стране накоплен некоторый опыт налогообложения кредитных организаций (как положительный, так и отрицательный), который необходимо осмыслить, сопоставить с опытом зарубежных стран и выработать новые подходы к реформированию системы налогообложения российских банков. Реформирование налогообложения выступает предметом ряда научных исследований, однако не многие из них относятся к кредитным организациям, а те которые относятся в большинстве случаев содержат анализ нормативных и инструктивных документов, исследуют отдельные исторические факты или носят учебный характер, но не рассматривают проблем и трудностей, возникающих в ходе проведения проверок и не предлагают путей их преодоления.

Проблемы, связанные с несовершенством налогового законодательства, возникающие у налоговых органов при проведении проверок банков как субъектов, на которых налоговым кодексом возложены определенные обязанности, и пути их решения рассматриваются диссертантом комплексно и взаимосвязано в триаде налогообложение, налоговый контроль и налоговое администрирование впервые.

Законодательство о налогах и сборах в последнее время подвержено значительным изменениям. При этом вряд ли определенную часть таких изменений можно считать положительными с точки зрения соответствия основным конституционным принципам, а также влияния на режим налогообложения кредитных организаций как хозяйствующих субъектов.

Этим и обусловлена актуальность, выбор направления, цель и задачи диссертационного исследования.

Цель и задачи исследования. Целью диссертационной работы является обоснование необходимости реформирования системы налогообложения и налогового контроля и налогового администрирования кредитных организаций, а также разработка практических направлений ее реализации.

Для достижения указанной цели были поставлены следующие задачи:

– выявить характерные особенности исчисления и уплаты различных видов налогов кредитными организациями РФ;

– осуществить комплексное исследование последних изменений налогового законодательства и нормативно- правовой базы в отношении кредитных организаций и дать оценку проведенным преобразованиям с точки зрения положительного или отрицательного их влияния повышение качества налогообложения, а также на увеличение поступления в бюджет налоговых платежей;

– определить методы и тенденции влияния налогового контроля и налогового администрирования на деятельность кредитных организаций их место и роль;

– провести сопоставление основных направлений совершенствования налогообложения и налогового контроля кредитных организаций в России и в США и изучить возможность практического применения указанных направлений в отечественной практике;

– разработать рекомендации по реформированию налогообложения, налогового контроля кредитных организаций и внести предложения по нейтрализации схем ухода от налоговых обязательств и их минимизации.

Объектом исследования являются кредитные организации как налогоплательщики и как налоговые агенты, являющиеся посредниками между налогоплательщиками- клиентами кредитных организаций и государством.

Предметом исследования является механизм налогообложения кредитных организаций и инструменты налогового контроля и налогового администрирования.

Степень научной разработанности проблемы. Отдельные аспекты рассматриваемой темы получили освещение в трудах отечественных и зарубежных исследователей, посвященных изучению теоретических и практических аспектов налогообложения финансовых институтов.

В экономической науке теория налогов и основ налогообложения была исследована в работах Д. Рикардо, А. Смита, У. Петти, Д. Кейнса.

Определенный вклад в теорию налогов и принципов налогообложения был сделан в конце XIX – начале XX веков русскими экономистами, которые положили начало изучению российской специфики функционирования налоговых механизмов (А. Буковецкий, И. Кулишер, Ф. Меньков, И. Озеров, Н. Соболев, А. Соколов, В. Твердохлебов, Н. Тургенев, Л. Ходский, И. Янжул и другие). Однако их труды оставались невостребованными в условиях существования командно-административной системы.

Начиная с радикальной реформы (1992 г.), в ходе становления новой системы налогообложения в России при переходе к рыночной экономике ученые-экономисты уделяют особое внимание проблемам формирования оптимальной структуры налоговой системы, повышения эффективности налогообложения и налогового контроля, что нашло отражение в работах С. Аминьева, А. Брызгалина, А. Дадашева, В. Жукова, В.Иванченко, А. Козырина, М.Кустовой, Л. Кирина, И. Кучерова, В. Павлова, С. Пепеляева, В.Пушкаревой, Д.Черника, Т. Юткиной и других.

Вопросам совершенствования налоговых проверок и ответственности за налоговые правонарушения существенное внимание уделено в публикациях Ю.Иткиной, В. Макарьевой, Д.Тяжких, В. Добрушина, И. Куксина, И. Соловьева.

Однако в практике налогообложения, в вопросах осуществления налогового контроля за деятельностью кредитных организаций, в вопросах организации проверок имеется множество не исследованных и спорных проблем, некоторые из которых требуют незамедлительного решения.

Методология исследования и его теоретическая основа. Теоретическую и методологическую основу исследования составили фундаментальные положения экономической теории; концепции, представленные в трудах отечественных и зарубежных ученых в теории налогообложения и налогового контроля. Были использованы рекомендации российских ученых, занимающихся вопросами государственного финансового и налогового контроля, использованы действующие методики налогового администрирования, работы в области финансовых инструментов налогового процесса. В процессе исследования применялись общенаучные методы познания, такие как метод исследования противоречий в развитии объекта, анализ и синтез, системность, аналогии, а также специальные: сравнения, группировки, обобщения, интерпретации и др.

Информационную базу исследования составили Налоговый кодекс РФ, Гражданский кодекс РФ, Указы Президента РФ, Постановления Правительства РФ, письма, приказы и иные документы Министерства финансов РФ и Федеральной налоговой службы РФ, материалы российской и зарубежной печати, информационных обзоров, аналитических и статистических материалов, изданий по налогообложению, материалы ХVIII съезда Ассоциации Российских банков, а также документы, опубликованные в сети «Интернет», в справочно-правовых системах «Гарант» и «Консультант плюс».

Научная новизна диссертационного исследования состоит в том, что оно является одной из первых в современной отечественной науке работой, посвященной комплексному исследованию теоретико-правовых проблем налогообложения кредитных организаций, выявлению трудностей при проведении проверок кредитных организаций и осуществлением налоговыми органами иных мер налогового контроля с целью обеспечения своевременного и полного исполнения налогоплательщиками своих обязанностей по уплате налогов и сборов.

Наиболее существенные научные результаты и их новизна, полученные автором состоят в том, что:

1. Исследованы проблемы проведения проверок и привлечения к ответственности кредитных организаций за неисполнение ими специфических обязанностей, установленных Налоговым кодексом РФ. Научно обоснована необходимость законодательного утверждения порядка и особенностей проведения таких проверок и установления правил их проведения (по аналогии с выездными и камеральными налоговыми проверками);

2. Определены основные недостатки в практике налогообложения и налогового контроля кредитных организаций, в частности, невозможность применения к ним принципов определения цены товаров, работ, услуг для целей налогообложения; отсутствие ответственности банков за некоторые установленные Кодексом нарушения; минимальные размеры штрафных санкций; противоречия бухгалтерского и налогового учета; а также различия в подходах Минфина РФ и Центрального Банка к определению критериев по созданию резервов на возможные потери по ссудам и др.;

3. Выделены основные факторы и условия, при реализации которых может быть достигнута эффективность налогообложения, налогового контроля и налогового администрирования кредитных организаций Российской Федерации;

4. Для выработки стратегии развития российской налоговой системы проведен сравнительный анализ основ налогообложения и налогового контроля США и России, выделены положительные аспекты и предложены варианты их возможного внедрения и адаптации к российским условиям;

5. В исследовании приведены схемы ухода и минимизации налоговых обязательств, выявленные в ходе налоговых проверок применяемые как кредитными организациями, так и налогоплательщиками-клиентами кредитных организаций. Предложены пути нейтрализации и сведения к минимуму возможности применения указанных схем.

6. Разработаны предложения по реформированию системы налогообложения кредитных организаций и системы налогового контроля за деятельностью кредитных организаций, направленные на:

– устранение выявленных противоречий в налогообложении;

– увеличение поступления в бюджет налоговых платежей;

– увеличения количества и улучшения качества проводимых проверок кредитных организаций;

– повышение качества, стабильности и «комфортности» налоговой системы, справедливости и прозрачности налогообложения.

Теоретическая значимость исследования состоит в обосновании необходимости внесения изменений, направленных на совершенствование механизма налогообложения кредитных организаций, повышение его эффективности и в разработке конкретных практических рекомендаций по их внедрению, а также в выработке рекомендаций по совершенствованию налогового контроля, что позволит повысить результативность и снизить затраты налогового администрирования, упростить налоговый учет.

Практическая значимость работы состоит в ее направленности на решение актуальных задач реформирования налогообложения и налогового контроля кредитных организаций Российской Федерации. Результаты исследования его выводы и рекомендации могут быть использованы Минфином РФ, ФНС РФ, а также в преподавании дисциплин «Налоги и налогообложение»; «Налоговый учет и отчетность»; «Правовое регулирование налогообложения»; «Организация и методика проведения налоговых проверок».

Апробация работы. Основные направления совершенствования налогообложения и налогового контроля кредитных организаций Российской Федерации были обсуждены и одобрены на научно-практической конференции «Актуальные проблемы России: экономика, управление, право» ИНЭП, г. Москва, 2007; секции «Планирование, управление и экономика инновационных проектов» Международной научно-технической конференции «Системные проблемы качества, математического моделирования, информационных и электронных технологий в инновационных проектах» (Инноватика-2008), г. Сочи. Теоретическая концепция, методология диссертации получили конкретное освещение в процессе чтения лекций и проведении семинаров в Учебном центре НОУ Экономики и права.

Публикации результатов. По теме диссертации опубликованы 7 работ, общим объемом 3,0 п.л., в т.ч. 2 – в изданиях, рекомендованных ВАК России.

Структура и объем работы. Диссертационная работа состоит из введения, трех глав, заключения, библиографического списка и приложений, объем работы 175 листов.

ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Во введении обосновывается актуальность темы исследования и степень научной разработанности проблемы налогообложения. Определены цели и задачи, объект и предмет исследования, выделены научная новизна и практическая значимость работы.

Первая глава диссертационного исследования «Теоретические основы системы налогообложения и налогового контроля кредитных организаций в Российской Федерации» посвящена анализу влияния налогообложения, налогового контроля и налогового администрирования на деятельность кредитных организаций, выделены основные отличительные черты налогообложения и осуществлен анализ поступления налоговых платежей кредитных организаций.

От того, как будут развиваться и функционировать коммерческие банки, во многом зависит их прибыль, а значит и увеличение доходов бюджета. В кризисной ситуации банки должны принимать меры по поддержанию экономики, стимулированию развития ее отраслей, улучшению режима возврата ссуд, организации взаимоотношений с клиентами, вести анализ кредитных вложений, что неизменно отразится на формировании налоговой базы кредитной организации.

В этой связи возникает необходимость формирования системы налогообложения банков, которая стимулировала бы деятельность коммерческих банков в направлении увеличения вложений средств в реальный сектор экономики, позволила бы увеличить их доходы, и, следовательно, прибыль, способствовала бы увеличению суммы уплачиваемых налогов, поступающих в бюджет. Необходимо внедрить систему льготного налогообложения прибыли банков, полученную от кредитования малого бизнеса, сельского хозяйства, отраслей реального сектора экономики, наукоемких отраслей экономики и др.

Налогообложение оказывает прямое влияние, как на функционирование банковской системы, так и на экономику страны в целом, поскольку налоги в силу их экономической сущности не могут носить адресный характер как инструменты, применяемые Банком России. Они влияют на ликвидность кредитных организаций, с их помощью можно регулировать рентабельность операций банков (делая их невыгодными для банков, например, через обложение НДС, как это происходит с рынком драгоценных металлов, или, наоборот, повышая их привлекательность), они оказывают воздействие на размер собственных средств банков, влияя на их стабильность и устойчивость.

Важно понимать, что система налогообложения должна рассматриваться не только как средство изъятия в бюджет денежных средств, а как способ регулирования деятельности банков. Цель налогообложения банков должна состоять в том, чтобы они оставались крупными, экономически сильными налогоплательщиками, надежным источником доходов бюджета.

В схеме 1 систематизированы виды и ставки налогов, уплачиваемые коммерческими банками РФ.

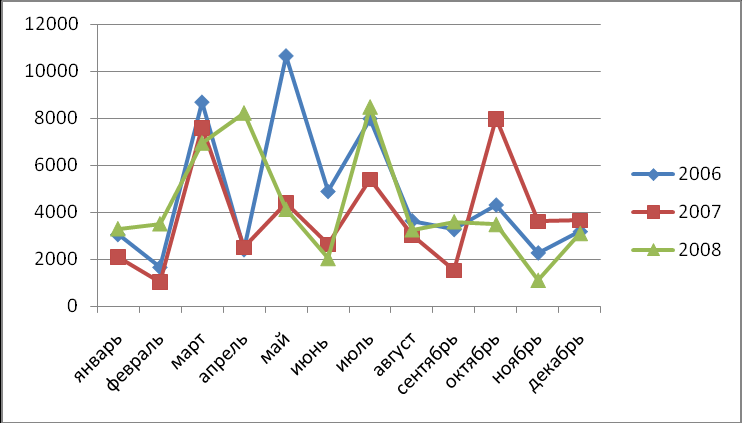

В диссертационном исследовании осуществлен анализ поступления налога на прибыль, НДС, ЕСН и НДФЛ от кредитных организаций в 2006–2008 гг., выявлены главные отличия формирования налоговой базы и особенности проведения проверок.

Из приведенного ниже графика видно, в течение 9 месяцев 2008 г. наблюдался рост поступлений. Однако, в связи с неблагоприятной ситуацией на фондовом рынке начиная с III квартала 2008, наблюдается снижение доходов от проведения операций по купле-продаже ценных бумаг, существенный рост наращенных процентных расходов у ряда кредитных организаций вследствие необходимости масштабного привлечения ресурсов для покрытия дефицита ликвидности, выполнения требований по досрочному возврату привлеченных средств граждан. В результате чего в III кв. 2008 г. темпы роста расходов, в том числе и внереализационных, превысили темпы роста доходов, что привело к представлению рядом налогоплательщиков деклараций по налогу на прибыль по итогам работы за 9 месяцев 2008 г. к уменьшению. Данное обстоятельство повлекло снижение поступлений в IV кв. 2008 г. и в целом по году. Главной отличительной особенностью кредитных организаций от других хозяйствующих субъектов является то, что существенная доля при формировании налоговой базы банков по налогу на прибыль (от 30% до 50%) приходится на расходы, сформированные по резервам на возможные потери по ссудам. При этом, величина резервов на возможные потери по ссудам – довольно субъективный показатель, и размер его в большой степени зависит от разработанных самими банками методик расчета кредитного риска. В условиях глобального кризиса экономики банки вынуждены переоценивать свои активы, повышая категорию качества кредитов и наращивая резервы на возможные потери по ссудам. По этой причине налогооблагаемая прибыль банков уже в I кв. 2009 г. значительно снизилась, а некоторые даже получили убытки.

Error: Reference source not found

Схема 1. Виды и ставки налогов и сборов, уплачиваемые

кредитными организациями

График 1. Динамика поступления налога на прибыль

за 2006–2008 гг.

Огромное значение имеет не только механизм налогообложения, но и налоговый контроль и налоговое администрирование, осуществляемые налоговыми органами в отношении кредитных организаций, это обусловлено тем, что неправильный выбор тех или иных форм, приемов и способов осуществления налогового контроля, а также несоблюдение регламентированного законодательными актами порядка осуществления контрольной деятельности может привести к значительным правовым последствиям, например, к отмене решений, принятых на основании результатов налогового контроля, полученных неправомерным образом, к признанию недействительными ненормативных актов контролирующих органов, к взысканию ущерба, причиненного в результате неправомерных действий уполномоченных лиц, и т.д.

Поскольку кредитные организации являются не только налогоплательщиками и налоговыми агентами, но и субъектами, на которых законом возложены определенные обязанности (как посредников в расчетах между налогоплательщиками и государством (бюджетом), по представлению справок (выписок) по операциям и счетам в налоговый орган, приостановлению операций по счетам налогоплательщиков в банках и др.), в Налоговом кодексе установлены специфические обязанности для банков и ответственность за их неисполнение.

В схеме 2 систематизированы виды нарушений банком обязанностей, установленных налоговым кодексом РФ и размеры ответственности за их совершение.

Следует отметить, что несмотря на то, что в Налоговом кодексе специфические обязанности для кредитных организаций и ответственность за их совершение установлены, механизм осуществления такого контроля не прописан, отсутствуют также методические рекомендации по их проведению. Проверка соблюдения банком обязанностей, установленных НК РФ не является ни выездной, ни камеральной налоговой проверкой, что создает серьезные трудности при осуществлении данного вида налогового контроля кредитных организаций. В этой связи предложено установить в НК РФ порядок и особенности проведения таких проверок и прописать все правила их проведения по аналогии с выездными и камеральными налоговыми проверками.

Error: Reference source not foundСхема 2. Виды нарушений банком обязанностей, установленных НК РФ и размеры ответственности за их совершение

Во второй главе диссертации «Обоснование необходимости реформирования налогообложения и налогового контроля в кредитных организациях» рассматриваются основные проблемы, возникающие в ходе проведения проверок, осуществления налогового администрирования и налогового контроля кредитных организаций, проанализированы основные схемы ухода и минимизации налогообложения и осуществлен анализ зарубежного опыта борьбы с функционированием фирм, созданных с целью отмывания денежных средств и уклонения от налогообложения и опыта проведения мероприятий налогового администрирования и контроля.

Учитывая специфику отчетности и налогообложения (для ведения бухгалтерского учета в банках предусмотрен план счетов, отличный от общепринятого; формы бухгалтерской отчетности тоже отличаются) преимущества налогового администрирования кредитных организаций в одном (специализированном) налоговом органе стали очевидными.

В г. Москве такой инспекцией стала Межрайонная ИФНС России №44 по г. Москве, созданная в сентябре 2001 г. и переименованная в 2006 г. в Межрайонную ИФНС России №50 по г. Москве. Перевод кредитных организаций в один налоговый орган осуществлен в 8-ми областях России.

Кроме проведения камеральных, выездных проверок, проверок соблюдения исполнения банками специфических обязанностей, установленных НК РФ, специалисты специализированных инспекций выявляют и описывают различные схемы ухода и минимизации налоговых обязательств, а также занимаются выявлением и пресечением работы фирм-«однодневок», что в настоящее время является наиважнейшей проблемой не только российской экономики, но и многих других экономик мира, в т.ч. США. Основная проблема состоит в том, что пока практически не найдено эффективных средств для очищения экономики от присутствия фирм-«однодневок». Особый размах кампания по борьбе с отмыванием денежных средств приобрела в 2006 г., когда вступил в силу ряд писем ЦБ РФ с детальной классификацией признаков сомнительных операций и клиентов. В 2006 г. ЦБ отозвал лицензии у 60 банков – почти столько же, сколько за предыдущие два года. В 2007 году лицензии лишились 49 финансовых института. В 2008 г. – 33. В свою очередь банки завалили Росфинмониторинг сообщениями о подозрительных транзакциях: 6 миллионов обращений только за 2006 г. Результаты внушительные, но по подсчетам МВД России в стране по прежнему ежегодно легализуется 250–300 млрд. руб. и по-прежнему существует гигантский рынок обналичивания, который по оценкам главы ЦБ РФ С.Игнатьева, он растет на 30% в год, а купюры ежемесячно превращаются в 50 млрд. безналичных рублей1.

Нередко обналичивающие фирмы находят пристанище и в крупнейших банках, где их финансовые комбинации теряются в огромной количестве ежедневных операций. Необходимо отметить, что ответственность за нецелевое расходование наличных не установлена ни в налоговом кодексе, ни в кодексе об административных правонарушениях, а у банков нет никаких законных оснований противиться желанию клиента получить наличные. Хотя в большинстве случаев банк пытается затребовать документы, обосновывающие затраты, или выставить конкретному клиенту заградительные тарифы либо лимиты по карточным счетам, из-за чего ему становится не выгодным обналичивать деньги в данном банке. Но пока охота на банки привела к резкому взлету комиссионных. Теперь обналичивание стоит не 0,8–1% как 2–3 года назад, а 12–15% .

Борьба с фирмами-«однодневками» – приоритет в работе ФНС, так как через эти фирмы часто уклоняются от налогов, используя различные схемы. Участие в расчетах фирм-«однодневок» вынуждает налоговые органы проводить налоговые проверки, запрашивать дополнительный объем информации, подтверждающей реальность осуществляемых операций. Но, по нашему мнению, ошибочными и малоэффективными являются попытки решения существующих проблем исключительно мерами налогового законодательства. Проблемы фирм-«однодневок» это в не меньшей мере проблемы гражданского, административного и уголовного законодательства. Причиной неэффективности работы по выявлению и пресечению работы фирм-«однодневок», является, на наш взгляд, отсутствие согласованных действий между Центральным банком РФ, налоговыми органами, правоохранительными органами и Росфинмониторингом, которые могли бы являться залогом успеха.

Возможности правовых механизмов для выявления и пресечения работы фирм-«однодневок» не велики. В частности, законом предусмотрена ответственность заявителя за предоставление недостоверных сведений, но не установлено право регистрирующего органа проверять достоверность сведений, предоставленных заявителем.

Часто встречаются ситуации, когда сотрудник Межрайонной ИФНС России №46 по г. Москве (регистрирующий орган) почти уверен, что имеет дело с фирмой-«однодневкой», но полномочий, чтобы провести контрольные мероприятия, у него нет.

Заслуживает внимания опыт США связанный с пресечением создания и функционирования фирм-«однодневок», а также применения различных схем уклонения от налогообложения.

Как и в России, Служба внутренних доходов и другие государственные ведомства США в последние несколько лет все чаще сталкиваются с использованием налогоплательщиками схем уклонения от налогообложения, схем по незаконному сокрытию дохода и созданию искусственных расходов или убытков с помощью оффшорных компаний. Для пресечения участия налогоплательщиков в недобросовестных налоговых схемах правительство США разворачивает и широко рекламирует программы «добровольного» сотрудничества. Чтобы побудить нарушителей налогового законодательства выйти из тени, Служба внутренних доходов совместно с Министерством юстиции в последнее время развернула несколько программ налоговой амнистии. Спектр запрещенных операций Служба внутренних доходов определила налоговых извещениях. Операции, поименованные в извещениях, считаются недобросовестными и направленными исключительно на получение налоговых льгот и преференций.

Целый ряд ведомств участвуют в указанной работе. Регулярно обмениваются списками лиц, участвующих в недобросовестных налоговых операциях, публикуют аналитические материалы о способах борьбы, применяемых против недобросовестных налоговых схем. Помимо этого, производится обмен аудиторской информацией, полученной при судебных разбирательствах, также проводится совместное обучение с целью выявления недобросовестных налогопонижающих сделок и другая образовательная деятельность, назначаются члены межведомственного совета, проводятся мероприятия по организации и упрощению каждодневных контактов между участниками проводимой работы.

Таким образом, можно сделать вывод, что меры, предпринимаемые в США в рамках борьбы с фирмами-«однодневками» и схемами минимизации налогообложения, несомненно, более действенны, нежели в России, поэтому их необходимо применить и в нашем законодательстве.

Во-первых, необходимо законодательно закрепить обязанность аудиторских компаний, юридических лиц, налоговых промоутеров раскрывать информацию в случае участия налогоплательщика в незаконных или сомнительных схемах и операциях; во-вторых, подлежат опубликованию операции, которые налоговые службы считают недобросовестными и направленными исключительно на получение необоснованной налоговой выгоды; в-третьих, в работу по пресечению использования налогоплательщиками противоправных по своему умыслу схем должны быть включены уполномоченные государственные ведомства, действующие сообща и последовательно.

Заслуживает внимания и опыт США в части проведения налогового аудита и предпроверочного анализа налогоплательщиков. В отличие от США в России отсутствует централизованные центры учета и обработки налоговых данных. При обработке и контроле налоговых данных применяется программное обеспечение, которое на сегодняшний момент не позволяет выявлять фактических несовпадений данных в отчетных документах, не предусматривается возможность проведения перекрестных проверок одних и тех же параметров из разных источников. В связи с этим, российское налоговое администрирование не позволяет проводить комплексный налоговый аудит, которому подвергаются все контрагенты, осуществлявшие любые связанные между собой виды переводных финансовых операций. Следует также учитывать и отношение граждан к уплате налогов. Если в США налогоплательщик считает неуплату налога противоправным и наказуемым деянием, то в России недоплатить налог считается обычным делом. Отношение к уплате налогов в России как к гражданскому долгу возможно только через изменение общественного сознания и формирование гражданского общества, которого у нас пока, к сожалению, нет. Общеизвестно, что кроме низких налогов должен присутствовать жесткий контроль за их уплатой - вот тот баланс, который должен быть соблюден. Государство должно очень строго относиться к тем, кто уклоняется от уплаты налогов. И это не только и даже не столько фискальная задача, сколько задача создания равной конкурентной среды. Штрафные санкции в действующем законодательстве настолько не значительны, что не могут являться стимулом для строгого соблюдения Закона. Например, за опоздание с авансовым расчетом налоговые органы смогут оштрафовать организацию лишь на 50 рублей, а директору или главному бухгалтеру грозит административный штраф от 300 до 500 руб. За непредставление необходимых для налогового контроля документов организация заплатит лишь 1000 руб., не зависимо от того, что ущерб государству из-за такого рода правонарушений может составлять миллионы рублей. За задержку исполнения платежного поручения на перечисление налоговых платежей налогоплательщика-клиента банка, банк заплатит штрафные санкции в размере 1/150 ставки рефинансирования ЦБ РФ за каждый день просрочки. Если, к примеру, банк задержал платеж в сумме 5 тыс. руб. на 10 дней, то исходя из действующей ставки рефинансирования штрафные санкции составят 36 руб. Вряд ли в законодательстве США существует какой-либо штраф равный 1$ США. Таким образом, очевидно, что размеры ответственности банков, установленные в Кодексе необходимо пересмотреть и далее индексировать с учетом уровня инфляции. Данные меры приведут к значительному сокращению количества нарушений со стороны налогоплательщиков из-за опасения заплатить крупные штрафы, что и является главной целью государственных органов в сфере налоговой политики.

В диссертационном исследовании исследованы и описаны самые распространенные схемы ухода и минимизации налогообложения, которые применяют налогоплательщики с непосредственным участием кредитных организаций. Указанные схемы являются уголовно-противоправными по своему умыслу (избежание уплаты ЕСН и НДФЛ, минимизация налога на прибыль, уход от уплаты НДС и легализация денежных средств, нажитых преступным путем). К счастью для пользователей указанных схем одного лишь противоправного умысла недостаточно для образования состава преступления.

Самыми распространенными схемами, выявленными и описанными специалистами налоговых инспекций г. Москвы являются:

1. Схема с кредитованием физического лица.

2. Регулярные зачисления крупных сумм от третьих лиц на банковские счета или депозиты физических лиц с последующим снятием этих сумм в течение нескольких дней.

4. Безналичные переводы крупных сумм в пользу нерезидентов.

5. Перечисление физическими лицами денег на зарубежные счета, открытые на анонимных владельцев.

6. Перевод денег на счет «технической» компании, заключившей договор необеспеченного займа с оффшорной фирмой.

7. Систематическое снятие фирмами крупных сумм наличных со своих текущих счетов и вкладов.

8. Схемы "обналичивания" денежных средств, построенные на сделках денежного займа.

9. Довольно часто в различных схемах используются векселя ликвидных банков и иные векселя. Одна из таких схем приведена ниже.

Error: Reference source not foundРис. 1. Схема ухода от налогообложения с использованием векселей

10. Схема уклонения от налогообложения путем предоставления займов в драгоценных металлах.

11. Схема уклонения от налогообложения с участием страховой организации.

1

2. Схема минимизации налога на прибыль.

2. Схема минимизации налога на прибыль.Рис. 2. Схема минимизации налога на прибыль

Error: Reference source not found

Векселя

третьих лиц

Рис. 3. Схема минимизации налога на прибыль (продолжение)

Анализируя описанные схемы, применяемые кредитными организациями и их клиентами необходимо отметить, что, несмотря на то, что в настоящее время налоговые органы наделены достаточно широкими полномочиями в области налогового контроля, в основном данные полномочия реализуются в том случае, если деятельность налогоплательщика оказывается явно незаконной. Существующие нормы права налоговых органов признавать сделки недействительными, переквалифицировать отношения, признавать те или иные действия налогоплательщиков необоснованными нуждаются в регламентации. Необходимо четкое разграничение оптимизации налогообложения и уклонения от уплаты налогов, для того, чтобы налогоплательщики и контролирующие органы могли определить, являются ли те или иные действия налогоплательщика законными. На наш взгляд, доведение до сведения российских налогоплательщиков недопустимых налоговых схем, несомненно, снизит использование этих инструментов налоговой оптимизации и обозначит рамки законного налогового планирования. В Налоговый кодекс следует ввести положение, согласно которому любая сделка или схема, не имеющая никакого иного экономического смысла, кроме уменьшения налоговых обязательств, должна быть признана уклонением от уплаты налогов. Другой путь решения проблемы – прописать в первой части НК РФ все возможные схемы, которые признаются уклонением от уплаты налогов. Иные схемы, не включенные в НК РФ, до их практического применения должны быть согласованы с налоговыми органами (в противном случае они также признаются уклонением от налогов).

Первая часть Налогового кодекса Российской Федерации была принята более семи лет назад и вступила в силу с 1-го января 1999 г. С тех пор, поправки в Налоговый кодекс вносились более двадцати раз.

Однако большая часть этих поправок носила скорее корректирующий и дополняющий характер. Изменения, внесенные в часть первую Налогового кодекса РФ Законом 137-ФЗ от 27.07.2006, следует признать наиболее масштабными за последние пять лет. По количеству поправок они уступают лишь изменениям, внесенным в текст Кодекса Федеральным законом от 09.07.1999 №154-ФЗ. К сожалению, вносимые изменения не всегда полностью оправдывают ожидания налоговиков и налогоплательщиков. Некоторые статьи вопреки ожиданиям становятся еще более запутанными и сложными, или не понятен смысл их введения, или поправки создают дополнительные трудности при осуществлении налоговыми органами налогового контроля. Вместе с тем некоторые поправки и изменения вовсе не вносятся в Налоговый кодекс РФ, несмотря на их явную необходимость.

Одним из примеров вышесказанного является введение в действие порядка истребования документов (информации) о налогоплательщике, плательщике сборов и налоговом агенте или информации о конкретных сделках при котором налоговый орган, осуществляющий налоговые проверки или иные мероприятия налогового контроля, направляет письменное поручение об истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), в налоговый орган по месту учета лица, у которого должны быть истребованы указанные документы (информация).

До принятия законодателем данного порядка, налоговый орган, проводящий налоговую проверку, сам имел право запрашивать документы у всех контрагентов проверяемого налогоплательщика, что значительно сокращало время проведения камеральной (и выездной) налоговой проверки. Теперь, при необходимости истребования документов у контрагента проверяемого налогоплательщика инспектор направляет запрос в инспекцию, где контрагент состоит на налоговом учете.

В результате такого «пути» запросов и документов сроки проведения налоговых проверок не соблюдаются. В итоге, налогоплательщик вправе требовать уплаты из государственного бюджета пени за каждый день просрочки возврата причитающихся ему сумм НДС.

Аналогичная ситуация сложилась с проведением встречных проверок.

Учитывая, что подавляющее большинство кредитных организаций России состоят на налоговом учете в Межрайонной ИФНС России №50 по г. Москве, налоговые органы всей страны направляют запросы о предоставлении документов по банковским операциям (выписки по счетам, зачисление экспортной выручки, купля- продажа векселей и т.д.) своих налогоплательщиков в наш адрес, вместо того, чтобы (как было раньше) направить запрос в адрес Банка от своего имени и получить ответ в кратчайший срок. Причина, по которой установлен такой порядок истребования документов, приводит к путанице и проволочкам. На территории России вряд ли найдется налоговый орган, довольный данным нововведением.

Еще одним примером того, что вносимые изменения не всегда являются оправданными и создают дополнительные проблемы при осуществлении налоговыми органами своих полномочий являются изменения, касающиеся порядка проведения камеральных налоговых проверок, при котором теперь ограничиваются права налогового органа, заключающиеся в том, что ограничивается право истребования дополнительных сведений и документов, если организация не заявляет о праве на возмещение НДС из бюджета, или не отстаивает право на льготы. Таким образом, после внесенных изменений, налоговые органы фактически не имеют права осуществлять контроль и проверять правильность сумм указанных в налоговых декларациях.

На практике не редки случаи, когда налоговый орган, установив, что налогоплательщиком не представлена в установленный срок налоговая декларация, истребует в банке выписки по счетам и выносит решение о приостановлении операций по этим счетам. Даже если при анализе выписок устанавливается, что по счету проходят крупные суммы денежных средств, а налогоплательщик представил «нулевую» декларацию, налоговый орган обязан отменить решение о приостановлении операций по счетам и не имеет право требовать объяснений. Такая ситуация дает возможность для «расцвета» деятельности фирм-«однодневок», поэтому возникает вопрос: с какой целью внесено указанное изменение?

В третьей главе диссертационного исследовании «Основные направления реформирования налогообложения, налогового контроля и администрирования кредитных организаций» обоснована необходимость принятия мер по совершенствованию выделены условия обеспечения эффективности налогообложения и налогового контроля кредитных организаций.

В частности, в диссертации обоснована необходимость:

1. внесения изменений, касающихся определения срока давности представления уточненной декларации, который в настоящей редакции НК РФ не указан. Сейчас организации предоставляется право представлять уточненную декларацию в течение неопределенного периода времени, в то время как в НК РФ установлен срок давности привлечения к ответственности за совершение налогового правонарушения который составляет три года. В случае предоставления организацией уточненной декларации за более ранний период с убытками в ней, налоговый орган обязан принять эту декларацию, внести соответствующие изменения в лицевую карточку, в результате чего у налогоплательщика образуется переплата по налогам. Однако при проверке данной декларации налоговым органом и выявлении в ней недостоверной информации, привлечь налогоплательщика к ответственности уже не представляется возможным;

2. установления в Кодексе ответственности кредитной организации за открытие нового счета организации при наличии инкассовых поручений налоговых органов. Как известно, инкассовые поручения направляются в кредитные организации для списания со счетов налогоплательщиков недоимок, пеней и штрафов по налогам и сборам, аналогичные цели преследует и процедура направления в банк решений о приостановлении операций по счетам организации-клиента банка (или направления в Центральный Банк РФ решения о приостановлении операций по корреспондентскому счету самой кредитной организации). Однако ответственность кредитной организации за открытие нового счета при наличии в банке вышеуказанных решений установлена, а за открытие нового счета при наличии в банке инкассовых поручений не установлена.

Получается, что налогоплательщик может открыть в том же банке другой счет и проводить с него платежи, не опасаясь никаких санкций, и банк не имеет права ему в этом отказать. Во-первых, это нарушает единообразие применения норм налогового законодательства, во-вторых, существующий порядок, позволяет недобросовестным налогоплательщикам долгое время уклоняться от уплаты налоговых платежей открывая новые и новые счета, в результате чего, бюджет теряет миллионы рублей ежемесячно;

3. внесения изменений в статью, устанавливающую ответственность кредитной организации за неисполнение решения налогового органа о приостановлении операций по счетам налогоплательщика, плательщика сбора или налогового агента, которые будут однозначно определять размер налоговой ответственности банков за неисполнение решений налоговых органов о приостановлении операций по счетам налогоплательщика-организации за непредставление налоговых деклараций. Либо установить взыскание штрафа в размере 20% от суммы, перечисленной в соответствии с поручением налогоплательщика независимо от того есть задолженность перед бюджетом у организации или нет. В настоящее время конструкция налогового правонарушения по этой статье сформулирована таким образом, что противоправное деяние банка определяется через «исполнение поручения налогоплательщика на перечисление средств другому лицу, не связанное с исполнением обязанностей по уплате налога или сбора», что фактически означает, что какие-либо иные операции по счету, например, по выдаче наличных денег, предназначенных для потребления налогоплательщиком или перечисление их на его другой счет, не образуют состава налогового правонарушения, что, фактически, делает бессмысленным вынесение решения о приостановлении операций по счетам, если налогоплательщик может просто перечислить денежные средства на другой свой счет и расходовать их далее по своему усмотрению. Внесение вышеуказанных изменений является, на наш взгляд, острой необходимостью и самым важным нововведением, так как не только позволит многократно увеличить бюджетные поступления от налогоплательщиков, у которых не останется путей «ухода» от уплаты налогов, но и будет косвенно способствовать пресечению работы фирм-«однодневок»;

4. необходимости четкого определения того, что является совершением банком действий по созданию ситуации отсутствия денежных средств на счете и разъяснения, в каких случаях можно применить в отношении кредитной организации указанные санкции. В настоящее время статья 135 НК РФ «Неисполнение банком поручения налогового органа о перечислении налога (сбора)» не содержит перечня действий, которые создают ситуацию отсутствия средств на счете налогоплательщика и не разъясняет, что имеется в виду под «созданием ситуации отсутствия денежных средств». Неконкретность данной нормы допускает двоякое толкование, что должно быть искоренено;

5. установления ответственности кредитной организации за принятие от клиента поручения на перевод денежных средств в пользу нерезидента за реализованные на территории РФ работы (услуги), если одновременно не было предоставлено платежного поручения на уплату НДС с открытого в том же банке счета, которой в настоящее время в Налоговом кодексе нет;

6. обоснования необходимости включения нормы об обязательной уплате НДС при реализации слитков драгоценных металлов физическим лицам, а также юридическим лицам, не являющимся кредитными организациями, то есть вне зависимости от помещения или непомещения драгоценных металлов в любое хранилище. Такое решение, на наш взгляд, лучше, чем неопределенность законодательства, создающая для банков налоговые риски. Другой предлагаемый путь – отмена НДС по операциям реализации драгоценных металлов в слитках, как для физических, так и для юридических лиц, так как это серьезно мешает развитию данного направления российского рынка драгоценных металлов. Фактически не дает возможности использовать золото в слитках в качестве инвестиционного инструмента, как это происходит во всех мировых центрах торговли золотом, к которым, безусловно, относится и РФ. Напомним, что на зарубежных рынках подобные операции освобождаются от НДС, например в Европейском сообществе, согласно документу Council Directive 98/80 ЕС от 12.12.19982.

Кроме вышеизложенного, в диссертации, предложна и обоснована необходимость реформирования по таким направлениям, как:

– устранения проблемы противоречий бухгалтерского и налогового учета;

– усовершенствования государственной регистрации юридических лиц и индивидуальных предпринимателей;

– освобождения налогоплательщика от сдачи нулевой отчетности в случае отсутствия финансово- хозяйственной деятельности;

– устранения противоречий между ст. 287 «Сроки и порядок уплаты налога и налога в виде авансовых платежей» и ст. 310 НК РФ «Особенности исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в РФ, удерживаемого налоговым агентом»;

– введения ограничений на учет в составе резерва по сомнительным долгам процентов, не включенных в состав доходов по налогу на прибыль организации и внести изменения в статью, регламентирующую расходы на формирование резервов по сомнительным долгам;

– введение положения о том, что банк несет ответственность в виде возмещения ущерба, причиненного в результате его неправомерных действий по списанию денежных средств со счета налогоплательщика после получения решения налогового органа о приостановлении операций, в результате которого стало невозможным взыскание с налогоплательщика недоимки (пеней, штрафов);

– отмены внесенных с 01.01.07 изменений в статью, устанавливающую порядок применения налоговых вычетов, и, как было установлено ранее, определять налоговую базу по оплате, а не по отгрузке;

– отмены изменений, установленных в отношении обязанностей банков, связанные с учетом налогоплательщиков, и обязать банки направлять сообщения об открытии (закрытии) счетов и изменении реквизитов счета в налоговый орган по месту учета клиента Банка;

– законодательного установления, того, что статья 40 НК РФ «Принципы определения цены товаров, работ или услуг для целей налогообложения» применима и в отношении кредитных организаций;

– законодательного закрепления обеспечения информационного взаимодействия между налоговыми, таможенными, правоохранительными и иными государственными органами и ЦБ России;

– совершенствования реализации банковских инструментов противодействия легализации преступных доходов. Например, законодательно закрепить возможность доступа кредитных организаций к федеральной базе данных недействительных паспортов (утерянных, списанных, паспортов умерших граждан, утерянных бланков паспортов).

– пересмотра и усовершенствования налогообложения организаций при совершении операций с ценными бумагами и финансовыми вложениями;

– совершенствованию системы вычетов, предоставляемых по налогу на доходы физических лиц;

– установления норм, регулирующих процедуру (порядок и сроки) составления акта по итогам дополнительных мероприятий, которые определены в ст.101 НК РФ;

– установления ответственности кредитной организации за перевод денежных средств в адрес без одновременного принятия от клиента, осуществляющего оплату платежного поручения на уплату НДС.

Таким образом, на наш взгляд, практическая реализация выработанных предложений и рекомендаций позволит внести ощутимый вклад не только в совершенствование налогообложения и налогового контроля банковского сектора, но и позволит облегчить работу налоговых органов, осуществляющих налоговый учет кредитных организаций Российской Федерации.

По теме диссертации опубликованы следующие работы:

- Баранова В.А. Проблемы разработки инновационной стратегии совершенствования налогообложения кредитных организаций РФ// Инновации и инвестиции. 2008. №1. 0,3 п.л.

- Баранова В.А. Проблемы налогового контроля кредитных организаций России // Вестник Академии экономической безопасности МВД России 2009. №3 (в печати). 0,6 п.л.

- Баранова В.А. Инновации и налоги в современной экономике / Материалы межвузовской конференции «Актуальные проблемы экономики, управления, права». М.: ИНЭП, 2007. 0,3 п.л.

- Баранова В.А. Особенности влияния налогообложения на деятельность кредитных организаций / Материалы межвузовской конференции «Актуальные проблемы экономики, управления, права». М.: ИНЭП, 2007. 0,5 п.л.

- Баранова В.А. Инновационные подходы налогообложения кредитных организаций / Материалы международной конференции «Инноватика-2008». Москва-Сочи.: МИЭМ, 2008. 0,4 п.л.

- Баранова В.А. Проблемы повышения эффективности контроля за работой кредитных организаций / Материалы межвузовской научно-практической конференции молодых ученых «Актуальные проблемы экономики, управления, права». М.: ИНЭП, 2007. 0,4 п.л.

- Баранова В.А. Схемы, используемые кредитными организациями для минимизации налогообложения / Материалы межвузовской научно-практической конференции молодых ученых «Актуальные проблемы экономики, управления, права». М.: ИНЭП, 2007. 0,5 п.л.

1 Материалы 18 съезда ассоциации Российских банков / Под. ред. Г.А Тосуняна., А.С.Белоклокова, С.А. Григоряна. М.: ООО Издательство «Квартет-Пресс», 2008, 255 с.

2 Письмо Ассоциации российских банков от 06.06.2007 № А-02/5-298.