Рынок производных ценных бумаг фьючерсные контракты

| Вид материала | Документы |

- Вопросы к экзамену по дисциплине «Рынок ценных бумаг», 1386.38kb.

- Программа дисциплины Рынок ценных бумаг (Мировой фондовый рынок) для специальности, 145.23kb.

- Задачи: дать студентам понимание сущности и видов ценных бумаг; познакомить с профессиональной, 14.72kb.

- 2. Законодательство рф, регламентирующее функционирование рынка ценных бумаг, 495.27kb.

- Рынок ценных бумаг и фондовая биржа оглавление: Глава 16. Рынок ценных бумаг и фондовая, 520.8kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Экзаменационные вопросы по дисциплине «Рынок ценных бумаг», 20.04kb.

- Вопросы для подготовке к экзамену по дисциплине «Рынок ценных бумаг», 44.5kb.

- Контрольная работа по предмету: рынок ценных бумаг на тему: Портфели ценных бумаг, 175.08kb.

СПЕЦИФИЧЕСКИЕ ИНСТРУМЕНТЫ И ХЕДЖИРОВАНИЕ

Что такое фьючерсные опционы?

Фьючерсный опцион (опцион на фьючерс) - это опцион, базисным активом или базисным инструментом которого является определенный фьючерсный контракт. Таким образом, это опцион, владелец которого имеет право (но не обязанность) купить или продать в оговоренный срок определенный фьючерсный контракт и получить вытекающие из него права и обязательства.

На многих биржах, торгующих срочными контрактами, такие опционы предлагаются на большую часть обращающихся на них фьючерсных контрактов. В США популярны опционы на фьючерсные контракты на казначейские облигации, зерно, сою, бобы, сырую нефть, живой скот, золото, некоторые валюты.

Этот опцион имеет все особенности обычных опционных контрактов за исключением того, что по нему активом является фьючерсный контракт. Продавец этого опциона берет на себя обязательство продать или купить фьючерсный контракт. Дата исполнения фьючерса в этом случае должна наступать вскоре после даты поставки по данному опционному контракту (например, через две недели). По ним продавцу выплачивается премия и гарантом выступает расчетная палата биржи. Опционы по фьючерсным контрактам являются опционами европейского типа, т.е. они исполняются только на дату истечения, оговоренную в контракте.

В результате, если владелец такого опциона на покупку имеет возможность и желание реализовать свой опцион, то он получает разницу между ценой реализации опциона и текущей ценой фьючерсного контракта. Обычно премии по опциону на фьючерсный контракт и просто по опциону на актив, лежащий в основе фьючерсного контракта, одинаковые (если фьючерс и опцион имеют одну дату истечения).

На западных биржах на фьючерсные контракты существуют опционы пут и колл. Любой инвестор может быть как покупателем, так и продавцом (надписателем) опционов пут и колл на фьючерсные контракты.

Особенности этих контрактов заключаются в следующем.

Опцион колл на фьючерс.

Если опцион колл (на покупку) фьючерса предъявляется к исполнению, то надписатель опциона должен поставить покупателю (держателю) соответствующее число фьючерсных контрактов, т.е. после этого продавец автоматически занимает короткую позицию по фьючерсам, а покупатель получает длинную позицию по этим фьючерсам.

Например, покупается опцион колл на майский фьючерс на кукурузу с ценой исполнения 3 дол. за бушель. При этом общая цена исполнения

5000-3 = 15 000 дол.

Покупатель выплачивает премию в установленном продавцом размере (предположим 9 'Л цента или 0,095 дол. за бушель, что составит 475 дол.).

Если в последующем покупатель решает исполнить опцион, то надписатель фьючерсного опциона должен поставить покупателю майский фьючерсный контракт на кукурузу с оговоренной в опционе ценой поставки (3 дол.). Ясно, что покупатель не обязан исполнять этот опцион и это снижает его риск при неблагоприятном движении цен.

Если в момент исполнения опционов фьючерсные контракты на рынке продаются уже по 4 дол.за бушель, то может производиться клиринг - денежные расчеты. Продавец выплачивает покупателю разницу по 1 дол. за бушель или 5000 дол.

Потери продавца = 5000 - 475 (премия) = 4525 дол.

Доход покупателя = 5000 - 475 = 4525 дол. (не считая комиссионных).

Опцион пут на фьючерс.

Если опцион пут на фьючерс предъявлен к исполнению, то надписатель должен принять поставку соответствующих фьючерсных контрактов от держателя этого фьючерсного опциона, т.е. продавец должен занять длинную позицию по фьючерсному контракту (купить фьючерс в обмен на короткую позицию по опциону). А держатель опциона занимает короткую позицию по фьючерсному контракту (продает фьючерс в обмен на длинную позицию по этому опциону). Таким образом, в случае исполнения фьючерсного опциона пут его надписатель становится держателем фьючерса, а владелец опциона становится надписателем фьючерса и они оба принимают на себя обязательства по данному фьючерсному контракту.

Например, покупается фьючерсный опцион пут на майскую кукурузу с ценой исполнения 3 дол. за бушель или всего с ценой 15 000 дол. При этом выплачивается премия надписателю опциона 15 % цента за бушель или всего 787,50 дол.

Если в последующем держатель опциона решается исполнить опцион, то надписатель должен принять от держателя опциона поставку майского фьючерсного контракта с той же ценой исполнения. Если опцион не исполняется, то потери его владельца составят сумму, выплаченную надписателю в виде премии (787,50 дол.). В момент истечения фьючерса должен быть осуществлен клиринг между участниками этих позиций.

Большинство фьючерсных опционов не исполняется, чаще всего осуществляются обратные сделки до даты исполнения. Обе стороны в любой момент до даты исполнения опциона могут совершить обратную сделку. Даже после того как опцион исполнен и по нему открыта соответствующая фьючерсная позиция можно совершить офсетную сделку на фьючерсном рынке.

Таким образом, на один и тот же базисный актив могут одновременно существовать опционы, фьючерсы и фьючерсные опционы.

113. Что такое процентный своп?

Процентным свопом называется сделка, в которой две стороны договариваются об обмене периодическими процентными платежами по некоторой согласованной условной номинальной стоимости. По условиям сделки чаще всего одна сторона производит платежи по переменной ставке процента, а другая - по фиксированной. Обе стороны основываются на равной номинальной стоимости и выражены в одной валюте, поэтому обмен номиналами не производится.

В простейшей форме свопа принимают участие два партнера, одного из которых устраивает фиксированная ставка процента, но имеется возможность получить кредит с переменной ставкой процента, а второй предпочитает платить переменную ставку, но уже имеются возможности взять ссуду с фиксированной ставкой процента. Обе стороны после подписания контракта своп направляют друг другу соответствующие процентные платежи, которые затем направляют своим кредиторам.

Контрагентом, желающим платить по контракту переменную ставку процента, может выступать, например, банк, предоставляющий обычно кредиты с переменной процентной ставкой. Если контрагентом промышленной компании является банк, имеющий доступ к фондам с фиксированной ставкой процента, которые более дефицитны, чем кредиты с переменной ставкой процента, то может возникнуть ситуация, при которой разница между фиксированными ставками процента компании и банка будут больше разницы между переменными ставками процента контрагентов по свопу.

Пример процентного свопа.

1. Первый контрагент по свопу - компания - может взять кредит в размере 10 млн дол. со сроком погашения 3 года с фиксированной ставкой 12% или с переменной ставкой равной ЛИБОР +1% (см. вопрос № 69).

2. Банк может получить на межбанковском рынке кредитные ресурсы в том же размере и на тот же срок с переменной ставкой процента равной ЛИБОР или с фиксированной ставкой 10%.

В этом случае разница между фиксированными ставками процента больше разницы между переменными ставками на 1%.

Для заключения свопа компания берет кредит с процентной ставкой равной ЛИБОР+1%, а банк - с процентной ставкой 10%.

После заключения свопа банк периодически платит компании переменный процент - ЛИБОР, а компания периодически выплачивает банку фиксированный процент - 10,5% (0,5% - премия банку, 10% - фиксированный процент банка за взятые для компании кредиты). Благодаря свопу компания сокращает издержки финансирования по кредиту с фиксированной ставкой процента на 0,5%, а банк также получает экономию на издержках финансирования долга с переменной ставкой процента равной 0,5%.

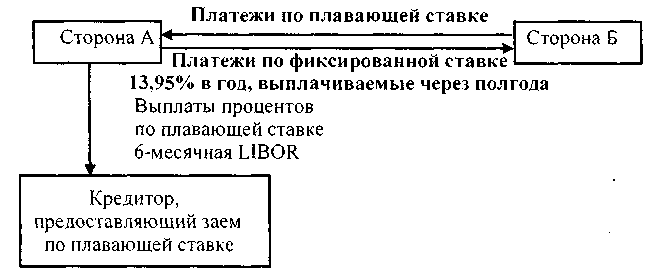

На рис. 6.1 показана схема характерного свопа. Сторонами сделки здесь являются:

1. Сторона А, которая хочет выплатить процент по фиксированной ставке; она уже получила заем по плавающей ставке или может получить более выгодный заем по этой же ставке.

2. Сторона Б, которая является плательщиком по плавающей ставке. Эта сторона может получить заем по фиксированной ставке, но ожидает падения процентных ставок и решает заключить своп на часть этого займа по плавающей ставке.

Рис. 6.1. Процентный своп с изменением базы начисления ставки

Следует учитывать, что обмен номиналами не включен в сделку. Единственным обменом является выплата процентов на номинал.

Большинство свопов осуществляется не напрямую между партнерами, а через посредников, которые организуют сделку и получают премию за организацию и риск. Риск посредника связан с возможным повышением или понижением в будущем переменной процентной ставки и изменением в результате процентной разницы.

В настоящее время существует много разновидностей процентного свопа, отличающихся от приведенного выше. Например, обязательства по свопу могут быть обеспечены залогом или гарантией. Имеются свопы, в которых оба контрагента производят выплаты с переменной ставкой процента с целью извлечения обоюдной выгоды из разницы процентных ставок на разных рынках капиталов; бывают свопы с разной расчетной базой (они называются базовыми).

Срок действия свопа обычно составляет от 1 года до 10 лет, однако существуют сделки, которые могут быть аннулированы досрочно по инициативе одной из сторон (с правом отзыва). Также существуют контракты с правом продления срока.

Форвардные свопы позволяют заемщику установить ставку процента по будущему свопу в момент благоприятных рыночных процентных ставок. Также существуют свопы, обратные форвардным, процентные ставки по которым устанавливаются в течение фиксированного периода после начала их действия (опционные свопы).

Получил определенное развитие вторичный рынок свопов, для чего были разработаны правила стандартизации таких сделок.

Что такое валютный своп?

Валютные свопы произошли от компенсационных и параллельных займов. В классическом валютном свопе две стороны, имеющие неодинаковый доступ к разным рынкам капиталов, договариваются о взаимном обслуживании своих долговых обязательств, например, в разных странах и в разных валютах.

Валютный своп не всегда включает в себя периодический обмен процентными платежами. Например, в прямом валютном свопе контрагенты продают друг другу определенное количество валют по текущему курсу и берут на себя обязательства на определенную дату в будущем осуществить обратный процесс купли-продажи этих валют по тому же курсу. Покупатель, купивший валюту по более высоким рыночным ставкам процента, ежегодно выплачивает своему контрагенту заранее обусловленную процентную разницу.

В мировой финансовой практике существует много различных видов валютных свопов, например, аннуитетные свопы, опционные свопы, кок-тельные свопы, двухвалютные свопы и др.

Своп также является одним из видов сделок на денежном рынке, включающих в свой состав форвардную операцию. Своп предполагает покупку валюты на условиях спот с одновременной форвардной продажей той же самой валюты (или продажу валюты на условиях спот с одновременной форвардной покупкой). При этом, когда форвардная сделка не является частью свопа, то она называется сделкой аутрайт - простой форвардной сделкой, которая чаще всего заключается с целью хеджирования или спекуляции.

Каковы основные особенности применения свопов?

В настоящее время свопы являются важным инструментом внутрифирменного управления активами и структурой капитала (создание синтетических активов и регулирование структуры активов и пассивов). Один из видов синтетических активов представляет собой комбинацию из облигации и свопа, последний обычно валютный. Широко распространенным видом валютного свопа является сделка, в которой долг в одной валюте трансформируется в долг в другой валюте. При этом сокращаются издержки финансирования и обращения.

Свопы иногда используются в инвестиционном портфеле в качестве хеджирующего элемента его валютной и процентной структуры. Свопы также используются вместо продажи облигаций без покрытия, применяемой в том случае, когда торговец ожидает падения цен на рынке облигаций, которых нет у него в собственности. При этом можно произвести покупку краткосрочных ценных бумаг в иностранной валюте и одновременное вступление в валютный своп, в соответствии с которым инвестор платит фиксированные проценты в иностранной валюте и получает переменные проценты в другой валюте, как правило в долларах. Если ставки процента на иностранном рынке облигаций возрастут и в результате цены на иностранные краткосрочные ценные бумаги упадут, стоимость свопа возрастет, так как инвестор будет платить проценты по ставке ниже рыночной.

Свопы, как правило, котируются только по фиксированной ставке процента (как на получение, так и на выплату) с указанием переменной ставки процента (например, ЛИБОР в долларах или в евро). Котировки всегда ориентировочны и служат в качестве базы для дальнейших переговоров между будущими участниками сделки.

Существует три основных способа аннулирования свопового контракта:

• Реверсирование свопа в виде заключения обратного свопа.

• Переуступка прав по свопу, которая заключается передачей обязательств по свопу другому лицу с согласия контрагента по контракт}'.

• Выкуп свопа в виде выплаты согласованной стоимости аннулирования контракта одним партнером другому.

Кредитный риск по свопу - возможная в будущем неплатежеспособность контрагентов, которая значительно меньше, чем в случае предоставления займа, так как распространяется только на стоимость аннулирования свопа.

Разработаны унифицированные нормы и стандарты торговли свопами, в соответствии с которыми своповый контракт обычно состоит из следующих основных разделов:

• предмет контракта, в котором указываются суммы, сроки платежа и приводятся соответствующие расчеты;

• условия досрочного аннулирования свопа и ограничения риска неплатежеспособности контрагентов;

• вопросы кредитования и ответственности сторон, особые условия.

На украинском фондовом рынке свопы пока не нашли широкого применения, но по мере развития рынка производных инструментов и включения украинских банков и небанковских финансовых институтов в международные финансовые рынки следует ожидать освоения и применения различными участниками рынка этих перспективных финансовых инструментов.

Что такое варрант?

По законодательству Украины варрант является деривативом и этому инструменту можно дать следующее определение:

Варрант - это разновидность опциона на покупку, который выпускается эмитентом вместе с собственными привилегированными акциями или облигациями и дает его собственнику право на приобретение простых акций данного эмитента в течение определенного периода по определенной цене.

Варрант является составной частью другой ЦБ, но может отделяться и обращаться на рынке отдельно. Варрант дает право его владельцу купить у эмитента или его представителя по фиксированной цене определенное количество акций до оговоренного срока. Цена, по которой варрант, или право на покупку, могут быть обменены на новую ценную бумагу, называется ценой исполнения.

По нормам Украины варранты могут выпускаться только открытыми АО (эмитентами) и только в документарной форме. Срок действия не более года, а объем базового актива эмитента не должен превышать 50% зарегистрированного объема выпуска акций данного эмитента.

Выпуски варрантов могут гарантироваться:

а) новой эмиссией акций;

б) заключением договора комиссии с владельцами базового актива с размещением этого актива в депозитарии;

в) за счет выкупа акций у акционеров.

Эмитент обязан раскрывать регулярную и особую информацию, предусмотренную Законом. Обязательна регистрация выпуска варранта в Комиссии.

Сертификат варранта должен содержать следующие реквизиты:

а) полное название эмитента варранта и его юридический адрес;

б) указание количества ценных бумаг, которые являются базовым активом варранта;

в) общее количество варрантов данного выпуска;

г) срок размещения;

д) срок действия варранта;

е) подпись уполномоченного лица и печать.

Мы можем обнаружить, что среди реквизитов отсутствует указание о Цене, по которой владелец варранта может приобрести простые акции данного эмитента, хотя в определении варранта говорится именно об этом. Следовательно, обязательным реквизитом также должна быть цена исполнения варранта. Также по мировой практике варрант часто выпускается не только вместе, но и одновременно или впоследствии, через некоторое время после эмиссии. Также они могут выпускаться к простым акциям.

Пример выпуска варранта. Предположим, что курс акции на рынке б грн. АО объявляет, что акционер имеет право покупки по варранту с ценой исполнения 5 грн. Акционер получает это право, или варрант, бесплатно и пропорционально пакету акций, которым он владеет (предположим, 1:1). Акционер может по варранту купить акции по 5 грн. и тогда его доход (фактический или потенциальный) равен 1 грн. на каждой акции или он может продать свое право на рынке по цене, установившейся на рынке. Если рыночный курс варанта равен 0,4 грн., то лицо, купившее варрант и вместе с ним право на покупку акций, может купить по варранту акции и они ему обойдутся по 4,4 грн.

Срок исполнения варрантов разный: от месяца до 3, иногда больше.

Как определить цену варранта?

Варрант как право на покупку имеет определенную рыночную стоимость и поэтому широко котируется на рынке, цены на них формируются по обычным рыночным правилам. При росте курса акций после выпуска варрантов неизбежно происходит фактически пропорциональный или даже больший рост рыночного курса самого варранта. Процесс выравнивания цен под воздействием рынка называется арбитражем. Если эмитент самостоятельно устанавливает цену на акции новой эмиссии и приобретение акций в соответствии с данным правом происходит со значительным дисконтом (по цене существенно ниже текущей рыночной цены акции), то тогда гарантируется успех эмиссии и фирма может избежать расширения расходов на осуществление подписки.

Рассмотрим расчет стоимости варранта или права на подписку. Предположим, что акционер владеет 400 акциями АО "NN", рыночная цена которых составляет 1,20 грн. Эмитент объявляет о праве на подписку из расчета один к четырем (владелец четырех старых акции может купить по льготной цене одну новую) с ценой подписки 0,80 грн. Стоимость пакета у акционера до покупки новых акций составляет:

количество акций х цена акции = 400 ■ 1,2 = 480 грн.

Для акционера использование всех прав на покупку означает, что он должен (а точнее может) купить 100 новых акций по цене 0,8 грн. и необходимо потратить на это следующую сумму:

количество прав х цена подписки = 100 ■ 0,8 = 80,0 грн.

Таким образом, у него после покупки будет 500 акций и их средняя цена (её называют цена экс-прав) составит:

стоимость акций/общее кол-во акций = 480/500 = 0,96 грн. за акцию.

Если акционер принимает решение не воспользоваться правом на покупку, то стоимость его 400 акций упадет до отметки:

количество акций х цена экс-прав = 400 ■ 0,96 = 384 грн.

Налицо падение стоимости пакета акций, начально принадлежащих акционеру, и это падение составляет 16 грн. на весь пакет. Инвестор может продать принадлежащие ему права как сертификат ЦБ на вторичном рынке, и каждое право может обычно оцениваться в размере разницы между под-писной ценой и ценой экс-прав:

Цена варранта, или права = цена экс-прав - подписная цена = 0,96 - 0,80 = 0,16 грн.

Следовательно, путем продажи 100 прав (или прав на покупку 100 акций) инвестор может получить доход 16 грн.

Обычно, если инвестор по какой-либо причине считает для себя невыгодным использовать свое право на покупку, то эмитент может продавать права от имени и в интересах инвестора. Также фирма может продавать все права в свою пользу и при этом определенные убытки несут акционеры. Ясно, что рассчитанная цена прав является ориентировочной величиной и меняется под влиянием обычных рыночных факторов, тем более, что эти права обычно широко котируются на бирже.

Следует иметь в виду, что если в период действия варранта происходит рост цены акций, то это обычно приводит к гораздо большему пропорциональному росту стоимости варранта, что является примером левериджа и позволяет проводить спекулятивные операции с этим видом бумаг. Варрант на акции может быть привлекательным в связи с тем, что при существенном росте рыночных цен на акцию он дает возможность приобрести ее по более низкой, заранее зафиксированной цене. Поэтому варрант и называют разновидностью опциона на покупку.

Как проводится хеджирование при опционных контрактах?

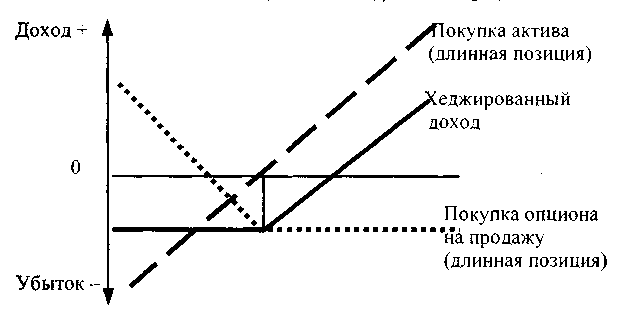

Выше отмечалось, что покупка опциона на продажу с одновременной покупкой акций служит страховкой от нежелательного изменения цен на акции. Такой опцион иногда называют защитным опционом на продажу и он позволяет избежать риска падения курса акций. На рис. 6.2 показаны вероятные доходы и убытки при использовании данной стратегии.

Рис. 6.2. Схема защитного опциона на продажу (покупка акций с одновременной покупкой опциона пут)

Если цена акций к моменту истечения срока ниже, чем цена исполнения опциона, то инвестор может исполнить опцион и продать эти акции по опциону бирже (точнее, соответствующему надписателю по указанию биржи), получив оговоренную сумму. В итоге потери будут ограничены суммой премии независимо от величины падения рыночной цены акций.

119. Что такое комбинированные позиции с опционами?

Ранее рассматривались различные позиции с опционами, при которых приобретался или продавался один опцион и при этом решались определенные финансовые задачи, стоящие перед участником рынка. Опционы часто комбинируют для создания более сложных стратегий.

В том случае, если одновременно приобретается несколько различных опционов, отличающихся одним или несколькими параметрами, то такие позиции обычно называют комбинированными. Также получили определенное распространение многопериодные опционы: кэпы, флоры, коллары, кэпционы, свопционы (в данном пособии не рассматриваются).

Что такое синтетическая позиция с опционами?

С помощью двух опционов можно создать позицию, которую называют синтетической. Эта позиция эквивалентна продаже или покупке акции. Для синтетической позиции по покупке акции инвестору необходимо ку-

пить опцион колл и продать опцион пут с одной и той же ценой исполнения и одинаковой датой истечения (рис. 6.3).

Рис. 6.3. Синтетическая позиция (покупка короткого пут и длинного колл)

При росте рыночных цен на акции владелец синтетической позиции получает прибыль от длинного колл и сохраняет премию от короткого пут. При падении цен обе позиции принесут потери.

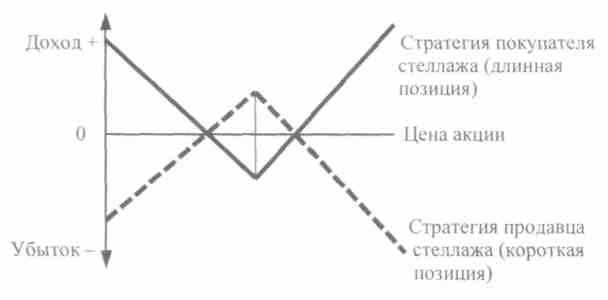

Как проводится стеллажная сделка с опционами (стрэдл)?

Стеллажная сделка представляет собой комбинацию опционов пут и колл на одни и те же акции с одной и той же ценой исполнения и датой истечения контрактов. Инвестор занимает только длинную или короткую позицию при ожидании значительного изменения курса акций с неопределенным прогнозом о направлении движения курса. По данной сделке покупателем платится две премии и при подтверждении прогноза по одному из опционов реализуется прибыль.

Продавец двойного опциона стеллаж строит свою стратегию в расчете на небольшие колебания курса акций, что позволяет ему получить две премии. Схема такой сделки показана на рис. 6.4.

По рисунку ясно, что в данном случае цены исполнения по опционам колл и пут были одинаковыми (например, 51). Если цены по этим опционам существенно отличаются, то такая ситуация иногда называется искусственным стеллажом.

Рис. 6.4. Стеллажная сделка (стрэдл) (комбинация опционов пут и колл)

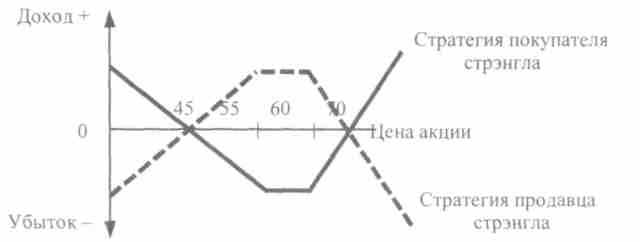

122. Как проводятся стрэнгл и стрэп?

Комбинация в виде сочетания опционов колл и пут на одни и те же бумаги с одним сроком истечения контрактов, но с разными ценами исполнения называется стрэнгл. Данная комбинация похожа на стеллаж, но позволяет продавцу получить прибыль при более широком колебании курса акции. Если предположить, что цена исполнения опциона колл выше цены опциона пут, то данная ситуация отражена на рис. 6.5.

Рис. 6.5. Длинный и короткий стрэнгл

Стрэнгл покупателя иногда называют длинным стрэнглом, а стрэнгл продавца- коротким стрэнглом.