Рынок производных ценных бумаг фьючерсные контракты

| Вид материала | Документы |

- Вопросы к экзамену по дисциплине «Рынок ценных бумаг», 1386.38kb.

- Программа дисциплины Рынок ценных бумаг (Мировой фондовый рынок) для специальности, 145.23kb.

- Задачи: дать студентам понимание сущности и видов ценных бумаг; познакомить с профессиональной, 14.72kb.

- 2. Законодательство рф, регламентирующее функционирование рынка ценных бумаг, 495.27kb.

- Рынок ценных бумаг и фондовая биржа оглавление: Глава 16. Рынок ценных бумаг и фондовая, 520.8kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Экзаменационные вопросы по дисциплине «Рынок ценных бумаг», 20.04kb.

- Вопросы для подготовке к экзамену по дисциплине «Рынок ценных бумаг», 44.5kb.

- Контрольная работа по предмету: рынок ценных бумаг на тему: Портфели ценных бумаг, 175.08kb.

Выражения "американский" и "европейский" опцион не являются географическими понятиями; такие контракты используются во всем мире.

Основные преимущества опционов заключаются в следующем:

1. Высокая рентабельность операций с опционами для держателей (высокий уровень левериджа, или рычага).

2. Минимизация риска для держателя. Его риск ограничивается размером премии.

3. Возможность работать так, как работают с фьючерсами, возможность перехода на фьючерсные контракты.

4. Возможность выбора для инвестора большого количества различных вариантов стратегий спекулятивных операций и хеджирования. Законодательства некоторых стран делят опционы на поставочные, по

которым возможна поставка базисного актива, и непоставочные, по которым проводятся исключительно денежные расчеты и не предусматривается поставка актива.

Какие бывают базисные активы опционов?

Базисный (базовый) актив - это актив, который лежит в основе контракта - товары, ценные бумаги, средства и их характеристики, являющиеся предметом исполнения обязательств по опциону.

В международной практике в качестве базисных активов используются:

• Товарные активы, в основе которых принимается какой-либо утвержденный биржей товар (зерно, металл, нефть и т.д.).

• Валютные опционы, в основе которых лежат операции по купле-продаже валюты.

• Фондовые опционы, в которых базовым активом являются акции, облигации, фондовые индексы.

• Фьючерсные опционы - право на куплю-продажу фьючерсов с соответствующим базисным активом.

При каких условиях владелец опциона может отказаться от его исполнения?

Опционный контракт является обратимым, т.е. покупатель не берет на себя обязательство совершить указанную сделку при любых условиях и может от неё отказаться без обоснований, независимо от цены и других условий; для продавца данный контракт обязательный и отказаться от его исполнения он не может. Согласие надписателя или биржи на отказ от исполнения опциона для его держателя не требуется, держатель самостоятельно принимает любое решение.

Также владелец опциона может его продать без всяких на то ограничений и при этом не требуется согласия надписателя. Поэтому это условное требование, его реализация зависит только от того, выгодно ли это владельцу контракта.

Для надписателя исполнение предъявленного расчетной палатой опциона является обязательным, он от этого не может отказаться, однако большинство опционов заканчивается не поставкой оговоренных в них активов, а денежными расчетами. Имеются опционы, по которым вообще не предусмотрена поставка актива, а оговорены денежные расчеты. Исполнение всех предъявленных опционов гарантирует расчетная палата биржи.

Что такое премия по опциону?

При покупке контракта покупатель выплачивает продавцу определенную сумму - опционную премию, которая в дальнейшем покупателю не возвращается.

Опционная премия - это цена, выплачиваемая покупателем опциона его продавцу за приобретенное право воспользоваться опционом на оговоренных условиях.

Размер премии устанавливается продавцом и зависит от ряда факторов, которые описаны далее (см. вопрос 92). Обязанности покупателя при покупке ограничиваются выплатой установленной в контракте премии. Продавец получает премию и должен обеспечить гарантии выполнения обязательств.

Для полной гарантии на рынках срочных контрактов существует система гарантийных взносов (залоговых сумм или опционной маржи), которые вносятся продавцами в расчетную палату биржи в виде денег или ценных бумаг при заключении контрактов. Величина этих взносов достигает 12-20% от цены базисного актива. Сумму залога продавец теряет только при его отказе от выполнения обязательств. Покупатель опциона залог не вносит.

Требование биржи к продавцу внести определенную долю стоимости этих ценных бумаг (маржу) на специальный счет возникает, поскольку продажа опциона связана с риском при необходимости реальной продажи (покупки) данного актива.

Существующие на многих биржах срочных контрактов правила внесения маржи позволяют инвестору подобрать такие комбинации финансовых инструментов, которые минимизируют требуемую совокупную маржу. Маржа может вноситься в виде принадлежащих участнику торговли ценных бумаг. В этом случае его расходы минимальны и эти ценные бумаги могут даже приносить владельцу определенный процентный доход.

В опционом контракте на покупку (колл) должны фигурировать следующие сведения:

1. Название компании, акции которой могут быть куплены по данному опциону.

2. Число приобретаемых акций. Чаще всего это полный лот - 100 штук. Если необходимо право на покупку большего количества акций, то покупается несколько опционов.

3. Цена, по которой могут быть в указанный срок приобретены акции -цена исполнения (цена-страйк).

4. Дата, когда право купить данные акции утрачивается (дата истечения). Аналогичные сведения должны предусматриваться в опционе пут.

Что такое внутренняя и внешняя стоимость опциона?

Внутренняя цена (стоимость) опциона - это разница между рыночной ценой и ценой-страйк, прибыль владельца опциона, которую он получил бы при немедленной реализации контракта. Внутренняя стоимость опциона соответствует минимальной стоимости опциона.

Например, покупается опцион на продажу (пут) сроком на 3 месяца с ценой-страйк 2,5 грн. за акцию. Через месяц рыночная цена акций 2,1 грн. Тогда внутренняя стоимость опциона равна 2,5 - 2,1 = 0,4 грн.

Внешняя или срочная (временная) стоимость опциона это разница между премией и внутренней стоимостью опциона. Зависит от изменений курсовой стоимости акций и выплаченной премии. Срочная стоимость отражает время, в течение которого опцион продолжает действовать, и изменчивость (колебания цены) акции. Чем меньше срок до окончания действия опциона, тем меньше внешняя стоимость.

Например, при внутренней стоимости опциона 0,4 грн. и ранее внесенной премии 0,05 грн. внешняя стоимость опциона равна 0,4 - 0,05 = 0,35 грн.

Открытыми позициями при операциях с опционами считаются владение активом (длинная позиция) и обязательство на поставку актива на будущую дату (короткая позиция).

Закрытой позицией при операциях с опционами считается длинная позиция в активе (владение активом) одновременно с короткой позицией (обязательством на поставку) в том же активе; аналогично короткая позиция в активе одновременно с длинной позицией в том же активе или в активе, который его замещает.

Выписывая опцион, продавец открывает по данной сделке короткую позицию. Покупая опцион, инвестор открывает длинную позицию.

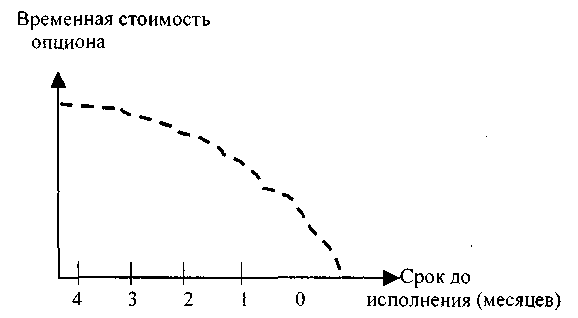

Временная стоимость опциона зависит от времени, остающегося до прекращения прав по опциону (до срока исполнения). Это та сумма, которую покупатель опциона готов заплатить сверх внутренней стоимости в надежде, что стоимость опциона повысится (рис. 4.1).

Рис. 4.1. Изменение временной стоимости в зависимости от срока исполнения

Временная стоимость определяется двумя основными факторами:

- Размахом колебаний цен.

- Временем до истечения контракта.

Оба эти фактора характеризуют уровень риска и определяют размер премии. Чем больше колебания цен, тем обычно выше премия. Ориентировочно премия меняется пропорционально корню квадратному от срока до истечения контракта.

Классом опционов называется совокупность всех опционов, в основе которых лежат одни и те же активы (отдельно на покупку и отдельно на продажу).

Серия опционов представляет собой множество опционов из данного класса с одинаковыми ценами исполнения и сроком жизни. Минимальное количество опционов в одной серии не устанавливается.

Стоимость опциона или цена, которую необходимо заплатить за контракт при открытии позиции, составляет, как показано далее, лишь некоторую долю рыночной цены активов (например, акций), лежащих в его основе. И возможный убыток от приобретения опциона ни при каких условиях не может быть больше суммы премии, уплаченной в этом случае за опцион.

Что выгоднее: купить актив или купить опцион на этот актив?

Рассмотрим несколько упрощенный пример выбора двух вариантов инвестиций - покупка акций или покупка опциона колл на эти акции.

В приведенной таблице показано, что при прогнозе роста цен инвестор может купить акции или опцион на их покупку через некоторое время. Если принимается решение купить акции, то по условиям этого примера инвестор может получит доходность на вложенный капитал 15%. Если выбирается в качестве объекта инвестиций опцион колл, то при росте цен доходность составит 75%. Разница существенна.

| Время | Операция с акциями | Сумма | Операция с опционом колл | Сумма |

| Январь | Покупка 100 акций по 40 грн.за акцию | 4000 грн. | Покупка колл на акции с ценой исполнения 40 грн. и премией 4 грн. (открытие длинной позиции) | 400 грн. |

| Март | Цена выросла | 46 грн. | Премия выросла | 7 грн. |

| Март | Продажа акций по 46 грн. | 4600 грн. | Продажа опциона колл с ценой исполнения 40 грн. и премией 7 грн. (закрытие позиции) | 700 грн. |

| | Прибыль без учета комиссионных | 600 грн. | Прибыль без учета комиссионных | 300 грн. |

Покупатель опциона колл стремится выгадать на изменении цены актива, фактически не владея и не стремясь владеть этим активом, покупка которого обошлась бы значительно дороже.

Следует учитывать, что в случае падения цен на эти акции только на одну гривну потери в первом случае составят 100 грн. (без учета комиссионных), а потери при операции с опционом независимо от уровня падения Цен будут равны величине выплаченной премии - 400 грн. При операциях с акциями потери от продажи акций можно попытаться избежать путем сохранения этих акций в портфеле в надежде на рост цен в будущем, предположим, через год или больше. С опционом так поступить обычно невозможно или сложно, так как он имеет конечный срок обращения. Поэтому чаще всего нельзя сразу и однозначно ответить на вопрос, что выгоднее купить: актив или опцион на право покупки этого актива в будущем. Ответ зависит от тенденций изменения цен на этот актив к моменту закрытияконтракта, насколько точно будет составлен прогноз поведения цен на данный актив.

Особенность операций с опционами заключаются еще и в том, что они позволяют проводить продажу ценных бумаг и других активов, которых в момент заключения контракта нет в наличии или они имеются в ограниченном количестве, т.е. проводить непокрытые операции с "воздухом" (если это разрешается биржевыми правилами и действующим законодательством).

Какие инвестиционные стратегии с опционами существуют?

Простые стратегии заключаются в открытии одной опционной позиции, т.е. покупка или продажа опциона пут или колл.

Стратегии, связанные с двумя опционами, бывают следующими.

Спрэд - одновременное открытие двух противоположных позиций с одинаковыми опционами и одним активом. Например, покупка и продажа опционов колл на один актив с разными датами истечения.

Комбинированные стратегии - одновременное открытие двух одинаковых позиций на разные виды опционов с одним активом. Например, одновременная покупка опционов колл и пут на один актив при одной цене и одинаковой дате.

Синтетические стратегии - одновременное открытие противоположных позиций на разные виды опционов с одним активом. Например, покупка опциона колл и одновременная продажа опциона пут с одинаковыми датами и ценами исполнения.

Если в результате операции с опционом образуется прибыль, то такой опцион называют "в деньгах".

Если в результате операции с опционом - убыток, то такой опцион называют "без денег".

Если в результате нет ни прибыли, ни убытков - "при деньгах".

В чем заключаются простые стратегии с опционами?

Существует два вида действий, связанных с опционными контрактами - эмиссия (надписание) и покупка опциона. Поэтому при простых стратегиях участник рынка может занять любую из четырех позиций в системе опционной торговли:

1. Купить опцион на покупку-длинный колл.

2. Надписать (продать) опцион на покупку - короткий колл.

3. Купить опцион на продажу -длинный пут.

4. Надписать (продать) опцион на продажу - короткий пут. Открытие этих позиций производится с учетом прогноза изменения

конъюнктуры на рынке, с учетом краткосрочного и долгосрочного прогнозов изменения цен на рынке спот и на срочном рынке. Следует учитывать, что когда возникает целесообразность открытия соответствующей позиции по опциону пут или колл, может оказаться, что нет покупателя на этот контракт или его нет в продаже (например, по той цене исполнения, которая обеспечит хеджирование).

Какие права и обязанности имеет владелец опциона на покупку?

Владелец опциона на покупку (колл) имеет только одну обязанность: в момент покупки данного опциона он должен оплатить надписателю оговоренную сумму в виде премии. Эта премия в дальнейшем ему не возвращается. Если размер премии или цены исполнения покупателя не устраивает, то сделка покупки-продажи опциона не совершается.

После покупки опциона колл его держатель получает право перепродать этот опцион на рынке, не спрашивая на это согласия надписателя, или предъявить его расчетной палате биржи для исполнения, т.е. получает право купить оговоренный в опционе актив. Держатель опциона колл на соответствующие акции, имея на руках данный опцион, может не иметь этих акций; неизвестно, будет ли он их иметь. Также он не имеет права до фактической покупки этих акций (если в качестве актива фигурируют акции) получать по ним дивиденды, принимать участие в управлении и т.д.

80. Какие права и обязанности имеет надписатель опциона на покупку?

Надписатель опциона на покупку получает при продаже этого опциона премию в установленном им размере. Его единственное право - получить премию в случае продажи опциона. Вместе с тем до момента фактической продажи оговоренного опционом актива надписатель имеет возможность получать от этого актива определенный доход, например, дивиденды или проценты. Если, конечно, этот актив у него имеется и по нему в этот период выплачиваются доходы.

Обязанностью надписателя такого опциона является продажа указанного в опционе актива владельцу опциона в соответствии с указанием биржи и если владелец выразит желание его купить.

В период действия этого опциона надписатель имеет право закрыть свою позицию путем покупки этого опциона на рынке.

В соответствии с нормами Украины эмитент опциона на покупку ЦБ должен быть собственником базового актива (который по контракту он должен будет поставить) в количестве не менее 80% от общего количества, предусмотренного условиями выпуска. Этот актив должен сберегаться у хранителя ценных бумаг весь срок действия опционов

Какие права и обязанности имеет владелец опциона

на продажу?

Владелец опциона на продажу (пут) имеет только одну обязанность - в момент покупки данного опциона он должен оплатить надписателю оговоренную сумму в виде премии. Эта премия в дальнейшем ему не возвращается. Если размер премии или цена исполнения покупателя не устраивает, то сделка покупки-продажи опциона не совершается.

После покупки опциона колл его держатель получает право перепродать этот опцион на рынке, не спрашивая на это согласия надписателя, или предъявить его расчетной палате биржи для исполнения, т.е. получает право продать оговоренный в опционе актив.

До момента фактической продажи оговоренного опционом актива владелец опциона имеет возможность получать от этого актива определенный доход, например, дивиденды или проценты. Если, конечно, этот актив у него имеется и по нему в этот период выплачиваются доходы.

Какие права и обязанности имеет надписателъ опциона

на продажу?

Надписатель опциона на продажу получает при продаже этого опциона премию в установленном им размере. Никаких прав по этому активу у надписателя опциона нет до момента фактической покупки этого актива (если такая покупка состоится).

Обязанностью надписателя такого опциона является покупка указанного в опционе актива у владельца опциона в соответствии с указанием биржи и если владелец выразит желание его продать.

В период действия опциона надписатель имеет право закрыть свою позицию путем покупки этого опциона на рынке.

В соответствии с нормами Украины, в случае регистрации выпуска опционов на продажу, эмитент должен обеспечить гарантии путем внесения на счет депозитария средств или государственных ЦБ. Эти активы должны быть равны сумме премии плюс 30% стоимости базового актива. Размер гарантии подлежит регулярному перерасчету.

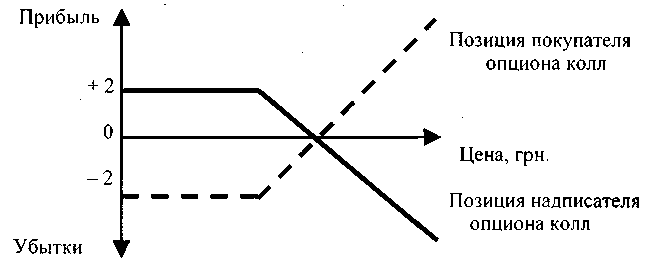

Как графически можно показать изменение прибыли и убытков по опциону колл?

Рассмотрим на условном примере схему изменения прибыли и убытков по опциону колл (рис. 4.2).

Рис. 4.2. Схема опциона колл (для надписателя и держателя)

Предположим, что покупается опцион на покупку (колл) акций фирмы ABC при рыночной цене 50 грн. за акцию и премии 2 грн. Владелец опциона имеет право до даты X произвести покупку 100 акций по цене 50 грн. за штуку. За это право эмитенту выплачивается премия, равная 2 • 100 = 200 грн. Владелец опциона уверен, что при наступлении даты X ему будет гарантирована возможность купить 100 акций ABC за 5000 грн. Общие затраты держателя опциона колл на приобретение акций составят с учетом Ранее выплаченной премии 5200 грн. Если владелец опциона не пожелает использовать купленные им права, то теряются деньги, выплаченные торговцу в виде премии.

Покупатель опциона расчитывает на то, что ко дню X цена акции будет выше 52 грн. (играет на повышение). Если он окажется прав, и цена подни мется, например, до 55 грн., то он может приобрести по контракту 100 акций фирмы ABC по цене-страйк 50 грн. и потом продать их по рыночной цене, получив прибыль от операции 500 грн. Чистая прибыль, учитывая выплаченную авансом премию, равна 500 - 200 = 300 грн.

Если расчеты покупателя опциона колл окажутся неверными и ко дню X цены на эти акции будут ниже уровня 52 грн. (учитывая премию 2 грн.). смысла в исполнении опциона не будет, так как операция не принесет прибыли. В этом случае собственник опциона колл несет убытки, которые ограничены суммой выплаченной премии 200 грн. независимо от уровня падения цен.

Торговец опционами продает опцион на покупку акций фирмы ABC при рыночной цене акций 50 грн. и премии 2 грн. за акцию и берет на себя обязательство до даты X при желании на это собственника опциона продать ему 100 акций по цене-страйк 50 грн. за штуку, независимо от рыночного курса в этот момент. При этом надписатель получает от покупателя премию 200 грн. за опцион на 100 акций. Если владелец опциона до окончания срока пожелает исполнить контракт, торговец будет обязан продать ему 100 акций фирмы ABC за 5000 грн.

Если владелец опциона в этот срок не захочет использовать купленные им права, то надписатель опциона оставляет себе премию 200 грн., полученную при продаже контракта.

Торговец, который надписывает этот опцион, рассчитывает на то, что ко дню X цена акций упадет ниже уровня 50 грн. (играет на понижение). Если это действительно произойдет и цена снизится до 45 (а учитывая премию, даже повысится, но не более 52), то владелец опциона не будет его исполнять и торговец оставит себе премию в виде прибыли 200 грн.

Если цены на акции поднимутся выше 52 грн., достигнув, например. ЬЬ грн., то надписатель обязан продать владельцу опциона 100 акций по цене 50 грн.

Надписатель несет убыток в размере 500 - 200 = 300 грн. (с учетом ранее полученной премии и упущенной выгоды).

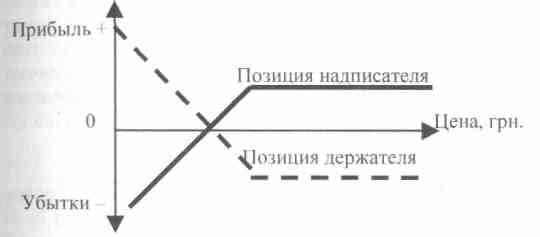

Как графически можно показать изменение прибыли и убытков по опциону пут?

Рассмотрим на условном примере схему изменения прибыли и убытков по опциону пут.

Предположим, что покупается опцион на продажу по акциям фирмы АВС при рыночной стоимости 50 грн. и премии 2 грн. за акцию. У покупателя образуется право до даты X продать 100 акций по цене 50 грн., независимо от их рыночной стоимости, и при покупке он платит премию 200 грн. Если владелец опциона в оговоренный срок не пожелает использовать свои права, то он теряет премию 200 грн.

Владелец опциона продавца играет на понижение и рассчитывает на то, что ко дню X цена акций упадет ниже 50 грн. (48 грн. с учетом премии). Если он окажется прав, и цена снизится, например, до 45 грн., то он может купить на рынке 100 акций по 45 и продать их по опциону по 50 грн. (рис. 4.3).

Рис. 4.3. Схема опциона пут (для надписателя и держателя)

Учитывая ранее выплаченную премию 200 грн., его прибыль составит 300 грн. Если его прогнозы относительно движения цен оказались неверными и цены будут выше 50 грн., то его потери составят ранее выплаченную премию - 200 грн.

Владелец опциона на продажу при наличии у него данных акций до момента их фактической продажи сохраняет право получать дивиденды и принимать участие в управлении АО.

Надписание опциона на продажу (короткий пут).

Торговец продает опцион на продажу на указанных выше условиях и берет на себя обязательство при желании на то владельца опциона до наступления даты X купить у него 100 акций по цене-страйк 50 грн. независимо от цены на рынке. За это обязательство надписатель получает премию 200 грн. Если владелец опциона пожелает, то надписатель безусловно купит у него акции за 5000 грн. Если владелец решит не использовать свое право, то надписатель получает прибыль 200 грн., далее не выполняя никаких действий.

Торговец, который надписал опцион, расчитывает на то, что цена на акции поднимется выше 48 грн. (с учетом премии) и в этом случае он получит прибыль 200 грн. (играет на повышение). Если его прогнозы окажутся неверными и цена упадет, например, до 46 грн., то надписатель будет вынужден купить у собственника опциона 100 акций по цене-страйк и его потери в данном случае составят 500 - 300 = 200 грн.

В чем заключаются особенности непокрытой и покрытой продажи опциона колл?

При непокрытой продаже опциона колл продавец в момент продажи не владеет лежащим в основе опциона активом и надеется, что цена на данный актив сохранится или снизится. В этом случае для держателя не имеет смысла предъявить опцион для исполнения (нет смысла покупать актив дороже, чем его цена на рынке спот). Продавец в этом случае получает прибыль в виде полученной премии. Но в случае неправильного прогноза и роста цены на актив продавец будет нести убытки и часто достаточно существенные.

Это типичная спекулятивная стратегия.

При покрытой продаже опциона колл продавец в момент продажи обычно владеет лежащим в основе опциона активом и надеется, что цены на данный актив сохранятся или даже снизятся. В этом случае полученная продавцом премия является его дополнительной прибылью по инвестициям в данный актив и полезным мероприятием по сохранению прибыльности при некотором падении цен. В случае роста цены продавец теряет потенциальную прибыль от этого актива, так как он может быть вынужден продать актив дешевле рыночной цены.

Полученная при этом премия может только частично компенсировать упущенную выгоду.

Какие цели преследуют продавцы и покупатели опционов колл?

Субъекты, которые занимают ту или другую позицию на рынке оп-ционых контрактов, обычно преследуют разные цели.

Цели владельцев (покупателей) опциона на покупку:

1. Стремление к получению прибыли при росте цен на акции без вложения больших сумм. Риск потерь ограничивается размером премии.

2. Страховка при продаже взятых в долг ценных бумаг (игра на понижение в виде непокрытой операции), которые потом необходимо будет купить и вернуть.

3. Возможность покупки ценных бумаг через оговоренный срок по определенным ценам с фиксированным размером оплаты в конце выбранного срока, если в момент заключения контракта нет достаточных средств.

4. Использование опционов для формирования части доходного портфеля.

Затраты будут меньше, чем при покупке соответствующих бумаг. Цели надписателей (эмитентов) опционов на покупку:

1. Стремление к получению прибыли при снижении цен на базисный актив.

2. Стремление к повышению доходности акций, которые имеются на руках, даже при падении цен на них за счет получения премии. Опцион даст доход.

3. Страхование от риска обесценивания капитала, вложенного в данные акции.

Какие цели преследуют продавцы и покупатели опционов пут?

Цели покупателей (владельцев) опционов на продажу:

1. Стремление к получению прибыли при снижении цен на акции. Эту прибыль можно получить даже не владея акциями (активами).

2. Страхование от риска обесценивания капитала в случае падения цен. Цели надписателя (эмитента) опциона на продажу:

1. Стремление к увеличению прибыли от ценных бумаг, которые имеются в портфеле при вероятном росте цен.

2. Надписание опциона продавца позволяет получать дополнительную прибыль в виде премии, в результате снижаются затраты, купленные акции окажутся дешевле на сумму премии.

Описанные опционные стратегии обычно относятся к стратегиям одиночных операций. Однако инвестор может одновременно осуществлять операции с опционами и базовыми ценными бумагами (стратегия хеджирования), может торговать опционами на покупку и на продажу с различными ценами исполнения или различными сроками (стратегия спрэ-Да) может прибегать к комбинированной сделке, сочетая опционы на покупку и продажу (стратегия комбинирования).

Как проводится биржевая торговля опционами?

Опционные контракты являются распространенными биржевыми инструментами и торгуются на биржах производных ценных бумаг, например, на Лондонской международной бирже финансовых фьючерсов и опционов (ЛИФФЕ). В этом случае они называются свободно совершать обороты опционами.

Биржевая торговля опционами обычно совершается полными пакетами акций. Такой пакет носит название лот и это 100 или 1000 акций. Торговля ими на бирже осуществляется методом свободного выкрика, т. е. биржевые брокеры одновременно дают свои предложения на покупку и продажу различных опционов. Опцион является ценной бумагой на предъявителя, что позволяет совершать его свободную перепродажу без индоссамента и без изменения условий контракта. Также существуют внебиржевые опционы, которые заключаются между двумя контрагентами на индивидуальных условиях вне биржи.

Биржевая торговля опционами во многом похожа на фьючерсную торговлю. На большинстве бирж котируются стандартные контракты и делают рынок специальные дилеры, которые выступают в качестве продавцов и покупателей, назначая свою котировку. Биржевые опционы преимущественно бывают американскими. Границы спрэда устанавливает сама биржа в зависимости от цены опционов. Все это обеспечивает высокую ликвидность опционных контрактов, в любой момент их можно продать или купить по текущей цене.

После того как продавец и покупатель опциона заключили контракт, всякая связь по данной сделке между ними прекращается и стороной сделки для каждого из них выступает расчетная палата.

Биржа сама устанавливает цену исполнения опционного контракта по каждому активу. На американских биржах цена обычно идет с интервалами в 2,5 дол., 5 дол. или 10 дол. в зависимости от текущего курса спот соответствующих акций. Например, если текущий курс акций компании А составляет 60 дол., то биржа открывает новые контракты на срок до 9 месяцев с ценой исполнения 55 дол. и 65 дол. Если в дальнейшем курс акций повысится до 70 дол., то новые опционы с этим же сроком будут предложены с ценой исполнения 75 дол. Поэтому на рынке одновременно может котироваться несколько различных опционов на одни акции.

Опционы обезличены и поэтому возможна их свободная перепродажа и неоднократная смена владельца. При прочих равных условиях премия при перепродаже (цена опциона) снижается по мере приближения к дате исполнения.

Владелец опциона колл не имеет прав на дивиденды, пока не приобретет эти акции по контракту.

Выданные в форме дивидендов акции включаются в общий объем контракта при сохранении его условий.

Все клиенты заключают сделки с опционами через брокеров и за это платят им комиссионные, размер которых обычно регулируется биржей и определяется как фиксированная величина плюс некоторый процент с общей суммы контракта. При исполнении контракта инвестор вновь платит комиссионные, которые равны обычной сумме, взимаемой брокером при совершении кассовых сделок с акциями. Инвестор в зависимости от вида опциона должен внести брокеру премию и некоторую маржу, а брокер перечисляет эти деньги в расчетную палату. В дальнейшем расчетная палата ежедневно осуществляет все расчеты с брокером по каждому опциону.

Следует учитывать, что опцион на продажу акций сохраняет право его владельца до момента реализации получать дивиденды по базовому активу и принимать участие в управлении АО, если, конечно, этот актив имеется у держателя опциона.

В реальных рыночных условиях всегда необходимо быть готовым выкупить опцион (закрыть свою позицию или совершить противоположную сделку на рынке), если ситуация стала складываться против игрока; непокрытый подписчик никогда не должен ждать исправления рыночной ситуации, ему следует сразу же идти на сравнительно небольшие убытки и выходить из игры.

Как производится защита опционов от дробления акций?

Опцион колл, дающий право его владельцу купить акции, должен быть защищен от дробления акций (от операции сплит) и выплаты дивидендов акциями. Необходимость такой защиты связана с тем, что дробление акций и выплата дивидендов акциями обязательно оказывают влияние на курс покупаемых по опциону акций. Эти корпоративные операции приводят к падению цены и поэтому без компенсирующих мер создается невыгодное положение для держателя опциона и преимущество для продавца.

Если имеется, например, опцион колл на акции компании NN с ценой исполнения 50 дол., то дробление акций 2:1 (две новые акции за одну старую) приведет к тому, что цена упадет до 25 дол. Поэтому после дробления производится изменение контракта таким образом, что он будет давать его держателю право на покупку 200 акций по цене 25 дол. (независимо от рыночных цен).

Выданные в форме дивидендов акции включаются в общий объем контракта при сохранении его условий. Например, в период действия опциона на продажу 100 акций компании NN с ценой-страйк 50 дол. были объявлены 5% дивиденды акциями. Держатель получает право на продажу по этому опциону 105 акций в те же сроки по 50 дол.

При выплате по акциям дивидендов деньгами отсутствует защита в отношении опционов на эти акции. Например, если компания NN выплатит по 2,5 дол. за акцию наличными, то условия опциона останутся прежними (даже если цена акций после объявления дивидендов повысится и после выплаты дивидендов понизится).

Что такое опционы по биржевым индексам?

Опцион на биржевой (фондовый) индекс - это опцион, в котором в качестве базисного актива используется значение соответствующего фондового индекса, выраженное в денежных единицах. Поставка и продажа акций, входящих в состав индекса, по такому опциону не предусмотрена, это исключительно игра на разнице цен. Все расчеты по таким опционам ведутся только в денежной форме.

Опционы по фондовым индексам используются в биржевой практике аналогично обычным опционам по акциям, т.е. они могут использоваться для чисто спекулятивных целей, для временного инвестирования средств и для хеджирования.

Впервые операции с опционами по индексам начались в 1983 г. на Нью-Йоркской фондовой бирже с индексом акций этой биржи, а уже затем операции с ними начались на Чикагской бирже опционов с индексами "Стэндард энд Пурз-500'" (S&P-500). Использование этих опционов в спекулятивной игре заключается, например, в том, что при ожидании инвестором роста курса акций какой-нибудь отрасли покупается опцион на покупку индекса этой отрасли, т.е. всех компаний, входящих в этот индекс (именно не акций этих компаний, а только опциона с условным правом покупки). Если ожидания подтверждаются, то инвестор получает определенный доход. Если инвестор ожидает общего улучшения ситуации на фондовом рынке, но не имеет уверенности каких отраслей и компаний коснется это улучшение, то он может приобрести опцион на покупку общего фондового индекса, который котируется на этом рынке. Этот рынок часто называют рынком забалансовых инструментов.

Параметры опционов на индексы.

Формирование цены опциона происходит на базе пунктов индекса. Чаще всего эта цена в США составляет 100 долларов (или 500 дол., в зависимости от индекса за один пункт). Это означает, что если на определенную дату индекс "Стэндард энд Пурз-100" равен, предположим, 812, то стоимость одного опциона равна 81 200 дол. В результате, множитель 100 в данном случае выступает в этих контрактах как заменитель количества акций в полном лоте (100 акций) по обычному опционному контракту.

Период обращения опционов на фондовый индекс обычно равен трем месяцам.

Понятно, что урегулирование сделок происходит без поставок каких либо реальных ценных бумаг, а исключительно путем денежных расчетов. Это объясняется тем, что индекс представляет собой только расчетную величину и выражается она не в денежных единицах, эту величину невозможно поставить и получить реально. Поэтому при закрытии позиции по индексному опциону продавец опциона выплачивает через биржу держателю опциона разницу между ценой исполнения опциона, указанной в контракте, и фактическим значением величины индекса, умноженную на 100.

Рассмотрим пример игры на таком опционе.

Предположим, что куплен опцион колл на индекс "Стэндард энд Пурз-100" из расчета 321,18 пунктов. Его стоимость в этот момент составляет 31 218 дол., но покупатель выплачивает продавцу только премию, равную 1000 дол. К концу срока действия величина приведенного выше индекса выросла до 340,18 пунктов (рост на 28 пунктов). Тогда стоимость индекса вырастет до 34 018 дол. (340,18 • 100), т.е. на 2800 дол. В этом случае владелец опциона реализует свое право и продавец должен выплатить ему разницу в размере 2800 дол. Однако, поскольку владельцу покупка опциона обошлась в определенную сумму, то его выигрыш будет меньше. | Если премия равнялась 1000 дол., то фактический выигрыш без учета ко-I миссионных и налогов составил 1800 дол. Понятно, что если величина ин-f декса снизилась ниже 312 пунктов, то потери владельца опциона будут равны выплаченной авансом сумме премии. Максимально возможная сумма прибыли продавца (надписателя) опциона пут или колл в любом случае равна полученной премии.

Премия по опциону на фондовый индекс определяется на основе котировки опционов, которые в США определяются Опционной клиринговой корпорацией (ОКК). Например, опцион на покупку индекса "Стэндард энд Пурз-100", который в феврале был равен 280, по котировке ОКК на июнь этого же года (по прогнозам этой корпорации) составит плюс 10. Это обо значает, что для приобретения в феврале опциона на покупку этого индекса со сроком истечения в июне инвестор должен заплатить в виде премии 1000 дол. (10 пунктов по котировке ОКК умножить на 100 дол.). В результате для покупки самого опционного контракта в данном случае необходимо потратить только 1000 дол. при цене исполнения по контракту 31218 дол. или др. Однако цена исполнения имеет значение только для последующих расчетов, она отражает базисную величину индекса. В случае роста индекса выше оговоренной в контракте цены исполнения, владелец опциона пут может получить крупную прибыль на свой вложенный капитал (в данном случае на 1000 дол.), а в случае падения значения этого индекса инвестор теряет только премию, которую он потратил на покупку контракта.

Что такое арбитражные операции с опционами?

Процесс использования участниками рынка неправильно установленной цены, т.е. опционной премии, и соответствующего выравнивания цен называется арбитражем.

Предположим, что текущая цена акций равна 60 грн. и инвестор имеет возможность приобрести опцион на покупку этих акций с ценой исполнения 50 грн. при премии 5 грн. Тогда возникает возможность купить опцион и тут же его исполнить, что обеспечивает прибыль в 5 грн. с учетом ранее внесенной премии и без всякого риска. Это обычная арбитражная операция без инвестирования средств. Для исключения возможности получения таких доходов, которые ведут к эквивалентным убыткам торговцев, разработано множество схем, ограничивающих возможности для арбитража.

Существует положение, что цена опциона всегда должна быть больше или равна цене исполнения этого опциона, т.е. сумме дохода, который можно получить, прибегнув к исполнению опциона.

От каких факторов зависит цена опциона (премия)?

Ценой покупки опциона является премия, которая назначается эмитентом опциона и выплачивается его покупателем в момент покупки независимо от вероятности исполнения этого контракта в дальнейшем. Эта премия зависит от ряда факторов и должна обеспечивать определенную доходность как продавцу, так и покупателю опциона при различных рыночных условиях. Кроме того, размер премии должен ограничивать возможность проведения арбитражных операций сразу после покупки опциона.

Чаще всего для расчета премии или стоимости опциона используется формула, которая была предложена американскими учеными Фишером Блэком и Майроном Шоулзом, которую так и называют формулой Блэка-Шоулза (модель BSOPM). По этой формуле (в данном пособии не приводится) определяется расчетная величина премии в зависимости от ряда исходных параметров, приведенных далее. При реальных сделках участники на срочном рынке могут устанавливать другие, но достаточно близкие к расчетным цены в зависимости от условий, от конъюнктуры рынка.

В связи с тем, что в формулах имеются несколько переменных величин, рядом специалистов был проведен анализ зависимостей цены опциона от величины показателей, используемых для расчета. В результате определено, например, что при увеличении уровня риска размер премии, как правило, увеличивается. Важно также, что уменьшение срока до момента исполнения опциона всегда приводит к уменьшению его цены и это позволяет во многих случаях получать прибыль на эмиссии опционов, однако известно, что опционные контракты редко заканчиваются фактическим исполнением, т.е. поставкой активов и это несколько расширяет возможности приведенной методики.

Существуют и другие модели расчета стоимости опционов, но специалисты пришли к выводу, что не существует метода, который бы обеспечивал результаты оценки и прогноза лучше, чем модель Блэка-Шоулза.

Следует иметь в виду, что механизм ценообразования по опционам носит вероятностный характер. Считается, что основным фактором, который нельзя точно рассчитать, является неустойчивость или риск (о).

Премия опциона колл тем выше, чем больше цена спот актива, время до истечения контракта, ставка без риска, меньше цена исполнения и размер выплачиваемого на актив дохода. Премия опциона пут тем выше, чем больше цена исполнения, выплачиваемый на актив доход, меньше цена спот, ставка без риска и период времени до окончания контракта. Перечисленные факторы сведены в таблицу.

| Ценностный фактор | Премия по опциону колл | Премия по опциону пут | |||

| Увеличение текущей цены актива, лежащего в основе опциона | увеличивается | уменьшается | |||

| Увеличение цены исполнения опциона | уменьшается | увеличивается | |||

| Удлинение времени до исполнения | увеличивается | увеличивается | |||

| Увеличение размера безрисковой процентной ставки | увеличивается | уменьшается | | ||

| Увеличение уровня риска (увеличение неустойчивости) | увеличивается | увеличивается | | ||

Какие нормы по выпуску и обращению опционов действуют в Украине?

Решением Государственной комиссии по ценным бумагам и фондовому рынку от 24 июня 1997 г. № 13 утверждены "Правила выпуска и обращения фондовых деривативов". В соответствии с этими Правилами установлены определенные нормы по выпуску и обращению опционных контрактов.

Эмитентами опционов могут быть только юридические лица - торговцы ценными бумагами, которые являются членами фондовой биржи или участниками ТИС, которые должны отвечать обязательным нормативам достаточности собственных средств. Поэтому все остальные участники рынка, не имеющие соответствующей лицензии торговца ценными бумагами, могут осуществлять такие операции только через торговцев.

В соответствии с этими Правилами эмитент опциона на покупку ЦБ должен быть собственником базового актива (который по контракту он должен будет поставить) в количестве не менее 80% от общего количества, предусмотренного условиями выпуска. Этот актив должен сберегаться у хранителя ценных бумаг весь срок действия опционов.

В случае регистрации выпуска опционов на продажу эмитент должен обеспечить гарантии путем внесения на счет депозитария средств или государственных ЦБ. Эти активы должны быть равны сумме премии плюс 30% стоимости базового актива. Размер гарантии подлежит регулярному перерасчету.

Регистрация выпуска опционов осуществляется Государственной комиссией по ценным бумагам и фондовому рынку, в которую эмитент подает соответствующую документацию.

В связи с тем, что некоторые украинские компании практиковали заключение договоров с физическими лицами в виде опционов на приобретение акций приватизируемых предприятий до окончания процесса их приватизации, ГКЦБФР приняла решение (14.09.1998 г. № 109) запретить фи зическим и юридическим лицам заключение любых договоров, которые попадают под признаки фондовых деривативов, если на момент заключения этих договоров размещение ценных бумаг, которые являются предметом таких договоров, не было закончено в установленном законодательством порядке. Это не означает, что прекращена возможность выпуска и обращение фондовых деривативов, а только ограничена возможность их использования на условиях, противоречащих действующим положениям.

Опцион должен содержать следующие основные реквизиты:

название контракта;

вид контракта (с поставкой или без поставки базового актива);

стороны опциона;

разновидность опциона (опцион на покупку, опцион на продажу);

базовый актив и его характеристики (эмитент, вид и количество ценных бумаг, срок обращения, другие сведения для ценных бумаг; вид и количество валюты - для средств; количество, ассортимент - для других товаров);

цена исполнения;

единица измерения цены;

срок исполнения (для опциона с исполнением в течение срока действия) или день исполнения (для опциона с исполнением на установленную дату);

размер премии опциона;

ответственность сторон и другие реквизиты.