Рынок производных ценных бумаг фьючерсные контракты

| Вид материала | Документы |

- Вопросы к экзамену по дисциплине «Рынок ценных бумаг», 1386.38kb.

- Программа дисциплины Рынок ценных бумаг (Мировой фондовый рынок) для специальности, 145.23kb.

- Задачи: дать студентам понимание сущности и видов ценных бумаг; познакомить с профессиональной, 14.72kb.

- 2. Законодательство рф, регламентирующее функционирование рынка ценных бумаг, 495.27kb.

- Рынок ценных бумаг и фондовая биржа оглавление: Глава 16. Рынок ценных бумаг и фондовая, 520.8kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Экзаменационные вопросы по дисциплине «Рынок ценных бумаг», 20.04kb.

- Вопросы для подготовке к экзамену по дисциплине «Рынок ценных бумаг», 44.5kb.

- Контрольная работа по предмету: рынок ценных бумаг на тему: Портфели ценных бумаг, 175.08kb.

ТЕМА 9. РЫНОК ПРОИЗВОДНЫХ ЦЕННЫХ БУМАГ

1.ФЬЮЧЕРСНЫЕ КОНТРАКТЫ

2.ФОРВАРДНЫЕ КОНТРАКТЫ

3.ОПЦИОННЫЕ КОНТРАКТЫ

4.СПЕЦИФИЧЕСКИЕ ИНСТРУМЕНТЫ И ХЕДЖИРОВАНИЕ

1. ФЬЮЧЕРСНЫЕ КОНТРАКТЫ

Как заключаются фьючерсные контракты?

Все фьючерсные контракты осуществляются через расчетную палату биржи, которая регистрирует каждый контракт, проводит клиринг и их исполнение гарантируется этой палатой. Поэтому при заключении контракта нет необходимости проверять финансовое состояние контрагента, его платежеспособность; независимо от всех обстоятельств исполнение контракта гарантировано биржей в лице ее расчетной палаты.

Лицо, которое с разрешения биржи надписывает и продает контракт (продавец), берет на себя обязательство поставить в определенный срок указанный в контракте актив и получить за него определенную сумму. Это лицо занимает короткую позицию (short).

Лицо, которое покупает этот контракт (покупатель), берет на себя обязательство принять данный актив и заплатить за него в указанный срок определенную сумму, и занимает длинную позицию (long).

Таким образом:

Купить фьючерсный контракт - это значит взять на себя обязательство принять от биржи первичный актив (например, облигации или реальные активы), когда наступит срок исполнения фьючерсного контракта, и уплатить по нему бирже по цене, установленной на рынке (открытие длинной позиции).

Продать фьючерсный контракт - это значит принять на себя обязательство поставить (продать) бирже первичный актив, когда наступит срок исполнения фьючерсного контракта и получить за него от биржи соответствующие денежные средства согласно цены продажи этого контракта (открытие короткой позиции.)

Реальной продажи и покупки актива в момент заключения контракта нет.

Фьючерсный контракт - это биржевой договор, разрабатываемый на данной бирже и обрашающийся только на ней. На другой бирже могут быть такие же или другие контракты.

С момента заключения и регистрации, второй стороной контракта для этих лиц становится расчетная палата биржи, которая для продавца выступает покупателем контракта, а для покупателя - продавцом. Все дальней шие расчеты выполняются не между участниками сделок, а между каждым из них и расчетной палатой. Если участник контракта все-таки выразит желание осуществить или принять поставку по не ликвидированному до дня поставки контракту, то он должен информировать об этом палату. В этом случае палата выбирает лицо с противоположной позицией, которая не была закрыта, и сообщает ему о необходимости поставить или принять требуемый актив.

Каждый фьючерсный контракт должен иметь определенный месяц, который является месяцем поставки актива по контракту или месяцем окончательного расчета. На каждой бирже все контракты на один и тот же базовый актив с определенным месяцем поставки полностью идентичны и составляют фьючерсную серию.

Купленный или проданный контракт, который не был компенсирован дальнейшей продажей или доставкой актива (товара) называется открытым контрактом (открытой позицией). Общее количество открытых фьючерсных контрактов (проданных или купленных), которые не были компенсированы обратными фьючерсными операциями или доставкой актива, является открытым интересом. Открытый интерес увеличивается или уменьшается в зависимости от участников, которые приходят на рынок, в зависимости от предполагаемой доходности этих контрактов.

Суммарное количество открытых позиций по состоянию на момент закрытия торгов ежедневно публикуется биржей.

Что такое маржа на фьючерсном рынке?

Как было отмечено ранее, фьючерсные контракты заключаются главным образом с целью хеджирования или игры на курсовой разнице. При этом заключение контрактов в основном не требует расходов (для сравнения следует вспомнить премию по опционным контрактам). Однако при открытии позиции оба контрагента (с длинной и с короткой позициями) обязаны внести на счет расчетной палаты некоторую сумму денег в качестве гарантийного взноса или залога. Этот залог носит название начальная или операционная маржа, а счет - маржевым счетом.

Минимальный размер маржи по каждому активу устанавливается расчетной палатой (например, 10% от суммы контракта) и тем самым устраняется вероятность кредитного риска. В зависимости от специализации участников торгов может устанавливаться для них различный уровень маржи. Например, в США для хеджеров маржа может устанавливаться в пределах от 2% до 4%. Брокер, работающий с клиентом, может потребо вать от него внести маржу в повышенном размере. Расчетная палата устанавливает также нижний уровень маржи, обозначающий, что на счете клиента всегда должен быть минимальный не снижаемый остаток. Операционная маржа на фьючерсном рынке - это контрактная гарантия и не

обязательно она вносится наличными. Часто крупные игроки вносят маржу в виде ценных бумаг и в этом случае эти бумаги продолжают приносить им определенный процентный доход. Поэтому некоторые специалисты рассматривают фьючерсные рынки как рынки, на которых позиция может быть открыта без инвестирования средств, а операции при этом являются безбалансовыми.

Следует учитывать, что больший размер маржи требуется по контрактам с большей дисперсией цены, так как по ним вероятен повышенный риск и возможны потери расчетной палаты, которая гарантирует исполнение сделок при отказе одной из сторон.

Котировочная цена - это цена, которая определяется по итогам торговой сессии как некоторая средняя величина на основе сделок, заключенных перед закрытием или в ходе торговой сессии. Цены обычно устанавливаются в расчете на единицу актива. Если, например, участники договорились о цене в 3,8 дол. за бушель пшеницы, то общая сумма контракта составляет 5000 • 3,8 = 19 000 дол. Здесь 5000 - количество бушелей пшеницы в одном контракте. В зависимости от прогнозов участников торгов в следующий биржевой день котировочная цена может быть выше или ниже.

Для контроля в конце каждого торгового дня расчетная палата по котировочной цене производит расчет позиций продавцов и покупателей контрактов, переводя сумму выигрыша со счета проигравшей стороны на счет выигравшей. Эта сумма называется вариационной (переменной) маржей. Таким образом, вариационная маржа и является суммой проигрыша или выигрыша участников фьючерсной торговли. Если участник открыл длинную позицию (купил контракт) и в дальнейшем закрывает ее (продает этот контракт) по более высокой цене, то разница между этими ценами и составляет его выигрыш. А если он вынужден закрыть свою позицию по более низкой цене, то разница составит его проигрыш. Соответственно продавец выиграет, если закроет позицию (совершит офсетную сделку или выкупит контракт) по более низкой цене, и проиграет, если закроет по более высокой цене.

Что такое фьючерсная цена?

Фьючерсные цены основываются на цене соответствующего актива и изменяются в соответствии с изменением цены этого актива на рынке спот.

Ориентиром по фьючерсным сделкам служит котировочная (текущая) цена контракта. При росте этой цены после заключения контракта его покупатель выигрывает, а продавец проигрывает. При понижении фьючерсной цены выигрывает продавец контракта, а покупатель проигрывает аналогичную сумму. Разница в стоимости контракта по длинной или короткой позиции определяется как разница между ценой заключения сделки и текущей котировкой, умноженной на единицу контракта. Фьючерсные цены определяются методом открытого торга на бирже в результате столкновений предложений на покупку и продажу.

Котировочная цена - это цена, которая определяется по итогам торговой сессии как некоторая средняя величина на основе сделок, заключенных перед закрытием или в ходе торговой сессии. Цены обычно устанавливаются в расчете на единицу актива.

При прогнозировании роста рынка прибыль можно получить за счет покупки фьючерсного контракта и его последующей продажи по более высокой цене. При снижении рыночной конъюнктуры возможна продажа фьючерса по высокой цене и последующая покупка этого же фьючерса по более низкой цене и получения за счет этого прибыли.

Например, определим прибыль или убыток для держателя длинной позиции по контракту на соевое масло. Если котировочные цены падают с 32,05 до 31,70 центов при единице контракта 60000 фунтов, то

AV= 60 000 • (0,3170 - 0,3205) = - 210 дол.

Эта сумма, которую потерял владелец (покупатель) контракта, и ровно столько выигрывает продавец в данном случае.

По итогам каждого дня в соответствии с текущими котировками на контракты стороны контракта получают выигрыши или несут потери. Котировочная цена определяется по итогам каждой торговой сессии как средняя величина на основе сделок, заключенных в ходе каждой сессии или по ценам закрытия. Суммы на счету в расчетной палате выше начального уровня маржи могут сниматься со счета, а если сумма опускается ниже минимального уровня, то проигравшая сторона (или ее клиент) должен внести дополнительный взнос. Если требуемая сумма не вносится, то контракт должен ликвидироваться с помощью офсетной сделки (это сделка, противоположная ранее заключенной сделке по такому же контракту с тем же сроком исполнения).

В табл. 5.1 представлена система и результаты клиринга, который проводит расчетная палата в конце каждого рабочего дня по условной фьючерсной сделке, заключенной 1 апреля на июньский контракт.

В соответствии с этим примером, если в конце биржевой сессии 4 апреля стороны закрыли свои позиции с помощью офсетных сделок, то за три дня покупатель получил выигрыш в 50 грн. Причем, начальная сумма, которую потребовалось инвестировать в эту операцию, составила только 100 грн., или доходность без учета комиссионных составила 50%. Аналогично за этот период убыток продавца составил 50 грн., или 50% от первоначально внесенной суммы.

Таблица 5.1 Пример текущих расчетов по фьючерсному контракту

| | Открытие позиции | 2 день | 3 день | 4 день |

| Фьючерсная цена, грн. (оговоренная контрактом) | 1000 | | | |

| Котировочная цена | | 1020 | 1030 | 1050 |

| Нижний уровень маржи | 70 | | | |

| Позиция покупателя: маржевый счет переменная маржа накопленный выигрыш/проигрыш | 100(10%) | 120 +20 +20 | 130 +10 +30 | 150 +20 +50 |

| Позиция продавца: маржевый счет переменная маржа накопленный выигрыш/проигрыш | (10%) | 80 -20 -20 | 70 -10 -30 | 50 -20 -50 |

Урегулирование позиций сторон выполняется расчетной палатой в конце каждого дня на основе расчетной (котировочной цены), в качестве которой принимаются средние фьючерсные цены, по которым торговались данные контракты перед закрытием торгов данного дня (цена закрытия). Продавец и покупатель могут снять со своего счета сумму, превышающую уровень начальной маржи. Для приведенного в табл. 5.1 примера - это 50 грн., накопленные сверх начальной маржи у покупателя (держателя) контракта. На счету у надписателя по этому примеру оказалось меньше, чем уровень начальной маржи и меньше, чем нижний уровень маржи, и в этом случае он должен донести необходимую сумму (не менее 25) или закрыть свою позицию при помощи офсетной сделки. Следует напомнить, что часто расчетные палаты устанавливают разный уровень начальной маржи для разных лиц - для хеджеров и спекулянтов.

Фьючерсная цена может рассматриваться как прогноз относительно цен в будущем на основании всей текущей информации. Поэтому фью черсные цены могут часто изменяться под влиянием новой информации и от того, как на неё реагируют в текущий момент участники рынка.

Как проводятся расчеты во фьючерсной торговле?

Расчеты по фьючерсным контрактам в период от дня открытия позиции до закрытия или исполнения проводятся в следующей последовательности.

1. Участники торгов открывают позицию (заключают между собой фьючерсный контракт). Контракт регистрируется в Расчетно-клиринговой палате и вносится первоначальная маржа по контракту в размерах, установленных биржей. За регистрацию контракта вносится биржевой сбор.

2. В период сохранения позиции ежедневно после торгов Расчетно-клиринговая палата ведет расчеты по размеру маржи, начисляются прибыли выигравшему и снимаются средства со счета проигравшего в соответствии с котировками фьючерсов на рынке. Проигравшие участники торгов вносят необходимую сумму вариационной маржи в соответствии с расчетами палаты (в случае, если уровень маржи на счете становится ниже установленного биржей минимального уровня) или должны закрыть свою позицию.

3. При закрытии участником торгов своей позиции путем совершения обратной (офсетной) сделки Расчетно-клиринговая палата проводит расчеты прибыли (убытка) по позиции. Начисляются средства выигравшему по закрытому фьючерсному контракту и определяется сумма проигрыша второй стороны. Участники торгов вносят биржевой сбор за регистрацию обратной сделки.

В случае закрытия позиции с исполнением контракта Расчетно-клиринговая палата обеспечивает передачу и получение биржевого актива, лежащего в основе фьючерсного контракта с его соответствующей оплатой покупателем против поставки.

Таким образом, Расчетно-клиринговая палата выступает как третья сторона в сделках по всем фьючерсным контрактам, т.е. покупатели и продавцы несут финансовые обязательства не друг перед другом, а перед расчетной палатой, которая ведет финансовые расчеты и выступает гарантом.

Что такое тик на фьючерсном рынке?

Тик - это минимальное изменение цены фьючерсного контракта, разрешенное биржевыми правилами. Каждый тик имеет определенную денежную стоимость. Например, по правилам Лондонской международной биржи финансовых фьючерсов (LIFFE) денежная стоимость тика составляет 2,50 дол. США для фунта стерлингов и 12,50 дол. для других валют. При этом номинальная стоимость стерлингового контракта составляет 25 000 ф. ст. (один лот). Размер тика 0,0001 дол. за 1 ф. ст., что дает его стоимость в 2,50 дол. (0,0001 • 25000 = 2,50).

Чтобы не допустить чрезмерной спекуляции на фьючерсных контрактах биржи, как правило, предусматривают ежедневные лимиты отклонения цен текущего дня от предыдущего. Такое отклонение может составлять примерно 5% и если в ходе сессии цена выходит за этот предел, то биржа запрещает торговлю по ценам, выходящим за границы установленного интервала в этот биржевой день. В результате торговля может прекратиться и на следующий день интервал допустимых цен поднимается или снижается. Следует учитывать, что резкое изменение цены может являться результатом воздействия изменения котировок на спотовом рынке. Также для ограничения спекулятивной активности биржа может установить позиционный лимит, заключающийся в ограничении количества открытых контрактов у одного участника рынка. Напомним, что по законодательству Украины объем открытых позиций торговца не должен превышать пятикратного размера его уставного капитала.

Возможна ли поставка актива по фьючерсному контракту?

Любой фьючерсный контракт имеет ограниченный и установленный биржей срок существования, например, три или шесть месяцев.

Урегулирование фьючерсных контрактов или закрытие позиции по ним может происходить двумя способами:

• путем заключения обратной (офсетной) сделки (by offset);

• путем поставки оговоренного в контракте актива (by delivery).

При урегулировании путем офсетной сделки участник сделки должен дать брокеру приказ на совершение такой сделки:

• держатель длинной позиции (лицо, которое владеет контрактом) дает приказ на продажу этого фьючерсного контракта;

• держатель короткой позиции (лицо, которое продало контракт) дает

приказ на покупку такого же контракта.

Контракт от держателя данной позиции продается новому участнику торгов, который становится его держателем и занимает длинную позицию, либо продавцу, держателю короткой позиции, который таким образом закрывает свою сделку.

Все офсетные сделки могут быть выполнены только до конца периода поставки (срока обращения контракта).

Позиции, оставшиеся открытыми к концу срока истечения контракта (к концу периода поставки), должны быть исполнены путем поставки данного реального актива либо урегулированы путем расчета наличными (если это предусмотрено правилами биржи).

Срок действия контрактов и период поставки различных активов обычно оговаривается правилами биржи. Например, на Чикагской торговой бирже декабрьский контракт на пшеницу истекает за семь полных рабочих перед последним днем месяца. В этот период должно быть принято решение о поставке товара и выставляются нотисы (извещения о поставке). Первым днем выставления нотисов в этом случае является последний рабочий день, предшествующий месяцу поставки (для декабрьского контракта - последний рабочий день ноября). В каждом нотисе сообщается цена, дата контракта, время получения нотиса расчетной палатой и другие дан-; ные.

Во всех фьючерсных контрактах выбор времени поставки и выставление нотиса осуществляется продавцом в пределах установленного срока. Нотисы распределяются среди держателей длинной позиции расчетной палатой. После получения нотиса держателем длинной позиции спустя один-два дня должна происходить реальная поставка актива.

Существуют два типа нотиса о поставке: переводимый нотис; непереводимый нотис.

Для закрытия позиции по переводимому нотису держателю длинной позиции разрешается вместо приемки товара продать фьючерсный контракт и передать вместе с ним нотис новому владельцу контракта. На такой перевод нотиса дается ограниченное время (чаще всего 30 минут) и поэтому на нотисе обозначается время его получения. Последний держатель нотиса должен принять поставку и оплатить ее.

Непереводимый нотис необходимо держать до следующего рабочего дня. Затем можно продать контракт и при этом следующему держателю выписывается новый нотис. Эта процедура называется повторным выставлением нотиса.

После расчета наличными вместо реальной поставки актива (пшеницы, нефти, золота и т.д.) покупатель получает сумму, равную стоимости активов или финансовых инструментов.

Цена, по которой производится поставка актива, определяется не по цене, указанной в контракте, а по той цене, которая действует в день выписки нотиса. Например, если по фьючерсному контракту на золото указана цена исполнения 285,00 дол. за унцию, а в день отправки нотиса в расчетную палату текущая цена (чаще всего цена закрытия на рынке спот) составляла 306,00 дол. за унцию, то должна быть произведена оплата по текущей цене.

Каковы основные цели участников фьючерсной торговли?

Участники фьючерсной торговли ставят перед собой следующие цели.

• Продавец контракта всегда играет на понижение цены контракта, т.е. у него будет прибыль только в том случае, если он закроет свою позицию (выкупит контракт) по более низкой цене, чем его ранее продал.

• Покупатель контракта всегда играет на повышение цены, т.е. у него будет прибыль по контракту только в том случае, если он продаст ранее купленный контракт (закроет свою позицию) по более высокой цене, чем его купил.

• При хеджировании цели сторон фактически аналогичны.

В связи с этим, если выигрывает владелец контракта, то обязательно проигрывает продавец контракта и наоборот. Понятно, что сумма выигрышей у более удачливых игроков равна сумме проигрышей у менее удачливых участников торговли, если, конечно, не учитывать накладные расходы в виде комиссионных платежей брокерам и др.

Выигрыши и проигрыши участников фьючерсных торгов обеспечиваются за счет первоначальной и вариационной маржи.

104. Что такое базис?

Цена, которая фиксируется при заключении фьючерсного контракта, является фьючерсной ценой. В момент заключения контракта эта цена может быть выше и ниже цены спот, действующей в это время для данного актива. К моменту истечения срока действия контракта фьючерсная цена равна цене спот.

Если фьючерсная цена выше цены спот, то эта ситуация называется контанго (это надбавка к цене при заключении сделки).

Ситуация контанго характерна для такого состояния рынка, когда предложение данного актива в данный момент полностью обеспечивает текущий спрос на данный актив либо имеются значительные запасы. Такой рынок называется нормальным, или учитывающим необходимые затраты на хранение. Это типично только для рынков товаров с длительными сроками хранения (зерновые, хлопок, металлы, нефтепродукты и т. д.).

Если фьючерсная цена ниже цены спот, то эта ситуация называется бэквардейшн (скидка в цене называется депорт). Ситуация бэквардейшн характерна при резкой нехватке товара, низких его запасах. В этой ситуации в выигрыше оказывается спекулянт, имеющий наличный товар. Спекулянт продает этот товар с немедленной поставкой и закупает его с поставкой в будущем. Если при этом к моменту истечения контракта цена спот упадет, то по этой операции будет убыток.

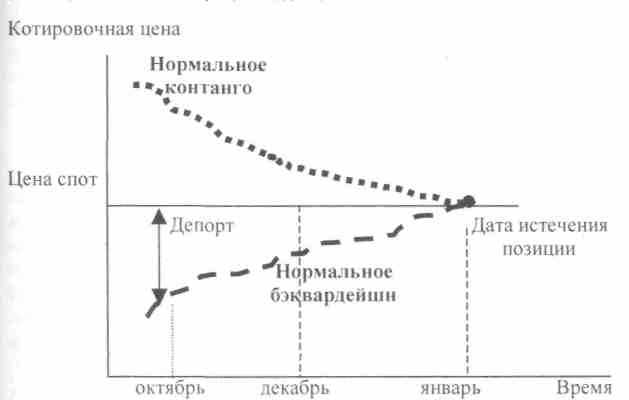

Рис. 5.1. Соотношение цены спот и котировочных цен

Фьючерсные контракты на один и тот же актив имеют разные даты истечения, и если цена ближайшего контракта меньше цены более отдаленного контракта, то такая ситуация называется нормальным контанго.

Например: Май - 124 ед.; Июнь-129 ед.; Июль-137 ед.

Для формирования фьючерсных цен большое значение имеют ожидания участников торговли. В соответствии с гипотезой ожиданий предпола гается, что текущая цена фьючерсного контракта равна ожидаемой спото-вой цене на дату поставки. Если, например, январский контракт на пшеницу продается в октябре по 4,2 при текущей цене спот 4,0, то можно сделать вывод об ожиданиях участников рынка в октябре, что в январе цена спот будет 4,2. Но в дальнейшем это ожидание может и не подтвердиться.

Если фьючерсная цена первого по сроку контракта выше цены более отдаленного контракта, то это нормальное бэквардейшн. Для каждого конкретного актива может заключаться несколько разных фьючерсных контрактов с различными датами исполнения.

К моменту поставки или истечения контракта фьючерсная цена обычно равняется или почти равняется цене спот, что, естественно, не позволяет проводить в этот момент арбитражные операции.

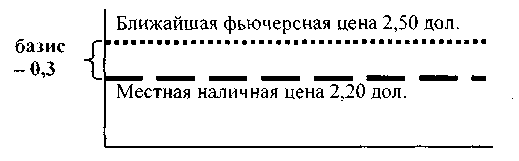

Разница между ценой спот в данный момент и фьючерсной ценой на данный актив на конкретный месяц поставки называется базисом.

Рис. 5.2. Схема формирования базиса

В зависимости от того, выше фьючерсная цена или ниже цены спот, базис бывает положительным и отрицательным. Поэтому к моменту истечения базис становится равным нулю. Если участники рынка обсуждают величину базиса, то речь идет о разнице между местной наличной ценой (например, на зерно) и фьючерсной ценой на ближайший месяц поставки. В январе базисом на зерно будет разница между местной наличной ценой и мартовской фьючерсной ценой.

Для реальных активов базис включает транспортные затраты, затраты на хранение, страхование, прибыль продавца и т.д. Базис постоянно колеблется в зависимости от спроса и предложения (так же, как и цены), он может быть положительным и отрицательным. Для хеджирования необходимо учитывать изменения базиса.

Что такое финансовые фьючерсы?

К финансовым фьючерсным контрактам относятся контракты на краткосрочные, долгосрочные процентные инструменты, индексы и валюту. Эти финансовые инструменты получили в мире применение относительно недавно, после 1972 г. и являются более сложными финансовыми инструментами по сравнению с описанными выше фьючерсными контрактами. При рассмотрении этих инструментов следует учитывать, что в разных странах они могут несколько отличаться.

Ведущим фьючерсным рынком по торговле валютными контрактами является Международный валютный рынок (IMM), который является подразделением Чикагской товарной биржи (СМЕ). На этой бирже активно работают трейдеры из многих стран мира, которые хеджируют свои позиции, проводят спекулятивные операции. Этот рынок котирует цены фьючерсов на евро-доллары.

Финансовые фьючерсы находят применение для контролирования риска портфеля ценных бумаг и индексных обязательств. Для этого необходимо, например, наряду с вложением в индексные обязательства осуществить продажу с коротких позиций фьючерсных контрактов, что иногда считается эквивалентным вложениям в безрисковые активы.

Котировка краткосрочных процентных фьючерсов.

Примером краткосрочного процентного фьючерса является английский контракт на трехмесячный стерлинговый депозит. Эти контракты котируются на базе индексной цены, которая определяется следующим образом:

Каждая биржа определяет для контрактов шаг цены, величину минимального размера изменения цены. Это может быть один базисный пункт.

Если в основе контракта лежит финансовый инструмент номиналом 100000 ф. ст. сроком на 91 день, то при шаге цены в один базисный пункт Цена шага будет равна:

цена шага = 0,0001 ■ 100000 ф.ст. ■ 91/365 = 2,49 ф. ст.

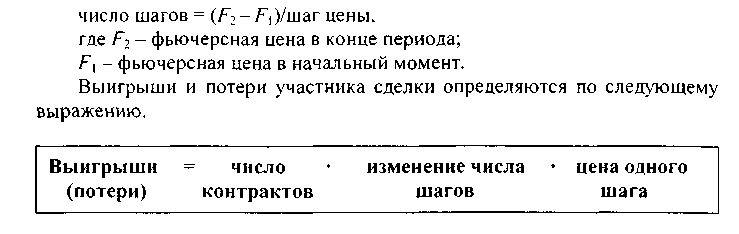

Число шагов, на которое изменилась фьючерсная цена за какой-то период времени, можно узнать по формуле:

Пример расчета прибыли.

Инвестор купил три фьючерсных контракта по цене 88,0. Через несколько дней он закрыл свои позиции по цене 88,15. Шаг цены - один базисный пункт, цена шага 2,49 ф. ст. Цена изменилась на

(88,15 - 88,00)/0,01 = 15 шагов, где 0,01 -это 1%.

Прибыль инвестора по трем контрактам составит:

3 • 15-2,49= 112,05 ф. ст.

Фьючерсные контракты на стерлинговый депозит.

Фьючерсные контракты на трехмесячный стерлинговый депозит обычно предлагаются на Лондонской международной бирже финансовых фьючерсов.

Условия контракта следующие:

Номинальная стоимость - 500 тыс. ф. ст.

Начальная маржа - 750 ф. ст.

Нижний уровень маржи равен начальной марже.

Суть контракта заключается в том, что на дату поставки покупатель должен разместить в определенном банке на открытом ему продавцом трехмесячном депозите 500 тыс. ф. ст. или заблаговременно продать этот контракт по курсовой цене. Максимально возможное отклонение цены в течение торгового дня составляет 100 базисных пунктов. Цена шага равна 12,5 ф. ст. Котировочная ставка в последний торговый день определяется из расчета действующих средних ставок по банковским депозитам.

Рассмотрим один из вариантов действий инвестора при игре на этих контрактах.

Предположим, что он приобрел два контракта по цене 91,62 и через 15 дней продал их по цене 91,65 (плюс три шага). Тогда его доход за 15 дней составил:

2-3 • 12,5 = 75 ф. ст.

После операции ему возвращается начальная маржа 1500 ф. ст. Доходность его сделки за 15 дней составила

75 : 1500 = 0,05, или 5%.

Эффективный процент в расчете на год равен

(1 + 0,05)365/15 - 1 = 3,278. или 327,8% годовых.

Условия таких контрактов обычно включают возможность осуществлять взаимозачет с продавцом деньгами. В этом случае ему выплачивается переменная маржа (при проигрыше вычитается) и возвращается начальная маржа.

Что такое фьючерсы по биржевым индексам?

Основным отличием фьючерсов по биржевым индексам от опционов на индексы является то, что в этом контракте предусмотрено твердое обязательство эмитента (продавца), продавшего контракт и купившего этот контракт инвестора осуществить оговоренную сделку. Фьючерсы на биржевые индексы имеют еще ряд технических особенностей.

В США чаще всего объектом сделок с фьючерсными контрактами является индекс "Стэндард энд Пурз-500", который составляется на основании котировки 500 акций. В этих контрактах по-другому определяется размер или цена контракта: каждый пункт индекса стоит 500 дол. Следовательно, если индекс равен 990 пунктам и в этот момент заключается фьючерсный контракт, то его стоимость будет равна 495 000 дол. (990 ■ 500).

При заключении фьючерсного контракта на индекс не используются премии. Как и при обычных фьючерсных контрактах, при заключении такого контракта на индекс обе стороны должны внести гарантийный взнос в виде начальной маржи, размер которого устанавливается биржей и который в момент покупки обычно составляет в среднем 10% от полной стоимости контракта. В результате если величина индекса составляет 990 пунктов, то стоимость контракта, как сказано выше, будет 495 000 дол. и инвестор должен внести 49 500 дол. при марже 10%. Для закрытия контракта необходимо занять противоположную позицию. Биржа может устанавливать и другой уровень начальной маржи и чаще всего маржа вносится в виде государственных- ценных бумаг.

Важнейшая роль фьючерсных контрактов на индексы состоит в том, что они позволяют хеджировать рыночный или систематический риск инвестирования. Известно, что чем больше степень диверсификации портфеля, тем в большей степени усредняется рыночный риск, так как корреляция ■ между доходностью данного портфеля и рыночного портфеля усиливается.

Если котируется фьючерсный контракт по индексу и если этот индекс близок по структуре и характеристикам к рыночному портфелю, то это позволяет застраховать портфель от нежелательных колебаний стоимости финансовых активов на рынке.

Понятно, что для этого необходимо, чтобы существовали соответствующие индексы, которые были бы признаны участниками рынка и регулирующими органами, и которые отражали бы реальные изменения цен на ценные бумаги (как это можно говорить об индексе "Стэндард энд Пурз-500")- В условиях Украины приходится ожидать образования развитого, ликвидного и информационно открытого рынка ценных бумаг.

Что такое арбитраж при фьючерсных сделках?

Справедливая цена фьючерсного контракта устанавливается исходя из принципа равновесия, достигаемого с помощью арбитража, другими словами, при равновесной цене инвесторы не могут, не подвергаясь риску, обеспечить прибыль путем обмена активами, которые предполагают одинаковые потоки денежных средств. Трейдеры, занимающиеся арбитражем, внимательно следят за разностью между ценами фьючерсных контрактов и базовых активов и совершают арбитражные сделки в тех случаях, когда это имеет смысл. Такой арбитраж предотвращает отклонение цен на фьючерсные контракты от справедливой цены при возможности арбитража и невысоких издержках обращения.

Иногда, например, для арбитража заключаются фьючерсные контракты на биржевые индексы, такие как S&P-500. Арбитраж между фьючерсным контрактом и биржевым индексом называется индексным арбитражем. Следует учитывать, что покупка в этом случае всех 500 акций увеличивает трансакционные издержки и арбитражер в большинстве случаев будет вести торговлю только в пределах ограниченной выборки акций, входящих в данный индекс. Такая торговля неизбежно связана с повышением риска, поскольку изменения стоимости портфеля, который оказывается предметом торговли, могут не совпасть с изменениями цен соответствующих фьючерсных контрактов. Чтобы арбитражеры включились в игру, должны быть достаточные расхождения между фактическими ценами фьючерсных контрактов и их справедливыми ценами.

Какие основные фьючерсные стратегии используют участники рынка?

С помощью фьючерсных контрактов инвестор может формировать ряд специальных стратегий для снижения риска операций. Прежде всего, это стратегии под названием спрэд (они известны также под названием стрэдл).

Спрэд заключается в одновременном открытии длинной и короткой позиций по фьючерсным контрактам. Такая стратегия целесообразна, когда ожидается или наблюдается несоответствие между ценами различных контрактов и обычно наблюдаемыми значениями цен, причем формирование спрэда является менее рискованной стратегией, чем открытие отдельно длинной или короткой позиции. На многих биржах существует правило, позволяющее инвестору при формировании спрэда с одним базисным активом вносить меньший размер начальной маржи. Спрэд позволяет инвестору исключить риск потерь, связанных с общим уровнем колебаний цен.

Существует несколько видов спрэда.

Временной спрэд заключается в одновременной покупке и продаже фьючерсных контрактов на один и тот же актив с различными датами истечения. Временной спрэд подразделяется на спрэд быка и спрэд медведя. Спрэд быка предполагает длинную позицию по дальнему и короткую по ближнему контракту. В этом случае говорят о покупке спрэда. Спрэд медведя включает в себя короткую позицию по дальнему и длинную позицию по ближнему контракту. В этом случае говорят, что инвестор продал спрэд. Обычно инвестор покупает спрэд, если предполагает, что величина спрэда должна возрасти, и продает спрэд, когда рассчитывает на его уменьшение.

Спрэд бабочка объединяет одновременно три контракта: спрэд быка и спрэд медведя, у которых средний фьючерсный контракт является общим. К данной стратегии прибегают когда между средним и крайним контрактами не соблюдается требуемая величина спрэда и при этом не ясно, в какую сторону будут двигаться фьючерсные цены.

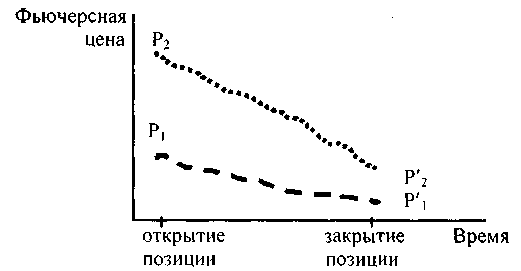

Межтоварный спрэд состоит в заключении фьючерсных контрактов на разные, но взаимозаменяемые товары с целью уловить разницу в изменении их цен. Например, контракты на пшеницу и кукурузу. На рис. 5.3 показано возможное изменение соотношения цен на такие контракты.

Если инвестор считает, что разница между ценами слишком большая и в Дальнейшем должна уменьшиться, причем наблюдается ситуация контанго, то целесообразно продать спрэд, т.е. продать контракт с более высокой ц еной и купить контракт с более низкой ценой. В результате он получит прибыль в размере (Р2 - Pi) - ( Р'2— P'1).

Рис. 5.3. Соотношение цен при межтоварном спрэде

Торговля базисом также считается одной из фьючерсных стратегий, которая предполагает покупку (продажу) фьючерсного контракта с одновременной продажей (покупкой) базисного актива.

Покупка базиса заключается в приобретении фьючерсного контракта и продаже базисного актива. Продажа базиса предусматривает противоположные действия. При покупке базиса инвестор надеется на рост величины базиса, а при продаже надеется на уменьшение базиса.

Перекрестное хеджирование.

Перекрестным хеджированием называется использование фьючерсных контрактов на один финансовый инструмент для страхования рисков по другому инструменту. Например, для минимизации риска, возникающего вследствие возможных колебаний цен на определенные акции, можно использовать фьючерсные контракты на индекс. Перекрестное хеджирование подвержено большему базисному риску, который можно измерить корреляцией цен на наличном и фьючерсном рынках. Приемлемым можно считать коэффициент корреляции не ниже 0,6.

Одновременная продажа фьючерсного контракта с определенным месяцем поставки на одной бирже и покупка такого же контракта с тем же месяцем поставки на другой бирже называется межрыночным спрэдом.

При операциях хеджирования очень важно правильно определить параметры хеджирования, которые характеризуются коэффициентом хеджирования.

Коэффициент хеджирования - это соотношение между фьючерсной и наличной позициями, обеспечивающее оптимальное хеджирование.

Кто является основными участниками фьючерсных рынков?

Известны следующие основные участники биржевых операций с фьючерсами.

Хеджер - торговец, ведущий операции на рынке реального товара, лежащего в основе фьючерсного контракта, который использует фьючерсные рынки для уменьшения риска ценовых колебаний. Например, импортер использует фьючерсы в связи с предстоящей оплатой поставок своему немецкому партнеру в немецких марках. Если валюта поднимется в цене, то придется затратить большую сумму в национальной валюте для оплаты. Фермер, выращивающий зерно или другие культуры, использует фьючерсные контракты для защиты стоимости своего урожая от риска падения цен. Существование хеджеров является экономическим оправданием существования фьючерсных и опционных рынков.

Торговцы зерном, которые постоянно покупают его у производителей и продают переработчикам, часто являются активными хеджерами.

Торговцы в операционном зале биржи (трейдеры) — члены биржи, которые присутствуют в операционном зале и исполняют приказы на покупку и продажу контрактов. На бирже торговцы могут заключать сделки за свой счет (так называемые местные торговцы). В этом случае они обеспечивают краткосрочную ликвидность рынку, делают рынок. Их задача -заставить работать на себя разницу в ценах предложений продавцов и покупателей. Торговец может быстрее реагировать на изменение цен в торговом зале (на ринге). Для этого необходимы прежде всего интуиция, знание психологии участников рынка. Часто производитель делает скидку в цене для ускорения операций и эту прибыль получает местный торговец на краткосрочных операциях.

Брокер как торговец выполняет заказы клиентов и получает комиссионные. Торговцы в качестве посредников способствуют участию во фьючерсных рынках не членов биржи.

Спекулянты - торговцы, получающие прибыль на использовании ценовых колебаний фьючерсных контрактов, прежде всего, за счет правильного прогноза. В отличие от торговцев спекулянты ожидают прибыль от изменения уровня цен, а не от разницы цен продавцов и покупателей. Их Цель - покупка по низкой цене и продажа по высокой. Большинство из них - клиенты брокерских домов (торговцев ценными бумагами). Собирая информацию и анализируя ее, а затем открывая длинные или короткие позиции, спекулянты (все вместе) доставляют информацию на рынок и помогают рынку точнее оценить ее, точнее установить рыночные цены.

В спекуляции присутствуют два основных мотива: возможность получения прибыли и удовольствие от риска. В результате, спекуляция переносит риск с производителя на спекулянта, способствует процессу выявления цены в каждый момент торгов, облегчает хеджирование, увеличивая ликвидность рынков. Фьючерсные рынки представляют собой механизм переноса риска с тех, которые хотят его избежать, а их мы и считаем хеджерами, на тех, кто хочет рисковать в надежде получить высокую прибыль, т.е. на спекулянтов.

Почему фьючерсы могут обеспечивать высокий уровень левериджа?

Леверидж в контексте данного пособия обозначает показатель, дающий отношение между стоимостью инвестиций и объемом средств, необходимых для их контроля. Если для покупки чего-либо ценой 100 дол. требуется депозит 50 дол., то леверидж составит 2:1; если необходим полный платеж, то этот показатель равен 1:1. На фьючерсных рынках показатель левериджа часто составляет 10:1 и даже больше.

Чем больше показатель левериджа, тем меньшее изменение цены требуется для аналогичного изменения всей стоимости инвестированного капитала. Рассмотрим изменение уровня левериджа на примерах.

Пример 1.

Если стоимость покупки составляет 100 грн. и мы вносим полную стоимость 100 грн., то последующее увеличение стоимости на 10 грн. (10%) даст следующую отдачу на инвестиции:

Стоимость при покупке 100 грн.

Текущая стоимость 110 грн.

Инвестируемый капитал 100 грн.

Изменение в стоимости

Рентабельность = ----------------------------------- = 10/100 = 10%

Инвестированный капитал

Пример 2.

Если при стоимости покупки 100 грн. мы вносим 50 грн., то увеличение стоимости на 10% даст следующую отдачу на инвестиции:

Стоимость при покупке 100 грн.

Текущая стоимость 110 грн.

Инвестированный капитал 50 грн.

Рентабельность = 10/50 = 20%.

Пример 3.

На фьючерсных рынках часто покупаются активы стоимостью 100 грн. при депозите (марже) только 10 грн. В этом случае 10% прироста стоимости фьючерсного контракта даст рентабельность в 100%:

Стоимость при покупке 100 грн.

Текущая стоимость 110 грн.

Инвестированный капитал 10 грн.

Рентабельность = 10/10 =100%. Это и есть высокий леверидж.

Можно сравнить инвестиции во фьючерсные контракты и ценные бумаги.

Предположим, инвестор имеет капитал в размере 10 тыс. дол., который он предполагает вложить либо в акции компании XX или во фьючерсы на серебро, которые стоят 5 дол. за унцию. Инвестор ожидает, что цены и на акции, и на серебро удвоятся.

Вариант 1. Инвестор покупает акции на 20 000 дол. (4 тыс. акций по 5 дол.) внеся необходимую 50% маржу в 10000 дол. Если стоимость акций увеличивается, то его прибыль составит 20 000 дол. (5 дол. ■ 4 тыс. акций), а рентабельность - 200%.

Вариант 2. Инвестор за фьючерсы вносит депозит 2 тыс. дол. за каждый контракт в 5000 унций серебра. Имея 10 000 дол., он может купить пять контрактов на покупку всего 25 тыс. унций серебра. Если цена действительно повышается с 5 до 10 дол. за унцию, то прибыль составит 125 000 дол. (25 тыс. унций ■ 5 дол.), а рентабельность - 1250%.

Высокий уровень левериджа во фьючерсной торговле может быть источником как огромных прибылей, так и больших потерь. Относительно небольшие изменения цены фьючерса дают большую разницу в эффективности инвестиций. Если для открытия позиции по фьючерсному контракту требуется депозит (маржа) в 5% от стоимости контракта, то соответственно лишь 5% изменение цены может либо удвоить эти инвестиции, либо уничтожить их.

Как регулируется украинский рынок фьючерсных контрактов?

Рынок фьючерсных контрактов во всех странах регулируется специальными государственными органами. В Украине таким органом является Государственная комиссия по ценным бумагам и фондовому рынку.

По украинским нормам эмитентом фьючерса должна являться созданная фондовой (товарной) биржей или ТИС Клирингово-счетная палата или расчетно-клиринговый банк, зарегистрированный Комиссией. Фондовые (товарные) биржи должны зарегистрировать правила торговли стандартизированными фьючерсными контрактами. Все выпуски обязательно должны регистрироваться в Комиссии по ценным бумагам и фондовому рынку (Приказ № 13 от 24 июня 1997 г.).

Базисным активом фьючерсов могут быть только товарные ресурсы или средства (валютные ценности). Использование товарных ресурсов как базисных активов должно быть согласовано эмитентом в Министерстве экономики Украины, а валютных ценностей - в Национальном банке Украины.

Курсовые индексы могут быть базисным активом опционов и фьючерсов только в случае присвоения этим индексам официального статуса в соответствии с нормативными требованиями Комиссии.

Выпуск фьючерсов и опционов осуществляется в документарной или в бездокументарной формах.

Для регистрации выпуска в Комиссию подаются документы и в том числе расчет определения вариационной маржи, предусматривающий возможность покрытия 100% среднего изменения цены в течение рабочего дня. Среднее изменение рассчитывается по результатам торговых дней в течение последних шести месяцев.

Фьючерсный контракт должен содержать следующие реквизиты:

название контракта;

вид контракта (с поставкой или без поставки базового актива);

стороны контракта;

базовый актив контракта и его характеристики;

объем контракта;

размер начальной маржи;

механизм определения цены на момент исполнения;

цена исполнения;

единица измерения цены;

срок выполнения и другие реквизиты.

Учет и налогообложение финансовых фьючерсов и опционов имеют свои особенности в различных странах. Для украинского национального рынка порядок налогообложения определяется Законом Украины "О налогообложении прибыли предприятий". В соответствии с этим законом прибылью от осуществления форвардных, фьючерсных операций и операций с опционами является разница между обычной ценой ценных бумаг или валютных ценностей на дату окончания соглашения и суммой, которая была уплачена покупателем таких активов, увеличенной на средневзвешенную ставку рефинансирования Национального банка Украины, действовавшую на протяжении срока соглашения и уменьшенную на сумму премии и иных расходов, связанных с этой операцией.

Прибылью (убытком) от торговли ценными бумагами является разница между стоимостью их приобретения и продажной ценой, уменьшенная на норму расходов, связанных с этими операциями.