1. общая характеристика работы актуальность темы исследования

| Вид материала | Документы |

- I. общая характеристика работы актуальность темы исследования, 263.23kb.

- Общая характеристика работы актуальность темы исследования, 305.28kb.

- Общая характеристика работы актуальность темы диссертационного исследования, 329.52kb.

- С. В. Горбунов общая характеристика работы актуальность темы исследования, 371.63kb.

- Общая характеристика Актуальность темы исследования, 183.53kb.

- I. общая характеристика работы актуальность темы диссертационного исследования, 1929.01kb.

- Общая характеристика работы актуальность темы исследования, 705.68kb.

- Общая характеристика работы Актуальность исследования, 354.73kb.

- I. общая характеристика работы актуальность темы исследования, 450.44kb.

- Общая характеристика работы актуальность темы диссертационного исследования, 465.87kb.

Источник. World Annual Trade Report 2005. Geneva, 2005. P.105.

Угроза глобального кризиса усиливает противоположные тенденции: политике международного антикризисного сотрудничества противостоит нарастающее стремление ряда государств оградить свою экономику от международных финансово-экономических потрясений через наращивание протекционистских барьеров и ограничение своего вклада в совместные антикризисные акции. В приведенной табл. 2 показан индекс торговых ограничений в сфере услуг. Если значение индекса в пределах 0 - 1, то режим не является ограничительным, при индексе более 1 - ограничительный режим. Индекс рассчитан в отношении иностранных фирм.

Анализ практики регулирования сферы услуг в промышленно развитых странах позволил сделать следующее обобщение. Формально внутренние рынки развитых стран более открыты для деятельности иностранных банков, чем в развивающихся странах и странах переходной экономики. Однако при детальном рассмотрении национальных законодательств и подзаконных актов этих стран, особенно на региональном и местном уровнях, открытость национальных банковских систем не так убедительна. Скажем, в США банковское законодательство в отдельных штатах предусматривает запрет на деятельность филиалов иностранных банков, иногда иностранным банковским учреждениям запрещается принимать сбережения американцев.

В условиях глобального финансового кризиса в механизме регулирования эффективность надзорных функций значительно ослабевает. Банки стараются накапливать наличность, несмотря на то, что государствами в экстренном порядке финансируется рынок ссудного капитала и снижается процентная ставка. ФРС США снизила, например процентную ставку на 3,75 процентных пунктов за 13 месяцев. Очевидно, что практика нормирования кредита осложняет деятельность предприятий реального бизнеса промышленно развитых стран. Россия в этом процессе пока что имеет шансы пойти по западному пути. Российские банки исправно повторяют ошибки своих западных коллег. Они также не склонны выдавать новые кредиты реальному сектору, прибегают к жесткой реструктуризации долгов и текущих издержек, распродаже активов, сокращению персонала. Это вынуждает лишенные кредитования предприятия сокращать производство и рабочие места. Как следствие, все больше заемщиков окажутся неспособными расплатиться по кредитам и ипотечным закладным, банки будут нести все большие убытки и еще больше ужесточать условия кредитования. Таким образом, экономика оказывается в порочном кругу взаимного сжатия кредита и спроса. Кризисное развитие финансовой системы по своему содержанию похоже на депрессию экономического цикла, когда невозможность привлечь кредит тормозит рост, увеличивая число дефолтов и еще больше ужесточая условия кредитования.

В работе отмечено, что методологии оценки финансовой устойчивости банков и банковских систем имеется значительное число методик. Но многие исследователи, в том числе и рейтинговые агентства в основу кластерного анализа принимают интуитивно построенные классификации, где признаки зачастую не упорядочены, а само деление лишено математического обоснования. Нами предложены использовать для анализа классические процедуры экономической статистики. Для этих целей целесообразно учитывать при анализе 5 переменных, оказывающих, на наш взгляд, наиболее сильное воздействие на финансовую устойчивость банка: коэффициент достаточности капитала (Н1), %; доля просроченной задолженности, %; коэффициент соотношения расходов и доходов банка, %; рентабельность активов, %; коэффициент текущей ликвидности (Н3), %; суммарный объем активов банка, тыс. руб. К наиболее значимые из них, мы относим:

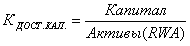

Коэффициент достаточности капитала – коэффициент, определяемый в порядке, установленном для расчета обязательного норматива Н1 («Норматив достаточности собственных средств (капитала) банка»), и равный отношению собственных средств (капитала) банка к активам, взвешенным с учетом риска. Минимальное нормативное значение коэффициента, согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков»), составляет 10% для банков с размером собственных средств свыше 5 млн. евро и 11% для прочих банков.

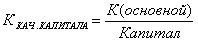

Коэффициент качества капитала – коэффициент, определяемый как отношение основного капитала банка к общему объему собственных средств и показывающий, какова доля капитала первого уровня в объеме собственных средств банка. Собственные средства рассчитываются в соответствии с подходом Базеля-I (Положение №215-П «О методике определения собственных средств (капитала) кредитных организаций»).

В Российской Федерации в настоящее время принцип функционального регулирования проведен далеко не последовательно, поэтому ему свойственны все недостатки институционального регулирования. В настоящее время регулирование и надзор на российском финансовом рынке осуществляется несколькими государственными органами: Федеральной службой по финансовым рынкам, которая объединила функции, ранее осуществлявшиеся ФКЦБ России, а также ряд функций, осуществлявшихся на финансовом рынке Минтруда России, Минфином России и МАП России; Центральным банком Российской Федерации; Министерством здравоохранения и социального развития Российской Федерации; Министерством финансов Российской Федерации; Федеральной службой страхового надзора.

Определенную роль в регулировании играют и саморегулируемые организации рынка ценных бумаг, банковские ассоциации и ассоциации пенсионных фондов и страховых компаний. Однако система их взаимодействия с регуляторами государственного уровня не достаточно институциализирована и их потенциал в сфере регулирования и надзора не используется в полной мере. Множественность государственных органов регулирования и надзора на финансовом рынке имеет целый ряд недостатков. В результате процесса интеграции финансовых продуктов традиционные границы полномочий разных регулирующих органов стираются, снижается эффективность их правоприменительных полномочий, соответственно снижается эффективность системы регулирования и надзора на финансовом рынке в целом. Поэтому основной задачей в настоящее время является постепенная реализация принципа функционального регулирования российского финансового рынка через создание единого регулятора. На первом этапе при определении статуса органа по регулированию и надзору на финансовом рынке необходимо обеспечить несколько принципиальных положений, вытекающих из накопленного мировым сообществом опыта в этой области. К таковым, прежде всего, относятся:

- коллегиальный способ принятия нормативных правовых актов, составляющих основу регулирования финансового рынка;

- независимость коллегиального органа в части оперативной деятельности, но его подотчетность исполнительным органам власти (правительству) через назначение его членов и оценку эффективности деятельности;

- создание законодательно установленных механизмов взаимодействия с саморегулируемыми организациями профессиональных участников финансового рынка с целью привлечения их к участию в принятии решений по регулированию;

- обеспечение на законодательном уровне эффективных механизмов по согласованию интересов участников рынка и потребителей финансовых услуг (в первую очередь инвесторов) и государства при осуществлении функции по регулированию финансового рынка.

Полная реализация этих принципов означает, что такой орган не вписывается в структуру федеральных органов исполнительной власти и не может управляться как министерство.

Представляется целесообразным принятие специального закона, определяющего правовое положение регулятора финансового рынка, его структуру и компетенцию, а также правоприменительные полномочия. Вызовом времени для российского финансового рынка является повышение конкурентоспособности его институтов: от самих регулирующих органов до профессиональных участников и инфраструктурных организаций. Автор разделяет тезис о том, что «если эта задача не будет решена в ближайшие год - два, Россия утратит национальный рынок капитала»5. Далее, необходим рывок во внедрении на российский рынок хорошо известных в мировой практике производных финансовых инструментов и срочного рынка, обеспечивающих хеджирование рисков. В противном случае большая часть ликвидности, связанная с этим рынком, уйдет на зарубежные площадки. По-прежнему актуально создание законодательства и системы регулирования финансового рынка, которые бы обеспечили цивилизованные правила работы на рынке, включая эффективную защиту прав инвесторов и потребителей финансовых услуг.

На наш взгляд, решение проблемы устойчивого развития финансовой системы России будет в значительной степени зависеть, в том числе и от внедрения мировой практики банковского контроля и надзора, в первую очередь, положений Базель II. В 2008 г. Россия начнет внедрение Первой Компоненты Базеля П - упрощенного стандартизированного подхода к оценке рисков. В 2009 г. Россия будет заниматься внедрением Второй и Третьей Компонент, связанных с надзором и транспарентностью, что предполагает существенное дополнение к действующему банковскому законодательству. Вся методология измерения и определения достаточности капитала, изложенная в Базеле II, основана на теории и практике построения и функционирования комплексной системы управления рисками банковской деятельности.

В третьей главе «Финансовый анализ и оценка экономической эффективности инвестиций» анализируются основные проблемы управления кредитными рисками в условиях нестабильности финансовых рынков; проблемы влияния ликвидности рынка ссудного капитала на инвестиционный процесс и оценку бизнеса; экономический механизм коррекции методики оценки активов инвестиционных проектов.

Обобщения существенных условий кредитного риска свидетельствуют, что кредитный риск явление многофакторное. Механизм управления кредитными рисками предполагает реализацию эффективной и скоординированной экономической политики. В целом обобщения относительно рекомендаций, сложившихся в современных условиях можно было бы свести к следующему.

В условиях растущей обеспокоенности по поводу кредитных рисков контрагентов, для восстановления доверия к контрагентам, что является приоритетной задачей, которая должна быть решена в ближайшее время в целях уменьшения системных угроз и вторичных эффектов - и создания условий для проведения дополнительных среднесрочных реформ, направленных на укрепление финансовой устойчивости учреждений, может потребоваться ряд мер финансовой политики. В краткосрочной перспективе потребуется реализация комплекса мер по следующим направлениям:

- Предоставление ликвидности. Центральным банкам следует и далее предоставлять ликвидность на межбанковском рынке для сдерживания роста стоимости оптовых средств.

- Улучшение прозрачности. Отсутствие надежной информации об открытых позициях и рисках создает возможность неадекватного восприятия ситуации и повышения степени неприятия риска. В то время как принципиальное значение имеет отражение финансовыми учреждениями своих убытков, органам надзора следует стремиться к заполнению пробелов в информации относительно уязвимых мест национальных финансовых учреждений и рынков, придавая особое значение планам по восстановлению финансовой устойчивости.

- Увеличение капитала банков. Чтобы укрепить доверие и не допустить ограничивающего кредитование снижения капитала, следует настойчиво рекомендовать банкам со слабыми позициями по капиталу увеличить свой капитал. В некоторых случаях надзорным органам может потребоваться отдать банкам распоряжения о приостановке дивидендных выплат и выкупа акций, с тем, чтобы поддержать коэффициенты собственного капитала.

- В среднесрочной перспективе необходимы более фундаментальные изменения для обеспечения надлежащего управления рисками на уровне учреждений.

- Усиление контроля со стороны надзорных органов за управлением риском. Органы регулирования должны создавать для финансовых учреждений стимулы к пересмотру и совершенствованию своего управления рисками.

- Создание буфера в форме капитала. Банки должны поддерживать достаточный размер капитала, чтобы быть в состоянии амортизировать потрясения в результате снижения стоимости активов, отражаемых в балансах по рыночной стоимости, или убытков при продаже активов. Это убедит контрагентов в возможности поддержания доступа к финансированию, в том числе в периоды серьезной нестабильности. Безусловно, в случаях выявления надзорными органами недостатков всегда следует использовать второй основной принцип системы «Базель II», с тем чтобы гарантировать наличие у банков дополнительного капитала сверх минимально требуемого уровня, установленного исходя из весовых коэффициентов по риску или на основании внутренних моделей, в соответствии с первым основным принципом.

- Мониторинг соотношения заемных и собственных средств в балансе6. При оценке достаточности капитала органам банковского надзора следует с большим вниманием относиться к соотношению между заемными и собственными средствами в балансе. В соответствии с системой «Базель II» для целей расчета достаточности капитала следует надлежащим образом учитывать рыночные риски и риски ликвидности, сопряженные с увеличением валюты баланса. Особенно пристальное внимание необходимо уделять банкам, которые характеризуются тем, что их база активов 1) по большей части подлежит переоценке по рыночным ценам, 2) сильно зависит от рынков как источника финансирования или 3) отличается высокой степенью использования заемных средств.

- Управление риском ликвидности. Банкам необходимо совершенствовать свое управление риском ликвидности. Это может включать улучшение оценки резервных линий чрезвычайного финансирования и проведение регулярных, четко калиброванных стресс-тестов. Надзорные органы также должны использовать более инициативный подход к выявлению случаев недостаточной защиты от рисков ликвидности.

- Укрепление регулирования забалансовых структур. Следует уменьшить стимулы к созданию забалансовых структур, и при этом необходимы более жесткие правила в отношении использования банками таких структур. Следует улучшить раскрытие информации, с тем, чтобы инвесторы могли оценить риск финансирования в отношении конкретных структур. Надзорным органам, возможно, также потребуется усовершенствовать правила в отношении обстоятельств, при которых передача рисков забалансовым структурам оправдывает уменьшение размера нормативного капитала.

- Решение проблемы базовых уязвимых мест в архитектуре финансовой системы также должно стать неотъемлемой частью более широких мер государственной политики, направленных на снижение будущих рисков.

- Совершенствование основ урегулирования кризисов. Когда банкротство некоторого учреждения представляет системную угрозу, может потребоваться рассмотреть вопрос об оказании государственной поддержки, но при этом акционеры должны принимать на себя всю тяжесть сложившейся ситуации, и должны действовать четкие механизмы, гарантирующие продолжение деятельности на коммерческой основе, а также должен иметься однозначный «план выхода» государственного сектора из этой ситуации. В процессе урегулирования следует избегать усиления давления, обусловленного продажей проблемных долгов, поскольку в результате банки могут вынужденно оказаться недостаточно капитализированными, что приведет к вызывающей крупные издержки нагрузке на застрахованные депозитные учреждения.

- Укрепление международного сотрудничества надзорных органов. Быстрое повышение степени трансграничной интеграции в развитых странах, а также более сильная зависимость стран с формирующимся рынком от концентрированного иностранного финансирования подчеркивают необходимость более активного международного сотрудничества надзорных органов. Зарубежная экспансия местных банков также поднимает новые проблемы. Реализуемое в настоящее время соглашение о норме собственного капитала «Базель II» потребовало более действенной международной координации деятельности органов банковского надзора.

Управления кредитными рисками в условиях нестабильности финансовых рынков предопределяет актуальность оценки эффективности экономических показателей инвестиционных проектов для целей кредитования. Разные критерии оценки проекта дают разную информацию. Из-за того, что расчет критериев не является непреодолимой трудностью, все они должны быть учтены в процессе принятия решений. В конкретном случае бывает, что один критерий оказывается более весомым, чем другой, но было бы ошибкой игнорировать информацию, получаемую при использовании каждого критерия. Очевидно, что все рассмотренные критерии, отдельно взятые, не являются достаточной основой для принятия решения о приемлемости или неприемлемости инвестиционного проекта. В настоящее время к этой проблеме обращено внимание органов государственного управления, в ведении которых непосредственно находятся вопросы оценки эффективности инвестиционного процесса.

Решение нужно принимать с учетом всех показателей, а также необходимо учитывать интересы всех участников инвестиционного проекта. Однако нужно учитывать, что не все решают расчеты на основе математических формул, так как в конечном счете очень большое влияние может оказать человеческий фактор.

Анализ применения, проблем и методологии исследования метода дисконтирования денежного потока, позволяет автору сделать следующие выводы и обобщения. В практике реализации инвестиционных проектов и других операций при использовании метода дисконтирования денежного потока возможны ошибки. Условно их можно свести к следующему:

Опыт экспертизы проектов позволяет выделить типовые ошибки допускаемые при их подготовке, которые можно разделить на три группы:

- Макроэкономические искажения оценки национальных активов;

- Ошибки, связанные с оценкой рыночных рисков реализации проекта;

- Ошибки при выборе методики расчетов по проекту;

- Ошибки, допускаемые при проведении финансово-экономических расчетов.

Макроэкономические искажения оценки национальных активов. Рейтинг современных экономик в производстве и кредитовании определяются не темпами роста ВВП, не величиной ВВП на душу населения и не прибылью. Позиции лидеров определяют абсолютные величины активов и их качество. Очевидно, что динамика ВВП и динамика активов экономики не связаны прямолинейно. В условиях открытого рынка они могут иметь даже обратную зависимость. В российской действительности они образуют формулу: «Чем больше мы работаем, тем меньше наша стоимость». На 1 процент роста ВВП в реальном секторе экономики России теряется 2-3 процента стоимости активов7. Подобные явления испытывают все без исключения экономики на постсоветском пространстве.

На протяжении всех лет реформ в большинстве отраслей национальной экономики, под влиянием реальных цен рынка происходит сильнейшее дисконтирование активов, что оказывает прямое влияние на финансовые балансы. Дисконтирование активов создает дефицит оборотных средств. В свою очередь дефицит оборотных средств компенсировался ускорением оборачиваемости активов. Но это автоматически снижает производственные запасы и отвлекает ресурсы, предназначенные для амортизации внеоборотных, основных фондов. Амортизация начисляется, но используется («проедается») на оборотные нужды. Отсюда - критический износ оборудования и технологий, когда доля амортизации в валовых инвестициях составляет не более 3-5 процентов.

Депрессия активов товаропроизводителей означала дисконтирование депозитов экономики в банках. Они начали привлекать дешевые зарубежные кредиты под высокодоходные ценные бумаги. Соответственно пошли на снижение чистые активы банков. Именно это заставляет сейчас банкиров держать кредитную ставку в два-четыре раза выше официальной инфляции и минимизировать выплаты по депозитам, в том числе по накопительной части пенсий.

В настоящее время по данным Ассоциации Российских банков капитал банков России составляет всего 5,6 % к ВВП, в то время как в развитых странах Западной Европы – около 30%. Даже за достаточно успешные для российской банковской системы последние годы это отношение в среднем возрастает на 0,3 процентных пункта в год. Низкий по отношению к масштабам экономики уровень собственных капиталов финансовых организаций не позволяет им существенно нарастить операции и продвинуть рост емкости внутренних рынков. Рост банковских капиталов является одним из необходимых условий роста экономики.

Ошибки, допускаемые при выборе методики проведения расчетов по проекту. Ошибки данной группы допускаются, как правило, в проектах, посвященных реструктуризации или реорганизации предприятия (группы предприятий), а также в проектах организации производства нового продукта в многопродуктовых организациях. Главной ошибкой для таких проектов представляется использование метода чистых оценок эффективности деятельности предприятия вместо приростного или сопоставительного методов.

В таких проектах происходит подмена результата реализации проекта планируемым совокупным результатом деятельности предприятия:

- в проектах реструктуризации и реорганизации результат реализации проекта (прирост дохода или экономию на затратах в результате внедрения проектных мероприятий) оценить достаточно сложно, поэтому разработчики в составе поступлений по проекту указывают запланированную выручку предприятия, а не реальный экономический эффект;

- в проектах организации производства нового продукта наиболее распространенной ошибкой является рассмотрение в качестве доходов по проекту не выручки от реализации данного конкретного продукта, а валовой выручки предприятия. При этом в качестве инвестиционных затрат в расчетах учитываются лишь затраты на освоение производства продукта в рамках проекта. Такое несоответствие приводит к завышению показателей эффективности реализации проекта.

Финансовый анализ и оценка инвестиций позволяют сформулировать механизм коррекции экономической эффективности проектов.

1. Метод условного денежного потока используется в отдельных методических материалах, которые предусматривают расчеты 2-х денежных потоков: денежных средств и чистой наличности. По составу показателей оба расчета не предназначены для определения реального денежного потока. В частности, первый расчет не учитывает возможность инвестиционной налоговой льготы, а второй - базируется на методе условного денежного потока.

Вычисления условного денежного потока, как известно, могут упростить решение задачи определения достаточности будущего дохода исходя из стоимости привлекаемого капитала, но они не предназначены для оценки эффективности проекта исходя из прироста средств инвестора. Расчеты условного потока специфичны. Например, при финансировании за счет кредита, последний рассматривают как вложение собственных средств, кредитные платежи не учитывают, а процент за кредит отражают ставкой дисконтирования. При этом должен быть выполнен ряд условий: годовой счет времени, расчетный период равен сроку кредита и т.д. Значение метода условных потоков для анализа проектов в целом незначительное. Вывод. Финансовый анализ проектов следует выполнять на основе расчётов реального денежного потока.

2. Используемые методы учёта инфляции национальной валюты и курса иностранной валюты в ряде случаев характеризуются недопустимо низкой точностью и весьма сложны. Они предусматривают, например, использование условных показателей вместо фактических. Так фактическая процентная ставка за кредит корректируется в условную ставку. В результате погрешности расчёта отдельных показателей могут в несколько раз превышать величину самих показателей.

Предложение. Необходимо применять простые и достаточно точные методы учёта инфляции национальной валюты и курса инвалюты исходя из реальных, а не условных показателей. Следует использовать возможности специальных компьютерных программ для автоматического пересчёта показателей проекта в постоянных (сопоставимых) ценах, текущих (действующих) ценах и в иностранной валюте. Данное предложение имеет принципиальное значение для анализа проекта. В частности, эффективность проекта целесообразно оценивать в постоянных ценах, а ликвидность - в текущих. Качество применяемых методов учёта инфляции и инвалюты, а также методов определения кредитных платежей можно проверить выполнив расчеты по данным приведенного примера.

3. Определение ставки дисконтирования во многих случаях вызывает серьезные трудности. Не останавливаясь на этом вопросе в виду большого объема материала, отметим только низкую достоверность оценок эффективности проектов. Фактически проекты оцениваются при величине ставки от 6% до ставки рефинансирования, что ограничивает возможности анализа и позволяет манипулировать показателями эффективности инвестиций.

Предложение. Не усложнять определение ставки дисконтирования. Для проектов преследующих коммерческие цели на практике широко применяется ставка равная 10 процентам, что соответствует расчетам в постоянных ценах и обеспечивает сопоставимость проектов.

Используемые методы расчёта оборотного капитала нередко приводят к ошибкам. В частности, к пассивам относят расчеты с бюджетом и персоналом. Данные источники средств не могут быть реализованы до начала производства. Для определения возможности их реализации в течение оборота капитала требуется детальный анализ движения средств на расчётном счёте, учитывающий поступление выручки, условия поставки сырья, сроки платежей в бюджет и другие факторы.

4. Методика расчета чистого оборотного капитала исходя из скорости оборачиваемости оборотных средств, больше соответствует уже действующему производству. Для проектируемого производства оборотный капитал целесообразно определять исходя из технико-экономических показателей проекта. Чистый оборотный капитал, как разность активов и пассивов, необходимо рассчитывать с учетом кредита в текущую деятельность и других факторов.

Предложение. Оборотный капитал целесообразно определять исходя из технико-экономических показателей проекта.

5. Примеры ошибок расчетов капиталовложений и денежного потока:

При определении финансирования проекта не разделяют предстоящие вложения средств и уже осуществленные вложения, например, незавершенное строительство. Не учитывают необходимость капиталовложений в обновление основных фондов со сроком службы меньше расчетного периода. При формировании оборотного капитала за счет кредита затраты учитывают дважды: расход собственных средств (ошибка) и возврат кредита. Не учитывают отличие требований к определению денежного потока для анализа эффективности и ликвидности и т.д. Одна из причин ошибок заключается в переусложнении методики расчета денежного потока.

Предложение. Для уменьшения ошибок необходимо использовать простые методы расчетов, в частности, совмещенный расчет прибыли и денежного потока. Следует подчеркнуть, что эффективность инвестиций, в основном, определяется самим проектом, условиями его реализации и требованиями к доходности вложений.

6. Распространенная ошибка — риски переоцениваются или менеджеры считают, что со временем риски сильно меняются. Особенно завышением рисков грешат финансовые специалисты, работающие в условиях переходных экономик. Переоценивая риски рынков развивающихся стран, менеджеры отказываются от выгодных инвестиционных возможностей. Исследования компании McKinsey составляющих ставки дисконтирования показали, что на протяжении последних 30 лет ее рисковая часть более стабильна, чем безрисковая (стоимость американских государственных ценных бумаг). Например, ставка Федеральной резервной системы США только за последние два года выросла с 1 до 4,25%, то есть более чем в четыре раза. Надбавка за риск на мировых рынках капитала составляла в среднем 7% и колебалась от 6 до 9% в зависимости от страны и экономических циклов.

7. Риски отрасли имеют решающее значение при прогнозировании, поэтому целесообразно оценивать проекты, базируясь на долгосрочных прогнозах отраслевых показателей. Вместе с тем нельзя не отметить, что для экономик развивающихся стран прогнозировать проще, потому, что многие отрасли повторяют тот же путь развития, что и в развитых странах.

8. Инфляцию необходимо учитывать, но учитывать последовательно. То есть денежные потоки, спрогнозированные в номинальном выражении, стоит дисконтировать по номинальной ставке, а денежные потоки, рассчитанные в реальном выражении, — по реальной ставке дисконтирования. Необходимо помнить, что если применяются реальные денежные потоки, то и ставка дисконтирования должна быть реальной. Если потоки номинальные, то и ставка — номинальная.

Самая распространенная ошибка при оценке проекта: пересматривая стоимость капитала, менеджеры забывают менять прогнозные показатели денежного потока. Как результат — компании получают заведомо неверные данные. Прогнозируя денежные потоки с заложенным прогнозом инфляции, следует убедиться, что тот же уровень роста цен заложен и в ставке дисконтирования.

9. Составление графика поступлений и затрат по годам облегчит выбор наилучшего проекта. Но возникает вопрос: на сколько лет вперед необходимо прогнозировать чистую текущую стоимость (NPV). Период расчета эффективности проекта в различных случаях может быть разным. Такой период для каждого проекта определяется индивидуально и зависит от нескольких факторов. Когда, например, речь идет о закупке оборудования, то период расчетов, во-первых, зависит от сроков, в которые оборудование может быть запущено и выведено на заданный уровень производства. Во-вторых, как долго это оборудование может соответствовать намеченным показателям эффективности и качества производства. Если планировать денежный поток на продолжительный период, то на этот же период нужно прогнозировать и риски, заключенные в ставке дисконтирования. А они могут меняться в зависимости от макроэкономических показателей и структуры капитала самой компании.

В заключении обобщаются теоретические выводы и результаты исследования, составляющие экономическую концепцию развития международного финансового рынка в условиях глобализации и его влияния на инвестиционный процесс, формулируются практические рекомендации, вытекающие из исследования и направленные на повышение эффективности регулирующих функций современной международной валютной системы и финансового рынка, банковской деятельности, управления рисками в финансировании и реализации инвестиционных проектов.

3. Основные публикации по теме диссертации

Работы, опубликованные в издании, рекомендованном ВАК РФ:

- Бандурко Ж.Ю. Слияния и поглощения на российском рынке финансовых услуг.//Международные экономические отношения: состояние, проблемы, перспективы. Под. Ред. В.М.Кутового. Ч.2. М.: Научная книга.2006.

-

Бандурко Ж.Ю. Влияние глобализации на мировые финансовые рынки. М.2007.

1 Медведев Д.А. Послание Федеральному Собранию Российской Федерации. 5 ноября 2008г.// in.ru

2 Количественные показатели мировой финансовой системы приводятся и основаны на расчетах McKinsey Global Institute, данных международных экономических и статистических организаций

3 in.ru

4 World Economic Outlook: Trade and Finance. 2002. Washington, D.C. p.132.

5 Доклад Федеральной службы по финансовым рынкам «О состоянии и развитии финансовых рынков в Российской Федерации», подготовленный с участием /Минфина России, Минэкономразвития России и Банка России (№ 36).

6 См. МВФ «Global Financial Stability Report» (IMF, 2008b)

7 Исследования Экспертного совета по финансовым балансам Комитета Госдумы по промышленности, строительству и наукоемким технологиям