Содержание анализ фармацевтического рынка россии 3

| Вид материала | Документы |

СодержаниеОтечественные производители Анализ ассортимента 10 крупнейших отечественных производителей Импорт субстанций Экспорт субстанций Товаропроводящая сеть |

- Анализ динамики цен на лекарственные средства за IV квартал 2010 год, 159.18kb.

- Методология аналитических исследований фармацевтического рынка 15. 00. 01 технология, 668.16kb.

- Анализ фондового рынка России и влияния финансового кризиса на экономику страны, 299.69kb.

- Задачи статистики рынка Система показателей статистики рынка Информационная база статистики, 1574.49kb.

- Анализ информативности и особенностей практического использования одного из макроэкономических, 183.4kb.

- Темы курсовых работ по дисциплине «Управление и экономика фармации» для студентов заочного, 39.17kb.

- 1. Оценка и прогнозирование инвестиционного рынка Понятие инвестиционного рынка. Сегменты, 240.89kb.

- 1. swot-анализ (анализ сильных и слабых сторон, возможностей и угроз), 928.83kb.

- План Введение 2 Глава Общая характеристика предприятия, его миссия и цели 4 Глава Анализ, 445.41kb.

- Анализ состояния рынка теплоизоляционных материалов в россии, 325.86kb.

Отечественные производители

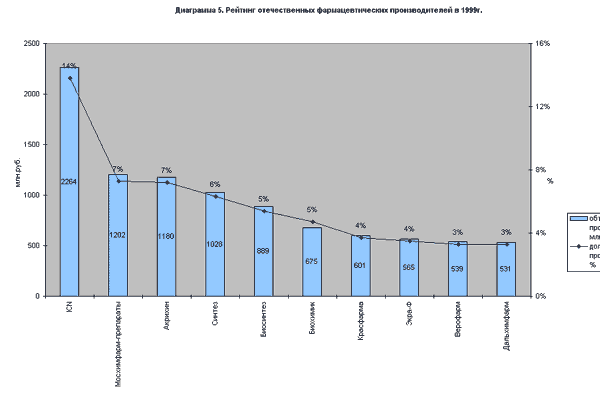

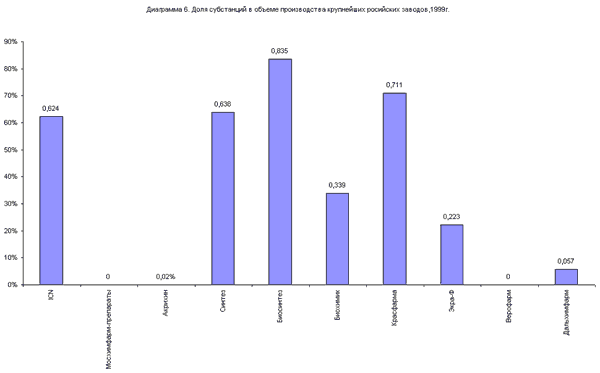

В 1999г отечественные производители повысили свою активность. Корпорация ICN стала первой в рейтинге российских компаний по объему производства (Диагр.5) и второй в рейтинге отечественных производителей по объему продаж в московской розничной сети - первое место занял Акрихин, внедривший агрессивную импортозамещающую программу (см. Диагр.4). Разница в этих двух рейтингах обусловлена значительной долей субстанций в структуре производства ICN - более 64% (Диагр.6).

Анализ ассортимента 10 крупнейших отечественных производителей

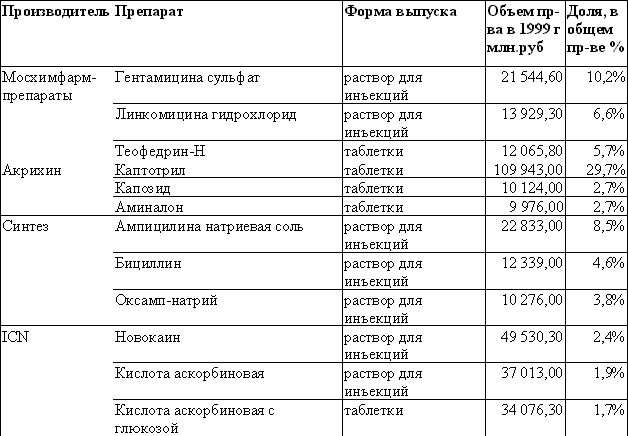

В России все еще с наибольшими объемами лидируют старые дешевые дженерики (Табл.1.1, Табл. 1.2). Так, у ICN наибольший объем составляют раствор Новокаина, Аскорбиновой кислоты и таблетки Аскорбиновой кислоты с Глюкозой, у Мосхимфармпрепаратов - раствор Гентамицина сульфата, Линкомицина г/хл и таблетки Теофедрин-Н. Единственный завод, кардинально отличающийся по номенклатуре - Акрихин, у которого лидируют Капотен, Капозид и Аминалон в форме таблеток.

Таблица 1.1

Таблица 1.2

Импорт субстанций

Учитывая, что отечественное производство субстанций находится в настоящее время в критическом состоянии, производители ГЛС вынуждены были перейти на использование импортных субстанций.

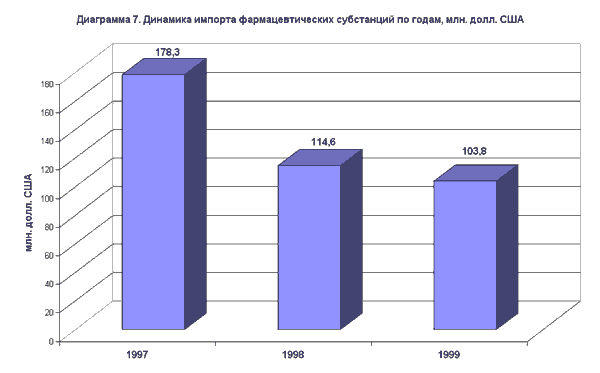

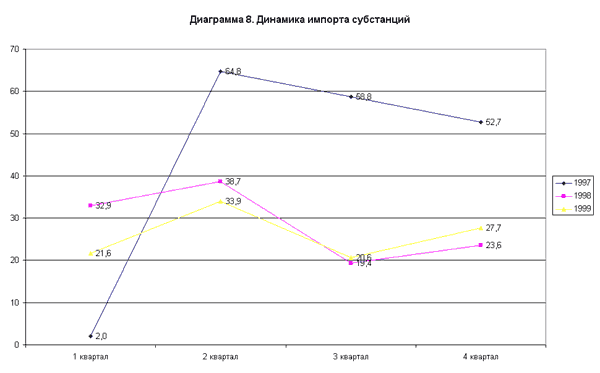

Если рассматривать период с 1997 по 1999 годы, то наблюдалось значительно снижение объема импорта фармацевтических субстанций. Наиболее заметным это падение было в 1998 году - на 35,7 % от уровня предыдущего года. В 1999 году тенденция снижения продолжалась, но уже в меньшей степени - на 9,4 %. Если рассматривать поквартальную динамику импорта в каждый из анализируемых годов, то наибольшие показатели приходятся на 2 квартал года. Это возможно обусловлено тем фактом, что предприятия закупают больше сырья с целью обеспечить население готовыми лекарственными средствами к моменту роста уровня заболеваемости, приходящемуся на осень (Диагр.7, 8).

Десять наиболее импортируемых субстанций приведены в Таблице № 2, из них шесть являются антибиотиками.

Таблица 2

Среди предприятий-производителей, закупающих импортные субстанции в первую двадцатку входят крупнейшие российские производители ГЛС - ХФК ОАО "Акрихин", ОАО "Верофарм", ICN, т.д. см. Таблицу № 3.

Таблица 3

Импорт субстанции бета-ионон, используемой для производства ретинола ацетата практически полностью приходится на АО "Белгородвитамины".

ОАО "Акрихин" импортирует каптоприл, доля этой субстанции в общем объеме импорта компании составляет 43%, далее с большим отрывом следуют верапамила гидрохлорид - 6% и преднизолон - 5%. Доля бета-ионона в общем объеме импорта ОАО "Верофарм" составляет 73%. Наиболее импортируемыми субстанциями у ЗАО "Фармавит" являются ампициллина натриевая соль -20% и тимидин - 10%.Наибольший объем импорта Ай Си Эн Фармасьютикалс приходится на субстанции кодеин - 14% и анальгин -12%. Лидирующее положение у Мосхимфармпрепараты им. Семашко занимает линкомицина гидрохлорид 15%,что в свою очередь, составляет практически 30% от общего объема импорта этой субстанции в РФ. 36% импорта линкомицина гидрохлорид приходится на ЗАО "Брынцалов-А" - доля этой субстанции в общем объеме импорта компании 24%. Наибольший объем импорта ООО "Эректон" приходится на субстанцию метандростенолон 11%.

Экспорт субстанций

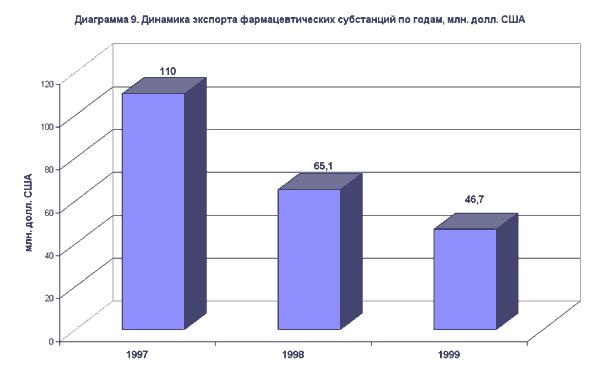

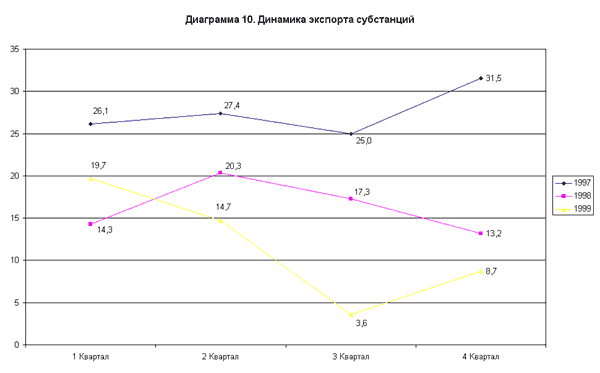

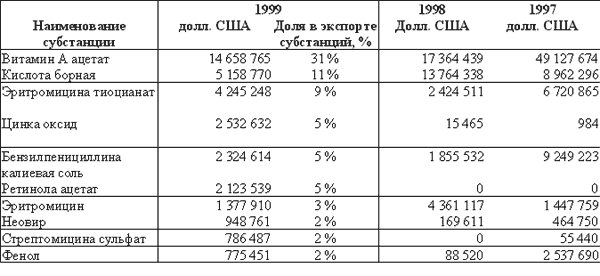

За исследуемый период экспорт фармацевтических субстанций претерпел существенное падение. Так в 1998 году сокращение составило 40,8 % от уровня предшествующего года, а в 1999 году падение продолжилось и объем экспорта сократился еще на 28,3 % составив 46,7 млн. долларов США (Диагр.9, 10).

Наиболее экспортируемые субстанции приведены в Таблице № 4.

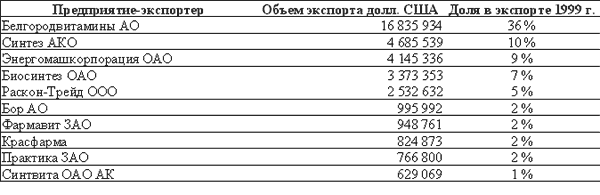

Среди предприятий-экспортеров (в т.ч. и компании-дистрибьюторы, специализирующиеся на субстанциях), входящих в первую десятку, наибольшую долю занимает АО "Белгородвитамины" (36 %) (см. Таблица № 5).

Товаропроводящая сеть

Характерной четой современной оптовой сети является преобладание (более 90%) частных компаний. За последние годы произошло значительное сокращение числа оптовых компаний - с около 4000 в 1997 году до порядка 2000 сейчас. Таким образом, около двух тысяч фирм либо ушли с рынка (например в розничную сеть) или осуществили слияние с более крупными конкурентами. Сравнивая данные анализа состояния оптовой сети с показателями предыдущих годов, можно отметить общее снижение числа импортеров и рост концентрации дистрибьюции.

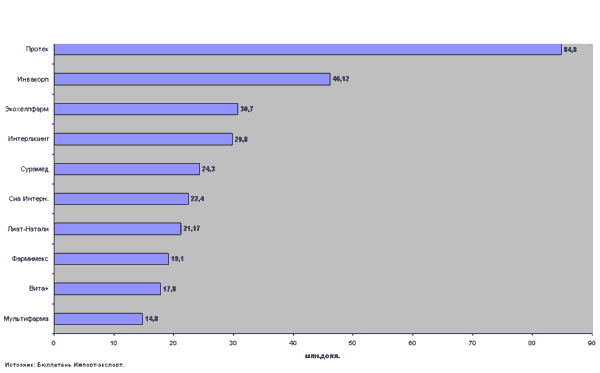

По итогам деятельности импортеров в 1999 г. компании - прямые получатели по импорту можно разделить на 4 группы: I группа (входят 2 дистрибьютора)- с годовым объемом импорта более 50 млн. долл. США, вторая группа (5 компаний) - 15-50 млн. долл. США, третья группа (13 компаний) - от 5 до 15 млн. долл. США и четвертая группа (1114 импортеров) - с объемом импорта в несколько млн. долл. США (Диагр.13).

При сравнении доли каждой из этих групп оптовиков в общем объеме импорта было выявлено, что мелкие региональные фирмы, составляющие 98% от общего количества компаний-оптовиков, обеспечивают лишь около 35% объема импорта, что на 7% меньше, чем в 1998 году.

Характерно то, что в группу крупнейших импортеров в большинстве попали московские компании (Диагр.14).

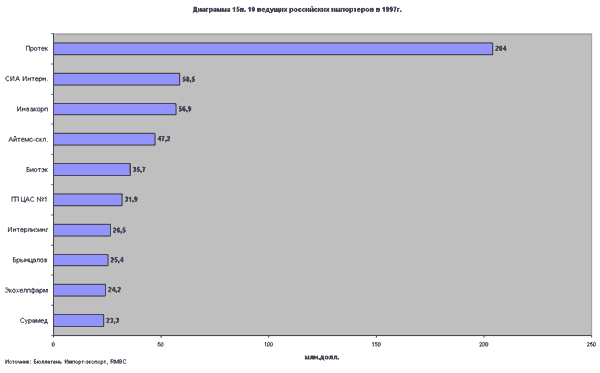

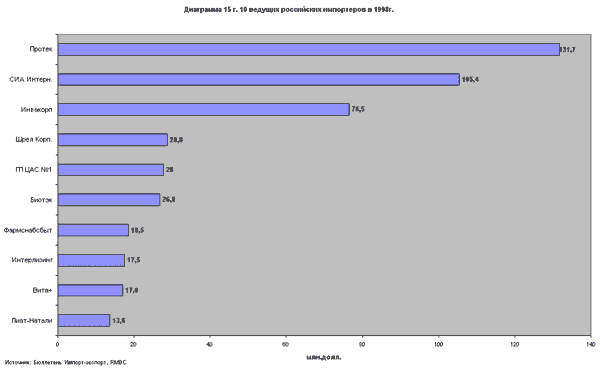

Более того, десятка лидеров достаточно динамична (Диагр.15 а, б, в, г, д). В первую очередь, это Протек, уже пятый год подряд лидирующий по объему импорта лекарств в Россию, причем со все более растущим отрывом. Вторая компания, СИА Интернейшнл, вошла в "десятку" только в 1997 году, однако уже в том же году она смогла вытеснить со второго места Интерлизинг и сохранила его и в 1998, и в 1999 гг. Инвакорп также на протяжении четырех последних лет входила в лидирующую "пятерку" импортеров и два года прочно занимала третье место, однако в 1999 году ее вытеснила Шрея Корпорейшн.

|  |

|  |

| |

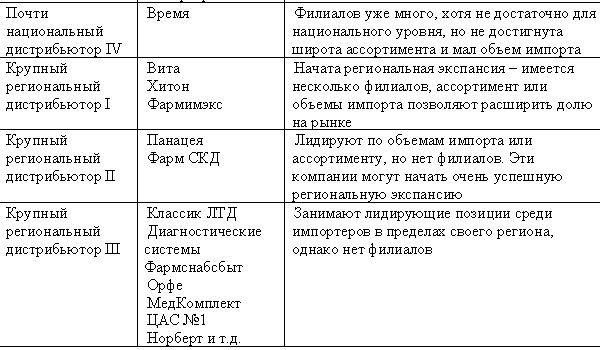

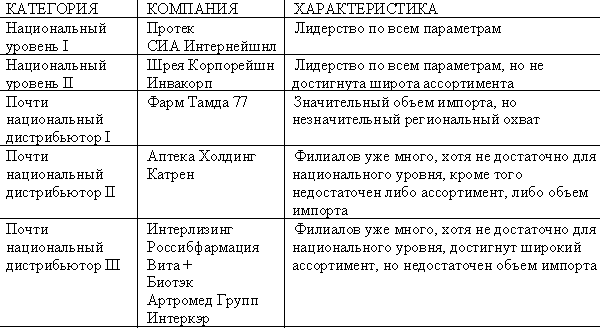

Как правило, для классификации оптовиков недостаточно использовать только объем импорта, необходимо учитывать также широту ассортимента и региональную активность компаний. Анализ некоторых крупнейших оптовиков по этим параметрам позволил разделить их на 9 групп (Табл. 6.1, Табл.6.2) Таблица 6.1

Таблица 6.2