Податковий кодекс україни

| Вид материала | Кодекс |

- Закону України "Податковий Кодекс України", 88.45kb.

- Закону України "Податковий Кодекс України", 568.32kb.

- Закону України "Податковий Кодекс України", 172.07kb.

- Закону України "Податковий Кодекс України", 5240.64kb.

- Закону України "Податковий Кодекс України", 20.22kb.

- Верховною Радою України 02. 12. 2010 р прийнято Податковий кодекс, 25.5kb.

- Закону України "Податковий Кодекс України", 106.68kb.

- Податковий кодекс україни, 15353.9kb.

- Закону України "Податковий Кодекс України", 2544.98kb.

- Закону України "Податковий Кодекс України", 2544.98kb.

ГЛАВА 10. ЗАСТОСУВАННЯ МІЖНАРОДНИХ ДОГОВОРІВ ТА ПОГАШЕННЯ ПОДАТКОВОГО БОРГУ ЗА ЗАПИТАМИ КОМПЕТЕНТНИХ ОРГАНІВ ІНОЗЕМНИХ ДЕРЖАВ

Стаття 103. Порядок застосування міжнародного договору України про уникнення подвійного оподаткування стосовно повного або часткового звільнення від оподаткування доходів нерезидентів із джерелом їх походження з України

103.1. Застосування правил міжнародного договору України здійснюється шляхом звільнення від оподаткування доходів із джерелом їх походження з України, зменшення ставки податку або шляхом повернення різниці між сплаченою сумою податку і сумою, яку нерезиденту необхідно сплатити відповідно до міжнародного договору України.

103.2. Особа (податковий агент) має право самостійно застосувати звільнення від оподаткування або зменшену ставку податку, передбачену відповідним міжнародним договором України на час виплати доходу нерезиденту, якщо такий нерезидент є бенефіціарним (фактичним) отримувачем (власником) доходу і є резидентом країни, з якою укладено міжнародний договір України.

Застосування міжнародного договору України в частині звільнення від оподаткування або застосування пониженої ставки податку дозволяється тільки за умови надання нерезидентом особі (податковому агенту) документа, який підтверджує статус податкового резидента згідно з вимогами пункту 103.4 цієї статті.

103.3. Бенефіціарним (фактичним) отримувачем (власником) доходу для цілей застосування пониженої ставки податку згідно з правилами міжнародного договору України до дивідендів, процентів, роялті, винагород тощо нерезидента, отриманих із джерел в Україні, вважається особа, що має право на отримання таких доходів.

При цьому бенефіціарним (фактичним) отримувачем (власником) доходу не може бути юридична або фізична особа, навіть якщо така особа має право на отримання доходу, але є агентом, номінальним утримувачем (номінальним власником) або є тільки посередником щодо такого доходу.

103.4. Підставою для звільнення (зменшення) від оподаткування доходів із джерелом їх походження з України є подання нерезидентом з урахуванням особливостей, передбачених пунктами 103.5 і 103.6 цієї статті, особі (податковому агенту), яка виплачує йому доходи, довідки (або її нотаріально засвідченої копії), яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір України (далі - довідка), а також інших документів, якщо це передбачено міжнародним договором України.

103.5. Довідка видається компетентним (уповноваженим) органом відповідної країни, визначеним міжнародним договором України, за формою, затвердженою згідно із законодавством відповідної країни, і повинна бути належним чином легалізована, перекладена відповідно до законодавства України.

103.6. У разі потреби така довідка може бути затребувана у нерезидента особою, яка виплачує йому доходи, або органом державної податкової служби під час розгляду питання про повернення сум надміру сплачених грошових зобов'язань на іншу дату, що передує даті виплати доходів.

У разі потреби особа, яка виплачує доходи нерезидентові, може звернутися до органу державної податкової служби за своїм місцезнаходженням (місцем проживання) щодо здійснення центральним органом державної податкової служби запиту до компетентного органу країни, з якою укладено міжнародний договір України, про підтвердження зазначеної у довідці інформації.

103.7. При здійсненні банками та фінансовими установами України операцій з іноземними банками, пов'язаних з виплатою процентів, підтвердження факту, що такий іноземний банк є резидентом країни, з якою укладено міжнародний договір України, не вимагається, якщо це підтверджується витягом з міжнародного каталогу "International Bank Identifier Code" (видання S.W.I.F.T., Belgium International Organization for Standardization, Switzerland).

103.8. Особа, яка виплачує доходи нерезидентові у звітному (податковому) році, у разі подання нерезидентом довідки з інформацією за попередній звітний податковий період (рік) може застосувати правила міжнародного договору України, зокрема щодо звільнення (зменшення) від оподаткування, у звітному (податковому) році з отриманням довідки після закінчення звітного (податкового) року.

103.9. Особа, яка виплачує доходи нерезидентові, зобов'язана у разі здійснення у звітному періоді (кварталі) виплат нерезидентам доходів із джерелом їх походження з України подавати органу державної податкової служби за своїм місцезнаходженням (місцем проживання) звіт про виплачені доходи, утримані та перераховані до бюджету податки на доходи нерезидентів у строки та за формою, встановленими центральним органом державної податкової служби.

103.10. У разі неподання нерезидентом довідки відповідно до пункту 103.4 цієї статті доходи нерезидента із джерелом їх походження з України підлягають оподаткуванню відповідно до законодавства України з питань оподаткування.

103.11. У разі якщо нерезидент вважає, що з його доходів було утримано суму податку, яка перевищує суму, належну до сплати відповідно до правил міжнародного договору України, розгляд питання про відшкодування різниці здійснюється на підставі подання до органу державної податкової служби за місцезнаходженням (місцем проживання) особи, яка виплатила доходи нерезидентові та утримала з них податок, заяви про повернення суми податку на доходи із джерелом їх походження з України.

Необхідні документи подаються нерезидентом або посадовою (уповноваженою) особою, яка повинна підтвердити свої повноваження відповідно до законодавства України.

103.12. Орган державної податкової служби перевіряє відповідність даних, зазначених у заяві та підтвердних документах, фактичним даним та відповідному міжнародному договору України, а також факт перерахування до бюджету відповідних сум податку особою, яка виплатила доходи нерезидентові.

У разі підтвердження факту зайвого утримання сум податку орган державної податкової служби приймає рішення про повернення відповідної суми нерезидентові, копії якого надаються особі, яка під час виплати доходів нерезидентові утримала податок, та нерезидентові (уповноваженій особі). Висновок про повернення сум надміру сплаченого податку надсилається до відповідного органу Державного казначейства України.

У разі відмови в поверненні суми податку орган державної податкової служби зобов'язаний надати нерезидентові (уповноваженій особі) обґрунтовану відповідь.

103.13. Орган Державного казначейства України на підставі висновку органу державної податкової служби перераховує кошти у розмірі, визначеному у висновку, на рахунок особи, яка надміру утримала податок з доходів нерезидента.

103.14. Особа, яка здійснила виплату доходу нерезидентові, повертає йому різницю між сумою податку, яка була утримана, та сумою, належною до сплати відповідно до міжнародного договору України, після отримання копії рішення органу державної податкової служби про повернення суми надміру сплачених грошових зобов'язань або після зарахування коштів від відповідного органу Державного казначейства України.

Кошти, які за рішенням органу державної податкової служби повинні повертатись особі, яка зайво утримала податок з доходів нерезидента, можуть бути зараховані в рахунок сплати інших податкових зобов'язань такої особи за її письмовою заявою, яка подається під час розгляду заяви нерезидента про повернення надміру утриманих сум податку. У цьому разі висновок про повернення надміру сплаченої суми податку до відповідного органу Державного казначейства України не надсилається.

Теоретичне обґрунтування податкових угод базується на принципах оптимуму Парнето. Відповідно до його критеріїв оптимальною вважається будь-яка дія, що приносить користь одній особі, не погіршуючи при цьому становища (в тому числі, правового і майнового) іншої. Це означає необхідність забезпечення інтересів в сфері оподаткування в одних країнах так, щоб це не погіршувало фіскального становища інших. Так, з 1963 року діє розроблена Організацією економічного співробітництва й розвитку (ОЕСР) Типова податкова конвенція. У ній пропонуються основні принципи й технічні прийоми усунення подвійного оподаткування, в основі яких лежить принцип постійного перебування. Це означає, що будь-який дохід, отриманий фірмою від діяльності за кордоном, обкладається податковими органами «приймаючої» країни за місцем розташування й діяльності підприємства (біля джерела), незалежно від формального права власності його суб'єктів і конкретної державної приналежності.

На цей час у світі укладено понад 400 міжнародних податкових угод щодо запобігання подвійного оподаткування, що визначають податкову юрисдикцію кожної з договірних держав. Багато чинних зараз договорів замінили угоди СРСР і в основному повторили структуру останніх. Колишні республіки СРСР стали спадкоємцями тих зобов'язань, які випливали з конвенцій про усунення подвійного оподаткування. Наприклад, у березні 1999 року був ратифікований Конвенцію між Урядом України і Урядом Італійської Республіки про уникнення подвійного оподаткування доходів і капіталу та попередження податкових ухилень. Вона замінила Конвенцію від 26 лютого 1985 року, укладену між СРСР та Італією. Такі ж угоди були укладені Україною з провідними країнами світу, такими як США, Велика Британія, Франція, Німеччина тощо. Загалом, н сьогодні діють 63 міжнародні угоди щодо усунення подвійного оподаткування, які укладені Україною з іншими державами, 4 з яких укладені ще СРСР з Малайзією, Японією, Іспанією та Кіпром (див. коментар до ст. 13 Податкового кодексу України).

Незважаючи на деякі особливості, що характеризують кожне із цих угод, вони відрізняються традиційною структурою. Насамперед, закріплюється категорія осіб, до яких застосовується конвенція, - це резиденти однієї або обох договірних держав. Обумовлюється перелік податків, на які поширюється Конвенція. У статті "Загальні положення" обумовлюється, що розуміється під договірними країнами; громадянином; особою; компанією; компетентним органом; міжнародним перевезенням тощо.

Загальна податкова угода, як правило, складається з наступних частин: а) коло осіб і податків, охоплюваних угодою; б) регулювання оподаткування доходів від комерційної діяльності; в) регулювання оподаткування доходів від використання майна й майнових прав; г) регулювання оподатковування доходів від праці за наймом; д) регулювання оподатковування капіталу (майна); є) визначення методів усунення подвійного оподаткування; ж) загальні правила й порядок застосування податкової угоди. В угоду також бувають включені статті, що визначають порядок набрання угодою чинності й припинення її дії.

Окремими статтями регулюються поняття резидентів, постійного представництва. Під останнім розуміється «постійне місце діяльності, через яке підприємство повністю або частково здійснює свою комерційну діяльність» (ст. 5 Конвенції між Урядом України й Урядом Сполученого Королівства Великої Британії та Північної Ірландії).

Детально регулюються окремі види об'єктів податкового обкладання: доходи від нерухомого майна; прибуток від комерційної діяльності; доходи від приросту вартості майна; дивіденди; відсотки; роялті; пенсії; інші доходи.

У ст. 103 Податкового кодексу України визначено механізм застосування положень міжнародних договорів України про уникнення подвійного оподаткування

Підставою для звільнення (зменшення) від оподаткування доходів із джерелом їх походження з України є подання нерезидентом, особі, яка виплачує йому доходи, довідки (або її нотаріально засвідченої копії), яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір (далі – довідка), а також інших документів, якщо це передбачено міжнародним договором.

Таким чином, з метою звільнення від оподаткування на території України резидентом до перевірки повинна бути подана довідка в оригіналі або її нотаріально засвідчена копія. Така довідка дійсна в межах календарного року, в якому вона видана.

Як свідчить практика, часто нерезидентами в якості підтвердження, з метою застосування переваг міжнародних договорів надаються документи, які хоча й видані та засвідчені офіційними органами країни, резидентом якої є нерезидент (свідоцтво про державну реєстрацію, свідоцтво про внесення до Єдиного державного реєстру юридичних осіб країни-резиденції, свідоцтво платника податку, витяг із торговельного, банківського або судового реєстру, установчі документи тощо), але не надають йому право на застосування положень відповідного міжнародного договору.

Так, наприклад, резидентами Сполученого Королівства Великої Британії і Північної Ірландії (далі – Сполученого Королівство) з метою використання пільг згідно з Конвенцією між Урядом України і Урядом Сполученого Королівства Великої Британії і Північної Ірландії про усунення подвійного оподаткування та запобігання податковим ухиленням стосовно податків на дохід і на приріст вартості майна часто надаються документи, засвідчені Управлінням внутрішніх доходів, а саме – дозвіл на створення компанії, аудиторське підтвердження про реєстрацію компанії, бухгалтерська довідка, податковий звіт компанії тощо.

Для цілей Конвенції термін «резидент однієї Договірної Держави» означає особу, яка за законодавством цієї Держави підлягає оподаткуванню в ній на підставі місця проживання, постійного місця перебування, місця знаходження керівного органу, місця реєстрації або будь-якого аналогічного критерію (п. 1 ст. 4 Конвенції).

Ст. 3 Конвенції компетентним органом визначено Управління внутрішніх доходів або його повноважний представник. За повідомленням цього компетентного органу, на сьогодні повноваження щодо підписання довідки-підтвердження податкового статусу резидента Сполученого Королівства з метою застосування Конвенції надані податковому інспектору за місцем реєстрації платника податку цієї країни.

Разом з тим, підтвердження про те, що відповідна компанія є резидентом Сполученого Королівства у розумінні ст.ст. 1 та 4 Конвенції, повинно містити таку інформацію: повну назву нерезидента; підтвердження, що нерезидент є особою, на яку поширюється дія міжнародного договору; підпис уповноваженої особи компетентного органу, яка засвідчує підтвердження; дату видачі.

З урахуванням викладеного, якщо резидентом Сполученого Королівства надані документи, які хоча і засвідчені компетентним органом нерезидента, але не відповідають вимогам Конвенції, формі та змісту підтвердження резиденції, що видається компетентним органом Сполученого Королівства, це не дає підстав для використання нерезидентом переваг міжнародного договору.

Крім того звертаємо увагу, що резидент Сполученого Королівства з метою застосування положень Конвенції може надати довідку-підтвердження резиденції, засвідчену компетентним органом Сполученого Королівства.

При підтвердженні статусу податкового резидентства єдиною формою підтвердження права особи (резидента США) на застосування Конвенції між Урядом України та Урядом Сполучених Штатів Америки про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи та капітал є сертифікат резиденції за формою 6166, який видається Філадельфійським сервісним центром (структурним підрозділом Служби Внутрішніх Доходів США) і є офіційним урядовим документом (тобто формою, затвердженою згідно із законодавством США).

Враховуючи те, що для підтвердження статусу податкового резидента Служба Внутрішніх Доходів США запровадила комп’ютеризацію процесу видачі таких сертифікатів, довідки українського зразка Філадельфійським сервісним центром не приймаються і не заповнюються.

Слід також мати на увазі, що вказаний сертифікат приймається державними податковими інспекціями за місцем реєстрації платника податку, який виплачує дохід резиденту США, без її легалізації, але обов‘язково з офіційним перекладом українською мовою, що означає нотаріальне посвідчення такого перекладу.

Відповідно до домовленостей, укладених між Міністерством фінансів України та Міністерством фінансів ФРН, для резидентів ФРН встановлений особливий порядок видачі довідок про підтвердження резидентства.

Відповідно до цього порядку довідка про резидентство ФРН повинна бути надана в оригіналі на офіційному бланку місцевого податкового органу Німеччини. У верхній частині бланку віддруковано повну назву податкового фінансового органу, який підтверджує довідку, а також його адресу і телефони. Трохи нижче надруковано повне ім’я (назва) особи, резидентство якої підтверджується, а також її юридична адреса.

У довідці вказується податковий рік, щодо якого резидентство підтверджується. Текст довідки містить відомості про те, що особа, названа у довідці, вважається резидентом Німеччини у тому розумінні, що вона повинна сплачувати німецький податок стосовно сукупного всесвітнього (одержаного як у Німеччині, так і за її межами) доходу.

Довідка повинна мати підпис, повне ім’я, назву посади особи, яка підписала її. Довідка повинна бути засвідчена офіційною (гербовою) печаткою німецького податкового органу, який видав цю довідку.

Поряд з цим, довідка про резидентство ФРН, відповідно до зазначених домовленостей, не підлягає легалізації, але повинна подаватися з офіційним перекладом українською мовою.

Слід зазначити, що при здійсненні банками та фінансовими установами України операцій з іноземними банками, пов'язаних з виплатою процентів, підтвердження факту, що такий іноземний банк є резидентом країни, з якою укладено міжнародний договір, не вимагається, при умові підтвердження витягом з міжнародного каталогу «International Bank Identifier Code» (видання S. W. I. F. T., Belgium & International Organization for Standardization, Switzerland).

При цьому слід враховувати, що положення щодо неподання довідок про резиденцію іноземними банками стосується лише операцій, пов'язаних з виплатою процентів.

Що стосується виплат банками та фінансовими установами інших видів доходів (дивідендів, роялті), то з метою застосування переваг міжнародного договору резидентність іноземного банку повинна підтверджуватись шляхом надання довідки, яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір.

Довідка про підтвердження резидентства, яка надається за формою, затвердженою згідно із законодавством відповідної країни, повинна бути належним чином легалізована. У зв’язку з тим, що 22 грудня 2003 року набула чинності для України Гаазька Конвенція, що скасовує вимогу легалізації іноземних офіційних документів, для держав, що приєднались до цієї Конвенції і не висловили заперечень проти приєднання України до Конвенції, скасовується вимога легалізації.

Тобто, зазначені довідки про підтвердження резидентства у цих країнах звільняються від легалізації в консульській установі України, але на них має бути проставлений апостиль («Apostille») компетентним органом цієї країни.

Інформація про порядок застосування та перелік країн, у відносинах з якими застосовується Гаазька Конвенція, викладена у Листі Державної податкової адміністрації України № 8780/7/12-0117 від 17 травня 2004 року.

Звертаємо увагу на те, що для резидентів ФРН та США не вимагається легалізація довідки про підтвердження резидентства або її завірення апостилем.

У Листі Державної податкової адміністрації України № 826/7/15-1317 «Щодо окремих питань з оподаткування доходів нерезидентів» від 17 січня 2005 року роз’яснюються деякі проблемні питання, пов'язані з оподаткуванням доходів нерезидентів.

Щодо особливостей оподаткування пасивних доходів нерезидентів у вигляді дивідендів, процентів, роялті, сплачуваних резидентами України, з урахуванням положень міжнародних договорів про уникнення подвійного оподаткування.

Відповідними положеннями переважної більшості чинних міжнародних договорів про уникнення подвійного оподаткування, укладених Україною з країнами, резидентами яких є одержувачі пасивних доходів, передбачено право оподатковувати такі доходи кожною з держав, які є сторонами міжнародного договору, - країною, що є джерелом доходів, і країною, резидентом якої є особа, що одержує такі доходи.

Звертаємо увагу, що вказані положення міжнародних договорів не можуть трактуватися як такі, що надають платнику податку право вибору, в якій саме з двох договірних держав буде здійснюватися оподаткування доходу у вигляді дивідендів, процентів або роялті. Разом з тим право країни, в якій виникають пасивні доходи, обмежується ставками, що передбачені міжнародним договором. Саме ці ставки повинні застосовуватись при нарахуванні податку замість ставки, резидентами України - платниками податку на прибуток при виплаті пасивних доходів нерезидентам.

Так, наприклад, положення п. 1 ст. 12 Угоди між Урядом України і Урядом Російської Федерації про уникнення подвійного оподаткування доходів і майна та попередження ухилень від сплати податків підтверджують право країни-резиденції на оподаткування роялті, що виникають в одній договірній державі і сплачуються резиденту другої договірної держави, якщо такий резидент має фактичне право на ці роялті. Одночасно згідно з п. 2 ст. 12 Угоди країна, в якій виникають роялті, також має право на оподаткування такого виду доходу, але за ставкою, що не перевищує 10 % загальної суми роялті.

Таким чином, роялті, що сплачуються резидентом України резиденту Російської Федерації, підлягають оподаткуванню в Україні за ставкою 10 % від загальної суми роялті (замість ставки 15 %, за умови, що одержувач роялті - російський резидент надає відповідне підтвердження своєї резиденції. При цьому Російська Федерація, як країна резиденції одержувача роялті, також має право на оподаткування такого виду доходу за ставками, встановленими російським законодавством, з урахуванням податку, сплаченого в Україні (ст. 22 Угоди).

Щодо діяльності нерезидента на території України з надання інжинірингових послуг, яка створює постійне представництво.

Під інжинірингом розуміється надання послуг (виконання робіт) зі складання технічних завдань, проведення наукових досліджень, складання проектних пропозицій, проведення техніко-економічних обстежень та інженерно-розвідувальних робіт з будівництва об'єктів, розробка технічної документації, проектування та конструкторське опрацювання об'єктів техніки і технології, консультації та авторський нагляд під час монтажних та пусконалагоджувальних робіт, а також консультації економічного, фінансового або іншого характеру, пов'язані з такими послугами (роботами).

Чинними на сьогодні міжнародними договорами про уникнення подвійного оподаткування встановлені правила, згідно з якими прибуток резидента однієї Договірної Держави оподатковується лише у цій Державі, якщо тільки це підприємство не здійснює підприємницьку діяльність у другій Договірній Державі через розташоване там постійне представництво.

Одночасно відповідними положеннями деяких вказаних договорів встановлені критерії, згідно з якими діяльність резидента однієї країни на території іншої створює постійне представництво при виконанні будівельних, монтажних, складальних робіт та послуг, пов'язаних з цими роботами, тобто послугами інжинірингового характеру. При цьому головним критерієм того, чи створює вказана діяльність постійне представництво, є термін, протягом якого виконуються відповідні роботи або надаються послуги. Звертаємо увагу, що при визначенні такого терміну слід враховувати сукупний час, витрачений підрядчиком на виконання робіт (надання послуг) за декількома контрактами за умови, що вони тісно пов'язані між собою і здійснюються на одному об'єкті, який становить єдине комерційне і географічне ціле.

Так, згідно з п. 3 ст. 5 Угоди між Урядом України і Урядом Турецької Республіки про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на дохід і майно будівельний майданчик, споруда, монтажний або складальний об'єкт або керівна діяльність, що пов'язана з ними, є постійними представництвами лише в тому разі, якщо такий об'єкт або така діяльність існують під час періоду більше дванадцяти місяців. Майданчик існує з того моменту, коли підрядчик починає роботу, включаючи будь-яку підготовчу роботу на складальному об'єкті або будівельному майданчику.

Згідно з п. 1 ст. 7 цієї Угоди прибуток підприємства Договірної Держави оподатковується тільки у цій Державі, якщо тільки це підприємство не здійснює комерційної діяльності в другій Договірній Державі через розташоване в ній постійне представництво. Якщо підприємство здійснює комерційну діяльність таким чином, то його прибуток може оподатковуватися в другій Державі, але тільки в тій частині, яка стосується цього постійного представництва.

Таким чином, при наданні турецьким резидентом за контрактами з українським замовником інжинірингових послуг, пов'язаних з будівництвом на території України (таких як керівництво монтажними роботами, випробуваннями та пуском в експлуатацію будівельних об'єктів, а також авторського нагляду за будівництвом), сукупний термін виконання яких перевищує 12-місячний період, таку діяльність нерезидента слід вважати такою, що здійснюється через постійне представництво в Україні. Суми прибутків нерезидентів, які здійснюють свою діяльність на території України через постійне представництво, оподатковуються у загальному порядку.

Щодо надання довідок-підтверджень резиденції, що є підставою для використання переваг в оподаткуванні доходів нерезидентів відповідно до міжнародних договорів України про уникнення подвійного оподаткування.

Підставою для використання переваг такого договору є подання нерезидентом особі, яка виплачує йому доходи, довідки (або її нотаріально засвідченої копії), яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір, а також інших документів, якщо це передбачено міжнародним договором. Довідка видається компетентним органом відповідної країни, визначеним міжнародним договором, за формою згідно із законодавством такої країни.

Як свідчить практика, нерезидентами в якості підтверджень з метою застосування переваг міжнародних договорів часто надаються документи, які хоча й видані та засвідчені офіційними органами країни, резидентом якої є нерезидент (свідоцтво про державну реєстрацію, свідоцтво про внесення до Єдиного державного реєстру юридичних осіб країни-резиденції, свідоцтво платника податку, витяг із торговельного, банківського або судового реєстру, установчі документи тощо), але не надають йому право на застосування положень відповідного міжнародного договору.

Так, наприклад, резидентами Сполученого Королівства Великої Британії і Північної Ірландії (далі - Сполучене Королівство) з метою використання пільг згідно з Конвенцією між Урядом України і Урядом Сполученого Королівства Великої Британії і Північної Ірландії про усунення подвійного оподаткування та запобігання податковим ухиленням стосовно податків на дохід і на приріст вартості майна часто надаються документи, засвідчені Управлінням внутрішніх доходів, а саме - дозвіл на створення компанії, аудиторське підтвердження про реєстрацію компанії, бухгалтерська довідка, податковий звіт компанії тощо.

Для цілей Конвенції термін «резидент однієї Договірної Держави» означає особу, яка за законодавством цієї Держави підлягає оподаткуванню в ній на підставі місця проживання, постійного місця перебування, місця знаходження керівного органу, місця реєстрації або будь-якого аналогічного критерію (п. 1 ст. 4 Конвенції).

Ст. 3 Конвенції компетентним органом визначено Управління внутрішніх доходів або його повноважний представник. За повідомленням цього компетентного органу, на сьогодні повноваження щодо підписання довідки-підтвердження податкового статусу резидента Сполученого Королівства з метою застосування Конвенції надані податковому інспектору за місцем реєстрації платника податку цієї країни. Разом з тим підтвердження про те, що відповідна компанія є резидентом Сполученого Королівства у розумінні ст. 1 і 4 Конвенції, повинна містити наступну інформацію: повну назву нерезидента; підтвердження, що нерезидент є особою, на які поширюється дія міжнародного договору; підпис уповноваженої особи компетентного органу, яка засвідчує підтвердження; дату видачі.

З урахуванням вищевикладеного, якщо резидентом Сполученого Королівства надані документи, які хоча і засвідчені компетентним органом нерезидента, але не відповідають вимогам Конвенції, формі та змісту підтвердження резиденції, що видається компетентним органом Сполученого Королівства, це не дає підстав для використання нерезидентом переваг міжнародного договору.

Разом з тим звертаємо увагу, що резидент Сполученого Королівства з метою застосування положень Конвенції може надати довідку підтвердження резиденції, засвідчену компетентним органом Сполученого Королівства.

При здійсненні банками та фінансовими установами України операцій з іноземними банками, пов'язаних з виплатою процентів, підтвердження факту, що такий іноземний банк є резидентом країни, з якою укладено міжнародний договір, не вимагається, якщо це підтверджується витягом з міжнародного каталогу «International Bank Identifier Code» (видання S. W. I. F. T., Belgium & International Organization for Standardization, Switzerland).

Зважаючи на те, що положення щодо неподання довідок про резиденцію іноземними банками стосується лише операцій, пов'язаних з виплатою процентів, при виплаті банками та фінансовими установами України банкам-нерезидентам доходів від здійснення інших видів діяльності, зокрема, операцій з торгівлі цінними паперами, виплати дивідендів тощо, з метою застосування переваг міжнародного договору резидентність іноземного банку підтверджується у загальному порядку – шляхом надання довідки, яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір.

Також у Листі Державної податкової адміністрації України № 2902/7/22-5017 «Про надання роз'яснення (щодо застосування Конвенцій про уникнення подвійного оподаткування)» від 15 листопада 2008 року надаються роз’яснення стосовно залучення кредитних коштів від банківської установи Швейцарії та сплати процентів за таким кредитом.

Ст. 11 Конвенції між Урядом України і Швейцарською Федеральною Радою про уникнення подвійного оподаткування стосовно податків на доходи і на капітал 2000 року встановлено наступне:

П. 1 проценти, що виникають у Договірній Державі і сплачуються резиденту другої Договірної Держави, можуть оподатковуватись в цій другій Державі.

П. 2 Однак, такі проценти можуть також оподатковуватись у тій Договірній Державі, в якій вони виникають, і відповідно до законодавства цієї Держави, але якщо фактичний власник процентів є резидентом іншої Договірної Держави, податок, що стягується таким чином, не повинен перевищувати 10 % загальної суми процентів.

При цьому підпунктом «c» п. 3 ст. 11 визначено, що, незважаючи на положення п. 2, будь-які такі проценти, про які йдеться у п. 1, будуть оподатковуватися лише в тій Договірній Державі, резидентом якої є одержувач, якщо такий одержувач є фактичним власником процентів, та якщо такі проценти сплачуються за позиками будь-якого виду, що надаються банком.

Отже, при умові, що банк Швейцарії є фактичним власником процентів, такі проценти будуть оподатковуватись у Швейцарії.

Стосовно залучення кредитних коштів від банківських установ-резидентів Австрії, Нідерландів, Франції, Німеччини, Бельгії та сплати процентів за такими кредитами.

П. 1 ст. 11 Конвенції між Урядом Республіки Австрія і Урядом України про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи і на майно визначено, що проценти, що виникають в одній Договірній Державі і сплачуються резиденту другої Договірної Держави, будуть оподатковуватись у цій другій Державі.

Однак відповідно до пп. ІІІ п. 2 «a» ст. 11 проценти, що виникають в одній Договірній Державі і сплачуються резиденту другої Договірної Держави, можуть також оподатковуватись у Договірній Державі, в якій вони виникають, і відповідно до законодавства цієї Держави, але якщо одержувач є фактичним власником процентів, податок, що стягується, не повинен перевищувати 2 % від валової суми процентів, що сплачуються за позиками будь-якого виду, що надаються банком або другою фінансовою установою.

Аналогічні норми діють при виплаті процентів банкам або фінансовим установам Нідерландів ((пп. І ) п. 2 «a» ст. 11 Конвенції між Україною і Королівством Нідерландів про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи і майно, Франції ((пп. ІІ) п. 2 «a» ст. 11 Конвенції між Урядом України і Урядом Французької Республіки про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи і майно, Німеччини ((пп. сc.) п. 2 «a» ст. 11 Угоди між Україною і Федеративною Республікою Німеччина про уникнення подвійного оподаткування стосовно податків на доход і майно, Бельгії ((пп. ІІІ) п. 2 «a» ст. 11 Конвенції між Урядом України і Урядом Королівства Бельгії про уникнення подвійного оподаткування та попередження податкових ухилень стосовно податків на доходи і майно.

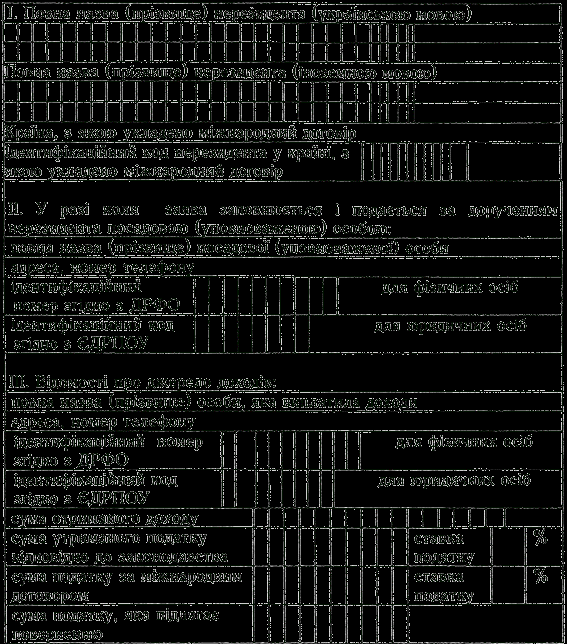

Довідка

Residence Certificate

Повна назва (прізвище) нерезидента (іноземною мовою)

Non-resident's name (in foreign language) __________________________________

Адреса

Address ___________________________________________________________

Країна

Country ___________________________________________________________

Ідентифікаційний код нерезидента у країні, з якою укладено міжнародний договір

Non-resident's identification code in the country with which the International Treaty has been concluded | | | | | | | | | | | | |

Цим підтверджується, що пред'явник цієї довідки дійсно є резидентом

Hereby confirmed that the declarant of this certificate is an actual resident

у розумінні договору про уникнення подвійного оподаткування між Україною (Урядом України) та

within the meaning of the Double Taxation treaty between Ukraine (the Government of Ukraine) and _____________________________________________________________

(назва країни) (name of the country)

Назва компетентного органу

Name of the competent authority _________________________________________

Дата і місце заповнення

Date and place of filling in the certificate ___________________________________

|

(лицьовий бік)

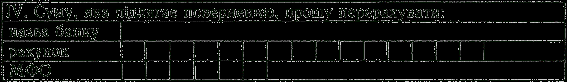

До державної податкової інспекції у __________________________

| Відмітка про отримання _________________________ (дата, підпис посадової особи) | Примірник ___ |

ЗАЯВА

про повернення сум податку на доходи із джерелом їх походження з України

Додаток: на _____ арк.

(зворотний бік)

Заявляю, що:

зазначені доходи не пов'язані з діяльністю на території України через постійне представництво (постійну базу);

я (отримувач) маю (є) фактичне право на ці доходи.

Цим підтверджую достовірність зазначених даних.

Нерезидент (посадова (уповноважена) особа нерезидента)

______________________________________________________

(посада, прізвище)

Підпис ___________________ Дата _________ М. П.

____________

Стаття 104. Порядок надання допомоги у стягненні податкового боргу в міжнародних правовідносинах

104.1. Надання допомоги у стягненні податкового боргу в міжнародних правовідносинах, за міжнародними договорами України, здійснюється в порядку, передбаченому цим Кодексом, з урахуванням визначених цією статтею особливостей.

104.2. Контролюючий орган після отримання документа іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах, у тридцятиденний строк визначає відповідність такого документа міжнародним договорам України. У разі невідповідності такого документа повертає його компетентному органу іноземної держави. Якщо зазначений документ визнано таким, що відповідає міжнародним договорам України, контролюючий орган надсилає платнику податків податкове повідомлення в міжнародних правовідносинах у порядку, передбаченому статтею 42 цього Кодексу.

104.3. Податковий борг в міжнародних правовідносинах перераховується у гривні за офіційним курсом гривні до іноземної валюти, визначеним Національним банком України на день надсилання такому платнику податків податкового повідомлення.

Новелою Податкового кодексу України є запровадження порядку надання допомоги у стягненні податкового боргу та заходів і правил, що пов’язані з таким стягненням у міжнародних правовідносинах. Необхідність такої норми пов’язана, зокрема, з зобов’язаннями України щодо належного виконання міжнародної Конвенції про взаємну адміністративну допомогу в податкових справах 1988 року, яка була ратифікована Верховною Радою України 17 грудня 2008 року. Так, розд. ІІ Конвенції регулює питання щодо допомоги в стягненні податків. Відповідно до п. 1 ст. 11 Конвенції на прохання запитуючої держави запитувана держава з урахуванням положень ст.ст. 14 й 15 вживає необхідних заходів для стягнення податкової заборгованості, належної до сплати першій державі, ніби ця заборгованість, виникла в запитуваній державі. П. 2 ст. 11 Конвенції містить припис, за яким положення п. 1 застосовуються лише до податкової заборгованості, яка є предметом документа, що дозволяє примусове стягнення заборгованості в запитуючій державі, та, якщо відповідні Сторони не домовилися про інше, яка не оспорюється. Проте, якщо заборгованість, лічиться за особою, яка не є

резидентом запитуючої держави, застосовується лише п. 1, коли відповідні Сторони не домовилися про інше, у випадках, коли заборгованість не може більше оспорюватися.

Зобов'язання надавати допомогу в стягненні податкової заборгованості стосовно померлої особи чи її майна обмежується вартістю цього майна чи власності, набутої кожним бенефіціаром майна, залежно від того, чи повинна заборгованість стягуватися з майна чи з бенефіціарів такого майна.

Згідно ст. 12 Конвенції на прохання запитуючої держави запитувана держава з метою стягнення суми податку вживає заходів для її збереження, навіть якщо заборгованість оспорюється або ще не є предметом документа, що дозволяє її примусове стягнення.

Ст. 13 Конвенції визначає перелік документів, які додаються до прохання про надання допомоги:

- заява про те, що заборгованість стосується податку, до якого застосовується ця Конвенція, та, у випадку стягнення, про те, що з урахуванням п. 2 ст. 11 заборгованість не оспорюється або не може оспорюватися;

- офіційна копія документа, що дозволяє примусове стягнення заборгованості в запитуючій державі; та

- будь-який інший документ, необхідний для здійснення стягнення чи заходів зі збереження суми податків.

Документ, що дозволяє примусове стягнення в запитуючій державі, у відповідних випадках і згідно з положеннями, чинними в запитуваній державі, приймається, визнається, доповнюється або замінюється якнайскоріше від дати отримання прохання про надання допомоги документом, що дозволяє примусове стягнення в запитуваній державі.

Стаття 105. Узгодження суми податкового боргу в міжнародних правовідносинах

105.1. У разі якщо платник податків вважає, що податковий борг в міжнародних правовідносинах, визначений контролюючим органом на підставі документа іноземної держави, за яким здійснюється стягнення суми податкового боргу, не відповідає дійсності, такий платник податків має право протягом десяти календарних днів, що настають за днем отримання податкового повідомлення в міжнародних правовідносинах про визначення податкового боргу в міжнародних правовідносинах, подати через контролюючий орган компетентному органу іноземної держави скаргу про перегляд такого рішення.

105.2. У період оскарження суми грошового зобов'язання в міжнародних правовідносинах таке зобов'язання не може бути податковим боргом до отримання від компетентного органу іноземної держави остаточного документа про нарахування податкового боргу в міжнародних правовідносинах. Такий документ надсилається контролюючим органом платнику податків разом з податковим повідомленням в міжнародних правовідносинах у порядку, визначеному статтею 58 цього Кодексу. Таке податкове повідомлення в міжнародних правовідносинах не підлягає адміністративному оскарженню.

105.3. На розгляд заяв платників податків про перегляд рішення компетентного органу іноземної держави не поширюються норми статті 56 цього Кодексу.

Податковий кодекс України встановлює право платника податків на оскарження рішення компетентного органу іноземної держави про нарахування податкового боргу в міжнародних правовідносинах, яке реалізується шляхом подання через контролюючий орган компетентному органу іноземної держави скарги про перегляд такого рішення протягом десяти календарних днів, що настають за днем отримання податкового повідомлення в міжнародних правовідносинах про визначення податкового боргу в міжнародних правовідносинах. Звертаємо увагу, що хоча підставою для такого оскарження є наявність у платника податків підстав вважати, що податковий борг в міжнародних правовідносинах, визначений контролюючим органом на підставі документа іноземної держави, не відповідає дійсності, оскаржується саме рішення компетентного органу іноземної держави, тобто констатується, що податковий борг в міжнародних правовідносинах контролюючим органом визначений коректно.

Хоча пункт 105.1 ст. 105 Податкового кодексу України і встановлює досить обмежений строк для подання компетентному органу іноземної держави скарги про перегляд рішення про стягнення суми податкового боргу – десять днів, що настають за днем отримання податкового повідомлення, міжнародними договорами можуть встановлюватися й інші, більш тривалі строки.

Під час тлумачення відповідних норм міжнародного договору фахівці наполегливо радять уникати помилок, пов’язаних із специфікою термінології та двозначностей, що має той чи інший термін у правових системах окремих держав.

Так, ст. 23 Конвенції про взаємну адміністративну допомогу в податкових справах 1988 року передбачає процедуру подання позовів. Позови, які стосуються заходів, ужитих згідно із цією Конвенцією запитуваною державою, подаються лише до відповідного органу цієї держави.

Позови, які стосуються заходів, ужитих згідно із цією Конвенцією запитуючою державою, зокрема ті, що в галузі стягнення стосуються існування або розміру податкової заборгованості чи документа, який дозволяє її примусове стягнення, подаються лише до відповідного органу цієї держави. Якщо такі позови подано, то запитуюча держава інформує про це запитувану державу, яка призупиняє процедуру до ухвалення рішення відповідним органом.

Проте запитувана держава, якщо до неї з таким проханням звертається запитуюча держава, уживає заходів зі збереження суми податку для забезпечення стягнення. Запитувана держава може також бути поінформованою про такі позови будь-якою заінтересованою особою. Відразу після отримання такої інформації запитувана держава, якщо необхідно, консультується із цього питання із запитуючою державою.

Як тільки проголошено остаточне рішення за поданим позовом, запитувана держава чи запитуюча держава у відповідних випадках негайно повідомляє іншій державі про це рішення та про наслідки, яке воно має для прохання про надання допомоги.

Стаття 106. Відкликання податкових повідомлень в міжнародних правовідносинах або податкових вимог

106.1. Податкове повідомлення в міжнародних правовідносинах або податкові вимоги вважаються відкликаними, якщо компетентний орган іноземної держави скасовує або змінює документ іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах. Такі податкові повідомлення в міжнародних правовідносинах або податкові вимоги вважаються відкликаними з дня отримання контролюючим органом документа компетентного органу іноземної держави рішення про скасування або зміну раніше нарахованої суми податкового боргу в міжнародних правовідносинах, який виник в іноземній державі.

Спосіб отримання відкликання податкових повідомлень в міжнародних правовідносинах або податкових вимог не має значення, якщо такий документ відповідає положенням міжнародного договору України та містить положення, що вказує на безумовне скасування або зміну документа іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах. У такому випадку відповідне податкове повідомлення в міжнародних правовідносинах вважається відкликаним, що спонукає контролюючий орган припинити будь-які дії, спрямовані на стягнення податкового боргу за вищеназваним документом іноземної держави. У разі повного або часткового виконання вказаного податкового повідомлення в міжнародних правовідносинах питання повернення стягненої суми має бути вирішено відповідно до норм внутрішнього законодавства України в разі, якщо кошти не було перераховано іноземній державі, та за нормами міжнародного договору України, якщо кошти вже були перераховані до країни, що надіслала таке повідомлення.

Стаття 107. Заходи щодо стягнення суми податкового боргу в міжнародних правовідносинах

107.1. Орган державної податкової служби самостійно перераховує у гривні суму податкового боргу в міжнародних правовідносинах та здійснює заходи щодо стягнення суми податкового боргу платника податку не пізніше закінчення 1095 дня, що настає за останнім днем граничного строку сплати податку і збору в іноземній державі, зазначеного у документі компетентного органу іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах. Граничний строк стягнення податкового боргу в міжнародних правовідносинах визначається відповідно до пункту 102.4 статті 102 цього Кодексу, якщо інше не передбачено міжнародним договором України.

Згідно п. 1 ст. 14 Конвенції про взаємну адміністративну допомогу в податкових справах 1988 року питання стосовно будь-якого періоду, після закінчення якого заборгованість не може примусово стягуватися, регулюються законодавством запитуючої держави. У проханні про надання допомоги наводиться конкретна інформація про цей період.

П. 2 ст. 14 Конвенції визначає, що заходи стягнення, які здійснюються запитуваною державою відповідно до прохання про надання допомоги та внаслідок яких згідно із законодавством цієї держави період, згаданий у п. 1, може призупинятися чи припинятися, повинні також мати такі самі наслідки за законодавством запитуючої держави. Запитувана держава інформує запитуючу державу про такі заходи.

У будь-якому випадку запитувана держава не зобов'язана виконувати прохання про надання допомоги, яке подається через 15 років від дати ухвалення первинного документа, що дозволяє примусове стягнення.

Стаття 108. Нарахування пені та штрафних санкцій на суму податкового боргу в міжнародних правовідносинах

108.1. Пеня не нараховується на суму податкового боргу в міжнародних правовідносинах при виконанні документа іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах.

108.2. Штрафні санкції на суму податкового боргу в міжнародних правовідносинах не накладаються при виконанні документа іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах.

Пп. «с» п. 1 ст. 3 Конвенції про взаємну адміністративну допомогу в податкових справах 1988 року термін «податкова заборгованість» означає будь-яку суму податку, а також пеню з неї, адміністративні штрафи, пов'язані з нею, та витрати, здійснені у зв'язку із її стягненням, які підлягають сплаті, але ще не сплачені.

Наявне застереження щодо звільнення платника податку від нарахування штрафу та пені стосується саме виконання (точніше – неналежного виконання) документа іноземної держави, за яким здійснюється стягнення суми податкового боргу в міжнародних правовідносинах, а не можливих штрафів та пені, що можуть бути нараховані у відповідній державі за порушення її податкового законодавства.

Пеня і штраф є специфічними інститутами публічного права кожної окремої країни. Отже, вирішити це питання на рівні міжнародного договору практично неможливо, а застосовувати заходи адміністративного примусу, до яких відносяться і пеня і штраф у податкових відносинах, до зобов’язань, які виникли в іншій країні, не вбачається можливим.