Методические рекомендации по подготовке к сдаче междисциплинарного экзамена по курсу «Финансы предприятий». Владивосток

| Вид материала | Методические рекомендации |

СодержаниеВопросы самоконтроля. 10.Управление капиталовложениями в основные средства. |

- Программа государственного междисциплинарного итогового экзамена по специальности 080107, 348.09kb.

- Методические рекомендации по подготовке Ульяновск, 1747.38kb.

- Программа государственного итогового междисциплинарного экзамена по специальности 080105., 929.59kb.

- Методические рекомендации по подготовке к сдаче кандидатского экзамена «История и философия, 868.92kb.

- Методические рекомендации по подготовке к сдаче кандидатского экзамена «История и философия, 864.71kb.

- Программа государственного итогового междисциплинарного экзамена по специальности 080109., 768.85kb.

- Программа государственного междисциплинарного итогового экзамена рассмотрена и одобрена, 611.91kb.

- Программа, вопросы и учебно-методическое обеспечение государственного итогового междисциплинарного, 1117.89kb.

- Экзаменационный экспресс-справочник л. Д. Столяренко, С. И. Самыгин, 2545.3kb.

- Методические рекомендации по подготовке, выполнению и оформлению курсовых работ для, 549.13kb.

Вопросы самоконтроля.

- В чем заключается основная задача управления оборотными активами?

- Какие параметры включает в себя укрупненная модель расчета плановой потребности в оборотных активах?

- На основе чего определяются однодневные расходы по каждому циклу производства?

10.Управление капиталовложениями в основные средства.

Эффективность инвестиций в основные средства зависит от множества факторов среди которых важнейшими являются: отдача вложений, срок окупаемости инвестиций, инфляция, рентабельность инвестиций за весь вложений, наличие других, более эффективных направлений вложения капитала (финансовые активы, валютные операции и пр.).

С точки зрения сложности экономического обоснования все инвестиционные проекты можно разделить на две категории. Первая категория - это проекты, предусматривающие замену изношенного или устаревшего оборудования при выпуске прибыльной продукции.

Ко второй категории проектов можно отнести те проекты, которые предполагают увеличение производства уже производимой продукции и расширение рынка сбыта или переход на выпуск новой продукции и освоение нового рынка.

Вопрос о размерах требуемых инвестиций с точки зрения финансового планирования сводится к анализу и оценке экономической привлекательности инвестиционного проекта.

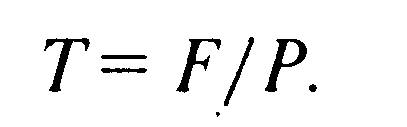

К простым методам оценки экономической привлекательности инвестиционного проекта относятся: срок окупаемости вложений, рентабельность капитальных вложений, средняя рентабельность за период жизни проекта минимум приведенных затрат. Срок окупаемости вложений рассчитывается как отношение суммы капиталовложений к размеру годовой прибыли. Результатом такого расчета является число лет, необходимых для возмещения первоначальных затрат:

,

,где: Т – срок окупаемости капиталовложений (лет);

К – объем (сумма) капиталовложений, тыс. руб.;

Р – среднегодовая прибыль (чистый приток денежной наличности), тыс. руб.

Обратным сроку окупаемости является показатель рентабельности капиталовложений, т.е. первоначальных затрат:

.

.где: r – рентабельность капиталовложений, в %.

Третьим простым критерием экономического обоснования инвестиционного проекта является критерий средней рентабельности проекта:

,

,где

- средняя рентабельность проекта,

- средняя рентабельность проекта,К – средняя за период величина капвложений, тыс. руб.

Методика оценки эффективности инвестиционных проектов включает несколько этапов.

На первом этапе производится сравнение показателя общей рентабельности инвестиционных проектов со средним процентом банковского кредита. Цель такого сравнения — поиск альтернативных, более выгодных направлений вложений капитала. Если расчетная рентабельность инвестиционного проекта ниже среднего процента банковского кредита, то проект должен быть отвергнут, поскольку выгоднее просто положить деньги в банк под проценты.

На втором этапе проводится сравнение рентабельности инвестиционных проектов со средним темпом инфляции в стране. Цель такого сравнения — минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал предприятия с течением времени обесценится и не будет воспроизведен. Отдача от инвестиционного проекта должна быть выше средних темпов инфляции.

На третьем этапе производится сравнение проектов по объему требуемых инвестиций. Цель такого сравнения — минимизация потребности в кредитах, выбор менее капиталоемкого варианта инвестиций.

На четвертом этапе проводится сравнение проектов по срокам окупаемости. Цель такого сравнения - выбор варианта с минимальным сроком окупаемости.

На пятом этапе проводится оценка стабильности ежегодных (ежемесячных, квартальных) поступлений от реализации проекта.

На шестом этапе осуществляется сравнение общей рентабельности инвестиционных проектов без учета фактора времени, т.е. дисконтирования доходов. Цель такого сравнения - выбор наиболее рентабельного проекта без коррекции на временные флюктуации показателей. Это возможно, если срок проекта мал или общее состояние экономики стабильное, устойчивое.

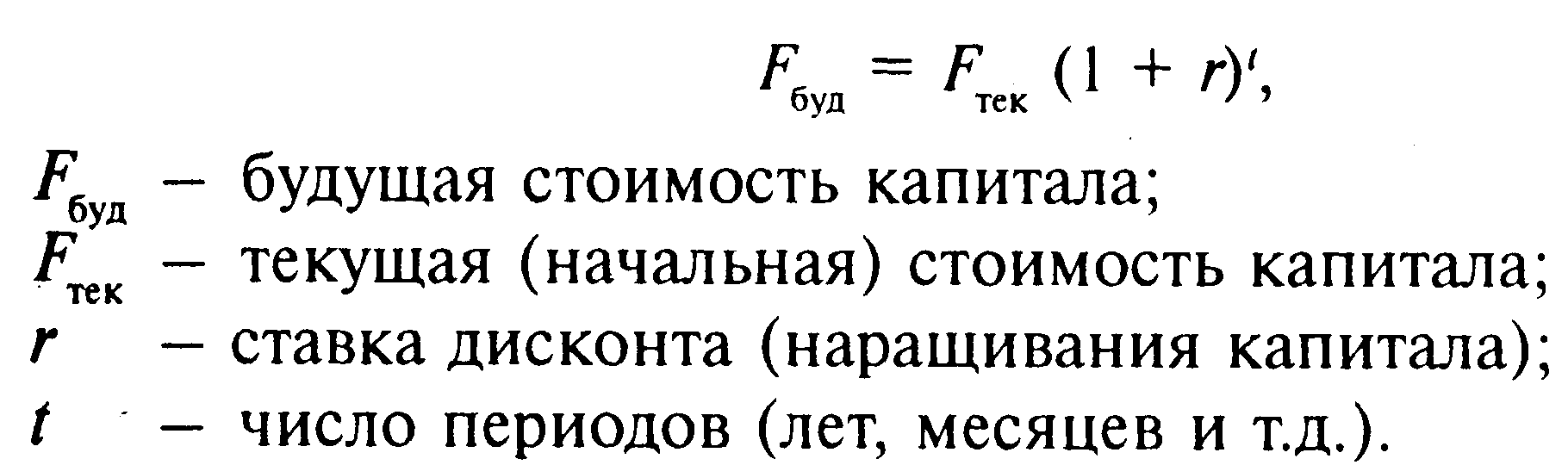

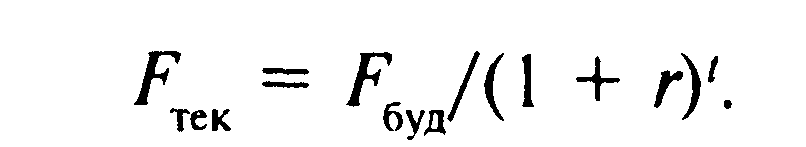

На седьмом этапе проводится сравнение общей рентабельности проектор с учетом фактора времени. Будущие поступления и доходы приводятся к ценам начального периода, т.е. капитал будущего периода выражаются в текущей (начальной) стоимости. При этом может использоваться формула капитализации доходов

Используя эту формулу, можно будущие доходы оценить в текущей стоимости

В приведенной методике последовательность этапов не является строго обязательной. Она лишь отражает тот факт, что при оценке эффективности инвестиционных проектов необходимо учитывать одновременно многие факторы.

Для оценки эффективности капитальных вложений обычно используется показатель рентабельности по капиталу

Показатель Рр, вычисленный в целом по стране, представляет собой рентабельность по народному хозяйству в целом. В мировой практике обычно используется Рf = 0.20.

Для сравнения различных экономических решений обычно пользуются либо показателем приведенных затрат, либо показателем срока окупаемости в годах.

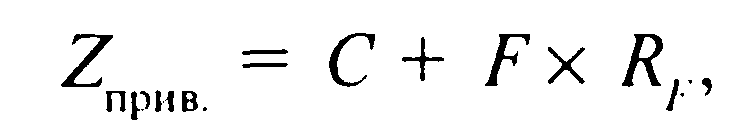

Приведенные затраты рассчитываются следующим образом:

а, срок окупаемости финансовых вложений находится из выражения

При финансовых вложениях вместо нормативной рентабельности используется величина среднего ссудного банковского процента. Если получаемые дивиденды больше этого процента, решение считается эффективным. В противном случае целесообразнее средства хранить на депозитных счетах в банках.

Источники финансирования воспроизводства основных средств подразделяются на собственные и заемные. Воспроизводство имеет две формы:

простое воспроизводство, когда затраты на возмещение износа основных средств соответствуют по величине начисленной амортизации;

расширенное воспроизводство, когда затраты на возмещение износа основных средств превышают сумму начисленной амортизации.

Затраты капитала на воспроизводство основных средств имеют долгосрочный характер и осуществляются в виде долгосрочных инвестиций (капитальных вложений); на новое строительство, на расширение и реконструкцию производства, на техническое перевооружение и на поддержку мощностей действующих предприятий.

К источникам собственных средств предприятия для финансирования воспроизводства основных средств относятся:

-амортизация;

-износ нематериальных активов;

-прибыль, остающаяся в распоряжении предприятия.