К э. н. Бандурин А. В., к э. н. Чуб Б. А. Раздел Основные понятия стратегического менеджмента

| Вид материала | Программа |

- Планы семинарских занятий Тема Сущность и содержание стратегического менеджмента Школы, 100.43kb.

- Тематический план. Блок Предпосылки стратегического управления в бизнесе. Основные, 1025.57kb.

- Темы курсовых работ. Становление и развитие стратегического менеджмента Основные школы, 20.5kb.

- 1. Сущность понятия «Стратегический менеджмент». Главная задача стратегического менеджмента., 561.21kb.

- Концепция стратегического менеджмента "General Electric/McKensey" >17. Концепция стратегического, 9.17kb.

- Вопросы к Государственному междисциплинарному экзамену по специальности, 46.89kb.

- Вопросы к экзамену по дисциплине «Стратегический и инновационный менеджмент», 26.15kb.

- Программа дисциплины Теория и история менеджмента для направления 080500. 62 Менеджмент, 141.99kb.

- Программа дисциплины управление качеством по направлению 080500. 62 «Менеджмент» Утверждена, 219.24kb.

- Программа дисциплины управление качеством по направлению 080500. 62 «Менеджмент» Утверждена, 197.8kb.

Резюме

Решение о том, "сделать или купить" новый бизнес, – последний этап построения теории и методологии принятия стратегических решений. В главе 2 мы назвали этот метод "каскадом решений", которые в начале были очень сложными и обобщенными, а затем постепенно становились все более конкретными. В целом этот процесс отражен на рис. 26, на котором представлена вся последовательность принятия решений, касающихся стратегических действий. Каскадом ее можно назвать потому, что она последовательно сходится к одной точке: начинается с широкого спектра будущих областей бизнеса организации и приходит к выбору конкретных товаров или рынков.

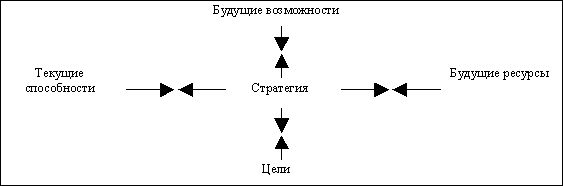

Взаимодействие между целями и возможностями показано на рис. 27. На нем отображены основные переменные, определяющие стратегию организации. При формулировании стратегии все четыре переменные (возможности и угрозы внешней среды, цели организации, ее настоящие способности и будущие ресурсы) должны быть сбалансированы относительно друг друга.

Рис. 27. Переменные, определяющие стратегию

Финансовый анализ как база стратегического планирования

Концепция финансового анализа

Финансовый анализ основан на расчете относительных показателей, характеризующих различные аспекты деятельности организации и его финансовое положение. Однако главное при проведении финансового анализа не расчет показателей, а умение трактовать полученные результаты.

Для финансового анализа можно использовать следующие группы показателей:

- Показатели прибылей и убытков (финансовые результаты).

- Показатели активов и пассивов.

- Показатели эффективности деятельности организации, характеризующие рентабельность его деятельности и доходность вложений.

- Показатели устойчивости, характеризующие степень независимости организации от внешних источников финансирования, изменения процентных ставок, показатели платежеспособности, отвечающие на вопрос о том, способно ли организация расплатиться с текущими долгами, не наступит ли его банкротство в ближайшее время.

Подробный финансовый анализ организации необходимо проводить в динамике за ряд кварталов, для экспресс-анализа достаточно сопоставить данные на начало и на конец периода анализа. И при одном и при другом способе анализа необходимо помнить, что финансовый анализ (основанный на анализе баланса и отчета о прибылях и убытках) позволяет обратить внимание на “узкие” места в деятельности организации и сформировать перечень вопросов, на которые можно будет ответить лишь при более детальном ознакомлении с деятельностью организации.

Структура активов баланса

При анализе активов Организации нужно отразить абсолютные изменения в имуществе организации, сделать выводы об улучшении или ухудшении структуры активов.

При анализе активов Организации нужно отразить следующие моменты:

На какие составляющие приходился наибольший удельный вес в структуре совокупных активов?

Если на оборотные активы, то это свидетельствует о формировании достаточно мобильной структуры активов, способствующей ускорению оборачиваемости средств Организации.

В целом, как изменилось имущество (сумма внеоборотных и оборотных активов) Организации?

Уменьшение имущества свидетельствует о сокращении Организациям хозяйственного оборота, что может повлечь его неплатежеспособность и наоборот.

Рост имущества Организации может свидетельствовать о позитивном изменении баланса.

Что произошло с составляющими внеоборотных активов?

- увеличение незавершенного строительства может негативно сказаться на результатах финансово-хозяйственной деятельности организации (необходимо дополнительно проанализировать целесообразность и эффективность вложений);

- увеличение долгосрочных финансовых вложений указывает на отвлечение средств из основной производственной деятельности, а снижение способствует вовлечению финансовых средств в основную деятельность организации и улучшению его финансового состояния.

Как изменялась структура внеоборотных активов?

Какова доля основных средств в совокупных активах на конец анализируемого периода?

Организация имеет "тяжелую" или "легкую" структуру активов?

Если она составила менее 40 %, Организация имеет "легкую" структуру активов, что свидетельствует о мобильности имущества Организации. Если она составила более 40 %, Организация имеет "тяжелую" структуру активов, что свидетельствует о значительных накладных расходах и высокой чувствительности к изменениям выручки.

Как изменилась величина оборотных активов организации за анализируемый период?

Какие статьи внесли основной вклад в формирование оборотных активов?

1) запасы

2) дебиторскую задолженность

3) краткосрочные финансовые вложения

4) денежные средства

О каких проблемах может свидетельствовать такая структура оборотных активов?

Структура с высокой долей задолженности и низким уровнем денежных средств может свидетельствовать о проблемах, связанных с оплатой услуг Организации, а также о преимущественно не денежном характере расчетов и наоборот структура с низкой долей задолженности и высоким уровнем денежных средств может свидетельствовать о благополучном состоянии расчетов организации с потребителями.

Как изменилась стоимость запасов за анализируемый период, является ли это изменение позитивным и о чем свидетельствует?

Если стоимость запасов увеличились, а длительность оборота запасов снизилась, это является негативным фактором

Как изменились за анализируемый период объемы дебиторской задолженности?

1) выросли, что является негативным изменением и может быть вызвано проблемами, связанными с оплатой продукции (работ, услуг) Организации либо активным предоставлением потребительского кредита покупателям, т.е. отвлечением части текущих активов и иммобилизации части оборотных средств из производственного процесса.

2) снизились, что является позитивным изменением и может свидетельствовать об улучшении ситуации с оплатой продукции Организации и о выборе подходящей политики продаж.

На какой вид дебиторов приходилась наибольшая доля в общей сумме задолженности?

долгосрочных (со сроком погашения более чем через 12 месяцев) дебиторов. Что показывает длительное выведение средств из оборота.

Организация на протяжении анализируемого периода имело активное или пассивное сальдо задолженности?

Сопоставление сумм дебиторской и коммерческой кредиторской задолженностей может показывать, что Организация на протяжении анализируемого периода имело:

1) активное сальдо (дебиторская задолженность превышает кредиторскую)

2) пассивное сальдо (кредиторская задолженность превышает дебиторскую)

Если организация имеет активное сальдо, то оно предоставляло своим покупателям бесплатный коммерческий кредит в размере, превышающем средства, полученные в виде отсрочек платежей коммерческим кредиторам, если пассивное – финансировало свои запасы и отсрочки платежей своих должников за счет неплатежей коммерческим кредиторам (то есть бюджету, внебюджетным фондам и др.)

Как изменилась доля денежных средств в структуре оборотных активов Организации за анализируемый период?

Отсутствие денежных средств в оборотных активах может быть следствием бартерного характера расчетов.

Оценка активов заемщика

При проведении оценки активов заемщика – коммерческой организации работа проводится в двух направлениях: оценка ликвидности видов активов и определение стоимости активов с учетом возможных потерь, оценка качества активов, а также оценка структуры активов.

Для оценки ликвидности видов активов проводится изучение активов с точки зрения их продажи и “превращения” в денежные средства.

По балансу коммерческой организации активы отражаются в трех группах:

- необоротные активы;

- оборотные активы;

- убытки.

Для удобства активы можно перераспределить в более четкие группы и упорядочить в порядке убывания ликвидности, тогда структуру баланса можно представить в виде четырех крупных групп (по категориям ликвидности):

- первая категория ликвидности – денежные средства и прочие финансовые вложения;

- вторая категория ликвидности – запасы и затраты;

- третья категория ликвидности – необоротные активы;

- четвертая категория ликвидности – убытки.

Очевидно, что ликвидность убытков равна нулю. Поэтому оценивать ликвидность имеет смысл только по первым трем категориям ликвидности.

В результате перегруппировки получим таблицу ликвидностей активов (табл. 12), по которой можно определить вероятность потерь при “превращении” тех или иных активов в денежные средства.

Таблица 12

Ликвидность по видам активов

| Наименование вида актива | Значение ликвидности |

| Первая категория ликвидности | |

| Денежные средства | 0,99 |

| Краткосрочные финансовые вложения | 0,9 |

| Вторая категория ликвидности | |

| Запасы | 0,8 |

| Дебиторская задолженность (платежи более 12 месяцев) | 0,6 |

| Дебиторская задолженность (платежи менее 12 месяцев) | 0,7 |

| Третья категория ликвидности | |

| Нематериальные активы | 0,6 |

| Основные средства | 0,4 |

| Долгосрочные финансовые вложения | 0,3 |

| Незавершенное строительство | 0,2 |

Таким образом, по данным таблицы можно рассчитать реальную стоимость активов и определить на сколько стоимость привлеченных средств превосходит реальную стоимость активов.

Для оценки качества активов рассчитываются следующие показатели:

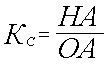

Коэффициент структуры, который соотносит необоротные и оборотные активы

,

, где

КС – коэффициент структуры;

НА – необоротные активы;

ОА – оборотные активы.

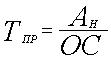

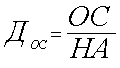

Технологичность производства, соотносящая стоимость нематериальных активов со стоимостью основных средств и показывающая за счет использования каких необоротных активов организация производит продукцию

,

, где

ТПР – технологичность производства;

АН – остаточная стоимость нематериальных активов;

ОС – остаточная стоимость основных средств.

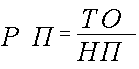

Реализуемость продукции, которая соотносит стоимость продукции, отгруженной потребителям, со стоимостью незавершенного производства

,

, где

РП – реализуемость продукции организации;

ТО – стоимость отгруженных товаров;

НП – стоимость незавершенного производства.

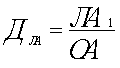

Доля активов первой категории в оборотных активах (ДЛА) показывает структуру оборотных активов коммерческой организации

,

, где

ЛА1 – сумма ликвидных активов первой категории;

ОА – общая сумма оборотных активов (раздел II актива баланса коммерческой организации).

Для оценки структуры активов вычисляются доли каждого вида актива по группам: необоротные активы, оборотные активы.

В качестве примера рассмотрим данные в табл. 13, в которой приведен сжатый баланс коммерческой организации.

Таблица 13

Активы коммерческой организации

| Актив | млн. руб. |

| Необоротные активы | |

| Нематериальные активы | 1 100 |

| Основные средства | 32 560 |

| Долгосрочные финансовые вложения | 3 000 |

| Незавершенное строительство | 2 430 |

| Итого необоротных активов | 39 090 |

| Оборотные активы | |

| Запасы | 3 430 |

| Дебиторская задолженность (платежи более 12 месяцев) | 2 140 |

| Дебиторская задолженность (платежи менее 12 месяцев) | 1 730 |

| Денежные средства | 120 |

| Краткосрочные финансовые вложения | 620 |

| Итого оборотных активов | 8 040 |

| Итого активов (баланс) | 47 130 |

В частности, доля основных средств в необоротных активах рассчитывается следующим образом:

,

, где

ДОС – доля основных средств;

ОС – основные средства;

ПА – необоротные активы.

Таким же образом рассчитываются и остальные доли. Доля необоротных активов в общих активах рассчитывается как частное от деления суммы необоротных активов на общую стоимость активов коммерческой организации. Результаты расчетов представлены в табл. 14.

В результате комплексной оценки активов можно сделать выводы о качестве активов, а также о характере деятельности коммерческой организации (производственная, торговая и др.). После оценки активов коммерческой организации проводится оценка пассивов.

Таблица 14

Структура активов коммерческой организации

| Актив | Доля |

| Необоротные активы | |

| Нематериальные активы | 2,81% |

| Основные средства | 83,29% |

| Долгосрочные финансовые вложения | 7,67% |

| Незавершенное строительство | 6,22% |

| Доля необоротных активов общих активах | 82,94% |

| Оборотные активы | |

| Запасы | 42,66% |

| Дебиторская задолженность (платежи более 12 месяцев) | 26,62% |

| Дебиторская задолженность (платежи менее 12 месяцев) | 21,52% |

| Денежные средства | 1,49% |

| Краткосрочные финансовые вложения | 7,71% |

| Доля оборотных активов в общих активах | 17,06% |

| Итого активов (баланс) | 100,00% |

Структура пассивов баланса

При анализе источников формирования имущества организации должны быть рассмотрены абсолютные и относительные изменения в собственных и заемных средствах организации.

При анализе источников формирования имущества Организации нужно определить:

Какие средства (собственные или заемные) являются основным источником формирования совокупных активов Организации? Как изменяется собственный капитал (фактический, за вычетом убытков и задолженностей учредителей) в доле в балансе за анализируемый период?

1) Увеличение способствует росту финансовой устойчивости Организации

2) Снижение способствует снижению финансовой устойчивости Организации

Как изменилась доля заемных средств в совокупных источниках образования активов, о чем это свидетельствует?

- увеличилась, что может свидетельствовать об усилении финансовой неустойчивости организации и повышении степени его финансовых рисков;

- уменьшилась, что может свидетельствовать о повышении финансовой независимости организации;

- не изменилась.

О чем может свидетельствовать сокращение (увеличение) величины резервов, фондов и прибыли Организации?

В целом, увеличение резервов, фондов и нераспределенной прибыли может являться результатом эффективной работы Организации.

В целом, сокращение резервов, фондов и нераспределенной прибыли может свидетельствовать о падении деловой активности Организации.

Как за анализируемый период изменилась структура собственного капитала (объявленного), на какие составляющие приходился наибольший удельный вес?

Какие обязательства преобладают в структуре заемного капитала? Как изменились долгосрочные обязательства за анализируемый период?

Анализ структуры финансовых обязательств дает ответ на вопрос повысился или снизился риск утраты финансовой устойчивости организации.

Преобладание краткосрочных источников в структуре заемных средств является негативным фактом, который характеризует ухудшение структуры баланса и повышение риска утраты финансовой устойчивости.

Преобладание долгосрочных источников в структуре заемных средств является позитивным фактом, который характеризует улучшение структуры баланса и уменьшение риска утраты финансовой устойчивости.

Какие обязательства преобладают в структуре коммерческой кредиторской задолженности на начало и на конец анализируемого периода?

- перед поставщиками и подрядчиками;

- по векселям к уплате;

- по оплате труда;

- по социальному страхованию и обеспечению;

- перед дочерними и зависимыми обществами;

- перед бюджетом;

- по авансам полученным;

- перед прочими кредиторами.

Как изменились за анализируемый период краткосрочные обязательства перед бюджетом, перед поставщиками и подрядчиками, по оплате труда, по социальному страхованию и обеспечению, по векселям к уплате, перед дочерними и зависимыми обществами, по авансам полученным?

Увеличение суммы полученных авансов может являться положительным моментом.

Уменьшение суммы полученных авансов может являться отрицательным моментом.

Какие виды краткосрочной задолженности в анализируемом периоде характеризуются наибольшими темпами роста?

Негативным моментом является высокая доля задолженности (более 60 %) перед бюджетом, поскольку задержки соответствующих платежей вызывают начисление пеней, процентные ставки по которым достаточно высоки. Кроме того, повышается вероятность попадания Организации под действие статьи 3. Закона о банкротства закона. Возникает необходимость в дополнительном анализе данных бухгалтерского учета.

Негативным моментом является высокая доля (более 60%) задолженности перед внебюджетными фондами.

Оценка пассивов коммерческой организации

Оценка пассивов коммерческой организации проводится по нескольким направлениям:

1. Оценка финансовой устойчивости.

2. Оценка структуры пассивов.

3. Оценка динамики структуры пассивов.

Оценка финансовой устойчивости проводится для расчета показателей, показывающих внутреннюю структуру пассивов организации. При оценке финансовой устойчивости рассчитываются следующие показатели: