Виктор Белов Политические деловые циклы и политический переворот 2008 года

| Вид материала | Документы |

СодержаниеПолитические деловые циклы и политический переворот 2008 года. ЧастьII 5. Фискально-монетарная комбинация |

- Вопросы к экзаменам для политологов 3-го курса ф-та социологии, экономики и права, 1161.25kb.

- Институт научной информации по общественным наукам политические отношения и политический, 3220.03kb.

- Вопросы к экзамену по дисциплине «Макроэкономика», 36.49kb.

- Урок в 11 классе на тему: «Революция 1917 года в России», 149.98kb.

- Эволюция современной демократии: политический опыт России, 843.88kb.

- Морально-политический выбор консерватизма и институционализация политической идентичности, 271.66kb.

- 1917 поворотный пункт нашей истории. Не политический переворот, а смена системы. Почему, 30.23kb.

- Разочарованный нобелянт, 57.29kb.

- Боливия в 20-е годы ХХ века, 21.69kb.

- -, 468.55kb.

Политические деловые циклы и политический переворот 2008 года. ЧастьII

СОДЕРЖАНИЕ:

4. Главный парадокс смешанной экономики

5. Фискально-монетарная комбинация

6. Горькая правда экономической жизни

7. Размышления Самуэльсона о непроизводственных инвестициях

8. Комментарии к размышлениям Самуэльсона

9. Фискально-монетарная комбинация в России

10. Инфраструктурная комбинация

-----------------------------------------------------------------

4. Главный парадокс смешанной экономики

Какова расплата за ресурсы. Сразу скажу, что речь пойдет о той проблеме, которую Маркс называл «противоречием между общественным характером производства и частным способом присвоения». В «Капитале» эта проблема дается в очень идеологизированном свете. Чтобы избежать ненужной нам здесь идеологизации вопроса, я и выбрал слово парадокс, как это принято в западной экономической литературе.

Мы должны к этой проблеме подойти чисто технически, как это сделал в свое время Кейнс (1936 год, когда казалось, что уже нет никакого выхода из тупика Великой депрессии). Да, проблема есть и уже не имеет смысла от нее отмахиваться, не замечать ее. Не лучше ли забыть про сказки о способности к саморегуляции рынка, а признать «несостоятельность рынка», найти способы и пути решения этой главной проблемы капитализма в рамках того же капитализма с помощью капиталистического государства.

Особо отметим, что это вопрос не чистой теории, а голой практики. Именно на основе подходов кейнсианства сегодня Совет управляющих Федеральной Резервной Системы (ФРС) регулирует макроэкономическую среду американской экономики. Российские политики обязаны знать эти подходы, разбираться в них хотя бы для того, чтобы понимать и предугадывать шаги Вашингтонских стратегов.

Для нас этот главный парадокс сейчас в данный момент важен с точки зрения поиска ресурсов для структурной перестройки российской экономики, а именно: нам нужно знать, какую цену придется платить за организацию этих ресурсов и направление их в инвестиции. А точнее, какова расплата за ресурсы в инвестиции.

Я эту проблему изложил в нашей книжке «Заблудились в эпохе» (стр. 17 – 30). И мне уже неоднократно приходилось слышать от академических экономистов, что «это, пожалуй, одно из самых удачных в методическом плане изложений сути кейнсианства». Коротко напомню, в чем суть проблемы.

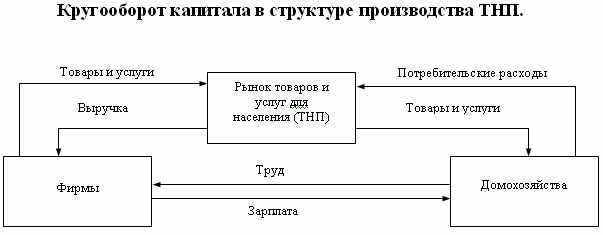

Пробка в кругообороте капитала. Из методических соображений сделаем упрощения. Рассмотрим кругооборот капитала только в структуре производства ТНП, от госзаказа, бюджета, налогов, вмешательства государства отвлечемся. Отвлечемся мы и от внешней торговли. Будем пока рассматривать замкнутую экономическую систему – упрощенная модель. В упрощенной модели кругооборота совокупная прибавочная стоимость количественно совпадает с совокупной прибылью.

Тогда кругооборот капитала внешне будет выглядеть, как представлено на Рисунке 2. Фирмы совместными усилиями производят конечные продукты и поставляют их на рынок ТНП. Реализуют эти товары и получают выручку в денежной форме. Домохозяйства поставляют фирмам труд, а получают зарплату. На полученную зарплату закупают ТНП.

Внешне все выглядит благополучно, но на самом деле, в этом кругообороте возникает пробка. Почему?

Рисунок 2. Кругооборот капитала в структуре производства ТНП. Внешне все выглядит благополучно. Но в этом кругообороте существует количественная диспропорция, которая превращается, выражаясь языком сантехников, в воздушную пробку внутри денежных магистралей кругооборота.

Мы знаем, что цена, по которой конкретная фирма поставляет товар на рынок, определяется по формуле:

Цена = амортизация + текущие затраты + зарплата + прибыль.

Пусть весь общественный капитал страны объединен в один большой завод, в одну большую фирму – совокупный капитал (СОК). Эта фирма производит конечные товары (ТНП) с самого начала технологической цепочки. Она производит: и средства производства, и сырье, и энергию, и материалы, и комплектующие, и услуги, и конечные изделия. Цена конечного товара, выпускаемого совокупным капиталом, будет определяться по формуле:

Цена = зарплата + прибыль.

В самом деле, ведь фирма СОК не покупает ни средства производства, ни другие товары и услуги. Она покупает только труд. Все остальное производят ее внутренние подразделения (фирмы). Для фирмы СОК не существует ни ренты, ни процентов. Все взаимопогашается внутри самой фирмы.

Предположим, что СОК покупает труд, выплачивает зарплату на сумму 100 млрд дол. в год и рассчитывает на получение прибыли 20 %. Совокупный капитал поставляет на рынок ТНП товаров и услуг на сумму 120 млрд дол. Это совокупное предложение (AS).

Но потребителями являются домохозяйства. Они могут предъявить совокупный платежеспособный спрос (АС) только на сумму 100 млрд дол. Именно столько они получили в виде зарплаты – располагаемый доход (РД).

Таким образом, конечные товары на сумму 20 млрд дол. обречены на то, что они не могут быть реализованы. В кругообороте капитала возникает пробка – излишек предложения.

Излишек предложения = совокупное предложение – совокупный спрос.

Проблема усугубляется еще тем, что домохозяйства не всю зарплату тратят на текущее потребление, часть они откладывают в виде сбережений (S).

Совокупный спрос = располагаемый доход – сбережения.

Пусть они откладывают 10 % от своего дохода. Тогда размер пробки увеличивается и уже в нашем числовом примере составляет 30 млрд дол. Кроме того, многие предприятия, особенно те, которые производят товары с неэластичным спросом, реализуют свою продукцию и получают запланированную прибыль, которая скапливается в денежной форме в виде накоплений. Размер пробки еще более увеличивается.

Сразу скажем читателю, не склонному доверять автору: не ищите ошибок в наших рассуждениях. Эта пробка в кругообороте капитала известна экономистам всего мира давным-давно, а вариация нашего примера приведена в американском учебнике (упрощения см. 3, стр. 185; числовой пример – 3, стр. 374).

Спад. Итак, из общего объема совокупного предложения размером в 120 млрд дол. 30 млрд дол. остается нереализованным – предложение превышает спрос на 25%. СОК вынужден уменьшить объем выпуска, сократить рабочие места на 25%. Но тем самым сокращается объем выплаченной зарплаты, а значит, снова сокращается уже достигнутый совокупный спрос. И процесс начинает раскручиваться по спирали.

Как избежать спада. Несмотря на то, что мы сделали ряд упрощений для облегчения понимания проблемы, которая является математической диспропорцией, она неизбежно проявляется в реальной жизни. И Кейнс предложил принципиальный подход к ее решению. Суть кейнсианского подхода заключается в следующем.

Наиболее предприимчивые капиталисты забирают в долг накопленные сбережения населения и предприятий. И эти средства вкладывают в инвестиции, то есть занятые деньги выплачиваются рабочим, участвующим в строительстве новых мощностей по всей цепочки кооперированного изготовления основных фондов, начиная от цемента, топлива, металла, электроэнергии и кончая зданиями, сооружениями, оборудованием. Но продукт этого инвестиционного труда не поступает на рынок потребительских товаров, пробка в кругообороте рассасывается.

Отсюда такая песнь «духу предприимчивости», которую поет Самуэльсон в своем учебнике. А Кейнс предложил свои конкретные рецепты для стимулирования частного капитала в инвестиции. Особую известность получили его настоятельные рекомендации снижать ставку ссудного процента. Но если и этого недостаточно, то риски инвестирования должно брать на себя государство. Я, конечно, излагаю очень грубо и упрощенно.

Парадокс инвестиций. В чем он заключается? Чтобы рассосать пробку в кругообороте капитала, необходимо совокупную запланированную прибыль отдать все-таки наемной рабочей силы. То есть СОК не может присвоить произведенную совокупную прибавочную стоимость, он обязан, математически обязан, отдать ее рабочим.

Вот такие проблемы у капитализма! С одной стороны погоня за прибылью, с другой стороны ее неизбежно приходится отдавать совокупной рабочей силе? Поэтому Маркс и назвал эта проблему основным противоречием капитализма.

Наиболее предприимчивые капиталисты рискуют и у всех (накопленные сбережения и накопленную прибыль) забирают деньги в долг и вводят новые мощности, которые юридически являются уже их собственностью.

То есть в обмен за право собственности, то есть за право управления капиталом предприимчивый капиталист делает 2 шага:

1. Берет часть совокупных сбережений и накоплений в долг и отдает их какой-то части совокупной рабочей силы.

2. Получает право собственности на введенный основной и расширенный оборотный капитал.

Казалось бы, наш предприниматель сделал благое общественное дело, рискнул, вернул рабочим, отдал ими же созданную прибавочную стоимость, да еще и увеличил основной капитал страны, богатство, по западной терминологии. Но ведь долги надо отдавать, да еще и с процентами. Как? С прибыли, полученной от продаж товаров, произведенных на этих мощностях. Но ведь это же новое наращивание финансовой пробки в кругообороте. Мы попадаем в порочный круг. Тогда встает вопрос. А зачем отдавать? Мы неизбежно, математически неизбежно приходим к выводу, что долги, взятые для инвестиций отдавать нельзя, иначе снова попадаешь в спад, в ловушку устойчиво высокой безработицы.

Я понимаю, что этот текст читать трудно и сложно, потому что он не укладывается в узкие рамки формальной логики. Но, тем не менее, эту проблему очень хорошо и глубоко понимают западные экономисты, и конечно, ведущие специалисты ФРС и МВФ. Хочется видеть в развитии смешанной экономики одну строгую прямую логику, безупречную логику в виде вектора, стрелки с наконечником. Нет в смешанной экономике такой векторной безупречной логики: «Все смешалось в доме капиталистов».

Проблема долгов. Итак, встает один вопрос, который имеет две стороны медали.

1. Брать в долг или не брать?

2. Отдавать долги или не отдавать?

Ответ математически предопределен. Брать и не отдавать. Брать и платить рабочей силе в обмен на труд, занятый в инвестициях. Брать и не отдавать тем, у кого взял в долг. Вот и попробуйте дать нравственную оценку этому главному парадоксу смешанной экономики.

Встает новый вопрос. Как брать в долг, чтобы у заемщиков создавалась иллюзия, что им потом вернут долг? Самой удачной формой такого способа заимствования, при котором можно не отдавать долг, оказалась форма обмена занятых денег на ценные бумаги: акции корпораций и облигации государства.

Корпорация выпускает бумажку под названием акция (или уж совсем в явном виде всего лишь запись в реестре акционеров) и обменивает ее на деньги, продает. Взамен обещает выплачивать дивиденды. Какие? А это уж как получится. И даже не обещает, что потом вернет полученные деньги путем выкупа акций. А с развитием рынка ценных бумаг, даже и дивиденды в форме денег не обещает выплатить, а заемщик получает смутную надежду, что он получит выигрыш, прибыль на отданный в долг денежный капитал в виде роста котировок акций.

И в течение какого-то промежутка времени, ФРС, которая отвечает за обстановку на рынке ценных бумаг, всякими путями поддерживает эту иллюзию у заемщиков, показывая рост котировок акций в целом. А для этого должна быть высокая концентрация финансового капитала в банковской сфере, в страховом деле, в паевых инвестиционных фондах и брокерских конторах. Ведь после шумных дебатов об огромном государственном долге США ФРС умудрилась обеспечить конкретными деньгами дефицит федерального бюджета 2005 года размером в 500 млрд долларов. Сами понимаете, в распыленной финансовой системе такие чудеса невозможны.

Если помните, одно время был крупный наезд на Гейтса с угрозами ликвидировать его монополию. Производство программного продукта не требует таких огромных капиталовложений, как, скажем, автопром или атомная энергетика. Программисту даже не нужен офис. Программисты, как правило, работают на дому, ему при современных коммуникациях даже не надо выходить из дома, он по электронной почте может и получить задание, и сдать работу, и получить зарплату. А котировки акций «Микрософт» так начали расти, что Гейтсу старые хозяева Америки сказали: «Покупай наши акции и гособлигации, тебе столько привлеченных денег не нужно».

Тенденции фондового рынка отслеживаются с помощью индексов биржевого курса, которые представляют собой средневзвешенные значения цен корзины акций компании. Самое широкое распространение получили Промышленный индекс Доу-Джонса (DJIA) 30 крупнейших компаний и индекс Standard and Poore 500 компаний (S&P500), который представляет собой средневзвешенное значение цен акций 500 крупнейших американских корпораций.

Но это же всего лишь теория, анализ объективных закономерностей. Можно погрузиться в глубокий научный анализ проблем и добраться до всяких очень мелких и важных для практики тонкостей. И такой анализ, конечно, необходим. Можно наговорить массу всяких ученых мудростей и исписать горы бумаги (что и было сделано за последние 70 лет), но в реальной жизни-то одного научного и точного понимания недостаточно.

В реальной жизни, в реальном управлении фондовым рынком, надо принимать решения, принимать очень конкретные решения, полагаясь и на понимание объективных закономерностей, и на понимание особенностей текущей ситуации в экономике. Это в научном анализе проблему можно крутить, вертеть и рассматривать ее с самых разных сторон. Но ведь в практике управления надо принимать всего лишь одно решение, учитывающее всю совокупность факторов, всего лишь одно простое решение или цепь последовательных решений, связанных одной стратегией. Какой же стратегии придерживается Совет управляющих ФРС?

Она проста. Задача минимум – не допустить спада. Задача максимум обеспечить рост. Рост ВВП в 2 – 3 % считается удовлетворительным, рост выше 4 % считается периодом бурного развития экономики. Задача у Совета управляющих ФРС одна – не допустить спада, поддерживать инвестиции, поддерживать любой ценой рост в реальной экономике, раздуванием мыльного пузыря котировок акций, наращивать государственный долг за счет дефицита бюджета.

А дальше-то что? А дальше: жизнь покажет. И что же жизнь показывает? В конце концов, мыльный пузырь фондового рынка лопается, разносится грохот очередного циклически повторяемого финансового кризиса. Происходит корректировка на рынке акций, долги частично списываются в форме падения котировок акций. Я об этом пишу не с точки зрения осуждения капитализма, а наоборот, для изучения передового опыта управления смешанной экономикой.

Вместо циклически повторяемых кризисов перепроизводства с реальным спадом и разрухой в реальном производстве при управляемых финансовых кризисах ведь никакой разрухи в реальном производстве не происходит. Деньги, занятые путем эмиссии акций, ведь уже вложены в реальное производство, превращены в здания, сооружения, оборудование, прирост оборотных средств в виде складских материалов и переделов. И управляемый финансовый кризис – это всего лишь «отпущение долгов». Козлом отпущения становится администрация того или иного президента, которому не повезло, и конец его президентства попадает в фазу вот такой корректировки.

Американские экономисты не только все это прекрасно понимают, но и манипулируют протеканием этих процессов. После такой финансовой корректировки после кратковременного и небольшого спада наступает фаза очередного подъема. И американские экономисты из ФРС, специалисты очень высокого класса выбирают меньшее из зол. Теперь у них задача состоит в том, чтобы избежать спада как можно дольше, а затем провести корректировку так, чтобы этот спад был неглубокий и кратковременный («сглаживание циклических колебаний»).

Конечно, если в Совет управляющих ФРС, в котором подобраны люди, представляющие интересы тех или иных крупнейших корпораций, являются по выражению Самуэльсона «творцами» кредитно-денежной политики, то они «творят» неизбежную корректировку так, что в проигрыше оказываются все, кроме этих корпораций. Поэтому концентрация финансового капитала происходит еще более быстрыми темпами и еще в больших объемах, чем концентрация промышленного капитала. И, на мой личный взгляд, ничего плохого, разрушительного для экономики в этом нет. Ну обанкротились американские сберегательные кассы и мелкие коммерческие банки в 80-х годах. Населению подсунули паевые инвестиционные фонды. Потом обанкротятся эти фонды, население понесет деньги в банки, которые оказались на этот раз устойчивыми, и так по кругу. Хоть я по своим идеологическим взглядам являюсь скорее социалистом, но как социалист прагматик прекрасно отдаю себе отчет, что «делить по справедливости» можно только тогда, когда есть, что делить. А если нечего делить, то вся эта болтовня про справедливость – сплошная цветастая демагогия.

Таким образом, плановость и управляемость в смешанной экономике происходит как бы на 2-х уровнях:

1. внутрикорпоративное технико-экономическое и организационное планирование;

2. макроэкономическое управление и регулирование, которым занимаются специалисты из ФРС.

Причем эти специалисты прекрасно понимают, что в конечном итоге, обворуют большинство в пользу единиц, богатые станут еще богаче, у бедных и так отбирать нечего (статистика показывает, что у них нет сбережений), а средний класс не обеднеет, он снова заработает. Ведь все эти финансовые потрясения организовываются для роста занятости и роста реального производства, а не для того, чтобы богатые стали еще богаче. Вот такие парадоксы социальной направленности смешанной экономики.

Они даже и не мечтают о том, что им удастся избежать финансового потрясения и спада, они смотрят на вещи реально. У них стоит реальная задача – «сгладить циклические колебания». О капиталистическом светлом будущем пока только приходится мечтать даже при самом умелом управлении.

Я предлагаю очень внимательно прочитать Главу 33 учебника Самуэльсона «Политика, обеспечивающая рост и стабильность» (2, стр. 572 – 573). Читать ее надо, не как текст какого-нибудь теоретизирующего академического щелкопера, а как размышления глубокого экономиста-практика, научного консультанта ФРС и Казначейства США, который изнутри знаком со всяким закулисными спорами, дебатами, договоренностями при принятии стратегических решений в фискально-бюджетной и в кредитно-денежной политике США. Обратите внимание на озабоченность ответственного экономиста практика, да еще к тому же его раздражение из-за необходимости вести дискуссии со всякого рода малограмотными оппонентами, которых он тактично называет «консерваторами», не понимающими противоречивость смешанной экономики.

Наши же наивно-обывательские представления об устройстве «рыночной экономики» как в обществе, так и в среде так называемой «политической элиты», которая не обладает даже элементарными экономическими знаниями, ничего кроме смеха в Вашингтоне вызвать не могут. Скорее они смотрят на нас, как на дикарей, которым можно подарить стеклянные побрякушки дешевой пропаганды, а наших президентов сравнивают с вождями какого-нибудь африканского племени «Мамбу-Вамбу». Разумеется, стабильность по Самуэльсону и «стабильность» по Путину, понятия принципиально разные, если не сказать большего.

5. Фискально-монетарная комбинация

В современной смешанной экономике приходится не только изыскивать и организовывать ресурсы для инвестиций, но и регулярно расплачиваться за это управляемыми финансовыми потрясениями, а значит и политическими потрясениями. Причем платить приходится не за плохое управление, а за математический главный парадокс смешанной экономики.

Козлами отпущения становятся публичные политики из администрации президента, а 7 «творцов кредитно-денежной политики» США никто ни при каких финансовых и политических потрясениях в течение 14 лет не может снять. Разумеется, эти 7 творцов являются специалистами высочайшего класса, да к тому обладающие огромным опытом.

В связи с этим актуальной выглядит цитата из доклада Сталина XIV съезду ВКП (б).

Там, в капиталистических странах, господствует частный капитал, там ошибки отдельных капиталистических трестов, синдикатов, тех или других групп капиталистов исправляются стихией рынка. Слишком много произведено, – будет кризис, но потом, после кризиса, хозяйство придёт в норму. Слишком увлеклись ввозом и получили пассивный торговый баланс, – вексельный курс качнется, получится инфляция, сократится импорт, повысится экспорт. Всё это в порядке кризисов. Ни одна сколько-нибудь крупная ошибка и сколько-нибудь крупное перепроизводство или серьезный отрыв производства от всей суммы спроса не обходится в странах капиталистических без того, чтобы промахи, ошибки и отрывы не исправлялись в порядке того пли иного кризиса.

Так живут в странах капитализма. Но мы так жить не можем. Там мы видим кризисы хозяйственные, торговые, финансовые, задевающие отдельные группы капиталистов. У нас – другое дело. Каждая серьёзная заминка в торговле, в производстве, каждый серьезный просчет в нашем хозяйстве кончается не тем или иным отдельным кризисом, а бьет по всему народному хозяйству. Каждый кризис, будь то торговый, финансовый, промышленный, может превратиться у нас в общий кризис, бьющий по всему государству. Поэтому от нас требуется особая осмотрительность и прозорливость при строительстве. Поэтому мы здесь должны руководить хозяйством в плановом порядке так, чтобы просчетов было меньше, чтобы наше руководство хозяйством было архипрозорливым, архипредусмотрительпым, архибезошибочным.

Это было сказано в 1925 году. А уже через 5 лет Великая депрессия показала, что «промахи, ошибки и отрывы» не могут исправиться «в порядке того пли иного кризиса». С тех пор прошло много лет, и капиталистам пришлось научиться быть «архипрозорливыми, архипредусмотрительными, архибезошибочными», чего не скажешь о российской бестолковой «интеллигентской сволочи», но это уже из Ленина, поэтому и шрифт покрупнее.

Необходимость финансовой корректировки упирается в ограничения политических возможностей, редкая администрация президента США за год до выборов решится на финансовый кризис. Поэтому сменяемость политической верхушки путем выборов и несменяемость членов Совета управляющих ФРС хорошо увязывается с необходимостью финансовой корректировки.

Опять я ничего «нового и оригинального» не сказал, а всего лишь повторил, заострил внимание на проблемы, изложенные в учебнике для студентов 3-го курса. Вот прямая и недвусмысленная цитата из Самуэльсона:

«Одна из проблем состоит в том, что между циклическим шоком и вызванной им ответной реакцией существует большой временной разрыв, который продолжает увеличиваться» (2, стр. 581). Циклический шок – это и есть отпущение корпоративных долгов. Циклический шок – это и есть отпущение корпоративных долгов, а по ученому «фискально-монетарная комбинация». Куда уж прямее и откровеннее! Еще одна цитата.

«Поскольку Центральный банк может испытывать искушение оказывать стимулирующее влияние на экономику перед выборами и таким образом создавать политические деловые циклы, фиксированные правила ограничили бы его возможности» (2, стр. 585).

Куда уж прямее и откровеннее! Мало читать Самуэльсона, ведь еще необходимо и понимать прочитанное. А у нашей интеллигентской бестолочи большие проблемы и с первым, и со вторым.