Контрольная работа по дисциплине: «Антикризисное управление» по теме: «Мероприятия по устранению неплатежеспособности предприятия» Студента Курса сфо

| Вид материала | Контрольная работа |

СодержаниеНеплатежеспособность организации Мероприятия по устранению неплатежеспособности предприятия Что можно рассматривать как операции для извлечения денежных средств? |

- Темы курсовых работ по дисциплине «Антикризисное управление» Формирование антикризисной, 32.73kb.

- Контрольная работа по дисциплине «Макроэкономика 2» выполняется студентом на основе, 303.53kb.

- Контрольная работа является результатом самостоятельного труда студента по выбранной, 770.92kb.

- Контрольная работа по информатике для студентов 1 курса Контрольная работа включает, 145.11kb.

- Контрольная работа по дисциплине Тема, 80.19kb.

- Методические указания по выполнению контрольной работы №2 по дисциплине Информатика, 278.17kb.

- Вопросы к экзамену по дисциплине: «Антикризисное управление и финансовое оздоровление, 23.5kb.

- Методические указания по выполнению курсовой работы по дисциплине антикризисное управление, 161.44kb.

- Учебно-методический комплекс Специальность: 080503 Антикризисное управление Москва, 554.54kb.

- Методические указания по выполнению контрольной работы №1 по дисциплине Информатика, 390.61kb.

Федеральное агентство по образованию Российской Федерации

Московский государственный университет

технологий и управления

филиал в г. Архангельске

Институт: Экономики, бизнеса и права

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: «Антикризисное управление»

по теме: «Мероприятия по устранению неплатежеспособности предприятия»

Студента Курса СФО 3

Специальность 080502 Шифр 0137

Ф.И.О. Живолуп А.О.

Проверил ______________________________

Ф.И.О. преподавателя

Вх. №___________________ Дата регистрации _______________________

Результаты проверки _____________________________________________

Архангельск

2012

Содержание

Введение 3

Неплатежеспособность организации 4

Мероприятия по устранению неплатежеспособности предприятия 10

Заключение 16

Список литературы 17

Введение

Под «антикризисным управлением» понимается такое управление, которое нацелено на вывод предприятия из возникшей кризисной ситуации (т.е. управление в условиях кризиса), а также на предотвращение проявления кризисной ситуации.

Имея одну только неплатежеспособность, невозможно правильно и адекватно оценить реальное положение дел на предприятии. Для выяснение причин и выработки конкретных рекомендаций необходимо определить сущность проявления кризисных тенденций (т.е. неплатежеспособность выступает как результат проявления ряда факторов в финансово-экономической деятельности предприятия).

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния: наличия, размещения и использования денежных средств.

Финансовое состояние предприятия рассматривается как результат взаимодействия всех элементов системы финансовых отношений внутри предприятия и определяется всей совокупностью производственно-хозяйственных факторов. Действие каждого из факторов может являться основой для выводов о возможностях финансового оздоровления предприятия.

Неплатежеспособность организации

В наиболее общем виде неплатежеспособность организации представляет неспособность расплатиться по наступившим на анализируемый момент времени обязательствам. Данная дефиниция является наиболее обобщенной и охватывает все виды неплатежеспособности. При диагностике финансового состояния предприятия важно не только установление факта наличия неплатежеспособности, но и определение ее характера: причин и степени развития, перспектив обретения платежеспособности и т. д. С этой целью полезно иметь разработанную типологию неплатежеспособности, позволяющую индивидуально охарактеризовать каждый случай неспособности предприятия погасить свои обязательства.

Особенно актуальной проблема разработки классификации неплатежеспособности является в свете того, что в существующих исследованиях неплатежеспособность обычно не выделяется как отдельное понятие, а рассматривается вкупе с банкротством. При этом зачастую происходит подмена понятий неплатежеспособности, несостоятельности и банкротства. Так, например, вводится термин «скрытое банкротство», подразумевающий снижение стоимости предприятия. Однако, данное явление не всегда свидетельствует даже о неплатежеспособности, а тем более о банкротстве предприятия. Также вводится термин «явное банкротство», означающий неспособность предприятия своевременно оплачивать свои долги. Очевидно, что данный термин фактически подменяет собой понятие неплатежеспособности в его наиболее общем понимании. Необоснованным, на взгляд авторов, является и выделение термина техническая неплатежеспособность. Под технической неплатежеспособностью подразумевается любая неспособность предприятия погасить свои обязательства, то есть любой вид неплатежеспособности может быть назван техническим.

Исходя из вышеизложенного, очевидна необходимость проведения более подробного анализа неплатежеспособности по различным классификационным признакам. Классификацию предлагается производить по следующим признакам:

- по характеру развития;

- по причинам возникновения;

- по степени легитимности;

- по отношению неисполненных обязательств к определенному виду деятельности;

- по отношению к определенному периоду времени;

- по перспективе восстановления платежеспособности;

- по периоду восстановления платежеспособности.

Наиболее важной, на взгляд авторов, является классификации неплатежеспособности по периоду восстановления платежеспособности. Именно этот признак позволяет определить глубину неплатежеспособности. Так как неплатежеспособность является следствием кризисной ситуации, то под ее глубиной (т. е. относительным размером просроченных обязательств) следует понимать степень развития кризиса на предприятии. То есть, чем глубже неплатежеспособность, тем более тяжелым является финансовое состояние предприятия.

На наш взгляд, в качестве критерия неплатежеспособности целесообразно использовать время, необходимое для ее устранения. Чем глубже неплатежеспособность, тем больший срок необходим для погашения обязательств. Срок восстановления платежеспособности определяется исходя из реального состояния должника, и учитывает не только текущее соотношение обязательств с активами, но и будущие тенденции развития предприятия.

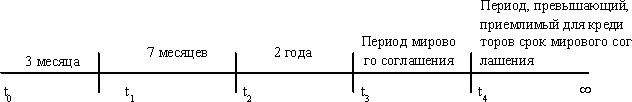

Авторами предлагается выделить пять степеней неплатежеспособности: зарождающуюся, прогрессирующую, устойчивую, хроническую и абсолютную. При определении временных интервалов степеней неплатежеспособности предлагается использовать приведенные в Федеральном законе от 26 октября 2002 г. №127-ФЗ "О несостоятельности (банкротстве)" (далее – Закон) сроки процедур, применяемых по отношению к должнику. Закон содержит следующие «контрольные» временные промежутки:

- интервал продолжительностью три месяца – срок, по истечению которого в отношении предприятия, не исполняющего свои обязательства, может быть возбуждено дело о банкротстве;

- длительность процедуры наблюдения, т. е. семь месяцев;

- период реабилитационных процедур – два года;

- срок мирового соглашения, продолжительность которого может варьироваться в широком диапазоне от трех-пяти до двадцати-двадцати пяти лет.

Исходя из этого, зарождающейся является неплатежеспособность, которая может быть устранена в течение трех месяцев, прогрессирующей – десяти месяцев, устойчивой - двух лет и семи месяцев, хронической – периода мирового соглашения. Заключительная степень развития неплатежеспособности - «абсолютная неплатежеспособность». Абсолютно неплатежеспособное предприятие либо вообще не способно обрести платежеспособность за сколь угодно длительный срок, либо этот срок столь длителен, что превышает два года и десять месяцев, и срок мирового соглашения, приемлемый для кредиторов. Абсолютная неплатежеспособность является сигналом о нецелесообразности заключения мирового соглашения и необходимости проведения конкурсного производства.

Степени развития неплатежеспособности представлены на рисунке.

Проанализировав типологию неплатежеспособности по ее глубине, рассмотрим другие классификационные признаки. Первым из них является характер развития неплатежеспособности. Не следует полагать, что предприятие обязательно проходит через все приведенные выше степени неплатежеспособности. Такой вариант возможен только при постепенном развитии кризиса и, соответственно, нарастании неплатежеспособности. Возможна и ситуация, когда под воздействием каких-либо форс-мажорных обстоятельств, предприятие становится сразу глубоко неплатежеспособным. В качестве примеров таких обстоятельств можно привести стихийное бедствие, банкротство основного покупателя и т. д. Поэтому предлагается выделять два вида неплатежеспособности внезапная и усиливающаяся, т. е. развивающаяся постепенно.

t0-t1 - зарождающаяся неплатежеспособность;

t0-t2 - прогрессирующая неплатежеспособность;

t0-t3- устойчивая неплатежеспособность;

t0-t4- хроническая неплатежеспособность;

t0-- абсолютная неплатежеспособность;

Рисунок – Степени развития неплатежеспособности

Различными могут быть и причины, вызывающие неплатежеспособность. Предприятие может оказаться неспособным погасить свои обязательства в силу внешних причин, таких как нарушение договорных обязательств контрагентами, внезапное, трудно предсказуемое изменение рыночной конъюнктуры, стихийные бедствия, изменение законодательства и т.д. Неплатежеспособность, вызванная подобными внешними факторами носит экзогенный характер. Если же неплатежеспособность возникает под влиянием внутренних факторов (неразработанная инвестиционная политика, непрофессионализм персонала и т. д.), то ее следует классифицировать как эндогенную. Однако чаще всего к неплатежеспособности предприятие приводят как внешние, так и внутренние факторы. Например, неплатежеспособность возникает вследствие отсутствия учета менеджерами предприятия постепенных неблагоприятных изменений рыночной конъюнктуры. Такая неплатежеспособность является смешанной.

Описывая причины возникновения неплатежеспособности, не следует забывать, что данное явление может быть преднамеренно спровоцировано руководством предприятия. Существует множество способов преднамеренного доведения предприятия до неплатежеспособности. К ним относятся поставки продукции заведомо неплатежеспособным потребителям за определенное вознаграждение, неперевод валютных поступлений в страну, где зарегистрировано предприятие и т. д. Все подобные действия менеджеров предприятия следует расценивать как криминальные, то есть нелегитимные. Соответственно неплатежеспособность, вызванная подобными причинами, может быть охарактеризована как нелегитимная. Неплатежеспособность, возникающая без элемента преднамеренности со стороны руководителей или собственников предприятия, предлагается определять как легитимную.

Следующим классификационным признаком является отношение непогашенных обязательств к определенному виду деятельности предприятия. Принято выделять следующие направления деятельности: операционная, инвестиционная и финансовая. Неспособность предприятия погасить свои обязательства по операционной деятельности предлагается охарактеризовать как операционную неплатежеспособность, по инвестиционной и финансовой как инвестиционную. Если же предприятие неспособно исполнить обязательства по различным видам деятельности, то оно является и интегрально неплатежеспособным. Введение данной классификации позволяет определить, какие виды деятельности вызывают возникновение чрезмерных оттоков или недостаток притоков, а следовательно, более предметно диагностировать причины кризиса.

Классификация неплатежеспособности по времени наступления также связана с диагностикой кризиса. Однако, здесь речь идет об обнаружении и предотвращении возможных кризисов еще до их возникновения. Постоянный мониторинг платежеспособности не только в настоящий момент, но и на будущий период, позволяет предприятию выявить возможную неплатежеспособность еще до момента ее возникновения. Таким образом, существуют два вида неплатежеспособности: реальная, то есть уже возникшая, и прогнозная, возникновение которой вероятно в будущем.

Последний классификационный признак - перспектива восстановления платежеспособности, также связан с прогнозированием дальнейшего развития предприятия. Если при сохранении текущих методов хозяйствования предприятие в перспективе способно обрести платежеспособность, то неплатежеспособность следует охарактеризовать как временную (к этому виду относятся первые четыре степени неплатежеспособности: с зарождающейся по хроническую). В противном случае неплатежеспособность является нарастающей (степень абсолютной неплатежеспособности).

Предложенная классификация иллюстрирует, что неплатежеспособность предприятия является понятием, охватывающим целый спектр различных состояний предприятия. Таким образом, описывая неплатежеспособность, целесообразно указывать ее дополнительные, уточняющие характеристики

Мероприятия по устранению неплатежеспособности предприятия

Самая эффективная схема проведения антикризисных мер содержит 3 этапа:

- Устранение неплатежеспособности предприятия;

- Восстановление финансовой устойчивости предприятия;

- Обеспечение финансового равновесия предприятия в длительном периоде;

Рассмотрим, какими способами можно устранить неплатежеспособность предприятия.

Наступление неплатежеспособности означает превышение расходования денежных средств над их поступлением, особенно опасно это состояние при отсутствии резерва покрытия расходов. Такое состояние еще называют «кризисная яма» или «кризисная воронка». Нет ничего разрушительней для предприятия, чем состояние неплатежеспособности, особенно когда не удается договориться с кредиторами об отсрочке задолженности и в отношении предприятия. Когда кредиторы начинают применять санкции по возврату долга, это заканчивается арестом имущественных активов и счетов с последующим списанием всех поступающих денежных средств в пользу кредитора. Такие действия по возврату долгов ведут к дестабилизации деятельности - остановке производства, задолженности по зарплате, неспособности обеспечить выполнение обязательств по договорам. Как следствие, неспособность предприятия вести нормальную хозяйственную деятельность и выполнять текущие обязательства, обычно осложняются имущественными требованиями заказчиков. Потери для владельцев при этом получаются огромные и невосполнимые, а именно полное уничтожение бизнеса и всех активов.

Поэтому, чтобы не потерять всё, необходимо осознанно и вовремя отдать часть, причем это нужно успеть сделать до предъявления требований по возврату долгов. Изъятие денежных средств из имущественных и других активов предприятия - это суть стабилизационной программы.

Устранение неплатежеспособности в кризисной ситуации может и должно осуществляться мерами, не приемлемыми с позиций обычного управления. При переходе предприятия на антикризисное управление платежеспособность восстанавливается любыми способами, в том числе и продажей активов с настоящими и будущими потерями которые при нормальном управлении показались бы недопустимыми. Для стабилизации деятельности необходимо восстановить денежные потоки нужной плотности, т.е. устранить разрыв между расходованием и поступлением денежных средств. Для достижения этой цели необходимо перевести в денежные средства часть активов, которые имеют в данной ситуации второстепенное значение и не имеют прямого отношения к обеспечению основного производства или деятельности, которая в кризисной ситуации способна приносить прибыль. Продаже подлежат хозяйственные объекты, нерентабельные производства, ценные бумаги, технологии и изобретения, запасы нереализованной продукции и так далее.

Стабилизация "кризисной ямы" осуществляется с двух сторон.

С одной стороны - увеличением поступления денежных средств за счет продажи активов.

С другой стороны - уменьшением текущей потребности в оборотных средствах, строжайшим контролем расходов и экономией.

Чтобы увеличить количество денежных средств необходимо перевести часть активов в денежное выражение, это потребует от владельцев отказаться от стереотипности мышления и сделать несколько решительных шагов, которые обязательно приведут к неизбежным значительным потерям. Для того, чтобы сделать этот шаг необходимо преодолеть психологический барьер и рассматривать настоящие потери как вложения в будущее бизнеса.

Что можно рассматривать как операции для извлечения денежных средств?

Продажа краткосрочных финансовых вложений - т.е. продажа ценных бумаг. Это наиболее простой шаг для мобилизации денежных средств, с той разницей, что в условиях кризисной ситуации приоритетным фактором продажи будет срок изъятия денежных средств, а не дисконт. В этом случае ценные бумаги идут по той цене, по которой их быстро готовы купить.

Продажа дебиторской задолженности - т.е. прямая продажа дебиторской задолженности или продажа векселя. При такой продаже дисконты могут быть больше, чем при продаже ценных бумаг (особенно если такая задолженность может быть обеспечена имущественно), но, как и в случае с краткосрочными финансовыми вложениями, это означает продажу по любой предлагаемой цене.

Продажа запасов готовой продукции. К сожалению, такая продукция может быть продана только с убытками ниже балансовой стоимости.

Продажа избыточных производственных запасов. Если на складе храниться сырье, рассчитанное на несколько производственных циклов, то мы можем продать излишки и оставить только количество сырья, рассчитанного на один производственный цикл, даже если нам придется его продать по более низкой цене, а сырье на следующий производственный цикл закупать по более высокой.

Продажа инвестиций (деинвестирование) - это способ изъятия денежных средств, означающий передачу инвестиционных проектов другому лицу с продажей объектов незавершенного строительства (продажа долей участия). При принятии таких решений стратегические соображения не играют определяющей роли - если конкретный инвестиционный проект начнет давать прибыль только за пределами прогнозируемого выхода предприятия из кризиса, он может быть ликвидирован.

Продажа нерентабельных производств и объектов непроизводственной сферы. Некоторые предприятия содержат дополнительные производства и хозяйственные объекты (офисные здания, хозяйственные помещения, площадки). Обычно такие объекты и производства приобретаются в двух случаях:

- с целью вложения денег в недвижимость при цене намного ниже рыночной;

- с целью расширения бизнеса для поддержки основной технологической цепочки (или оказания услуг).

Разрабатывая антикризисные мероприятия необходимо определиться с тем, что сохранить для хозяйственной деятельности, а что ликвидировать (продать).

Необходим анализ хозяйственной деятельности и четкие выводы по перспективности развития вспомогательных производственных объектов и затраты на содержание хозяйственных объектов и площадей. Если объекты требуют только вложений и не приносят никакой прибыли, от них следует избавиться немедленно. Для того, чтобы минимизировать риск вывода из хозяйственной деятельности нужного объекта (объекта который будет способствовать выходу предприятия из кризисной ямы), необходимо проводить такие операции в рамах реструктуризации предприятия. Для этого нужно ранжировать все объекты и производства в зависимости от их влияния на производственный цикл предприятия. С направлением производства предприятие должно определиться заранее, причем необязательно, чтобы это было то же направление деятельности, что и до возникновения кризисной ситуации, здесь все индивидуально и зависит от внешних экономических условий.

Учитывая опасность кризисной ситуации и скорость возрастания риска банкротства, ранжирование должно осуществляться экспресс методом. Определять, выводить и продавать хозяйственные объекты необходимо в 4 этапа:

1-ая группа объектов - это объекты непроизводственной сферы и обслуживающие производства (ремонтные, сварочные и др. цеха). Эти функции передаются на аутсорсинг (внешним подрядчикам).

2-ая группа объектов - это вспомогательные производства с уникальным оборудованием, производящим запчасти, детали, полуфабрикаты, выполняющие операции для основного производства. После выполнения программы стабилизации, общие объемы основного производства обычно сильно снижаются, поэтому вспомогательные производства становятся убыточными и лучше прибегнуть к покупке вспомогательных услуг или продукции в аутсорсинговых компаний в нужном для посткризисного производства объеме.

3-я группа объектов - это нерентабельные объекты основного производства (устаревшее оборудование, находящееся в начале технологического цикла, оборудование, чью продукцию можно заменить закупкой). Эти функции также передаются аутсорсинговым компаниям.

4-ая группа объектов - нерентабельные производства, находящиеся на конечной стадии технологического цикла (такие объекты могут быть у предприятий, которые обладают несколькими технологическими линиями, а также предприятий, которые выпускают полуфабрикаты, имеющие самостоятельную коммерческую ценность, особенно, если они более рентабельны, чем готовая продукция).

Ликвидация и продажа объектов основного производства в антикризисной программе крайне нежелательна и допустима только в случае, когда констатирована нерентабельность основного производства.

Продажу перечисленных хозяйственных активов, скорее всего, придется производить по цене ниже рыночной, и иногда даже ниже балансовой стоимости, в этом случае к общим потерям добавятся еще потери на налогах.

Если мы успешно проведем этот этап программы стабилизации, то высвободим денежную массу, необходимую для оборота.

Из всего сказанного следует сделать вывод, что для устранения неплатежеспособности приоритетным фактором всегда будет время. От скорости проведения операций по высвобождению денежных средств зависит сохранение предприятия как хозяйственного объекта, а точнее его действующей части, способной приносить прибыль.

Заключение

В заключение можно сделать следующие выводы:

Неплатежеспособность - неспособность предприятия вовремя в необходимых объемах удовлетворить свои платежные обязательства. Неплатежеспособность, однако, может носить различный характер.

В настоящее время большинство предприятий России находятся в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными. Внешним признаком несостоятельности предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течении трех месяцев со дня наступления сроков их исполнения.

Для выявления неплатежеспособных предприятий нужен комплексный анализ их финансового состояния. При этом необходимо выбрать показатель, обладающий адекватным рыночным отношениям экономическим содержанием. Такому требованию отвечает рентабельность капитала, уровень которой своевременно сигнализирует об угрозе несостоятельности предприятия. Если произвести сравнение между фактическим уровнем рентабельности капитала предприятия и среднеотраслевым, то на основании этого сравнения можно выявить динамику ею финансового состояния. Для этого необходим полноценный, комплексный анализ. Анализ будет неполным, если, определив коэффициенты уровня платежеспособности, не определить, как воздействует динамика этих коэффициентов на уровень рентабельности. Таким образом, если норму рентабельности капитала представить как функцию показателей платежеспособности и ликвидности, то этот важнейший рыночный показатель займет свое законное место и теории и практике рыночных, отношений.

Список литературы

1. Грачев А.В. Оценка платежеспособности предприятия за период / 2007

2. Коротков Э.М. Антикризисное управление. - М.: ИНФРА-М, 2005

3. Маренков Н.Л. Антикризисное управление: Учебное пособие для вузов Изд. 2-е Феникс, 2005

4. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: ИНФРА-М, 2008