Годовой отчет открытого акционерного общества «Информационно-вычислительный центр»

| Вид материала | Отчет |

- Годовой отчет открытого акционерного общества «Научно-исследовательский информационный, 252.65kb.

- Годовой отчет открытого акционерного общества «Инженерный центр «Энергостройсервис», 173.04kb.

- Годовой отчет открытого акционерного общества «рвк-центр» За 2009 год, 230.52kb.

- Годовой отчет открытого акционерного общества «Птицефабрика Зеленецкая», 343.45kb.

- Годовой отчет открытого акционерного общества «Трикотаж», 141.26kb.

- Годовой отчет открытого акционерного общества «Красиндорпроект», 205.19kb.

- Годовой отчет за 2010 год Открытого акционерного общества, 480.81kb.

- Годовой отчет открытого акционерного общества, 530.58kb.

- Годовой отчет открытого акционерного общества «Татарстанские зерновые технологии», 196.5kb.

- Годовой отчет открытого Акционерного общества «Питер-Лада» по итогам 2008 года, 243.97kb.

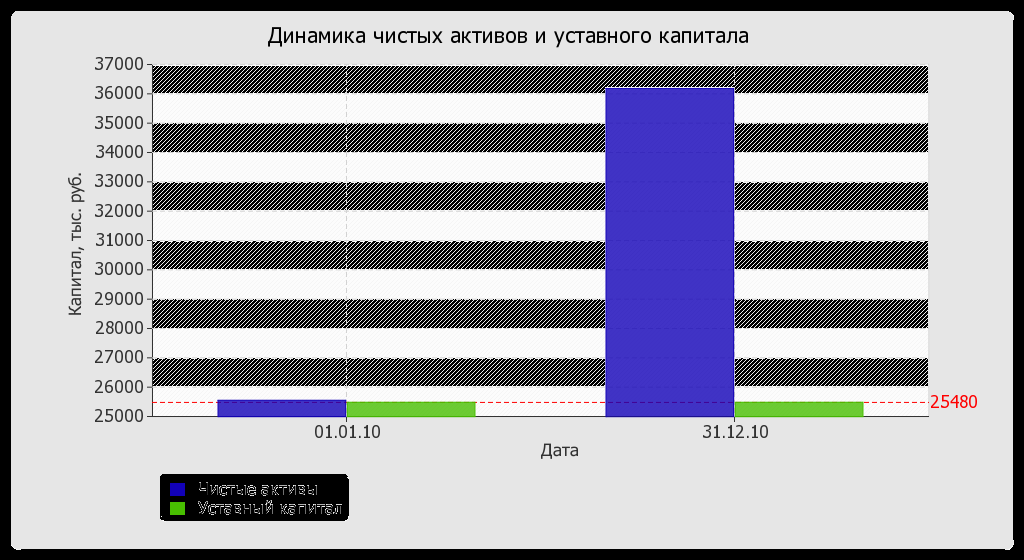

Оценка стоимости чистых активов организации

| Показатель | Значение показателя | Изменение | ||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. (гр.3-гр.2), | %, ((гр.3 -гр.2) : гр.2) | |||

| на начало анализируемого периода (01.01.2010) | на конец анализируемого периода (31.12.2010) | на 01.01.2010 | на 31.12.2010 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Чистые активы | 25548 | 36176 | 99,6 | 99,6 | +10628 | +41,6 |

| 2. Уставный капитал | 25 480 | 25480 | 99,3 | 70,1 | – | – |

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 68 | 10696 | 0,3 | 29,5 | +10628 | |

Чистые активы организации на 31 декабря 2010 г. превышают уставный капитал на 42%. Данное соотношение положительно характеризует финансовое положение ОАО ИВЦ, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того, определив текущее состояние показателя, необходимо отметить увеличение чистых активов на 41,6% в течение анализируемого периода. Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку. Наглядное изменение чистых активов организации за анализируемый период представлено на следующем графике.

Определение неудовлетворительной структуры баланса

В следующей таблице рассчитаны показатели, содержащиеся в методике Федерального управления по делам о несостоятельности (банкротстве) (Распоряжение N 31-р от 12.08.1994).

| Показатель | Значение показателя | Изменение (гр.3-гр.2) | Нормативное значение | Соответствие фактического значения нормативному на конец периода | |

| на начало периода (01.01.2010) | на конец периода (31.12.2010) | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент текущей ликвидности | 7,18 | 225,7 | +218,52 | не менее 2 | соответствует |

| 2. Коэффициент обеспеченности собственными средствами | 0,86 | 1 | +0,14 | не менее 0,1 | соответствует |

| 3. Коэффициент утраты платежеспособности | x | 140,16 | x | не менее 1 | соответствует |

Поскольку оба коэффициента на 31 декабря 2010 г. оказались в пределах допустимых норм, в качестве третьего показателя рассчитан коэффициент утраты платежеспособности. Данный коэффициент служит для оценки перспективы утраты организацией нормальной структуры баланса (платежеспособности) в течение трех месяцев при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента утраты платежеспособности (140,16) указывает на низкую вероятность утраты показателями платежеспособности нормальных значений в ближайшие три месяца.

Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | Значение показателя | Излишек (недостаток)* | ||

| на начало анализируемого периода (01.01.2010) | на конец анализируемого периода (31.12.2010) | на 01.01.2010 | на 31.12.2010 | |

| 1 | 2 | 3 | 4 | 5 |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | 692 | 36 176 | +692 | +36 176 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | 692 | 1 759 | +692 | +1 759 |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | 692 | 1 759 | +692 | +1 759 |

*Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

По всем трем вариантам расчета по состоянию на 31.12.2010 наблюдается покрытие собственными оборотными средствами имеющихся у ОАО ИВЦ запасов и затрат, поэтому финансовое положение организации по данному признаку можно характеризовать как абсолютно устойчивое. Более того все три показателя покрытия собственными оборотными средствами запасов и затрат за весь рассматриваемый период улучшили свои значения.

Анализ прочих показателей финансовой устойчивости организации

| Показатель | Значение показателя | Изменение показателя (гр.3-гр.2) | Описание показателя и его нормативное значение | |

| на 01.01.2010 | на 31.12.2010 | |||

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент автономии | 1 | 1 | – | Отношение собственного капитала к общей сумме капитала. Нормальное значение для данной отрасли: 0,4 и более (оптимальное 0,5-0,7). |

| Коэффициент финансового левериджа | <0,004 | <0,005 | – | Отношение заемного капитала к собственному. Нормальное значение для данной отрасли: 1,5 и менее (оптимальное 0,43-1). |

| Коэффициент обеспеченности собственными оборотными средствами | 0,86 | 1 | +0,14 | Отношение собственных оборотных средств к оборотным активам. Нормальное значение: 0,1 и более. |

| Индекс постоянного актива | 0,97 | 0,95 | -0,02 | Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

| Коэффициент покрытия инвестиций | 1 | 1 | – | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение для данной отрасли: не менее 0,65. |

| Коэффициент мобильности имущества | 0,03 | 1 | +0,97 | Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

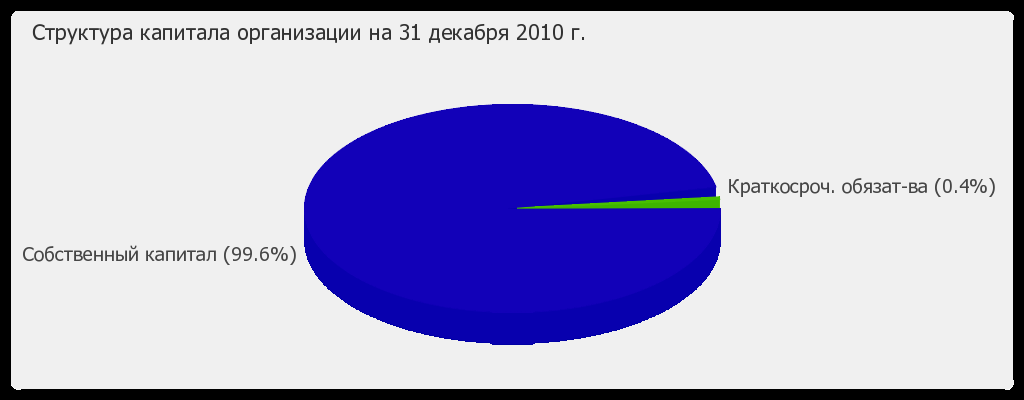

Коэффициент автономии организации на 31 декабря 2010 г. составил 1. Полученное значение говорит о неоправданно высокой доле собственного капитала ОАО ИВЦ (100%) в общем капитале организации – организация слишком осторожно относится к привлечению заемных денежных средств. За 2010 г. наблюдалось несущественное падение коэффициента автономии (снижение менее чем на 0,01).

Наглядно структура капитала организации представлена ниже на диаграмме: Необходимо отметить, что долгосрочные обязательства на диаграмме не отражены, поскольку полностью отсутствуют.

За год наблюдался ощутимый рост коэффициента обеспеченности собственными оборотными средствами до 1 (+0,14). На последний день анализируемого периода (31.12.2010) значение коэффициента является исключительно хорошим.

Коэффициент покрытия инвестиций за весь анализируемый период незначительно уменьшился до 1. Значение коэффициента по состоянию на 31.12.2010 вполне соответствует норме (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ОАО ИВЦ составляет 100%).

Коэффициент краткосрочной задолженности организации показывает на отсутствие долгосрочной задолженности при 100% краткосрочной.

Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

| Активы по степени ликвидности | На конец отчетного периода, тыс. руб. | Прирост за анализ. период, % | Норм. соотно-шение | Пассивы по сроку погашения | На конец отчетного периода, тыс. руб. | Прирост за анализ. период, % | Излишек/ недостаток платеж. средств тыс. руб., (гр.2 - гр.6) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1. Высоколиквидные активы (ден. ср-ва + краткосрочные фин. вложения) | 40 | -62,6 | ≥ | П1. Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.) | 161 | +43,8 | -121 |

| А2. Быстрореализуемые активы (краткосрочная деб. задолженность) | 1 880 | +169,7 | ≥ | П2. Среднесрочные обязательства (краткосроч. кредиты и займы) | 0 | – | +1 880 |

| А3. Медленно реализуемые активы (долгосроч. деб. задол. + прочие оборот. активы) | 34 417 | – | ≥ | П3. Долгосрочные обязательства | 0 | – | +34 417 |

| А4. Труднореализуемые активы (внеоборотные активы) | 0 | -100 | ≤ | П4. Постоянные пассивы (собственный капитал) | 36 176 | +41,6 | -36 176 |

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняются все, кроме одного. Высоколиквидные активы покрывают наиболее срочные обязательства организации всего на 25%. В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (краткосрочных кредитов и займов). В данном случае краткосрочные кредиты и займы отсутствуют.

Расчет коэффициентов ликвидности

| Показатель ликвидности | Значение показателя | Изменение показателя (гр.3 - гр.2) | Расчет, рекомендованное значение | |

| на 01.01.2010 | на 31.12.2010 | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. Коэффициент текущей (общей) ликвидности | 7,18 | 11,93 | +4,75 | Отношение текущих активов к краткосрочным обязательствам. Нормальное значение: 2 и более. |

| 2. Коэффициент быстрой (промежуточной) ликвидности | 7,18 | 11,93 | +4,75 | Отношение ликвидных активов к краткосрочным обязательствам. Нормальное значение: не менее 1. |

| 3. Коэффициент абсолютной ликвидности | 0,96 | 0,25 | -0,71 | Отношение высоколиквидных активов к краткосрочным обязательствам. Нормальное значение: 0,2 и более. |

Коэффициент текущей ликвидности (коэффициент покрытия) (Отношение текущих активов к краткосрочным обязательствам) дает общую оценку платежеспособности предприятия и показывает, в какой степени текущие обязательства покрываются текущими активами. Нормальное значение этого коэффициента составляет 2,0-2,5. В 2010 году коэффициент текущей ликвидности выше нормы. Это говорит о том, что оборотные активы компании обеспечивают погашение краткосрочных обязательств.

Коэффициент срочной ликвидности (Отношение легкореализуемой части текущих активов к краткосрочным обязательствам) – показывает возможность погашения краткосрочных обязательств за счет ликвидных активов. Оптимальное значение коэффициента 0,8-1. Как видно из таблицы, величина коэффициента срочной ликвидности рамного выше нормы, это свидетельствует о достаточности у общества ликвидных активов (т.е. наличности и других активов, которые можно легко обратить в наличность) для погашения краткосрочной кредиторской задолженности. За 2010 год коэффициент вырос на 4,75.

Коэффициент абсолютной ликвидности – норма денежных резервов (отношение денежных средств и быстрореализуемых краткосрочных ценных бумаг к текущей – краткосрочной задолженности). В мировой практике достаточным считается значение коэффициента абсолютной ликвидности, равное 0,2-0,3, то есть когда предприятие может немедленно погасить 20-30% текущих обязательств. Этот коэффициент соответствует нормальному значению, но в течение 2010 года коэффициент снизился на 0,71.

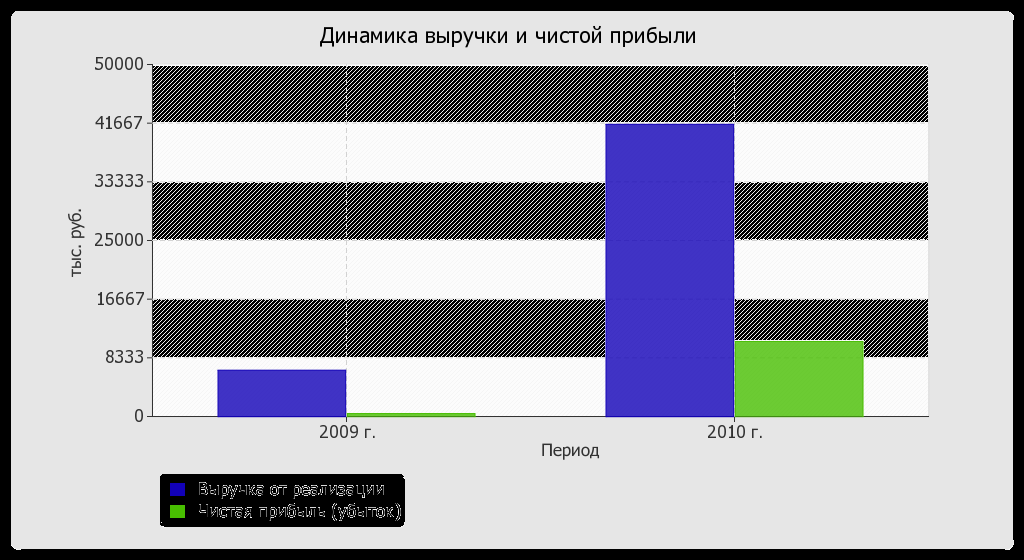

Анализ эффективности деятельности

Основные финансовые результаты деятельности ОАО ИВЦ за последний год приведены ниже в таблице.

Из "Отчета о прибылях и убытках" следует, что за год организация получила прибыль от продаж в размере 10 865 тыс. руб., что равняется 26,2% от выручки. По сравнению с аналогичным периодом прошлого года прибыль от продаж выросла на 10 368 тыс. руб., или в 21,9 раза.

По сравнению с прошлым периодом в текущем выросла как выручка от продаж, так и расходы по обычным видам деятельности (на 34 924 и 24 556 тыс. руб. соответственно). Причем в процентном отношении изменение выручки (+532,9%) опережает изменение расходов (+405,4%)

Убыток от прочих операций за год составил 167 тыс. руб., что на 124 тыс. руб. (в 3,9 раза) больше, чем убыток за аналогичный период прошлого года.

| Показатель | Значение показателя, тыс. руб. | Изменение показателя | Средне- годовая величина, тыс. руб. | ||

| 2009 г. | 2010 г. | тыс. руб. (гр.3 - гр.2) | ± % ((3-2) : 2) | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Выручка от продажи товаров, продукции, работ, услуг | 6 554 | 41 478 | +34 924 | +6,3 раза | 24 016 |

| 2. Расходы по обычным видам деятельности | 6 057 | 30 613 | +24 556 | +5,1 раза | 18 335 |

| 3. Прибыль (убыток) от продаж (1-2) | 497 | 10 865 | +10 368 | +21,9 раза | 5 681 |

| 4. Прочие доходы | – | – | – | – | – |

| 5. Прочие расходы | 43 | 167 | +124 | +3,9 раза | 105 |

| 6. Прибыль (убыток) от прочих операций (4-5) | -43 | -167 | -124 | ↓ | -105 |

| 7. EBIT (прибыль до уплаты процентов и налогов) | 454 | 10 698 | +10 244 | +23,6 раза | 5 576 |

| 8. Изменение налоговых активов и обязательств, налог на прибыль и прочее | -68 | -70 | -2 | ↓ | -69 |

| 9. Чистая прибыль (убыток) отчетного периода (3+6+8) | 386 | 10 628 | +10 242 | +27,5 раза | 5 507 |

| Справочно: Изменение за период нераспределенной прибыли (непокрытого убытка) по данным бухгалтерского баланса (измен. стр. 470) | x | 10 628 | х | х | х |

Полученная в течение анализируемого периода чистая прибыль соответствует изменению показателя "Нераспределенная прибыль (непокрытый убыток)" формы №1. Это значит, что организация в 2010 г. не использовала чистую прибыль.

Изменение выручки наглядно представлено ниже на графике.

Анализ рентабельности