Ссудно-сберегательный механизм в системе ипотечного жилищного кредитования в России 08. 00. 10 Финансы, денежное обращение и кредит

| Вид материала | Автореферат |

- Система ипотечного жилищного кредитования и ее развитие в россии, 298.52kb.

- Учебное пособие по дисциплине «Финансы, денежное обращение и кредит» для специальности, 4669.55kb.

- Концепция развития единой системы рефинансирования ипотечного жилищного кредитования, 851.49kb.

- Механизм ипотечного жилищного кредитования в системе факторов финансовой стабильности, 424.65kb.

- Описание дисциплины «Финансы, денежное обращение и кредит», 1984.13kb.

- Концепция создания системы обучения специалистов участников рынка ипотечного жилищного, 158.43kb.

- Темы рефератов: Предпосылки возрождения и этапы становления института ипотечного жилищного, 13kb.

- Программа вступительного экзамена в аспирантуру по специальности 08. 00. 10. «Финансы,, 517.08kb.

- Тема: Развитие ипотечного долгосрочного жилищного кредитования, 363.6kb.

- Формирование единых ориентиров у всех участников рынка по принципам, ожиданиям и долгосрочным, 443.68kb.

На правах рукописи

ГУЖЕНКО МАРИЯ ВЛАДИМИРОВНА

ССУДНО-СБЕРЕГАТЕЛЬНЫЙ МЕХАНИЗМ В СИСТЕМЕ ипотечного жилищного кредитования в России

08.00.10 – Финансы, денежное обращение и кредит

Автореферат

диссертации на соискание ученой степени

кандидата экономических наук

Санкт-Петербург – 2011

Работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Санкт-Петербургский государственный университет экономики и финансов»

| Научный руководитель - | кандидат экономических наук, доцент Тихомирова Елена Владимировна |

| Официальные оппоненты: | доктор экономических наук, профессор Никифорова Вера Дмитриевна |

| | |

| | кандидат экономических наук |

| | Жукова Наталья Владимировна |

| Ведущая организация - | Государственное образовательное учреждение высшего профессионального образования «Санкт-Петербургский государственный политехнический университет» |

Защита состоится «___» ____________ 2011 года в ________ час. на заседании диссертационного совета Д212.237.04 при Государственном образовательном учреждении высшего профессионального образования «Санкт-Петербургский государственный университет экономики и финансов» по адресу: 191023, Садовая улица, дом 21, ауд.__.

С диссертацией можно ознакомиться в библиотеке Государственного образовательного учреждения высшего профессионального образования «Санкт-Петербургский государственный университет экономики и финансов».

Автореферат разослан «___» __________ 2011 года.

Ученый секретарь

диссертационного совета Евдокимова Н.А.

I. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы диссертационного исследования. Важным элементом системы экономических процессов, связанных с удовлетворением потребности населения в приобретении недвижимости и улучшении жилищных условий, является ипотечное жилищное кредитование. Развитие системы ипотечного жилищного кредитования на основе создания предпосылок для вложения гражданами сбережений в улучшение жилищных условий является одной из ключевых задач государства, без решения которой невозможно развитие приоритетных социальных программ и эффективное функционирование экономики в целом.

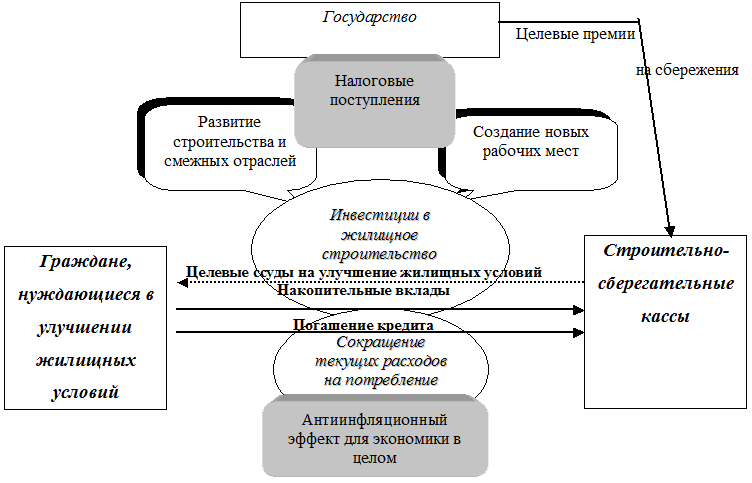

Обеспеченность жильём и его доступность для большинства членов общества напрямую сказываются на темпах прироста населения, влияют на уровень жизни, ведут к социальной стабильности. Эти факторы оказывают влияние на экономическую культуру домохозяйств, поскольку приобретение жилья требует от покупателей умения планировать семейный бюджет и оценивать различные ипотечные программы. Ипотечное жилищное кредитование является мощным антиинфляционным механизмом, стимулирует развитие строительной и смежных с ней отраслей промышленности, дает возможность модернизировать их материально-техническую базу и, следовательно, повысить качество и конкурентоспособность их продукции.

В мировой практике существуют различные способы повышения доступности жилья и институты, трансформирующие накопления населения в инвестиции. Их развитие во многом зависит от состояния инфраструктуры финансового рынка и рынка жилья, уровня доверия в обществе, уровня жизни и доходов населения. Однако, как свидетельствует современная российская практика, ипотечные программы банков доступны для ограниченного круга лиц, что определяет неэффективность системы ипотечного жилищного кредитования и требует её совершенствования. Вышеизложенное характеризует актуальность и практическую значимость темы диссертационного исследования.

Степень разработанности проблемы. Анализ системы банковского кредитования представлен в работах экономистов О.Н. Афанасьевой, И.Т. Балабанова, Г.Н. Белоглазовой, Н.И. Валенцевой, С.Л. Корниенко, Л.П. Кроливецкой, О.И. Лаврушина, И.Д. Мамоновой, Н.А. Савинской, В.М. Усоскина. Изучению сущности системы ипотечного жилищного кредитования, основных моделей её организации, выявлению элементов данной системы посвящены работы отечественных и зарубежных исследователей, среди которых следует выделить: В.А. Аверченко, Р. Вессели, Н. Б. Глушкову, Ю. В. Головина, В.А. Горемыкина, И. В. Довдиенко, Э. Дэвидсона, Г. Г. Коробову, М. А. Котлярова, В. А. Кудрявцева, Г. Наумова, Г. С. Панову, Н. С. Пастухову, И. А. Разумову, Н. Н. Рогожину, Н. А. Савинскую, А. М. Тавасиева, А.А. Туманова, А. Н. Ужегова, Э. Файкса, В. В. Шахова, Н. А. Щербакову, И. Эртла, В. К. Южелевского и др.

Отдавая должное значимости результатов данных исследований, стоит отметить, что в современной экономической литературе нет единства мнений авторов относительно основных элементов системы ипотечного жилищного кредитования, организационных моделей и принципов построения, а также подходов к организации ипотечного жилищного кредитования. Наряду с банковской ипотекой во многих экономически развитых странах представлена накопительная модель ипотечного жилищного кредитования, основанная на функционировании различных ссудно-сберегательных институтов. В настоящее время экономистами высказываются различные точки зрения относительно её эффективности в системе ипотечного жилищного кредитования. Из зарубежных экономических исследований по указанной теме наибольший интерес представляют исследования Т. Бесли, М. Болеат, Д. Виттаса, М. Ли, Й. Монсека, Д. Даймонда, Б. Рено, Ф.Уитта, Т. С. Стейнметца, Р. Страйка.

Истории становления ссудно-сберегательных институтов ипотечного жилищного кредитования, а также анализу заимствования опыта функционирования наиболее эффективных из них различными странами посвящены исследования таких отечественных экономистов, как Н. Б. Косаревой, П. Н. Кострикина, А. Н. Кузьминова, В. В. Меркулова, С. И. Мутовина, О. В. Никифоровой, Н. С. Пастуховой, В. М. Полтеровича, О. С. Пчелинцевой, Н. Н. Рогожиной, О. Ю. Старкова, Е. В. Черных и др. Однако, анализ данных работ показал, что достаточного внимания не получили подходы к выбору модели системы ипотечного жилищного кредитования и видов ипотечных институтов с позиции их внедрения в национальную систему ипотечного жилищного кредитования в России.

Цель и задачи исследования. Целью данной работы является разработка теоретических подходов и рекомендаций по совершенствованию организации системы ипотечного жилищного кредитования в России, направленных на создание гибких условий для мобилизации сбережений широких слоёв населения в целях их использования на улучшение жилищных условий на основе ссудно-сберегательного механизма.

Поставленная цель диссертационного исследования предопределила необходимость решения следующих задач:

- проследить эволюцию системы ипотечного жилищного кредитования в мировой практике с целью выявления объективных предпосылок внедрения её моделей в различных странах;

- раскрыть теоретические основы организации накопительной системы ипотечного жилищного кредитования, выявить основные элементы и принципы данной системы в современных условиях;

- определить особенности функционирования ссудно-сберегательных институтов в мировой практике, систематизировать подходы к их классификации;

- выявить основные проблемы ипотечного жилищного кредитования в Российской Федерации на современном этапе;

- обосновать подходы к формированию адекватной для современных социально-экономических условий России модели системы ипотечного жилищного кредитования;

- определить порядок практического внедрения ссудно-сберегательного механизма в систему ипотечного жилищного кредитования Российской Федерации;

- разработать рекомендации по совершенствованию нормативно-правовой базы, регулирующей накопительную модель системы ипотечного жилищного кредитования России.

Объект исследования. Объектом диссертационного исследования являются система ипотечного жилищного кредитования и деятельность ссудно-сберегательных институтов.

Предмет исследования. Предметом диссертационного исследования является система экономических отношений, складывающихся в процессе ипотечного жилищного кредитования.

Теоретические основы исследования. Диссертационное исследование опирается на широкий спектр теоретических вопросов в области ипотечного жилищного кредитования, рассматриваемых в работах отечественных и зарубежных экономистов - теоретиков и практиков.

Методологическая основа исследования. В целях диссертационного исследования применялись следующие общенаучные методы: системный подход, методы эмпирического исследования, исторический и логический методы, методы сравнения и классификации, дедукция и индукция, абстрагирование, анализ и синтез, статистические методы.

Информационная база исследования. В качестве информационной базы диссертационного исследования послужили нормативно-правовые акты Российской Федерации; статистические и информационные данные Федеральной службы государственной статистики, Банка России; нормативные документы Агентства по ипотечному жилищному кредитованию; материалы российских и зарубежных конгрессов и научно-практических конференций; научно-исследовательские работы Фонда "Институт экономики города"; фундаментальные и прикладные исследовательские работы зарубежных и отечественных специалистов в области ипотечного жилищного кредитования; учебная и методическая литература; печатные и электронные специализированные издания; результаты исследований маркетинговых и консалтинговых агентств; справочные материалы прочих специализированных организаций; ресурсы сети Интернет.

Научная новизна исследования состоит в развитии теоретических основ организации системы ипотечного жилищного кредитования в части ссудно-сберегательного механизма и обосновании рекомендаций по внедрению накопительной модели в России с соответствующими ей ссудно-сберегательными институтами. В процессе исследования были достигнуты следующие наиболее значимые результаты:

- предложено понятие «ссудно-сберегательный механизм», а также уточнено понятие «накопительная система ипотечного жилищного кредитования», раскрыто её содержание;

- сформулированы принципы накопительной системы ипотечного жилищного кредитования;

- обоснована целесообразность внедрения накопительной системы ипотечного жилищного кредитования в России на основании исследования исторического опыта данной системы в мировой практике;

- дана оценка перспектив развития специализированных ссудно-сберегательных учреждений в России с учётом законодательной базы регулирования их деятельности и уровня развития на современном этапе;

- обоснована необходимость внедрения специализированного института в качестве кредитора накопительной системы ипотечного жилищного кредитования – строительно-сберегательных касс и раскрыты особенности их деятельности;

- сформулированы основные условия, необходимые для эффективного функционирования строительно-сберегательных касс как института обеспечения массовой потребности населения в улучшении жилищных условий.

- разработан алгоритм внедрения в России системы ипотечного жилищного кредитования на основе ссудно-сберегательного механизма и обоснованы приоритетные меры её государственной поддержки.

Теоретическая и практическая значимость исследования. Теоретическая значимость исследования состоит в развитии научных представлений о принципах функционирования, институциональной структуре накопительной системы ипотечного жилищного кредитования и взаимоотношениях её субъектов. Результаты исследования могут быть использованы в качестве учебного материала по курсам «Банковское дело», «Ипотечное кредитование», «Кредитный менеджмент» и при разработке специальных дисциплин по банковскому делу в системе высшего и дополнительного профессионального образования, а также при подготовке учебных пособий.

Выдвигаемые автором подходы относительно совершенствования системы ипотечного жилищного кредитования России могут применяться на общегосударственном, региональном и местном уровнях при разработке направлений её развития, совершенствовании институциональной структуры и формировании функциональных связей между участниками данной системы. Практическую значимость для государственных органов представляют предложенные рекомендации по разработке нормативно-правовой базы функционирования ссудно-сберегательных институтов накопительной системы ипотечного жилищного кредитования. Предлагаемый ссудно-сберегательный механизм обеспечения потребности широких слоев населения в жилье посредством развития накопительной системы ипотечного жилищного кредитования базируется на успешном опыте её функционирования в других странах и учитывает современное состояние ипотечного жилищного кредитования в России.

Апробация результатов исследования. Основные результаты и выводы исследования прошли апробацию на Межвузовской научно-практической конференции «Финансово-кредитные институты Санкт-Петербурга: исторический опыт и современность» (г. Санкт-Петербург, 2009 г.), на всероссийской научно-практической конференции «Экономико-финансовая компонента современных социально-экономических систем» (г. Волгоград, 2010 г.).

Теоретические положения и практические рекомендации диссертационного исследования были внедрены в учебный процесс кафедры банковского дела ГОУ ВПО «СПбГУЭФ» при подготовке семинарских занятий по курсам «Банковское дело» и «Ипотечное кредитование», а также приняты к использованию Ассоциацией банков Северо-Запада при разработке Программы развития ипотечного жилищного кредитования в Северо-западном регионе Российской Федерации.

По теме диссертационного исследования опубликовано 8 работ общим объемом 3,52 п.л. (личный вклад автора 2,76 п.л.), отражающих его основные научные результаты.

Структура работы. Структура работы обусловлена целью, задачами и логикой исследования. Работа состоит из введения, трех глав, заключения, списка литературы и 22 приложений. Объем работы составляет 160 страниц. Работа содержит 12 рисунков, 14 таблиц; список литературы включает 223 источника.

II. ОСНОВНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ, ВЫНОСИМЫЕ НА ЗАЩИТУ

Проведенное исследование показало отсутствие единого подхода к классификации моделей системы ипотечного жилищного кредитования. Следует отметить, что при всём многообразии моделей, в мировой практике сложились два основных типа организации системы ипотечного жилищного кредитования: 1. система, основанная на выдаче ипотечных жилищных кредитов банками; 2. накопительная система ипотечного жилищного кредитования. При этом накопительная модель выступала исторически первой формой организации отношений ипотечного жилищного кредитования и обеспечивала вовлечение широких слоёв населения в данную систему благодаря ссудно-сберегательному механизму её функционирования.

С точки зрения автора, указанный механизм предполагает аккумуляцию совокупного портфеля долгосрочных кредитных ресурсов за счет привлечения сбережений вкладчиков, желающих в будущем получить жилищный кредит, на счетах в ссудно-сберегательных институтах. Основным условием выдачи кредита является выполнение контракта по сбережениям. Исходя из этого и на основе обобщения подходов к определению понятий «система банковского кредитования», «ипотека», «ипотечное жилищное кредитование», «система ипотечного жилищного кредитования» автор уточняет определение накопительной системы ипотечного жилищного кредитования. Под ней понимается совокупность элементов, находящихся в тесных взаимоотношениях друг с другом по поводу кредитования домохозяйств в целях улучшения их жилищных условий под залог жилого недвижимого имущества, основанного на ссудно-сберегательном механизме.

Накопительная система ипотечного жилищного кредитования должна строиться с учётом следующих принципов – объективности и законности, справедливости, эффективности и включает: субъекты и объекты ипотечного жилищного кредитования, инфраструктурные элементы, элементы организации кредитного процесса. Названные принципы накопительной системы ипотечного жилищного кредитования обеспечивают её социальное предназначение.

1) Принцип объективности и законности означает объективное применение субъектами ипотечного жилищного кредитования в своей деятельности законов, положений, методик, инструкций и распоряжений органов, регулирующих жилищную сферу и сферу ипотечного жилищного кредитования и состоит в оценке их деятельности с позиции регулирующей её нормативно-правовой базы.

2) Принцип справедливости (гуманизма) предполагает приоритет решения социальных задач перед прочими, что соответствует конституционным основам РФ. Подобный подход защищает социальные приоритеты и требует от кредиторов ориентации на обеспечение благосостояния человека и общества в целом.

Нарушение принципа объективности и законности и принципа справедливости способствует расширению масштаба криминализации экономики и снижению эффективности ипотечного жилищного кредитования с позиции общества.

3) Принцип эффективности, который оценивается на двух уровнях:

- как эффективность использования кредитов с позиций кредитора (средняя процентная ставка за пользование ипотечным жилищным кредитом; структура ипотечных кредитов по срокам и средний срок кредитования; доля ипотечных жилищных кредитов в суммарных активах и в кредитном портфеле; доля проблемных ипотечных жилищных кредитов и др.), обеспечиваемая мерами его кредитного контроля;

- как эффективность накопительной системы ипотечного жилищного кредитования, оцениваемая на основе совокупности показателей социально-экономической динамики (объем ипотечных жилищных кредитов по отношению к ВВП, рост доли населения, имеющего доступ к ипотечным жилищным кредитам, повышение уровня жизни, обеспеченности жильем, рост рождаемости, увеличение площади на 1 человека и т.д.).

Накопительная система способна повысить эффективность ипотечного жилищного кредитования, финансово-кредитной системы и экономики в целом только при условии соблюдения основных принципов её функционирования.

Проведённый анализ современного состояния рынка ипотечного жилищного кредитования в России позволил выявить основные проблемы, стоящие на пути решения жилищного вопроса в России посредством банковского ипотечного кредитования. Во-первых, это дефицит предложения на рынке жилой недвижимости. Во-вторых, серьёзный разрыв между постоянно возрастающей стоимостью жилья и реальными доходами населения. В-третьих, ограниченность долгосрочных ресурсов и инструментов рефинансирования. В-четвёртых, ипотечные программы банков доступны для граждан с высокими доходами, способными и без помощи кредита решить жилищную проблему (10% населения1). Доля ипотеки в сделках купли-продажи недвижимости остаётся крайне незначительной. По экспертным оценкам2, на неё приходится 10-15% всех сделок на рынке недвижимости. Банки нацелены на максимальное извлечение прибыли из данного кредитного продукта и не задумываются о повышении его доступности для решения социально значимой для России задачи. В-пятых, низкая склонность граждан к долгосрочным сбережениям, что препятствует аккумулированию свободных средств. При этом в банковской системе ипотечного кредитования отсутствует механизм привлечения средств населения на основе накопительных программ.

Мировой опыт свидетельствует, что основой развития банковской системы ипотечного жилищного кредитования, а также базой для формирования сложных элементов финансовой системы в большинстве стран послужили небанковские ссудно-сберегательные институты накопительной системы ипотечного жилищного кредитования. Предлагаемые ими схемы ипотечного жилищного кредитования выступали наиболее устойчивыми, простыми в организации, приспосабливаемыми к любому правовому полю. Успех функционирования накопительной системы ипотечного жилищного кредитования объяснялся рядом причин, представленных на рис.1.

Рис. 13. Основные преимущества накопительной системы ипотечного жилищного кредитования

Наиболее показательным является пример таких стран, как Германия, Австрия, Франция, а также наиболее близких к России по социально-психологическому типу восточноевропейских стран – Чехии, Словакии, Венгрии. По аналогии с мировой практикой, в последние годы в нашей стране возникли специализированные ссудно-сберегательные институты (представлены на рис. 2). Они представляют собой добровольные объединения граждан в целях удовлетворения их потребностей в привлечении ресурсов. Предоставляя денежные средства на различные потребительские нужды, кооперативы приобретают особую популярность в регионах России, где банковские услуги недоступны для большинства населения, то есть фактически становятся альтернативой банкам.

Проведенный анализ ссудно-сберегательных институтов Российской Федерации выявил несовершенство правового поля их функционирования. Множественность норм, установленных различными законодательными актами, дублирование и несогласованность содержащихся в них положений не способствуют динамичному развитию данных институтов системы ипотечного жилищного кредитования, порождают организационное дробление при единых целях и функциях ссудно-сберегательных организаций, приводят к распылению средств, резко снижают эффективность их деятельности.

Рис. 24. Виды ссудно-сберегательных институтов России

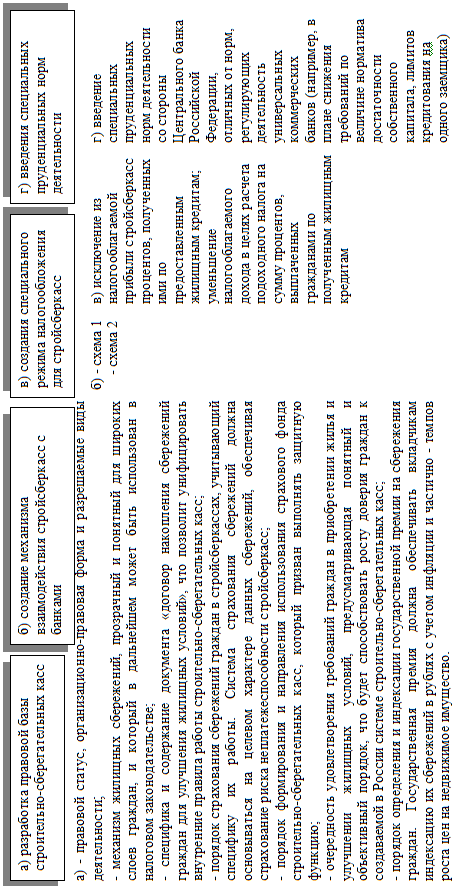

Данные проблемы обуславливают необходимость осуществления следующего комплекса мероприятий:

1) включение ссудно-сберегательных институтов в структуру национальной банковской системы с разработкой соответствующей нормативно-правовой базы. Закрепление за Банком России контроля и надзора за их деятельностью. На практике в настоящее время происходит формирование параллельного рынка кредитных услуг, действующего в обход требований Банка России, а также создаются так называемые «финансовые пирамиды»;

2) включение ссудно-сберегательных институтов в государственную систему страхования вкладов, так как они аккумулируют значительные объёмы денежных средств населения;

3) ограничение круга проводимых ссудно-сберегательными институтами активных операций для минимизации их рисков кратко- и среднесрочным кредитованием пайщиков на потребительские цели и инвестированием средств в надёжные и ликвидные ценные бумаги;

4) создание ссудно-сберегательного института, специализирующегося на предоставлении долгосрочных ипотечных жилищных кредитов населению – строительно-сберегательных касс.

При обеспечении благоприятного правового поля и адекватной государственной поддержки функционирование ссудно-сберегательных институтов, основанное на соблюдении принципов взаимности и доверия, позволит увеличить доступность базовых банковских услуг для населения во многих регионах Российской Федерации.

В современных условиях в России требуется развитие ипотечного жилищного кредитования населения уже не как инициатив отдельных кредитных институтов или регионов, а как целостной системы при непосредственной поддержке государства. Учитывая исторический зарубежный опыт развития ипотечного жилищного кредитования, а также опыт дореволюционной России, для создания массовой ипотеки необходимо внедрять накопительную систему ипотечного жилищного кредитования с соответствующими ей институтами.

Накопительная система ипотечного жилищного кредитования обладает преимуществами, которые определяют целесообразность её развития в России:

- в нестабильных экономических условиях кредитно-финансовые организации не имеют достоверной информации о заёмщиках, и, следовательно, не могут оценивать и оперативно управлять кредитным риском. Данная проблема разрешается на накопительном этапе, когда потенциальный заёмщик фактически подтверждает свою платежеспособность;

- накопительная система ипотечного жилищного кредитования позволяет снизить риск дефолта заёмщиков, так как на накопительном этапе происходит отбор заемщиков, сформировавших определенный стиль жизни — сокращение текущего потребления с целью регулярного сбережения определенной части доходов; в результате данные заёмщики фактически доказывают свою способность выполнять обязательства по обслуживанию кредита;

- члены ссудно-сберегательных институтов впоследствии становятся клиентской базой для банков;

- аккумулируемые денежные средства на накопительных счетах позволяют решить проблему дефицита долгосрочных ресурсов кредиторов;

- накопительная система обеспечивает целевое инвестирование накоплений граждан на улучшение жилищных условий;

- накопительная система ипотечного жилищного кредитования застрахована от процентного риска в силу фиксирования уровня процентных ставок по привлечённым и размещённым средствам ссудно-сберегательными институтами.

Для поддержания замкнутой работы накопительной системы ипотечного жилищного кредитования в ряде стран государством осуществляется целенаправленная поддержка ссудно-сберегательных институтов. Наибольшей государственной поддержкой среди прочих институтов накопительной системы ипотечного жилищного кредитования пользуются строительно-сберегательные кассы. В сравнении с этим, действующие в России кооперативы не имеют поддержки со стороны государства.

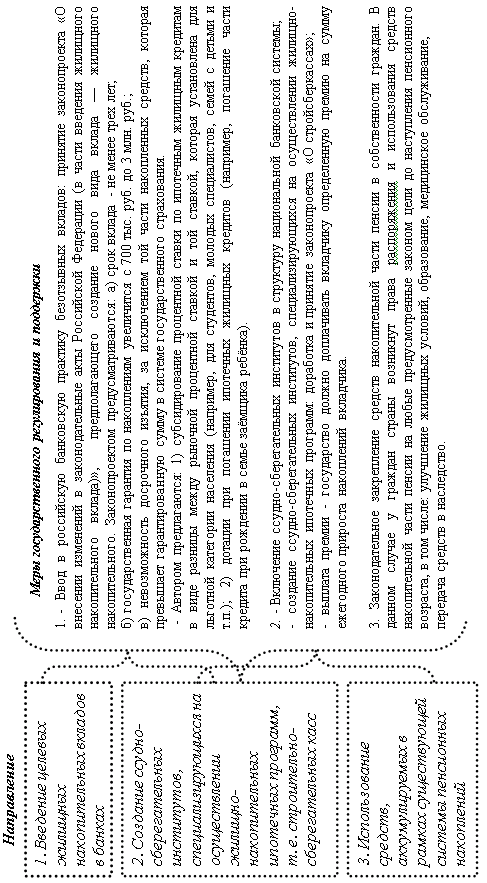

Мы полагаем, что в России возможна реализация трёх основных направлений развития накопительной системы ипотечного жилищного кредитования в совокупности – на базе универсальных банков, посредством создания специализированных кредитных организаций - строительно-сберегательных касс - и в рамках пенсионной системы. Автором предлагается следующий алгоритм внедрения указанной системы в российскую практику:

1) Введение целевых жилищных накопительных вкладов в банках.

Здесь возможно использование успешного опыта организации системы долгосрочных депозитов Франции, Индонезии, Испании, Марокко, Польши, Туниса, Таиланда, Чили и других стран. В соответствии с ним, необходимо ввести в практику российских банков безотзывные вклады. Безотзывной жилищный вклад будет использоваться гражданами для накопления первого взноса по ипотечному жилищному кредиту, предоставляемому по льготной ставке. Положительный эффект реализации жилищных накопительных программ в банках представлен на рис. 3.

Само понятие безотзывности вклада для физических лиц входит в противоречие с Гражданским кодексом Российской Федерации. Для решения этой проблемы потребуются соответствующие его изменения.

Рис. 35. Преимущества реализации жилищных накопительных программ в банках

2) Создание ссудно-сберегательных институтов, специализирующихся на осуществлении жилищно-накопительных ипотечных программ – строительно-сберегательных касс.

Открытым является вопрос относительно статуса стройсберкасс. Согласно законопроекту «О строительных сберегательных кассах», строительно-сберегательная касса — это банк, специализирующийся на привлечении денежных средств физических лиц в строительные сберегательные вклады и предоставлении вкладчикам кредитов для улучшения жилищных условий, то есть она определяется как специализированный банк. Это противоречит Федеральному закону «О банках и банковской деятельности», в связи с чем принятию Федерального закона «О строительных сберегательных кассах» должно предшествовать внесение изменений в Федеральный закон «О банках и банковской деятельности», предусматривающих создание в Российской Федерации специализированных банков.

Рис. 46. Порядок функционирования строительно-сберегательных касс

В то же время стройсберкассы будут выполнять отдельные банковские операции и по действующему банковскому законодательству должны были бы иметь форму небанковских кредитных организаций, но последние не имеют права привлекать средства физических лиц. Поэтому мы полагаем, что более целесообразным будет внесение изменений в Федеральный закон «О банках и банковской деятельности» в части положений о небанковских кредитных организациях в плане разрешения им привлечения во вклады денежных средств физических лиц.

В условиях экономической нестабильности, низкого уровня доходов подавляющей массы населения и неразвитости финансового рынка в России внедрение института строительно-сберегательных касс требует продуманной поддержки со стороны государства. Мы полагаем, что основной формой государственной поддержки должна являться премия вкладчикам на годовой прирост жилищно-накопительного вклада в стройсберкассах. Такой порядок функционирования строительно-сберегательных касс представлен на рис. 4. Разветвлённая сеть данных ссудно-сберегательных институтов на территории страны должна стимулировать постоянный приток новых участников, что позволит сделать систему относительно стабильной и эффективной.

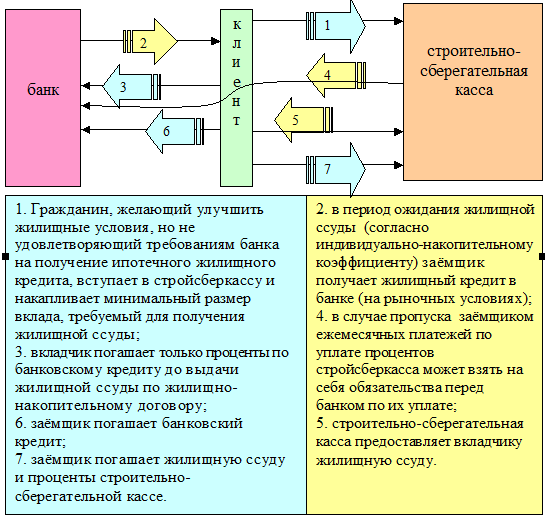

Сочетание банковских ипотечных жилищных программ и накопительных схем приобретения жилой недвижимости является необходимым условием для вовлечения широких слоёв населения в жилищную ипотеку в России. Автором предлагаются следующие схемы взаимодействия универсальных коммерческих банков и строительно-сберегательных касс.

Схема 1 (рис. 5). Данная схема предполагает тесное сотрудничество строительно-сберегательных касс и универсальных коммерческих банков. Основными предпосылками для внедрения схемы являются:

- постоянный рост цен на жилую недвижимость и значительное отставание доходов граждан;

- наличие у банков ресурсов для осуществления программ ипотечного жилищного кредитования населения;

- отсутствие возможности у вкладчиков стройсберкасс получения банковских ипотечных жилищных кредитов ввиду недостаточности средств для первоначального взноса или отсутствия кредитной истории;

- стройсберкассы, использующие накопительную схему и мягкий андеррайтинг (в сравнении с банками), не имеют достаточных средств для оперативного осуществления ипотечного жилищного кредитования (так как цены на жилую недвижимость растут быстрее, чем увеличивается размер фонда финансовой взаимопомощи, сформированного за счёт накоплений на счетах вкладчиков; каждому члену присваивается индивидуально-накопительный коэффициент, определяющий очерёдность предоставления жилищной ссуды).

Создание механизма взаимодействия специализированных ссудно-сберегательных институтов - стройсберкасс - и коммерческих банков является достаточно актуальным и позволяет совместить положительные стороны их взаимного функционирования и обеспечить широким слоям населения доступ к ипотечному жилищному кредиту.

Рис. 57. Механизм ипотечного жилищного кредитования по схеме 1

Данная схема сотрудничества коммерческих банков со строительно-сберегательными кассами обеспечивает:

- во-первых, процесс обмена потоками клиентов, когда потенциальные заёмщики, не удовлетворяющие требованиям коммерческого банка на получение ипотечного жилищного кредита, становятся вкладчиками стройсберкассы, в течение определённого периода времени накапливают первоначальный взнос для покупки жилой недвижимости, вырабатывают финансовую дисциплину, доказывают свою платежеспособность, а затем снова обращаются за кредитом в банк, но уже подготовленными заемщиками;

- во-вторых, банк, предоставляя ипотечный жилищный кредит (на период ожидания членом стройсберкассы жилищной ссуды), получает выгоду от использования краткосрочных ресурсов;

- в-третьих, заемщик не несет риска роста цен на недвижимость в течение периода ожидания жилищной ссуды согласно индивидуально- накопительному коэффициенту;

- в-четвёртых, риски банка по выдаче ипотечного жилищного кредита минимальны, так как кредит обеспечивается закладной на приобретаемую жилую недвижимость, а обязательство по уплате процентов гарантируется стройсберкассой (в случае пропуска заёмщиком платежей по уплате процентов по банковскому кредиту стройсберкасса берёт на себя обязательство по их уплате за счёт накоплений вкладчика).

Схема 2 (рис.6). Основой второй схемы послужил принцип функционирования АИЖК и региональных операторов по рефинансированию закладных. В данном случае универсальный банк будет исполнять роль АИЖК, а стройсберкассы – роль региональных операторов.

Рис. 68. Механизм ипотечного кредитования на цели улучшения жилищных условий по схеме 2

Согласно схеме, стройсберкассы должны оформлять на приобретаемую с использованием кредитов жилую недвижимость закладные по стандартам АИЖК (банка – партнера). Подобные закладные являются выгодными и надёжно обеспеченными ценными бумагами, поскольку:

- остаток займа в несколько раз перекрывается ценой заложенного объекта недвижимости;

- заемщики обладают платежеспособностью, подтвержденной многолетним опытом накопительных платежей.

Данная схема обладает следующими преимуществами:

- во-первых, происходит рефинансирование строительно-сберегательных касс на основе продажи закладных банкам (вырученные средства используются для выдачи новых ипотечных жилищных кредитов);

- во-вторых, банк - покупатель закладных наращивает свой кредитный портфель, не принимая издержек по обслуживанию кредитов, так как эта функция остаётся за строительно-сберегательной кассой, выпустившей закладные.

Таким образом, предлагаемые схемы взаимодействия универсальных банков и специализированных ссудно-сберегательных институтов - строительно-сберегательных касс – способствуют ускорению темпов обеспечения населения жильём, стимулируют новое жилищное строительство, а также развитие системы ипотечного жилищного кредитования в целом.

В Работе был проведён сравнительный анализ ипотечных программ строительно-сберегательных касс и банков в рамках накопительной системы ипотечного жилищного кредитования с позиции выгодности их условий для населения. На этой основе был сделан вывод о предпочтительности для заёмщиков ипотечных жилищных кредитов строительно-сберегательных касс в силу экономии более, чем в 3 раза, на выплате процентов по сравнению с банками при одинаковой величине первоначального взноса и срока кредитования.

Автором сформулированы основные условия, необходимые для эффективного функционирования строительно-сберегательных касс как института обеспечения массовой потребности населения в улучшении жилищных условий (представлены на рис.7).

3) Использование средств, аккумулируемых в рамках существующей системы пенсионных накоплений. Мы полагаем, что здесь требуется решение вопросов собственности, а именно необходима законодательно закреплённая передача средств накопительной части пенсии в собственность граждан. Только в данном случае у граждан России возникают права распоряжения и использования средств накопительной части пенсии на любые предусмотренные законом цели (например, на цели медицинского обслуживания, образования или улучшения жилищных условий) до наступления ими пенсионного возраста, в том числе передача в наследство. Подобный опыт существует в других странах, в частности, в Сингапуре.

Рис. 79. Условия, необходимые для эффективного функционирования стройсберкасс в России

Рис. 810. Приоритетные меры государственного регулирования и поддержки накопительной системы ипотечного жилищного кредитования России

Наиболее значимым нововведением может стать разрешение использования средств накопительной части пенсии для улучшения жилищных условий, в том числе с применением ипотечного жилищного кредита. При этом накопленные средства смогут выступать инструментом гарантии надёжности клиента при оформлении кредита в банке (в случае, если заёмщик не имеет кредитной истории), а также могут быть использованы для увеличения первоначального взноса при приобретении жилья посредством ипотечного жилищного кредита.

Автором обоснованы приоритетные меры государственного регулирования накопительной системы ипотечного жилищного кредитования (см. рис. 8). Создание в сжатые сроки доступной для населения системы ипотечного жилищного кредитования в условиях недостаточной развитости институциональной среды финансового рынка и финансовой грамотности населения возможно на основе наиболее простых, автономных и исторически выступавших начальной формой институтов системы ипотечного жилищного кредитования – ссудно-сберегательных организаций. Надежная правовая база этих специализированных кредитных институтов позволит обеспечить прозрачность их деятельности и на этой основе создаст стимулы для массового притока сбережений граждан в накопительную систему ипотечного жилищного кредитования.

III. ПУБЛИКАЦИИ ПО ТЕМЕ ДИССЕРТАЦИОННОГО ИССЛЕДОВАНИЯ

1. Гуженко М.В. Мировой опыт становления ссудно-сберегательных институтов – пример для развития жилищных финансов России // Региональные аспекты управления, экономики и права северо-западного Федерального округа России: Межвузовский сборник научных трудов / Под ред. д-ра экон. наук, проф., академика МАНЭБ А.Д. Макарова, д-ра воен. наук, проф., академика АВН А.А. Целыковских. Выпуск 3. – СПб: ВАТТ, 2008. – 0,6 п.л.

2. Гуженко М.В., Тихомирова Е.В. Новый ипотечный механизм активизации предпринимательства на рынке строительства жилья в России // Концептуальные основы становления социальной ответственности бизнеса в России / Под ред. д.э.н., проф. Е. М. Козакова: Сб. науч. тр. – Екатеринбург: Институт экономики УрО РАН, 2008. - 0,66 п.л. (личный вклад автора 0,33 п.л.).

3. Гуженко М.В. Ипотечное жилищное кредитование как приоритетный социально значимый продукт банковского бизнеса в России // Методология оценки влияния социальной ответственности бизнеса на экономику регионов России / Под ред. д.э.н. Е. Л. Андреевой: Сб. науч. тр. – Екатеринбург: Институт экономики УрО РАН, 2009. –0,24 п.л.

4. Тихомирова Е.В., Гуженко М.В. Строительные сберегательные кассы на рынке ипотечного кредитования // Деньги и кредит. – 2009. - №9. - 0,86 п.л. (личный вклад автора 0,43 п.л.).

5. Гуженко М.В. Стройсберкассы как альтернатива банковской ипотеке в условиях кризиса // Финансово-кредитные институты Санкт-Петербурга: исторический опыт и современность: Межвузовская научно-практическая конференция. Сборник докладов. 30 сентября 2009 года / Под ред. д.э.н., профессора Г. Н. Белоглазовой. – СПб.: Изд-во СПбГУЭФ, 2009. – 0,22 п.л.

6. Гуженко М.В. Роль строительно-сберегательных касс в развитии системы ипотечного жилищного кредитования в России // Финансовый рынок и кредитно-банковская система России. Сборник научных трудов: Выпуск №12 / Под ред. д.э.н., профессора А.С. Селищева, к.э.н., профессора Л.П. Давиденко, к.э.н., доцента И.П. Леонтьевой. – СПб.: Изд-во «Инфо-да», 2009. – 0,23 п.л.

7. Гуженко М.В. Предпосылки создания массовой системы ипотечного жилищного кредитования посредством развития ссудно-сберегательных институтов в России // Экономико-финансовая компонента современных социально-экономических систем: Материалы всерос. науч.-практ. конференции. 20 января 2010 г. – Волгоград. – М.: ООО «Глобус», 2010. –0,38 п.л.

8. Гуженко М.В. Развитие накопительной системы ипотечного жилищного кредитования в России // Известия Санкт-Петербургского университета экономики и финансов. - №1. – 2011. – 0, 33 п.л.

1 PRO: analitics [Электронный ресурс] // Информ.-аналит. портал. - Электрон. дан. - URL: http://pro-n.ru/analytics/511.html (дата обращения: 10.01.2011).

2 Там же.

3 Разработан автором.

4 Составлен автором.

5 Разработан автором.

6 Разработан автором.

7 Разработан автором.

8 Составлен автором.

9 Составлен автором.

10 Разработан автором.