Теория и практика) москва братко А. Г. Банковское право (теория и практика)

| Вид материала | Документы |

- Э. В. Васильев способ жизни в эру водолея теория и практика самопознания и самооздоровления, 3109.65kb.

- Теория и практика, 4721.52kb.

- Международная научно-практическая дистанционная конференция «Современная психология:, 13.06kb.

- Темы Название разделов и тем Объем учебных часов, 31.72kb.

- Программа дисциплины «Теория и практика финансовой устойчивости банков», 427.47kb.

- Зограбян Лариса Григорьевна учитель русского языка и литературы, высшей квалификационной, 102.25kb.

- Теория и практика, 1865.09kb.

- Методические рекомендации по изучению дисциплины «Консалтинг в связях с общественностью», 17.28kb.

- Тематика курсовых работ «Экономическая теория» Банковская система и особенности, 143.68kb.

- Концепция социального государства и социально-ориентированной экономики: теория и практика, 66.15kb.

ПРАВОВОЙ СТАТУС И СТРУКТУРА БАНКА РОССИИ

§ 1. Происхождение центральных (эмиссионных банков) и их сущность

Появление денег и денежной власти исторически совпадает с возникновением государства и права.

По свидетельству историков, а также различных специалистов, занимающихся исследованием происхождения государства и права, первые государства появились в глубокой древности, на Востоке, примерно за V - VII тысяч лет до нашей эры. Они возникли в результате появления частной собственности и деления обществе на так называемые классы, то есть на такие большие группы людей, которые отличаются по их исторически определенному месту в системе общественного производства.

Вместе с частной собственностью появилась и экономическая власть собственников.

С развитием товарного обмена появились деньги и товарно-денежный оборот Роль денег играл преимущественно однородный и легко делимый товар, имеющий собственную стоимость, чаще всего золото.

С появлением денег стало возможным нанимать на службу какую-то часть людей и противопоставлять их остальному обществу, с тем чтобы удержать экономическую власть собственников. Возникла особая публичная власть, не совпадающая с самим обществом, - государство. Постепенно сформировался слой чиновников, опирающихся в своей деятельности на принудительную силу - армию, полицию, суды и тюрьмы.

Государство во все времена в той или иной мере регламентировало правовой режим использования денег: способы чеканки монет, сбор податей и т. п. Но сама денежная система развивалась чисто рыночным путем без вмешательства государства. Поэтому денежная власть как таковая была только экономической властью. Государством не создавались органы, которые регулировали бы денежную систему или отвечали за денежную эмиссию.

Первоначально государство ограничивалось созданием общих условий и поддержанием правопорядка. Правовые меры носили преимущественно карательный характер: ответственность за подделку денег, кражу и другие преступления.

Государственная казна формировалась за счет податей. В остальном государство было обычным субъектом денежных отношений.

Вначале, как пишут историки, появились менялы и ростовщики, а затем, начиная с XVI века, и более сложные образования - банки, которые со временем стали выпускать свои деньги (банкноты). Банкноты обменивались на золото и другие драгоценные металлы.

Эмиссионная деятельность частных банков продолжалась довольно долго. В некоторых странах она продолжалась и тогда, когда в банковской системе эта деятельность была монопольно закреплена государством за несколькими или за одним банком. Но к исходу XIX века эта деятельность повсеместно стала монополией только одного банка - центрального банка.

Первые центральные банки появились в конце XVII века. Поначалу их роль не была заметной и сводилась главным образом к кредитованию правительства. Эмиссией денег занимались частные банки. И только в конце XIX - начале XX веков в большинстве стран эмиссия всех банкнот была сосредоточена в центральном эмиссионном банке.

Наиболее показательно происхождение центрального банка и формирование централизованной банковской системы в Англии.

Здесь центральный банк возник раньше, чем в других странах. Как пишет Вера Смит в своей книге "Происхождение центральных банков", Банк Англии был учрежден в 1694 году в результате политического события, которое имело довольно случайный характер:

"Для обеспечения своих финансовых нужд Карл II занимал деньги у лондонских банкиров... Его долг рос быстрыми темпами, и в 1672 году он приказал казначейству приостановить выплаты денег, в том числе в счет собственных займов. Тем самым доверие к королю оказалось подорванным на многие десятилетия, и именно стремление найти замену таким образом разрушенному источнику займов вынудило Вильяма III и его правительство обратиться к схеме финансиста по имени Паттерсон, которая предполагала создание института, известного под названием Управляющий И Ко при Банке Англии"*(129).

Безусловно, можно считать, что случайное событие в жизни одного из монархов (дефолт) в конкретной исторической ситуации стало мотивом для создания банка, который постепенно стал центральным.

Но можно на это посмотреть и с другой стороны. На наш взгляд, это событие не случайно. Случаен только дефолт. В цепочке рыночных отношений дефолт - это перерыв постепенности. В этом смысле именно он подтолкнул к тому, чтобы найти какой-то способ компенсации нерыночного поведения монарха.

Нерыночным моментам в организации и развитии центральных банков мы придаем особое значение и в последующем будем к ним неоднократно возвращаться, так как именно в них обнаруживается двойственная сущность любого центрального банка: с одной стороны, центральный банк является представителем банковской системы и, следовательно, должен выражать ее интересы, а с другой стороны, он помогает государству перераспределять финансовые накопления в обществе, включая кошельки населения, в интересах пополнения казны. И поскольку такое пополнение казны через перераспределение денег с помощью велений государства имеет внерыночный характер, то получается, что центральный банк как бы сочетает рыночные и нерыночные моменты в осуществлении своих функций.

Если центральный банк станет полностью рыночной структурой, то в этом случае он не сможет выполнять функцию, в которой так нуждается государство, - функцию перераспределения финансов. Наоборот, если центральный банк станет государственным органом, то тогда его рыночная деятельность станет менее эффективной, а стало быть, уменьшатся финансовые возможности государства.

В своей книге Вера Смит ставит оригинальный вопрос о том, чем была вызвана необходимость централизации банковских систем в различных странах и какая могла быть альтернатива в развитии банковской системы. В ее работе, которая впервые была издана еще в 1936 году, на материале различных стран рассматриваются причины, вызвавшие необходимость в централизации банковских систем.

"Анализируя обстоятельства, сопутствовавшие возникновению большинства монополий, - пишет автор, - мы обнаруживаем, что самые первые из них были порождены политическими факторами. Создание монополий было тесно связано с чрезвычайными ситуациями, в которых оказывались государственные финансы. Никаких экономических причин в пользу разрешения или запрещения свободного допуска в сферу эмиссионной деятельности в те годы не существовало, да и не могло существовать в принципе. Однако, однажды появившись на свет, монополии не торопились исчезать, они продержались вплоть до, да и после, того момента, когда экономическая целесообразность их существования была, наконец, поставлена под сомнение. Вердикт, вынесенный в результате дискуссий о судьбе эмиссионного бизнеса, оказался в пользу единообразия и монополии, а не конкуренции. После этого превосходство централизованной системы над ее альтернативой превратилось в догму, никогда более не подвергавшуюся обсуждению, а выбор в ее пользу при создании всех последующих центральных банков уже не вызывал ни вопросов, ни комментариев"*(130).

Не вдаваясь в дискуссию между сторонниками децентрализации и централизации эмиссионной' функции банков, заметим, что эта дискуссия, на наш взгляд, потеряла смысл после того, как во всем мире был отменен золотой стандарт и был создан мировой рынок ценных бумаг. Но в приведенной выше цитате есть одна мысль, которая представляется весьма интересной с точки зрения понимания сущности центрального банка как такого института, который изначально появился в банковской системе по инициативе государства.

Центральный банк - главный эмиссионный центр и главный регулятор всех денежных потоков в стране. Он обладает целым рядом властных полномочий по отношению к коммерческим банкам.

Правда, так было далеко не всегда. Как уже сказано, было время, когда денежно-кредитные системы обходились без центральных банков, а эмиссия банкнот производилась различного рода частными банками.

Но ситуация изменилась в начале XX века, главным образом после первой мировой войны. Огромные расходы на военные цели и, как следствие этого, дефицит бюджета привели к тому, что государства стали активно вмешиваться в экономику и в соответствии с этим повсеместно усилилась роль центральных банков.

Впоследствии произошло еще одно событие, которое изменило роль центрального банка в функционировании денежной системы. Центральные банки стали заниматься эмиссией необеспеченных банкнот и использовать рынок ценных бумаг в целях управления государственным долгом. Такая денежно-кредитная политика вскорости привела к отмене золотого эквивалента кредитных денег.

С этого момента центральный банк приобретает некоторые новые функции. Теперь он должен прогнозировать рост денежной массы и применять финансовые методы сдерживания инфляции.

Сущность центрального банка, как нам представляется, изначально противоречива своей двойственностью: сочетанием рыночного и нерыночного начал, или, что, впрочем, одно и то же, сочетанием качеств эмиссионного банка как центра и источника всей денежной системы страны, регулятора денежно-кредитных отношений и таких качеств, которые ему присущи как регулятору финансовой системы в связи с полномочиями по поддержанию курса национальной валюты и обслуживанию государственного долга.

В конечном счете это сочетание рыночных и нерыночных начал затем проявляется как совмещение потребностей и интересов денежной и политической властей. Денежная власть функционирует по закономерностям, определяемым экономикой, а политическая (государственная) власть функционирует по закономерностям политики.

Государство, которое в той или иной степени вмешивается в экономику, хочет оно того или нет, должно управлять рисками в экономике, перераспределять риски, которые создаются за счет деятельности всех экономических субъектов. Самый существенный риск в функционировании денежно-кредитной системы связан с долгами государства, с его внутренним и внешним долгом.

Центральный банк, как никто другой, приспособлен для управления этими рисками. Конечно, он не единственный, условно говоря, орган, который управляет государственным долгом. В этой системе значительную роль играют министерство финансов, а также другие государственные органы, которые составляют экономический блок в государстве. Но его ценность для государства состоит в том, что только он, применяя свои рыночные и нерыночные методы воздействия на денежно-кредитную систему, может повлиять на стоимость денег и перераспределить финансы личного сектора, домашних хозяйств и коммерческих организаций таким образом, что при этом пополнится государственный бюджет.

Не только сущность центрального банка двойственна, но двойственно и содержание.

С точки зрения тех интересов, которые обеспечивает и защищает центрального банк, его положение двойственно. С одной стороны, центральный банк осуществляет валютное и пруденциальное регулирование в денежно-кредитной системе, выступая представителем всей банковской системы, а с другой стороны, во многих отношениях он является представителем государства.

Его статус позволяет ему влиять на организацию и функционирование кредитных организаций, а в конечном счете - на состояние всей экономики страны. Ведь у него всегда есть возможность произвести эмиссию денег и тем самым увеличить денежную массу в обращении или, скажем, повысить резервные требования к банкам и таким образом повлиять на процентные ставки и на объем выдаваемых банками кредитов.

В последнем случае происходит сокращение безналичного обращения и соответственно уменьшается рост денежной массы. Центральный банк использует различные финансовые инструменты, для того чтобы повлиять на рост денежной массы в обращении, а значит, и на масштаб цен, который объективно складывается на рынке товаров и услуг. Это влияние так или иначе распространяется на все объекты собственности - начиная от заработной платы и кончая недвижимостью.

В тех случаях, когда благодаря усилиям центрального банка происходит сокращение денежной массы, покупательная способность денег повышается. И наоборот, расширение денежной массы в обращении приводит к инфляции и снижению покупательной способности денег.

При этом все влияние мероприятий центрального банка по сути остается незаметным. В этом как раз и заключается самое главное, что так ценно для государства.

Заставить "поделиться", то есть перераспределить накопления, фонды, деньги в кошельках, если это нужно для того, чтобы государство, скажем, смогло выполнить функцию социального обеспечения, поправить государственный бюджет, - дело весьма непростое. Конфискация собственности, производимая в целях решения социальных проблем и в таких же масштабах, как и необеспеченная денежная эмиссия, могла бы вызвать всеобщий гнев и возмущение и причинить вред имиджу политической власти.

Конфискация по самой своей природе не может быть незаметной. Это физическое перемещение и перераспределение денежных накоплений, зримое перемещение денежных знаков вместе с их бумажными носителями. Это прямое отбирание денег в целях перераспределения. Его можно осуществить только с применением силы, через внеэкономическое принуждение. Может быть, государство так и поступало, но только на ранних ступенях своего развития. Сила вызывает возмущение.

И совсем другое дело, когда каждому приходится "поделиться", но. каждый этого как бы и не замечает. Ведь количество бумажных денег в кошельке остается прежним. Просто происходит эмиссия денег, и цена денег падает. Изменяется только их стоимость. Она идеальна. Ее действие - результат системного свойства денег. Кошелек - это часть системы. И обнаруживается это тогда, когда деньги включаются в товарно-денежный оборот. Именно он как бы подтверждает тот факт, что при одном и том же количестве денег их стоимость, а значит, и покупательная способность уже изменились. Это цивилизованное, если так можно сказать, финансовое перераспределение. Вопрос только в том, что за этим стоит: некачественное государственное управление или гуманная и социализаторская функция государства или то и другое, вместе взятое.

И вот здесь существен вопрос прав личности, гражданского общества и правового государства. Сдерживание и обеспечение публичных интересов - проблема создания разумного правового механизма, чутко реагирующего на запросы общества.

Деньги - это часть всей денежной системы. Системные свойства денег связаны с уменьшением или увеличением денежной массы в обращении. Эмиссия необеспеченных денег, объективно уменьшающая стоимость денег в кошельках населения, не столь заметна или даже вообще не заметна для непосредственного восприятия. Ведь деньги остаются в собственности владельцев, в их кошельках, в домашних хозяйствах, и при этом, что тоже немаловажно, в том же физическом количестве. Изменяется только системная характеристика денег - их стоимость.

Физическое изъятие денег у собственника уменьшает количество денег в обращении и повышает их стоимость. Но физическое изъятие денег, для того чтобы их перераспределить через казну государства, - это не что иное, как конфискация. Конфискация - это физическое и видимое изъятие денег или имущества. Не только с юридической точки зрения, но и фактически проделать такое мероприятие в общенациональном масштабе в условиях демократии и относительной стабильности общества невозможно, исключая разве что такие обстоятельства, как война или объявленное чрезвычайное положение.

Конечно, существуют и другие способы перераспределительной функции государства. Например, это может быть рационализация, то есть распределение товаров через введение карточной системы. Но все это крайности, которые могут иметь место только в чрезвычайных ситуациях, если в них, к сожалению, попадает государство, а вместе с ним и общество.

Конфискация, реквизиция, рационализация - все это видимые, болезненные и поэтому крайне непопулярные для политиков и государственных деятелей меры, в то время как такое же умаление объектов собственности, но только проделанное с помощью эмиссии бумажных (не обеспеченных товарами и услугами) денег, вызывающих инфляцию денег и рост цен, адекватного им опасного возмущения в обществе не порождает.

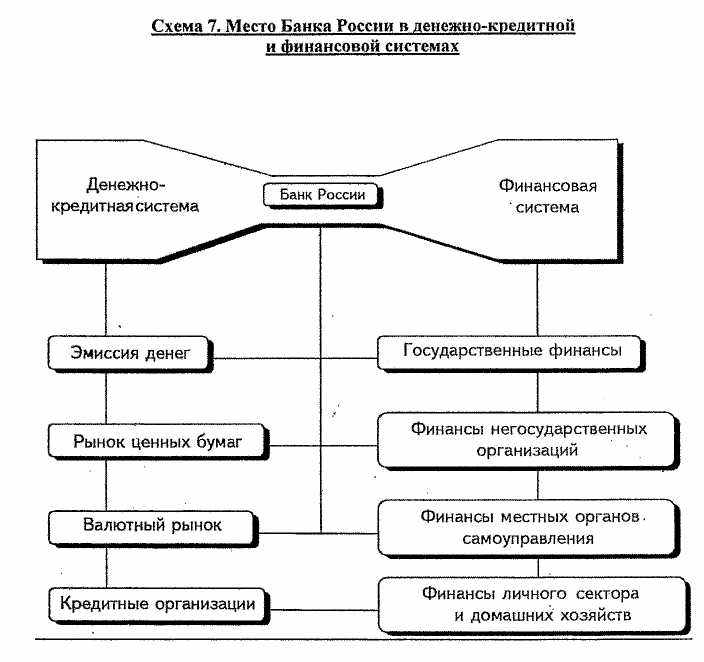

Естественно, что такой "полурыночный" институт, как центральный банк, в современных условиях ничем не заменим для государства. Он соединяет преимущества рыночных отношений (денежно-кредитная система) с преимуществом некоего уполномоченного государством перераспределителя финансовых ресурсов (финансовая система). В этом смысле он как бы занимает промежуточное положение между денежно-кредитной системой и финансовой системой. Причем под финансовой системой в данном случае мы понимаем всю финансовую систему общества, которая включает все фонды: а) государственный бюджет; б) внебюджетные фонды; в) фонды всех банков; г) фонды государственных и муниципальных предприятий, государственных учреждений и организаций; д) фонды коммерческих организаций; е) фонды некоммерческих и общественных организаций; ж) накопления в домашних хозяйствах и в кошельках населения; з) вклады населения в коммерческих банках.

Центральный банк помогает государству перераспределять денежные потоки между денежно-кредитной и финансовой системами. Иными словами, он помогает решать проблемы государственной казны. Это уникальный финансовый инструмент государства, которому уготована судьба привилегированного и элитарного института. Дальше мы поговорим об этом подробнее.

Важно понять одно - свойства центрального банка находятся в определенном сочетании. Законодательство может прибавить ему рыночных свойств и убавить свойств государственной структуры либо сделать все наоборот. После этого только останется ожидать, к чему приведет такой эксперимент.

У государства нет выбора. Ему приходится делать центральный банк независимым финансовым учреждением, если, конечно, государство является правовым, а общество - гражданским. Иными словами, если государство не прибегает к методам внеэкономического принуждения.

В общем, ответственность законодателя довольно высока и имеет свою цену для общества и проводимых экономических реформ. В этом смысле общество всегда платит за то, каких законодателей оно себе избирает. Причем платит в прямом смысле этого слова.

Схема 7. Место Банка России в денежно-кредитной и финансовой системах

Банк России

Денежно-кредитная система

Финансовая система

Эмиссия денег

Государственные финансы

Рынок ценных бумаг

Финансы негосударственных организаций

Валютный рынок

Финансы местных органов самоуправления

Кредитные организации

Финансы личного сектора и домашних хозяйств

§ 2. Правовой статус Центрального банка в

России: значение и сущность

Вопрос о правовом статусе Банка России вызывает многочисленные споры. На сей счет есть разные мнения*(131).

Сразу же оговоримся, что, на наш взгляд, эта проблема имеет практическое значение и ее решение может существенно повлиять на эффективность банковской системы, а возможно, и на весь ход экономической реформы. Здесь нет никакого преувеличения. Слишком велики значение и роль денежно-кредитной системы, которая, как уже говорилось, регулируется центральным банком.

Проблема правового статуса центрального банка имеет несколько аспектов.

Во-первых, это сравнительно-правовой анализ закрепления его правового статуса в законодательстве различных государств.

Во-вторых, это само понятие правового статуса Банка России в том виде, в котором он закреплен в российском законодательстве.

В-третьих, немаловажны выявление противоречий в нормативном регулировании, которые отрицательно сказываются на практике функционирования банковской системы, и предложения по совершенствованию законодательства.

1. Правовой статус центрального банка:

примеры отдельных государств

В практике зарубежных государств встречаются различные варианты закрепления правового статуса центральных банков. Во многом это связано с экономическим развитием, государственно-правовым устройством, культурной традицией, историческим опытом и общественным сознанием людей.

В Австрии центральный банк выполняет те же функции, что и любой центральный банк Он независим от государства. Имеет семь филиалов. На федеральном уровне Австрийский национальный банк (АНБ) взаимодействует с правительством. По своей организационно-правовой форме АНБ является акционерным обществом, акции которого распределены следующим образом: 50 процентов принадлежит Австрийской Республике, а остальные принадлежат коммерческим банкам, страховым компаниям и другим организациям. Представители акционеров формируют Генеральный совет банка. АНБ возглавляют президент и два вице-президента. Им подчиняется генеральный директор, занимающийся вопросами общей политики, планирования и управления АНБ. Он играет важную роль в формировании и проведении экономической политики Австрии. Основная часть его прибыли поступает в распоряжение правительства*(132).

Опираясь на этот опыт, мы можем сделать по крайней мере один вывод о правовом статусе центрального банка, который может быть применим и к Банку России.

Вывод этот заключается в том, что организационно-правововая форма Банка России не является раз и навсегда данной и может совершенствоваться в направлении расширения состава его участников. Состав участников Банка России может быть представлен не только государством, но и другими субъектами экономики и денежно-кредитной системы. Об этом подробнее будет сказано дальше, когда мы будем обосновывать идею о необходимости переучредить Банк России, создать его заново как некоммерческую организацию, как народный центральный банк, с широким представительством российского общества. Здесь же мы пока только акцентируем внимание на том, что существует и такая организационно-правовая форма центрального банка, как акционерное общество.

Банк Англии - старейший банк в мире, основан в 1894 году. В 1946 году он был национализирован, в настоящее время выполняет функции центрального банка Великобритании.

Совет директоров (Court of Directors) Банка Англии формируется по представлению министерства финансов. Банк Англии управляет счетами казначейства, выдает кассовые кредиты и занимается размещением государственных ценных бумаг.

Государственное казначейство формально имеет право отдачи распоряжений Банку Англии, однако фактически никогда его не использует. В этом смысле можно говорить о значительной независимости Банка Англии.

Банк Англии разделен на два департамента - эмиссионный и банковский. Эмиссионный департамент выпускает банкноты под государственные ценные бумаги, находящиеся в его портфеле. Банковский департамент выдает ссуды коммерческим банкам. Ссуды выдаются по учетной ставке за счет хранящихся у него на счетах банковских депозитов*(133).

Центральный Банк Канады был создан в 1934 году в соответствии с парламентским Актом о Банке Канады. Принятый парламентом закон устанавливал, что целью деятельности Банка Канады (БК) являются "регулирование кредитно-денежной политики в высших интересах экономической жизни нации, установление и защита ценности национальной денежной единицы на международной арене и с ее помощью смягчение колебаний в уровне производства, торговли, цен и безработицы настолько, насколько это возможно в рамках финансовых действий, а также способствование в общем плане экономическому и финансовому благосостоянию Канады"*(134).

Его социальная ориентированность на благосостояние широких слоев населения очевидна. Центральный Банк Канады - это центральный эмиссионный банк.

Банк Канады был учрежден как акционерное общество, но держателями его акций не могли быть коммерческие банки и их служащие, а также иностранцы. Правительство Канады на протяжении 1935 - 1938 годов выкупило у частных владельцев принадлежащие им акции*(135).

Деятельность Банка Канады определяет правительство, которое назначает Совет директоров. В его состав входит заместитель министра финансов. Совет директоров состоит из управляющего, старшего заместителя управляющего и 12 директоров.

В рамках Совета директоров создан и действует на постоянной основе исполнительный комитет. Он состоит из управляющего, старшего заместителя управляющего и двух - четырех директоров, избираемых Советом директоров.

Несмотря на то, что Банк Канады обладает достаточно широкой автономией, основная ответственность за финансовое состояние страны лежит на правительстве Федерации. В 1967 году в Закон о Банке Канады был внесен ряд поправок. Министр финансов и управляющий Банка Канады должны систематически консультироваться по вопросам финансовой политики и по ее влиянию на общую экономическую политику. Если все же возникают разногласия, то министр после соответствующих консультаций с правительством может дать управляющему письменную директиву по финансовой политике, в которой указываются конкретные распоряжения. В этом случае Банк Канады обязан ее выполнить. Директива должна быть максимально конкретной и четкой. Она представляется в парламент и опубликовывается в официальном правительственном вестнике "Канада газетт"*(136).

Этот опыт также был бы полезен для совершенствования российского банковского законодательства. Нужны точная определенность и персональная ответственность руководства Банка России за принимаемые решения по вопросам денежно-кредитной политики.

Федеральная резервная система США - независимый центральный банк, который ответствен перед Конгрессом. Это сложная по своей структуре организация, основными составляющими которой являются Совет управляющих ФРС, Комитет по операциям на открытом рынке ФРС (Совет управляющих и президенты пяти резервных банков) и федеральные резервные банки (12 районов).

Интересно отметить то обстоятельство, что в организацию ФРС входят Совещательный совет по вопросам интересов потребителей, Федеральный совещательный совет и Совещательный совет по сберегательным учреждениям*(137). Поэтому, во-первых, Федеральная резервная система представляет достаточно широкий круг социальных интересов, а во-вторых, она проявляет заботу не только о банках и других кредитных организациях, но и о потребителях банковских услуг.

Это обстоятельство можно было бы учесть при разработке российского законодательства. И это касается не только вкладчиков, но и получения в банках кредитов и других моментов, связанных с защитой интересов граждан.

Совет управляющих формирует денежно-кредитную политику и обладает широкими регулирующими и контролирующими полномочиями. Он осуществляет функции в сфере национального платежного механизма и федерального регулирования потребительского кредита.

Совет управляющих - учреждение федерального правительства, которое состоит из семи членов, назначаемых президентом США и утверждаемых Сенатом. Полный срок, в течение которого работают члены Совета управляющих, - четырнадцать лет. При этом семь сроков организованы таким образом, что срок одного члена Совета управляющих заканчивается в каждый четный год. Председатель и вице-председатель Совета управляющих назначаются Президентом США из числа членов Совета управляющих сроком на четыре года. Если их срок работы в качестве членов Совета управляющих еще не истек, то они могут быть назначены повторно. Повторное назначение утверждается Сенатом.

Совет управляющих назначает президентов и первых вице-президентов в федеральных резервных банках. Он осуществляет регулирующую и контролирующую функции по отношению к банкам - членам Федеральной резервной системы, а также к банковским холдинговым компаниям. Кроме того, Совет управляющих контролирует и регулирует банковские объединения и международные банковские образования в США, зарубежную деятельность банков - членов ФРС, деятельность филиалов и представительств иностранных кредитных организаций в США. Совет управляющих играет главную роль в обеспечении развития платежной системы. Он устанавливает пределы использования кредитов для покупки и продажи ценных бумаг. Совет управляющих обеспечивает выполнение основных федеральных законов, регулирующих кредитование потребителей. Это, в частности, Закон о частном кредитовании, Закон о равных кредитных возможностях, Закон об открытой информации по жилищным ипотекам*(138).

Каждый резервный банк имеет свой собственный совет, который состоит из девяти директоров со стороны, не являющихся служащими данного банка. Три директора класса А, представляющих банки - члены ФРС, и три директора класса В, представляющих общественность, избираются в каждом районе банками - членами ФРС. Совет управляющих назначает трех директоров класса С, которые также представляют общественность. Из их числа совет директоров назначает председателя и заместителя совета банка. Директор класса В или С не должен быть руководящим работником, директором или служащим банка. Никто из директоров класса С не должен быть держателем акций банка. В каждом филиале резервного банка имеется совет директоров (5-7 членов совета директоров). Трое или четверо из них назначаются приказом директоров головных учреждений, а другие назначаются Советом управляющих*(139).

Центральным банком Швейцарской конфедерации является Швейцарский национальный банк, имеющий статус акционерного общества. Учредителями являются в основном государственные организации. Собрание акционеров выбирает только небольшую часть членов Совета банка, большинство назначаются Бундесратом*(140).

Итак, обобщая приведенные выше сведения по некоторым странам, можно сделать вывод, что организационно-правововая форма центрального банка вообще, а значит, и Банка России в частности не является раз навсегда данной и может совершенствоваться. Правовые формы и внутренние организационные структуры центральных банков весьма разнообразны, что создает возможность экспериментирования.

Однако при всем разнообразии центральных банков есть некоторые общие закономерности, которые нужно учитывать в процессе совершенствования правового статуса Банка России.

Во-первых, это широкое представительство социальных интересов, которое находит законодательное закрепление в организации центральных банков.

Во-вторых, это наличие механизмов контроля со стороны общества и его институтов за деятельностью Центробанка, с тем чтобы его практические цели не расходились с целями гражданского общества. Тем самым обеспечивается необходимая прозрачность в организации и в функционировании центральных банков.

В-третьих, это забота центральных банков о развитии реального сектора экономики и, в частности, в инвестициях.

В-четвертых, это забота центральных банков о потребителях банковских услуг и, в частности, о вкладчиках, о сбережении и защите вкладов, о потребительских и других кредитах.

В-пятых, это многосторонний контроль и надзор за деятельностью кредитных организаций не только со стороны центральных банков, но и со стороны правительственных органов и общественности в лице различных организаций.

В той или иной форме российское банковское законодательство должно учитывать эти общие закономерности.

При этом в условиях переходной экономики, как уже говорилось, существует возможность, начиная как бы с нуля (пока еще нет никаких банковских традиций), создать более совершенную организацию цен--трального банка.