1. «Нейтральність грошей»: класична та монетаристська

| Вид материала | Документы |

- 1. «Нейтральність грошей»: класична та монетаристська, 4017.7kb.

- 1. Нейтральність грошей, 1042.65kb.

- Класична кількісна теорія грошей І сучасний монетаризм, 158.21kb.

- Реферат на тему: Вартість грошей Однією із найскадніших проблем теорії грошей є проблема, 54kb.

- Теми для контрольних робіт, 46.82kb.

- Програма комплексного вступного іспиту з фахових дисциплін на продовження навчання, 81.52kb.

- Обсяг: 22ст (Times New Roman 14, інтервал – 1,5) Ціна: 60грн, 18.22kb.

- Реферат на тему, 66.75kb.

- Сутність та функції грошей походження грошей. Роль держави у творенні грошей, 7187.67kb.

- План Розвиток форм вартості та виникнення грошей > Суть І функції грошей, 134.8kb.

33. Капіталотворча теорія кредиту

Суть капіталотворчої теорії кредиту визначається такими основними положеннями:

- кредит, як і гроші, безпосередньо являє собою капітал, багатство, тому розширення кредиту означає нагромадження капіталу;

- банки - це не посередники в кредиті, а “фабрика кредиту”, творці капіталу;

- активні операції є первинними щодо пасивних.

Основоположником теорії був англ ек-ст Дж.Ло. Згідно його поглядів кредит не залежить від процесу відтворення, і йому належить важлива роль в розвитку економіки. Представники: Маклеод, Шумпетер, Кейнс, Фрідмен.

Поняття кредиту поєднувалось з грошима і багатством. На думку Ло, за допомогою кредиту можна залучити і привести в рух всі невикористані виробничі можливості країни, створити багатство і капітал.

Банки він розглядав не як посередників, а як творців капіталу. Для цього достатньо активно розширювати кредит за рахунок випуску грошей. Щоб розірвати вузькі межі обігу грошей Дж.Ло пропонував випускати нерозмінні грошові знаки. Проте випуск нічим не забезпечених банкнот, призвів до їх катастрофічного знецінення і банкрутства банку. Це на тривалий час підірвало довіру до капіталотворчої теорії.

У міру розвитку кредитної системи, акціонерних банків і чекового обігу виникла потреба у відродженні капіталотворчої теорії, що здійснив у другій половині XIX ст. англійський економіст Г.Маклеод. У своїх наукових працях на відміну від Дж.Ло він стверджував, що кредит не створює капіталу, а сам є капіталом, причому продуктивним, оскільки приносить прибуток у вигляді процента; банки - “фабрики кредиту”, вони створюють кредит, а значить, і капітал. Г.Маклеод цілком логічно вирішальну роль відводив активним операціям, а пасивним - другорядну На його думку, банки шляхом депозитної чи готівкової емісії можуть здійснювати кредитні операції, внаслідок яких потім формуються депозити. Головна помилка Г.Маклеода полягала в ототожненні категорій кредиту, грошей і капіталу. Проте Г.Маклеод, на відміну від Дж.Ло і уже розумів, що капіталотворення з допомогою кредиту не може бути безмежним. Тому він навіть ставив завдання пошуку меж розумного збільшення обсягів кредиту. Все це стало помітним вкладом у розвиток капіталотворчої теорії кредиту.

34. Кількісна теорія попиту на гроші

Кількісна теорія грошей (зародження - XVI ст), стверджує, що ціни товарів визначаються об’ємом платіжних засобів, що знаходяться в обігу, належить до числа найстаріших доктрин в історії економічної думки.

Кількісна теорія включає, як правило, два базисних положення: постулат причинності (ціни залежать від кількості грошей) і постулат пропорційності (ціни змінюються пропорційно зміні кількості грошей).

Засновники: Жан Боден, Дж. Локк, Дж. Вандерлінтом, Ш. Монтеск’є, Д. Юмом, І. Фішер,

Для ранньої кількісної теорії були характерні три постулати: 1) причинності (ціни залежать від маси грошей); 2) пропорційності (ціни змінюються пропорційно кількості грошей); 3) універсальності (зміни кількості грошей чинять однаковий вплив на ціни всіх товарів).

Фішер намагався формалізувати залежність між масою грошей і рівнем товарних цін. Математично рівняння обміну можна представити у вигляді формули:

MV = PQ,

де, M (money) – середня кількість грошей, що знаходяться в обігу в даному суспільстві протягом року;

V (ve-ocity) – середня кількість оборотів грошей в їх обміні на блага;

Р (price) – середня продажна ціна кожного окремого товару, що купується в даному суспільстві;

Q (quantity) – сукупна кількість товарів.

Тобто швидкість обігу грошей (V) і рівень виробництва (Q) не залежать від кількості грошей (М) та рівня цін (Р). Швидкість обігу грошей, знаходиться в залежності перш за все від демографічних (щільність, густота населення тощо) і техніко-економічних параметрів (суспільний поділ праці, наявність природних ресурсів, розвиток транспорту тощо). Рівень виробництва визначається головним чином умовами, що складаються на ринку праці, й не залежить від рівня цін і кількості грошей в обігу. Очевидно, що в умовах ринкової економіки такі

35. Кількісне вимірювання інфляції: характеристика основних показників.

Інфляція не лише відображає у своєму розвитку динаміку цін, а й вімірюється останньою. Розміри інфляції можна визначити за допомогою таких показників: індексу вартості життя, індексу купівельної спроможності та індексів інфляції.

Розрахунок динаміки цін (вартості життя) у звітному році визначається за формулою Ласпейреса:

Ip =

* 100,

* 100, де p0 - ціни в базисному році;

q0 - вага у базісному році;

p1 - ціни у звітному році;

Індекс вартості життя враховує основні втрати населення від підвищення цін, більш широко характеризує динаміку цін, а значить купівельну спроможність грошей. Справді, якщо Ip = 2, то це означає, що в цілому ціни зросли за певний період у два рази, а значить у два рази знизилась купівельна спроможність грошової одиниці.

Показник купівельної спроможності - величина обернена до індекса вартості життя і розраховується за формулою:

Купівельна спроможність =

- рівень цін підвищується - купівельна спроможність падає;

- рівень цін падає - купівельна спроможність збільшується

Для вимірювання інфляції обчислюють темп інфляції - приріст цін у відсотках. Динаміку індексу цін можна обчислити за формулою:

Ip =

де Ip0 - рівень індексу цін у базисному році;

Ip1 - рівень індексу цін у звітному році

Щоб не втратити своїх клієнтів, залучити інвестора навіть у період інфляції до співпраці банк повинен враховувати річний темп інфляції при нарахуванні процентів, визначені річної процентної ставки.

36. КІЛЬКІСТЬ ГРОШЕЙ НЕОБХІДНА ДЛЯ ОБІГУ. РІВНЯННЯ І.ФІШЕРА.

Американський економіст І.Фішер здобув визнання у західній економічній теорії завдяки своїй праці «Купівельна спроможність грошей», опублікованій 1921 р. У книзі дасться математичне обгрунтування залежності рівня цін від маси грошових засобів, що використовуються при здійсненні товарообігу (трансакційних операцій). Ідеться про рінняння обміну, виражене формулою

MV = PY, де: М — статистична кількість грошей (або грошова маса); V — швидкість обігу; Р — рівень цін; Y — реальний національний продукт.

Добуток рівня цін на реальний національний продукт — PY — визначає обсяг номінального національного продукту. Йдеться про грошове вираження сукупної вартості всіх кінцевих товарів і послуг, що їх вироблено економічною системою за визначений відтинок часу.

Формула Фішера MV = PY отримала широке застосування в західній економічній літературі, її було включено в усі підручники з теорії грошей як наукове аргументування одного з фундаментальних законів ринкової економіки. Широке застосування має вказана формула в сучасній економічній теорії, де вона вважається «видатною формулою Фішера».

Акцентуючи увагу на науковій вагомості останньої, не слід допускати її абсолютизації. Треба враховувати, що рівняння, яке розглядається, виражає лише загальнотеоретичний принцип кількісної теорії грошей. Мова йде про те, що при розгляді низки конкретних ситуацій виявляються специфічні обставини, не охоплювані її змістом. З урахуванням цього формулу І.Фішера називають «простим», «послабленим», «інфантильним», навіть «грубим» вираженням кількісної теорії грошей.

Кембриджський варіант кількісної теорії грошей – гнучкіший. Він відрізняється від трансакційного кількома новими методологічними підходами, що можуть розглядатися як доповнення останнього. Зміст цих доповнень зводиться ось до чого. По-перше, якщо в рівнянні Фішера розглядається динаміка грошових потоків на макро економічному рівні функціонування економіки, то економісти кембриджської школи зосереджують увагу на мотивах нагромадження грошей конкретними суб'єктами (юридичними та фізичними) ринкової економіки. Як наслідок — макроекономічний аналіз доповнюється мікроекономічним.

По-друге, рівняння Фішера сперте на методологічну передумову про те, що гроші за своєю суттю є засобом обігу. На противагу цьому в кембриджському варіанті сутність грошей розглядається не лише в названій функції, а й у ролі засобу збереження вартості та нагромадження.

По-третє, у кембриджському варіанті увага теорії акцентується не лише на об'єктивних аспектах обігу грошей, а й на визначенні його суб'єктивних підвалин, на характеристиці психологічної реакції господарських суб'єктів щодо використання грошової готівки.

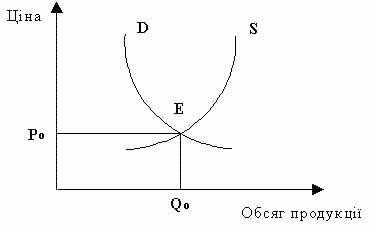

По-четверте, представники англійської школи економістів докладніше розглядають і проблему забезпечення грошової рівноваги. Якщо в концепції Фішера йдеться лише про пропозицію грошей (Ms), то в новому варіанті кількісної теорії грошей центральною проблемою стає проблема попиту на гроші (Md), визначення мотивів їх нагромадження у касах та на рахунках окремих господарських суб'єктів ринку. Відповідно до цього кембриджський варіант отримав у західній літературі назву теорії касових залишків (nominal cash balance theory).

Зміст цієї теорії виражено широко відомою формулою Л.Пігу, або кембриджським рівнянням

Md = KPY, (2.2)

Md — попит на наявні касові залишки, або реальна

потреба у грошах;

К — кембриджський коефіцієнт, що показує, яка частина фінансових активів зберігається у вигляді грошей;

Р — ціна продукції (товарів і послуг), що реалізується;

Y — обсяг виробництва у фізичному вираженні.

37. Класична кількісна теорія грошей, її сутність, характеристика основних постулатів.

Суть кількісноі теорії грошей полягає в поясненні вартості грош. і рівня цін кількістю грош. в обігу (чим більше грош. в обігу, тим вище ціни, тим нижча вартість грош.). Формування кількісної теорії припало на XV1-XV111ст.. Класична теорія базується на 3-х постулатах:1) постулат причинності – маса грошей в обігу спричинює зміну товарних цін.2) постулат пропорційності – зміна цін відбувається пропорційно до зміни грош. маси.3) постулат однорідності. На відміну від своіх попередників ЮМ стверджував, що пропорційні зміни між грош масою і цінами досягаються не відразу, а з деякими терміновим лагом. Поширення кількісної тео- рії грош. було викликано об'єктивними причинами. Вона була реакцією на поширену в XV1-XV11ст. металістичної теорії грош.. Прихильники металістичної теорії ототожнювали гроші з дорогоцінними металами і вважали джерелом сусп. багатства збільшення запасів золота і срібла в країні. Згодом під час становлення кап-зму металістична теорія стала загальмовувати розви- ток вир-ва. На противагу металістичній теорії у XV11- XV111 cт. поширюється номіналістична теорія грошей, представники якої (Стюарт,Берклі) вважали гроші звичайними рахунковими одиницями, вартість яких визначається тим, що на них написано. Вартість грош. визначається кількісним співвідношенням товар. і грош. маси, а так як гроші мають загрозу знецінення немає сенсу перетворювати іх у скарб, більш доцільно перетворити їх у функціонуючий капітал. В цьому виявилась прогресивність класичної кількісної теорії. Також вона заклала теоретичний фундамент вивчення вартості папер. грош. Розвиток економіки виявив багато доказів обмеженості класичної кількісної теорії. Ії представники лише констатували залеж- ність між масою грошей і цінами, але не вивчали механізмів зв'язку між ними. Представники трудової теорії вартості вважали, що вартість визначається витратами праці на виготовлення товару. Адам Сміт і Рікардо вважали гроші звичайним товаром, який виступає посередником в обміні товарів.

Вклад Дж.М.Кейнса у розвиток кількісної теорії грошей.

Одним з тих, хто відстоював необхідність грош. кредитн. регул-ня економ. процесів був Кейнс. Основною причиною циклічних криз він вважав нестачу «платоспроможного попиту», а відтак інвест. активності. Кейнс розглядав показник V як змінну величину.Кейнс розробив теорію«переваги ліквід- ності» в якій до мотивів накопичення грошей ек. агентами додав спекулятивний мотив, який пере- дбачав страхування ставок і цін на ЦП. Чим нижча норма%, тим вища перевага ліквідності. (попит на касові залишки).Формула попиту на гроші має такий вигляд: М=М1+М2= F(Y)+(і) М1-трансакційні касові залишки.М2-спекулятивні

залишки Y- сукупний доход І-норма %. Вирішальне значення в своії теорії Кейнс відводить не грош. масі та ії впливу на ціни, а норму%, яка виступає важелем за допомогою якого гроші впливають на рівень вир-ва і зайнятість. Передаточний(трансакційний) механізм Кейнса виглядає так М-і-І-У-Р. Збільшення грош. маси (М) державою призводить до зменшення реальної норми% (і).Це робить більш доступними кредити , що підвищує інвестиц. активність (Ї), як наслідок призводить до зростання вир-ва і зайнятості (У). В результаті ціни (Р) також зростають, але інфляція в даному випадку стимулює платоспром. попит. Кейнс рекомендував застосовувати політику «дешевих грошей» в умовах економ. спаду для «розігріву» економ. Однак в умовах глибокої депресії ек-ка стає малочутливою до низьких процентних ставок, що загрожує абсолютною перевагою ліквідності або словами Кейнса «пасткою ліквідності».

38. Комерційний банк. Функції комерційних банків

КБ - універсальна кредитна установа, яка створюється для залучення грошових ресурсів і розміщення їх від свого імені на умовах повернення і платності. Комерційний банк повинен одержати ліцензію на здійснення банківських операцій від центрального банку (в Україні — НБУ) на території, де він створюється. Комерційні банки більш оперативно ведуть роботу щодо мобілізації тимчасово вільних ресурсів, аніж існуючі раніше державні спеціалізовані банки. Вони матеріально зацікавлені у максимально ефективному використанні грошових засобів на кредитування, у поліпшенні обслуговування клієнтів, прискоренні розрахунків.

Основними завданнями комерційних банків, що визначають їх суть та роль у кредитній системі, є:

- прийом депозитів від юридичних та фізичних осіб;

- кредитування підприємств і населення;

- організація та здійснення розрахунків у господарстві;

- випуск кредитних знарядь обігу.

Усі завдання тісно пов’язані між собою та дозволяють комерційному банку виступати у якості органа, що емітує платіжні засоби для обслуговування усього кругообороту капіталу в процесі виробництва й обігу товарів.

Функції КБ:

1. інформаційно-кунсультаційні тобто продукування інформації щодо різноманітних можливостей вкладання коштів, а також отримання фінансування.

2. трансформаційні:

- трансформація строків, тобто за рахунок короткострокових вкладів будуть надаватись довгострокові кредити.

- трансформація обсягів тобто можливість акумулювати дрібні вклади, об’єднувати їх і надавати великі кредити

- валютна трансформація (обмін валют)

- трансформація ліквідності (фін. посередник завжди певну частину коштів має тримати у ліквідній формі, оскільки складно передбачити поведінку вкладників і кредиторів)

- трансформація ризику (фін. посередник мінімізує ризики кредитора шляхом диверсифікації вкладів)

3. контрольні (існують важелі контролю за позичальниками)

Поряд із універсальними комерційними банками у розвинутих країнах існує розгалужена мережа банків, які виконують тільки окремі операції на ринку чи функціонують у вузькому секторі ринку, обслуговуючи окремі галузі економіки. Такі банки називаються спеціалізованими. Спеціалізація впливає на характер усієї Діяльності банку, визначаючи особливості побудови балансу, структури пасивів і активів, специфіку організації роботи з клієнтурою. Найпоширенішими видами спеціалізованих банків є інвестиційні, ощадні, іпотечні та експортно-імпортні.

Інвестиційні банки - це кредитні установи, які провадять засновницько-емісійну діяльність. Ці банки здійснюють розміщення на фондовому ринку акцій та облігацій акціонерних підприємств. Вони з'явилися у другій половині XIX ст. у зв'язку з роз витком акціонерних компаній. За формою організації вони також є акціонерними.

Іпотечні банки мають в економіці подвійне значення: як соціальні інституції, що забезпечують довгострокові земельні кредити, та як емітенти заставних, що є найбільш захищеним способом укладення коштів.

Іпотечні банки надають позики і різним комунальним структурам. У такому разі позики забезпечуються не іпотеками, а коштами, отриманими від надходження податків. Джерелом коштів для комунальних позик є комунальні заставні листи. Від звичайних вони відрізняються лише способом гарантування.

Ощадні банки орієнтують свою діяльність на залучення дрібних вкладів населення на певний строк і надання позичок приватним особам. Перші ощадні банки як самостійні кредитні установи виникли наприкінці XVIII - на початку XIX ст. у Німеччині та Великобританії

39 Комерційні банки Німеччини. !Особливості інтеграції з промисловим капіталом!.

2 ланка у кр системі ФРН — КБ Найбільші з них —Дойче банк, Комерцбанк, Дрезднер банк (гросс банки), філії іноз банків, приватні банкіри, регіональні банки.

До 70-х років XIX ст. у кр системі Німеччини панівне ста-новище посідали приватні банки. З другої половини XIX ст. інтенсифі-кувався процес створення акціонерних банків, у тому числі найбільших комерційних банків. У 1870 в Берліні був заснований Дойче банк, у Гамбурзі — Комерцбанк, у 1872 у Дрездені — Дрезднер банк. Згодом ці банки перевели свої правління до Берліна, створивши філії по всій країні. Розширення філій відбувалося через по-глинання самостійних банків. Після Другої св війни гроссбанки було реорганізовано у 3 банки-наступники. У 1956 р. їх відновлено. В 1987 3 гроссбанки (менш ніж 1 % загальної кількості банків) сконцентрували близько 40 % активів КБ.

Кожний гросбанк очолює фін-промислову групу, яка виникла шляхом поєднання грос банків з пром концернами країни. Перше місце займає Дойчебанк, що очолює провідну фін-промислову групу, до якої належать концерни електротехн, електронної, атомної, гірничорудної, металургійної промисловості; обслуговує 1/3 зовнішньоторгівельного обороту країни. Фін група Дрезднербанка включає концерни Крупа, АЄГ-Телефункен ін концерни атомної, електротехн, електронної, військової промисловості; має тісні зв’язки з іноз капіталом (групою Рокфеллера), включає Берлінський банк торгівлі та промисловості, Німецько південноамериканський банк у Гамбурзі, деякі іпотечні банки. Група Комерцбанка також заснована на тісних зв’язках банку з промисловими концернами Тиссен, ІГ-Фарбен. „Велика трійця” досить сильно впливає на ринок капіталів, фактично хазяйнує на біржі. Посилення впливу гросбанків в економіці пояснюється іх подальшим поєднанням з промисл концернами.

Іноземні кб розташовані здебільшого у ФранкфуртІ-на-Майні. У 1987 р. налічувалося 58 відділень цих банків. У 1998 р. серед 397 банків міста більшість становили іноземні банки, які обслуговують торгів-промислову діяльність цих країн у ФРН.

До КБ Бундесбанк зараховує також приватних банкірів. Це приватні КБ, які не мають правового ста-тусу акціонерного товариства, але є впливовими, здійснюють операції з комерц обслуговування торгівлі та промисловості. В резул пост злиття малих та середніх їх кількість постійо зменшується.

Регіональні банки — це переважно середні за масштабами операцій банки, діяльність яких перебуває під контролем гросс банків, поступаються їм за роллю в економіці та концентр та децентралізм капіталів.

40 Комерційні банки Японії: види та особливості діяльності

Основа банківської системи Японії - загальнонаціональні, банки. Загальнонаціональні банки включають міські банки, регіональні банки, регіональні банки другого розряду, банки довгострокового кредитування, трастовые банки. Ядром кредитнобанківської системи виступають міські банки, Найбільші банки японських фінансових груп: банки "Дайите Канге Банк", "Сакура", "Фудзи Банк", "Мицубиси Банк", "Асахи", "Санва Банк", "Сумитомо Банк", "Токай банк". Більшість їхніх штаб-квартир розташоване в Токіо й Осаці. Регіональні банки, як і міські, також є комерційними, однак уступають їм по обсягам капіталу й операцій. В основному вони розташовані в малих і середніх містах. Регіональні банки другої черги (другого розряду), як правило, мають невеликі капітали, У них переважають операції з приватними особами і невеликими підприємствами. Підси-лилося взаємопроникнення міських і регіональних банків із трастовыми банками, що спеціалізуються в основному на проведенні трастових операцій. Банки довгострокового кредитування допов-нюють міські і регіональні комерційні банки. Вони надають в основному кратко-и середньострокові позички. Такими банками є Промисловий банк Японії, Японський банк довгострокового кредиту, Японський кредитний банк. Діяльність цих банків, крім Закону про банки, регулюється Законом про довгостроковий кредит.

Інші банківські інститути

Важлива ланка банківської системи - різного типу кооперативні кредитні інститути. У Японії діють кредитні асоціації, кредитні кооперативи, трудові кредитні кооперативи. Розгалужену мережу представляють кредитно-фінансові установи для сільського і лісового господарств. На додаток до комерційних банків і різного роду кредитним кооперативам у Японії діє розвита поштово-ощадна мережа. Японія відноситься до числа країн, у яких особливо активно протікають процеси інтернаціоналізації банківської сфери. Згідно, умовами лібералізації для іноземних банків відкривалися три шляхи проникнення в Японію: створення нового банку з іноземним чи капіталом установа банку зі змішаним капіталом, участь у керуванні існуючим банком і відкриття відділення. Іноземні банки, що діють у Японії, істотно відрізняються друг від друга як по розмірах своїх активів, обороту, видам основних операцій, так і по тому положенню, що вони займають у банківській системі країни. Ріст числа іноземних банків у Японії мало змінив положення, при якому пануючі позиції як і раніше займають трохи давно створених банків. Серед них виділяються американські банки. Наприклад, на три американських банки - "Ферст нешнл ситибанк", "Чейз манхэттан банк" і Банк Америки - приходиться близько 30% усіх кредитів, наданих іноземними банками в Японії.