План Введение Сбережения в обществе и факторы, их определяющие Инвестиции, их роль и источники

| Вид материала | Документы |

- План: Введение. Объективная неизбежность макроэкономического неравновесия. Общий подход, 505kb.

- План работы. Введение. Финансы коммерческих организаций. Особенности финансов коммерческих, 225.93kb.

- Электронное научное издание «Труды мэли: электронный журнал», 77.93kb.

- План-конспект урока истории Тема: «Восстановление и развитие СССР в послевоенный период:, 185.29kb.

- Конспект лекций по курсу «Рынок ценных бумаг» Содержание: Тема основные понятия рынка, 720.86kb.

- План введение 2 Глава 1 Бюджет и бюджетная система в РФ. 3 1 Экономическое содержание, 604.21kb.

- Тематика курсовых работ по дисциплине «Макроэкономика», 30.51kb.

- 10. Дивидендная политика акционерных обществ Сущность дивидендов и факторы, определяющие, 1067.73kb.

- План введение. Женщина в Аравии: ее статус и роль в семье и в обществе. Основные документы, 1205.32kb.

- Финансовый план предприятия, его значение и содержание, основные показатели финансового, 30.25kb.

План

Введение

- Сбережения в обществе и факторы, их определяющие

- Инвестиции, их роль и источники

- Факторы, влияющие на спрос и предложение инвестиций

Введение

Деньгами надо управлять, а не служить им

Сенека

Основной проблемой современной экономической теории и экономической политикой государства является макроэкономическое равновесие, которое основывается на согласованности всей системы общих, частных и единичных пропорций.

Так как данная система не может находиться в статическом равновесии постоянно (она развивается динамично), то необходимо понять её основные механизмы.

В своей работе я рассматриваю взаимодействие одной части макроэкономической системы – взаимодействие сбережений и инвестиций. Для чего, мною были освещены основные вопросы, связанные с понятиями сбережений и инвестиций и их взаимодействия.

Работа состоит из трех основных частей, касающихся одного из элементов системы:

- Сбережения;

- Инвестиции

- Спрос и предложение.

Раскрытие темы потребовало ответа на поставленные мною вопросы, такие как:

- Что есть сбережения и инвестиции

- В чем их суть

- Основные функции и задачи

- Определение спроса и предложения, факторы и многие другие.

Моя работа – это попытка решить поставленные задачи.

Сбережения в обществе и факторы, их определяющие

Богаче всех человек бережливый, беднее всех – скряга

Шамфор

Бережливость может считаться дочерью благоразумия, сестрой умеренности и матерью свободы.

С. Смайлс

Первоначально необходимо определиться с понятием «сбережения». Существует несколько значений этого слова, одно из них, трактуемое с точки зрения обывателя, это – откладывать, а не расходовать. Второе – часть дохода домохозяйств после уплаты налогов, которая не расходуется на приобретение потребительских товаров.

В широком смысле к сбережениям относится и та часть доходов домохозяйств, которая используется для выплаты долгов. Каждый из этих двух аспектов имеет разные последствия: первый – благоприятствующие экономическому росту, а, следовательно, и количественному увеличению ВНП, второй – тормозящие нормальное развитие экономики.

Источником накопления сбережений является доходная часть бюджета, которая состоит из натуральных и денежных доходов.

Доход – поступления от продажи товаров и услуг в течение определенного периода. Одну из форм его распределения и составляют сбережения.

Схематично, это выглядит так:

Доход = Сбережения + Потребление

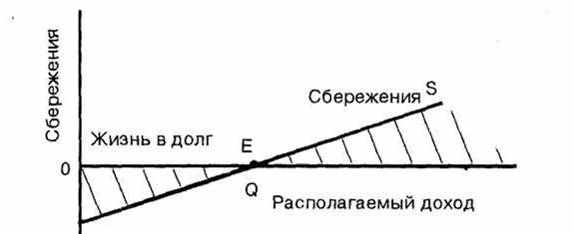

Зависимость между уровнем дохода и размером сбережений можно представить в виде графика (Рис. 1):

Рис. 1. График сбережений

Очевидно: точка пересечения Е линии потребления и линии «доход—продукт» показывает пороговый доход. При более высоких доходах будет планироваться сбережение, а при более низких доходах будет иметь место «жизнь в долг».

Сбережения могут подразделяться на:

- Личные сбережения (Personal saving) – часть дохода физического лица или семьи, остающаяся после уплаты налогов и удовлетворения личных потребительских расходов.

- Форсированные сбережения (Forced saving) – сбережения, являющиеся средством борьбы с инфляцией за счет ограничения потребления.

- Чистые личные сбережения (Net personal saving (NPS)) – средства, которые население откладывает из доходов после вычета налогов

- Чистые сбережения корпораций (Net corporate saving (NCS)) – часть доходов, которая не выплачивается в виде дивидендов

- Чистый излишек государства.

Основными причинами накопления сбережений можно назвать следующие:

- перестраховка – деньги откладываются «на черный день»;

- бережливость – некоторые люди и в целом народы в силу привычки или обычая более экономны в своем расходовании полученного дохода, чем другие;

- отсроченная покупка — сбережения накапливаются для осуществления финансирования покупки в будущем;

- контрактные обязательства – деньги откладываются для погашения закладной или выплаты ссуды, уплаты страховых взносов и т. п.

Дж. М. Кейнсом, наряду с функцией потребления, была определена функция сбережений.

Функция сбережений – кривая, отражающая зависимость сбережений от изменений располагаемого дохода. Наклон функции сбережения определяется предельной склонностью к сбережению.

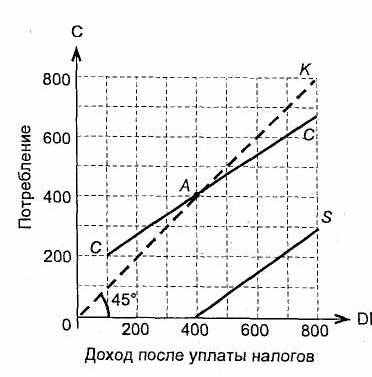

Рис. 2 Кривые потребления и сбережений

Кривой сбережений будет кривая, спроектированная с точки равновесия линии потребления (точка А) на ось абсцисс, параллельная кривой потребления. Возможно, построить этот график, вычтя соответствующие значения потребления:

- Средняя склонность к сбережению (APS)

- Предельная склонность к сбережению (MPS), где

.

.Т.к. MPS + MPC = 1, (MPC – предельная склонность к потреблению), то при известной одной части тождества, можно вычислить вторую.

Значит, основным фактором, определяющим величину потребления и сбережений, является уровень дохода.

Склонность к денежным сбережениям почти не связана с полом и возрастом (а если и связана, то не напрямую, а через социальное положение). Неожиданно малую роль играет и уровень образования. А решающее влияние на формирование денежных сбережений оказывают социально-профессиональное и материальное положение.1 На размер национальных сбережений домашних хозяйств влияет действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидания ценовых изменений. А действующий уровень процентных ставок, как считают многие экономисты, оказывает неэластичное воздействие на размер сбережений.

Вложение денег в банк, новые страховки либо новые акции немедленно приводят к краткосрочному снижению спроса: часть средств, полученных домашними хозяйствами от фирм или правительства, не возвращаются назад в обращение как часть потока потребления. Другими словами – сбережение означает, что не происходит потребления. Благодаря этому труд и ресурсы высвобождаются из производства одних потребительских товаров и становятся доступными для производства других.

Таким образом, конструктивный аспект сбережений связан не только с финансовой стороной, которая лишь порождает откладывание расходов, сколько с отказом от требований на землю, труд или капитал в пользу их производительного использования.

Высвобожденные ресурсы должны быть теперь востребованы и вовлечены в производство сектором бизнеса. Если они не используются, то краткосрочное снижение спроса, вызванное актом сбережения, сократит покупки потребительских товаров без всякой компенсации за счёт других товаров, а труд и другие ресурсы, высвобожденные домохозяйствами, становятся бесполезными.

Домашние хозяйства с накоплениями совершают определенные действия:

- Покупка драгоценных металлов или камней (ювелирные изделия).

- Покупка имущества и вещей, имеющих небольшой, но постоянный спрос.

- Покупка долговых обязательств.

- Покупка ценных бумаг, имеющих постоянный спрос.

- Покупка иностранной валюты.

- Хранение валюты Российской Федерации дома в виде наличных денежных знаков.

- Хранение валюты Российской Федерации в банке в виде безналичных денежных средств.

Некоторые перечисленные формы сбережения включают в себя такие распространенные виды сбережений, как страхование жизни, участие в негосударственных пенсионных фондах. Но основными в данный момент времени формами сбережения являются банковские вклады, иностранная валюта, наличные денежные средства «под матрасом».

Наиболее экономически выгодным для населения, совершающего сбережения, является необходимость заставить эти сбережения «работать»: не лежать «мертвым грузом» в «чулке», а приносить определенную прибыль. Денежные способы накопления сбережений не требуют, чтобы собственники совершали постоянные операции со своими деньгами, а приращение сбережений зависит от срока предоставления их заемщику. Поэтому такие формы более доступны желающим, производить сбережения.

Для этих целей существует система специальных экономических институтов. Эти институты называются финансовыми рынками. К числу наиболее распространённых относятся банки, страховые компании, пенсионные и инвестиционные фонды. Роль этих финансовых посредников заключается в том, чтобы аккумулировать денежные средства собственников сбережений и передавать их в форме ссуд в распоряжение заёмщиков. В свою очередь это становится главным средством увеличения производительности общества и приводит к росту ВНП.

Наличие множества средств сбережений позволяет владельцу накоплений производить выбор способа сбережения накоплений, а при выборе из имеющихся инструментов сбережения – наиболее приемлемого, владельцы сберегаемых денег вынуждены обращать внимание на целый ряд критериев. Предпочтение в выборе каждого критерия зависит от намерений и возможностей лица, собирающегося сберегать деньги, но всегда среди них присутствуют три основных критерия, а именно: ликвидность, безопасность, норма дохода.

Ликвидность представляет собой легкость, с которой можно перевести сбережения в наличные деньги с тем, чтобы их тратить. Сумма, сберегаемая в ликвидной форме, будет изменяться в зависимости от индивидуальных потребностей владельца сбережений.

Безопасность предъявляет в качестве основного требования к сбережениям возможность в определенный момент в будущем получить свои средства назад. Таким образом, форма сбережения, допускающая возможность потери сбережений, будет менее предпочтительна по сравнению с той формой, которая предполагает безопасное вложение денежных средств.

Норма дохода выступает основной мотивацией при выборе формы, которая будет использована для хранения сбережений, а особенно когда рассматривается возможность хранить их в каком-нибудь банке.

Между безопасностью (сохранностью), нормой дохода и ликвидностью существует сложноподчиненная зависимость. Средства сбережений с высокой степенью риска, вызванной особенностью способа сбережения, должны обеспечить высокую норму дохода; чтобы привлечь деньги, и, естественно, высокая норма дохода должна также компенсировать уменьшение ликвидности. Но следует заметить, что предлагаемая высокая норма дохода не всегда означает, что такая норма фактически будет достигнута. С другой стороны, решение задачи сохранить покупательскую способность денег и обеспечить реальный прирост сбережений ставит в зависимость норму дохода сбережений от уровня инфляции. Следовательно, потенциальный вкладчик вынужден идти на уступку в ограничении ликвидности своих сбережений и на принятие существующей нормы риска. Увеличение срока хранения сбережений должно приводить, соответственно, к увеличению нормы дохода, так как увеличение срока пропорционально уменьшает ликвидность и безопасность сбережений.

Помещение денежных средств в банк позволяет вкладчику значительно уменьшить риск потери сбережений в случае совершения кем-нибудь противозаконных действий (грабеж, воровство, обман) и позволяет получить приращение размещенных во вкладе средств. Но риск потери денежных средств, помещенных в банк, для вкладчика вес же остается, так как он зависит также от множества рисковых факторов банковской деятельности.

Принято выделять три основных типа рисков, которые более тесно связаны с риском потери банком сбережений вкладчиков:

- инфляционные риски,

- кредитные,

- политические риски.

Первые риски связаны с инфляционным обесценением сбереженных денег, в связи с превышением темпа роста цен над выплачиваемыми по вкладу процентами. Негативный реальный процент при ускорении инфляции для вкладчиков, скорее правило, чем исключение.

Вторые риски, свойственные всякому необеспеченному кредиту, возникают из-за необеспеченности вкладной операции.

Третьи риски связаны с возможностью принятия государством конфискационных или ограничительных мер в отношении вкладчиков. Следовательно, инфляционные и политические риски являются внешними по отношению к банковской системе и оказывают, соответственно, равномерное воздействие на банки.

Но процесс превращения сбережений в инвестиции не всегда проходит равномерно и устойчиво, что приводит к колебаниям Валового Национального Продукта. Таким образом:

-сокращение спроса в любом секторе должно быть компенсировано дополнительным спросом в другом. Если координация отсутствует, тогда произойдёт падение спроса, снижение ВНП, рост безработицы и другие экономические сбои.

-если расширяющийся сектор затратит больше, чем это позволяет величина сбережений, то будет расти давление на систему, порождающие возможность инфляции. Если активные сектора тратят меньше, чем позволяют сбережения, то давление на систему будет понижаться, создавая возможность спада.

-увеличение инвестиций или правительственных расходов, при условии полной занятости, потребуют дополнительных ресурсов в расширяющийся сектор. Они могут быть получены за счёт налогов или добровольных сбережений

Существенной чертой потребительских расходов в целом является их постоянная, предсказуемая природа, кроме периодов войн, депрессий и инфляции.

Инвестиции, их роль и источники

Инвестиции – с точки зрения страны в целом – вложения в создание нового или возмещение изношенного произведенного, человеческого или природного капитала.

Инвестиции подразделяются на фиксированные инвестиции и инвестиции в товарно-материальные запасы.

Фиксированные инвестиции – затраты на покупку вновь произведенных средств производства: производственное оборудование, здания. К фиксированным инвестициям относится покупка только нового оборудования или зданий.

Инвестиции в товарно-материальные запасы – изменения в запасах сырья перед их использованием и в запасах конечной продукции перед её продажей.

Подразделить инвестиции можно на следующие категории:

- по месту осуществления;

- инвестиции в запасы;

- инвестиции в человеческий капитал;

- инвестиции в капитальные ресурсы:

- чистые инвестиции (экономические ресурсы, увеличивающие размер основного капитала)

- инвестиции в модернизацию (инвестиции, направляемые на возмещение износа капитала).

Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

Основу инвестиций составляют сбережения, или непотреблённая часть совокупного дохода, которые вкладываются в различные финансовые институты (банки, ассоциации сбережений и займов, фонды). Данные институты, в свою очередь, предоставляют займы предпринимателям для приобретения ими капитальных или других ресурсов.

На практике инвестиции зависят также и от ВНП. Эта зависимость определяется двумя причинами:

а) при возрастании ВНП возрастает прибыль, а крупные инвестиции финансируются из предпринимательской прибыли;

б) если ВНП мало, следовательно, мало производство, оборудование простаивает, нет стимула для закупки нового оборудования.

Большая часть денег, идущих на инвестиции, поступает из денежных средств, сбереженных внутри страны. Но в любом случае за определенный период времени происходит выравнивание сбережений и инвестиций.

Так, если инвестиции больше, чем сбережения, то национальный доход будет расти; если растет национальный доход, растут и сбережения. Это будет продолжаться до тех пор, пока возросшие сбережения не станут равны первоначальному увеличению инвестиций. Экономика возвращается к равновесию на более высоком уровне дохода, и сбережения снова равны инвестициям.

Верно и обратное, когда не хватает сбережений для финансирования инвестиций: если сбережения превышают инвестиции, то национальный доход сокращается; если сокращается национальный доход, уменьшаются и сбережения. Это продолжается до тех пор, пока сбережения не уменьшаются до такого уровня, что они снова уравниваются с инвестициями. Экономика возвращается к равновесию на более низком уровне дохода, и снова сбережения равны инвестициям.

Коэффициент, показывающий превышение роста дохода над ростом инвестиций называется мультипликатором.

Если из прироста национального дохода вычесть прирост инвестиций,

получим величину вторичных, или производственных, потребительских расходов, обусловленных первоначальными инвестициями.

получим величину вторичных, или производственных, потребительских расходов, обусловленных первоначальными инвестициями.Мультиплицирующий эффект вызывает изменения не только в инвестициях, но и в уровне сбережений. Если, предположительно, рост бережливости (S1) вызовет перемещение вверх кривой сбережений, то новая точка равновесия (Е1) будет лежать левее первоначальной, что соответствует понижению уровня национального дохода (рис. 3).

Рис. 3. Динамика роста сбережений и снижения инвестиций

Это объясняется тем, что рост склонности к сбережению ведет к сокращению потребления. В этих условиях предприниматели более не заинтересованы инвестировать (продажи сократились), следовательно, сократится и национальное производство, и национальный доход.

Склонность к сбережениям оказывает существенное влияние на национальный доход и экономическое равновесие общества, что проявляется, в частности, в парадоксе бережливости.

Другим инструментом, объясняющим взаимодействие совокупных величин потребления, инвестирования и дохода является инвестиционный акселератор. Инвестиционный акселератор – числовой коэффициент, который показывает зависимость изменения инвестиций от изменения потребления:

, где

, где  - инвестиционный акселератор;

- инвестиционный акселератор; - инвестиции;

- инвестиции; - совокупный доход.

- совокупный доход.Основную задачу инвестиционного мультипликатора и акселератора можно сформулировать как поиск такого сочетания коэффициентов мультипликатора и акселератора, которое бы приводило бы к явлению незатихающего роста.

Равновесие в экономике не является само по себе оптимальной ситуацией. Если инвестиции низки, уровень равновесия предполагает большую безработицу (явную и скрытую). Если инвестиции начинают превышать сбережения, это становится импульсом к инфляционному росту цен.

Таким образом, в качестве желаемой цели может выступать уровень национального дохода, близкий к тому, который можно получить в условиях полной занятости. Отклонения от этого уровня означают дефляционный или инфляционный разрыв.

Рис. 4. Графическая интерпретация эффекта мультипликации

При дефляционном или инфляционном разрыве государство пытается изменить уровень равновесия дохода и воздействовать на совокупные расходы, т.е. на величину спроса. В результате к начальным двум элементам спроса - потреблению и инвестициям – добавляются еще и государственные расходы, характеризующие спрос со стороны государства:

Совокупные расходы = С + I + G

Государственные расходы не отличаются от частных инвестиций на строительство фабрики или железной дороги, равно как и от потребительских расходов. Они также инициируют цепь производных потребительских расходов и поэтому оказывают мультиплицирующее влияние на величину национального дохода.

При наличии государственных расходов равновесный уровень национального дохода будет соответствовать точке пересечения кривой совокупных расходов (С+I+G) и линии 45, равной сумме потребления и сбережения (рис. 4).

Описанные выше ситуации с национальным доходом показывают, что экономика стремится находиться в равновесии, которое достигается, когда предельная производительность капитала совпадает с предельным временным предпочтением.

Кейнсианская трактовка взаимодействия сбережений и инвестиций – предположение, что сбережения и планируемые инвестиции не чувствительны к ставке процента, а равенство сбережений и инвестиций может не совпадать с естественным уровнем национального продукта.

П

редположим, что независимо от уровня дохода общества возможности инвестирования из года в год постоянны. Тогда график инвестиций будет представлен горизонтальной прямой (рис. 5).

редположим, что независимо от уровня дохода общества возможности инвестирования из года в год постоянны. Тогда график инвестиций будет представлен горизонтальной прямой (рис. 5).Рис. 5. График инвестиций

В точке Е – точке пересечения кривых сбережений и инвестиций – система находится в равновесии и имеет тенденцию к устойчивости.

Инвестиции, в первую очередь реальные инвестиции, играют исключительно важную роль в экономике страны и любого предприятия, так как они являются основой для:

- систематического обновления основных производственных фондов предприятия и осуществления политики расширенного воспроизводства;

- ускорения научно-технического прогресса и улучшения качества продукции;

- структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства;

- создания необходимой сырьевой базы промышленности;

- гражданского строительства, развития здравоохранения, высшей и средней школы;

- смягчения или решения проблемы безработицы;

- охраны природной среды и достижения других целей.

Перечень, для чего нужны инвестиции, можно было бы продолжить. Таким образом, инвестиции нужны в первую очередь для оздоровления экономики страны и на этой основе решения многих социальных проблем, прежде всего для подъема жизненного уровня населения.

Инвестиции – самый нестабильный компонент в общих расходах. Анализируя динамику инвестиций и ВНП, можно сказать, что инвестиции намного более нестабильны, чем ВНП. Это определяется следующими причинами:

а) Продолжительные сроки службы.

Морально и физически устаревшее оборудование можно:

- заменить, т.е. модернизировать, что увеличит инвестиции;

- отремонтировать и еще пользоваться, что не увеличит совокупные инвестиции.

б) Нерегулярность крупных инноваций.

НТП – главный стимул к инвестированию, но крупные нововведения бывают нечасто. Когда это бывает – инновации резко растут, а потом стабилизируются.

в) Изменчивость прибылей.

Прибыль предпринимателей – основной источник для инвестиций. (Кроме того, источниками инвестиций являются внешняя задолженность и выпуск акций.) Изменчивость прибыли приводит к изменениям инвестиций.

г) Изменчивость ожиданий.

На уверенность предпринимателей (оптимизм, пессимизм) вкладывать инвестиции влияют:

- политические события, новое законодательство;

- демографические факторы (рост населения, увеличение спроса на рынке);

- климат на фондовой бирже (например, повышение курса акций приводит к росту оптимистических ожиданий будущего).

Для рассмотрения взаимодействия субъектов сбережений и инвесторов (сбережений и инвестиций), необходимо проанализировать факторы, влияющие на спрос и предложение инвестиций.

Факторы, влияющие на спрос и предложение инвестиций

Планирование инвестиций очень важно для любого предприятия потому, что, планируя инвестиции, оно закладывает основы своей работы в будущем. Если хорошо спланирован и реализован план инвестиций, то предприятие будет работать успешно, плохо — в будущем оно может стать банкротом.

В общем виде план инвестиций на предприятии состоит из двух разделов: плана портфельных инвестиций и плана реальных инвестиций (капитальных вложений):

- план портфельных инвестиций — это план приобретения и реализации предприятием акций, облигаций и других ценных бумаг;

- план реальных инвестиций — это план инвестиций на производственное и непроизводственное развитие предприятия.

Хотя на практике план инвестиций может состоять из одного раздела.

Существуют некоторые правила, которые необходимо учитывать при планировании инвестиций.

Инвестировать средства имеет смысл:

- если предприятие получит большую выгоду, чем от хранения денег в банке;

- если рентабельность инвестиций превышает темпы инфляции;

- в наиболее рентабельные, с учетом дисконтирования, проекты;

- если обеспечивается наибольшая экономическая выгода с наименьшей степенью риска.

Большой теоретический и практический интерес представляет методика определения выгодности вложения инвестиций в развитых странах с рыночной экономикой, которая на протяжении десятилетий не претерпела существенных изменений, что свидетельствует, во-первых, о ее глубокой научной обоснованности, во-вторых, о ее подтверждении практикой.

Известны два метода решения данной проблемы, хотя они имеют и много общего.

Первый метод связан со сравнением величины инвестиций с величиной получаемого дохода от их использования путем сопоставления цены спроса с ценой предложения. Предприниматель заинтересован во вложении инвестиций, т.е. в приобретении капитального товара, только в том случае, если ожидаемый доход от его использования за определенный период составит не менее величины вложения инвестиций.

Различаются следующие показатели эффективности инвестиционного проекта:

- показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников;

- показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального или местного бюджета;

- показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение. Для крупномасштабных (существенно затрагивающих интересы города, региона или всей России) проектов рекомендуется обязательно оценивать экономическую эффективность.

Факторами, определяющими инвестиции, являются – ожидаемая норма чистой прибыли, которую предприниматели ожидают получить в результате расходов на инвестиции (это побудительный мотив инвестирования) и реальная ставка процента.

Функция инвестиционного спроса отражает обратную зависимость между ставкой процента и уровнем совокупных инвестиций (I):

I = e - dxR

где е – максимальное значение инвестиций,

d – коэффициент, определяющий угол наклона функции инвестиционного спроса,

R – реальная величина ставки процента.

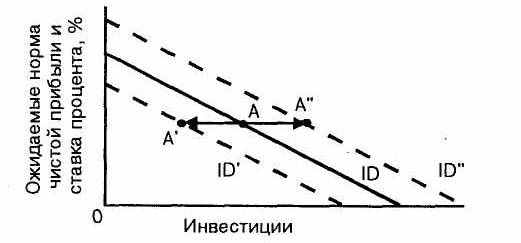

Графический вид функции показан на рис. 6.

Рис. 6. Функция инвестиционного спроса

Инвестиции выгодны до тех пор, пока ожидаемая норма чистой прибыли больше или равна реальной величине ставки процента.

Сдвиги кривой спроса на инвестиции могут происходить за счет факторов, не связанных с процентной ставкой. Рассмотрим факторы, увеличивающие доходность инвестиций (ожидаемую) и смещающие кривую вправо или влево:

а) издержки на приобретение, эксплуатацию оборудования - при их увеличении нормативно чистая прибыль (НЧП) уменьшается и, следовательно, сдвигает кривую влево;

б) налоги на предпринимателя – при возрастании налогов нормативно чистая прибыль уменьшается, что приводит к сдвигу кривой влево;

в) технологические изменения – передовые технологические изменения смещают кривую спроса вправо;

г) наличный основной капитал – производственные мощности: излишние производственные мощности смещают кривую инвестиций влево, если уже есть достаточное оснащение основными производственными фондами (ОПФ).

Рис. 7.Кривая спроса на инвестиции

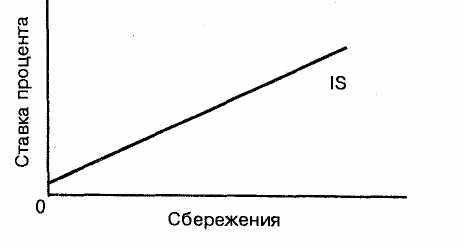

Предложение инвестиций – это уровень наличного реального объема инвестиций. Основу составляют созидательные сбережения, та часть личного или общественного дохода, которая не расходуется на текущее потребление. Основные формы состоят:

- добровольные сбережения (выбор между потреблением и непотреблением)

- принудительные сбережения (решение руководителей доминирующих групп или государства)

Графически, выражается в виде кривой инвестиционного предложения (Рис. 8)

Рис. 8 Кривая инвестиционного предложения

Данная кривая показывает размер предложения сбережения, осуществление которых возможно при каждом данном уровне процентной ставки. Причем, следует заметить, что между ставкой процента и предложением сбережений существует прямая зависимость.

Взаимодействие инвестиций и сбережений, инвестиционного спроса и предложения составляет одну из основ макроэкономического равновесия, проявляющегося в сбалансированности и пропорциональности экономических процессов.

Заключение

Рассмотренный материал позволяет понять, что в современных условиях для оживления инвестиционной деятельности в стране необходимо создать определенные условия и предпосылки. К их числу следует в первую очередь отнести:

- стабилизацию экономического положения в стране;

- снижение темпов инфляции;

- совершенствование системы налогообложения;

- создание в стране условий для привлечения иностранного капитала

Стабилизация экономики страны нужна не только для остановки спада производства, но и для увеличения валового национального продукта и национального дохода, а следовательно, и необходимых накоплений для инвестиций.

Стабилизация экономики страны — это основа для снижения инфляции. При этом следует иметь в виду, что с процессом инфляции тесно связана ставка банковского кредита.

Чем выше ставка процента, тем ниже спрос на инвестиции; такая же связь существует между спросом на инвестиции и ожидаемой нормой чистой прибыли. Выгодно вкладывать инвестиции в том случае, если норма чистой прибыли превышает ставку процента. Если же ставка процента превышает ожидаемую норму чистой прибыли, то в этом случае для предприятия инвестиции невыгодны.

В условиях инфляции, особенно гиперинфляции, когда банковский процент за кредит очень высокий, инвестиции для предприятия будут выгодны только в том случае, если ожидаемая норма прибыли будет выше этого банковского процента. Но такие проекты для предприятия найти очень трудно. Таким образом, гиперинфляция является самым существенным тормозом для оживления инвестиционной деятельности.

Важным условием инвестиционной политики является привлечение иностранного капитала. Но и оно требует определенных действий со стороны государства. Одними из стимулов привлечения инвестиций можно назвать такие действия:

- предоставление различного рода льгот иностранным инвесторам;

- отмена или сокращение ранее введенных ограничений (на участие инвесторов в определенных секторах экономики).

Данные методы считаются спорными, т.к. однозначного мнения по этому вопросу так и не достигнуто.

Вот почему всесторонний анализ, казалось бы, очевидных и понятных объектов макроэкономики, таких как сбережения и инвестиции, по моему мнению, является важным для существования любой современной экономики.

Список использованной литературы

- Экономическая теория /Под ред. И.П. Николаевой/ М. ЮНИТИ 2002г. Глава 14.

- Экономическая теория /Под ред. И.П. Николаевой/ М. 1997-2000г./ Глава 13

- Курс экономической теории /Под ред. М.Н. Чепурина/ Киров, 1994, 1995 /Глава 13 §6

- Экономика /Под ред. А.С. Булатова/ М. 1995, 1997/ Глава 16 §1

- В.Д. Камаева «Экономическая теория». Учеб. Для студ. высш. учеб. Заведений/ Под редакцией. – 5-е изд. М.: Гуманит. изд. центр ВЛАДОС, 1999 – 640 с.: ил.

- «Основы экономической теории». Под редакцией д-ра экон. наук, профессора В.Д. Камаева., М: МГТУ им. Н.Э. Баумана, 1997. – 284 с., ил.

- В.Ф. Протас «Макроэкономика. Структурно – логические схемы», М: Изд. «Юнити»

- «Общая экономическая теория». Курс лекций. Под ред. Проф. Г.П. Журавлевой. М: МТ – Пресс, 1998. Российская экономическая академия им. Г.В. Плеханова

- Д.Стребков. Трансформация сберегательных стратегий населения России. Вопросы экономики. 2001г. №10.

ссылка скрыта

- Портал «Российское образование»

ссылка скрыта

11. Экономика. Социологий. Менеджмент. Образовательный портал

ссылка скрыта

- Яндекс. Энциклопедии.

ссылка скрыта

- Рубрикон

ссылка скрыта

- Электронный учебник «Экономическая теория»

ссылка скрыта

- Основы экономической теории

ссылка скрыта

- Проект института «Экономическая школа»

ссылка скрыта

- Центр макроэкономического анализа и краткосрочного прогнозирования.

ссылка скрыта

1 Сбережения средних слоев населения. А. В.Луценко