Учебное пособие Часть 2 Издательство лгту липецк 2010

| Вид материала | Учебное пособие |

- Учебное пособие Липецк 2007 ббк у01Я7, 2003.33kb.

- Учебное пособие Издательство фгоу впо вгавт н. Новгород, 2007, 1819.73kb.

- Учебное пособие Благовещенск Издательство бгпу 2010, 7595.36kb.

- Учебное пособие Сыктывкар 2002 Корпоративное управление Учебное пособие, 1940.74kb.

- Учебное пособие может быть использовано при обучении студентов по экономическим специальностям, 1322.22kb.

- Учебное пособие Челябинск Издательство юургу 2000, 565.58kb.

- Учебное пособие Нижний Новгород 2007 Балонова М. Г. Искусство и его роль в жизни общества:, 627.43kb.

- Учебное пособие Издательство Дальневосточного университета Владивосток, 1045.02kb.

- Учебное пособие Москва Издательство Российского университета дружбы народов удк 811., 4061.47kb.

- Учебное пособие Издательство Тюменского государственного университета 2009, 3017.16kb.

Тема 13. Деньги, банковская система и денежно-кредитная политика

13.1. Происхождение и сущность денег. Функции денег

В рыночной экономике все сделки опосредуются деньгами. Количество денег в экономике – это один из важнейших элементов макроэкономического анализа. Без анализа денег и банковской системы, являющейся институтом, создающим деньги, невозможно полностью понять макроэкономические проблемы.

Исторически обмен начинался как бартерный, когда один товар прямо обменивался на другой. Бартерные сделки требуют совпадения потребностей обоих участников сделки. А для того, чтобы такие участники нашлись, необходимы большие затраты усилий и времени. Использование денег в качестве средства обмена устраняет необходимость совпадения потребностей всех участников сделок и резко снижает издержки обращения. То есть, реальное наличие денег необходимо только в роли платежного и всеобщего покупательного средства. Деньги опосредуют движение товаров, а денежное обращение является вторичным по отношению к движению товаров.

Деньги являются предпосылкой и условием развития рыночных отношений. Движение любого капитала начинается с денежной его формы. Исторически деньги были средством увеличения купеческого и ростовщического капитала.

Первым видом денег были товарные деньги. Товарные деньги представляют товар, выполняющий роль всеобщего эквивалента, к которому приравниваются все остальные товары. Товарные деньги используются как средство обмена, но также могут продаваться и покупаться как обычный товар. Их ценность не зависит от способа их употребления. В ходе исторического процесса форма товарных денег существенно менялась. Эти формы в силу их разнообразия не могли обладать всеобщностью. В конечном счете, стихийное развитие привело к тому, что роль товарных денег закрепилась за драгоценными металлами, материал которых отвечает ряду требований – износостойкость, портативность, однородность, экономическая делимость и др. Единицей счета стал вес. Затем вес металла стал удостоверяться государственным штемпелем. Сложилась система металлического денежного обращения. При биметаллизме базой денежного обращения принимаются два металла - золото и серебро, при монометаллизме – только один металл.

Поскольку деньги являются мимолетным посредником в товарообмене, то возникла идея удешевления денежного материала. Появились денежные знаки из бумаги в виде бумажных и кредитных денег.

Бумажные деньги являются символическими деньгами, знаками, представителями полноценных денег. Они не обладают собственной стоимостью как товарные деньги. Они обладают стоимостью только в силу государственной власти, которая наделяет их принудительным курсом.

Кредитные деньги - это платежные средства, возникшие на основе развития кредита. Кредитные деньги эмитируются в двух формах – наличных денег (банкнот) и денег безналичного оборота, существующих на счетах кредитных учреждений. При использовании кредитных денег расчеты производятся посредством записи по счетам в банках. Средствами, выполняющими функции кредитных денег, являются находящиеся в обращении чеки, выписанные по банковским вкладам (депозитам), векселя, кредитные карточки, дорожные чеки. Использование электронной техники при проведении безналичных расчетов привело к появлению термина «электронные деньги». В целом распространение бумажных и кредитных денег ознаменовало переход к системе обращения номинальных денежных знаков.

Характерными чертами современных денег является уход из денежного обращения золота (то есть, демонетизация золота), переход к неразменным на золото кредитным деньгам, преобладание в денежном обороте безналичного оборота. Эмиссия (выпуск) банкнот и денежных знаков, не обеспеченных запасом драгоценных металлов эмиссионного банка, называется фидуциарной эмиссией. В современных экономиках платежи осуществляются тремя способами – посредством передачи денежных знаков, в виде записей на счетах в банках и документами, удостоверяющими задолженность одного лица другому. Соответственно, различаются три вида платежных средств – наличные деньги (банкноты, монеты), жироденьги (чеки, текущие счета) и долговые деньги (векселя частных лиц, обязательства).

Природа денег в истории экономической мысли объясняется с разных позиций. Основными теориями денег являются металлическая, номиналистическая, трудовая (марксистская) и количественная теории (И. Фишер).

Сторонники металлической теории денег отождествляют деньги с благородными металлами и утверждают, что эти металлы по своей природе и в силу своих специфических свойств являются деньгами.

В номиналистической теории деньги предстают как условные счетные единицы, покупательная способность которых декретируется государством.

Трудовая теория рассматривает деньги как особый товар, исполняющий роль всеобщего эквивалента и обладающий внутренней стоимостью, которая определяется общественно необходимыми затратами труда для его производства.

В количественной теории денег утверждается, что величина стоимости денег находится в прямой зависимости от изменения общего уровня цен и в обратной зависимости от количества денег в обращении.

Сущность современных денег связывается с тем, что:

- деньги это есть законное средство платежа, декретируемое государством;

- деньги это есть ликвидное средство, то есть легко реализуемое и имеющее фиксированную номинальную стоимость. Наличные деньги обладают абсолютной ликвидностью, так как издержки их обмена на другое имущество равны нулю;

- деньги это есть все то, что выполняет функции денег.

К. Маркс, исследуя функции товарных денег на основе трудовой теории стоимости, выделил пять функций денег:

1. Мера стоимости. Эта функция состоит в измерении стоимости товаров.

2. Средство обращения. Выполняя эту функцию, деньги выступают посредником в обмене товаров.

3. Средство накопления (образования сокровищ). При выполнении этой функции деньги изымаются из обращения, чтобы быть использованными в будущем.

4. Средство платежа. Деньги выполняют эту функцию при погашении долговых обязательств.

5. Мировые деньги. Выполняя эту функцию, деньги выступают всеобщим средством платежа. В современных условиях как международное платежное средство функционируют валюты ведущих стран.

13.2. Спрос на деньги: классический и кейнсианский подходы

Спрос на деньги - это величина денежных средств, которые хранят домашние хозяйства и фирмы в абсолютно ликвидной форме, то есть в виде наличных денег и банковских депозитов до востребования. Спрос на деньги характеризует спрос на номинальные денежные остатки.

Спрос на деньги вытекает из таких функций денег как средство обращения и средство сбережения. В настоящее время существует два главных подхода в данном вопросе – кейнсианская теория спроса на деньги и монетаристская теория спроса на деньги, основанная на неоклассическом варианте количественной теории денег.

В количественной теории денег спрос на деньги определяется одним мотивом – трансакционным, то есть он вытекает из потребности в деньгах в качестве средства обмена. Основным тождеством этой теории является уравнение обмена американского экономиста И. Фишера, которое имеет вид:

M ∙ V = P ∙ Q,

где M – количество денег,

V – скорость обращения каждой единицы денег,

P – уровень цен,

Q – количество товаров, проданных и купленных в течение данного периода.

В уравнении Фишера предполагается, что V и Q неизменны, они определяются долговременными факторами. Соответственно, при прочих равных условиях, стоимость денег обратно пропорциональна их количеству, а уровень цен изменяется прямо пропорционально количеству денег в обращении. Чем выше уровень цен, тем больший спрос предъявляется на деньги. Таким образом, в классической теории денег основным фактором спроса на деньги является номинальный доход.

Подход Фишера можно назвать макроэкономическим, поскольку он направлен на определение количества денег, необходимых экономике для осуществления данного объема трансакций. Экономисты кембриджской школы (Маршалл, Пигу), используя микроэкономический метод, основанный на том, что чем в большем количестве трансакций должен участвовать индивид, тем больше денег он хотел бы иметь в виде денежных остатков, пришли к аналогичному выводу. В кембриджском уравнении спроса на денежные остатки спрос на денежные средства будет некоторой постоянной долей дохода, то есть MD = kPY, где k – пропорция между номинальным доходом и желаемым денежным остатком, P – уровень цен, Y - реальный доход. При данной структуре хозяйственных сделок k является постоянной величиной. Соответственно, чем выше уровень цен, тем больший спрос предъявляется на деньги.

Современный монетаризм представляет более усложненный вариант классической теории денег. Он связывает спрос на деньги для текущих трансакций с несколькими ключевыми переменными. При этом монетаристы считают, что функция спроса на деньги лучше поддается статистическому определению, чем функция потребления или функция инвестиций. На основании этого они отдают предпочтение денежно-кредитной политике по сравнению с налогово-бюджетной (или иначе, фискальной) политикой. Основное правило монетаристов состоит в том, что денежная масса должна расти с постоянной скоростью, приблизительно равной скорости роста объема производства.

Кейнсианская теория спроса на деньги представляет теорию предпочтения ликвидности. В ней выделяется три мотива спроса на деньги:

- трансакционный – обусловлен потребностью в деньгах для осуществления текущих сделок, повседневного приобретения товаров и услуг;

- предосторожности – обусловлен риском потерь, потребностью иметь деньги на непредвиденные расходы;

- спекулятивный – обусловлен неопределенностью будущих изменений нормы процент и стремлением обладать деньгами для сохранения богатства. Этот мотив отражает желание субъектов решить вопрос об оптимальной структуре портфеля своих финансовых активов, состоящего из наличных денег для спекулятивных целей и облигаций, приносящих постоянный доход в виде процента. Таким образом, предпочтение ликвидности в кейнсианской теории денег представляет в основном следствие неопределенности того момента времени, когда индивидам могут потребоваться деньги.

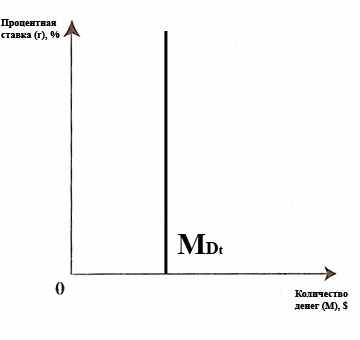

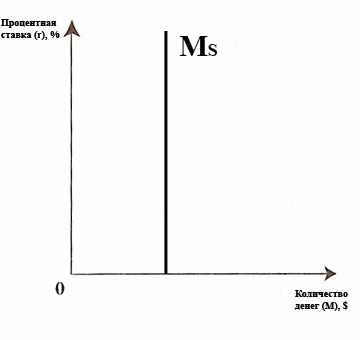

Первый и второй мотивы спроса образуют трансакционный спрос на деньги, иначе спрос на деньги для сделок MDt (Y). Такой спрос на деньги изменяется пропорционально номинальному ВВП и обратно пропорционально скорости обращения денег. С определенным упрощением можно сказать, что спрос на деньги для сделок не зависит от изменения ставки процента (рис. 13.1).

Рис. 13.1. Спрос на деньги для сделок

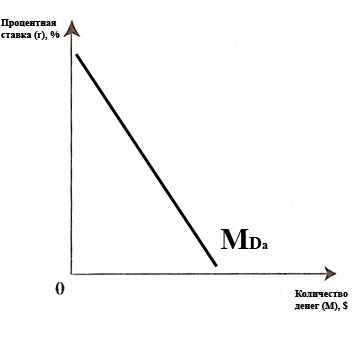

Спекулятивный мотив образует спрос на деньги со стороны активов MDa(r). Такой спрос обратно пропорционален ставке процента (рис. 13.2).

Рис. 13.2. Спрос на деньги со стороны активов

Если субъект спекулятивно рассчитывает, что будущая норма процентной ставки окажется выше, чем ожидается большинством участников рынка, то ему имеет смысл хранить свои сбережения в денежной форме, а не покупать облигации, поскольку повышение нормы процента повлечет за собой понижение курса облигаций. Имея наличные деньги, субъект сможет их использовать для закупки облигаций по более низкой цене.

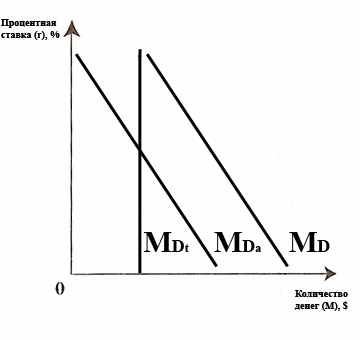

Общая сумма спроса на деньги в кейнсианской теории складывается из трансакционного и спекулятивного спроса на деньги (рис. 13.3) и может быть выражена уравнением: MD = MDt (Y) + MDa(r).

Рис. 13.3. Общий спрос на деньги

Основным фактором общего спроса на деньги в кейнсианской теории выступает ставка процента. При высоких процентных ставках кривая общего спроса на деньги становится почти вертикальной, так как все сбережения в этой ситуации вкладываются в ценные бумаги. Спрос на деньги ограничивается трансакционным спросом и уже не снижается при дальнейшем росте процента.

13.3. Предложение денег. Денежные агрегаты. Равновесие на денежном рынке. Ликвидная ловушка

Предложение денег - это величина всех платежных средств в экономике. Предложение денег осуществляет банковский сектор страны, то есть центральный банк и коммерческие банки. Деньги центрального банка – это наличные (стандартные) деньги и деньги безналичного расчета в виде бессрочных вкладов в центральном банке. Деньги коммерческих банков - это безналичные деньги в виде вкладов в коммерческих банках. Совокупность всех наличных и безналичных денежных средств, обеспечивающих обращение товаров и услуг в стране, составляет денежную массу. Все компоненты денежной массы являются долговыми обязательствами по отношению к банкам.

В денежной массе выделяются денежные агрегаты.

M0 – самый узкий денежный агрегат, он включает наличные деньги в обращении (банкноты и монеты). Кассовая наличность в коммерческих банках и остатки средств на счетах комбанков в Центральном банке, как правило, не включаются в денежную массу, так как не используются непосредственно для операций обмена

M1 – это M0 плюс деньги на текущих счетах. Текущие счета – это бессрочные счета, по которым можно получать необходимые суммы без уведомления. В российской практике это счета до востребования, за рубежом - чековые депозиты. С текущих счетов выплачиваются наличные деньги с помощью чеков и осуществляются безналичные расчеты. Текущие счета в основном являются беспроцентными. M1 охватывает деньги только в функции средства обращения.

M2 - это M1 плюс деньги на мелких срочных и нечековых сберегательных счетах. Срочные счета (депозиты) – это ограниченные определенным сроком вклады, которые предоставляются в распоряжение банков под определенный процент. Срочные депозиты не могут быть изъяты до определенного срока без потери процента.

M3 – это M2 плюс срочные счета большого размера. M2 и M3 можно назвать квази (почти) деньгами, так как в их определении учитывается не только функция обращения, но и функция сбережения стоимости. По сравнению с M0 и M1 они менее ликвидны.

Количество денежных агрегатов в разных странах не одинаково. В национальных денежных системах для оценки денежной массы может использоваться и большее количество денежных агрегатов. Например, в Великобритании используется пять денежных агрегатов, два из которых соответствуют трактовке денег только в качестве средства обращения, а три соответствуют более широким определениям денег, включающим использование денег как средства сбережения.

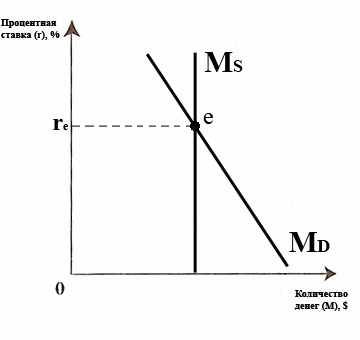

В упрощенном представлении предложение денег контролируется ЦБ страны и рассматривается как автономное, не зависящее от спроса на деньги и процентной ставки. Такое представление соответствует денежному агрегату M1 (рис. 13.4.). Взаимные потоки предложения денег и спроса на деньги образуют денежный рынок (рис. 13.5).

Рис. 13.4. Предложение денег

Денежный рынок находится в равновесии, когда количество предлагаемых денег равно количеству денег, которое желают иметь у себя на руках население и фирмы (рис. 13.5). Ценой равновесия денежного рынка является равновесная процентная ставка.

Рис.13.5. Равновесие денежного рынка

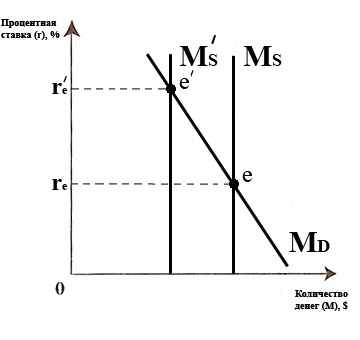

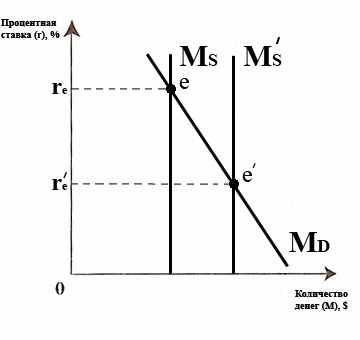

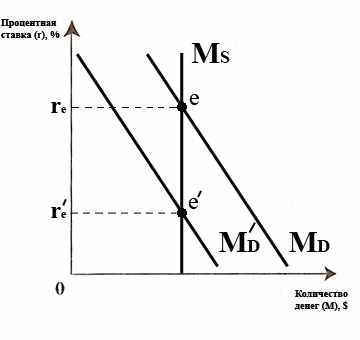

Колебания равновесных значений ставки процента и денежной массы связаны с изменением предложения денег и уровня дохода. Если предложение денег уменьшается в результате действий ЦБ страны при неизменном спросе на деньги, то возникает их временная нехватка. Приспосабливаясь к нехватке денег, домашние хозяйства и фирмы будут продавать облигации, цены на них упадут, а общее равновесие восстановится при большей процентной ставке (рис. 13.6). Если предложение денег увеличивается в результате действий ЦБ при неизменном спросе на деньги, то возникает кратковременный избыток денег. Домашние хозяйства будут стремиться купить облигации, спрос на них и их цены вырастут. Общее равновесие на денежном рынке восстановится при меньшей процентной ставке (13.7).

Рис. 13.6 Рис. 13.7

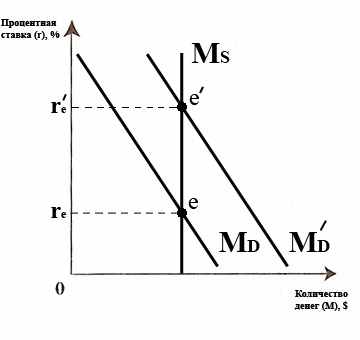

Увеличение уровня дохода повышает спрос на деньги, и при неизменном предложении денег равновесие восстанавливается при более высокой ставке процента (рис. 13.8). Уменьшение реального дохода снижает спрос на деньги и при неизменном предложении денег равновесие восстанавливается при снижении ставки процента (рис.13.9).

Рис. 13.8 Рис. 13.9

Хотя в нормальных условиях рост денежной массы, создающий излишние запасы наличных денег, ведет к росту цен на облигации, так как люди стремятся заменить деньги на процентные активы, и, соответственно, происходит падение ставки процента, Кейнс выдвинул гипотезу, названную им «ловушкой ликвидности». Ловушка ликвидности означает ситуацию, при которой рост денежной массы вызывает не падение процентной ставки, а только увеличение объема неиспользуемых денежных средств. В такой ситуации денежно-кредитная политика становится неэффективной.

13.4. Банковская система. Основные функции Центрального и коммерческих банков

В соответствии со своей природой деньги должны находиться в непрерывном движении. Важнейшей формой их движения является кредит - ссуда в денежной или товарной форме на условиях возвратности и, как правило, с уплатой процента. Совокупность кредитных отношений и кредитно-финансовых учреждений, опосредующих движение ссужаемого (ссудного) капитала характеризует кредитную систему страны. Кредитная система включает три группы кредитных учреждений:

- центральный банк;

- коммерческие банки;

- специализированные кредитные институты.

Часть кредитной системы в виде совокупности различных видов банков и банковских институтов в их взаимосвязи составляет банковскую систему страны.

К небанковским кредитным учреждениям относятся инвестиционные, пенсионные фонды, страховые компании; ссудо-сберегательные ассоциации; кредитные союзы; ломбарды и пр., выполняющие функции посредников в кредите.

В большинстве современных стран (в том числе в России) существует двухуровневая банковская система: первый уровень - это центральный банк, второй уровень - система коммерческих банков. Как правило, каждая страна имеет один Центральный банк. В США действует Федеральная резервная система, состоящая из 12 федеральных банков по округам.

Центральный банк является главным банком страны. Он выполняет следующие функции:

- эмиссионного центра страны. Центральный банк осуществляет эмиссию национальных денежных знаков, организацию их обращения, определяет порядок ведения расчетов и платежей;

- банкира правительства. Центральный банк обслуживает финансовые операции правительства, осуществляет посредничество в платежах казначейства и кредитование правительства;

- банка банков. Центральный банк осуществляет общий надзор за деятельностью финансово-кредитных учреждений страны, контроль за исполнением банковского законодательства. Центральный банк выступает для коммерческих банков кредитором последней инстанции, предоставляя испытывающим затруднения коммерческим банкам кредиты путем эмиссии денег или продажи ценных бумаг;

- хранителя золотовалютных резервов страны. Центральный банк обслуживает международные финансовые операции страны, контролирует состояние платежного баланса, выступает покупателем и продавцом на международных валютных рынках;

- определяет и осуществляет денежно-кредитную (монетарную) политику страны. Масштабы и характер кредитно-денежной политики зависят от состояния национальной экономики и теоретических концепций, которых придерживается правительство.

Коммерческий банк – финансовый посредник, который привлекает денежные средства и размещает их от своего имени на условиях возвратности, срочности и платности.

По форме собственности банки подразделяются на частные, кооперативные, государственные, смешанные с участием государства, межгосударственные. В современных условиях подавляющая часть банковских ресурсов сосредоточена в акционерных банках.

Различают универсальные банки, выполняющие множество банковских операций, и специализированные коммерческие банки, например, ипотечные –совершающие операции с недвижимостью, внешнеторговые – финансирующие внешнюю торговлю посредством предоставления льготных условий национальным фирмам на внешних рынках и т.д. Основу банковской системы страны составляют универсальные банки.

Операции коммерческих банков делятся на три группы:

- пассивные операции, состоят в привлечении средств. Посредством этих операций банки образуют ресурсы денежного капитала. Коммерческие банки привлекают денежные ресурсы по различным каналам – путем продажи акций (для формирования первоначального собственного капитала), приема средств на текущие счета, в форме срочных и сберегательных вкладов;

- активные операции, состоят в размещении средств. Посредством активных операций банки используют денежные ресурсы с конечной целью извлечения прибыли. Они включают два главных вида операций: кредитные, или иначе учетно-ссудные операции, и инвестиционные, или операции с ценными бумагами.

Основное место в активных операциях занимает кредитование промышленных, торговых предприятий, населения, местных органов власти. За пользование ссуженными деньгами заемщики уплачивают ссудный процент.

Учетные операции банков состоят в выдаче денежных средств путем покупки (учета) векселей, ценных бумаг и других долговых обязательств до наступления сроков оплаты по ним. Взимаемая при этом банком плата называется учетным процентом или учетной ставкой.

Осуществляя инвестиционные операции, банки приобретают акции и облигации различных предприятий, а также государственные ценные бумаги.

- комиссионно-посреднические операции, состоят в выполнении операций по поручению клиентов с уплатой комиссии.

Посреднические и доверительные операции непосредственно в балансе банка не отражаются.

Важнейшие посреднические операции коммерческих банков – это инкассовые, аккредитивные, переводные и торгово-комиссионные.

Инкассовые - это денежные операции, которые осуществляет банк от имени и за счет своих клиентов.

Аккредитивные – операции перевода с помощью банка денежных средств от одного клиента другому на указанных условиях.

Переводные – операции по переводу денежных средств юридических и физических лиц. Торгово-комиссионные – операции с золотом, валютой, ценными бумагами.

Особое место в комиссионно-посреднических операциях занимают доверительные операции. Доверительные операции состоят в управлении банком по доверенности капиталами своих клиентов, в основном в форме вложения в ценные бумаги. Доверительные операции существенно увеличивают влияние крупных банков.

Как видно из характеристики банковских операций, роль коммерческих банков в экономике очень значительна. Банки осуществляют безналичные расчеты, тем самым, ускоряя обращение товаров и денег; выдают кредиты, способствуя финансированию воспроизводственных процессов в различных отраслях экономики; финансируют организацию акционерных обществ, размещают ценные бумаги на денежном рынке; кредитуют население, расширяя потребительский спрос; через банки реализуются экономические функции государства.

Основу банковского бизнеса составляет аккумулирование временно свободных денежных ресурсов (прежде всего, домохозяйств и фирм) в целях получения прибыли. Прибыль банка имеет место, когда доходы банка превышают его расходы. Основной статьей операционных доходов коммерческого банка являются проценты, полученные за предоставленные кредиты. Основной статьей банковских расходов являются проценты, уплаченные банком по привлеченным срочным и сберегательным вкладам. Различают валовую и чистую прибыль банка. Валовая прибыль банка рассчитывается как разность между совокупными доходами и расходами до уплаты налогов. Валовая прибыль минус налоги составляет чистую прибыль банка. Отношение чистой прибыли банка к собственному капиталу называется нормой банковской прибыли.

13.5. Расширение денежной массы банковской системой. Денежный мультипликатор

Денежная масса меняется в процессе непрерывной денежной эмиссии и изъятия денег из обращения. Эмиссия денег – это выпуск в обращение денежных знаков во всех формах.

В современной рыночной экономике подавляющая часть денежной массы создается коммерческими банками в форме депозитно-чековой эмиссии, когда банки предоставляют кредиты своим клиентам, увеличивая остатки на их счетах. При этом денежная масса в виде средств на текущих счетах расширяется. В пределах остатка средств на счете клиент может свободно распоряжаться денежными средствами: выписывать чеки, получать наличные, дать поручение перевести денежные средства в другой банк.

Размеры кредитных операций банка зависят от привлечения банком ресурсов. Исходным пунктом для изучения способности коммерческих банков к созданию денег является баланс коммерческого банка. В балансе банка справа отражены его активы, а слева - пассивы. Широко используется также представление баланса в одну колонку, когда за состоянием чистых активов указывается способ их финансирования.

Практика показала, что, несмотря на необходимость подержания ликвидности, ежедневные ликвидные средства банка, то есть те, которые могут быть использованы для погашения долговых обязательств, должны составлять примерно 10% от общей суммы размещенных в нем средств. Поэтому банки используют частичное резервирование, когда только определенная часть вкладов хранится в виде обязательных резервов, а остальная сумма используется для предоставления кредитов.

Обязательные резервы банков – это денежные средства, которые они обязаны хранить в центральном банке в виде беспроцентных вкладов в качестве обеспечения некоторых своих операций в соответствии с нормами обязательных резервов. В XIX веке норма резервирования определялась эмпирическим путем, устанавливалась самими коммерческими банками и была достаточно высокой. В начале XX века функцию установления нормы обязательных банковских резервов взял на себя центральный банк, который использует ее, прежде всего, как инструмент денежно-кредитной политики.

Норма обязательных резервов показывает устанавливаемое центральным банком процентное отношение суммы обязательных резервов, образуемых по отдельным статьям банковских пассивов, к объему обязательств по соответствующим статьям и рассчитывается по формуле:

где rr – это норма резервирования;

R – величина резервов;

D – величина депозитов.

Например, если банк получил в качестве текущих вкладов 1000 руб., а норма обязательных резервов равна 10%, то обязательные резервы банка составят 100 руб. Разница между фактическими резервами (суммой принятых депозитов) и обязательными резервами составляет величину избыточных резервов. Избыточные резервы используются банком по своему усмотрению, прежде всего, для выдачи ссуд. В результате рассмотренных операций упрощенный баланс банка будет иметь вид (табл.13.1):

Таблица 13.1. Баланс коммерческого банка

| Активы | Пассивы |

| Обязательные резервы – 100 руб. | Текущие счета – 1000 руб. |

| Ссуды – 900 руб. | |

| Всего активов – 1000 руб. | Всего пассивов – 1000 руб. |

Избыточные резервы, теряемые одним банком, приобретаются в виде общих резервов банковской системой в целом. Поэтому поступивший в банковскую систему вклад может многократно увеличивать кредитные операции банков. Таким образом, выдавая кредиты и открывая вкладчикам текущие счета, комбанки увеличивают денежную массу M1, находящуюся в обращении.

Процесс создания комбанками новых денег в виде денег безналичных расчетов называется мультипликационным расширением банковских депозитов и характеризует кредитную эмиссию. Характер связи между денежными вкладами в банковскую систему и максимально возможной суммой межбанковских депозитов, создаваемых каждой денежной единицей, вложенной на счет в коммерческий банк, отражает коэффициент, называемый кредитным или банковским депозитным мультипликатором.

Основным фактором, ограничивающим рост депозитов, является норма обязательных резервов. Поэтому в общем виде кредитный мультипликатор (m) рассчитывается по формуле:

m = (

) ∙ 100%,

) ∙ 100%, где rr – норма обязательных резервов.

Например, если норма обязательных резервов составляет 10%, то кредитный мультипликатор будет равен 10. Коэффициент 10 означает, что каждый рубль, вложенный в коммерческий банк, при прочих равных условиях приведет к изменению объема банковских кредитов в 10 раз. Соответственно, в 10 раз изменится предложение денег в экономике страны. Кредитный мультипликатор действует в обоих направлениях, то есть возможен как рост банковских кредитов (увеличение предложения денег), так и их снижение (уменьшение предложения денег).

Максимальный прирост банковских депозитов (∆ D) будет равен:

∆ D = m ∙ ∆R, где

∆R – первоначальный рост банковских резервов, например, в виде наличных денег.

Если центральный банк принимает решение повысить норму обязаельных резервов, то сумма свободных денежных средств, имеющихся у кредитных учреждений для расширения активных операций по предоставлению кредитов, сократится. Например, если норма резервирования повышается до 20 %, то банк в качестве ссуд может выдать не 900 руб., а только 800 руб. (табл.13.2).

Таблица 13.2. Изменение баланса коммерческого банка при повышении нормы обязательных резервов

| Активы | Пассивы |

| Обязательные резервы – 200 руб. | Текущие счета – 1000 руб. |

| Ссуды – 800 руб. | |

| Всего активов – 1000 руб. | Всего пассивов – 1000 руб. |

Если центральный банк принимает решение снизить норму обязательных резервов, то сумма свободных денежных средств, имеющихся у кредитных учреждений для расширения активных операций, увеличивается. Например, если норма резервирования снижается до 5 %, то банк в качестве ссуд может выдать не 900 руб., а уже 950 руб. (табл.13.3):

Таблица 13.3. Изменение баланса коммерческого банка при снижении нормы обязательных резервов

| Активы | Пассивы |

| Обязательные резервы – 50 руб. | Текущие счета – 1000 руб. |

| Ссуды – 950 руб. | |

| Всего активов – 1000 руб. | Всего пассивов – 1000 руб. |

Таким образом, изменение нормы обязательных резервов выступает важным инструментом денежно-кредитной политики государства.

Максимальное увеличение предложения денег в экономике происходит при таких условиях, как:

- коммерческие банки не хранят избыточные резервы и всю сумму денежных средств сверх обязательных резервов выдают в кредит;

- попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет).

Процесс кредитной эмиссии закончится, когда первоначально внесенный наличными вклад в банковскую систему в полном объеме сосредоточится в Центральном банке в виде суммы всех обязательных резервов всех банков.

13.6 Денежно-кредитная политика: цели, инструменты, эффективность

В соответствии с уравнением обмена, количество денег в экономике, умноженное на скорость их обращения, характеризует национальные совокупные расходы. Нестабильные колебания в совокупных расходах могут негативно отразиться на установлении макроэкономического равновесия, поэтому государство должно взять на себя обязательство по контролю над количеством денег в национальной экономике.

Правительственная политика, воздействующая на количество денег в обращении и (или) ставку процента, называется денежно-кредитной (монетарной) политикой. Такая политика от лица государства проводится Центральным банком страны (в тесном контакте с министерством финансов). Конечными целями денежно-кредитной политики (таргетами) являются регулирование экономического роста, сдерживание инфляции, обеспечение полной занятости и равновесия платежного баланса.

Показатели, которые Центральный банк способен контролировать, и которые предсказуемым образом связаны с движением конечных целей, составляют промежуточные цели денежно-кредитной политики: величина предложения денег M0, M1, M2, M3 , уровень ставки процента, уровень инфляции и другие.

Основными инструментами денежно-кредитной политики являются:

- операции на открытом рынке;

- изменение нормы обязательных резервов;

- изменение ставки учетного процента.

Основные инструменты денежно-кредитного регулирования могут дополняться выборочными (селективными) методами регулирования отдельных видов кредитов.

Операции на открытом рынке состоят в покупке и продаже Центральным банком государственных ценных бумаг.

Отрытый рынок – это вторичный рынок ценных бумаг, то есть ранее размещенных. Операции на открытом рынке влияют на объем имеющихся у банков свободных денежных ресурсов (избыточных резервов). При продаже центральным банком ценных бумаг на открытом рынке и покупке их коммерческими банками, соответствующие суммы списываются с резервных счетов комбанков и перечисляются на счет центрального банка. Возможность коммерческих банков предоставлять кредиты сокращается.

При покупке Центральным банком на открытом рынке государственных ценных бумаг у банков создаются дополнительные ресурсы и их возможности по выдаче ссуд расширяются. Такой инструмент регулирования предложения денег в экономике рассматривается как сильный и гибкий.

Изменение нормы обязательных резервов состоит в периодическом изменении Центральным банком минимальных резервных требований (см. вопрос 13.5). Этот инструмент регулирования предложения денег считается сильным, но не гибким.

Изменение официальной учетной ставки состоит в периодическом изменении процента, под который коммерческие банки могут получить кредит в Центральном банке (путем переучета векселей и других кредитных обязательств). При повышении учетной ставки (ставки рефинансирования) возможности расширения операций коммерческих банков со своими клиентами затрудняются, при снижении – возрастают. Изменение учетной ставки является старейшим инструментом денежно-кредитной политики, который активно использовался в конце XIX – начале XX веков. Сегодня учетная ставка является основным ориентиром для коммерческих банков, в зависимости от ее значения устанавливаются все остальные рыночные банковские ставки.

Монетарная политика в кейнсианской модели в зависимости от фазы экономического цикла проводится двумя противоположными комплексами мероприятий:

- как политика денежно-кредитной рестрикции (иначе, политика дорогих денег) в условиях оживления экономики с целью затормозить «бум», ведущий к перепроизводству и инфляции. При проведении этой политики кредитные операции ограничиваются за счет продажи Центральным банком государственных ценных бумаг на открытом рынке, повышения нормы обязательных резервных требований и повышения официальной учетной ставки;

- как политика денежно-кредитной экспансии (иначе, политика дешевых денег) в условиях кризисной фазы цикла с целью сдержать падение производства и рост безработицы. При проведении этой политики кредитные операции банков стимулируются за счет покупки Центральным банком государственных ценных бумаг на открытом рынке, понижения нормы обязательных резервных требований и понижения официальной учетной ставки.

По мнению кейнсианцев цепочка воздействия денежно-кредитной политики на ВВП имеет следующий вид:

Резервы коммерческих банков →

Предложение денег →

Ставка процента →

Инвестиции →

ВВП →

Уровень занятости.

В случае, если спрос на деньги имеет высокую эластичность по проценту, а инвестиции имеют низкую эластичность по проценту, денежно-кредитная политика не окажет существенного влияния на установление макроэкономического равновесия.

Монетаристы предлагают иную причинно-следственную связь денежно-кредитной политики:

Резервы коммерческих банков →

Предложение денег →

Совокупный спрос →

ВВП →

Уровень занятости.

Монетаристы считают, что государству в лице Центрального банка нужно отказаться от каких-либо попыток контролировать ставку процента и увеличивать денежную массу согласно монетарному правилу на 3-5% в год.

На практике сочетаются рациональные моменты обоих теоретических подходов. В краткосрочном периоде государство для быстрого маневрирования может непосредственно воздействовать на процентную ставку, а в долгосрочном периоде контролировать денежную массу.

В целом следует помнить, что денежно-кредитная политика может контролировать или денежную массу, или ставку процента, или частично и то и другое. Однако обе переменные денежного рынка монетарная политика контролировать не в состоянии. Монетарная политика называется жесткой, если ставки процента превышает темп роста ВВП, и экспансионистской, если ставка процента ниже показателя ВВП.

К достоинствам денежно-кредитной политики относятся гибкость, быстрота достижения результатов и изолированность от политических решений.

Недостатки денежно-кредитного регулирования обусловлены тем, что данная политика оказывает только косвенное давление на коммерчески банки, что делает неопределенным конечный результат. Кроме того, повышение ставок процента в борьбе с инфляцией может обрушить фондовый рынок, а снижение, напротив, стимулировать повышение курсов ценных бумаг и инфляцию.

Основные понятия

| Товарные деньги Бумажные деньги Кредитные деньги Теории денег Функции денег Ликвидное средство Фидуциарная эмиссия Уравнение Фишера Спрос на деньги Трансакционный спрос на деньги Спекулятивный спрос на деньги Общий спрос на деньги Предложение денег Денежные агрегаты Квази-деньги | Кредитная система Банковская система Центральный банк Коммерческий банк Активные операции Пассивные операции Норма обязательных резервов Кредитный мультипликатор Денежно-кредитная политика Операции на открытом рынке Изменение нормы резервов Изменение учетной ставки (ставка рефинансирования) Политика дорогих денег Политика дешевых денег |

Контрольные и дискуссионные вопросы

1. В чем преимущество перехода от товарных денег к бумажным и кредитным деньгам? Почему в ситуации экономической нестабильности происходит частичный возврат к системе товарных денег?

2. От чего зависит абсолютная ликвидность денег?

3. Что показывает уравнение Фишера?

4. Какие составляющие денежной массы входят в денежный агрегат М1; М2; М3?

5. Как влияет на трансакционный спрос на деньги изменение объема производства; использование кредитных карточек?

6. Почему экономические субъекты, несмотря на склонность к ликвидности, предпочитают хранить часть своих средств в виде акций и облигаций?

7. Постройте графики трансакционного, спекулятивного и общего спроса на деньги.

8. Если спрос на деньги и предложение денег будут расти, то как изменится равновесное количество денег и равновесная процентная ставка?

9. Какую функцию выполняют специализированные кредитно-финансовые институты (пенсионные фонды, инвестиционные банки, ипотечные банки и др.) в кредитной системе?

10. Верно ли, что чем меньше потребность населения в наличных деньгах по сравнению с потребностью в банковских депозитах, тем меньше возможность создания денег банками.

12. В чем состоит дилемма целей при проведении денежно-кредитной политики? Поясните графически.

13. В чем состоит кейнсианский подход к использованию денежно-кредитной политики в условиях спада и в условиях инфляции? Покажите графически, как изменяется реальный ВВП при проведении политики дешевых и дорогих денег, используя взаимосвязь графиков денежного рынка, спроса на инвестиции и макроэкономического равновесия в модели «Изъятий-инъекций».

14. В чем состоит монетаристский подход к использованию денежно-кредитной политики?

Контрольные задания

1. Абсолютной ликвидностью обладают….: а) срочные вклады; б) наличные деньги; в) ценные бумаги; г) недвижимость.

2. Хронологически (эволюционно) верный порядок появления различных видов денег: а) символические, товарные, кредитные; б) кредитные, товарные, символические; в) товарные, символические, кредитные.

3. Увеличивая денежную массу, центральный банк снижает процентную ставку, что приводит к: а) увеличению инвестиций, совокупного спроса и снижению ВНП; б) увеличению инвестиций, совокупного спроса и росту ВНП; в) снижению инвестиций, совокупного спроса и уменьшению ВНП; г) снижению инвестиций, совокупного спроса и росту ВНП.

4. К функциям Центрального банка не относится...: а) установление минимальных норм обязательных резервов; б) обеспечение необходимой степени ликвидности банковской системы; в) расчетно-кассовое обслуживание предприятий; г) установление ставки рефинансирования.

5. При проведении стимулирующей денежно-кредитной политики...: а) повышается курс национальной валюты; б) увеличивается денежная масса в обращении; в) снижается курс национальной валюты; г) увеличивается процентная ставка.

6. К инструментам денежно-кредитной политики не относится: а) изменение налоговых ставок; б) регулирование нормы обязательных резервов; в) изменение учётной ставки; г) операции на открытом рынке.

7. Какая из операций Центрального банка увеличивает количество денег в обращении? а) ЦБ повышает норму обязательных резервов; б) ЦБ покупает государственные ценные бумаги у населения и банков; в) ЦБ повышает учётную ставку процента; г) все предыдущие ответы верны.

8. Сколько в среднем оборачивается доллар, если ВНП номинальный составляет 5000 млрд. долл., а трансакционный спрос на деньги составляет 1000 млрд. долл.?

Решение контрольных заданий

1. Ликвидность означает превращение в средства платежа. Абсолютной ликвидностью обладают наличные деньги, так как отсутствуют какие-либо издержки при их использовании в качестве средства платежа. Ответ б).

2. Первоначально из всей массы товаров выделились товары, выполняющие функции денег (ракушки, шкурки животных, скот и т.д.). Затем появились символические деньги – издержки их производства гораздо меньше, чем их номинальная стоимость. На современном этапе основу денежной массы в странах с развитой экономикой составляют кредитные деньги. Правильный ответ в).

3. При снижении процентной ставки увеличивается спрос на инвестиции, что приводит к их увеличению. Так как инвестиции являются составной частью совокупного спроса, то увеличивается и он. Исходя из модели изъятий-инъекций, рост инвестиций ведет к увеличению уровня равновесного национального объема (ВНП). Правильный ответ б).

4. Основной целью деятельности Центрального банка является стабильность банковской системы страны. Расчетно-кассовое обслуживание предприятий не является функцией центрального банка, этим занимается сектор коммерческих банков. Правильный ответ в).

5. Стимулирующая денежно-кредитная политика направлена на достижение экономического роста. Она состоит в увеличении денежной массы в стране с помощью различных инструментов. Правильный ответ б).

6. Изменение налоговых ставок является инструментом фискальной политики государства и не относится к денежно-кредитной сфере. Правильный ответ а).

7. Если Центральный банк повышает норму обязательных резервов или повышает учетную ставку, то количество денег в стране будет уменьшаться. Когда ЦБ покупает государственные ценные бумаги, то денежная масса увеличивается. Правильный ответ б).

8. Исходя из уравнения обмена, номинальный ВНП равен произведению денежной массы на скорость обращения денег. Отсюда, скорость обращения денег равна отношению номинального ВНП к денежной массе.