Прямые инвестиции китая за рубежом

| Вид материала | Диссертация |

- Повестка: Прямые Иностранные Инвестиции, 203.32kb.

- В. Ф. Санин Излагаются последствия мирового финансового кризиса для России и меры его, 332.56kb.

- Рабочая учебная программа дисциплины «инвестиционная стратегия», 61.56kb.

- Прямые инвестиции Японии в странах членах ес и их влияние на развитие взаимной торговли , 516.55kb.

- Кодекс украины, 1066.48kb.

- Страны и за границей в целях получения прибыли, 171.03kb.

- Прямые инвестиции: взгляд со стороны инвестора (интервью), 1380.32kb.

- Тема Транснационализация в мировой экономике, 77.96kb.

- Управления Кафедра «Банковское дело», 275kb.

- Лекция 5 Капитальные вложения. Источники и формы их финансирования, 843.14kb.

Объективные экономические предпосылки инвестиционной активности Китая за рубежом формировались в соответствии с этапами развития рыночных реформ, начатых в КНР в 1978 г. Фактически такие этапы соответствовали фазам индустриализации в рамках модели «пути инвестиционного развития». В частности, в ходе индустриализации села в период с 1978 по 1984 гг. наблюдалось возникновение огромного количества частных и полугосударственных компаний (фаза локализации). Далее последовал этап их укрупнения, освоения региональных рынков и формирования в 1980–х гг. первых СЭЗ, а далее и целых «поясов открытости», что соответствовало модельной фазе регионализации. Начиная с 1992 г. рыночные преобразования распространяются на всю страну, углубляется экспортная специализация и усиливается национальная координация СЭЗ, активно создаются научно–технологические инновационные парки, происходят радикальные изменения в области научно–технической политики, обусловившие формирование элементов инновационной системы Китая, а также эффективных драйверов, «втягивающих» иностранные инвестиции в страну с целью заимствования зарубежных передовых технологий и управленческого опыта. По своим типологическим чертам первая половина 1990-х гг. соответствовала в рамках модели «пути инвестиционного развития» фазе национализации, однако уже во второй их половине обозначилось начало вхождения китайской экономики в фазу транснационализации. Системный характер такая траснационализация стала приобретать с 2002 г. (XVI съезд КПК) в рамках стратегии «выхода за рубеж». Предкризисные годы обеспечили устойчивое развитие этим процессам и активное освоение китайскими ТНК рынков международных капиталов. В кризисный и посткризисный периоды мировой экономической истории (вторая половина 2007 г. - настоящее время) примеры таких китайских ТНК, как «Lenovo», «Haier», «Huawei», «Baidu», «Alibaba» и других, свидетельствовали о рождении глобальных предприятий и производственно-сервисных сетей, а также освоении неакционерных форм ведения международного бизнеса (non-equity modes of international production). Фактически это говорит о вхождении Китая в начало фазы глобализации своей экономики, проходящей при значительно более низком уровне среднедушевого дохода, чем это наблюдалось в развитых странах. Таким образом, успехи рыночного реформирования экономики и эволюционная динамика специфики пути китайской индустриализации сформировали объективные предпосылки интенсификации вывоза капитала из Китая.

Соответственно этапам рыночного реформирования страны видоизменялся и набор политико–экономических и институционально–регуляторных стимулов активизации участия китайских предприятий в международном движении капитала. Синхронизация и координация этих процессов осуществлялась в рамках политики стратегически управляемой внешнеэкономической открытости. При этом, если на ее начальном этапе «открытых дверей» (1979–1991 гг.) стимулировалась экспортоориентированная деятельность предприятий, на этапе «приглашения входить» (1992–2001 гг.) создавались мощные «притягивающие» стимулы для привлечения прямых иностранных инвестиций (ПИИ) в КНР, то на этапе «выхода за рубеж» (с 2002 г. по настоящее время) под мощным воздействием «выталкивающих» факторов происходит резкая интенсификация потоков китайских ПЗИ. Следовательно, политика внешнеэкономической открытости с непрерывностью ее стратегической линии на инвестиционно-управляемое развитие китайской экономики послужила основной движущей силой «выхода за рубеж» китайских ТНК, а также увеличения их влияния на мировые инвестиционные процессы.

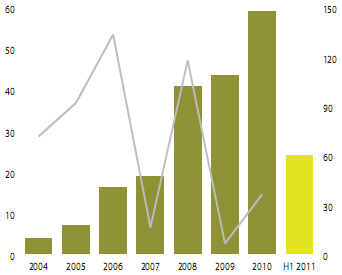

Оптимальное сочетание объективных и субъективных предпосылок для «выхода за рубеж» китайскими ТНК предопределило опережающую абсолютную и относительную динамику наращивания Китаем своих зарубежных вложений, обеспечившую увеличение доли страны в мировых ПЗИ в относительном выражении с 0,35 в 2000 г. до 1,2% в 2009 г. (в 3,4 раза), или в абсолютных цифрах – рост в 8,3 раза. Особенно контрастно (на фоне ниспадающих глобальных трендов) эта динамика выглядит в кризисные и посткризисные годы, увеличившись с отметки в 22,5 млрд. долл. в 2007 г., 56,5 в 2009 до 68 млрд. долл. в 2010 г. (Рис.1).

Между тем официальные данные значительно преуменьшают реальные потоки инвестиций из КНР, особенно ту их часть, которая «просачивается» через границу или «перекрашивается» через офшорные центры.

Рисунок 1. Потоки прямых зарубежных инвестиций Китая и темпы их прироста в 2004-2011 гг.

Млрд. долл. %

(1 квартал 2011 г)

(1 квартал 2011 г)Источник: Министерство Коммерции КНР: [сайт]. URL: m.gov.cn/

Соответственно, следует считать заниженными также и официальные данные по активам, накопленным Китаем за рубежом. В частности, по данным Государственного статистического управления (ГСУ) КНР, на конец 2010 г. совокупная стоимость зарубежных активов составила 317,2 млрд. долл., в то время как по результатам совместного исследования Китайской ассоциации предпринимателей, обнародованного в ноябре 2011 г. агентством «Синьхуа», эта цифра составляла 512,7 млрд. долл. Поскольку значительная часть китайских ПЗИ перераспределяется и «перекрашивается» (теряет принадлежность к материковому Китаю) через офшорные центры, это сильно затрудняет анализ соответствующих реальных данных. Согласно официальным данным по зарубежным активам, 228,1 млрд. долл. из них было накоплено в Азии, из которых 199 млрд. долл. (или 87%) было вложено в Гонконге, а из 43,9 млрд. долл., накопленных в Латинской Америке, 40,4 млрд. долл. (или 90%) распределялись между Британскими Виргинскими островами (23,2 млрд. долл.) и Каймановыми островами (17,2 млрд. долл.). Такая ситуация серьезно затрудняет определение реального масштаба, характера и направленности китайских ПЗИ.

Например, официальные данные по географии вывоза китайского капитала показывают, что почти 2/3 экспортированных из страны в 2010 г. капиталов были инвестированы в Азию (65,6%), за ней следовала Латинская Америка (15,6%), Европа (9,9%), Северная Америка (3,8%), Африка (3,3%) и Океания (2,8%). Среди накопленных ПЗИ картина отличается незначительно: Азия (71,9%), Латинская Америка (13,8%), Европа (5%), Африка (4,1%), Океания (2,7%) и Северная Америка (2,1%). В то же время исследование, проведенное Китайским советом содействия международной торговле (CCPIT) в 2008–2010 гг. среди своих членов (1024 предприятий-инвесторов), показало, что в реальности в Азию в эти годы направлялось 46% потоков инвестиций, в Северную Америку 27%, в Европу 23%, в Африку 22%, в Океанию 7% и только 3% направлялось в Латинскую Америку (сопоставление представлено в таблице).

Межконтинентальное распределение китайских ПЗИ в 2009–2010 гг. по данным официальной и неофициальной статистики (%)3

| Континенты | Азия | Северная Америка | Европа | Африка | Латинская Америка | Океания |

| Официальная статистика 2010 г. | 65,6 | 3,8 | 9,9 | 3,3 | 15,6 | 2,8 |

| Реальная статистика 2009-2010 гг. | 46 | 27 | 23 | 22 | 3 | 7 |

Сопоставление этих цифр подтверждает вывод, что львиная доля офшорных вложений КНР в последующем «перекрашивается» и направляется в страны Северной Америки и Европы. Поэтому доля инвестиций КНР, направляемых в Северную Америку и Европу, официальной статистикой существенно – примерно на 15% - занижается.

Комплексный анализ эмпирического материала подтвердил тезис о ведущей роли политики «реформ и открытости» в активизации участия китайских предприятий в международном движении капитала. На всех этапах реализации политки «открытости», включая этап «выхода за рубеж», правительство страны последовательно направляло свои предприятия на осуществление зарубежных вложений, ориентированных на: разработку и поставку природных ресурсов, доступ и освоение передовых иностранных технологий, увеличение экспорта китайской продукции и услуг, а также на создание новых производственных мощностей и освоение передового управленческого опыта за рубежом. Однако в кризисное и посткризисное время государство в число приоритетных включило: сооружение инфраструктурных объектов, строительство научно–исследовательских центров, формирование глобальных маркетингово–сервисных сетей, а также приобретение стратегических активов.

Результат такого стимулирования хорошо заметен при рассмотрении динамики изменения структуры официальных потоков китайских ПЗИ в посткризисный период. Так, по итогам 2010 г. из 18 мониторируемых направлений в пятерку наиболее емких по объемам зарубежных вложений вошли: лизинг и бизнес–сервис - 30,28 млрд. долл.(годовой прирост 47,9%); финансово–посреднический сервис - 8,62 млрд. долл. (снижение на 1,2%); торговля - 6,73 млрд. долл. (прирост на 9,6%); сырьедобывающая сфера - 5,71 млрд. долл. (падение в 2,3 раза); обрабатывающая промышленность - 4,66 млрд. долл. (прирост в 2,1 раза). К числу наименее емких, но быстрорастущих (за исключением уменьшения инвестиций в образовательную среду) отнесены: вложения в образование - 2,0 млн. долл. (вложения сократились на 18,4%); здравоохранение - 33,5 млн. долл. (увеличение в 17,5 раз); водоподготовку и очистку - 72 млн. долл. (рост в 16,6 раз), а также культуру, спорт, развлечения - 186,5 млн. долл. (увеличение в 9,3 раза).

Анализ этих данных подтверждает усиление стратегической ориентации посткризисных потоков китайских ПЗИ. Не случайно ведущие места в списке вложений занимают бизнес–сервисные и финансово–инвестиционные сферы, а также вложения в сырьедобывающий сектор, жизненно важный для страны–лидера в производстве промышленных товаров. Особо обращает на себя внимание сильная динамика нарастания инвестиционного интереса КНР к гуманитарной сфере. Такая динамика вполне может быть объяснена задачей поиска и привлечения в Китай талантов со всего мира, впервые на государственном уровне поставленной на мартовской сессии Всекитайского собрания народных представителей (ВСНП) 2010 г.

Исследование поведения китайских компаний-инвесторов свидетельствует об определенной дифференциации в инвестиционном поведении частных и государственных ТНК, более рыночной в первом случае и более геостратегически ориентированной во втором.

Если рассматривать данную дифференциацию с точки зрения форм осуществления ПЗИ, то государственные компании представлены, как правило, масштабными сделками в форме слияний и поглощений (СиП), ориентированными, в основном, на капитало- и ресурсоемкий первичный сектор экономики. В 2010 г. доля сделок СиП достигла 40% (23,8 млрд. долл.), а три из четырех крупнейших, по версии «The Wall Street Journal», сделок года в мире были осуществлены китайскими ТНК. Для частных же компаний более характерно осуществление инвестиций в создание новых предприятий (инвестиции «гринфилд»).

Средний объем инвестиционных проектов крупных компаний оценивается на уровне 120 млн. долл. При этом в первую тройку ведущих по объемам зарубежных активов компаний по итогам 2010 г. вошли нефтегазовые «Sinopec Group» (82,43 млрд. долл.) и CNРC (81,9 млрд. долл.), а также трастовая корпорация «CITIC Group» (57,2 млрд. долл.). Их суммарные активы, превысившие 221,5 млрд. долл., заняли львиную долю в структуре всех накопленных и официально декларируемых Китаем зарубежных капиталов или более 43% их реалистичного (512,7 млрд. долл.) объема. Однако по числу созданных за рубежом рабочих мест лидерами выступают средне- и высокотехнологичные компании, такие как автосборочные «Cherry», «Great Wall» и «Geelly» и электронно-коммуникационные «Huawei» и «ZTE». Из них две последние, высокотехнологичные компании, являются рекордсменами по количеству зарубежных инвестпроектов, реализованных после 2002 г. Доминирующий мотив среднетехнологичных компаний – поглощение стратегических активов: брендов и передовых технологий.

В послекризисный период увеличивается доля высокотехнологичных компаний, выходящих на зарубежные рынки с собственными технологиями. Такие ТНК лидируют не только по количеству ПЗИ–проектов, ориентированных на информационно-телекоммуникационную (ИКТ) сферу и быстрорастущий сегмент производства электронных комплектующих, но также и на альтернативную и возобновляемую энергетику, в которой Китай претендует на ведущие позиции в мире. При этом вложения в программирование, ИТ–сервис и нетрадиционную энергетику нарастают темпами, превышающими 150% в год, в производство электронных компонентов и бизнес–сервис - более 100%, в то время как в производство телекоммуникационного оборудования, связь и автомобилестроение – более 50%. На этом фоне инвестиции в сырьедобывающую сферу по своей доле в общей структуре потоков ПЗИ стабилизировались, балансируя на уровне практически нулевого (+ 1,5%) годового прироста.

Как свидетельствует наш анализ, для крупнейших компаний КНР весьма серьезным и недооцененным в научной литературе мотивом выступает поиск экономической эффективности. Так, проведенные на основе оригинальной авторской методики оценки рентабельности внешних вложений ведущей «четверки» ТНК Китая показали их на 30-60% более высокую эффективность по сравнению с внутренними инвестициями, что объясняется более высокими производственно-технологическими и организационно-управленческими уровнями поглощаемых зарубежных компаний.

На этом фоне инвестиции частных, представленных малым и средним бизнесом, компаний направляются, главным образом, в средне- и низкотехнологичные отрасли обрабатывающей промышленности, в торговлю и сельское хозяйство. Корпоративные стратегии таких частных ТНК носят более ярко выраженный рыночный характер, поскольку в отличие от государственных, они более чувствительны к рискам потери собственного капитала. Для них характерна относительно невысокая (27%) доля банковских кредитов в финансировании своих ПЗИ в 2009-2010 гг., в то время как доля их собственных средств в 2009 г. составила 55%, а в 2010 г.– 44%. Распределение средних размеров частных зарубежных вложений выглядело в 2010 г. следующим образом: 42% было рассчитано на вложения до 1 млн. долл., 33% - от 1 до 5 млн. долл., 14% - от 5 до 10 млн. долл., 7% - от 10 до 100 млн. долл. и лишь у 4% - объем превышал 100 млн. долл.

В целом подобная динамика частных потоков китайского капитала несет как большие потенциальные возможности странам-реципиентам, так и серьезные конкурентные риски для их национального капитала.

В третьей главе изучены современные тенденции и проблемы прямого инвестирования китайского капитала в экономику России, проведен сопоставительный анализ ее объективных инвестиционных потребностей, с одной стороны, и перспективных возможностей и направлений китайских ПЗИ в РФ, с другой, исследованы мотивы и корпоративные стратегии китайских ТНК в России.

При этом наиболее перспективные направления возможных китайских инвестиций в России проанализированы, во-первых, с позиций потребностей модернизации российской экономики, во-вторых, с позиций сформированности объективных и субъективныех предпосылок российско-китайского инвестиционного сотрудничества.

Исследована направленность, эволюция форм, механизмов и характера связанных с этим рисков. Установлено значительное несоответствие между объективными потребностями России в привлечении иностранного капитала (прежде всего, - производственно-технологического назначения) и фактическими инвестиционными потоками. Определены и проанализированы детерминанты и драйверы, обуславливающие масштаб и динамику движения капитала между обеими странами, показана высокая взаимная дополняемость объективных экономических предпосылок такого двустороннего инвестиционного сотрудничества при недостаточном уровне и диспаритете субъективной готовности к нему, особенно с российской стороны. Этот диспаритет, в частности, проявляется в том, что на фоне реализации китайской стратегии «выхода за рубеж» аналогичного уровня государственная политика управляемой внешнеэкономической открытости в России практически отсутствует. Ее отсутствие особенно ощутимо на уровне российских регионов, чья субъективная неготовность усиливает риски и существенно ослабляет позитивные возможности привлекаемых инвестиций для укрепления местной экономики и пространственного развития территорий.

В данной главе проанализированы практические трудности и барьеры, возникающие на пути движения капитала из Китая в Россию, показана проблемность и парадоксальность современного состояния взаимного инвестиционного сотрудничества. Подобная проблемность является следствием значительного несоответствия между внешнеторговой и инвестиционной динамикой обеих стран. Неудивительно, что став первым внешнеторговым партнером России в 2010 г., Китай пока еще занимает лишь 5-ю позицию среди крупнейших инвесторов РФ с 7,6 млрд. долл. и долей всего в 6,7% в общей структуре накопленных российской экономикой иностранных инвестиций, что представляется несоразмерно малым.

Основные страны-инвесторы в экономику РФ в 2010 г.4

-

Страна

Годовой объем иностранных инвестиций,

млн. долл.

Относительная доля, %

Всего поступило иностранных инвестиций

114746

100

из них:

Великобритания

40770

35,5

Нидерланды

10696

9,3

Германия

10435

9,1

Кипр

9003

7,8

Китай

7631

6,7

Люксембург

5374

4,7

Что же касается парадоксальности, то она связана с тем обстоятельством, что в последнее десятилетие вывоз собственного капитала из России нарастал темпами и объемами, опережающими аналогичную динамику КНР, достигнув, в частности, в 2007 г. более чем двукратного ее превышения. Однако если российские ПЗИ осуществлялись преимущественно в финансовой форме, то китайские носили куда более диверсифицированный характер. И если с финансовой точки зрения, с учетом объема собственных ЗВР, Россия формально не нуждается в привлечении внешнего капитала, в том числе и из Китая, то с учетом производственно–технологических и инфраструктурных потребностей модернизации своей экономики на фоне диверсифицированных возможностей соразвития, связанных с привлечением китайских инвестиций, общая картина становится существенно иной.

В частности, поставки из Китая производственного оборудования в форме ПЗИ по критерию «цена–качество» могли бы стать эффективным решением заметной части российских модернизационных задач. Особый интерес в этой связи вызывает использование китайского опыта индустриализации села и практического создания «с нуля» аграрной экономики, сформировавшей первые источники частных инвестиций и заложившей пространственный фундамент будущему развитию инновационной экономики КНР. Достаточно вспомнить, что современный китайский символ высокотехнологичного прорыва в будущее, – город Шэньчжень, был заложен на месте бывшей рыбацкой деревушки еще на первом этапе рыночных реформ в 1983 г. Сегодня этот город стал вторым, после Пекина, источником ПЗИ, опередив Шанхай.

С другой стороны, именно в области инноваций Россия обладает высокими конкурентными преимуществами в сфере НИОКР, однако страдает дефицитом мощностей по индустриализации их результатов, а главное, - неразвитостью рынков сбыта инновационной продукции. Вследствие этого большая часть усилий российских исследователей и разработчиков ориентирована на коммерциализацию (другими словами, на простую продажу) созданных ими объектов интеллектуальной собственности, а не на их превращение в промышленные капиталы (т.е. индустриализацию). С этих позиций, привлечение китайских капиталов, а также опыта создания, инфраструктурного обустройства и управления эффективностью высокотехнологичных зон и внедренческих территорий могло бы способствовать продвижению инновационного развития национальной экономики России. Кроме того, координация усилий и возможностей обеих стран в этой сфере содействовала бы совместной индустриализации российских научно-технических разработок в Китае и совместному освоению инновационных рынков третьих стран.

Особой перспективой обладает привлечение китайских ПЗИ в инфраструктурное обустройство приграничных территорий, а также в пространственное развитие внутренних регионов России. Об этом, в частности, свидетельствуют основные направления межгосударственной «Программы сотрудничества между регионами Дальнего Востока и Восточной Сибири РФ и Северо-Востока КНР на 2009-2018 гг.», содержащие 205 инвестиционных проектов. Большинство из них нацелено на строительство приграничной и транспортной инфраструктуры, создание зон совместного научно-технического сотрудничества, а также на развитие ключевых региональных проектов производственно-технологического характера. В то же время анализ направленности этих проектов свидетельствует об их несбалансированности и недостаточной научной обоснованности. Так, предполагается, что российская сторона отдает в совместную разработку месторождения каменного угля, железной руды, драгоценных металлов и других природных ископаемых, а Китай будет развивать на Северо-Востоке своей страны производство олова, свинца, медных листов, строительных материалов, мебели и различной техники. Подобная производственная асимметрия и ресурсно-структурная несбалансированность таких проектов затрудняет практическую реализацию этой программы и требует качественного совершенствования общего уровня ее научно–практического и управленческого обеспечения.

В целом, как показал наш анализ, высокая взаимодополняемость потребностей модернизации российской промышленности и объективных возможностей китайских ПЗИ характерна практически для всех важнейших сфер инвестиционного сотрудничества России и Китая: сельского хозяйства, горнодобывающих и сырьеперерабатывающих отраслей, аграрной экономики и городской промышленности, а также постиндустриальной (инновационной и культурно–креативной) экономики и пространственного развития территорий. В то же время основные риски неуправляемого привлечения китайского капитала связаны с отсутствием стратегического управления его использованием и с усилением сырьевой ориентированности российской экономики, а также с угрозой ослабления контроля за экономическим развитием страны и ее регионов со стороны национального капитала. Источником таких рисков является недостаточный уровень научно–аналитического обеспечения и подготовки кадров, а также отсутствие соответствующих инвестиционных стратегий и тактических моделей на федеральном и региональном уровнях.

Идентификация и последующий анализ детерминантов и драйверов как одностороннего, так и взаимного движения капитала между Россией и Китаем, проведенный на основе комплексного изучения эмпирических данных по китайским ПЗИ, подтвердил этот вывод и конкретизировал характер связанных с их привлечением рисков и угроз. В результате были разработаны практические рекомендации минимизации таких рисков при одновременной максимизации позитивных возможностей для удовлетворения инвестиционных потребностей модернизации российской экономики.

В