1 Определение понятия риск

| Вид материала | Документы |

- Календарный план учебных занятий по дисциплине «Техногенные системы и экологический, 322.76kb.

- Завгородний В. И, 103.43kb.

- Введение Понятия "системный подход", 200.22kb.

- Верещагин В. В, 216.25kb.

- Вопросы к экзамену по курсу «Банковский риск-менеджмент» для студентов 2 курса магистратуры, 27.97kb.

- Определение понятия «рынок», 417.5kb.

- Правила и порядок определение сметной стоимости проектной продукции. (Псд). Общие понятия, 137.52kb.

- 1. Понятия "информация" и "документ" Выпишите определение понятия "информация", данное, 292.17kb.

- Задачи : Изучение понятия государства. Изучение теорий происхождения государства. Изучение, 247.07kb.

- Методы риск-менеджмента, 80.75kb.

№1 Определение понятия риск

В эконом литературе встречаются множество определений риска из которых наиболее часто упоминаемые можно отнести след.:

1. Возможность опасности, неудачи, убытков,…

2. Действие на удачу в надежде на счастливый исход

3. Неопределенность, трудность приведения итога исполнения

4. Неизвестность, недостаточность информации о процессах или результатов

5. Неисполнимость, вероятность недостижения ожидаемого результата

6. Вариативность, наличие нескольких сценариев развития процесса

Риск представляет собой неуверенность в том, что управляемый процесс пройдет по предполагаемому сценарию и приведет к ожидаемым результатам.

Факторы неуверенности формирующие риски:

- агрессивный фактор окр. среды

- особенности управляемого процесса

- специфика объектов управления

- характеристики субъектов управления

№ 2 Терминология риск менеджмента

В риск менеджменте, в том числе и банковском, применяют след. термины конкретизирующие понятие риск:

1) Чистый риск – формируется в ситуации когда целевая установка менеджмента представляет собой конкретное позитивное событие и отклонение от него неблагоприятно, несет угрозу убытков ущерба. Кроме того чистый риск формируется в случае если вероятность исполнения ожидаемого события достаточно велика, более 50%

2) Шанс – как альтернатива чистому риску формируется в ситуациях когда целевая установка или ожидание менеджмента представляет собой конкретное негативное событие и отклонение от него благоприятно и желанно для менеджмента, кроме того шанс возникает в случае ели вероятность исполнения ожидаемого достаточно низка, менее 50%

3) Риск шансы (спекулятивные риски) – формируются в случае когда целевая установка или ожидание менеджмента представляет собой некое переменное событие, колебание которого может приносить как позитивный так и негативный эффект.

4) Шок (шоки) – формируются в ситуации, когда негативная возможность рисков исполняется в наибольшей степени.

Варианты проявления шок:

- Максимальное проявление чистых рисков

- Комплексное проявление последствий чистого риска

- Комплексное проявление взаимосвязанных рисков

- Максимальное распространение риска в зоне его возможного проявления

- Максимально быстрая реализация риска

- Наиболее неблагоприятная временная и пространственная концентрация риска.

- Полная блокировка шансов

- Отсечение доходной части риска – шанса

- Резкое незапланированное усилие стандартных рисков

№3 Факторная и результативная стороны рисков

Риск как экономическая категория обладает определенной структурой, включает в себя 2 элемента: факторную и результативную сторону риска.

Факторная сторона риска концентрируется на процессе и может быть скорректирована действиями менеджмента или влияние факторов окр. среды

Результативная сторона концентрируется на итоге процесса, и здесь последствия риска могут быть либо минимизированы либо компенсированы

№ 4 Параметры рисков

3 группы:

А) Параметры факторной стороны риска

1) Перечень или ассортимент факторов окружающей и внутренней среды способных сформировать риски

2) Возможности или вероятности проявлений факторов риска

3) Частота или интенсивность проявлений факторов риска

4) Сила проявлений факторов риска

5) Предсказуемость проявлений факторов риска

6) Наличие вид и теснота взаимосвязи факторов риска

7) Характер изменения сценария наблюдаемого или управляемого процесса под влиянием факторов риска

Б) Параметры результативное стороны риска

1) Теснота взаимосвязи факторной и результативной стороны рисков

2) Возможность отклонений от ожидаемых результатов по плановым позициям

3) Возможность получения неожидаемых результатов дополнительно к плановым

4) Возможность и вероятность получения полностью незапланированных результатов

5) Значение проявления результативной стороны риска для состояния объекта наблюдения или управления

В) Параметры менеджмента риска

1) Управляемость факторной стороны

2) Управляемость результативной стороной риска

3) Отношение к риску

№ 5. Проявление параметра – «Отношение к риску»

Для хар-ки этого параметра вводится 2 параметра (понятия) :

- стандартный доход – доходы наиболее стабильные, максимально вероятны и гарантированные

- доход получения которого носит случайный характер, их вероятность и гарантия достаточно низкие.

В случае выбора стандартного дохода, даже если его величина ниже величины неопределенного, формируется нерасположенность к риску.

В случае если выбор делится в пользу неопределенного дохода при условии, что его величина выше величины стандартного, формируется расположенность к риску.

№ 6 Область проявления рисков шансов в банковском менеджменте

В банковском риск - менеджменте выделяют %-ные риски шансы, связанные с колебаниями %-ных ставок по привлекаемым и размещаемым кредитным рискам.

Валютные риски шансы, связанные с связанные с колебанием валютных курсов размещения

И 2 вида фондовых рисков шансов связаны с колебанием катеровок или доходов ц/б используемых при привлечении или размещении ресурсов.

№ 7 Классификационные подходы и система рисков банков (не полностью)

Классификация и признаки банковских рисков:

1. Параметры банка

- риски специализированных и универсальных банков

- риски междунар., нац., региональных и гос. банков

- риски независимых корпоративных и гос. банков

- риски крупных, средних и мелких банков

2. Сферы концентрации факторов риска:

- внеш. риски

- внутр. риски

- комплексные риски

3. Характер проявления и методы расчетов риска

- комплексные

- частные

4. Уровень риска

- полные риски (шоки)

- значительные риски

- умеренные риски

- низкие риски

5. Временные циклы реализации риска

- завершенные или прошедшие

- риски на этапе завершения

- текущие

- формируемые

- потенциальные

8. Общие риски в банковском менеджменте

Общим рискам (риски стихийных бедствий, политические риски,социальные риски) подвержены абсолютно любые объекты, функционирующие в данном социальном слое, местности, географической области и т.д. Это- аварии, пожары наводнения, землетрясения, грабежи и т.д.

Внешние риски в своей совокупности обычно характеризуются также пространственным аспектом, означающим, что различным (регионам) республикам), разным странам или группам стран в каждый данный момент присущи особое сочетание и специфическая мера остроты внешних рисков, обусловливающие особую привлекательность или непривлекательность данного региона или данной страны с точки зрения банковской деятельности. Выражение "страновой (региональный) риск" означает только этот аспект, но не содержательно отдельный вид риска наравне с финансовыми, экономическими, политическими и иными внешними рисками.

9. Рыночные риски в банковском менеджменте.

Рыночный риск (фондовый, валютный, процентный) — это риск изменения значений параметров рынка, таких как процентные ставки, курсы валют, цены акций или товаров, корреляция между различными параметрами рынка и изменчивость этих параметров.

Рыночный риск субъекта финансового рынка — это риск его потерь в условиях неопределенных (случайных) изменений рыночных факторов, оказывающих влияние на его портфель. Измерить рыночный риск — означает определить величину и вероятность возможных потерь за заданный период времени (период поддержания позиций). Учитывая, что рыночный риск возникает практически всегда, задача его корректного измерения приобретает особое значение.

Для измерения рыночных рисков в настоящее время в мире используется методология Value-at-Risk (VAR).. VAR — это статистическая оценка максимальных потерь заданного портфеля финансовой организации при заданном распределении рыночных факторов за данный период времени во всех случаях за исключением заданного малого процента ситуаций.

10. Система взаимосвязи и иерархии банковских рисков

- Факторы и проявления кредитного риска

Кредитный риск или риск, связанный с неплатежами по обя¬зательствам, является важнейшим (в некоторых источниках его определяют как «отец и мать» банковских рисков) из рисков бан¬ка и базовым, инициирующим многие иные (ликвидности, инве¬стиционные) риски. Этот вид риска проявляется в форме полного невозврата кредита, частичного невозврата (часто это дело каса¬ется начисленных процентов и комиссионных платежей) или от¬срочки погашения кредитов.

Кредитный риск может быть определен как неуверенность кредитора в том, что заемщик (дебитор) будет в состоянии и бу¬дет намереваться выполнить свой обязательства по возврату и оплате займа средств в соответствии со сроками и условиями

кредитного соглашения. Кредитный риск может сформироваться при неуверенности или сложности, невозможности, неспособно¬сти заемщика создать какой-либо из денежных потоков (адекват¬ный, общий, экстремальный, альтернативный), служащих источ¬ником погашения долга или при недостатках, трещинах деловой репутации заемщика, а также криминальных настроениях его вла¬дельцев и управляющих.

К причинам, формирующим кредитный риск, можно отнести также давление на банк или заемщиков со стороны криминаль¬ных структур, а возможно, и органов власти. Могут быть и внут¬ренние причины: низкая квалификация персонала, социальная напряженность в коллективе и, как следствие, некачественное выполнение сотрудниками своих обязательств, подкуп работни¬ков банка.

Применяя те или иные методы и инструменты, кредитный риск управляется на всех определяющих стадиях жизненного цикла кредитного продукта: разработка основных положений банковской политики, начальные стадии (знакомство) работы с потенциальным клиентом, координация целей банка и интересов клиента, оценка кредитоспособности заемщика, структурирова¬ние качественных характеристик кредита, кредитный монито¬ринг, работа с проблемными кредитами, применение санкций и т.д. Анализ рынка и стратегия проведения кредитных операций предполагают формулировку и реализацию целей, условий и принципов выдачи кредитов различным типам заемщиков, сфе¬рам предпринимательской деятельности. На этом же этапе опре¬деляются полномочия по выдаче ссуд, предельный размер креди¬та одному заемщику, требования к погашению и обеспечению соответствующего качества кредитного портфеля и т.д.

- Идентификация и оценка кредитного риска.

Под идентификацией кредитных рисков понимается выявление существенных качественных и количественных свойств рисков, разрушительный потенциал, анализ размера ущерба, а также динамику рисков во времени, степень взаимосвязи между ними и изучение факторов, влияющих на них.

В общем случае решение задачи идентификации рисков предполагает сбор информации о составе и характере возможных опасностей, их источников, причинах и фактах, обуславливающих проявление соответствующих неблагоприятных событий, а также информации об объекте, его ресурсном потенциале, возможных видах ущерба, степени подверженности влиянию различных событий.

На этапе идентификации (распознавания) кредитного риска выявляется, какому виду риска может быть подвержена иная банковская операция, с целью дальнейшего прогнозирования величины ущерба и принятия мер по его возмещению.

Процесс идентификации отдельных кредитных рисков включает в себя следующие мероприятия: определение перечня внешних кредитных рисков в разрезе каждого направления банковской деятельности или отдельных банковских операций; определение перечня внутренних кредитных рисков, присущих отдельным видам деятельности или намечаемых банковских операций; формирование общего портфеля банковских рисков, связанных с предстоящей деятельностью банка.

Оценка кредитных рисков начинается уже на начальной стадии жизненного цикла кредитного продукта - знакомства с потенциальным заемщиком (оценка кредитного предложения), когда решаются исходные вопросы.

• насколько хорошо известна или может быть определена моральная и этическая репутация заемщика, также как т его предпринимательская репутация, его возможности и способности в сферах производства, маркетинга и финансового управления;

• насколько хорошо подготовлено и обосновано кредитное предложение, насколько оно реалистично с экономической, деловой, социальной, экологической точки зрения;

• насколько цель займа и его базовые характеристики приемлемы для банка с точки зрения диверсификации риска кредитного портфеля или, наоборот, его концентрации по заемщикам, отраслям, территориям, социальным слоям и т.д.

Положительная предварительная оценка открывает следующий, важнейший этап жизненного цикла кредитного продукта, который с позиций управления кредитным риском носит название кредитоспособности клиента, а также проекта кредита.

Американская система оценки кредитоспособности применяет правило пяти «Си»,

• характер, репутация;

• финансовые возможности;

• капитал, имущество, личное состояние;

• условия, состояния окружающей среды;

• обеспечение, возможность создания и качество альтернативных денежных потоков.

Положительное заключение о кредитоспособности позволяет перейти к следующему этапу - структурированию ссуды, где среди прочих определяется позиция банка по параметрам обесценения ссуды, условия погашения и т.д.

Далее наступает очередь кредитного договора, где основные пункты защиты от кредитного риска документируются и приобретают правовую основу.

В ходе реализации кредитного банковского продукта осуществляется архивный и оперативный кредитный мониторинг - контроль за выполнением, соблюдением условий договора. Архивный включает контроль за ходом погашения ссуды через сбор и группировку документов (кредитное досье), содержащих в том числе и материалы о динамике кредитоспособности клиента, состоянии окружающей среды, обеспечении ссуды и т.д. Целью оперативного кредитного мониторинга является обнаружение, возможно более раннее, и идентификация проблемных кредитов.

13. Методы управления факторной стороной кредитного риска

Методы нейтрализующие факторную сторону риска:

- оценка кредитоспособности в направлениях: заемщик, среда, проект

- разграничения полномочия принятия кредитного решения в зависимости от размера кредита и величины потенциального риска

- связанное финансирование проекта, частично за счет собственных средств заемщика

- наличие в структуре менеджмента и организация работы с проблемными кредитами

- защитная конверсия условий долга, предусмотренная в договорах (улучшение информационного обеспечения, рост залогов, штрафы, пени, неустойки, увеличение процентов и т. д.)

- деятельность внутренних специальных организационных структур (отделы кредитоспособности, службы безопасности и т. д.)

- платные услуги специализированных фирм, помогающие заемщику вернуть долг

- использование юридической ответственности

14. Работа с проблемными кредитами в управлении кредитным риском

Существует несколько вариантов организации работы с проблемной задолженностью:

1. Создание в банке отдельного подразделения, отвечающего за работу с проблемной задолженностью, или создание при банке <дочерней> компании - коллекторского агентства, занимающегося только проблемной задолженностью банка.

2. Передача долгов для взыскания неспециализированным компаниям.

3. Передача проблемной задолженности для взыскания независимым коллекторским агентствам, специализирующимся на работе с проблемными кредитами.

1. Если банк выбирает первый вариант, то для его эффективной работы необходимо как минимум:

• научиться сегментировать проблемную задолженность, т. е. постоянно анализировать портфель проблемных кредитов, выделяя сегменты, например, по типу должников или по продуктам;

• выработать наиболее эффективные стратегии работы с каждым сегментом проблемной задолженности. Важные вопросы, которые необходимо решить: целесообразно ли для банка дальнейшее продолжение отношений с данным клиентом, как долго банк может себе позволить работать с каждым долгом, какие ресурсы могут быть направлены на работу с долгами, какова должна быть квалификация специалистов, участвующих в работе с проблемными долгами, и множество других вопросов;

• формализовать и стандартизировать бизнес-процессы по возврату проблемной задолженности, что позволит установить полный контроль за процессом возврата и, главное, наиболее эффективно управлять процессом возврата кредитов;

• внедрить специальное программное обеспечение, позволяющее повысить эффективность процесса возврата за счет сокращения операционных расходов (на 15%) и увеличения производительности труда сотрудников (до 160%), наладить систему предоставления отчетов;

• создать профессиональный телефонный центр или повысить эффективность существующего;

• постоянно увеличивать штат коллекторов, сотрудников телефонного центра, юристов и т. д.

2. Сегодня на российском рынке работает ряд компаний, которые оказывают услуги по возврату проблемной задолженности. Как правило, это или компании, предоставляющие услуги по взысканию долгов в судебном порядке, или <неформальные объединения>, занимающиеся <выколачиванием> долгов.

3. Существует также практика привлечения агентства на каком-либо отдельном этапе работы с просроченной или проблемной задолженностью: например, для обзвона заемщиков, рассылки им уведомлений или получения судебных решений.

Следует отметить, что, передавая всех проблемных должников агентству, банки могут сконцентрировать свои усилия на работе с просроченной, но еще не проблемной задолженностью или заняться профилактикой возникновения просроченной задолженности. Тем самым будут одновременно достигнуты два результата: снижение уровня проблемной и просроченной задолженности

15. Методы управления результативной стороной кредитного риска

Методы нейтрализующие результативную сторону риска:

- диверсификация кредитного портфеля в направлении любой или комплекса качественных характеристик кредита в целях уменьшения кредитного риска

- создание альтернативных денежных потоков в виде залогов, гарантий, поручительств, страховок, создание резерва против рисков

- ограничения размера кредита выдаваемых одному заемщику

- выдача дисконтируемых ссуд

- секъюритизация кредита – продажа обуслуживания долга третьему лицу со скидкой.

16. Альтернативные денежные потоки в управлении кредитными рисками

Еще одной вполне логичной и вполне востребованной в сфере управления результативной стороной рисков является стратегическая концепция риск-менеджмента, определяемая термином -«компенсация». Реализация этой стратегической концепции предполагает нацеленность на активизацию альтернативных денежных потоков, идущих преимущественно не от носителей риска, а от третьих лиц и позволяющих возобновить финансовые потоки и восстановить финансовое состояние структур, на результат деятельности которых повлияли риски. Характерными инструментами, используемыми для реализации этой стратегической концепции, являются как входящие в инструментальные комплексы иных концепций, так и специализированные:

• внутренние и внешние резервы;

• залоги;

• заклады;

• взыскания с дебиторской задолженности;

• перевод кредиторской задолженности;

• гарантии;

• поручительства;

• страхование;

• целевые пособия и финансовая помощь;

• пожертвования;

17. Депозитный риск и методы его управления

Депозитный риск связан с досрочным отзывом вкладчиками своих вкладов из банка. Тогда коммерческим банкам приходится проводить большую работу по привлечению различного рода вкладов. Наиболее распространены депозиты до востребования и срочные вклады. Для уменьшения депозитного риска применяются некоторые условия дифференциации срочных вкладов.

18. Факторы и проявления риска ликвидности

Риск ликвидности связан с реальным или потенциальным дефицитом у банков финансовых ресурсов и по количеству и по качеству, необходимых для выполнения им своих обязательств (возврат депозитов, вкладов, уплаты процентов и дивидендов по эмитированным ценным бумагам, уплаты налогов и т.д.) и осуществления активных банковских операций. Финансовые ресурсы должны формироваться в соответствии с требованиями достаточности, своевременности, состава (счета, наличные, ценные бумаги, материальные объекты и т.д.).

Нейтрализация риска ликвидности может быть осуществлена балансировкой сроков привлечения и размещения ресурсов, а ткже защитой от кредитного риска.

Риск ликвидности также связан с невозможностью быстрой конверсии финансовых активов в платежные средства без потерь.

Банки располагают двумя источниками обеспечения ликвидности - внутренними и внешними.

Внутренняя ликвидность воплощена в определенных видах быстро реализуемых активов, для которых имеется устойчивый рынок и которые являются надежным объектом помещения денег и глазах инвестора. Примером могут служить краткосрочные государственные ценные бумаги, которые легко реализуются на денежном рынке.

Внешняя ликвидность может быть обеспечена путем приобретения банком на черном рынке таких обязательств, которые увеличат его запас ликвидных средств, например, покупкой у другого банка резервных остатков, приобретением передаваемых вкладных сертификатов. При этом банк, проводя политику управления обязательствами, не только повышает свою ликвидность, но и может обеспечить себе дополнительный доход, с выгодой использует полученные средства.

Причиной роста риска ликвидности может быть не только невозможность оперативного привлечения денежных ресурсов на межбанковском рынке, но и ошибки в планировании, некомпетентность персонала, низкое качество кредитного портфеля (угроза невозврата большой доли выданных кредитов).

19. Методы управления и нейтрализации риска ликвидности

Нейтрализация риск ликвидности может быть осуществлена балансировкой сроков привлечения и размещения ресурсов, а также защитой от кредитного риска.

Риск ликвидности так же связан с невозможностью быстрой конверсией финансовых активов в платежные средства без потерь. Банки располагают 2 источниками обеспечения ликвидности – внутренними и внешними.

Внутренняя ликвидность воплощена в определенных видах быстрореализуемых активов, для которых имеется устойчивый рынок и которые являются надежным объектом помещения денег в глазах инвестора. Примером могут служить краткосрочные гос. ц/б, которые легко реализуются на денежном рынке.

Внешняя ликвидность может быть обеспечена путем приобретения банком на черном рынке таких обязательств, которые увеличат его запас ликвидных средств, например, покупкой у другого банка резервных остатков, приобретением передаваемых вкладных сертификатов.

20. Формирующие (косвенные) риски в банковском риск – менеджменте (страновой, отраслевой и т. д.)

Основные области и факторы, предопределяющие образование рисков (в рамках рассматриваемых выше базовых сфер). По этому классификационному подходу (по признаку) можно выделить среди природных рисков такие, как космические риски (метеоритных атак, излучений и др.), риски атмосферы (ураганы, смерчи, ливни и др.), водной стихии (шторма, цунами и др.), почвы (землетрясение), ландшафта (лавины, оползни), фауны, флоры. Технологические риски конкретизируются как риски агрессивных технологий (шум, вибрация, температура, занимаемые площади, воздействие на коммуникации и др.) и риски неадекватных технологий (слишком упрощенные или слишком сложные). Среди социальных рисков можно назвать религиозные риски, риски социокультурных факторов, риски местной социальной среды, риски социальных неравенств, риски пассионарности (социальной активности). Рыночные риски выделяют риски покупателей (спроса), риски товара, риски продавца (предложение), риски рыночной организации и инфраструктур, риски рыночной информации;

области обнаружения, идентификации, оценки (информации, информационных каналов, индикации) могут быть рассмотрены если не как формирующие сами риски, то во многом предопределяющие параметры рисков группы факторов. Из информационных рисков наиболее значимы риски недостаточной информации, риски некачественной информации, риски излишней информации, риски неадекватной (объемы, содержание, сроки) информации;

21. Понятие, факторы и проявление процентного риска – шанса.

Процентный риск - это риск того, что средняя стоимость привлеченных средств банка, т.е. депозитов и взятых взаймы денег, связанных с предоставлением кредита, может обогнать в течение срока действия кредита среднюю процентную ставку по кредитам. Процентный шанс действует в обратном направлении. Процентный риск-шанс проявляется в колебаниях процентной марки банка, а его причина - чувствительность ценовых характеристик активных и пассивных банковских продуктов к колебаниям цен финансовых рынков.

Управление процентным риском включает управление как активами (кредитами и инвестициями), так и обязательствами (заемными средствами) банка. Особенность этого управления состоит в том, что оно имеет границы. Управление активами ограничено, во-первых, требованиями ликвидности и кредитным риском, которые определяют содержание портфеля рисковых активов банка, во-вторых, деловой конкуренцией со стороны других банков, которая ограничивает свободу в выборе цены кредита. Управление обязательствами затруднено, во-первых, ограниченным выбором и размером долговых инструментов (займов и т.д.), которые банк может успешно размещать среди своих вкладчиков и других кредиторов в любой момент времени, т.е. ограничена доступность средств, нужных для выдачи кредита, во-вторых, ценовой конкуренцией со стороны других банков, а также небанковских кредитных учреждений на имеющиеся средства.

Задачи управления процентным риском-шансом включают минимизацию этого риска в пределах прибыльности банка и целей ликвидности.

Выделяются два вида процентного риска: позиционный риск и структурный риск. Позиционный - это риск по какой-то одной позиции, структурный - это риск в целом по балансу банка, вызванный изменениями на денежном рынке в связи с колебаниями процентных ставок.

Процентами риск-шанс влияет как на прибыль, полученную от процентов, так и на баланс в целом.

22. Схема построения и управления кредитными ГЭПами

23. Оговорки, хеджирование как методы управления рисками – шансами

Валютный риск можно уменьшить путем применения различных методов. Среди них - защитные оговорки, валютные оговорки, хеджирование и др.

Защитные оговорки - определенные условия, включаемые по соглашению сторон в договора или межгосударственные экономические соглашения, предусматривающие возможность изменения или пересмотра первоначальных условий договора в процессе его исполнения.

Валютная оговорка. В соответствии с ней сумма денежных обязательств меняется в зависимости от изменения курсовою соотношения между валютой платежа и какой-то другой, более устойчивой валютой, определенной в качестве валюты оговорки.

Хеджирование (ограждение) предусматривает создание встречных требований и обязательств в инвалюте. Наиболее распространенный вид хеджирования - заключение срочных валютных сделок.

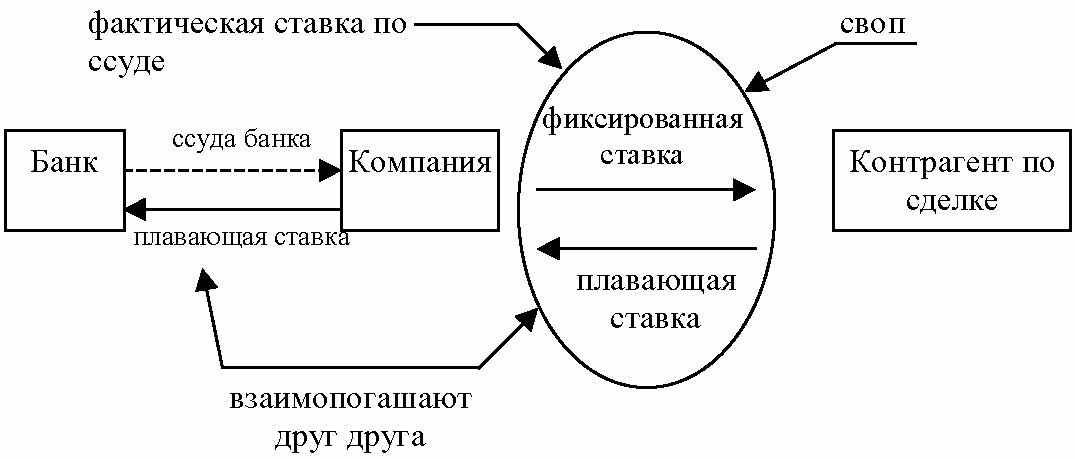

24. Схема процентного «СВОП»а.

Процентный СВОП – это контрактное соглашение между двумя сторонами, например, между коммерческим банком и клиентом, об обмене процентными платежами на определенную, заренее оговоренную фиксированную сумму. Или, более конкретно, одна сторона заплатит другой стороне фиксированный процент на какую-то сумму и получит платеж по плавающей процентной ставке от другой стороны

Поскольку своп всегда является обменом, имеют место два противоположных денежных потока.

Структура свопа: В своей простейшей форме процентный своп может быть проведен двумя сторонами. Первой, например, стороной может быть заемщик, желающий платить процент по твердой ставке, но который уже получил ссуду по плавающей ставке или в силу обстоятельств имеет доступ к более выгодным плавающим ставкам, а второй стороной может быть заемщик, желающий платить процент по плавающей ставке, но который уже получил ссуду по твердой ставке или может получить ссуду по твердой ставке, более низкой, чем другая сторона.

Заемщик, желающий платить фиксированный процент, берет ссуду на необходимую сумму, но по своей, более выгодной плавающей ставке. Заемщик, желающий платить по плавающей ставке, берет ссуду на такую же сумму по наиболее выгодной фиксированной ставке (если заемщик выходит на рынок свопов с уже имеющимся долгом, то он не будет брать новую ссуду).

Затем обе стороны заключают соглашение, по которому каждая берет на себя обязательство платить другой сумму, равную стоимости процентных платежей другой стороны. Платежи осуществляются только в отношении процентов по долгу, платежи же по основной сумме долга не производятся ни одной из сторон соглашения. В результате такого обмена каждая сторона может получить желаемый тип процентной ставки, твердой или плавающей, на приемлемых условиях.

25. Валютный риск-шанс. Валютные ГЭПы

Валютный риск-шанс связан с неопределенностью валютных процентных ставок, зависящих от колебаний валютных курсов. Он оказывает влияние на заемщиков, кредиторов, инвесторов и спекулянтов, которые совершают сделки в иностранных валютах.

Валютный риск включает три разновидности:

• экономический риск;

• риск перевода;

• риск сделок.

Экономический риск для банка состоит в том, что стоимость его активов и пассивов может меняться в большую или меньшую сторону (в национальной валюте).

Риск перевода имеет бухгалтерскую природу, связан с различиями в учете активов и пассивов в инвалюте. Если происходит падение курса инвалюты, в которой выражены эти активы, то падает стоимость активов, величина активов уменьшается, падает размер акционерного капитала фирмы или банка.

Риск сделок возникает из-за неопределенности стоимости в национальной валюте инвалютной сделки в будущем. Изменение прибыльности фирмы означает изменение се кредитоспособности, а поэтому для банка очень важно быть в курсе валютных сделок клиента.

Валютный шанс может быть реализован созданием и управление валютными ГЭПами.

Валютный риск можно уменьшить путем применения различных методов. Среди них - защитные оговорки, валютные оговорки, хеджирование и др.

Защитные оговорки - определенные условия, включаемые по соглашению сторон в договора или межгосударственные экономические соглашения, предусматривающие возможность изменения или пересмотра первоначальных условий договора в процессе его исполнения.

Валютная оговорка. В соответствии с ней сумма денежных обязательств меняется в зависимости от изменения курсовою соотношения между валютой платежа и какой-то другой, более устойчивой валютой, определенной в качестве валюты оговорки.

Хеджирование (ограждение) предусматривает создание встречных требований и обязательств в инвалюте. Наиболее распространенный вид хеджирования - заключение срочных валютных сделок.

26. Фондовый (инвестиционный) риск-шанс. Фондовые ГЭПы

В современной экономической литературе встречаются различные подходы к понятию фондового или инвестиционного

риска.

Первый, более узкий подход, трактует инвестиционный риск аналогично процентному и валютному риску-шансу как неуверенность в будущем движении стоимости и доходов ценных бумаг, в которые банк инвестировал свои средства.

Второй, более широкий подход, объединяет в понятии фондового, инвестиционного риска весь комплекс многочисленных рисков, связанных с проведением операций на рынке ценных бумаг:

• систематический риск - риск падения рынка ценных бумаг в целом, не связан с конкретной ценной бумагой:

• позиционный риск - объединяет все виды рисков, связанных с конкретной ценной бумагой;

• селективный риск - риск неправильного выбора ценных бумаг для инвестирования, связан с неверной оценкой их инвестиционных качеств;

• временной риск - риск эмиссии, покупки или продажи ценной бумаги в неподходящий момент, что может принести убытки;

• риск законодательных изменений может потребовать дополнительных организационных усилий (перерегистра-

ций, изменения условий и т.д.) и соответственно дополнительных затрат;

• риск ликвидности связан с трудностями реализации ценной бумаги и возможными потерями из-за изменения оценки ее качества;

• кредитный риск - риск неплатежеспособности эмитента ценных бумаг;

• инфляционный риск - риск падения реальных доходов инвесторов под влиянием инфляции;

• процентный риск - риск снижения курсовой стоимости ценных бумаг под влиянием роста процентных ставок на рынке;

• страновой риск (политический, социальный, экономический) - риск возможных потерь средств, инвестированных в ценные бумаги фирм, находящихся под юрисдикцией страны с неустойчивым политическим, социальным и экономическим положением;

• региональный риск может возникать в связи с особенностями политической и экономической ситуации регионов (моноиродуктовое направление экономики, сложные природные условия, сепаратизм властей и др.);

• отраслевой риск связан со спецификой отдельных отраслей (подверженность или нет циклическим колебаниям, «молодые», стабильные и «умирающие» отрасли и др.);

• валютный риск - риск, связанный с вложением в валютные ценные бумаги и обусловленный изменением курса иностранной валюты;

• риск поставки риск невыполнения обязательств продавцом по своевременной поставке ценной бумаги, этот риск особо значим для коротких, спекулятивных операций;

• операционный риск - риск потерь, связанных с низким качеством работы технического персонала, нарушениями технологий операций с ценными бумагами, компьютерным мошенничеством, неполадками в работе компьютерных систем по обработке информации, связанной с ценными бумагами.