Оглавление Лекции №1-2 Основные понятия и определения экономики недвижимости

| Вид материала | Лекции |

- Тема: Основные понятия и определения, 164.71kb.

- Курс лекции по компьютерным сетям Оглавление, 1945.76kb.

- Интернет-Университет Информационных Технологий, 876.76kb.

- Надежность в технике основные понятия. Термины и определения гост 27. 002-89 государственный, 583.36kb.

- Лекции по курсу Основы технологии машиностроения, 37.78kb.

- Тема: Основные понятия и определения, 121.92kb.

- Федеральный закон, 690.72kb.

- Ланин Борис Евсеевич Оглавление Оглавление 1 лекция, 810.53kb.

- Лекции №1-4 для иностранных студентов Тема: «Введение. Основы безопасности жизнедеятельности,, 291.17kb.

- Понятие, цели и принципы оценки недвижимости, 605.4kb.

Этапы процесса оценки

Процесс оценки недвижимости состоит из этапов, выполняемых последовательно специалистом-оценщиком для определения ее стоимости.

На этапе «Определение проблемы» осуществляется постановка задачи, которую необходимо решить:

– объект оценки описывают на основе соответствующих юридических документов, подтверждающих права на недвижимость;

– проводится установление имущественных прав, связанных с объектом;

– устанавливается дата проведения оценки – календарная дата, по состоянию на которую определяется стоимость объекта оценки;

– указываются цели оценки объекта;

– устанавливается вид стоимости, который необходимо определить в соответствии с поставленной целью;

– формулируются ограничивающие условия – заявления в отчете, описывающие препятствия или обстоятельства, которые влияют на оценку стоимости имущества.

На этапе «Предварительный осмотр и план оценки» определяется:

- какие данные необходимы и достаточны для анализа объекта,

- устанавливаются источники их получения;

- выбирается персонал, специализирующийся на оценке заданного класса объектов;

- составляется план выполнения работ по оценке и

- заключается в письменной форме договор между оценщиком и заказчиком.

Договор не требует нотариального удостоверения и должен содержать:

- основания заключения договора,

- вид объекта оценки,

- вид определяемой стоимости (стоимостей) объекта оценки,

- денежное вознаграждение за проведение оценки объекта оценки,

- сведения о страховании гражданской ответственности оценщика,

- точное указание на объект (объекты) оценки,

- сведения о наличии у оценщика лицензии на осуществление оценочной деятельности и

- срока, на который данная лицензия выдана.

Оценка объекта может проводиться оценщиком только при соблюдении требования к независимости оценщика и должен быть зафиксирован в договоре об оценке.

На этапе «Сбор и проверка данных» оценщик осуществляет сбор и обработку следующей информации и документации:

– правоустанавливающих документов, сведений об обременении объекта оценки правами иных лиц;

– данных бухгалтерского учета и отчетности, относящихся к объекту

оценки;

– информации о технических и эксплуатационных характеристиках объекта оценки;

– информации, необходимой для установления количественных и качественных характеристик объекта оценки с целью определения его стоимости, а также другой информации, связанной с объектом оценки.

Оценщик определяет и анализирует рынок, к которому относится объект оценки, его историю, текущую конъюнктуру и тенденции, а также аналоги объекта оценки и обосновывает их выбор.

Данные, которые собирает и анализирует оценщик, можно разделить на общие и специальные.

Общие данные включают информацию об экономических, социальных, государственно-правовых, экологических факторах, значительно влияющих на стоимость объекта оценки.

К специальным данным относится информация об оцениваемой недвижимости и ее аналогах: сведения о правах на объект, определение соответствия способа использования существующему законодательству, характеристику самого строения и земельного участка, на котором он расположен.

На следующем этапе процесса оценки проводится анализ наилучшего и наиболее эффективного использования как уже застроенного, так и предположительного вакантного земельного участка. С учетом проведенного анализа определяется его стоимость.

Этап «Применение подходов к оценке» включает определение стоимости объекта традиционными подходами к оценке. Оценщик при проведении оценки обязан использовать затратный, сравнительный и доходный подходы к оценке, самостоятельно определяя конкретные оценочные методы в рамках каждого из подходов к оценке.

Под методом оценки понимают способ расчета стоимости оцениваемого объекта в рамках одного из подходов к оценке.

Затем проводится согласование полученных результатов. «Согласование результата оценки» – это получение итоговой оценки имущества на основании результатов применения различных подходов к оценке. Как правило, один из подходов считается базовым, два других необходимы для корректировки получаемых результатов. При этом учитывается значимость и применимость каждого подхода в конкретной ситуации. Из-за неразвитости рынка, специфичности объекта или недостаточности доступной информации некоторые из подходов в конкретной ситуации невозможно применить.

Затем с учетом всех значимых параметров на базе экспертного мнения оценщика устанавливается итоговая величина стоимости объекта. Эта величина должна быть выражена в рублях в виде единой величины, если в договоре об оценке не предусмотрено иное.

Итоговая величина стоимости объекта оценки, указанная в отчете об оценке, составленном в порядке и на основании требований, установленных Федеральным законом «Об оценочной деятельности в Российской Федерации», стандартами оценки и нормативными актами по оценочной деятельности уполномоченного органа по контролю за осуществлением оценочной деятельности в Российской Федерации, может быть признана рекомендуемой для целей совершения сделки с объектом оценки, если с даты составления отчета об оценке до даты совершения сделки с объектом оценки или даты представления публичной оферты прошло не более 6 месяцев.

На заключительном этапе выполняется составление отчета об оценке – документа, содержащего обоснование мнения оценщика о стоимости имущества. При составлении отчета об оценке оценщик обязан использовать информацию, обеспечивающую достоверность отчета об оценке как документа, содержащего сведения доказательственного значения.

Итак, проведение оценки включает в себя несколько этапов:

– установление количественных и качественных характеристик объекта оценки;

– анализ рынка, к которому относится объект оценки;

– выбор метода или методов оценки в рамках каждого из подходов к оценке и осуществление необходимых расчетов;

– обобщение результатов, полученных в рамках каждого из подходов к оценке, и определение итоговой величины стоимости объекта оценки;

– составление и передача заказчику отчета об оценке.

При решении вопроса о целесообразности финансирования инвестиций в недвижимость наиболее значимыми считаются результаты, полученные на основе применения доходного подхода.

8 вопрос

Основные подходы к оценке стоимости объектов недвижимости

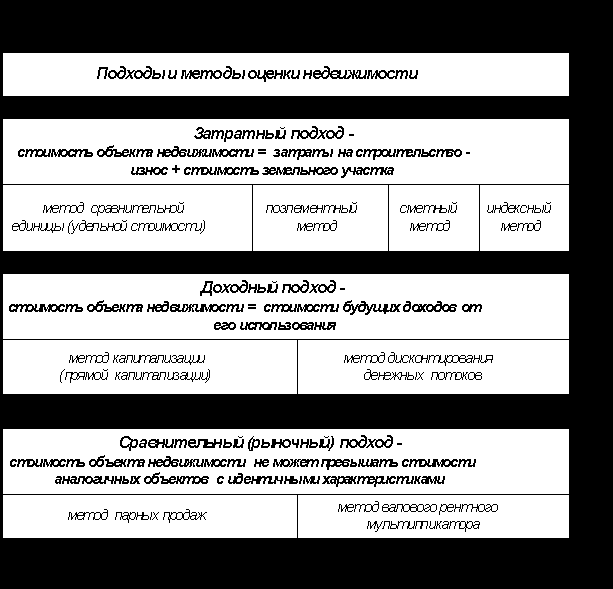

В теории оценки приносящей доход недвижимости известно три основных подхода к оценке, на базе которых строятся конкретные методы оценки недвижимости: затратный подход, доходный подход, рыночный подход (сравнительный подход).

Затратный – подход, основанный на предположении, что затраты на строительство объекта (за минусом износа) в совокупности с рыночной стоимостью земельного участка, на котором этот объект находится, является приемлемым ориентиром для определения рыночной стоимости всего объекта недвижимости.

Доходный – подход к оценке, базирующийся на предположении, что между стоимостью объекта недвижимости и доходом, который этот объект может приносить, существует определенное соотношение.

Рыночный – подход, основанный на анализе фактических сделок купли-продажи аналогичных объектов недвижимости и сравнении их с оцениваемым объектом и внесении соответствующих поправок на различия, которые имеются между сопоставимыми объектами и оцениваемым объектом.

Правильный выбор подхода к оценке конкретного объекта недвижимости является залогом адекватной оценки. При развитом рынке и информационной инфраструктуре все три подхода теоретически должны давать одинаковую оценку стоимости недвижимости. Однако такая ситуация – довольно редкое явление. Это связано с тем, что рынок недвижимости является несовершенным рынком.

8.1 Подходы к оценке недвижимости

8.1.1 Сравнительный подход

Сравнительный подход к оценке -это совокупность методов оценки стоимости, основанных на сравнении объекта оценки с его аналогами, в отношении которых имеется информация о ценах сделок с ними.

Условия применения сравнительного подхода:

1. Объект не должен быть уникальным.

2. Информация должна быть исчерпывающей, включающей условия совершения сделок.

3. Факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы.

Основные требования к аналогу:

- аналог похож на объект оценки по основным экономическим, материальным, техническим и другим характеристикам;

- сходные условия сделки.

Сравнительный подход базируется на принципах:

- замещения;

- сбалансированности;

- спроса и предложения.

Этапы сравнительного подхода:

- изучение рынка;

- сбор и проверка достоверности информации о предлагаемых на продажу или недавно проданных аналогах объекта оценки;

- сравнение данных об отобранных аналогах и объекте оценки;

- корректировка цен продаж выбранных аналогов в соответствии с отличиями от объекта оценки;

- установление стоимости объекта оценки.

Для определения итоговой стоимости оцениваемой недвижимости необходима корректировка сопоставимых продаж. Расчет и внесение корректировок производится на основе логического анализа предыдущих расчетов с учетом значимости каждого показателя. Наиболее важным является точное определение поправочных коэффициентов.

Преимущества сравнительного подхода:

1. В итоговой стоимости отражается мнение типичных продавцов и покупателей.

2. В ценах продаж отражается изменение финансовых условий и инфляция.

3. Статически обоснован.

4. Вносятся корректировки на отличия сравниваемых объектов.

5. Достаточно прост в применении и дает надежные результаты.

Недостатки сравнительного подхода:

1. Различия продаж.

2. Сложность сбора информации о практических ценах продаж.

3. Проблематичность сбора информации о специфических условиях сделки.

4. Зависимость от активности рынка.

5. Зависимость от стабильности рынка.

6. Сложность согласования данных о существенно различающихся продажах.

8.1.2 Затратный подход

Затратный подход -это совокупность методов оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки с учетом накопленного износа. Базируется на предположении, что покупатель не заплатит за готовый объект больше, чем за создание объекта аналогичной полезности.

При применении этого подхода учитываются затраты инвестора, а не подрядчика.

В основе этого подхода лежит принцип замещения.

Информация, необходимая для применения затратного подхода:

- уровень заработной платы;

- величина накладных расходов;

- затраты на оборудование;

- нормы прибыли строителей в данном регионе;

- рыночные цены на строительные материалы.

Этапы затратного подхода:

- расчет стоимости земельного участка с учетом наиболее эффективного использования (Сз);

- расчет затрат на новое строительство оцениваемых строений (Снс);

- расчет накопленного износа (Ин):

- физический износ - износ, связанный со снижением работоспособности объекта в результате естественного физического старения и влияния внешних неблагоприятных факторов;

- функциональный износ - износ из-за несоответствия современным требованиям, предъявляемым к подобным объектам;

- внешний износ - износ в результате изменения внешних экономических факторов;

- расчет стоимости улучшений с учетом накопленного износа: Су=Снс-Си;

- определение итоговой стоимости недвижимости: Сзп= Сз+Су.

Преимущества затратного подхода:

1. При оценке новых объектов затратный подход является наиболее надежным.

2. Данный подход является целесообразным и/или единственно возможным в следующих случаях:

- анализ наилучшего и наиболее эффективного земельного участка;

- технико-экономический анализ нового строительства и улучшений;

- оценка общественно-государственных и специальных объектов;

- оценка объектов на малоактивных рынках;

- оценка для целей страхования и налогообложения.

Недостатки затратного подхода:

1. Затраты не всегда эквивалентны рыночной стоимости.

2. Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда.

3. Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же объекта, так как в процессе оценки из стоимости строительства вычитается накопленный износ.

4. Проблематичность расчета стоимости воспроизводства старых строений.

5. Сложность определения величины накопленного износа старых строений и сооружений.

6. Отдельная оценка земельного участка от строений.

7. Проблематичность оценки земельных участков в России.

8.1.3 Доходный подход

Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести.

Доходный подход- это совокупность методов оценки стоимости недвижимости, основанных на определении текущей стоимости ожидаемых от нее доходов.

Основной предпосылкой расчета стоимости таким подходом является сдача в аренду объекта недвижимости. Для преобразования будущих доходов от недвижимости в текущую стоимость осуществляется капитализация дохода.

Капитализация дохода -это процесс, определяющий взаимосвязь будущего дохода и текущей стоимости объекта.

Базовая формула доходного подхода (IRV - формула):

V=I/R,

где V -стоимость недвижимости,

I -ожидаемый доход от оцениваемой недвижимости.

Под доходом обычно подразумевается чистый операционный доход, который способна приносить недвижимость за период,

R -норма дохода или прибыли -это коэффициент или ставка капитализации.

Коэффициент капитализации -норма дохода, отражающая взаимосвязь между доходом и стоимостью объекта оценки.

Различают два вида капитализации:

- прямая капитализация;

- капитализация дохода по норме отдачи на капитал.

При прямой капитализации рассматривают две величины: годовой доход и ставка капитализации.

Ставка капитализации -это отношение рыночной стоимости имущества к приносимому им чистому доходу.

Ожидаемый доход определяется в результате анализа доходов в течении периода владения недвижимостью.

Ставка дисконтирования -норма сложного процента, которая применяется при пересчете в определенный момент времени стоимости денежных потоков, возникающих в результате использования имущества.

Этапы доходного подхода:

1. Расчет суммы всех возможных поступлений от объекта оценки.

2. Расчет действительного валового дохода.

3. Расчет расходов, связанных с объектом оценки:

- условно-постоянные;

- условно-переменные (эксплуатационные);

- резервы.

4. Определение величины чистого операционного дохода.

5. Преобразование ожидаемых доходов в текущую стоимость.

ВЫВОД - Подходы к оценке недвижимости

Известно несколько десятков методов оценки недвижимости, используемых для различных объектов. Выбор того или иного метода оценки зависит от ряда факторов, таких как характер объекта, функции и цели оценки. Рекомендуется выбирать наибольшее количество используемых методов, чтобы при согласовании оценки получить наиболее точную стоимость.

Все методы группируются в три подхода к оценке недвижимости (рис.2):

- сравнительный;

- доходный;

- затратный.

Рис. 2 Методы оценки недвижимости в соответствии с группировкой

9 вопрос

Отчет об оценке недвижимости

Отчет об оценке – это письменный документ, отвечающий всем требованиям профессиональной этики, понятным и доступным образом отражающий ход процесса оценки и содержащий в себе использованные оценщиком исходные данные, их анализ, выводы и итоговую величину стоимости.

Приложение к отчету об оценке содержит все фотографии, зарисовки и карты, не включенные в основные разделы отчета. Иногда в приложение включают словарь терминов.

В отчете, помимо ограничивающих условий, могут быть указаны допущения – утверждения, сделанные оценщиком в процессе оценки на основе его профессионального мнения, но не подкрепленные фактическими данными.

Рассмотрим основные требования к содержанию отчета об оценке и учебный пример об оценке объекта недвижимости.

Отчет об оценке объекта оценки должен быть составлен в письменной форме и передан заказчику своевременно. Отчет не должен допускать неоднозначного толкования или вводить в заблуждение. Если определяется не рыночная, а иные виды стоимости, должны быть указаны критерии установления результата оценки и причины отступления от возможности определения рыночной стоимости объекта оценки.

Согласно ст. 11 Закона «Об оценочной деятельности в Российской Федерации», в отчете об оценке указываются:

– дата составления и порядковый номер отчета;

– основание для проведения оценщиком оценки объекта оценки;

– юридический адрес оценщика и сведения о выданной ему лицензии на осуществление оценочной деятельности по данному виду имущества;

– точное описание объекта оценки, а в отношении объекта оценки, принадлежащего юридическому лицу, – реквизиты юридического лица и балансовая стоимость данного объекта оценки;

- стандарты оценки - для определения соответствующего вида стоимости объекта оценки;

- количественные и качественные характеристики объекта оценки.

Отчет может также содержать иные сведения, которые, по мнению оценщика, очень важны для полноты отражения примененного им метода расчета стоимости конкретного объекта оценки.

Отчет собственноручно подписывается оценщиком и заверяется печатью.

В случае наличия спора о достоверности величины рыночной или иной стоимости объекта оценки, установленной в отчете, указанный спор подлежит рассмотрению судом.

Структура отчета об оценке

Сопроводительное письмо.

1. Общие сведения.

1.1. Основные факты и выводы.

1.2. Цель оценки.

1.3. Оцениваемые права.

1.4. Сертификат качества оценки.

1.5. Квалификация оценщиков.

1.6. Сделанные допущения и ограничивающие условия.

2. Используемая терминология и процесс оценки.

3. Анализ объекта оценки и его окружения.

3.1. Описание земельного участка.

3.2. Описание улучшений.

3.3. Общая характеристика региона.

3.4. Анализ рынка недвижимости города.

4. Анализ наилучшего и наиболее эффективного использования объекта

оценки (ННЭИ).

4.1. Анализ ННЭИ земельного участка как свободного.

4.2. Анализ ННЭИ земельного участка с имеющимися улучшениями.

5. Определение стоимости объекта оценки.

5.1. Определение стоимости земли.

5.2. Определение стоимости улучшений:

– затратным подходом,

– сравнительным подходом,

– доходным подходом.

6. Согласование результатов в итоговую оценку стоимости.

Лекция №5-6

ЭЛЕМЕНТЫ ФИНАНСОВОЙ МАТЕМАТИКИ ДЛЯ ОЦЕНКИ НЕДВИЖИМОСТИ

1. Стоимость денег во времени

В экономически развитых странах недвижимость – это объект вложения денежных средств с целью создания и получения выгод в будущем, т. е. недвижимость – это объект инвестирования. Инвестор ожидает, что вложенные сегодня деньги вернутся в большей сумме в будущем.

Как оценить экономическую эффективность инвестиций в недвижимость?

Очевидным является факт, что деньги, полученные через год или несколько лет, имеют меньшую стоимость, чем та же сумма денег в текущий момент времени, независимо от экономической ситуации и прогнозов на ее дальнейшее развитие.

Это различие текущей и будущей стоимости денег связано с тем, что сумма, полученная на какой-либо период времени раньше, чем аналогичная сумма, полученная позднее, может быть положена на банковский депозит под проценты и в момент получения второй сравниваемой суммы первая будет больше на величину накопленных за период между получением обеих сумм процентов.

При оценке денежных потоков используется временная теория денег: денежные потоки, возникающие в разные моменты времени приводятся к одному моменту времени.

Процессы преобразования текущей и будущей стоимости называются аккумулированием и дисконтированием.

Аккумулирование – это процесс приведения текущей стоимости денег к их будущей стоимости при условии, что эта сумма удерживается на счету в течение определенного времени, принося периодически накапливаемый процент.

Дисконтирование – это процесс приведения денежных поступлений от инвестиций к их текущей стоимости.

Понятия аккумулирования и дисконтирования базируются на определении сложного процента.

Сложный процент – это процент начислений как на основную сумму, так и на невыплаченные проценты, начисленные за предыдущий период.

Логика сложного процента очевидна:

− все деньги, которые оставлены на депозите, должны приносить процент;

− процент приносят только те деньги, которые оставлены на депозите.

Рассмотрим сущность этих процессов -

Компаундирование, дисконтирование и аннуитет.

Стоимость (ценность) приносящей доход недвижимости определяется текущей стоимостью рублей (сегодняшней их стоимостью), которые (рубли), как ожидается, будут получены в различные периоды времени в будущем от использования этой недвижимости.

Рубль, полученный через год или через 10 лет, стоит больше чем сегодня. Поэтому для оценки текущей (сегодняшней) стоимости недвижимости, необходимо сделать соответствующие расчеты по определенным формулам.

Каковы же принципы этих расчетов?

- Процедура компаундирования (накопления).

Суть метода, в том что можно посчитать как вырастит величина начального капитала при ожидаемом проценте прироста дохода при условии что прирост реинвестируется в исходный капитал.

Нарастание начального капитала в этом случае происходит в логике набегающего сложного процента, ее удобно проиллюстрировать следующим образом:

в момент времени равного нулю (t=0) у нас имеется 1рубль, тогда если этот рубль положен на 5 лет под 10% годовых :

1*1,1*1,1*1,1*1,1*1,1=1,610руб.

руб

рубФормула общего вида (формула компаундирования (накопления)).

где Е – норма дисконтирования (r, R);

n-число лет на которые мы вкладываем свой рубль.

Sn

S0

S01 2 ……..n-1 n

Рис.1 Рост базовой суммы по сложному проценту.

Рост базовых сумм по базовому проценту

∑руб

Траектория на рост капитала

Sn (неизвестная)

S0

. . .

n-1

n

t

0

Формула общего вида (формула компаундирования (накопления)).

Sn=S0(1+E)n

Sn=So(1+E)n - формула накопления.

В этой формуле Е имеет смысл накопления на капитал или стоимости денег.

2. Дисконтирование – понятие противоположное компаундированию и здесь корректно про процентные ставки Е говорить - норма приведения (норма дисконта).

Поскольку покупка недвижимости является актом инвестирования для того чтобы получить доходы в будущем, само дисконтирование в обычной практике является приведением будущих расходов и доходов к мере текущей ценности - к текущей стоимости цен.

При компаундировании приводили к конечной дате, при дисконтировании к начальной дате.

Дисконтирование по заданной норме дисконта

руб

Sn

Известна будущая ценность (стоимость)

S0

Неизвестна текущая стоимость (ценность)

Дисконтирование будущих доходов (сумм).

Е –норма дисконта.

Процесс дисконтирования обратен процессу компаундирования.

3. Аннуитет – будет рассмотрен далее.

Основной предмет финансовой математики – шесть функций денег (или шесть функций сложного процента).

Перечислим эти шесть функций и их обозначения в экономических формулах:

1. Будущая стоимость единицы (накопленная сумма единицы) – FV (Future value).

2. Будущая стоимость аннуитета (накопление единицы за период) – FVA (Future value of an annuity).

3. Фактор фонда возмещения – SFF (Sinking fund factor).

4. Текущая стоимость единицы (реверсии) – PV (Present value).

5. Текущая стоимость аннуитета – PVA (Present value of annuity).

6. Взнос на амортизацию единицы – IAO (Installment of amortize one).

Эти функции используются в различных финансовых расчетах. В дальнейшем будет подробно рассмотрена каждая из этих функций с точки зрения ее математической формулировки и сферы применения.

2. Шесть функций сложного процента

Во всех вычислениях с использованием сложного процента используется формула:

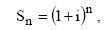

где Sn – сумма после n периодов;

i – периодическая ставка дохода;

n – количество периодов накоплений.

2.1. Будущая стоимость денежной единицы (накопленная сумма единицы)

FV (Future value)

Данная функция позволяет определить будущую стоимость инвестированной денежной единицы, исходя из предполагаемых ставки дохода, срока накопления и периодичности начисления процента:

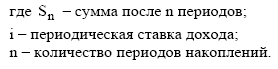

где FV – будущая стоимость денег;

PV – текущая стоимость денег.

Справедливость этого утверждения очевидна. Если на депозит положена сумма PV, то через один период начисления эта сумма станет равна:

через два периода она станет равна:

и так далее:

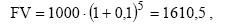

Пример.

$1000 вложено в банк под 10 % годовых. Какая сумма накопится на счете через 5 лет?

П р а в и л о 7 2 - х.

Иногда при расчетах приходится сталкиваться с задачей определения количества периодов начисления, по истечении которых первоначально депонированная сумма увеличивается вдвое. Очень просто решить эту задачу позволяет известное “Правило 72-х”, в основу которого положены логарифмы.

Количество периодов, необходимое для удвоения первоначальной суммы вычисляется так:

Данное правило показывает точные результаты при значениях i:

Срабатывает правило и в обратном порядке для определения ставки дохода, при которой депонированная сумма удвоится.

Правило 72-х.

Используется для примерного расчета за сколько наша сумма положенная на депозит удвоится, но при том условии что весь накопленный капитал остается на депозите. Хорошо работает при годовых ставках 3-13,5 проц.годовых). (почему-то процент по источникам разный – где правда)

Пример:

При вопросе за какой период времени удвоится вклад положенный под 3% годовых.

Б о л е е ч а с т о е, ч е м о д и н р а з в г о д, н а ч и с л е н и е п р о ц е н т о в.

Приведенные выше расчеты основывались на том предположении, что начисление процентов происходит один раз в год. Однако аккумулирование может происходить не только раз в год, но и чаще, например раз в квартал, раз в месяц и т. д. В этом случае формула будет выглядеть следующим образом:

где m – частота начисления процентов в год;

n – число лет, в течение которых происходит накопление.

Чем чаще начисляются проценты, тем больше накопленная сумма.

2.2. Будущая стоимость аннуитета (накопление единицы за период)

FVA (Future value of an annuity).

Часто бывает, что мы имеем дело не с единичным платежом, произведенным в определенный момент времени, а с серией платежей, происходящих в различные моменты времени.

Если эти платежи происходят через строго определенные промежутки времени, то такая серия называется аннуитетом.

Платежом k-го периода называется единовременный денежный вклад в этом периоде. Он обозначается через РМТ (payment).

Аннуитеты разделяются на следующие категории: равномерные и неравномерные, обычные и авансовые.

- Равномерным аннуитетом называется аннуитет, состоящий из серии равновеликих платежей.

- Противоположностью ему является неравномерный аннуитет, при котором величина платежей может быть разной в различных платежных периодах.

- Аннуитет называется обычным, если платежи осуществляются в конце каждого платежного периода, и авансовым, если платежи осуществляются в начале платежного периода.

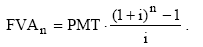

Вторая функция сложного процента показывает, какой будет стоимость серии равных сумм, депонированных в конце каждого из периодических интервалов, по истечении установленного срока.

Обычный аннуитет.

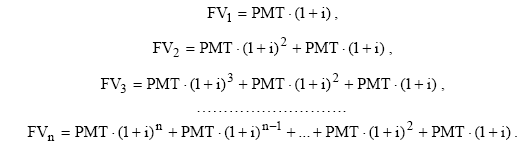

Очевидно, что будущая стоимость по окончании первого платежного периода ( FV1 ) будет равна:

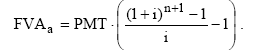

В данном случае имеет место геометрическая прогрессия, поэтому, применив известную из курса математики формулу суммы членов геометрической прогрессии, можно получить выражение для будущей стоимости обычного n- периодного аннуитета:

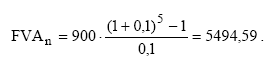

Пример. Если вкладывать ежегодно $900 на счет в банке под 10 % годовых, сколько накопится на нем через 5 лет?

Теперь перейдем к рассмотрению авансового аннуитета.

Как и в случае обычного, рассмотрим накопленные суммы в конце первого, второго ... n-го периода:

Применив формулу суммы геометрической прогрессии, получаем:

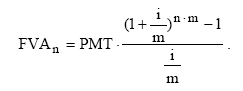

Периодические депозиты могут вноситься чаще, чем один раз в год, соответственно чаще накапливается процент. Тогда ранее полученная формула имеет вид:

Чем чаще делаются взносы, тем больше накопленная сумма.

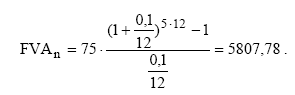

Пример. Если вкладывать ежемесячно $75 на счет в банке под 10 % годовых, сколько накопится на нем через 5 лет?

Авансовым называется такой аннуитет, когда первое поступление (платеж) в потоке доходов от недвижимости происходит немедленно, а последующие платежи идут через равные интервалы.

Для оценки авансового аннуитета первый платеж (см. рис) осуществляется в момент ”0” не дисконтируется, а последующие платежи дисконтируются.

Использование двух факторов

Доход от недвижимого имущества нередко состоит из двух частей:

- потока дохода;

- единовременной суммы от продажи.

Для оценки недвижимости в таком случае следует использовать два различных подхода.

Использование двух факторов

Пример:

На протяжении 25 лет недвижимость приносит доход (в конце года) в 65 тыс. рублей.

Затем недвижимость продается за 500 т. руб.

Ставка дисконта Е равняется 12% годовых.

В этом случае для оценки текущей стоимости ожидаемых 65 тыс. каждый год используется фактор стоимости аннуитета.

65000*7,8431=509801.5

из табл. сложн.проц.

из табл. сложн.проц.А для оценки единовременной суммы от продажи недвижимости мы должны сделать следующую операцию:

500000*0,05882=29411

Отсюда общая стоимость равна 539212.5

Т.о. для анализа двух составляющих ожидаемого общего дохода используется два различных подхода (сложного процента).

Использование “расцепленных” коэффициентов

(расщепленных элементов)

При предложениях купить недвижимость, т.е. сделать инвестиции в недвижимость обычно возникает необходимость сделать прогноз на получение дохода, причем эти доходы могут быть получены с разными уровнями риска. Чтобы учесть это нужно применять к различным доходам различные нормы дисконта.

Пример:

Предположим здание сдано в аренду сроком на 25 лет при ежегодном рентном доходе. Ожидается что по окончании этого срока оно будет продано за 500 тыс. руб., т.о. видно что поток доходов предопределен однозначно. Что же касается цены, то в этом примере имеет место неопределенность.

Для учета неопределенности с продажи недвижимости в конце периода известный поток доходов в 65 тыс. руб. в год дисконтируется по 12% годовой ставке. А в отношении 500 тыс. руб., которые отражают продажу в конце периода и в отношении которых существует неопределенность, ставка дисконта принимается 15%.

В этом случае оценка стоимости недвижимости составит:

65000 * 7,843 =509802

500000*0,0304=15200

525002

Повышающиеся или понижающиеся потоки доходов.

Арендатор может предусмотреть периоды увеличения или снижения платежей.

Первый случай возникает когда арендодатель хочет защитить себя от инфляции.

Во втором случае – когда есть необходимость учесть износ недвижимости.

Оценка повышения или снижения может быть произведена по разному.

Пример:

Чистый рентный доход подлежит выплате в конце каждого года по следующей схеме:

Годы Рента

- 60000 рублей

- 70000 рублей.

Данному потоку доходов ставится в соответствие ставка дисконта 12% годовых и в этом случае для оценки недвижимости могут быть использованы 3 метода:

1

)

)

70000*7,843

70000

60000

5

0

25

t, лет

2

Плюс ежегодно в течении 20 лет начиная с 6-го года

10000*7,469*0,5674=42379,106

)

70000

60000

60000*7,843=470580

t, лет

0

5

25

3

70000

60000

0

5

25

t, лет

10000*(7,843-3,605)=42380

6000*7,843=47058

)

Методы:

1 метод – оценить 25 – летний поток ежегодного дохода в 70 тыс. руб., затем вычесть текущую стоимость потока ежегодного дохода в 10 тыс. руб., полученные в первые 5 лет:

70000*7,843=548020

- 10000* 3605=36050

-------------

512970

2 метод – оценить 25 – летний поток ежегодного дохода в 60 тыс. руб.; затем добавить текущую стоимость потока ежегодного дохода в 10 тыс. руб., получаемые последние 20 лет.

60000*7,843=470580

10000*7,468*0,5674=42381

-------------

512961

3 метод – оценит 25 – летний поток ежегодного дохода в 60 тыс. руб. и добавить текущую стоимость ежегодного дохода в 10 тыс. руб., получаемую между 5-м и 25-м годами.

60000*7,843=470580

10000*(7,843-3,605)=421380

-------------

512960 руб.

2.3. Фактор фонда возмещения

SFF (Sinking fund factor)

Данная функция позволяет рассчитать величину периодического платежа, необходимого для накопления нужной суммы по истечении n платежных периодов при заданной ставке процента.

Из формулы будущей стоимости аннуитета можно сделать вывод, что величина каждого платежа (SFF) в случае обычного аннуитета вычисляется следующим образом:

Пример. Необходимо за 4 года скопить $1000 при ставке банка 10 %. Сколько придется вкладывать каждый год?

В случае авансового фонда возмещения (соответствующего авансовому аннуитету) формула единичного платежа (SFFа ) имеет вид:

Фактор фонда возмещения.

2.4. Текущая стоимость единицы (реверсии)

PV (Present value)

Текущая стоимость единицы – это величина, обратная накопленной сумме единицы, то есть текущая стоимость единицы, которая должна быть получена в будущем:

Пример. Сколько нужно вложить на счет в банке, приносящий 10% годовых, чтобы через 5 лет на нем было $100.

При более частом накоплении:

Чем выше частота дисконтирования, тем меньше необходимая сумма текущей стоимости денежной единицы.

2.5. Текущая стоимость аннуитета

PVA (Present value of annuity)

Часто бывает так, что требуется оценить текущую стоимость серии платежей, т. е. аннуитета. Как и в случае будущей стоимости аннуитета, аннуитет может быть обычный и авансовый.

Очевидно, что текущая стоимость n-периодного обычного аннуитета равна сумме текущих стоимостей всех платежей.

Обозначим текущую стоимость k-го платежа как PVk.

Тогда текущая стоимость каждого платежа будет равна:

а текущая стоимость аннуитета

Применив к этому выражению формулу суммы членов геометрической прогрессии, получаем искомое выражение для текущей стоимости аннуитета:

Пример. Ежегодный платеж за аренду дачи составляет $1000, ставка 10%, срок аренды 2 года. Определить текущую стоимость платежей.

Аналогично обычному аннуитету, вычисляется текущая стоимость для авансового аннуитета:

Текущая стоимость аннуитета.

руб

Известный поток равновеликих платежей дисконтированный по заданной ставке.

S0

S1S2 S3 S4

t в годах

Рис. Текущая стоимость аннуитета.

,

,