Особенности слияний и поглощений компаний в современной России

| Вид материала | Документы |

- Курсовая работа тема: "Слияния и поглощения. Особенности слияний и поглощений в России", 398.42kb.

- Количественная оценка рынка слияний и поглощений нефтегазовых компаний в России, 66.49kb.

- Эффективность международных сделок слияний и поглощений компаний с развивающихся рынков, 363.11kb.

- Эксперты о новой волне "слияний и поглощений", 29.13kb.

- Стратегическое планирование слияний и поглощений в электроэнергетике, 272.49kb.

- Развитие стратегий слияний и поглощений российских промышленных компаний, 449.26kb.

- Особенности процесса слияний и поглощений в нефтегазовом секторе России, 238.76kb.

- Тенденции развития слияний и поглощений как путь концентрации банковского капитала, 867.07kb.

- Программа дисциплины поглощения и слияния в международном бизнесе для специальности, 143.62kb.

- Методологические проблемы слияний и поглощений, 900.98kb.

Итак, оценивая методы, лежащие в основе сделки слияния или поглощения можно сделать следующие выводы:

- Приобретение контрольного пакета акций является наиболее выигрышным вариантом с точки зрения простоты, скорости и стоимости реализации сделки. Эта форма сделки также обеспечивает сохранение разрешительной документации и действие необходимых трудовых и хозяйственных договоров. Единственный недостаток этой схемы заключается в том, что приобретающая компания вместе наряду с контрольным пакетом получает все имеющиеся и потенциальные обязательства компании-цели.

- Приобретение производственных мощностей не позволяет обязательствам перейти к компании-приобретателю, но в данном случае необходимо переоформить разрешительную документацию и хозяйственные договоры, что чревато рисками временной остановки производства, а также может повлечь за собой повышенные затраты.

Некоторый компромиссный вариант между двумя уже описанными выше представляет собой реорганизация в форме слияния или присоединения. Этот вариант заключения сделки обеспечивает переоформление разрешительной документации на приобретающую компанию, что гарантирует непрерывность производства. Но такая сделка является, в свою очередь, достаточно сложным и дорогостоящим процессом.

Глава II. Слияния и поглощения компаний в России

§1. Рынок слияний и поглощений компаний в России: история и тенденции

Российский рынок слияний и поглощений в последние годы существенно вырос как по количеству сделок, так и по сумме сделок M&A. Поэтому вполне логичным является тот факт, что изучение тенденций на рынке слияний и поглощений, подходы к их классификации, анализ мотивов сделок, а также выявление российских особенностей давно стали темами исследования российских специалистов в этой области. Прежде чем углубляться в особенности и характерные черты российского рынка слияний и поглощений, следует обозначить этапы его развития.

Согласно Институту экономики переходного периода в исследовании «проблем слияний и поглощений в корпоративном секторе» можно выделить несколько этапов развития российского рынка слияний и поглощений [8]:

- Первый этап, постприватизационный, продолжался с середины 1990-х до кризиса 1998 года. Для этого начального этапа характерны лишь единичные попытки классических методов слияний и поглощений. Если учитывать сделки по приватизации, то именно в это время наиболее широко практикуются поглощения через приватизацию. Данный способ являлся актуальным и как самостоятельный механизм, и в рамках экспансии первых финансово-промышленных групп.

- Второй этап – с середины 1999 г. до 2002. Именно в этот период наиболее ярко проявились специфические причины, которые вызвали волну слияний и поглощений. В силу особенностей методов, которые применялись во время этого этапа, некоторые аналитики предпочитают использовать термин «передел собственности» вместо «слияний и поглощений». Во время второго этапа экспансия промышленных групп сочеталась с усилением процесса консолидации активов.

- Третий этап начался в 2002 г. Отличительной чертой данного этапа является снижение темпов экспансии уже сложившихся групп, а также завершение процессов консолидации. Намечается переход к реструктуризации групп и к их юридической реорганизации.

По мнению консультантов из McKinsey & Company [8], методика выработки стратегического подхода к слияниям и поглощениям на ранних этапах рыночной экономики российскими компаниями почти не использовалась. Большинство сделок отличалось отсутствием жесткой необходимости формировать осознанный стратегический подход к выбору объекта поглощения, а также и его и интеграции.

В основе этого лежали следующие причины:

- Полностью оплаченные сделки были скорее исключением, чем общепринятым правилом. Поэтому поглощающие компании не брали на себя значительные риски, которые бы соответствовали реальной стоимости активов.

- В основном происходило приобретение либо существенно недооцененных компаний, либо предприятий, где были гарантированные денежные потоки.

- Достаточно часто получая предприятие, новые собственники ставили перед собой задачу не столько развивать его, увеличивать капитализацию компании, сколько нацеливались на выкачивание активов.

- Нередко экспансия проводилась по неэкономическим мотивам.

Например, приобретая предприятие, которое являлось достаточно значимым для определенного региона, новые собственники вместе с этим получали рычаг политического воздействия на региональную власть и, вследствие этого, укрепляли свой административный ресурс. Группы приобретали активы с целью не отставать от конкурентов. В таких условиях процессы, которые происходили в России, трудно было классифицировать как традиционные слияния и поглощения.

Российский рынок слияний и поглощений в 2005 году

Можно с уверенностью сказать, что российский бизнес уже основательно встал на путь активных слияний и поглощений. По итогам 2005 года рынок M&A составил $50,2 млрд., увеличившись тем самым на 65%. Причем наиболее активным игроком рынка является государство. Как следует из доклада, обнародованного аудиторской компанией ссылка скрыта, 44% от общего объема операций с российскими объектами пришлось на долю сделок, где в качестве покупателя выступали компании, контролируемые государством [7]. По мнению авторов доклада, такие факторы, как высокие цены на сырье, экономический рост и повышение культуры корпоративного управления будут способствовать тому, что и в 2006 году российский рынок M&A поставит новый рекорд.

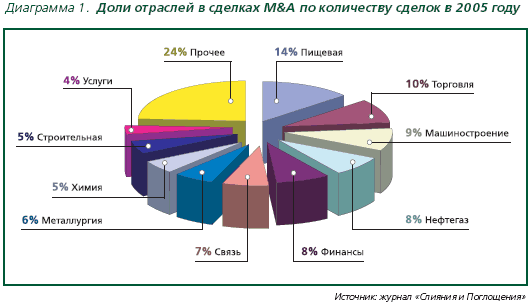

По количеству сделок M&A за прошлый год в России лидирует пищевая промышленность. На нее приходится порядка 14 % всех совершенных сделок. Следом идет машиностроение (9%) и на третьем месте - нефтегазовая отрасль (8%) и финансовый сектор (8%). Эти данные графически представлены в диаграмме 1.

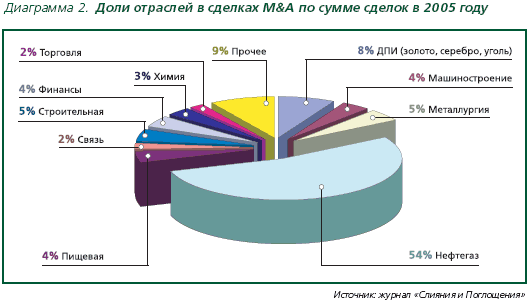

Более половины общей стоимости сделок в 2005 году приходятся на нефтегазовую промышленность (54%), далее следуют металлургия и горнодобывающая отрасль (13%), строительная отрасль (5%), пищевая промышленность (4%) и сектор финансовых услуг (4%). (См. диаграмма 2).

Самой крупной сделкой на рынке слияний и поглощений компаний за 2005 год стало приобретение «Газпромом» 72% акций «Сибнефти» за 13 млрд. долларов – эта покупка является крупнейшей за всю историю отечественного рынка слияний и поглощений.

Объем сделок по покупке российских компаний составил $36,9 млрд., а российские приобретения за рубежом оцениваются в $13,3 млрд.

Анализируя данные рынка слияний и поглощений за 2005 год, можно отметить следующие тенденции на рынке M&A в России:

- Иностранные инвестиции в форме слияний и поглощений становятся более диверсифицированными: основной акцент сместился от добывающих отраслей к сфере потребительских товаров и сектору финансовых услуг. Около 80% общего объема сделок по приобретению компаний пищевой промышленности и почти 50% стоимости сделок в финансовом секторе приходится на долю иностранных покупателей. По оценкам "Эрнст энд Янг", совокупный объем иностранных инвестиций на российском рынке M&A в 2005 году составил 5,5 млрд. долл. США.

- Крупнейшие российские компании приобретают все больше активов за рубежом. Для одних компаний причиной этому является стремление расширить ресурсную базу, для других - получение выхода на новые рынки, в том числе, на рынки соседних стран СНГ для обеспечения дальнейшего роста компании.

- Растет роль российского государства на рынке слияний и поглощений. В 2005 году 44% от общего объема сделок с российскими объектами пришлось на долю сделок, где в качестве покупателя выступали компании, контролируемые государством. С приобретением ОАО "Сибнефть" и ОАО "Юганскнефтегаз" под контролем государства оказалась значительная часть запасов и добычи нефти в России. Возможно, что в дальнейшем государственные компании будут создавать совместные предприятия с иностранными инвесторами.

- Международные и внутренние рынки капитала начинают иметь все большее значение в финансировании приобретений. Возможности привлечения капитала расширяются благодаря выпуску акций и облигаций. Также весомым источником финансовых ресурсов стали публичные размещения акций, посредством которых в 2005 году российские компании привлекли более 6 млрд. долларов.

- В 2005 году зафиксирован значительный рост числа сделок M&A среднего размера – цена приобретаемой компании колеблется в диапазоне от 10 млн. до 200 млн. долларов США. По сравнению с предыдущем годом общая стоимость и количество таких сделок возросли более чем на 80%.

- Наиболее высокие темпы роста в 2005 году были зафиксированы в секторе недвижимости и строительстве

§2. Особенности и перспективы слияний и поглощений в России

Проводимые в Росси слияния и поглощения компаний обладают рядом существенных отличий от процессов их проведения в странах с нормальной развитой рыночной экономикой. На основе результатов анализа сделок по слияниям и поглощениям компаний в России за последние несколько лет можно выявить основные характерные черты рынка M&A [12]:

1. Наблюдается преобладание горизонтальных сделок. Это значит, что во многих отраслях идет укрупнение бизнесов. Данная тенденция касается в первую очередь нефтегазовой отрасли России, которая, видимо, еще на долгое время сохранит свои лидирующие позиции на отечественном рынке M&A. Процессы интеграции явно видны как в телекоммуникационной, так и в пищевой отраслях. В торговле происходит процесс постепенной скупки столичными компаниями региональных торговых сетей.

2. Стратегии сделок отличаются ярко выраженными отраслевыми особенностями. Абсолютными лидерами по вертикальным слияниям являются металлургические компании, которые продолжают выстраивать вертикальные цепочки – от добычи руды до ее транспортировки конечному потребителю в лице зарубежных компаний.

3. На протяжении последних лет главные новости о наиболее крупных сделках поступают из одних и тех же отраслей экономики, потенциал которых по-прежнему высок – таковыми являются в первую очередь нефтегазовая, метталургическая, телекоммуникационная и пищевая отрасли.

4. В то же время такие технологичные отрасли, как машиностроение, электроника, информационные технологии существенно отстают от лидеров в данной области, что лишний раз доказывает ориентацию российской экономики на производство сырья и его конечное потребление.

5. Ярко выраженная сырьевая направленность экономики отражается и на сумме сделок слияний и поглощений. Нефтяная и металлургическая отрасли являются яркими лидерами по данному показателю.

6. Слияния становятся в последнее время все более цивилизованными, что, безусловно, является положительной чертой. Это является предпосылкой для увеличения количества международных сделок и повышает привлекательность российской экономики в глазах потенциальных иностранных инвесторов.

Одной из важных особенностей российского рыка слияний и поглощений является закрытость инфорамации. Большое количество малых и средних сделок осуществляется непублично, и далеко не вся информация поступает в средства массовой информации. Данный фактор является причиной того, что часто участники рынка не знают имени приобретателя и сумму проводимой сделки.

На современном этапе в основе российской экономики лежат различные интегрированные групповые объединения компаний. Именно они и представляют большой интерес для научного изучения процессов слияний и поглощений. Причиной этому можно назвать две основные фактора: во-первых, они являются основными субъектами процессов слияний и поглощений, а, во-вторых, образование групповых объединений имеет свою внутреннюю логику, которая диктует большинство процессов поглощения, происходящих в России.

Перспективы развития российского рынка слияний и поглощений

В прошлом году Россия была безусловным лидером по количеству и стоимости сделок по слияниям и поглощениям, а также объему инвестиций в зарубежные предприятия среди стран Центральной и Восточной Европы. К такому выводу пришли специалисты консалтинговой компании PricewaterhouseCoopers [11], которые подготовили независимое исследование слияний и поглощений в странах региона. Согласно отчету консолидация бизнеса в Центральной и Восточной Европе набирает обороты.

Рынок слияний и поглощений в России растет с каждым годом. Вместе с этим, состояние российской экономики и глобальные тенденции указывают на то, что российские компании будут все более активно вовлечены в процессы слияний и поглощений компаний, и окажутся перед необходимостью совершенствовать свои подходы к слияниям, поглощениям и продаже активов, по мнению эксперта из McKinsey & Company [8]. Основной причиной этого является то, что крупных привлекательных активов, которые можно получить по цене значительно ниже рыночной, в России практически не осталось. Поэтому каждое новое поглощение требует все больше ресурсов, вследствие чего они будут более тщательно планироваться и обосновываться.

Михаил Царев, партнер KPMG, считает, что российскую экономику ожидает долгий рост слияний и поглощений [8]. Иностранных инвесторов привлекает экономический рост в России совместно с политической стабильностью. Также фактор получения относительно привлекательных инвестиционных рейтингов может повлиять на большие стратегические инвестиции в нашу страну. Многие из таких «стратегов» будут стремиться выходить на российский рынок через покупку местных игроков.

§3. Причины неуспешных слияний и поглощений и факторы, обеспечивающие успех

Неутешительные данные по эффективности слияний и поглощений заставляют многочисленных управленцев и ученых искать причины неудач и возможные пути их преодоления. Многие исследования, проведенные в конце 1990-х годов, подтверждают, что большая часть слияний и поглощений не привела к созданию стоимости, причем доля неудачных сделок достигает 60%. Часть причин кроется в ошибочных финансовых расчетах и рыночных оценках или в неверном стратегическом выборе партнера для слияния или поглощения.

Другая же часть неудач объясняется, по мнению аналитиков, недочетами самого процесса проведения интеграции, и недостаточным вниманием к проблемам, возникающим с человеческими ресурсами объединяющихся организаций. То есть объединение потенциально все же приносит некую выгоду, однако административные проблемы, сопровождающие интеграционный процесс, уменьшают этот эффект. Следовательно, эффективность слияния во многом зависит от умения, с которым оно проведено.

Главная ошибка российских компаний заключается в том, что зачастую отсутствует стратегия компании, которая должна отражать цель планируемого слияния или поглощения. Какой-либо успешный бизнес сначала покупают и лишь потом придумывают для него стратегию: что с ним делать и как его интегрировать в компанию.

В 2000 году консалтинговая компания A.T.Kearney после внимательного изучения 230 иностранных компаний, где проходили процессы слияния или поглощения, выделила 7 основных ошибок, которые заслуживают особого внимания: [8]

- Первая ошибка: компании руководствуются в выборе компании-цели зачастую не столько стратегическими целями, сколько корпоративным соответствием. Но соответствие между сливающимися компаниями, хоть и важно, но не всегда достаточно для успеха. На начальном этапе, когда принимается решение, что слияние необходимо, следует разработать стратегию развития, и только после этого необходимо искать потенциальных партнеров, которые отвечали бы стратегическим требованиям.

- Вторая ошибка: низкие темпы в формировании команд руководителей. Исследование выявило, что около 40% компаний пренебрегают темпом при формировании команд, которые координируют сам процесс слияния или поглощения. Из-за организационной неразберихи могут возникнуть конфликты, для проблем не всегда находится верное решение, а сотрудники компании, так же как и ее клиенты, устав от неопределенности, начинают уделять много внимания слухам и домыслам. Исследование выявило, что в успешных сделках M&A руководство было определено в течение недели после объявления о сделке.

- Третья ошибка: основной акцент делается не на развитие компании в целом, а на сокращение издержек вследствие слияния или поглощения. Руководство многих компаний упускает из виду отличные возможности для роста: например, совместное использование результатов НИОКР.

- Четвертая ошибка: около 60% компаний в ходе слияния или поглощения стремится быстро достичь успеха за счет сокращения рабочих мест или закрытия предприятий. Подобное влияние на человеческие ресурсы организации особенно губительно для слияний и поглощений, совершенных ради обмена специфическими навыками и умениями, представляющими основную рыночную ценность сделки.

- Пятая ошибка: ошибка при выборе корпоративной культуры после завершения процесса M&A. Различия в системе принятия управленческих решений, разный стиль руководства, личностные особенности сотрудников – для 70% исследуемых компаний это самые сложные задачи, возникающие в ходе интеграции. Необходимо правильно продумать, какая из уже существующий корпоративных культур станет главной и не навязывать силой одну из них.

- Шестая ошибка: проблема неэффективного общения. Часто сотрудники бояться, что при слиянии или поглощении компании они будут уволены. Это порождает ряд слухов, сотрудники так же могут стать менее лояльными. Поэтому необходимо осуществлять эффективное общение в целях противостоять возможным сомнениям работников компании, разъясняя, каким образом, зачем происходит сделка, какие преимущества это дает компании.

- Седьмая ошибка: неумение управлять рисками. Компании, которые приняли решение о начале процесса слияния или поглощения должны иметь проверенную программу управления рисками.

Несмотря на то, что в исследовании изучались результаты иностранных компаний, данные выводы можно использовать и для оценки успеха или неудачи сделки и российских компаний. Целесообразно учитывать данные результаты в процессе слияния, предотвращая распространенные ошибки.

Но помимо выше описанных ошибок могут возникать и следующие:

- Недостаточная приверженность выполнению своих обязательств со стороны топ – менеджмента,

- Неспособность принимать жесткие управленческие решения, когда в этом етсь острая необходимость,

- Неспособность менеджеров одновременно решать большое число одинаково важных вопросов и устанавливать приоритеты,

- Компания во время проведения слияния или поглощения направленалишь «внутрь» себя, забывая о потребителях,

- Сам процесс интеграции плохо спланировано или слишком реализуется медленно и с недочетами,

- Основной акцент делается на снижении издержек в ущерб изменениям управления,

- Внимание концентрируется только на формальных коммуникациях, происходит недооценка неформальных коммуникаций внутри компании,

- Упущение стратегических возможностей, которые могли бы быть получены в результате слияния.

Следует еще раз отметить, что управление фазой интеграции после совершения сделки слияния или поглощения крайне важный процесс. Для более успешного процесса интеграции во многих компаниях формируется специальная сплоченная команда, которая будет заниматься как разрешением ежедневных проблем, так и поддержкой интеграции.

Факторы успешного слияния

Любое слияние двух или более компаний уникально и обладает массой особенностей. Но все же можно выделить ряд черт, характеризующих успешные слияния. По мнению автора, наиболее полно успех слияния характеризуется в статье, опубликованной в «Вестнике McKinsey» [15]:

1. Главная цель слияния компаний должна состоять в создание стоимости, а не в интеграции как таковой. Проводя интеграцию, компании делают ставку на создание стоимости с учетом специфики своей ситуации, а не просто на механическое, шаблонное объединение.

2. Должен быть дан импульс фундаментальным преобразованиям. Компании не должны довольствоваться непосредственными эффектами от слияния, они стремятся реализовать свои скрытые возможности и используют слияние как катализатор для более масштабных преобразований.

3. Возможности для синергии. Для реализации открывающихся возможностей, руководство должно определить цели и задачи слияния и проработать способ их выполнения на всех уровнях - от рядовых сотрудников до топ-менеджеров.

4. Выполнимые решения. Все решения никогда не выполняются полностью, поэтому лучше сразу определить 70% решений, которые можно выполнить от начала до конца. Часто крупные слияния терпят неудачу из–за нереалистичных планов преобразования основных систем или использования непроверенных технологий.

5. Стабильность бизнеса. Во многих случаях стоимость денежных потоков поглощаемой компании (сегодняшние и ожидаемые денежные потоки) превышает 70% ее полной стоимости (с учетом всех активов). Поэтому необходимо сделать все, чтобы поглощаемая компания продолжала нормально функционировать.

6. Приоритет эффективности при подборе персонала. При подборе руководящих кадров в расчет следует брать только эффективность. От того, кто будет назначен на ответственные должности, зависит судьба сделки, поэтому, если для успеха новой компании желательно нанять новых топ-менеджеров, то нужно сделать это, не боясь вызвать недовольство сотрудников компании.

7. Учет различий в корпоративных культурах. Анализ 150 слияний, проведенный ссылка скрыта, показал, что культурная ассимиляция - самая сложная проблема при объединении компаний. Поэтому формирование новой корпоративной культуры становится залогом успешной интеграции.

8. Сильная команда, проводящая интеграцию. Команда, проводящая интеграцию, формируется из самых опытных руководителей подразделений, которые лучше всех справляются со своими задачами, и самых профессиональных рядовых сотрудников.

9. Забота о сотрудниках. В период интеграции сотрудников беспокоит их будущее: не уволят ли их, как они будут работать дальше. Чтобы снять напряжение, нужно как можно быстрее завершить все перестановки и постоянно информировать сотрудников о происходящем в компании.

10. Общение с сотрудниками. Информации не бывает слишком много. Когда в компании идет процесс слияния, важно не только то, о чем вы сообщаете, но и как часто вы это делаете. В компаниях, имеющих удачный опыт слияния, руководители доводили информацию до нижестоящих сотрудников и вели диалог с ними. В некоторых компаниях даже оценивают эффективность взаимодействия руководителей с персоналом, проводя регулярные опросы сотрудников.

По мнению автора, успешно проведенными слияниями или поглощениями можно считать те сделки, при проведении которых

- Объект сделки выбран правильно, а также верно определены ее условия,

- Процесс интеграции тщательно спланирован и осуществляется без ошибок на каждом своем этапе,

- В результате сделки достигаются стратегические цели сливающихся компаний, и создается добавленная стоимость.

§4. Недружественные поглощения как разновидность поглощений

Помимо добровольной смены собственника компании существуют и так называемые процессы "недружественных поглощений" предприятий. Любая компания, приносящая прибыль своим владельцам, может являться потенциальным объектом для поглощения. По отношению к данному явлению не очень точно употреблять понятие «недружественное поглощение», особенно если в процессе перехвата управления над компанией происходит нарушение положений Уголовного Кодекса Российской Федерации. В большинстве случаев это самый настоящий захват бизнеса.

В настоящий момент данное явление получило масштабное освещение. Приемы и методы, которыми используют агрессоры, хорошо известны и широко обсуждаются в средствах массовой информации, издается специальная литература, в электронной сети Интернет создаются сайты, посвященные корпоративны захватам. В данном параграфе автор проанализирует, когда именно предприятие имеет наибольший риск быть атакованным и какие действия в этом случае необходимо предпринять.

Под термином «недружественное поглощение» далее будет пониматься взятие одной компании под свой контроль другой с целью управления и приобретения абсолютного или частичного права собственности, при этом сам процесс характеризуется главным образом тем, что менеджмент компании-цели настроен против данного поглощения.

Прежде всего, на наш взгляд, стоит определить, чем именно обусловлена практика недружественных поглощений. В отдельных отраслях экономики всегда можно найти компании, текущая стоимость которых занижена по причине неэффективного управления менеджментом, который либо не способен, либо просто не желает максимизировать стоимость своего предприятия. (Данные по активности недружественных поглощений в отдельных отраслях за прошлый год приведена в приложении 3). С другой стороны, всегда существуют компании, которые управляются крайне эффективно. Таким образом, менеджеры подобных компаний не без основания могут считать, что потенциальное приложение их управленческих талантов на предприятиях, цена которых занижена, может привести увеличению стоимости последних. В то же время объектом недружественного поглощения может стать и успешная компания. Остановимся на трех самых распространенных причинах, лежащих в основе данного процесса:

- Компания-агрессор ставит целью недружественного поглощения достичь эффекта синергии,

- После поглощения компания разбивается покупателем на части и продается. Этот мотив проведения поглощения особенно характерен для больших городов, особенно Москвы и Санкт-Петербурга. В столице предприятия в большинстве случаев захватываются ради земли и недвижимости, так как она несопоставимо выше стоимости самого бизнеса. Следует отметить, что бум на недружественные поглощения, где передел собственности проходил с целью приобретения такого ценного актива как недвижимость, пришелся на 2002-2003 гг.

- Компания-агрессор старается устранить конкурента по отрасли, взяв над ним контроль.

Одним из наиболее неприятных симптомов нашего времени является появление достаточно большого числа компаний, которые специализируются на рынке недружественных поглощений. Приемы и методы, которые используют агрессоры, хорошо известны и широко обсуждались в средствах массовой информации. У профессиональных поглотителей существует масса способов передела рынка собственности, которые постоянно совершенствуются, и противостоять которым достаточно сложно.

Процесс недружественного поглощения предприятия состоит из несколько этапов, каждый из которых отличается характерными чертами и целями, которые компания – агрессор стремится достичь. Прежде всего, подробно изучается деятельность компании – цели, а также структура ее акционерного капитала, объемы реализации продукции, финансовое положение и другие обстоятельства, которые могут повлиять на планируемую сделку. Почти любое предприятие, которое приносит прибыль своим владельцам, может являться потенциальным объектом для поглощения. В группу риска особенно входят те предприятия, которые характеризуются следующим рядом черт: компания имеет привлекательные активы или неконсолидированный пакет акций. Такие факторы как привлекательность бизнеса, конфликт среди акционеров и неподконтрольная кредиторская задолженность тоже играют немалую роль при выборе поглощаемой компании.

На следующем этапе начинаются осуществляться мероприятия, которые направлены на поглощение компании. Это могут быть действия агрессора по скупке акций, силовой захват компании, а также организация судебных процессов, которые могут создавать немало сложностей для менеджмента и акционеров.

На последней стадии происходит непосредственно поглощение компании, а также вырабатывается схема по дальнейшему управлению приобретенными агрессоров активами.

Разумеется, необходимо защищаться от опасности быть поглощенным. Под защитой от поглощения здесь и далее автор будет подразумевать спланированные методы, в ходе применения которых снижается риск недружественного поглощения компании. В зависимости от ситуации инициатором противодействия может быть менеджмент корпорации или группа крупных акционеров компании.

Способы защиты принято разделять на стратегические и тактические. Стратегические способы предусмотрены стратегией компании, обычно эти способы используют при планомерной защите бизнеса, когда еще не предпринимаются попытки поглощения предприятия. К ним, главным образом, относятся выстраивание корпоративной структуры, формирование системы экономической безопасности предприятия, организация эффективной системы мотивации топ-менеджеров - то есть мероприятия организационно-управленческого характера.

На примере рассмотрим, как выстраивают стратегическую защиту наиболее продвинутые бизнес-структуры. Как правило, реальные собственники бизнеса, не стремятся афишировать своё участие в уставном капитале производственных бизнес-единиц напрямую. Для этого создаются специальные компании. Также встречаются примеры регистрации компании-владельца на подставных лиц. В данном случае здесь преследуется та же цель, а именно сохранение в тайне информации о реальных собственниках бизнеса. Компании-владельцы, которые бывают двух видов – это либо владельцы пакетов акций и нематериальных активов, либо владельцы наиболее ликвидного и капиталоемкого имущества - не ведут сами какой-либо финансово-хозяйственной деятельности. Именно это и позволяет сводить к минимуму вероятность их захвата, например, через концентрацию кредиторской задолженности или. Непосредственное руководство деятельностью холдинга осуществляется специально создаваемой в таких случаях управляющей компанией. Именно посредством создаваемого договора управляющая компания реализует свои властные полномочия по отношению к дочерним предприятиям. В зависимости от распределения полномочий и определяется степень централизации или децентрализации управления в каждом конкретном холдинге. Обычно, помимо производственных бизнес-единиц, в структуре холдинга присутствуют сервисные компании, которые осуществляют коммерческие и вспомогательные функции. Использование такого рода сервисных компаний - как правило, это сбыт и снабжение - позволяет с большей точностью контролировать материальные и финансовые потоки холдинга; с другой стороны, это служит своеобразным защитным буфером на пути агрессора, который стремится осуществить атаку путем концентрации кредиторской задолженности.

В случаях, когда атака на компанию уже началась и необходимы быстрые действия по ее защите, и борьба с агрессорами не должна останавливаться ни на минуту. Любой способ активного противодействия должен быть основан на стратегии действия поглощающей компании. Таким образом, противодействия компании –цели можно разделить на следующие [18]:

- экстренный выкуп акций у миноритарных акционеров;

- дополнительное размещение акций по закрытой подписке;

- экстренная реструктуризация и вывод активов;

- целевой выкуп своих акций у агрессора;

- скупка акций или иных активов агрессора с целью последующего обмена;

- "белый рыцарь" — уход под защиту более сильного игрока, чем агрессор;

- тяжба (или споры по любому поводу);

- создание высоко профессиональной юридической и службы экономической безопасности.