Лекция 5 Капитальные вложения. Источники и формы их финансирования

| Вид материала | Лекция |

| Метод Министерства экономики РФ по упрощенной оценке риска Управление реальными инвестициями предприятия Управление проектами |

- Контрольные вопросы к государственному экзамену по специальности 060800 "Экономика, 43.52kb.

- Лекция 11, 22.74kb.

- Курсовая по дисциплине «Финансы» на тему: «Инвестиции и источники их финансирования», 366.38kb.

- Председателя Правительства Российской Федерации Министру сельского хозяйства Российской, 274.48kb.

- Молочное скотоводство является наиболее крупной отраслью животноводства в России, 265.52kb.

- План мероприятий республиканской целевой программы "Детское и школьное питание", 213.57kb.

- Вопрос №14. Кредит как форма финансирования деятельности. Нетрадиционные источники, 139.43kb.

- Отчетность воинской части» Тема № «Организация бюджетного учета в воинской части», 42.26kb.

- Источники финансирования дефицита местного бюджета по кодам групп, подгрупп, статей,, 19.57kb.

- Код бк РФ наименование, 19.12kb.

= 100 %

= 100 % x

где - среднее квадратическое отклонение;

х - среднее значение.

х - среднее значение.Таблица 3

Методы оценки рисков

| Группы методов | Принцип разработки методов | Методы (подходы) | Исходная информация |

| 1. Абстрактные методы и их производные | Оценка гарантий безопасности и ценности реальных потоков капитала для инвестора | Аналитические вероятностные подходы Сетевые вероятностные подходы Имитационные вероятностные подходы Нечеткие методы Анализ чувствительности | Данные по ожидаемым потокам платежей по каждому варианту инвестиций |

| 2. Экспертные методы | Обработка мнений экспертов применительно к оценке определенной деятельности | Анализ окружения проекта Запросные экспертные методы | Данные оценки частых рисков экспертами и особенно на макроуровне по запросам |

| 3. Производные экспертных методов | Преобразование мнений экспертов к оценке хозяйственной деятельности, выражаемой в детерминированных показателях риска | Рейтинговое определение эффективной степени. Куммулятивное определение эффективной ставки проекта или программы. Частные методики оценки рисков | Данные качественных оценок экспертов в баллах или в других показателях |

| 4. Международные методы ЮНИДО | Проведение анализа чувствительности с последующей интерпретацией полученных результатов | Идентификации рисков. Метод определения возможного убытка. Оценка некоторых границ риска | Данные по росту цен, таможенных пошлин, налогов т.п. |

| 5. Упрощенные методы оценки риска Министерства экономики РФ | Определение поправки к коэффициенту дисконтирования, учитывающей риск | Сравнение поправки к дисконту с уровнем планируемой прибыли (допустимые, критические и катастрофические риски) | Данные о характере планируемой деятельности и расчетные данные по прибыли |

Чем выше коэффициент вариации, тем сильнее колеблемость. Если значение коэффициента вариации выше 0,33, то исходный ряд показателя имеет очень высокую колеблемость.

Чем выше колеблемость получаемых доходов от реализации какого-либо проекта, тем выше его риск.

Метод Министерства экономики РФ по упрощенной оценке риска

Министерство экономики РФ рекомендует использовать простую процедуру оценки риска, суть которой сводится к определению поправки показателей проекта (дела) на риск, т.е. вводится поправка к коэффициенту дисконтирования:

d = d + р

где: d – коэффициент дисконтирования;

р – поправка на риск, которая сразу выбирается из нормативов, приведенных в таблице 4.

Таблица 4

Поправки на риск к коэффициентам дисконтирования

показателей инвестиционного проекта

-

Уровень риска

Пример цели проекта

Р(%)

1. Очень низкий

Вложения в государственные облигации

0

2. Низкий

Вложения в надежную технику

3-5

3. Средний

Увеличение объема продаж существующей продукции

8-10

4. Высокий

Производство и продвижение на рынок нового продукта

13-15

5. Очень высокий

Вложения в исследования и инновации

18-20

Чтобы воспользоваться этим методом оценки влияния риска на результат инвестиционной деятельности, разработчикам проекта надлежит отнести рассматриваемое дело (проект, программу) к определенному уровню. Проект может занимать и некоторое промежуточное значение. Но, чтобы вынести решение о целесообразности реализации проекта, следует провести ориентацию поправки дисконта к уровню планируемой прибыли.

Лекция 15. УПРАВЛЕНИЕ РЕАЛЬНЫМИ ИНВЕСТИЦИЯМИ ПРЕДПРИЯТИЯ.

Основу инвестиционной деятельности предприятия составляет реальное инвестирование. На большинстве предприятий это инвестирование является в современных условиях единственным направлением инвестиционной деятельности.

Осуществление реальных инвестиций характеризуется рядом особенностей, основными из которых являются:

- Реальное инвестирование является главной формой реализации стратегии экономического развития предприятия.

2. Реальное инвестирование находится в тесной взаимосвязи с операционной деятельностью предприятия.

- Реальные инвестиции обеспечивают, как правило, более высокий уровень рентабельности в сравнении с финансовыми инвестициями.

- Реализованные реальные инвестиции обеспечивают предприятию устойчивый чистый денежный поток.

- Реальные инвестиции подвержены высокому уровню риска морального старения.

- Реальные инвестиции имеют высокую степень противоинфляционной защиты.

- Реальные инвестиции являются наименее ликвидными.

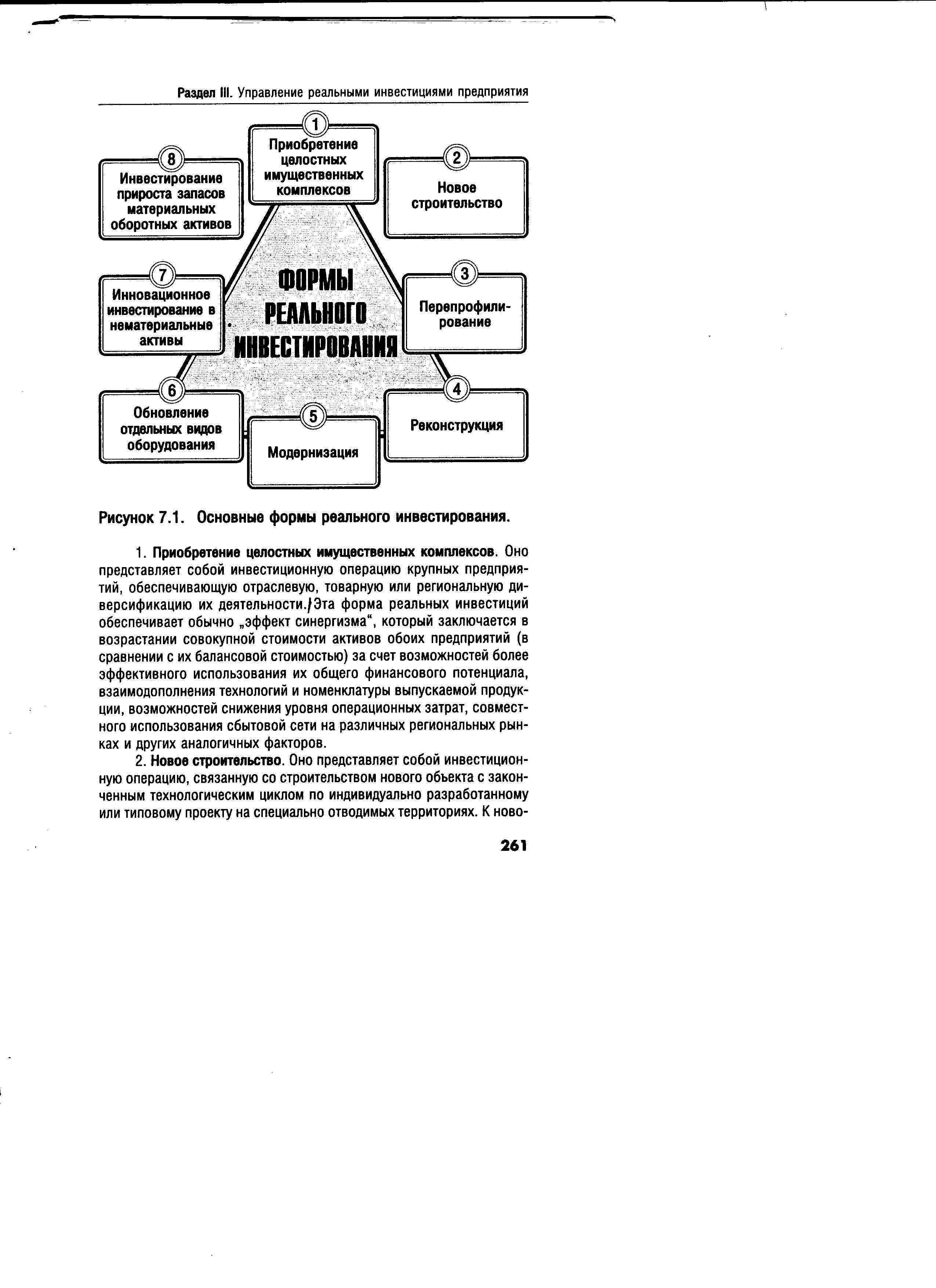

Реальные инвестиции осуществляются предприятиями в разнообразных формах, основными из которых являются (рис. 7.)

Все указанные на рисунке 7 формы реального инвестирования могут быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям (первые шесть форм); инновационному инвестированию (седьмая форма) и инвестированию прироста оборотных активов (восьмая форма).

Рис. 7. Основные формы реального инвестирования.

Выбор конкрентных форм реального инвестирования предприятия определяется задачами отраслевой, товарной и региональной диверсификации его деятельности (направленными на расширение объема операционного дохода), возможностями внедрения новых ресурсов и трудосберегающих технологий (направленными на снижение уровня операционных затрат), а также потенциалом формирования инвестиционных ресурсов (капитала в денежной и иных формах, привлекаемого для осуществления вложений в объекты реального инвестирования).

Специфический характер реального инвестирования и его форм предопределяют определенные особенности управления ими на предприятии.

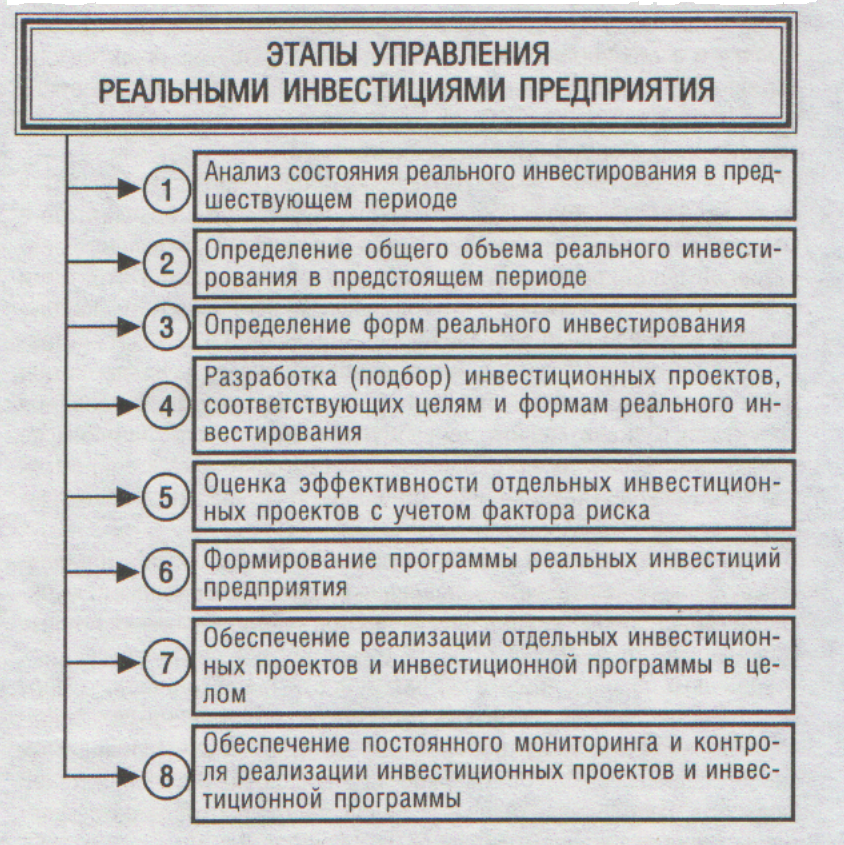

Управление реальными инвестициями предприятия представляет собой систему принципов и методов подготовки, оценки и реализации наиболее эффективных реальных инвестиционных проектов, направленную на обеспечение достижения его инвестиционных целей.

Управление проектами – это современная системная методология осуществления всех процессов разработки и реализации инвестиционного проекта любого вида на протяжении всего его жизненного цикла, обеспечивающая эффективное достижение его целей.

В общей системе Управления проектами выделяется специальный ее блок – финансовое управление проектами. Основными функциями финансового управления являются планирование основных финансовых показателей проекта и разработка соответствую финансовых планов; оценка эффективности инвестиционного проекта с учетом уровня отдельных его рисков; обоснование схем финансирования проекта и обеспечение формирования необходимых инвестиционных ресурсов; разработка и доведение до исполнителей бюджетов выполнения отдельных видов работ и т.п.

С учетом методологии Управления проектами строится общий процесс управления реальными инвестициями предприятия. Этот процесс осуществляется в разрезе следующих основных этапов (рис. 8).

Рис.8. Основные этапы осуществления управления реальными инвестициями предприятия.

Список литературы

- Абрамов С.И. Инвестирование. – М.: Центр экономики и маркетинга, 2000.

- Басова А.И., Галанова В.А. Рынок ценных бумаг – М.: Финансы и статистика, 2006.

- Бланк И.А. Основы инвестиционного менеджмента. – М.: Эльга, 2004.

- Галаева А.М., Коломиец Т.В. Инвестирование. – М.: РосЗИТЛП, 2001.

- Гордон Дж. Александер, Джеффри В. Бейли, Уильям Ф. Шарп Инвестиции. – М.: Инфра-М, 2003.

- Долгушина Л.И., Пахомов А.А., Сомкова М.Ю. Экономическая оценка инвестиций. – М.: РосЗИТЛП, 2008.

- Игонина Л.Л. Инвестиции. – М.: Юрист, 2005.

- Коломиец Т.В. Теория и практика оценочной деятельности. – М.: РосЗИТЛП, 2002.

- Лальк В.М., Пахомов А.А., Петрова Т.В., Сомкова М.Ю. Контроллинг. – М.: МГТУ им. А.Н. Косыгина, 2005.

- Петров В.С. Теория и практика инвестиционного анализа фондовых активов. Информанализ. – М: Маркет ДС, 2008.

- Савенок В.С. Личный финансовый план. Первый шаг к финансовой независимости. – СПб Питер, 2009.

- Федеральный закон РФ от 16.07.98. № 102-ФЗ «Об ипотеке (залог недвижимости».

- Федеральный закон РФ от 25.02. 99 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений (ред. от 02.01.2000 г).

- Федеральный закон РФ от 29.07.98. № 136-ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг»