Лекция 5 Капитальные вложения. Источники и формы их финансирования

| Вид материала | Лекция |

- Контрольные вопросы к государственному экзамену по специальности 060800 "Экономика, 43.52kb.

- Лекция 11, 22.74kb.

- Курсовая по дисциплине «Финансы» на тему: «Инвестиции и источники их финансирования», 366.38kb.

- Председателя Правительства Российской Федерации Министру сельского хозяйства Российской, 274.48kb.

- Молочное скотоводство является наиболее крупной отраслью животноводства в России, 265.52kb.

- План мероприятий республиканской целевой программы "Детское и школьное питание", 213.57kb.

- Вопрос №14. Кредит как форма финансирования деятельности. Нетрадиционные источники, 139.43kb.

- Отчетность воинской части» Тема № «Организация бюджетного учета в воинской части», 42.26kb.

- Источники финансирования дефицита местного бюджета по кодам групп, подгрупп, статей,, 19.57kb.

- Код бк РФ наименование, 19.12kb.

Лекция 5,6. капитальные вложения.

Источники и формы их финансирования.

Капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

В состав капитальных вложений входят: затраты на строительно-монтажные работы при возведении зданий и сооружений; приобретение, монтаж и наладку машин и оборудования; затраты на проектно-изыскательские работы; затраты на содержание дирекции строящегося предприятия; затраты на подготовку и переподготовку кадров; затраты по отводу земельных участков и переселению в связи со строительством и др.

В постановлении Правительства РФ от 21 марта 1994 г. № 220 «Об утверждении Временного положения о финансировании и кредитовании капитального строительства на территории РФ» сказано, что капитальные вложения могут финансироваться за счет:

собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыли, амортизационных отчислений, денежных накоплений и сбережений граждан и юридических лиц, средств, выплачиваемых органами страхования в виде возмещения потерь от аварий, стихийных бедствий и других средств);

заемных финансовых средств инвесторов или переданных им средств (банковские и бюджетные кредиты, облигационные займы и другие средства);

привлеченных финансовых средств инвестора (средств, получаемых от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц);

финансовых средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

средств внебюджетных фондов;

средств федерального бюджета, предоставляемых на безвозвратной и возвратной основе, средств бюджетов субъектов Российской Федерации;

средств иностранных инвесторов.

Финансирование капитальных вложений по стройкам и объектам может осуществляться как за счет одного, так и за счет нескольких источников. Все источники финансирования принято подразделять на:

- централизованные (бюджетные);

- децентрализованные (внебюджетные).

К централизованным источникам обычно относятся средства федерального бюджета, средства бюджетов субъектов РФ и местных бюджетов. Все остальные относятся к децентрализованным.

К внебюджетным средствам относятся собственные средства предприятий и организаций, заемные, привлеченные средства, средства внебюджетных фондов, индивидуальных застройщиков, иностранные инвестиции.

К собственным источникам финансирования относятся прибыль, амортизационные отчисления, внутрихозяйственные резервы, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий, и другие средства.

Государство, выполняя свои основные функции, осуществляет бюджетное инвестирование, которое реально может влиять на структурную перестройку экономики, ликвидацию имеющихся диспропорций в развитии отдельных отраслей и регионов, сохранение единого экономического пространства.

Получателями государственных инвестиций могут быть предприятия, находящиеся в государственной собственности, а также юридические лица, участвующие в реализации государственных программ. Государственное инвестирование осуществляется в соответствии с уровнем принятия решений:

на федеральном уровне – финансируются федеральные программы и объекты, находящиеся в федеральной собственности;

на региональном уровне – региональные программы и объекты, находящиеся в собственности отдельных конкретных территорий.

Бюджетному инвестированию присущ целевой характер использования бюджетных ресурсов; предоставление бюджетных средств стройкам и подрядным организациям в меру выполнения плана и с учетом использования ранее выделенных ассигнований.

Комплексная оценка экономической эффективности любого инвестиционного проекта, в финансировании которого используются средства федерального бюджета, выполняется по системе различных критериев и показателей эффективности, отражающей интересы каждого участника. Так, для государства в качестве такого критерия выступают макроэкономические показатели: прирост валового внутреннего продукта, национального дохода; для предприятия - размер увеличения прибыли; для населения - размер снижения стоимости квартир, различных услуг социального характера.

В том случае, если реализация инвестиционного проекта не обеспечивает увеличения отмеченных макроэкономических показателей, государство не имеет прямой экономической заинтересованности в его осуществлении. Мотивами для финансирования такого мероприятия могут выступать политические, оборонные, социальные, экологические и другие преимущества, которые при этом обеспечиваются.

Важнейшими источниками инвестирования на уровне организации (хозяйствующего субъекта) являются амортизационные отчисления и часть средств из прибыли. Из прибыли, которая остается в распоряжении организации, формируются целевые фонды и в том числе, фонд накопления. В условиях хозяйственной самостоятельности организации имеют право выбирать направления использования оставшейся в их распоряжении прибыли. Через рычаги, заложенные в механизме налогообложения прибыли, государство воздействует на порядок распределения этой прибыли.

Финансовые средства необходимы субъекту хозяйствования (организации) для его учреждения, модернизации, развития и санации. Обеспечение капиталом организации достигается через собственный и заемный источники.

Собственный капитал – это уставной капитал, резервные накопления прибыли, балансовая прибыль.

Самофинансирование осуществляется за счет использования прибыли организации или перераспределения капитала. О самофинансировании можно судить в случаях, если организация функционирует без привлечения нового капитала со стороны и если часть прибыли организации используется на развитие производства.

Источниками получения средств для самофинансирования могут быть:

- прибыль, не выплаченная вкладчикам капитала;

- скрытые резервы;

- отчисления в специальные фонды.

Прибыль – это реализованный чистый доход, созданный прибавочным трудом работников, а именно, разница между выручкой и полной себестоимостью продукции, работ, услуг.

Амортизация – процесс переноса стоимости основных фондов на выпускаемую продукцию в течение их нормативного срока службы.

Амортизационные отчисления имеют самую значительную долю в общей сумме инвестиций, направляемых на поддержание и развитие основных фондов. Поэтому выбор рациональных способов учета основных средств, оценка их величины и особенно рационализация методов расчета амортизационных отчислений для предприятия имеет большое значение.

Амортизационные отчисления на предприятии должны использоваться исходя из их экономической сущности на простое и расширенное воспроизводство, т. е. на реальное инвестирование:

- приобретение нового оборудования вместо выбывшего;

- механизацию и автоматизацию производственных процессов;

- проведение НИОКР;

- модернизацию и обновление выпускаемой продукции с целью обеспечения ее конкурентоспособности;

- реконструкцию, техническое перевооружение и расширение производства;

- новое строительство.

Важнейшим механизмом привлечения заемных средств (капитала) является эмиссия ценных бумаг (акций, облигаций, векселей и др.), значительная часть которых может использоваться для инвестирования. Этот инструментарий инвестирования реализуется на рынке ценных бумаг (фондовом рынке).

Ценные бумаги являются отражением реально существующего капитала, их эмитента. Их функционирование на фондовом рынке напрямую связано с функционированием реальных капиталов (материальных ценностей, товаров).

Главный товар на фондовом рынке – корпоративные ценные бумаги; в основном это акции акционерных обществ. Инвесторами этих ценных бумаг преимущественно выступает население.

Эмиссия и оборот ценных бумаг позволяет удовлетворить спрос на денежный капитал и потребности кредиторов по выгодному вложению своих средств.

В России последние годы широкое распространение получили векселя. Организации-эмитенты стали их использовать для решения целого ряда финансовых проблем. Их преимущество сводится к некоторой простоте, и на операции с ними не требуется много времени. Руководители организаций-эмитентов при выборе вида ценной бумаги и ее параметров должны соизмерять свои возможности отвечать по обязательствам в будущем и оценивать полученный эффект от эмиссии ценных бумаг.

В задачу инвесторов, в качестве которых обычно выступают первичные организации (общества, товарищества, банки, предприятия, кооперативы) и население, входит выбор ценных бумаг и получение гарантий по использовании эмитентами своих обязательств по этим бумагам.

Эффективное управление финансовыми активами инвесторов предполагает их распределение (диверсификацию) по различным сегментам финансового риска, чтобы снизить риски и повысить общую доходность. Повышение эффективности инвестиций обеспечивается за счет различных уровней доходов и цен на объекты вложений.

Одним из источников привлекаемых средств являются ресурсы коллективных инвесторов. Организационные формы объединения свободных средств (инвестиций) юридических и физических лиц включают:

инвестиционные компании и фонды, которым разрешается осуществлять инвестирование только в ценные бумаги;

общие фонды банковского управления, которым предоставляется право проводить различные формы инвестирования;

паевые инвестиционные фонды, которым предоставлены широкие возможности по инвестированию;

негосударственные пенсионные фонды, которым разрешается осуществлять практически все формы инвестирования, но имеются некоторые ограничения по использованию активов фондов;

страховые компании, которым разрешается, осуществлять практически все формы инвестирования. Однако отнесение страховых компаний к коллективным формам инвестирования надо считать условным;

организации долевого строительства жилых помещений, но только условно, так как по существу в большинстве своем при этой форме будущий собственник квартиры заранее оплачивает ее стоимость.

Когда в организации появляется потребность в финансовых ресурсах и их не окажется в ее распоряжении, она может получить их путем залога своего недвижимого имущества. На заложенное имущество выдается ссуда. Эта процедура получения средств именуется ипотекой.

Ипотека – это ссуда, выдаваемая под залог недвижимости. При этом залог, служащий обеспечением этой ссуды, не передается кредитору, он остается в руках должника. В случае неплатежеспособности должника удовлетворение требований кредитора производится из выручки от реализованного имущества в порядке очередности регистрации залога.

Закон «Об ипотеке (залог недвижимости)», принятый в июле 1998 г. является основным правовым документом, по которому осуществляется ипотечное кредитование в России. Законом определены широкие обязательства, обеспечиваемые ипотекой: по кредитному договору, по договору займа и по договорам купли-продажи, аренде, подряде и др. Ипотека обеспечивает уплату суммы долга полностью или частично, а также при оговоре в договоре и процентов за пользование кредитом. К настоящему времени в России создана и используется законодательная нормативная база, позволяющая проводить ипотечное кредитование.

Инвестирование лизинговых операций в России осуществляется на базе Федерального закона «О лизинге». Под лизингом обычно понимают долгосрочную аренду машин и оборудования на срок от 3 до 20 и более лет, купленных арендодателем для арендатора с целью их производственного использования при сохранении права собственности на них арендодателем на весь срок договора.

В зависимости от срока, на который заключается догов аренды, различают три вида арендных операций:

краткосрочная аренда на срок до года – рентинг;

среднесрочная аренда на срок от одного года до трех лет – хайринг;

долгосрочная аренда от трех до двадцати и более лет – лизинг.

Лизинг можно рассматривать как специфическую форму финансирования в основные фонды, осуществляемую специальными (лизинговыми) компаниями, которые, приобретая для инвестора машины и оборудование, как бы кредитуют арендатора.

В рамках долгосрочной аренды различают два основных вида лизинговых операций – финансовый и оперативный.

Финансовый лизинг – соглашение, предусматривающее выплату в течение периода своего действия сумм, покрывающих полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя. По истечении срока действия такого соглашения арендатор может: вернуть объект аренды арендодателю, заключить новое соглашение на аренду данного оборудования, купить объект лизинга по остаточной стоимости.

Оперативный лизинг - соглашение, срок которого короче амортизационного периода изделия. После завершения срока действия соглашения предмет договора может быть возвращен владельцу или вновь сдан в аренду.

С экономической точки зрения лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При покупке реальных активов в кредит покупатель вносит в установленные сроки платежи в погашение долга, при этом продавец реальных активов для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды. Лизинг оживляет инвестиционную деятельность и способствует росту производства, позволяет обеспечивать производство передовой и современной техникой, он имеет поддержку правительств различных стран, в том числе Российской Федерации.

Форфейтинг (aforfai – франц. – целиком, общей суммой) является формой трансформации коммерческого кредита в банковский. Применяется он в том случае, когда у покупателя нет достаточных средств для приобретения какой-либо продукции. Однако этот вид финансовой операции может быть использован для осуществления торговых сделок и внутри страны.

Иностранные инвестиции играют очень важную роль в интернационализации мировой экономики и в экономике отдельно взятой страны. Уже не первое десятилетие прямые иностранные инвестиции (ПИИ) растут быстрее, чем международная торговля.

Основные инвесторы – транснациональные корпорации (ТНК) - прочно заняли центральное место в процессе интернационализации мировой экономики, стали основным механизмом укрепления хозяйственной взаимозависимости между отдельными государствами.

В Федеральном законе РФ «Об иностранных инвестициях в Российской Федерации» от 09.07.99 г. сказано: «Иностранная инвестиция – вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе, денег (в иностранной валюте и валюте Российской Федерации), ценных бумаг, иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации».

Иностранные инвестиции разделяют на государственные и частные инвестиции. Под государственными инвестициями понимают главным образом займы, кредиты, которые одно государство или группа государств предоставляют другому государству. В этом случае речь идет об отношениях между государствами, регулируемых международными соглашениями, к которым применяются нормы международного права.

Под частными инвестициями понимают инвестиции, осуществляемые частными предприятиями, гражданами одной страны в предметы инвестиций, расположенные на территории другой страны.

Иностранные инвесторы имеют право на осуществление инвестиций в России в следующих формах:

долевое участие в предприятиях, создаваемых совместно с российскими юридическими лицами и гражданами;

учреждение предприятий, полностью принадлежащих иностранным инвесторам;

приобретение прав пользования землей и иными природными ресурсами;

приобретение иных имущественных прав и др.

Привлечение иностранных инвестиций в российскую экономику – жизненно важное направление деятельности руководящих органов России.

Лекция 7. Сущность инвестиционного анализа. Инвестиционный проект, его значение и содержание. Жизненный цикл инвестиционного проекта,

этапы жизненного цикла, их содержание.

Важной составной частью механизма управления инвестиционной деятельностью предприятия являются системы и методы ее анализа. Инвестиционный анализ представляет собой процесс исследования инвестиционной активности и эффективности инвестиционной деятельности предприятия с целью выявления резервов их роста.

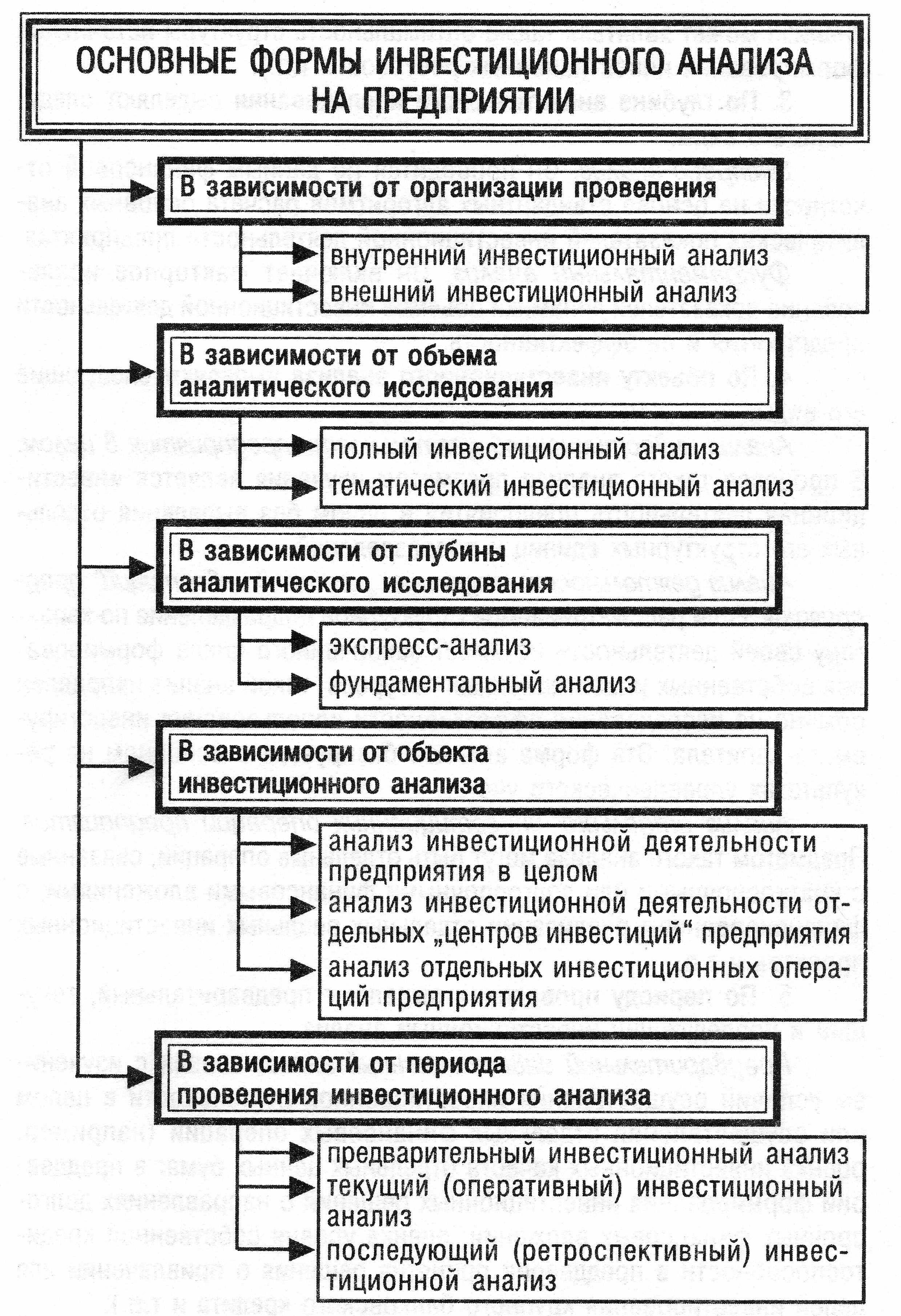

По целям осуществления инвестиционный анализ подразделяется на различные формы в зависимости от следующих признаков (рис. 3)

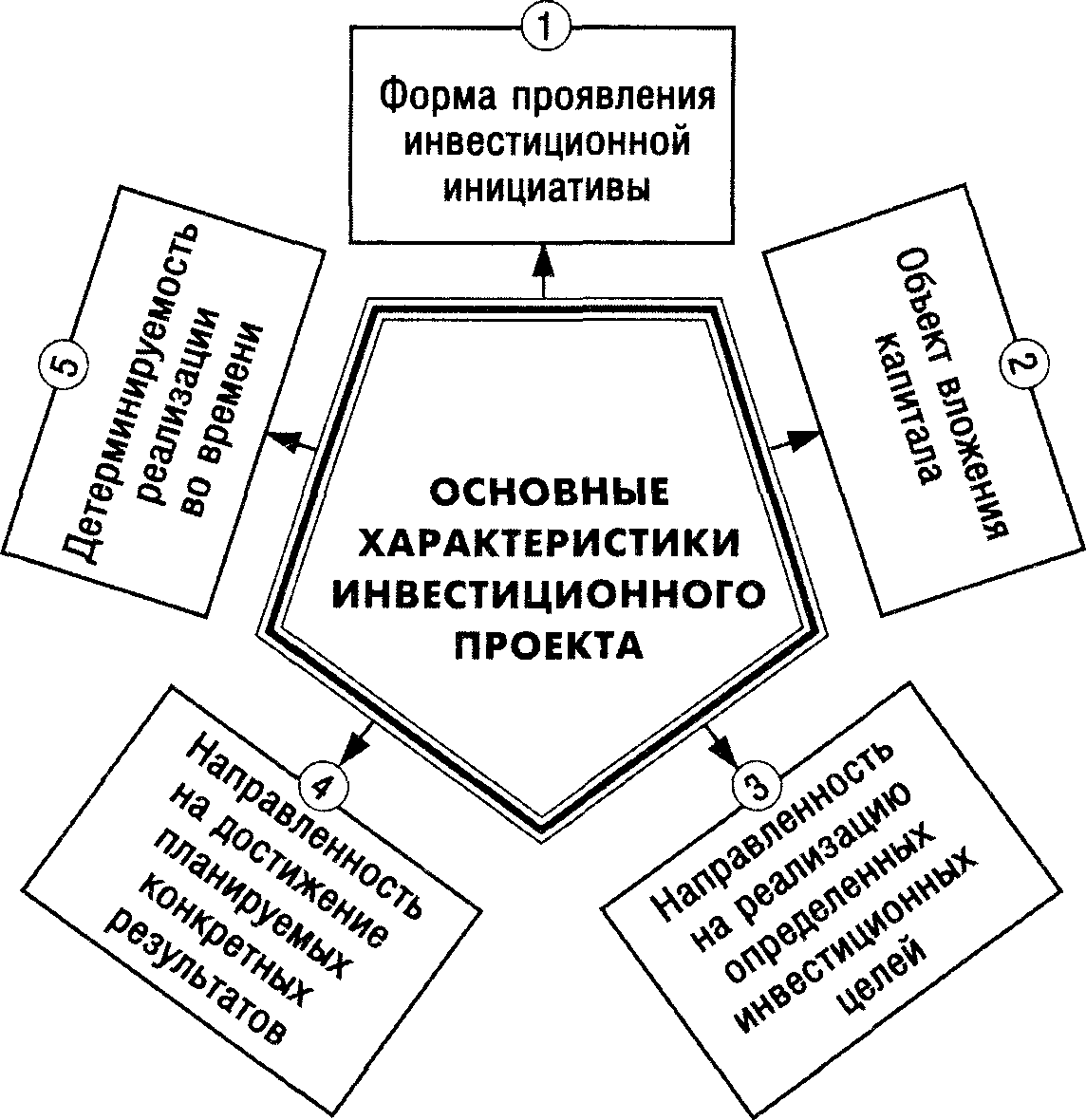

Инвестиционный проект (ИП) — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план). Основным объектом финансового управления реальными инвестициями предприятия выступает инвестиционный проект. Понятие «инвестиционный проект» имеет многоаспектное содержание, определяемое следующими важнейшими сущностными его характеристиками (рис. 4):

Рис. 3. Основные формы инвестиционного анализа в зависимости от целей его проведения на предприятии

Классификация инвестиционных проектов:

- по масштабу инвестиций: мелкие, традиционные, крупные, мегапроекты;

- по поставленным целям: снижение издержек, снижение риска, доход от расширения, выход на новые рынки сбыта, диверсификация деятельности, социальный эффект, экологический эффект;

- по степени взаимосвязи: независимые, альтернативные, взаимосвязанные.

- по степени риска: рисковые, безрисковые;

- по срокам: краткосрочные, долгосрочные.

Рис 4. Основные характеристики инвестиционного проекта предприятия.

Жизненный цикл проекта может быть разделен на три основные стадии: предынвестиционную, инвестиционную и эксплуатационную.

Начальная (предынвестиционная) стадия обычно подразделяется на предынвестиционные исследования и разработку проектно-сметной документации, планирование проекта и подготовку к строительству. При проведении предынвестиционной стадии, как правило, выделяют следующие три фазы:

- изучение инвестиционных возможностей проекта;

- предпроектные исследования;

- оценка осуществимости инвестиционного проекта.

Инвестиционная (строительная) стадия заключается в:

- проведении торгов и заключении контрактов, организации закупок и поставок, подготовительных работах;

- строительно-монтажных работах;

- завершении строительной фазы проекта.

Эксплуатационная стадия включает в себя эксплуатацию, ремонт, развитие производства и закрытие проекта.

При отборе вариантов некоторых проектов и принятии решения об их осуществлении используются экспертные процедуры для учета в основном качественных факторов, влияющих на эффективность инвестирования.

Эффективность инвестиционного проекта – категория, отражающая соответствие проекта, порождающего этот ИП, целям и интересам участников проекта. Для оценки эффективности ИП необходимо рассмотреть порождающий его проект за весь период жизненного цикла – от предпроектной проработки до прекращения.

Финансовая реализуемость инвестиционного проекта – обеспечение такой структуры денежных потоков, при которой на каждом шаге расчета имеется достаточное количество денег для осуществления проекта, порождающего этот ИП.

Проектные материалы – документ (система документов), содержащих описание и обоснование проекта. Этим термином охватываются как документы, обязательные при проектировании объектов капитального строительства, так и дополнительные материалы, разрабатываемые участниками проекта при экспертизе, подготовке к реализации и в процессе реализации проектов. Проектные материалы должны содержать информацию, необходимую для оценки эффективности ИП. Предполагается, что проектные материалы содержат всю необходимую информацию о технических, технологических и организационных характеристиках проекта.

Организационно-экономический механизм реализации проекта – форма взаимодействия участников проекта, фиксируемая в проектных материалах (а в отдельных случаях в уставных документах) в целях обеспечения реализуемости проекта и возможности измерения затрат и результатов каждого участника, связанных с реализацией проекта.

Отдельные элементы организационно-экономического механизма на стадии реализации проекта могут закрепляться и конкретизироваться в уставных документах и договорах между участниками.

Участник проекта – субъект инвестиционной деятельности по данному проекту. В число участников проекта входят перечисленные в Федеральном законе об инвестиционной деятельности субъекты инвестиционной деятельности, а также общество в целом.

Акционер - инвестор, владеющий акциями предприятия (организации), осуществляющий проект.

Кредитор (заимодавец) – инвестор, предоставляющий заемные средства для реализации проекта. Кредитор может одновременно получать права на определенную долю прибыли или производимой продукции, например, выступая в качестве акционера создаваемого предприятия или фирмы-заемщика.

Оценку реализуемости и эффективности проекта рекомендуется производить с учетом факторов неопределенности и риска, проявления инфляции.

Одной из важнейших задач финансового управления инвестиционным проектом на стадии его подготовки является определение его стоимости или « полной суммы инвестиционных затрат по проекту». Стоимость инвестиционного проекта определяется в составе его финансового плана, который является заключительным разделом его подготовки. В системе Управления проектами этот показатель играет многоаспектную роль. Об этом можно судить по данным рисунка 5.

Рис. 5. Роль показателя стоимости инвестиционного проекта в финансовом управлении

Лекция 8. БИЗНЕС-ПЛАН ИНВЕСТИЦИОННОГО ПРОЕКТА, сущность, содержание, методы разработки

Бизнес-план - это официальный документ, в котором содержится необходимая информация об инвестиционном проекте. Бизнес-план описывает все основные аспекты будущего коммерческого предприятия, анализирует все проблемы, с которыми оно может столкнуться, а также определяет способы решения этих проблем.

Разработка такого документа – это комплексный процесс, который потребует объективной оценки всей необходимой информации, требующейся для его подготовки.

Бизнес-план может быть использован в качестве внутреннего документа при планировании деятельности и в качестве коммерческого предложения для внешней стороны - инвестора, кредитора.

Важной составляющей при подготовке бизнес-планов является анализ данных о структуре сбыта и себестоимости продукции предприятия. Наличие программных инструментов для анализа данных учетной системы позволяет оперативно получать и анализировать в любых разрезах данные о финансово-хозяйственной деятельности предприятия.

Бизнес-план обычно пишется на перспективу, и составлять его следует примерно на 3 года вперед.

Структура и содержание бизнес-плана могут варьироваться в зависимости от цели составления этого документа и области применения (производственные, сервисные, торговые и др. компании), но при его разработке обязательно следует обратить внимание на следующие условия:

- бизнес-план должен быть профессиональным, доступным и понятным для пользования;

- бизнес-план должен быть разделен на главы (разделы). Для более полного и наглядного восприятия информации рекомендуется использовать таблицы, схемы, диаграммы, графики;

- бизнес-план должен быть объективным. Бухгалтер и аудитор должны тщательно проверить все финансовые расчеты;

- необходимо контролировать распространение бизнес-плана, так как он может содержать конфиденциальную информацию.

В настоящее время, не существует определенных методик подготовки бизнес-плана, однако, существуют несколько групп стандартов его составления.

Общая структура бизнес-плана, в соответствии со стандартами UNIDO(United Nations Industrial Development Organization)., должна придерживаться следующих параметров:

- Резюме.

- Описание предприятия и отрасли.

- Описание продукции (услуг).

- Маркетинг и сбыт продукции (услуг).

- Производственный план.

- организационный план.

- Финансовый план.

- Направленность и эффективность проекта.

- Риски и гарантии.

- Приложения.

1. Резюме – это самостоятельный рекламный документ, содержащий основные положения всего бизнес-плана. По резюме судят обо всем проекте, поэтому очень важно поместить в резюме краткую и ясную информацию о проекте, резюме отвечает на основные вопросы инвестора: размер кредита, цели кредита, сроки погашения, гарантии, соинвесторы, собственные средства проекта.

2. Описание предприятия и отрасли.

В данном разделе описываются: общие сведения о предприятии, финансово-экономические показатели деятельности предприятия, структура управления и кадровый состав, направления деятельности, продукция, достижения и перспективы, отрасль экономики и ее перспективы, партнерские связи и социальная активность.

3. Описание продукции (услуг).

Для любого предпринимательского проекта необходимо наглядное представление товара или изделия (|натуральный образец, его фотография, рисунок). В бизнес-плане дается описание отдельно по каждому виду продукции.

4. Маркетинг и сбыт продукции (услуг):

- описание требований потребителей к продукции (услуге) и возможностей удовлетворить эти требования;

- описание конкуренции. Определение конкурентов и анализ их сильных и слабых сторон. Анализ возможностей предприятия;

- описание рынка сбыта продукции (услуги);

- описание поставки товара от места производства к месту продажи или потребления;

- стратегия привлечения потребителей, исходя из возможностей

5. Производственный план.

В этом разделе приводятся общие сведения о предприятии, расчет производственных издержек на планируемый объем сбыта, прямые (переменные) и общие (постоянные) затраты на производство продукции, калькуляция себестоимости продукции, смета текущих затрат на производство.

6. Организационный план.

В данном разделе объясняется, каким образом организована руководящая группа и описывается основная роль каждого ее члена. Команда управления проектом и ведущие специалисты, правовое обеспечение, имеющиеся или возможные поддержка и льготы, организационная структура и график реализации проекта, механизм поддержки и мотивации ведущих руководителей.

7. Финансовый план.

Цель раздела – показать основные пункты из массы финансовых данных, даются нормативы для финансово-экономических расчетов, приводятся прямые (переменные) и постоянные затраты на производство продукции, калькуляция себестоимости продукции, смета расходов на реализацию проекта, потребность и источники финансирования, рассчитывается таблица расходов и доходов, поток реальных денег (поток наличности), прогнозный баланс.

Примерная структура раздела:

- затраты подготовительного периода;

- затраты текущего (основного) периода;

- расчет поступлений от проекта;

- затраты, связанные с обслуживанием кредита (лизинга);

- расчет налоговых платежей;

- другие поступления и выплаты;

- отчет о прибылях и убытках;

- поток реальных денег;

- прогнозный баланс.

8. Направленность и эффективность проекта.

В разделе указывается направленность и значимость проекта, показатели эффективности его реализации, проводится анализ чувствительности проекта.

9. Риски и гарантии.

Показываются предпринимательские риски и возможные форс-мажорные обстоятельства, приводятся гарантии возврата средств партнерам и инвесторам.

10. Приложения.

Приложения способствуют разгрузке основного текста от подробностей потенциальным партнерам и инвесторам дополнительные наглядные материалы.

Важное место в бизнес-планировании занимает мониторинг бизнес-плана – процесс выявления отклонений фактических показателей реализации инвестиционного проекта от их прогнозных значений и оценка влияния данных отклонений на реализуемость и эффективность инвестиционного проекта. Цель мониторинга заключается в том, чтобы в каждый конкретный момент времени можно было бы четко определить, выполняются условия реализуемости и эффективности инвестиционного проекта или нет. По результатам мониторинга может быть либо сделан вывод о необходимости несения корректировок в план реализации проекта, либо принято решение о прекращении проекта.

Бизнес-план помогает предпринимателю ответить на следующие вопросы:

- какой вид продукции или какое новое дело выбрать для выхода на отечественный и зарубежный рынок;

- каков будет рыночный спрос на предлагаемые товары и услуги, и как он будет изменяться;

- какие ресурсы и в каких количествах потребуются для организации инвестиционного проекта;

- сколько будут стоить необходимые ресурсы и где найти надежных поставщиков;

- каковы будут издержки на организацию производства и реализацию продукции и услуг на соответствующих рынках;

- какой может быть рыночная цена на данную продукцию и как на нее повлияют конкуренты;

- какими могут быть общие доходы, как их следует распределять между всеми участниками инвестиционного проекта;

- каковы будут показатели эффективности производства и как их можно повысить.

ЛЕКЦИЯ 9. СТОИМОСТЬ ДЕНЕГ ВО ВРЕМЕНИ

Положение о стоимости денег во времени лежит в основе оценки стоимости приносящей доход недвижимости. Деньги имеют стоимость во времени, т.е. рубль, полученный сегодня, стоит дороже, чем рубль, полученный завтра. Поэтому для оценки текущей стоимости будущих поступлений необходимо в расчет ввести соответствующие поправки.

Расчетными инструментами, которые могут быть применены для оценки прогнозируемых доходов от инвестиций, являются сложный процент и дисконтирование. Перед их использованием следует определить:

суммы денежных средств;

время, когда эти суммы должны быть выплачены или получены; осознанные риски, связанные с инвестициями;

ставку дохода (ставку процента или дисконта) с учетом рыночных условий и оцененного риска.

Суммы денежных средств – это наличные деньги или их эквиваленты, вложенные в проект, по которым должна быть получена положительная ставка дохода.

Время, в течение которого должны быть выплачены или получены деньги, имеет важное значение, так как, по мнению Бенджамина Франклина, «время - это деньги». Время получения инвестиционного дохода измеряется интервалами или периодами (днем, неделей, месяцем, кварталом, полугодием, годом).

Под риском понимается непостоянство и неопределенность, связанные с инвестициями, т.е. это вероятность того, что доходы, полученные от инвестиций, окажутся больше или меньше прогнозируемых.

Ставка дохода на инвестиции (по-другому – конечная отдача) – процентное соотношение между чистым доходом и вложенным капиталом. Предпочтение всегда отдается тем проектам, по которым ставка дохода наиболее высока, хотя и риск в этом случае может быть максимальным.

Накопление - это процесс приведения текущей стоимости денег к их будущей стоимости, при условии, что эта сумма удерживается на счету в течение определенного времени, принося периодически накапливаемый процент.

Дисконтирование – это процесс приведения денежных поступлений от инвестиций к их текущей стоимости.

Накопление и дисконтирование базируются на определении сложного процента.

Сложный процент — это процент начислений, как на основную сумму, так и на невыплаченные проценты, начисленные за предыдущий период.

Сложный процент означает, что уже полученный процент, положенный на депозит вместе с первоначальными инвестициями, становится частью основной суммы. Поэтому в следующий период наряду с первоначальным депозитом он также приносит новый процент.

Расчеты с использованием сложного процента носят чисто механический характер. Поэтому существуют специальные таблицы, в которых рассчитан сложный процент на 30 лет. Называются эти таблицы «Шесть функций сложного процента». Функциями сложного процента являются:

накопленная сумма единицы;

накопление денежной единицы за период;

фактор фонда возмещения;

текущая стоимость единицы;

текущая стоимость аннуитета;

взнос на амортизацию денежной единицы.

Накопленная сумма единицы

Механизм наращивания первоначальной суммы (капитала) по сложным процентам называют капитализацией. В финансовых и экономических терминах капитализация определяется как ставка дохода на вложенный капитал.

Различают годовую капитализацию, когда процентный платеж начисляется и присоединяется к ранее наращенной сумме в конце года. Капитализация может быть также полугодовой, квартальной, месячной и ежедневной. Существует понятие непрерывного начисления процентов, которое по своему смыслу весьма близко к ежедневному начислению.

Расчет наращенной суммы по сложным процентам производится по формуле:

,

,где S – наращенная сумма;

Р .– первоначальная сумма, на которую начисляются проценты;

i – ставка сложных процентов, выраженная десятичной дробью;

п –число лет, в течение которых начисляются проценты.

Величина

называется множителем наращения сложных процентов. Она показывает, на сколько увеличится одна денежная единица при наращении на нее процентов по ставке в течение п лет.

называется множителем наращения сложных процентов. Она показывает, на сколько увеличится одна денежная единица при наращении на нее процентов по ставке в течение п лет. Текущая стоимость (дисконтирование)

Текущая стоимость (дисконтирование)Под дисконтированием может пониматься способ нахождения величины Р (первоначальной суммы) на некоторый момент времени при условии, что в будущем при начислении на нее процентов она могла бы составить наращенную сумму S. Величину Р, найденную дисконтированием наращенной величины S, называют современной, текущей или приведенной величиной. С помощью дисконтирования в финансовых вычисления учитывается фактор времени.

Текущая стоимость единицы (реверсии) – это величина, обратная наращенной стоимости, т.е. дисконтирование и ставка дисконта противоположны понятиям «накопление» и «ставка процента». Так как текущая стоимость является обратной величиной наращенной суммы, то она определяется по формуле:

,

,где

– дисконтный множитель. Он показывает текущую стоимость одной денежной единицы, которая должна быть получена в будущем. Значения этого множителя табулированы.

– дисконтный множитель. Он показывает текущую стоимость одной денежной единицы, которая должна быть получена в будущем. Значения этого множителя табулированы.Текущая стоимость аннуитета

Оплата по заключенным сделкам может предусматривать как разовый платеж, так и ряд выплат, распределенных во времени. Выплата арендной платы, выплаты за приобретенное имущество в рассрочку, инвестирование средств в различные программы и т.п. в большинстве случае предусматривают платежи, производимые через определенные промежутки времени, т.е. образуется поток платежей.

Фиксированные платежи, производимые через равные промежутки времени, называются финансовой рентой, или аннуитетом.

По моменту выплат членов ренты последние подразделяются на обычные (постнумерандо), в которых платежи производятся в конце соответствующих периодов (года, полугодия и т.д.), и авансовые (пренумерандо), в которых платежи осуществляются в начале этих периодов. Встречаются также ренты, в которых предусматривается поступление платежей в середине периода.

Обобщающими показателями ренты являются: наращенная сумма и современная (текущая, приведенная) величина.

Наращенная сумма – это сумма всех членов потока платежей с начисленными на них процентами на конец срока, т.е. на дату последней выплаты. Наращенная сумма показывает, какую величину будет представлять капитал, вносимый через равные промежутки времени в течение всего срока ренты вместе с начисленными процентами.

Современная величина потока платежей – это сумма всех его членов, уменьшенная (дисконтированная) на величину процентной ставки на определенный момент времени, совпадающий с началом потока платежей или предшествующий ему.

Расчет наращенной суммы годовой ренты осуществляется как сумма всех рентных платежей с начисленными на них процентами:

,

,где R – величина ежегодного взноса;

i – процентная ставка;

n – срок ренты.

Величина

является коэффициентом наращения ренты, который называют также коэффициентом накопления денежной единицы за период.

является коэффициентом наращения ренты, который называют также коэффициентом накопления денежной единицы за период.Взнос на амортизацию денежной единицы

Амортизацией называется процесс погашения (ликвидации) долга с течением времени. Взнос на амортизацию кредита определяется как отношение одного платежа к первоначальной сумме кредита.

Расходами по обслуживанию долга называются расходы, связанные с погашением долга, т.е. погашением суммы самого долга (амортизация долга) и выплатой процентов по нему.

Существуют различные способы погашения задолженности. Участники сделки оговаривают их при заключении контракта. В соответствии с условиями контракта составляется план погашения задолженности.

Срочные уплаты рассматриваются как средства, предназначенные для погашения, как основного долга, так и текущих процентных платежей по нему. При этом средства, направленные на погашение (амортизацию) основного долга, могут быть равными или изменяющимися по каким-либо закономерностям, а проценты могут выплачиваться отдельно.

Погашение долга может производиться аннуитетами, т.е. платежами, вносимыми через равные промежутки времени и содержащими как выплату основного долга, так и процентный платеж по нему. Величина аннуитета может быть постоянной, а может изменяться в арифметической или геометрической прогрессии.

Каждая срочная уплата (У) будет являться суммой двух величин: годового расхода по погашению основного долга (R) и процентного платежа по нему (I), т.е.

Y=R+I

Расчет срочной годовой уплаты производится по формуле:

,

,где i – процентная ставка;

п – срок кредита;

D – величина долга.

Величина

называется коэффициентом погашения задолженности, или взносом на амортизацию денежной единиц

называется коэффициентом погашения задолженности, или взносом на амортизацию денежной единицФактор фонда возмещения

Фактор фонда возмещения – это норма погашения основной суммы кредита.

Покупка недвижимости в большинстве случаев сопряжена с получением кредита. В связи с этим необходимо заранее знать, какую сумму потребуется депонировать в каждый платежный период, чтобы обеспечить погашение основной суммы долга (без учета процентных выплат) в установленный срок. Данный фактор принимает во внимание процент, полученный по депозитам.

Расход по погашению основного долга в первом платежном периоде определяется формулой:

,

,где R – расход по погашению основного долга в первом платежном пе риоде;

D – сумма основного долга;

п– срок кредита;

i – процентная ставка.

Величина

называется фактором фонда возмещения.

называется фактором фонда возмещения.Она показывает, какую сумму потребуется депонировать в конце каждого платежного периода, чтобы через заданное число периодов сумма основного кредита была полностью погашена. Эта величина табулирована и является обратной величиной коэффициента наращения ренты (коэффициента накопления денежной единицы за период).

При проведении финансовых расчетов с использованием сложного процента широко используются специально разработанные таблицы, содержащие рассмотренные выше факторы сложного процента.

Шесть функций сложного процента предполагают использование основной формулы (1 + i)n, описывающей накопленную сумму единицы. Все рассмотренные формулы (факторы) являются производными от основной формулы. Каждая из них предусматривает, что проценты приносят деньги, находящиеся на депозитном счете, причем только до тех пор, пока они остаются на этом счете. Каждая из формул учитывает эффект сложного процента, т.е. такого процента, который, будучи полученным, переводится в основную сумму.

Лекция 10. Понятие экономической оценки инвестиций. виды эффетивности. Методы оценки экономической

эффективности инвестиций.

Оценка использования инвестиций в настоящее время имеют большое значение. Нецелевое использование инвестиций, их недостаток, и низкий уровень отдачи вложенного капитала вызывают необходимость выбора методов оценки эффективности инвестиций.

При оценке эффективности инвестиционных проектов выделены три группы показателей эффективности проекта:

- коммерческая эффективность,

- бюджетная эффективность,

- общая экономическая эффективность.

Оценка коммерческой эффективности осуществляется на уровне отдельных проектов, программ и на уровне первичных организаций.

Бюджетная эффективность – на уровне отрасли, регионов и страны в целом и может быть также на уровне бюджета первичной организации.

Общая экономическая эффективность должна оцениваться на уровне страны в целом и в некоторых случаях на уровне регионов.

Показатели общей экономической эффективности капитальных вложений позволяют определить экономический эффект путем сравнения с нормативами или с аналогичными показателями планового или прошедшего периодов функционирования народного хозяйства страны или крупного региона.

Если оценка эффективности капитальных вложений производится на будущее, эффективными признаются те инвестиции, для которых полученные показатели ниже нормативных или отчетных за прошедшие периоды деятельности. Обобщающим показателем экономической эффективности капитальных вложений отдельного региона и страны в целом является абсолютный коэффициент капитальных вложений, рассчитываемый по приросту чистой продукции.

Доля прироста чистой продукции за счет капитальных вложений, направляемых на расширение и новое строительство ЧПк, может быть определена по следующей формуле:

ЧПк = ( Чппп * ПТ) / ВП,

где: Чппп – прирост численности промышленно-производственного персонала, чел.

ПТ – производительность труда, руб./чел.

ВП – прирост выпускаемой продукции за счет капитальных вложений на создание новых рабочих мест, руб.

В последнее время стали применять метод оценки использования капитала организации путем первоначальной оценки его отдельных составляющих (оборотный капитал, основной капитал, нематериальные активы), а затем делается объединенная оценка эффективности использования капитала организации.

Уровень эффективности использования оборотных средств рекомендуется оценивать коэффициентом оборачиваемости (Ко):

Ко = Т / О

где: Т – выручка от реализации продукции за авансируемый период, руб.;

О – средний остаток оборотных средств, руб.

Показателем эффективности использования основных средств является фондоотдача: