Содержание содержание Общие положения

| Вид материала | Документы |

- Москоу Кантри Клаб Москва, 2011 г. Содержание 1 содержание 2 общие положения 3 > закон, 1099.08kb.

- И в срок Для приобретения полной версии работы щелкните по Содержание Общие положения, 36.48kb.

- Содержание общие положения, 571.19kb.

- Содержание программы курса (за 2-й год обучения) Раздел VII. Общие положения об обязательствах, 2874.92kb.

- Одобрен Советом Республики 1 декабря 2006 года содержание: процессуальная часть раздел, 1789.98kb.

- Одобрен Советом Республики 20 декабря 2006 года Содержание раздел I. Общие положения, 4682.78kb.

- Содержание: Глава I: Общие положения, 1366.77kb.

- Содержание учебного курса, 1330.71kb.

- Программа подготовки авиационного персонала на сверхлегких летательных аппаратах общие, 896.45kb.

- Содержание введение 1 общие положения, 847.66kb.

СОДЕРЖАНИЕ

Содержание………………………………………………………......1

1. Общие положения……………………………………………………2

2. Краткий исторический взгляд на промышленность

Ставропольского края………………………………………...........5

3. Анализ состояния промышленности Ставропольского

края….……………………………………………….........................7

3.1 SWOT - анализ промышленности края……………………………58

3.2. Варианты стратегии развития промышленности

Ставропольского края……………………………………………….60

4. Стратегические цели, приоритеты развития

промышленной политики Ставропольского края…………......61

4.1 Отраслевое развитие………………………………………………..63

4.2 Локальные индустриальные зоны………………………………....64

4.3 Кластеры промышленно – производственного типа……………..70

5. Механизм и этапы реализации намеченных целей …………..74

6. Критерии оценки реализации стратегии………………..............77

Приложение 1………………………………………………………........79

Приложение 2…………………………………………………………… 90

Приложение 3 …………………………………………………………... 98

Приложение 4…………………………………………………………... 104

1.Общие положения

Стратегия развития промышленного комплекса Ставропольского края на период до 2020 года (далее - Стратегия) разработана в соответствии с распоряжением Правительства СК от 19.02.2009 N 50-рп (ред. от 10.04.2009) "О создании рабочей группы по разработке Стратегии экономического и социального развития Ставропольского края до 2020 года".

Стратегия - это совокупность целевых функций, принципов и решений, увязанных по задачам, срокам осуществления и ресурсам. Стратегия должна реализовываться в планах мер и комплексных мероприятиях нормативно-правового, экономического, научно-технического и организационного характера, в инновационных программах, а также в отдельных проектах.

Стратегия:

- определяет цели, задачи, приоритетные направления долгосрочного развития промышленности с учетом вызовов, стоящих перед экономикой края, структурные изменения и пути ее преобразования в конкурентоспособный и динамично развивающийся промышленный комплекс, восприимчивый к инновациям;

- обеспечивает согласованность действий органов исполнительной и законодательной власти различных уровней в принятии решений о поддержке промышленности по приоритетным направлениям развития отраслей;

- является основой для стимулирования наиболее значимых инвестиционных проектов по техническому перевооружению в области производства высокотехнологичной продукции нового поколения на базе применения государственно-частного партнерства.

Во время разработки Стратегии были учтены:

- интересы Ставропольского края (повышение уровня экономической безопасности, высоких темпов промышленного роста, создание базиса и потенциала для будущего развития экономики);

- важнейшие законодательные и нормативно-правовые акты, определяющие политику государства и Ставропольского края в промышленности на среднесрочную и долгосрочную перспективу;

- предложения ВУЗов, общественных организаций и объединений о необходимых мерах поддержки отраслей по приоритетным направлениям и проблемным вопросам.

Основой для разработки Стратегии послужили следующие документы и материалы:

- цели, целевые индикаторы, приоритеты и основные задачи долгосрочной государственной политики в социальной сфере, в сфере науки и технологий, а также структурные преобразования в экономике, предусмотренные в Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, утвержденные Распоряжением Правительства Российской Федерации от 17 ноября 2008 г. N 1662-р;

- прогноз социально-экономического развития Ставропольского края на 2010 год и на период до 2012года, приложение к распоряжению Правительства Ставропольского края от 16 сентября 2009 г. № 330-рп;

- методические рекомендации по разработке Стратегий развития отраслей промышленности, разработанные Минэкономразвития России в соответствии с Поручением Правительства Российской Федерации от 30 июля 2004 № МФ-П13-4480.

- официальные источники информации, анализ рынка Ставропольского края частными компаниями, данные статистики, таможенной службы и т.д.

Стратегия развития содержит пять составляющих: анализ и выявление проблем, формулирование целей, выбор вариантности стратегии, реализация стратегии и управление изменениями.

Стержнем Стратегии является переход промышленности на инновационную модель развития, смена лидера экономического роста от вертикально-интегрированных промышленных структур к местным предприятиям, ориентир на повышение конкурентоспособности и производство новых видов продукции.

Важнейшим элементом Стратегии является особое внимание к модернизации и техническому перевооружению производств, развитию отраслевой науки, защите внутреннего рынка, выпуску импортозамещающей продукции, обеспечение отраслей сырьевыми ресурсами и профессиональной подготовки кадров.

Реализация Стратегии носит комплексный характер, предполагается привлекать средства инвестиционных и венчурных фондов, субсидии, бюджетное финансирование НИОКР, использование грантов, собственные средства предприятий, инвестиции российских и зарубежных участников рынка, а также кредитных и страховых организаций. Механизмы реализации носят программно-целевой характер и охватывают все этапы от переработки сырья до производства конкурентоспособных товаров и выход на рынки реализации. Программно-целевой метод управления развитием промышленного комплекса края обусловлен увязыванием по ресурсам, срокам, организационно-хозяйственным мероприятиям, обеспечивающих эффективное решение задач.

Итогом реализации Стратегии будет создание условий для роста объемов производства конкурентоспособной продукции к 2020 году по различным отраслям к уровню 2008 года в 2 и более раз.

Стратегия должна взаимоувязать задачу эффективного развития отраслей промышленности с обеспечением потребностей граждан, смежных отраслей промышленного комплекса регионов России в качественных и доступных потребительских товарах и продукции технического и стратегического назначения.

2. Краткий исторический взгляд на промышленность

Ставропольского края

Промышленность края начала зарождаться в начале 20 века. Но наиболее бурное своё развитие она получила в 60-70-е годы. В этот период построен целый ряд предприятий машиностроения, ВПК, химического производства. Крупнейшие среди них заводы автоприцепов, «Сигнал», «Аналог», «Нептун», «Невинномысский Азот», химреактивов, люминофоров и др.

Это способствовало значительному росту продукции машиностроения и химической отрасли, объёмы которых к 1991 г. в общей структуре промышленного производства достигли соответственно 16,2% и 7,4%. В крае был налажен выпуск таких важных видов продукции как минеральные удобрения, полиэтилен низкого давления, искусственные сапфиры, автомобильные прицепы, электротехническая аппаратура, люминофоры.

К концу 1991 года в Ставропольском крае был создан значительный потенциал легкой и текстильной промышленности. Доля отрасли в общем объеме обрабатывающих производств достигала 39,0%.

Высокими темпами развивается и перерабатывающая промышленность. Практически в каждом городе и районе функционировали молокозаводы, мясоптицекомбинаты, пищекомбинаты. Кроме этого была создана мощная сеть перерабатывающих предприятий системы потребкооперации. Удельный вес отрасли в общем объёме промышленного производства к 1991 году достигает 23,6%.

В общем объёме промышленного производства 94,0% приходилось на обрабатывающие отрасли.

В то же время в структуре обрабатывающих производств наибольшая доля отгруженной продукции приходилась на текстильную и пищевую промышленность - 39,0% и 25,0% соответственно и машиностроение - 17,0%.

Рисунок 1- Структура обрабатывающих производств в 1991 году.

С началом экономических преобразований в стране произошёл обвал промышленного производства. К 1998 году доля промышленности в структуре ВРП Ставропольского края снизилась на 8,0% и составила 20,0%, а доля обрабатывающих отраслей в общем объёме промышленного производства снизилась на 35,0%. В то же время значительно с 5,0% до 36,0% возросла доля энергетики.

В структуре обрабатывающих производств значительно снизилась доля лёгкой промышленности и значительно возросла доля пищевой и химической, соответственно до 43,0% и 20,0%.

С 1998 года начался неуклонный подъём всех отраслей промышленного комплекса края. К 2007 году индекс промышленного производства вырос вдвое.

За этот период меняется структура промышленного производства. Заметно растет доля электроэнергетики (22,0%) и в то же время на 25% снижается доля обрабатывающих производств.

Рисунок 2 – Индекс промышленного производства по промышленным видам деятельности.

Значительным фактором снижения промышленного потенциала края явилось падение производства предприятий лёгкой промышленности, удельный объём отрасли в структуре обрабатывающих производств составляет 2,0 % против 39,0% в 1991 году.

За последние годы наиболее динамично развиваются химическое и стекольное производства, фармацевтическая отрасль, а также производство электронного и оптического оборудования.

3. Анализ состояния промышленности Ставропольского края.

В составе промышленного комплекса Ставропольского края находятся около 150 крупных и средних организаций, которые составляют его базу. Здесь работают 65,9 тыс. человек или 12,0% трудоспособного населения края и сосредоточено 10,0% основных производственных фондов.

Основные отрасли промышленности:

Химическое производство, машиностроение (производство транспортных средств и оборудования, производство машин и оборудования, производство электрооборудования, электронного и оптического оборудования), пищевая, легкая,

добыча нефти и газа, электроэнергетическая, строительных материалов, мебельная.

Промышленность в целом является ведущей отраслью экономики Ставропольского края, формируя более 20% ВРП (Валовой региональный продукт) региона (рис.3).

Рисунок 3 - Структура ВРП Ставропольского края в 2005 и 2008 г.г.

На протяжении последних 4-х лет структура ВРП не претерпевает сильных изменений и сохраняет основные пропорции.

Согласно ОКЭВЭД (Общероссийский классификатор видов экономической деятельности) промышленность края включает:

- Добычу полезных ископаемых.

- Обрабатывающие производства.

- Производство и распределение электроэнергии, газа и воды.

Доля отгруженной продукции по этим видам деятельности распределяется следующим образом (таб.1)

Таблица 1. Доля объема отгруженной продукции.

| Название ОКВЭД | Доля ОКВЭД, % | Доля объема отгруженной продукции, % |

| Всего по краю, в том числе: | 100 | 100 |

| Добыча полезных ископаемых | 9,7 | 4,0 |

| Обрабатывающие производства | 57,9 | 68,3 |

| Производство и распределение электроэнергии, газа и воды. | 32,4 | 27,7 |

В структуре промышленности выделяются наиболее значимые отрасли для экономики края – обрабатывающие производства и распределение электроэнергии, газа и воды. (Рис.4).

Рис.4. Структура промышленности Ставропольского края по отгруженной продукции 2008г.

В промышленности края наибольший вес по отгруженной продукции имеют обрабатывающие производства 68%, которые имеют следующую структуру. (Таб.2)

Таб. 2. Структура обрабатывающих производств.

| Наименование ОКВЭД | Доля объема отгруженной продукции, % |

| Обрабатывающие производства, в том числе | 100,0 |

| 34,0 |

| 33,0 |

| 9,0 |

| 6,0 |

| 4,0 |

| 3,0 |

| 3,0 |

| 2,0 |

| 2,0 |

| 2,0 |

| 2,0 |

| 0,2 |

| 0,1 |

Рис.5 Доли отдельных видов экономической деятельности в «Обрабатывающих производствах».

Таб.3 Среднемесячная начисленная заработная плата, руб.

| Вид экономической деятельности | 2007 г. | 2008 г. | 9 мес. 2009 г. |

| Обрабатывающие производства. | 8032,5 | 10207,0 | 10934,0 |

Таб.4 Доля убыточных предприятий, %

| Вид экономической деятельности | 2007 г. | 2008 г. | 9 мес. 2009 г. |

| Обрабатывающие производства. | 25,2 | 27,8 | 37,1 |

Промышленность неравномерно распределена по территории края и имеет большую концентрацию в западной и южной части.

Рис.6 Районирование отраслей промышленности и доля муниципальных образований в ВРП края.

Можно выделить 5 муниципальных образований, имеющих наибольший вес в объеме промышленного производства края, это;

- Невинномысск - 29,9%

- Ставрополь – 16,2%

- Изобильненский р-н – 11,4%

- Пятигорск – 7,6%

- Буденновск – 5,4%

Здесь сконцентрированы ведущие отрасли промышленности края, формирующие значительную долю ВРП. Ведущими отраслями промышленности края на сегодняшний день являются химическая и пищевая.

Х

имическая промышленность.

имическая промышленность.В химическом производстве работает более 130 организаций, крупнейшие из которых открытые акционерные общества «Арнест» и «Невинномысский Азот», общества с ограниченной ответственностью «Ставролен» и «Аметист - Юг» являются бюджетообразующими предприятиями. Основными видами выпускаемой продукции являются минеральные удобрения, полиэтилен низкого давления, синтетические смолы и пластические массы, лакокрасочные материалы, спирты ациклические, кислоты азотная и уксусная, аммиак безводный, косметика, дезодоранты, моющие средства, инсектициды, люминофоры, иммунные сыворотки, вакцины.

ОАО «Невинномысский Азот» - вертикально интегрированная структура холдинга «Еврохим», крупнейший производитель азотных удобрений. Объем отгруженной продукции за 2008 год составил около 24 млрд. рублей. На предприятии работает более 4-х тысяч человек. Продукция предприятия на 80% ориентирована на экспорт. В ближайшее время планируется строительство цеха по производству

меламина с годовой мощностью 50 тыс. тонн. Общая стоимость предполагаемых

инвестиций 8 млрд. рублей. Предприятие находится на территории муниципального образования г. Невинномысска и является бюджетообразующим.

О

ОО «Ставролен» - предприятие является филиалом нефтяной компании ОАО «Лукойл», крупнейший производитель полиэтилена, пропилена, бензола. Объем отгруженной продукции в 2008 г. составил более 4-х млрд. рублей. Предприятие находится на территории г.Буденновска и является бюджетообразующим. На предприятии трудится более 2,6 тысяч человек. В 2009 году руководством компании принято решение о расширении производства и строительства комплекса по производству этилена и его производных на базе сырьевых месторождений углеводородного сырья Северного Каспия.

ОО «Ставролен» - предприятие является филиалом нефтяной компании ОАО «Лукойл», крупнейший производитель полиэтилена, пропилена, бензола. Объем отгруженной продукции в 2008 г. составил более 4-х млрд. рублей. Предприятие находится на территории г.Буденновска и является бюджетообразующим. На предприятии трудится более 2,6 тысяч человек. В 2009 году руководством компании принято решение о расширении производства и строительства комплекса по производству этилена и его производных на базе сырьевых месторождений углеводородного сырья Северного Каспия. Объем привлекаемых инвестиций до 2015 года составит более 80 млрд. рублей.

ОАО «Арнест» - признанный российский лидер аэрозольного бизнеса в области высоких технологий, объемов производства и реализации продукции. Объем отгруженной продукции по результатам 2008 года составил около 2,8 млрд. рублей. Численность персонала 1050 человек. По публикации рейтинга компаний журнала «Секрет фирмы» (№ 10, октябрь 2009) ОАО «Арнест» находится в списке 300 самых быстрорастущих компаний России.

Производство отличается высоким техническим уровнем. Предприятие расположено в г.Невинномысске и является бюджетообразующим.

ООО "Аметист-Юг" — крупнейшее предприятие на юге России по производству поролона. Объем отгруженной продукции за 2008 год - 1млрд.рублей, число работников – 160 человек. На предприятии разработана и внедрена система менеджмента качества, соответствующая требованиям международного стандарта ИСО 9001-2000. Помимо поставок продукции в регионы РФ, предприятие осуществляет ее отгрузку в Азербайджан, Армению и Грузию.

Химическая отрасль характеризуется высокой инвестиционной привлекательностью и интенсивным техническим перевооружением. У предприятий имеются

собственные инвестиционные программы по модернизации производств и строительства новых мощностей. В этой отрасли отмечается высокая производительность труда и применение инноваций в различных сферах.

На рис.7 представлен объем отгруженной и реализованной продукции на одного работающего.

Рис.7 Объем отгруженной продукции на одного работника млн.руб. 2008г.

На сегодняшний день в отрасли трудится около 14 тысяч человек, но за счет повышения производительности труда и модернизации производств имеются тенденции к снижению численности персонала. Сокращение численности происходит при оптимизации управленческой структуры и вывода непрофильных служб за рамки предприятий, переход на аутсорсинг.

Проблемы:

Проблемы химической промышленности характерны не только для предприятий Ставропольского края, но и для всей России.

Одна из самых значимых проблем и первая по важности это – загрязнение окружающей среды. Загрязнение атмосферного воздуха за счет увеличения выбросов от стационарных и передвижных источников в крупных городах и районах края, в которых расположены предприятия энергетики, газонефтедобычи и нефтехимии.

Вторая по значимости проблема - высокая ресурсоемкость отрасли: экспортно-сырьевая ориентация химического комплекса, продолжающаяся эксплуатация технологических схем с высокими расходными коэффициентами по сырью и энергоресурсам (превышающими аналогичный уровень в развитых странах в 1,5-2 раза) и другие издержки, обусловленные доставшейся с советских времен структурой отрасли с преобладанием производств низкого передела. Это также подтверждает необходимость технического перевооружения отрасли с внедрением передовых технологий и современного оборудования.

В рамках «Стратегии развития химической и нефтехимической промышленности до 2015г.» государство планирует выделить на развитие данной отрасли около 3 млрд. руб. Эти средства пойдут на финансирование важнейших проектов НИОКР (научно-исследовательских и опытно-конструкторских работ). Такие проекты предусматривают поступление инвестиций от частного бизнеса в таком же объеме средств, какой будет направлен из бюджета.

Сырьевые ограничения. Устойчивое развитие химической и нефтехимической промышленности невозможно без решения проблемы обеспечения предприятий отрасли углеводородным сырьем, на базе которого производится до 80% химической и нефтехимической продукции. Ограничения поставок углеводородного сырья усугубляются слабым развитием в России нефтеперерабатывающей промышленности. Значительная часть углеводородного сырья перерабатывается в моторные топлива и экспортируется. В России на 1 т переработанной нефти приходится 11 кг произведенного этилена. В США этот показатель составляет 28 кг, в Японии – 35 кг, в Германии – 42 кг.

Конкурентоспособность:

Низкая конкурентоспособность российских производителей по ряду позиций. Это обусловлено, прежде всего, тем, что установленное на некоторых предприятиях технологическое оборудование по своим техническим характеристикам существенно уступает зарубежным аналогам. Сроки эксплуатации значительной его части составляют 20 и более лет, износ основных производственных фондов до 60%. Результатом вложений должно стать значительное увеличение объема продукции высокой степени переработки, в то время как сейчас Россия является, в основном, поставщиком химического сырья.

Нередко оказывается, что из страны вывозится продукция сырьевого назначения, которая за рубежом перерабатывается и в качестве товаров с высокой добавленной стоимостью возвращается на российский рынок. Действительно, возрастная структура производственных мощностей химического комплекса, а в ряде случаев и достигнутая загрузка, ставит под вопрос его способность адекватно реагировать на существующие тенденции спроса. Более того, при существующей структуре выпуска и уровне качества большинства видов продукции российский химический комплекс в состоянии обеспечивать ценовую конкурентоспособность лишь в краткосрочной перспективе.

Сегодня существуют ограничения на внешних рынках против российских химических и нефтехимических компаний - антидемпинговые и другие дискриминационные меры, принятые в США, ЕС, Польше, Китае, Индии, Бразилии, Индонезии, Филиппинах.

Проблема конкуренции на внутреннем Российском рынке. Российские химические и нефтехимические предприятия «останавливаются» на ранних этапах технологического передела, продавая и экспортируя химические полуфабрикаты, а не конечные продукты, из-за чего недополучают большую часть прибыли. При общем объеме в 2006 году более чем в триллион рублей, почти 70% приходится на продукцию низких и средних переделов. При этом объем импорта химической и нефтехимической продукции ежегодно возрастает.

Что касается рынка Ставропольского края, то здесь практически отсутствует конкурентная среда. В сфере производства химических удобрений и продуктов нефтехимии наличие таких предприятий-монополистов как ОАО «Невинномысский Азот», ООО «Ставролен» делают маловероятным появление новых игроков и возникновению внутренней конкурентной среды.

ООО «Ставрополен» станет ключевым предприятием для создания кластера на территории г. Буденновска, являясь источником сырья для создания ряда предприятий глубокой переработки полиэтилена и полипропилена в изделия более высоких переделов.

В сфере производства парфюмерной продукции и продукции на основе аэрозолей также присутствует монополист ОАО «Арнест», однако здесь возможно создание конкурентной среды и аэрозольного кластера с приходом одного или нескольких независимых инвесторов.

Отрасль выделяется высоким притоком инвестиций и инновационное развитие. Удельный вес организаций, занимающихся инновационной деятельностью в 2007 году составил 20%.

Пищевая промышленность.

С 1998 года наблюдается подъём пищевой и перерабатывающей промышленности. Высокими темпами развивались предприятия по розливу минеральной воды и производству напитков. Были построены заводы по переработке плодоовощной продукции в Курском и Советском районах (ООО «Консервный завод «Русский», ООО «Пищекомбинат «Кумской»).

С 1998 года наблюдается подъём пищевой и перерабатывающей промышленности. Высокими темпами развивались предприятия по розливу минеральной воды и производству напитков. Были построены заводы по переработке плодоовощной продукции в Курском и Советском районах (ООО «Консервный завод «Русский», ООО «Пищекомбинат «Кумской»). Сегодня пищевую промышленность представляют около ста крупных и средних предприятий, в том числе 13 мясокомбинатов, 16 молочных заводов, 7 организаций по переработке плодоовощной продукции и 31 по производству напитков и розливу минеральной воды (ОАО «Нарзан», ЗАО «Кавминводы», ОАО «Рокадовские минеральные воды»).

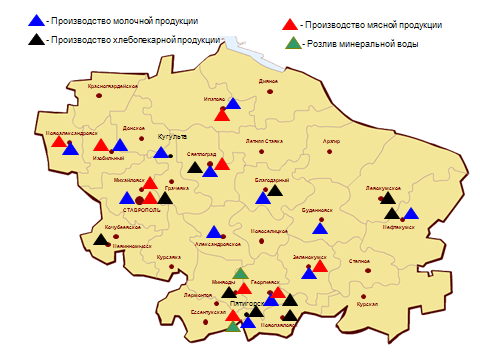

Дислокация пищевой и перерабатывающей промышленности края , в отличии от других промышленных отраслей, имеет меньшую концентрацию к западной и южной границам и выглядит следующим образом Рис. 8.

Рис. 8 – Районирование предприятий по выпуску пищевых продуктов.

Большая часть предприятий занята в переработке мясной и молочной продукции. Данная отрасль динамично развивается, но еще не достигла уровня 1991 года.

Отличительная особенность отрасли это - слабый приток инвестиций и технологическая отсталость.

Рис.9 Индекс промышленного производства пищевых продуктов.

Рис.10 Динамика численности работающих в производстве пищевых продуктов 1991-2007г.г.

Отрасль является социально важной. Основу отрасли составляют предприятия среднего и малого бизнеса.

Пищевую промышленность Ставропольского края отличает слабая конкурентоспособность и интенсивная интервенция на территорию края продукции производителей соседних субъектов РФ и иностранных фирм.

Масштабное исследование потребительского рынка продуктов питания за последний период времени не проводилось, но на основе точечных данных мы можем представить общую картину (Таб.3).

Таб. 3 Анализ торговой сети продуктов питания г.Ставрополя 2007 год.

| Наименование продукции | Удельный вес товаропроизводителей г.Ставрополя, % | Удельный вес товаропроизводителей Ставропольского края, % | Удельный вес ввозимой продукции, % |

| Кондитерские изделия | 10 | 25 | 65 |

| Хлеб и хлебобулочные изделия | 65 | 30 | 5 |

| Масло растительное | 10 | 15 | 75 |

| Вино виноградное | 3 | 25 | 72 |

| Коньяки | 1 | 10 | 89 |

| Пиво | 10 | 20 | 70 |

| Колбасные изделия | 10 | 30 | 60 |

| Полуфабрикаты мясные | 15 | 25 | 60 |

| Цельномолочная продукция | 60 | 30 | 10 |

| Масло животное и спрэды | 45 | 50 | 5 |

| Нежирная молочная продукция ниже 2% | 20 | 20 | 60 |

| Сыры жирные | 10 | 50 | 40 |

| Мороженое | 60 | 20 | 20 |

| Мука | 5 | 40 | 55 |

| Крупа | 1 | 2 | 97 |

| Овощи | - | 20 | 80 |

| Фрукты | - | 10 | 90 |

| Рыботовары | - | 2 | 98 |

| Сахар | - | 10 | 90 |

| Мясо птицы | - | 15 | 85 |

В крае отсутствуют современные комплексы по хранению и переработке овощной и мясной продукции.

Продукция отрасли во многом не соответствует требованиям торговых сетей и имеет низкую долю на прилавках. За последнее время на потребительском рынке значительно увеличился спрос на фасованную продукцию, в том числе на мясные полуфабрикаты продуктов питания высокой степени готовности.

Проблемы:

По результатам исследований частных компаний особенности Ставропольского края в области производства и переработки мяса и овощей обуславливаются нижеперечисленными обстоятельствами:

- Отсутствие крупных сельхозпредприятий, специализирующихся на овощеводстве, либо свиноводстве,

- Малочисленность сельхозпредприятий, использующих современные технологии (методы, сорта, технику, ноу-хау и т.д.),

- Низкий уровень генетики и селекции; низкое качество – слишком высокое содержание жира, низкая производительность и привес.

- Старые мощности и оборудование, мелкомасштабное производство, высокие производственные издержки.

- Недостаточная обеспеченность муниципальных образований современными овощехранилищами.

- Недостаток современных мощностей для забоя, упаковочных цехов и складов холодного хранения,

- Почти полное отсутствие специализированного холодильного транспорта.

- Скудная и ненадежная рыночная информация.

- Недостаток финансирования.

- Недостаточное образование фермеров, нехватка квалифицированной рабочей силы.

- Низкий уровень управления.

Конкурентоспособность:

В Ставропольском крае ощущается дефицит в крупных переработчиках овощной и мясной продукции. К крупным переработчикам мясной продукции относятся:

- Новоалександровский мясокомбинат,

- Георгиевский мясокомбинат,

- Ставропольский консервный завод,

- Светлоградский мясокомбинат,

- Ипатовский мясоптицекомбинат.

В сфере переработки мяса и овощей явное отсутствие конкурентной среды и наличие предприятий с высокотехнологичными производствами. На сегодняшний день местные предприятия производят продукцию низких переделов с небольшой добавленной стоимостью.

В крупных населенных пунктах полностью разрушена система логистики, складирования и переработки овощной продукции, ранее существовавшие овоще

хранилища имеют частную форму собственности и используются не по назначению.

В целом по отрасли имеется огромный потенциал для создания новых предприятий по переработке продукции сельского хозяйства с созданием технологической цепочки поле-переработка-магазин, завоевание большой доли рынка края и экспорта продукции за его пределы.

Доля этой отрасли в структуре обрабатывающих производств составляет 33,0%.

Отрасль характеризуется слабой инвестиционной привлекательностью, но является приоритетной для развития по емкости рынка, наличием собственного сырья и трудовых ресурсов. Удельный вес организаций, занимающихся инновационной деятельностью в 2007 году составил 2%.

Производство прочих неметаллических минеральных продуктов.

Доля данного вида экономической деятельности в объёме обрабатывающих производств составляет 9,0%. Значимую долю объема отгруженной продукции в этой отрасли занимает производство стекла. Рынок стекла включает в себя два направления - тарное и листовое. Производство стеклотары в нашей стране продолжается и с каждым годом происходит его увеличение. Причин тут, конечно, много, прежде всего то, что стеклянная тара обладает определенными преимуществами по сравнению с другими видами упаковки: она гигиенична, прозрачна, не взаимодействует с содержимым, дает возможность герметичной укупорки, отличается разнообразием ассортимента и технологичностью.

Доля данного вида экономической деятельности в объёме обрабатывающих производств составляет 9,0%. Значимую долю объема отгруженной продукции в этой отрасли занимает производство стекла. Рынок стекла включает в себя два направления - тарное и листовое. Производство стеклотары в нашей стране продолжается и с каждым годом происходит его увеличение. Причин тут, конечно, много, прежде всего то, что стеклянная тара обладает определенными преимуществами по сравнению с другими видами упаковки: она гигиенична, прозрачна, не взаимодействует с содержимым, дает возможность герметичной укупорки, отличается разнообразием ассортимента и технологичностью. По данным «Стеклосоюза России», в 2000 году российские стекольщики произвели 5,6 млрд единиц стеклотары, в 2005-м — 9,4 млрд, а в 2008-м рост до 12 млрд. штук (столько в лучшие годы производил весь СССР). Сегодня объем российского рынка стеклотары составляет около $900 млн. в год. Бум на растущем рынке России и позитивные признаки экономического роста, наблюдавшиеся в СНГ, явились причиной, которая не позволила полностью закрыть потребность национального рынка стекла.

Рис. 11 Динамика объемов производства пищевой стеклотары в России.

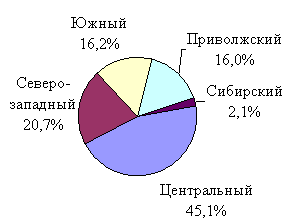

Производство стеклотары на территории России распределено не равномерно

и имеет следующую структуру (Рис.12).

Рис. 12 Структура производства стеклотары по Федеральным округам России

Постоянный рост производства стеклотары в России приводит к ежегодному уменьшению импорта стеклотары и увеличению ее экспорта. Более всего сокращается импорт цветной стеклянной бутылки, это объясняется тем, что этот вид стекло-бутылки был одним из наиболее ввозимых. Однако отказаться от импорта стеклотары Россия пока не может. Основными странами импортерами являются Финляндия, Польша, Чешская Республика – в сумме импорт из этих стран составляет более 75% общего импорта, в основном в нашу страну импортируется эксклюзивная стеклотара.

Российский рынок листового стекла находится в стадии динамичного развития, рост около 15% в год. Отмечается рост иностранных инвестиций в стекольную отрасль и вместе с тем сокращение числа предприятий с российским капиталом в стекольной сфере.

Российский рынок листового стекла находится в стадии динамичного развития, рост около 15% в год. Отмечается рост иностранных инвестиций в стекольную отрасль и вместе с тем сокращение числа предприятий с российским капиталом в стекольной сфере. Российский рынок стекла слишком сильно зависит от конъюнктуры строительного рынка и в связи с этим производителям стекла следует ориентироваться по большей части на тенденции строительного рынка. Из всего объема производимого стекла 70 % используется в строительной отрасли, 20 % идет на отделку интерьеров и декорирование, а 10 % находит свое применение в автомобилестроении.

Участники рынка:

Рис.13 Распределение рынка по долям, среди производителей листового стекла, имеющих заводы на территории РФ, 2008 г

Примерно 65 %, включая импорт стекла из Китая, занимает продукция иностранных фирм, построивших заводы на территории России: компании «AGC FlatGlass» (Эй Джи Си Флэт Гласс), «Pilkington» (Пилкингтон Глас) и «Guardian» (Гардиан). Объем чистого импорта из стран ближнего и дальнего зарубежья составляет по разным оценкам 22–27 %. Около 30 % рынка приходится на крупных российских производителей: «Саратовстройстекло», «Салаватстекло»; 5 % относится на прочих мелких производителей. Китайские производители занимают долю рынка до 15 %.

Современные технологии производства листового стекла Флоат (формирование идеальной поверхности стекла в расплавленном олове и азотно-водородной среде) с каждым годом вытесняют устаревшие производства методом вертикального вытягивания стекла ВВС.

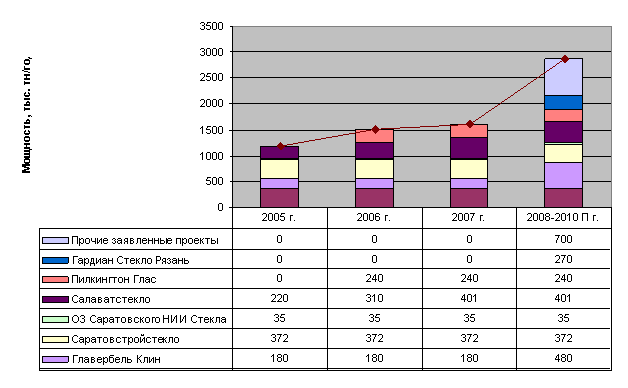

Рис.14 Основные игроки рынка листового стекла.

Рис.15 Доли производства стекла методом Флоат и ВВС.

Очевидно, что на текущий момент рынок стекла в России полностью монополизирован иностранными корпорациями.

Согласно проведенному исследованию конъюнктуры рынка флоат стекла, в России сейчас 11 заводов, выпускающих листовое стекло, только 6 из них выпускают высококачественное флоат стекло. Причем, большая часть производства (80%) сосредоточена в центральном районе страны.

Рис.16 Динамика и прогноз производства флоат стекла в РФ, тыс.тн.

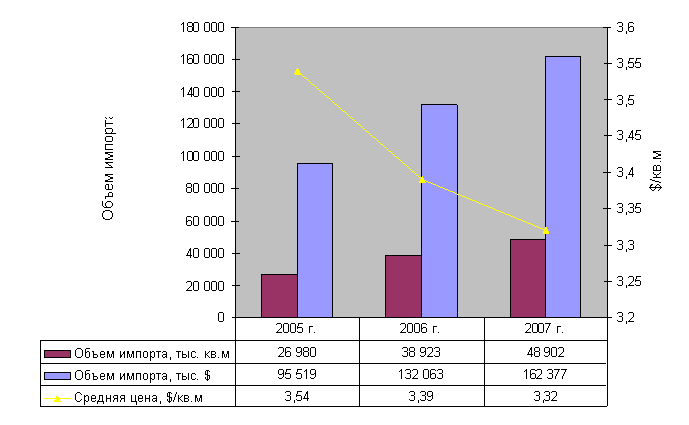

Импорт:

Согласно проведенным исследованиям, импорт стекла увеличился на 23% и составил 48,9 млн. кв. м или 162, 38 млн. $.Основными импортерами листового стекла являются: Китай (58%), Киргизия (13%), Украина (9%), Иран (7%), Бельгия (3%) и др.

Рис.17 Динамика импорта листового стекла в РФ.

Экспорт:

По результатам 2007 г. видно, что экспорт листового стекла снизился на 37% и составил 13,2 млн. кв. м или 50,4 млн. $. Российское стекло экспортируется на Украину (27%), в Турцию (15%), в Болгарию (9%), в Грецию (6%), в Алжир (4%), в Финляндию (4%) и др.

Рис.18 Динамика экспорта листового стекла в РФ.

За период 2002–2007 гг. увеличение объема российского рынка листового стекла происходило, в большей степени, за счет импорта.

Стекольное производство в последние годы стало одной из самых динамично развивающихся отраслей Ставропольского края. Доля этой отрасли в производстве прочих неметаллических минеральных продуктов составляет 30,0%, а в общем объеме обрабатывающих производств достигла 3,0% .

Практически ежегодно в крае за счет реконструкции производства, строительства и ввода новых мощностей увеличивается производство стеклянной тары.

За последние 5 лет построены 2 очереди Новоалександровского стеклотарного завода и стеклотарный завод в с. Красногвардейском. В 2009 году будет завершено строительство Красногвардейского завода по производству листового стекла мощностью более 8 млн. кв.м в год.

В 2007 году завершен первый этап программы реконструкции ЗАО «СЕН-ГОБЕН КАВМИНСТЕКЛО». Здесь построена самая мощная стекловарная печь на Северном Кавказе производительностью 430 тонн стекломассы в сутки. ЗАО «СЕН-ГОБЕН КАВМИНСТЕКЛО» и в дальнейшем продолжит реализацию долгосрочной программы стратегического развития.

Ставропольский край является потенциальным инвестиционным магнитом для дальнейшего развития этого вида экономической деятельности. Край обладает значительными сырьевыми запасами и энергетическими мощностями для создания отраслевого стекольного кластера.

В Благодарненском районе Ставропольского края имеется несколько месторождений кварцевых песков, пригодных для стекольной промышленности: Спасское, Благодарненское, Алексеевское, Каменно-Балковское. Разведанные и подсчитанные запасы составляют 52 млн. тонн. В Благодарненском районе для

варки стекла имеется 90% местного сырья, что является огромным потенциалом для развития отрасли.

Проблемы:

В связи с растущим российским рынком стекла, в последнее время все более очевидным становится перенос иностранного производства стеклотары на российскую территорию (снижение импорта связано также и с этой тенденцией). Иностранные компании имеют наработанные технологии и финансовые ресурсы для уверенного развития своего производства.

Основные недостатки существующих отечественных производств по сравнению с западными технологиями:

- низкое качество выпускаемых изделий (нарушение конфигурации, неопределённость цвета и т. д.);

- повышенный вес (400–450 г против 300–350 г по 0,5-литровым изделиям );

- низкие съемы стекломассы с 1 кв. м варочной части печи ( 1300–1500 кг против 2400–3000 кг);

- большой расход энергии (удельный расход 2000–2500 ккал/кг против 900–1350 ккал/кг).

Данный вид экономической деятельности имеет достаточно развитую конкурентную среду.

Производство стекла - привлекательная для инвестора отрасль и характеризуется интенсивными темпами развития не только в крае, но в целом по России. Отрасль развивается по пути инноваций и имеет приоритетное значение для края. Удельный вес организаций, занимающихся инновационной деятельностью в 2007 году составил отрасли 20%.