Учебное пособие для студентов Факультета экономики и менеджмента, обучающихся по специальности 080109. 65 «Бухгалтерский учет, анализ и аудит»

| Вид материала | Учебное пособие |

- Программа производственной (организационно-экономической) практики для студентов специальности, 258.99kb.

- Программа производственной преддипломной практики Для студентов Vкурса, обучающихся, 449.19kb.

- Рабочая программа и методические указания по прохождению преддипломной практики специальность, 167.06kb.

- Приказ 2011 г. № Уфа Об утверждении тематики выпускных квалификационных работ по специальности, 112.48kb.

- Программа и методические рекомендации по организации и проведению учебной, производственной, 324.02kb.

- Программа прохождения преддипломной практики по специальности 080109. 65 Бухгалтерский, 209.25kb.

- Методические рекомендации. Одобрено кафедрой математики и информатики. Протокол заседания, 560.6kb.

- Методические рекомендации к изучению дисциплины «Учет, анализ и аудит внешнеэкономической, 430.95kb.

- Одобрено учебно-методическим советом экономического факультета учет и анализ банкротств, 504.37kb.

- Учебно-методический комплекс Для студентов, обучающихся по специальностям: 080109 Бухгалтерский, 793.02kb.

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Московский государственный университет печати

Налоги и налогообложение

Учебное пособие

для студентов Факультета экономики и менеджмента, обучающихся по специальности 080109.65 «Бухгалтерский учет, анализ и аудит»

Москва

Издательство МГУП

2009

Утверждено

Советом факультета

экономики и менеджмента

Авторы: Никольская Ю.П., кандидат экономических наук, доцент,

Спиридонов А.А., доцент, Спиридонов П.А.

Подготовлено на кафедре Бухгалтерского учета и анализа хозяйственной деятельности.

Аннотация

Учебное пособие подготовлено в соответствии с государственным стандартом для специальности 080109.65 «Бухгалтерский учет, анализ и аудит» и предназначено для облегчения процесса изучения дисциплины «Налоги и налогообложение».

В пособии рассматриваются теоретические основы налогообложения, налоговая система современной России, уделено внимание наиболее важным налоговым расчетам, порядку формирования и представления налоговой отчетности, рассмотрены вопросы налогового контроля и ответственности за налоговые правонарушения и преступления, а также затронуты вопросы налоговой оптимизации.

Материалы пособия предназначены для студентов факультета экономики и менеджмента МГУП, обучающихся по специальности «Бухгалтерский учет, анализ и аудит».

©Никольская Ю.П., Спиридонов А.А.,

Спиридонов П.А., 2009

© Московский государственный

университет печати, 2009

Содержание:

Введение…………………

Раздел 1. Теоретические основы налогообложения

Раздел 2. Налоги и сборы РФ………………………..

Глава Федеральные налоги

Глава Региональные налоги

Глава Местные налоги……………

Приложения…………..

Введение

Преподавание дисциплины "Налоги и налогообложение" построено на основе базовой подготовки экономистов в области теории и практики налогообложения. Конечная цель изучения данной дисциплины - формирование у будущих специалистов необходимых теоретических знаний и практических навыков в области исчисления и взимания федеральных налогов, региональных и местных налогов.

Задачи изучения дисциплины "Налоги и налогообложение" состоят в реализации требований, установленных Государственным стандартом высшего профессионального образования к подготовке специалистов по вопросам налогов и налогообложения.

Рыночные преобразования в России, привели необходимости создания системы бухгалтерского учета и финансовой отчетности, а также налоговой системы, отвечающих требованиям рыночной экономики. За короткое время отечественная налоговая система прошла сложный путь от законов, регламентирующих особенности взимания отдельного налога, до Налогового кодекса РФ, который постоянно совершенствуется. Знания в области налогообложения необходимы бухгалтерам и экономистам для выполнения своих профессиональных обязанностей на надлежащем уровне

Предлагаемое студентам учебное пособие составлено в соответствии с требованиями стандарта. В нем представлены теоретические аспекты налогообложения, а также представлена налоговая система РФ по состоянию на 1 октября 2009 года.

Раздел 1. Основы налогообложения

Глава 1. Социально-экономическая сущность налогов

1.1. Исторические аспекты развития практического налогообложения

Налоги – неотъемлемый атрибут современного государства, без них невозможна реализация задач и функций института государства. История развития налогов насчитывает тысячелетия, причем в разные исторические эпохи менялось воззрение на сущность налогов, однако финансово-экономическая основа налогов во все времена оставалась неизменной и рассматривается и до сих пор как необходимость изъятия части дохода, извлекаемого из потребления факторов производства, в пользу государства для формирования его централизованных финансовых ресурсов.

Следует отметить, что на всех этапах своего развития человеческое сообщество было вынуждено объединять свои усилия и богатства для противостояния силам природы, внешним врагам, для совместного дорог и мостов, содержания нетрудоспособных и обеспечения многих других общественных нужд. Именно потребность объединять усилия по производству социально значимых потребностей объясняет первопричину существования налога как общественно необходимого явления. Например, история налогообложения рассматривает налоги, которые еще в Древних государствах вводились только в военное время.

В настоящее время рассматривается такое понятие, как «социализация потребностей», которое предполагает предоставление равных стартовых возможностей (образование, медицинское и социальное обеспечение) не равным людям. Это становится возможным за счет построения рациональной налоговой системы страны, которая за счет налоговых изъятий дает возможность обеспечения социальной защиты.

Практика налогообложения насчитывает не одно тысячелетие. Самые ранние свидетельства о налогообложении связаны с периодом XIII-XII вв. до н.э., когда в Вавилоне стал взиматься первый в истории подушный налог. Практика подушного(поголовного) налогообложения была в Персии и Китае, первые династии египетских фараонов применяли земельный налог.

В то же время, зарождение теоретических аспектов налогообложения, теоретических исследования налогов, их природы и сущности в рамках финансовой науки связаны с периодом XV-XVI века.

Налоговые платежи, сборы и пошлины представляют собой один из древнейших источников формирования государственных доходов. При этом функциональное значение налогов эволюционировало от принудительного характера и установления в конкретном размере (на начальных стадиях генезиса общественной организации), нерегулярности изъятий преимущественно в натуральной форме (период ранней государственности), податной сословности, произвольности установления и многочисленности платежей (эпоха средневековья), обобществления некоторой части индивидуальных доходов или богатства для выполнения общественно значимых работ и затрат (новое время) до рассмотрения государственных доходов в качестве инструмента макроэкономической стабилизации .

В ранних государствах (Египет, Индия, Греция, Китай, Рим) налоги взимались бессистемно, отсутствовал специальный податной аппарат.

Прообразом налогов можно считать пожертвования и подношения вождям и старейшинам, которые были при первобытно0общинном строе. Причем в основе приношения этих пожертвований лежало соблюдение общепринятых в той или иной общине. При этом задолго до появления государства в его классическом понимании возникают различные формы регулярных сборов, податей, даней и других платежей, имеющих налоговую природу. Однако главной предпосылкой зарождения налогов является переход от натурального хозяйства к денежному и формирование государства. Многие исследователи считают, что в древние времена налогообложение началось с так называемой церковной десятины, которая регулярно взималась в интересах служителей культа со всего произведенного или добытого1.

В развитии практики налогообложения один из известных русских экономистов Иван Иванович Янжул (1846-1914) выделял три периода2:

- I период: от Древнего мира до Средних веков

- II период: конец XVII – начало XIX века

- III период: начало XIX – начало XX века

- К следующему периоду практики налогообложения можно отнести период, продолжающийся с 30-х годов ХХ века- по настоящее время.

На первом периоде налогообложение носило неразвитый, во многом случайный характер, в странах существовало большое количество налоговых платежей, уплата которых осуществлялась преимущественно в натуральной форме (барщина, участие подданных государства в походах, уплата налогов продовольствием, фуражом, снаряжением для обеспечения армии). Формы налогообложения определялись общественными потребностями, которые видоизменялись с развитием товарного производства и совершенствованием товарно-денежных отношений. Налоги в этом периоде постепенно начинают принимать денежную форму и налоговые доходы становятся основными доходами государства. Фискальный характер налогов связан именно с возникновением термина «фиск» (fiscus) – так в Древнем Риме обозначали военную кассу, в которой хранились деньги, собранные в качестве дани с побежденных и предназначенные к выдаче, а впоследствии – с I века до н.э. фиском обозначается уже единая общегосударственная казна Римской империи, в которую стекаются все виды доходов и расходов и из которой производятся все государственные расходы. Именно с тех пор термин «фиск» используется для обозначения государственной казны.

Первый период практического налогообложения отличался отсутствием централизованного фискального аппарата для сборов налогов. Однако многие черты налоговой системы Древнего Рима и по сей день присутствуют в налоговых системах развитых стран (отметим, что во всех странах юристы до сир пор обязательно изучают римское право). Именно в Римской империи возникли регулярные налоги, появились налоговые льготы(освобождение от уплаты налогов), появилось разделение налогов на прямые и косвенные, стали использоваться элементы налогового планирования (в частности, производилась оценка налогового потенциала каждой общины в провинции и исходя из этого определялась сумма налогов, которую ей следовало собрать). В период правления Гая Юлия Цезаря (100 -44гг.до н.э.) была проведена налоговая реформа, в ходе которой отменена откупная система и были созданы фискальные органы – государственные финансовые учреждения, осуществляющие контроль за планированием и процессом сбора налогов общинами. Налоговые декларации также возникли в Римской империи – в определенный день каждый житель был обязан подать декларацию властям общины, а власти в свою очередь занимались обмерами земельных угодий, составлением кадастров. Земельный налог ведет свою историю со времен Римской империи. Следует отметить, что во все исторические времена граждане пытались уклониться от уплаты налогов. В Римской империи был даже создан специальный орган – налоговая полиция.

В нашей стране зарождение практики налогообложения связывают с правлением Князя Олега (? -912г.), который заложил Киев и установил дань – первый и основной регулярный фискальный сбор.

Второй период развития налогообложения связан с появлением первых налоговых систем, включающих в себя прямые и косвенные налоги

Именно в этом период начинается формироваться научная теория налогообложения, основоположником которой является Адам Смит.

Следует отметить, что термин «налог» в России впервые был использован в 1765г. А.Я.Поленовым в работе «О крепостном состоянии крестьян в России», а в употребление он вошел лишь во второй половине XIX века.

Третий период развития налогообложения – это период совершенствования налоговых систем. В этот период происходит прогресс финансовой науки, происходит становление научно-теоретических воззрений на природу налогов, проблемы и методы налогообложения. Именно в этот период количество налогов в государствах начинает сокращаться, проводятся научно-обоснованные налоговые реформы

Четвертый, современный период развития налогообложения хзарактеризуется глубокими теоретическими разработками и обоснованием проблем налогообложения, развития бюджетной политики, становления и развития налоговых систем, а в период глобализации важной задачей становиться гармонизация налогообложения.

В послевоенный период (конец сороковых годов ХХ века) мирования финансовая наука была озабочена проблемой восстановления экономик

Применительно к нашей стране периодизацию развития налогообложения можно представить следующим образом:

- первый период развития налогов – конец IX – вторая половина XVII века;

- второй период - «дореволюционный» - вторая половина XVII века – 1917г.;

- третий период – «советский» - 1917-1991 (период плановой социалистической экономики);

- четвертый период – начиная с 1991 года - период развития рыночных отношений.

На современном этапе развития мир переживает экономический кризис, который так или иначе коснулся каждую страну и сейчас все усилия направлены на обеспечение возможностей выхода их кризиса как государствам в целом, так и отдельным налогоплательщикам – гражданам, организациям. В этой связи все государства так или иначе вносят поправки в налоговое законодательство, позволяющие в меру возможности облегчить положение налогоплательщиков, но при этом обеспечить сбор налогов, т.к. они являются основой доходной части бюджета. В то же время даже в период кризиса не прекращаются попытки борьбы с так называемыми «оффшорными зонами», т.е. юрисдикциями, в которых налогоплательщики «уходя» из своей страны регистрируют компанию, которая платит очень маленькие налоги (или налогов нет и вовсе), а с контрагентами со своей родины общаются уже как иностранные инвесторы или контрагенты.

Пока еще не удалось разработать и научно обосновать идеальную налоговую систему, но на основе изучения исторического опыта, анализа ошибок и достижений, во всех странах ведется работа по созданию справедливой и эффективной методики налогообложения, которая была бы однозначно понятна налогоплательщикам, от которой было бы трудно или невозможно уклониться, т.е. которая обеспечивала бы эффективный сбор налогов.

Очевидно, что на каждом этапе развития общества понятие «налог» все более уточняется, дополняется новыми характеристиками. С развитием экономических отношений видоизменяется и роль налогов. В условиях рыночной экономики налоги рассматриваются как с позиций общественных интересов, так и с позиции фискальных интересов государства, а также как инструмент регулирования рыночных отношений. Воздействие государства на экономику осуществляется посредством налоговой политики.

В условиях рыночной экономик налоги являются главным методов мобилизации доходов в бюджет государства.

Экономическая сущность налогов на современном этапе характеризуется денежными отношениями, складывающимися у государства с физическими и юридическими лицами. Эти отношения имеют четко выраженное общественное значение – мобилизацию денежных средств в распоряжение государства. На макроэкономическом уровне налоги представляют собой долю произведенного государством ВВП, перераспределяемую в целях реализации функций государства. Таким образом, можно сказать, что сущностью налогов на современном этапе является изъятие государством в пользу общества определенной части стоимости ВВП в виде обязательного платежа.

Исходя из объема налоговых изъятий, мировое сообщество подразделяется на три группы: страны с высоким уровнем налогов (доля налогов в ВВП 45 - 55%) - Скандинавия, Франция, Австрия, страны Бенилюкса; со средним уровнем (30 - 0%) - Турция, Мексика, Южная Корея; с низким уровнем (около 20%) - США, Япония, ФРГ, Великобритания, Канада. Очевидно, что высокое налоговое бремя характерно для высокоразвитых стран с высоким уровнем среднедушевых доходов населения. Россия по уровню среднедушевых доходов значительно отстает от высокоразвитых государств, но по налоговому бремени входит в группу первого уровня. С учетом инфляционной составляющей, падающей покупательной способности рубля и низкого уровня доходов населения реальная налоговая нагрузка в РФ значительно выше номинальной, что сказывается на качестве жизни россиян и их деловой активности.

Рассматривая вопросы справедливости налогообложения, соразмерности налогов, известный специалист в области налогообложения д.ю.н.И.И.Кучеров3 отмечал, что в России никогда за всю историю отечественного налогообложения величина обобществляемых средств через налоги не соизмерялась с экономико-финансовыми возможностями непосредственных производителей, а установление и сбор налогов всегда носили характер ярко выраженного императивного абсолютизма. По этой причине в XIX - XX вв. уровень российского налогообложения неуклонно увеличивался и стабильно считался одним из самых высоких. Так, если в 1882 г. население отдавало в государственную казну и местным властям около 25% всего произведенного валового дохода, в 1892 г. - 27%, в 1901 - 30% , а в 1905 - 1907 гг. - до 36% .

1.2. Принципы налогообложения и функции налогов

Как было отмечено выше, практическое налогообложение начало развиваться задолго до появления теоретического обоснования. В результате налогообложение строилось на основе несправедливого, субъективного, научно необоснованного подхода властей к установлению налогов как главных источников государственных доходов. Адам Смит первый четко сформулировал основные принципы налогообложения

А. Смит - автор четырех принципов налогообложения, названных впоследствии "великой хартией вольностей плательщика", "максимумами обложения"4:

1) подданные всякого государства обязаны участвовать в поддержке государства по возможности сообразно со своими средствами, т.е. соответственно тем доходам, которые получает каждый под охраной государства;

2) налог, который должен уплачивать каждый, должен быть точно определен, а не произволен. Время его уплаты, способ и размер уплачиваемого налога должны быть ясны и известны как самому плательщику, так и всякому другому;

3) каждый налог должен взиматься в такое время и таким способом, какие удобны для плательщика;

4) каждый налог должен быть устроен так, чтобы он извлекал из кармана населения возможно меньше сверх того, что поступает в кассы государства"

Коротко «максимы налогообложения» Адама Смита, изложенные в гениальной работе «Исследование о природе и причинах богатства народов», опубликованной в 1776г., представляют нам следующие принципы налогообложения:

- Справедливости;

- Определенности;

- Удобства;

- Экономии5

Классики налоговой науки (А. Смит, Д. Риккардо и их последователи) не признавали за налогообложением иной функции, кроме фискальной. Например, Адам Смит допускал возможность использования налогообложения в исключительных случаях в качестве инструмента налоговой политики для поддержки национальной промышленности.

Французские мыслители Вольтер, С. Вобан, Ж. Монтескье и другие последователи атомистической теории, согласно которой налоги есть результат обмена эквивалентов в процессе реализации соглашения между государством и гражданами (так называемая теория выгоды), понимали налог в качестве платы, вносимой каждым гражданином за различные услуги от государства: охрану его личной и имущественной безопасности, защиту государства и т.д. По Вольтеру, сущность налогообложения для плательщика заключается в необходимости отдать государству часть своего имущества, чтобы сохранить остальное. Для государства главной функцией налогообложения является фискальная: налог есть средство наполнения казны.

Французский экономист и государствовед Ж.Б. Сей также рассматривал налоги как плату государству за предоставляемые обществу услуги. Аналогичную позицию занимаел и Д.С. Милль, считавший, что налог для производственных сил общества выступает платой за обеспечение нормальных условий хозяйствования.

Во второй половине XIX века возникла теория налога как платы за наслаждения (Ж. Сисмонди), согласно которой граждане должны смотреть на налоги как на вознаграждение за оказываемую правительством защиту их личности и собственности. При этом налоги, уплачиваемые гражданами, должны по справедливости соответствовать тем выгодам, которые общество им доставляет, и тем расходам, которые оно делает ради них. При помощи налогов покрываются ежегодные расходы государства, и каждый плательщик налогов участвует таким образом в общих расходах, совершаемых ради него и ради его сограждан... Ж. Сисмонди считал, что при помощи налогов каждый плательщик покупает не что иное, как наслаждение, извлекаемое из общественного порядка, правосудия, обеспечения охраны личности и собственности.

В 1897 году немецкий экономист В. Зомбарт обосновал тезис о необходимости и возможности использования налогообложения за пределами его традиционного "фискального ореола" - для развития производительных сил общества, т.е. фактически в стимулирующих и регулирующих целях, а в начале XX века проблема функций налогообложения находит свое развитие в работах итальянского экономиста Ф. Нити, который ввел понятие "коллективные потребности" и налогообложение рассматривается в качестве способа их удовлетворения.

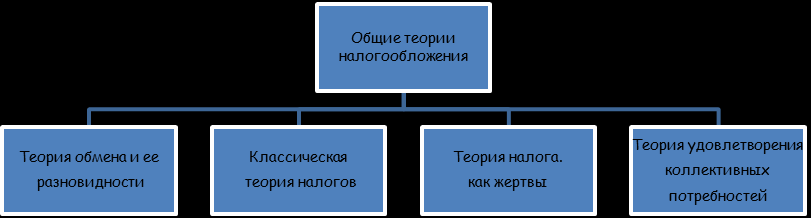

Впоследствии теория налогообложения как средство удовлетворения коллективных потребностей (скорректированная на "общественные потребности" вместо "коллективные") была воспринята кейнсианским и неокейнсианским экономическим учением. На рис. 1 представлены общие теории налогообложения.

Рис. 1 Общие теории налогообложения6

Наряду с общими теориями, развивались и частные теории налогообложения, к которым относят:

- теорию переложения налога;

- теории пропорционального и прогрессивного налогообложения;

- теория прямого и косвенного налогообложения;

- теория единого налога;

- теория налогового предела.

Общие теории налогов определяют назначение налогообложения в целом, а частные теории обосновывают, какие налоги необходимо установить, причем современное состояние налогообложения показывает, что не существует единой теории, которая была бы оптимальна для построения налоговых систем всех государств..

На основе теоретического подхода, с учетом принципов налогообложения, необходимо обосновать ответы на главные вопросы налогообложения?

- Кто?

- Как?

- Сколько?

- Из какого источника?

Должен платить налогов?

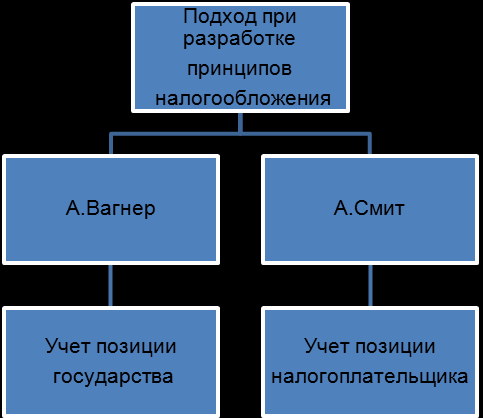

Задачу разработки оптимальных правил налогообложение поставил Франсуа Кенэ(1694-1774) еще в 1757г. В трактате «Налоги». За прошедшие годы многое изменилось в теоретическом осмыслении налогов, налоговые системы. Адольф Вагнер (1835-1917) в «Наука о финансах» (1880) представил принципы налогообложения, имеющие прикладной характер и на основе этих принципов была скорректирована налоговая политика многих стран на рубеже XIX-XX вв. Отличия подхода А.Вагнера от подхода А.Смита представлена на рис. 2.

Рис. 2. Различия в подходах при разработке принципов налогообложения

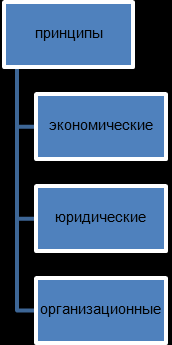

В настоящее время принципы налогообложения можно представить следующим образом (рис. 3)

Рис. 3. Группировка принципов налогообложения

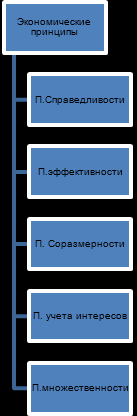

В свою очередь к экономическим принципам, которые представляют собой базисные положения, касающиеся целесообразности и оценки налогообложения как экономического явления относятся : (см.рис. 4)

Рис. 4 . Экономические принципы налогообложения

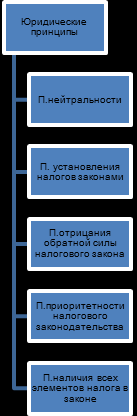

Юридические принципы представляют собой основные начала и исходные направления, определяющие налоговое право и правоприменительную практику в части налогообложения (рис.5)

Рис. 5. Юридические принципы налогообложения

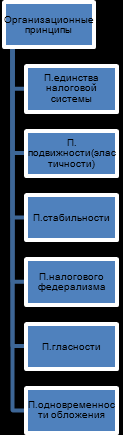

К организационным принципам относят принципы, в соответствии с которыми осуществляется построение и развитие налоговой системы страны. Их можно представить следующим образом: (рис. 6).

Рис. 6. Организационные принципы налогообложения

Очевидно, что сущность налогов проявляется через из функции, однако в современной экономической науке понимание и определение функций налогов является неоднозначным. Этот касается как понимания самих функций, так и состава функций и их содержания и особенностей реализации. Функции налога должны раскрыть ее сущность и внутреннее содержание, а также выражать общественное назначение данной категории. Однако многие специалисты ограничиваются рассмотрением трех функций налогов:

- фискальной (и ей отводят основную роль)

- экономической(регулирующей)

- контрольной.

На рис. 7. представлены функции налогов (схема составлена нами на основании позиции И.А.Майбурова7)

Рис. 7 . Функции налогов

Фискальная функция присутствует во всех налоговых системах, она является основной функцией, отражая собственно фундаментальное назначение налогообложения – изъятие посредством налогов части доходов граждан и организаций в пользу государственного бюджета. Такое изъятие небходимо для обеспечения выполнения государством своих функций.

Регулирующая функция может быть детализирована по трем подфункциям, представляющих разнонаправленное регулирование с помощью налогов. Так стимулирующая подфункция посредством налоговых ставок и льгот создает стимулы для развития промышленности, обновления основных производственных фондов, получения образования и медицинского обслуживания, приобретение жилья, стимулирует благотворительность. Дестимулирующая подфункция, наоборот, направлена на сокращения потребления (например, алкоголя и табака), ограничение развития игорного бизнеса и пр. Воспроизводственная подфункция связана с обеспечением развития как производственной базы, так и возобновлением природных ресурсов.

Глава 2. Налоговая система Российской Федерации и принципы ее построения

2.1. Принципы построения налоговой системы РФ

Налоговая система современной России несмотря на короткий срок существования, прошла значительный путь, полный поражений и побед. Совокупность налогов и сборов, введенная с 1 января 1992 г. строилась по федеративному принципу исходя из особенностей нового бюджетного устройства страны.

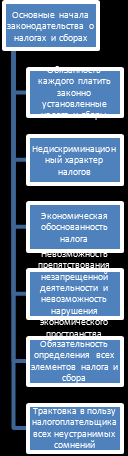

В настоящее время основы законодательства о налогах и сборах представлены в Налоговом кодексе Российской Федерации (часть I), в ст. 3 сформулированы основные моменты, которые схематично можно представить следующим образом (рис. 8):

Рис. 8. Основные начала законодательства о налогах и сборах (ст.3 НК РФ).

Первая часть НК РФ принята в 1998г., очевидно, что за прошедшие годы она претерпела существенные изменения.

В НК РФ (ст.т3) установлены основные принципы налогового законодательства РФ:

- принцип всеобщности налогообложения — каждое лицо должно уплачивать законно установленные налоги и сборы.

- принцип равенства налогообложения — предполагается равенство всех налогоплательщиков перед налоговым законом.

- принцип справедливости — учитывается фактическая способность налогоплательщика уплачивать налог при обязательности каждого участвовать в финансировании расходов государства.

- принцип недискриминационности — налоги и сборы не могут иметь дискриминационный характер и применяться по-разному исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Кроме того, не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

- принцип экономической целесообразности — налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

- принцип единства налоговой системы и экономического пространства – не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство РФ и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров (работ, услуг) или финансовых средств.

Кроме того, определено, что ни на кого не может быть возложена обязанность, уплачивать налоги и сборы, а также иные взносы и платежи, обладающие признаками налогов или сборов, не предусмотренные НК РФ.

Таким образом, нормативно-правовые акты, регулирующие законодательство о налогах и сборах, должны соответствовать положениям, установленным НК РФ, должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Прежде, чем рассматривать классификации налогов и сборов, необходимо дать определения таким важным понятия как налог и сбор.

Согласно п.1 ст.8 НК РФ, под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Под сбором согласно п.2. ст.8 НК РФ понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Во-первых, следует отметить в качестве признака сбора его обязательность. Те услуги, за которые уплачивается сбор, могут быть оказаны исключительно тем органом, в пользу которого он взимается. Иными словами, плательщик сбора ограничен в возможности удовлетворения своих потребностей, отсюда и вытекает обязательность сбора. Однако данный признак не дает нам возможности отграничить налог от сбора. С этой задачей нам поможет разобраться следующий признак сбора - его возмездность. Возмездность проявляется в том, что орган, оказание услуг которого сопровождается уплатой сбора, должен оказать плательщику встречную услугу. При этом встречность имеет односторонний характер, т.к. в случае уплаты сбора именно встречность требований отсутствует. Уплата сбора - одно из условий совершения юридически значимых действий публичным субъектом.

Условно можно выделить также третий признак сбора, хоть он и не следует из законодательного определения сбора – цель взимания сбора. В Определении Конституционного Суда N 284-О от 10.12.20028 указано на компенсационный характер сбора и отмечено, что сборы "предназначены для возмещения соответствующих расходов и дополнительных затрат публичной власти". При этом, конечно, следует отметить ограниченность такой позиции, т.к. из нее следует, что размер сбора должен соответствовать реальным затратам органа, осуществляющего юридически значимые действия. На самом деле, цель уплаты сбора - финансирование общих затрат публичной власти.

Рассматривая сборы, можно отме6тить, что они имеют как общие с налогами признаки, так и существуют различия (см. табл. 1)

Общность и различия признаков налогов и сборов

Табл. 1

| Общие с налогами признаки | Признаки сборов, отличные признаков налогов |

|

, связанных с получением определенных условий и прав |

2.2. Элементы налога

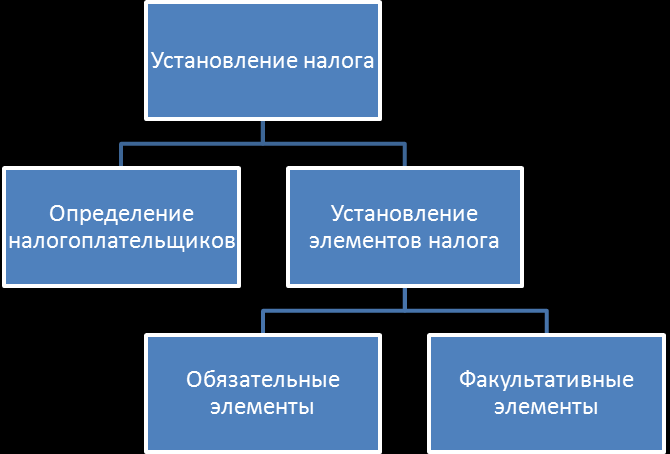

Согласно ст.17 НК РФ, налог является установленным, когда определены налогоплательщики и элементы налогообложения.

Впервые бегло о составе налога сказал А. Смит, включив в него следующие элементы:

- размеры налога,

- время его уплаты,

- порядок исчисления налога.

А.Смит писал :"Налог, который обязывается уплатить каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа - все это должно быть ясно и определенно для плательщика и для всякого другого лица« (Смит А. Исследование о природе и причинах богатства народов).

Российский экономист И.И.Янжул рассматривал 3 элемента:

- субъект налога;

- объект(или источник)’

- мера налога.

В соответствии с действующей редакцией НК РФ, условия установления налогов можно представить следующим образом (рис. 9)

Рис. 9. Установление налога

Обязательные элементы налога представлены на рис. 10.

Рис. 10. Обязательные элементы налога согласно ст.17 НК РФ

К дополнительным(факультативным) элементам НК РФ относит льготы.

При определении сборов также должны быть определены плательщики сборов и конкретные элементы.

Рассмотрим основные понятия, связанные с процессом установления налогов и сборов.

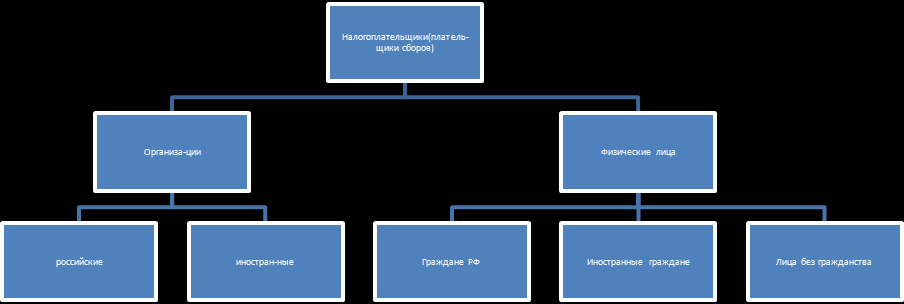

Налогоплательщиками и плательщиками сборов согласно ст. 19 НК РФ признаются организации и физические лица, на которых возложена обязанность уплачивать соответственно налоги и (или) сборы.

Согласно п.2 ст.11 НК РФ, к физическим лицам относятся:

- граждане Российской Федерации,

- иностранные граждане

- лица без гражданства.

При это следует учитывать особый статус некоторых физических лиц в случае регистрации их в качестве индивидуальных предпринимателей или глав крестьянских(фермерских) хозяйств.

К организациям в НК РФ отнесены:

- юридические лица, образованные в соответствии с законодательством Российской Федерации (российские организации),

- иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации ( иностранные организации);

Рис.11. Налогоплательщики и плательщики сборов в РФ

В зависимости от продолжительности периода времени пребывания на территории РФ физические лица могут быть налоговыми резидентами и налоговыми нерезидентами, что, в свою очередь, может повлиять на порядок и условия налогообложения. Согласно п. 2 ст. 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения.

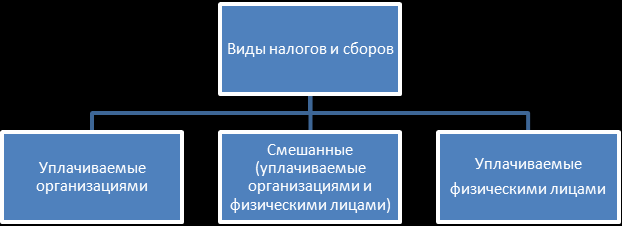

Соответственно, можно рассмотреть подход к классификации налогов и сборов, основанный на налогоплательщиках(плательщиках сборов)

Рис. 12. Классификация налогов и сборов в зависимости от плательщиков

Рассмотрим более детально обязательные элементы налога. Начнем с объекта налогообложения. Достаточно сложно дать определение объекта налогообложения, учитывая все многообразие условий, которые, по мнению законодателя, должны порождать обязанность налогоплательщика уплатить налог. Фактически, объектом налогообложения следует признать некое условие, знаменующее собой возникновение отношений между государством и налогоплательщиком по поводу уплаты налога. Именно появление объекта налогообложения приводит к возникновению отношений по поводу уплаты налогов, в которых государству принадлежит право требовать уплаты налога, а обязанному субъекту - налогоплательщику навязывается юридическая обязанность произвести налоговый платеж.

В соответствии со ст. 38 НК РФ "объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога". Фактически, законодатель не дает легального определения, ограничившись приведением открытого перечня отдельных видов объектов. Такой подход к определению важнейшего элемента налогообложения представляется не совсем удачным, поскольку не дисциплинирует законодателя при конструировании им соответствующих норм права, определяющих объект налогообложения по отдельным налогам.

Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью Второй НК РФ. Следует обратить внимание, что объект налогообложения относится к тем элементам налогообложения, которые определяются на федеральном уровне НК РФ независимо от вида налогов, включая региональные и местные налоги.

Налоговая база - элемент налогообложения, который позволяет преобразовать объект налогообложения в количественную форму, для того чтобы к ней можно было применить налоговую ставку при исчислении налога. Иными словами, налоговая база - это облагаемый объект, выраженный в тех или иных единицах.

Согласно ст. 53 НК РФ налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Законодатель не очень удачно сформулировал определение налоговой базы, не указав на то, что именно количественная характеристика объекта налогообложения рассматривается в качестве налоговой базы. Вместе с тем последующее определение налоговой ставки позволяет судить, что налоговая база имеет единицу измерения, а следовательно, представляет собой количественную характеристику объекта.

Налоговая база должна определяться НК РФ независимо от вида налога.

Ставка налога представляет собой сумму налога, взимаемую с единицы измерения налоговой базы. Статья 53 НК РФ устанавливает, что налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Налоговые ставки по федеральным налогам устанавливаются НК. Данное требование напрямую является следствием правовой позиции Конституционного Суда РФ, который неоднократно заявлял, что наделение законодательного органа РФ конституционными полномочиями устанавливать налоги означает также обязанность самостоятельно реализовывать эти полномочия.

Что касается ставок по региональным и местным налогам, то тут законодатель предоставляет право органам власти субъектов РФ и органам местного самоуправления определять налоговые ставки по региональным и местным налогам, но в пределах, определяемых федеральным законодательством.

Налоговые ставки могут быть достаточно разнообразны. Это объясняется особенностями объекта налогообложения и способом определения налоговой базы по каждому налогу.

Можно выделить следующие виды ставок:

1) твердые ставки (специфические ставки) устанавливаются в абсолютных величинах к налоговой базе;

2) пропорциональные ставки (адвалорные ставки) устанавливаются в едином проценте от налоговой базы;

3) комбинированные ставки (смешанные ставки) объединяют два вышеназванных способа определения ставок и представляют собой единство двух частей: специфическую - абсолютную величину налоговых начислений и адвалорную - процент от налоговой базы.

Твердые ставки достаточно просты с точки зрения исчисления налогоплательщиком и контроля со стороны налоговых органов. Указанные ставки применяются в тех случаях, когда налоговая база представляет собой любую количественную характеристику объекта налогообложения, за исключением стоимостной характеристики. Вместе с тем, существенный недостаток этого вида ставки состоит в том, что в условиях инфляции необходимо эту ставку периодически повышать, чтобы сохранить должный уровень изъятия имущества в виде налога.

Пропорциональные ставки применяются в случаях использования стоимостных характеристик объекта налогообложения в качестве налоговой базы. Ставки достаточно универсальны, поскольку при сохранении общей государственной политики налогообложения не требуют индексации.

Комбинированные ставки традиционно используются при установлении таможенных пошлин. Однако в последнее время эти ставки, вслед за Европейским союзом, стали использоваться и при установлении российских внутренних налогов - акцизов на табак.

Количественная характеристика объекта налогообложения - налоговая база - с течением времени может меняться в силу разных причин, например: стоимость имущества может увеличиваться или уменьшаться, доход налогоплательщика может со временем увеличиваться и т.п. Но, поскольку налоговая база является основой для исчисления налога, необходимо определить тот временной промежуток времени, за который следует определять налоговую базу. Для решения проблемы используется такой элемент налогообложения, как налоговый период. В соответствии со ст. 55 НК РФ под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Каждый налог имеет самостоятельный налоговый период, определяемый в соответствии с частью второй НК РФ. Как правило, налоговым периодом признается год, однако иногда и квартал, и месяц. Более того, при установлении некоторых налогов законодатель определяет различные налоговые периоды применительно к разным налогоплательщикам. Следует обратить внимание, что налоговый период относится к тем элементам налогообложения, которые определяются на федеральном уровне Налоговым кодексом независимо от вида налогов, включая региональные и местные налоги.

Понятие "налоговый период" следует отличать от понятия "отчетный период". Несмотря на отсутствие определения отчетного периода, анализ части второй НК РФ позволяет сделать вывод, что отчетным периодом признается временной промежуток, за который налогоплательщик обязан отчитаться перед налоговыми органами. Отчетный период не отнесен ст. 17 НК РФ к числу элементов налогообложения, и поэтому отсутствие законодательного закрепления отчетного периода не позволяет считать, что налог не установлен.

Порядок исчисления налога, несмотря на название этого элемента налогообложения, не содержит каких-либо методик или правил определения размера налогового платежа. Порядок исчисления налога представляет собой законодательное закрепление за тем или иным лицом обязанности исчислить налог. Статья 52 НК РФ предусматривает возможность использования трех способов исчисления налога: налогоплательщиком самостоятельно; налоговым агентом; налоговым органом.

Законодатель выбирает тот или иной способ в зависимости от вида налога и статуса налогоплательщика. Так, например, в тех случаях, когда налогоплательщиком является физическое лицо, не являющееся индивидуальным предпринимателем, законодатель старается не возлагать на него обязанность исчисления налога, переложив это бремя либо на налогового агента, либо на налоговый орган.

Порядок уплаты налога определяет механизм перечисления денежных средств в виде налогового платежа. При этом законодатель должен определить следующие особенности определения порядка уплаты:

- уплата налога производится единовременно или по частям;

- уплата налога производится самим налогоплательщиком или налоговым агентом.

Конкретный порядок уплаты налога устанавливается применительно к каждому налогу. Порядок уплаты федеральных налогов устанавливается Налоговым кодексом РФ. Порядок уплаты региональных и местных налогов устанавливается соответственно законами субъектов Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления в соответствии с НК РФ.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору.

Пункт 2 ст. 17 НК РФ устанавливает, что в необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера, то есть не могут распространяться на конкретного налогоплательщика. Конечно же, существует достаточно много способов такого определения "группы налогоплательщиков", при котором в эту группу попадет только лишь один субъект, однако норма законодательства должна быть сформулирована таким образом, чтобы хотя бы теоретически в дальнейшем она могла быть применена и к кому-то еще.

Налоговые льготы не являются обязательным элементом налогообложения, поскольку отсутствие этого элемента в актах законодательства о налоге не влияет на решение вопроса, установлен или не установлен налог.

2.3. Порядок вступления в силу законодательства РФ о налогах и сборах

Рассмотрим вопросы, связанные с порядком вступления в силу законодательства о налогах и сборах, а также действие нормативно-правовых актов во времени. В связи с тем, что осенью 2008 года нашу страну, как и другие страны, затронул экономический кризис, в НК РФ были внесены изменения. «Антикризисные поправки» отменяют обязательный месячный срок с момента опубликования закона для тех норм, которые улучшают положение налогоплательщика (они вступят в силу с момента опубликования). В общем порядке акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных в НК РФ. Акты законодательства о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования. (ст.5 НК РФ). Особенности вступления в силу законов о налогах и сборах представлен в табл. 2 .

Табл. 2.

Вступление в силу законов о налогах и сборах

| Налоговые законы | Момент вступления в силу |

| Акты законодательства о налогах, вносящих изменения в действующий закон | Не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу |

| Акты законодательства о сборах, вносящие изменения в действующий закон | Не ранее чем по истечении одного месяца со дня их официального опубликования |

| Федеральные законы, вносящие изменения в Налоговый кодекс в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов Российской Федерации и акты представительных органов местного самоуправления, вводящие налоги и (или) сборы | Не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования |

Кроме того, акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, устанавливающие или отягчающие ответственность за налоговые правонарушения, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют. С другой стороны установлено правило, что акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за налоговые правонарушения либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей имеют обратную силу. При этом необходимо иметь в виду, что акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков или плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это. Наглядно вышесказанное можно представить следующим образом (табл.3):

Таблица №3.

Действие во времени законов о налогах

| Налоговые законы | Действие во времени |

| Акты законодательства о налогах и сборах: ■ устанавливающие новые налоги и (или) сборы ■ повышающие налоговые ставки, размеры сборов ■устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах ■ устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов | Обратной силы не имеют |

| Акты законодательства о налогах и сборах: ■ устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах ■ устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей | Имеют обратную силу |

| Акты законодательства о налогах и сборах: ■ отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов) ■ устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение | Могут иметь обратную силу, если прямо предусматривают это |

Рассмотрим классификации налогов и сборов.

Поскольку понятие налогов и сборов очень многогранно, очевидно, что в вопросе их классификации существуют различные подходы. Одним из главных подходов к классификации исторически явилось разделение налогов на прямые и косвенные. Впервые деление налогов на прямые и косвенные было дано в XVII веке Д. Локком, и в качестве базового критерия классификации выдвигалась способность того или иного налога к переложению. Так, например, Дж. Милль, А. Вагнер полагали, что прямой налог - это тот налог, который должен лечь на налогоплательщика непосредственно, а косвенный - это налог, который должен быть им так или иначе переложен на другого экономического субъекта9. Несмотря на эволюцию теоретических воззрений на природу налогов, их функции, до сих пор одним из важнейших оснований при классификации налогов.

В настоящее время рассматриваются следующие классификации налогов и сборов: по способу взимания, по объекту налогообложения, по субъекту налогообложения, по органу, устанавливающему налог, по бюджету, в который зачисляется налог, по цели установления, по лицу, исчисляющему налог, по порядку введения, по форме, по регулярности уплаты).

По способу взимания во многих странах налоги классифицируются как прямые и косвенные. Прямые налоги выплачиваются из валовых доходов, т.е. они участвуют в стоимостном распределении общественного продукта на уровне хозяйствующего субъекта, оказывая прямое влияние на формирование его финансовых результатов. В то же время косвенные налоги уплачиваются до стоимостного распределения общественного продукта на уровне предприятия. Это вызвано тем, что объектом косвенного налогообложения является оборот, т.е. реализация товара, услуги. Особенность косвенных налогов заключается в том, что на счет поставщика в банке поступают суммы косвенного налога, уплачиваемого покупателем в составе цены, которые не являются доходами поставщика и должны быть внесены. Косвенные налоги участвуют в стоимостном распределении общественного продукта на уровне общества.

Возможность уплаты в бюджет прямых налогов связана с получением хозяйствующим субъектом прибыли от реализации, величина которой и определяет его финансовую и инвестиционную активность.

Финансовую и инвестиционную активность хозяйствующих субъектов в рамках государственного регулирования можно повысить путем установления оптимального уровня прямого налогообложения, поскольку прямые налоги непосредственно влияют на финансовые результатыВ целях сокращения бюджетного дефицита, создавшегося в результате снижения ставки совокупного прямого налога, государство может повысить ставки косвенных налогов, хотя их повышение также оказывает сдерживающее влияние на финансовую активность хозяйствующих субъектов.

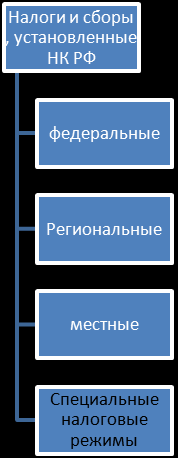

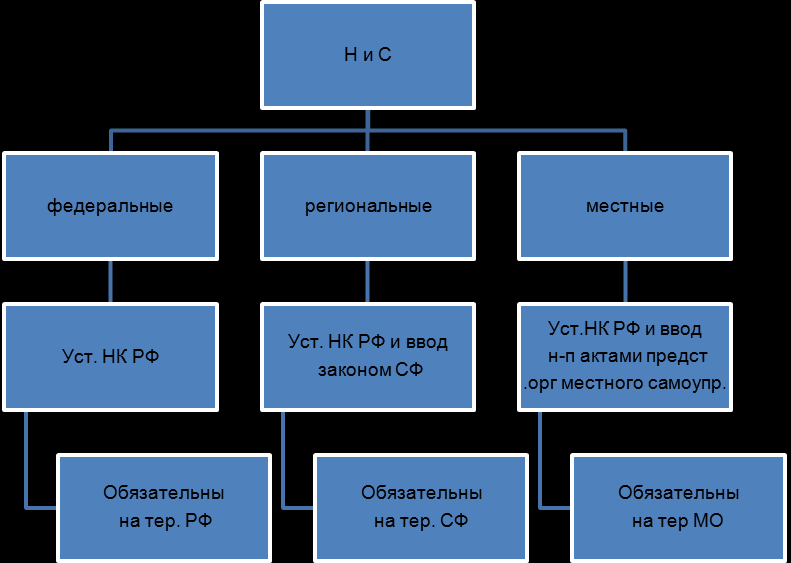

Рассмотрим структуру налогов и сборов, действующую в настоящее время (рис,…..) и обусловившую структуру Второй части НК РФ.

Рис.

Статья 12 Налогового кодекса РФ детально прописывает и дает определения налогам и сборам каждого уровня. Так, зная, к какому уровню системы налогов и сборов относится тот или иной законно установленный обязательный платеж, можно определить территорию его действия - федеральные налоги и сборы обязательны для уплаты на всей территории Российской Федерации, региональные - только на территории соответствующего субъекта Российской Федерации, местные - на уровне соответствующего муниципального образования; какими актами устанавливаются, вводятся в действие и прекращают действовать - федеральные налоги только на основании Налогового кодекса РФ, региональные на основании НК РФ и законов субъектов РФ, местные на основании НК РФ и актов представительных органов местного самоуправления; какими актами возможно установление тех или иных элементов налога или сбора - все элементы федеральных налогов обязательно устанавливаются Налоговым кодексом РФ, тогда как налоговые ставки, порядок и сроки уплаты, а также льготы региональных и местных налогов могут устанавливаться соответственно законами субъектов и актами представительных органов местного самоуправления.

Отдельно важно заметить, что принадлежность налога или сбора к конкретному уровню системы не означает полное поступление сумм этого налога или сбора в бюджет соответствующего уровня, поскольку законодатель может закрепить иное распределение доходов от налогов и сборов.

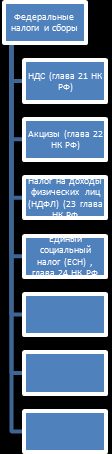

На рис. Представлены федеральные налоги и сборы

Специальный налоговый режим представляет собой особый порядок определения элементов налогообложения или же освобождение от обязанности по уплате отдельных налогов и сборов. Действующий Налоговый кодекс РФ устанавливает 4 специальных налоговых режима:

┌─────────────────────────────────┐

│ Специальные налоговые режимы │

┌──────────────────────┼──────────────────┬──────────────┼────────────────────┐

│ Единый │ Упрощенная │ Единый налог │ Соглашения о │

│ сельскохозяйственный │ система │ на вмененный │ разделе │

│ налог │ налогообложения │ доход │ продукции │

├──────────────────────┼──────────────────┼──────────────┼────────────────────┤

│позволяет заменить │освобождает │заменяет собой│действуют для │

│уплатой единого │налогоплательщика │уплату налога │налогоплательщика │

│сельскохозяйственного │от уплаты налогов,│на прибыль │только на основа- │

│налога совокупность │наиболее сложных │организаций, │нии договора, в │

│следующих налогов: │по порядку │налога на │соответствии с │

│налог на прибыль │исчисления и │имущество │которым Российская │

│организаций, налог на │уплаты, таких как │организаций и │Федерация предос- │

│добавленную стоимость,│налог на прибыль │единого │тавляет субъекту │

│налог на имущество │(налог на доходы │социального │предпринимательской │

│организаций, единый │физических лиц), │налога │деятельности на │

│социальный налог │налог на имущество│ │возмездной основе и │

│ │и единый социаль- │ │на определенный срок│

│ │ный налог │ │исключительные права│

│ │ │ │на поиски, разведку,│

│ │ │ │добычу минерального │

│ │ │ │сырья на участке │

│ │ │ │недр, указанном в │

│ │ │ │соглашении, и на │

│ │ │ │ведение связанных с │

│ │ │ │этим работ, а │

│ │ │ │инвестор обязуется │

│ │ │ │осуществить проведе-│

│ │ │ │ние указанных работ │

│ │ │ │за свой счет и на │

│ │ │ │свой риск │

└──────────────────────┴──────────────────┴──────────────┴────────────────────┘

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых.

7) водный налог;

8) сборы за право пользования объектами животного мира и объектами водных биологических ресурсов;

9) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

К специальным налоговым режимам относятся:

1) система налогообложения единым сельскохозяйственным налогом (ЕСХН);

2) упрощенная система налогообложения (УСН);

3) система налогообложения единым налогом на вмененный доход для отдельных видов деятельности (ЕНВД);

4) система налогообложения при выполнении соглашений о разделе продукции.

В отечественной налоговой системе установлены как налоги, так и сборы. Рассмотрим определения понятия «налог». Прежде, чем рассматривать определение понятия «налог» в НК РФ, следует рассмотреть эволюцию этого понятия.