Башкирский нефтяной узел. Рейтинг

| Вид материала | Документы |

СодержаниеСтремление к самодостаточности Не замечая кризиса Несмотря на экономию Гибкие цены Анализируя издержки |

- Создать условия для развития познавательного интереса к особенностям нефтяной промышленности, 129.35kb.

- Лекции по курсу «Теория ценных бумаг», 1071.33kb.

- Лекция расчет сложных цепей постоянного тока. Метод узловых потенциалов, 8.34kb.

- «психоаналитические теории детского развития», 2488.52kb.

- «Родной (башкирский) язык и литература», 15.49kb.

- Игра состоит из цикла восемнадцати вопросов соответствующих теме. Ход игры, 466.31kb.

- Календарный рейтинг-план дисциплины оценки календарный рейтинг-план по дисциплине, 349.54kb.

- Календарный рейтинг-план дисциплины оценки календарный рейтинг-план по дисциплине, 478.45kb.

- Методика расследования хищений в нефтяной и газавой отраслях промышленности (по материалам, 798.24kb.

- Темы курсовых работ по дисциплине «Экономика нефтяной и газовой промышленности» 1 Проблемы, 21.72kb.

Башкирский нефтяной узел. Рейтинг

Приложение к газете "Коммерсантъ" № 60 (4360) от 07.04.2010

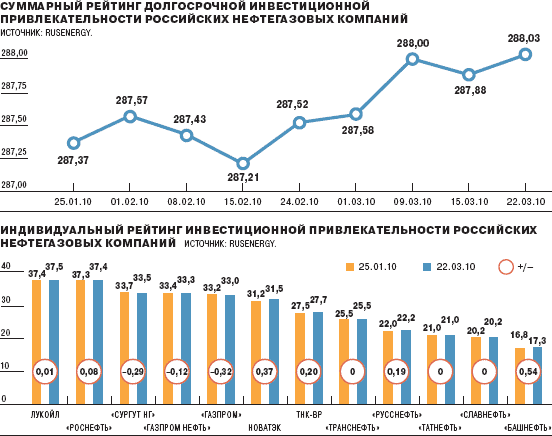

В нефтегазовом секторе назревают структурные изменения. "Газпром" продолжает терять позиции. А "Башнефть" — еще недавно один из аутсайдеров отрасли — выбилась в лидеры российского ТЭКа по темпам роста рейтинга долгосрочной инвестиционной привлекательности и имеет все шансы прирасти "Русснефтью" и создать вертикально интегрированную компанию, впервые в отечественной практике полностью обеспеченную мощностями по переработке добываемого сырья.

Юрий Когтев, Валентина Лукина, RusEnergy

Стремление к самодостаточности

Одна из наиболее обсуждаемых тем в последние месяцы — возможность создания новой вертикально интегрированной компании на базе "Башнефти" (+0,54). Реальность этого события стала очевидной после того, как 12 февраля АФК "Система" подала в ФАС заявление на покупку до 49% акций "Русснефти", а уже 23 марта получила согласие ведомства. Ранее Олег Дерипаска в течение двух лет пытался заручиться поддержкой антимонопольной службы в приобретении "Русснефти", но безуспешно.

Дмитрий Лютягин из ИК "Велес Капитал" напоминает, что основной причиной, по которой "Система" не намерена покупать контрольный пакет "Русснефти", является высокая долговая нагрузка компании Михаила Гуцериева. Приобретение миноритарного пакета позволяет не консолидировать долги на "Системе" и в то же время дает основания рассчитывать на эффективное взаимодействие. Эксперт уверен, что "Системе" удастся получить экономический результат от взаимодействия "Башнефти" и "Русснефти". Впрочем, нельзя исключить того, что на базе этих предприятий будет создана вертикально интегрированная компания с добычей не менее 25 млн тонн в год, полностью покрываемой собственной переработкой. Компания станет уникальной, так как в наших холдингах мощности по переработке обычно ниже добычи на 35-50%.

Нужно признать, что нынешние менеджеры "Башнефти" способны сделать все, чтобы ее новые собственники не разочаровались в приобретении нефтяных активов. "Башнефти" удалось преодолеть спад в производстве летом 2008 года, при этом сильную динамику среднесуточной добычи компания начала демонстрировать с весны 2009 года, свидетельствуют аналитики Банка Москвы. В январе 2010 года среднесуточная добыча достигла 0,267 млн бар, то есть примерно 13,3 млн тонн в годовом исчислении, в феврале выросла еще на 3,9%, до 0,277 млн бар. Ожидается, что рост производства нефти в "Башнефти" в 2010 году составит 7,9% (по сравнению с 2009 годом) и должен достичь к концу года 13,2 млн тонн.

Чтобы снизить себестоимость добычи, компания использует современные технологии строительства скважин и методы увеличения нефтеотдачи пластов на разрабатываемых месторождениях. Денис Борисов из Банка Москвы отмечает, что объемы эксплуатационного бурения компании за 11 месяцев прошлого года снизились по сравнению с 2008 годом примерно в 1,7 раза (с 402 тыс. м до 242 тыс. м). Иными словами, "Башнефть" форсирует добычу не за счет ввода новых скважин, а путем применения технологий по интенсификации добычи на действующем фонде. Продолжительность положительного эффекта от применяемых новаций будет зависеть от качества выбранных технологий.

Не замечая кризиса

Одобрительных оценок аналитиков удостоился НОВАТЭК (+0,37), представивший отчетность по МСФО за 2009 год. Компания из квартала в квартал наращивает как операционные показатели, так и финансовые результаты. Чистая прибыль в четвертом квартале минувшего года составила $318 млн, что на 35,6% выше результата третьего квартала. Заметно выросли добыча газа и объемы поставки жидких углеводородов.

"Компания опубликовала хорошие результаты за четвертый квартал,— заключает Александр Назаров из ИФК "Метрополь".— Основным фактором роста выручки стало увеличение объема продаж газового конденсата — на 56% в квартальном сопоставлении". Аналитик дает НОВАТЭКу отличный прогноз на первый квартал 2010 год: рост выручки составит по меньшей мере 18% в квартальном сопоставлении благодаря увеличению объема продаж и повышению цен и на газ, и на нефть.

Эксперты Банка Москвы указывают на то, что денежные потоки НОВАТЭКа от операционной деятельности вышли на докризисный уровень, при этом в текущем году можно ожидать дальнейшего улучшения финансовых показателей компании как за счет роста добычи (+20%), так и за счет увеличения внутренних цен на газ (+26,2% в рублевом выражении).

Несмотря на экономию

Удачно сложился первый квартал 2010 года и для ТНК-BP (+0,20). В минувшем году компания хорошо поработала над тем, чтобы уменьшить издержки: общий объем затрат снижался быстрее, чем средняя цена нефти, что свидетельствует о высоком качестве антикризисного менеджмента.

Согласно результатам за 2009 год по стандартам US GAAP, несмотря на то что цены на нефть упали к 2008 году на 35,5%, себестоимость производства в ТНК-BP снизилась еще больше — на 36,3% (с $43,7 млрд до $27,9 млрд), что привело к росту операционной рентабельности. Норма EBITDA увеличилась за год на 6,2 п.п., до 25,7%, норма чистой прибыли выросла на 4,1 п.п., до 14,3%.

В ТНК-BP намечено сокращение инвестиций на 35,7%, но на фоне планового умеренного роста добычи.

Дмитрий Лютягин оценивает результаты компании как в целом устойчивые. По оценке эксперта, ТНК-BP в сравнении с ранее отчитавшейся "Роснефтью" показала лучшую устойчивость операционной и чистой прибыли, а также лучший рост рентабельности, что характеризует менеджмент этой компании с положительной стороны.

Гибкие цены

Несмотря на холодную зиму и рост добычи и продажи газа, "Газпрому" (-0,32) пока не удается изменить негативную динамику, набранную в инвестиционном рейтинге в предыдущие месяцы. После года тяжелых потерь и под натиском со стороны конкурентов на европейском рынке монополист в первом квартале 2010 года все же решился на частичную сдачу базовых принципов своей экспортной политики.

Еще в декабре 2009 года топ-менеджеры монополии отвергали возможность корректировки долгосрочных контрактов, отступление от ценовой формулы и невыполнение потребителями условия take or pay. Но в течение января—февраля 2010 года стало известно, что концерн согласился на смягчение контрактных обязательств.

Германская E.ON Ruhrgas добилась того, чтобы часть газа из России по долгосрочным контрактам — около 15% общего объема — поступала не по прежней формуле цены, а с учетом спотовых цен. Итальянская Eni также сообщила о договоренности с "Газпромом" ввести более гибкую ценовую формулу при расчетах за поставляемый газ. Подобный компромисс будет достигнут и с турецкой Botas.

По оценкам аналитиков Банка Москвы, размер недополученной "Газпромом" выручки из-за ожидаемых нововведений в ценообразовании составит $5 млрд в год с учетом того, что спрэд между контрактными и спотовыми ценами в ЕС сейчас находится на уровне 30-40%. Если диспропорция в ценах на европейских рынках сохранится до 2014 года, то суммарные выпадающие доходы "Газпрома" могут достичь $15 млрд.

"Газпрому" приходится нести потери и на внутреннем рынке. После того как бизнесмен Геннадий Тимченко стал крупнейшим акционером НОВАТЭКа (20,77%), эта компания все более уверенно чувствует себя в отношениях с российскими потребителями. Ранее НОВАТЭКу уже удалось заключить контракты на поставку газа бывшим клиентам "Газпрома" — "Интер РАО", ОГК-1.

Даже успехи, достигнутые "Газпромом" в подготовке строительства трубопровода Nord Stream, не слишком впечатлили аналитиков. "Проблема по-прежнему заключается в том, что у "Газпрома" существуют сложности с увеличением объемов добычи природного газа,— комментирует Андрей Бородкин из ИФК "Солид".— Поэтому мы предлагаем дождаться выхода проекта на номинальную мощность по перекачке газа в Европу".

Анализируя издержки

Во время кризиса далеко не все нефтегазовые компании научились экономить. Это одна из причин того, почему потери в рейтинге понесли еще две компании с сильным государственным влиянием — "Газпром нефть" (-0,12) и "Сургутнефтегаз" (-0,29). Обе сталкиваются с последствиями быстрого развития в предыдущие годы.

Анализируя отчетность "Газпром нефти" за четвертый квартал и 2009 год в целом, Дмитрий Дзюба из ИФК "Метрополь" говорит: "Что бросается в глаза, так это значительный рост по отдельным статьям затрат. Компания на 23% увеличила расходы на транспортировку. Также остаются проблемы с сербской NIS: компания увеличила резервы под просроченную дебиторскую задолженность. Суммарно данные затраты сопоставимы с расходами по экспортной пошлине и составляют порядка $17 на баррель добычи".

Дмитрий Александров из IG UNIVER Capital считает, что в долгосрочной перспективе "Газпром нефти" необходимо сосредоточиться на реализации инвестпрограммы. Но пока "Газпром нефть" планирует сокращение инвестиций на 22,5%.

Не справляется с ростом издержек и "Сургутнефтегаз". По планам компании капитальные вложения в 2010 году составят 118 млрд рублей, что на 9,2% больше, чем в 2009 году. При этом компания планирует только сохранить объем добычи на уровне 2009 года (59,5 млн тонн), о росте нет речи, поэтому в долларовом эквиваленте капвложения снизятся на 18,9%.