Московская Государственная Юридическая Академия Тема диплом

| Вид материала | Диплом |

СодержаниеГлава 1. Международное двойное налогообложение: понятие, причины возникновения. Правовые основы соглашений об избежании двойного Список используемых источников |

- Трудовое, 8236.2kb.

- Московская Государственная Юридическая Академия Кафедра уголовно-процессуального права, 210.77kb.

- Учебник под редакцией, 11842.19kb.

- Московская Государственная Юридическая Академия Вечернее Отделение Института Правоведения, 277.07kb.

- Резюме фио (полностью) намерение, 14.7kb.

- «Московская государственная юридическая академия имени О. Е. Кутафина», 63.35kb.

- Криминалистическая теория и практика выявления и расследования незаконного оборота, 592.25kb.

- Московская государственная юридическая академия имени О. Е. Кутафина, 57.95kb.

- Учебно-методический комплекс по курсу «трудовое право россии» для студентов всех форм, 2425.07kb.

- Криминалистическая экспертиза следов и обстоятельств выстрела 12. 00. 09 уголовный, 650.94kb.

| Наименование учебного заведения, где сдавалась работа: | “Московская Государственная Юридическая Академия” |

| Тема дипломной работы: | «Избежание двойного налогообложения: проблемы правового регулирования в Российской Федерации» |

| Формат работы: | Microsoft Word |

| Год защиты работы: | 2010 |

| Стоимость работы: | 4000 рублей |

| Возможен торг: | Да |

| Возможна доработка работы под требования заказчика: | Да |

| Возможна продажа по частям: | Да |

| Способ оплаты: | Оплата наличными при нахождении в одном городе, перевод через Сбербанк |

| Контактные данные: | nik.sedix@yandex.ru |

| Дополнительная информация | Работа была защищена на “Отлично”, ниже предлагаю выдержку (не менее 20%) из дипломной работы, если работа заинтересовала обращайтесь, могу предоставить также презентацию из 25 слайдов в Power Point. |

Содержание

Введение……………………………………………………………………1

Глава 1. Международное двойное налогообложение: понятие, причины возникновения. Правовые основы соглашений об избежании двойного налогообложения.

Налоговая юрисдикция государства и история возникновения двойного налогообложения. Двойное налогообложение как предпосылка становления международного налогового права……………………………….6

- Международное сотрудничество и международное налогообложение………………………………………………………………...14

- Принципы законодательного регулирования международного налогообложения………………………………………………………………...20

Глава 2. Налоговые соглашения как способы регулирования двойного налогообложения.

2.1 Налоговые соглашения: понятие, структура, значение ……………..24

2.2 Международные соглашения РФ как составная часть налогового законодательства……………………………………………………………...…35

2.3 Вопросы применения международных налоговых соглашений в РФ…………………………………………………………………………………39

Глава 3. Правовые механизмы устранения двойного налогообложения в РФ.

3.1 Общие принципы устранения международного двойного налогообложения……….......................................................................................44

3.2 Методы устранения двойного налогообложения в РФ……………...51

3.3 Совершенствование механизма устранения двойного налогообложения в РФ на законодательном уровне…………………………..57

Заключение………………………………………………………………...60

Список использованных источников и литературы……………........66

Введение

Одной из особенностей развития мировой экономики на современном этапе является глобализация международного бизнеса и интеграция международных финансово-хозяйственных связей. Экономика России деятельно участвует в процессах международной интеграции: растущие российские компании активно выходят на международные рынки, а на российском рынке появляются все новые иностранные организации. Характерной чертой глобализации мировой экономики является унификация национальных налоговых систем в целях создания налогового климата, привлекательного для инвесторов, и одновременно удовлетворения фискальных потребностей национальных бюджетов.

Развитие и поэтапная интеграция мировой экономики предоставили хозяйствующим субъектам возможность получения доходов в различных странах мира, и государственные границы становятся невидимыми для бизнеса.

Однако каждое государство мира стремится собирать налоги с доходов, полученных резидентами и нерезидентами страны. Обязанность по уплате налогов распространяется не только на налоговых резидентов государства, но и на иностранных лиц — нерезидентов, которые извлекают доходы на его территории, ведя здесь предпринимательскую деятельность, используя имущество или имущественные права или осуществляя инвестирование в различных его формах.

Международное двойное налогообложение может быть в целом определено как взимание сопоставимых налогов в двух (или более) государствах с одного и того же налогоплательщика в отношении одного и того же объекта и за одинаковые периоды. Его пагубные последствия для обмена товаров и услуг, движения капитала, технологии и лиц настолько хорошо известны, что нет никакой необходимости подчеркивать здесь важность устранения препятствий к развитию экономических отношений между странами, которые создает двойное налогообложение.

В современном мире большинство государств пришло к выводу, что двойное налогообложение является препятствием для международной торговли, свободного движения капиталов и развития международных рынков. Поэтому различные государственные образования, стараясь решать проблему международного двойного налогообложения своих резидентов и нерезидентов, разграничивают свои полномочия и сферы влияния путем принятия внутренних законодательных актов, а также путем заключения международных соглашений по вопросам налогообложения.

Продолжение налоговой реформы, начавшейся в России в 1990-х годах, должно способствовать достижению таких актуальных целей, стоящих перед российской экономикой, как привлечение иностранных инвестиций и стимулирование развития внешнеэкономической деятельности российских компаний.

За период с момента своего возникновения в начале 90-х годов прошлого века и до настоящего времени современное российское налоговое право претерпело качественные изменения, трансформировавшись из громоздкой и внутренне - противоречивой системы правового регулирования налоговых отношений в логически взаимосвязанную структуру, отражающую подходы международного опыта, хотя и не лишенную недостатков.

С принятием и дальнейшим развитием Налогового кодекса РФ от 31 июля 1998 года (с посл. изм.) № 146-ФЗ как ключевого источника регулирования налоговых правоотношений, фактически была сформирована новая налоговая система, в рамках которой произошло законодательное закрепление принципиально нового механизма взаимодействия между налоговыми органами и налогоплательщиками, практическая реализация которого, к сожалению, далеко не всегда оказывается эффективной1. Важным преимуществом Налогового кодекса РФ стало приведение его положений в соответствие международной практике регулирования налоговых отношений, осложненных иностранным элементом, что стало возможным, прежде всего, благодаря сложившемуся к тому моменту позитивному опыту применения соглашений об избежании двойного налогообложения с участием России.

Вместе с тем, новые правила трансграничного налогообложения разрабатывались не всегда с учетом тех правовых проблем и пробелов, существование которых стало очевидным в процессе практического использования налоговых соглашений с участием России отечественными и иностранными налогоплательщиками. Как следствие, все более очевидной становится необходимость проведения сравнительно-правовых исследований действующих соглашений об избежании двойного налогообложения, прежде всего в контексте их прикладного характера, на предмет определения позитивных и негативных аспектов использования предусмотренных ими механизмов и корректировки негативного воздействия в рамках национального налогового законодательства

Налоговая система Российской Федерации использует многие современные методики налогообложения, принятые в международной практике, и отражает интернациональность экономики страны.

Применяемый в Российской Федерации в настоящее время механизм устранения международного двойного налогообложения в качестве инструмента налоговой политики не вполне совершенен. Во многом это объясняется тем, что налоговая политика основывается не на научном подходе, а на практической необходимости, из-за чего некоторые нововведения не всегда целесообразны или адекватны сложившейся ситуации. Требуется более продуманный подход к данной проблеме, принятие более взвешенных соответствующих решений органами государственной власти, в компетенции которых находится управление таким важным инструментом налоговой политики, как устранение двойного налогообложения.

Актуальность выбранной темы заключается в том, что особенности международного двойного налогообложения позволяют говорить о нем как о сложившемся правовом институте в рамках международного налогового права, поскольку он представляет собой относительно самостоятельный обособленный комплекс правовых предписаний, регулирующий с помощью специфических приемов и способов однородный вид общественных отношений.

Важно учитывать, что двойное налогообложение всегда касается противоречий, складывающихся в однотипных налоговых механизмах (в системе прямых или в рамках косвенных налогов), но не при налогообложении объектов различных по типу налогов (прямых и косвенных). При этом в нормах, регулирующих двойное налогообложение, достигается не только согласование воль различных государств, но и объективно отражаются глобальные экономические отношения и потребности общественного развития. Поэтому целесообразно, чтобы система урегулирования международного двойного налогообложения включала в себя следующие элементы:

- средства и методы устранения двойного налогообложения;

- механизм борьбы с уклонением от налогообложения и избежания налогов;

- организационно-правовые основы деятельности национальных налоговых администраций по противодействию легализации (отмыванию) доходов, полученных преступным путем.

Поскольку в Российской Федерации международные налоговые нормы действуют в двух основных формах: а) через принятие в Российской Федерации актов налогового права, регулирующих те же вопросы, что и международные нормы, либо б) через непосредственное применение международных норм в качестве регуляторов налоговых отношений, можно сделать вывод, что принципы национального налогового права также определяют специфику избежания двойного налогообложения с участием соответствующего государства и на международном уровне.

Целью настоящей работы является анализ правового аспекта двойного налогообложения в Российской Федерации.

При исследовании темы настоящей работы поставлены следующие задачи:

- проанализировать общие понятия двойного налогообложения по действующему законодательству;

- рассмотреть субъекты двойного налогообложения;

-охарактеризовать принцип недопустимости двойного налогообложения;

- проанализировать правовые средства избежания двойного налогообложения;

- исследовать проблемы устранения двойного налогообложения;

- рассмотреть подходы, применяемые Российской Федерацией при разработке механизма международного налогообложения и случаи возникновения двойного международного налогообложения.

- оценить степень воздействия применяемых в Российской Федерации инструментов устранения двойного налогообложения на эффективность механизма устранения международного двойного налогообложения;

- внести и обосновать предложения по совершенствованию положений налогового законодательства, регулирующих вопросы международного налогообложения, определить экономическую эффективность их внедрения.

Заключение

С развитием внешнеэкономической деятельности российских компаний и притоком иностранных инвестиций в Россию вопросы совершенствования механизма устранения двойного налогообложения в сфере международного налогообложения продолжают оставаться чрезвычайно актуальными.

Инструментами механизма устранения международного двойного налогообложения доходов в Российской Федерации являются система налогообложения иностранных организаций и система зачета иностранного налога, заложенные в российское законодательство и международные налоговые соглашения.

Российская модель механизма устранения международного двойного налогообложения, в основном соответствующая международным принципам, должна развиваться по следующим основным направлениям.

Во-первых, необходимо совершенствование налогообложения иностранных организаций, получающих доходы от источников в Российской Федерации, на основе расширения использования принципов международного налогообложения, применяемых в зарубежных налоговых системах.

Во-вторых, с развитием международной деятельности российских организаций следует совершенствовать налогообложение внешнеэкономической деятельности российских компаний.

Важным условием создания эффективного механизма устранения международного двойного налогообложения является совершенствование законодательства, регулирующего налогообложение внешнеэкономической деятельности.

Неполнота нормативных правовых актов в сфере налогового законодательства не позволяет осуществлять регулирование отношений, возникающих при устранении международного двойного налогообложения, а также финансово корректно определить объемы налоговых обязательств и организовать финансовый учет. Практика замещения норм налоговых законов положениями методических рекомендаций налоговых органов и официальных разъяснений финансовых органов должна постепенно уходить в прошлое.

Первым шагом в устранении пробелов законодательства в области международного налогообложения должно явиться установление правил определения налогового статуса организаций и источника доходов.

В налоговое законодательство необходимо ввести термины «резидент» и «нерезидент» применительно к организациям, а также законодательно установить критерии определения источника дохода, устранив таким образом неопределенность системы налогообложения, предусматривающей налогообложение доходов от источников в Российской Федерации или в иностранных государствах.

Возможно, установить такие критерии, используя положительный опыт развитых стран, например, США, либо российский опыт, применяемый при налогообложении физических лиц.

Результаты анализа положений законодательства, а также тенденций развития ролевых функций государства в системе мирохозяйственных связей показывают, что основное значение налогообложения доходов иностранных организаций связано не с его фискальной функцией, а с созданием конкурентных условий их деятельности в Российской Федерации, предусматривающих, в частности, исключение двойного налогообложения.

Исследование действующей в Российской Федерации системы налогообложения доходов иностранных организаций показало, что гл. 25 Налогового кодекса РФ «Налог на прибыль организаций» содержит ряд специальных положений, фактически создающих особый режим налогообложения иностранных организаций.

Налогообложение деятельности иностранных организаций основывается на использовании института постоянного представительства, который имеет специальное налоговое значение и определяет налоговый статус иностранной организации. Отсутствие постоянного представительства влечет невозможность обложения доходов иностранной организации от деятельности в России.

Критическая оценка критериальных подходов к понятию «постоянное представительство» иностранной организации позволила выявить следующие недостатки законодательства.

Законодательством недостаточно полно определен один из ключевых критериев постоянного представительства иностранной организации — критерий регулярности деятельности: любая деятельность иностранной организации может быть признана облагаемой в Российской Федерации. Предусмотренные законодательством критерии не могут применяться в случаях ведения виртуальной деятельности (интернет-услуги, электронная торговля, вебстраницы и т.д.), поскольку имеют привязку к местности, присутствию уполномоченных лиц и наличию имущественной базы.

Критерий регулярности деятельности возможно определять в привязке к обязанности иностранной организации встать на учет в налоговом органе Российской Федерации.

Для оценки налоговых обязательств от виртуальных видов деятельности следует предусмотреть возможность налогообложения доходов у источника выплаты дохода, отказавшись от применения к такой деятельности института постоянного представительства.

Одна из основных целей введения в налоговое законодательство института постоянного представительства заключается вычленении дохода иностранной организации, подлежащего налогообложению в стране деятельности ее постоянного представительства. Анализ методов определения прибыли иностранной организации в России выявил, что прибыль определяется тем же методом, что и прибыль российской организации. При этом недостаточно учитывается специфика налогового статуса иностранной организации, связанная с необходимостью ограниченного налогообложения в государстве — источнике дохода и применением в этих целях условных методов определения прибыли. Исследование практики налогообложения иностранных организаций в Российской Федерации показало, что определение налоговых обязательств постоянного представительства во многих случаях является трудноадми-нистрируемым и может приводить к проведению налоговыми органами «специального расследования» по изучению документов головного офиса. В Российской Федерации необоснованно ограничена возможность исчисления прибыли постоянного представительства косвенными (условными) методами. Российское законодательство необходимо дополнить положениями, предусматривающими такую возможность.

Налогообложение строительной деятельности иностранной организации в России возможно при соответствии условиям длительности ее осуществления, установленным международным налоговым соглашением. При этом порядок определения размера налоговых обязательств и момент их исполнения не установлены. Необходимо ввести в законодательство положения в части корректного определения объемов налоговых обязательств и срокових исполнения иностранными организациями, ведущими строительную деятельность в Российской Федерации.

Кроме того, представляется целесообразным совершенствование положений российского законодательства, регулирующих порядок налогообложения отдельных видов доходов иностранных организаций у источника выплаты доходов. В частности, следует отказаться от практики установления в законе порядка налогообложения доходов в зависимости от величин, которые невозможно определить на основе документов, принятых в обычаях делового оборота в России. Законодательно необходимо предусмотреть меры противодействия уклонению от налогообложения путем перевода доходов, освобожденных от налогообложения в России, в страны с низким или нулевым налогообложением. В случае, если такие доходы также не облагаются в иностранном государстве или облагаются по ставке менее 10%, необходимо предусмотреть налогообложение таких доходов у источника их выплаты в Российской Федерации по ставке 20%. Законодательно необходимо также закрепить порядок налогообложения доходов по внешнеторговым операциям, совершаемым на условиях посредничества.

Положения законодательства, обеспечивающие механизм реализации международных налоговых соглашений, также нуждаются в доработке.

Необоснованно либеральный характер процедур применения международных соглашений порождает проблему незащищенности системы налогообложения иностранных организаций от злоупотреблений со стороны недобросовестных налоговых агентов. Отдельные международные соглашения по налоговым вопросам не имеют законодательно установленных процедур применения. Законодательно необходимо предусмотреть процедуру освобождения от налогообложения в России доходов иностранных организаций на основе специально разработанных форм с предварительным согласованием с налоговым органом правомерности применения положений международных договоров налоговыми агентами.

Вторым важнейшим элементом механизма устранения международного двойного налогообложения в Российской Федерации является система зачета иностранного налога. Анализу этой системы также уделено значительное место в работе.

Глава 25 «Налог на прибыль организаций» содержит отдельные положения, касающиеся устранения международного двойного налогообложения российских организаций при ведении ими внешнеэкономической деятельности. Проблема международного двойного налогообложения российских организаций решается путем предоставления иностранного налогового зачета по налогам, уплаченным за рубежом. При этом законодательство ограничивает иностранный налоговый зачет суммой налога, подлежащего уплате с иностранных доходов в Российской Федерации.

Эффективность механизма устранения двойного налогообложения российских организаций снижают следующие недостатки налогового законодательства:

- законодательно не урегулированы правила исчисления зачета иностранного налога в целях национального законодательства и международных налоговых соглашений. Это не позволяет корректно определить налоговые обязательства и организовать финансовый учет;

- не определены правовые основания зачета иностранного налога: налогоплательщик по каждой такой операции должен доказать ее обоснованность, при этом требования со стороны налоговых органов законодательно не ограничены;

- разрешительный характер процедуры зачета иностранного налога имеет негативные последствия, создавая административные препятствия, снижающие эффективность механизма устранения двойного налогообложения.

Для устранения данных недостатков следует ввести в законодательство понятие «предельная сумма зачета», а также применять зачет иностранного налога в целях национального законодательства и международных соглашений.

Совершенствование механизма устранения международного двойного налогообложения в Российской Федерации позволит достичь долгосрочных целей государственной политики России в области международного налогообложения, направленной на устранение налоговых препятствий на пути развития внешнеэкономической деятельности организаций и международного экономического сотрудничества государств; позволит увеличить внутренний и внешний товарооборот, будет способствовать привлечению иностранных инвестиций и повышению конкурентоспособности как отдельных национальных предприятий, так и экономики России в целом.

Список используемых источников

- Конституция Российской Федерации от 12 декабря 1993 г. "Российская газета Конвенция между Правительством Российской Федерации и Правительством Соединенного Королевства Великобритании и Северной Ирландии об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и прирост стоимости имущества (Москва, 15 февраля 1994 г.) Собрание законодательства Российской Федерации от 5 июля 1999 г., N 27, ст. 3188, Бюллетень международных договоров, август 1999 г., N 8.

- Договор между Российской Федерацией и Соединенными Штатами Америки об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал (Вашингтон, 17 июня 1992 г.) Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации от 19 ноября 1992 г., N 46, ст. 2617.

- Конвенция между Правительством Российской Федерации и Правительством Французской Республики об избежании двойного налогообложения и предотвращения уклонения от налогов и нарушения налогового законодательства в отношении налогов на доходы и имущество (Париж, 26 ноября 1996 г.) Собрание законодательства Российской Федерации от 24 мая 1999 г., N 21, ст. 2527, Бюллетень международных договоров, июль 1999 г., N 7.

- Конвенция между Правительством СССР и Правительством Соединенного Королевства Великобритании и Северной Ирландии об устранении двойного налогообложения в отношении налогов на доходы и прирост стоимости имущества от 31 июля 1985 г. Ведомости ВС СССР, 1986 г., N 7, ст. 127.

- Конвенция между Правительством СССР и Правительством Японии об избежании двойного налогообложения в отношении налогов на доходы от 18.01.1986г. Ведомости ВС ССР, 1986 г., № 50, ст.1022.

- Соглашение между Правительством СССР и Правительством Малайзии об избежании двойного налогообложения в отношении налогов на доходы от 31.07.1987г. Ведомости ВС СССР, 1988 г., № 33, ст.533.

- Часть первая Налогового кодекса Российской Федерации от 31 июля 1998 г. N 146-ФЗ, Собрание законодательства Российской Федерации от 3 августа 1998 г., N 31, ст.3824.

- Часть вторая Налогового кодекса Российской Федерации от 5 августа 2000 г. N 117-ФЗ Собрание законодательства Российской Федерации от 7 августа 2000 г., N 32, ст. 3340.

- Постановление Правительства РФ от 28 мая 1992 г. N 352 "О заключении межправительственных соглашений об избежании двойного налогообложения доходов и имущества". Собрание актов Президента и Правительства Российской Федерации, май 1992 г.

- Приказ МНС РФ от 7 апреля 2000 г. N АП-3-06/124 "Положение об особенностях учета в налоговых органах иностранных организаций" Бюллетень нормативных актов федеральных органов исполнительной власти от 19 июня 2000 г., N 25.

- Инструкция Госналогслужбы РФ от 16 июня 1995 г. N 34 "О налогообложении прибыли и доходов иностранных юридических лиц".

- Обзор практики рассмотрения споров по делам с участием иностранных юридических лиц, рассмотренных Арбитражными судами после 1 июля 1995 года.

- Постановление ПВС СССР "О мерах по выполнению международных договоров СССР о правовой помощи по гражданским, семейным и уголовным делам" № 9132-XI от 21 июня 1988 года.

- Письмо Государственной налоговой службы РФ от 6 января 1997 года № ВЕ-6-06-8 "О результатах проверки иностранных юридических лиц по вопросам соблюдения налогового законодательства".

- Постановление Президиума Высшего Арбитражного Суда РФ от 23 июня 1998 года № 3846/97.

- Постановление Президиума Высшего Арбитражного Суда РФ от 11 апреля 2000 года № 1041/99.

- Постановление Президиума Высшего Арбитражного Суда РФ от 25 апреля 2000 года № 5029/99.

- Методические рекомендации по применению отдельных положений главы 25 Налогового кодекса РФ, касающихся особенностей налогообложения прибыли (доходов) иностранных лиц, утвержденные Приказом от 28 марта 2003 года № БГ-3-23/150 Министерства РФ по налогам и сборам.

Список использованной литературы

- Собрание законодательства Российской Федерации. 1998. №31. Ст. 3824.

- Дернберг Р.Л. Международное налогообложение / пер.с англ.М., 1997

- Ходов Л.Г. Налоги и налоговое регулирование экономики: учеб пособие, М.:ТЕИС, 2003

- Налоги и налогообложение: учеб.пособие для вузов / под ред. И.Г.Русаковой, В.А.Кашкиной, М.: Финансы. ЮНИТИ, 1998

- Декларация о принципах международного права, касающихся дружественных отношений и сотрудничества между государствами в соответствии с Уставом ООН от 24 октября 1970 года

- Богуславский М. М. Международное экономическое право. - М., 1986, с. 44

- См., например: Martha R. The Jurisdiction to Tax in International Law: Theory and Practice of Legislative Fiscal Jurisdiction. Deventer - Boston, 1989, p.46; Введение в шведское право. Пер. с англ. - М., 1986, с. 328.

- Лившиц Р. З. Теория права. - М, 1994, с. 195-196.

- Налоги и налогообложение: учеб.пособие для вузов / под ред. И.Г.Русаковой, В.А.Кашкиной, М.: Финансы. ЮНИТИ, 1998

- Евстигнеев Е.Н. Основы налогообложения и налогового права: Учебное пособие. М., 2000, c.43

- Шмарловская Г.А. Налоговое регулирование внешнеэкономической деятельности и международных экономических отношений: Учебное пособие. Гомель: ГКИ. 1997, c. 51-52

- Дмитриев В.Н. Принципы налогообложения иностранных юридических лиц // Финансовая газета, 1996 №15

- Дмитриев В.Н. Международные соглашения об избежании двойного налогообложения: как с ними работать бухгалтеру // Главбух. 1997 №6 C.77-78

- Богатина Ю.Г. Как избежать потерь (о практике использования соглашений об избежании двойного налогообложения) // Иностранный капитал России: налоги, валютное и таможенное регулирование, учёт. 2005. №8 С.21-30

- Павлова Л.П., Грачёв А.В. Налогообложение компаний США, осуществляющих деятельность за рубежом, и использование этого опыта в России: Монография. М.: Оргсервис-2000, 2003. С.180

- Конов О.Ю. Институт постоянного представительства в налоговом праве: учеб. пособие / под ред. С.Г.Пепеляев. М.: Академический правовой университет. 2002. С.152

- Инструкция Госналогслужбы России от 16 июня 1995г. №34 «О налогообложении прибыли и доходов иностранных юридических лиц» // Российская газета. 1995. 27 июля

- Налоги и налогообложение: учеб.пособие / под ред. А.В.Брызгалина. М., 1997.

- Кашин В.А. Налоги в международных экономических отношениях // Финансовая газета. 1993. №32-33

- Налоги в условиях экономической интеграции / под ред.В.С.Барда и Л.Павловой. М.: Кнорус, 2004. Финансовая Академия при Правительстве РФ)

- Ходов Л.Г. Налоги и налоговое " от 25 декабря 1993 г.

- регулирование экономики: учеб.пособие. М.: ТЕИС, 2003.

- Павлова Л.П., Грачёв А.В. Налогообложение компаний США, осуществляющих деятельность за рубежом, и использование этого опыта в России: налоги, валютное и таможенное регулирование, учёт. 2005. №2. С.70-76

- Воронков .А. О налоговом учёте иностранных юридических лиц // Иностранный капитал в России. Налоги, учёт и валютное регулирование. 1997.№5 C.35-38

- Ходов Л.Г. Налоги и налоговое регулирование экономики: учеб. Пособие. М: ТЕИС, 2003

- регулирование экономики: учеб.пособие. М.: ТЕИС, 2003.

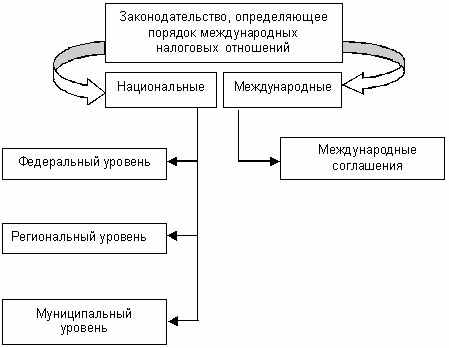

Рис. 1. Нормы законодательства в сфере международных налоговых отношений

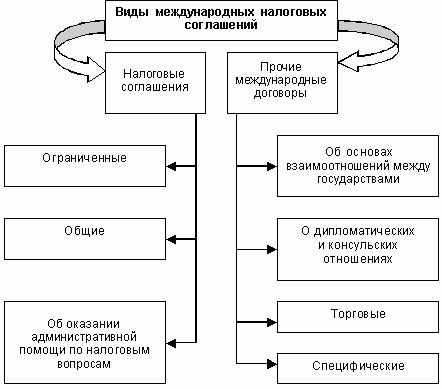

Рис. 3 . Классификация международных налоговых соглашений

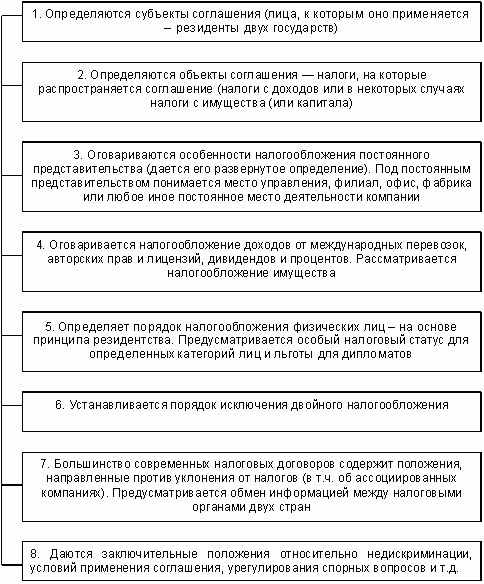

Рис. 4. Структура налогового соглашения (договора, конвенции)

Рис. 7. Классификация мер по устранению двойного налогообложения

Рис. 9. Факторы, влияющие на снижение эффективности механизма устранения международного двойного налогообложения организаций в Российской Федерации

Факторы

В системе налогообложения иностранных организаций от деятельности через постоянное представительство

В системе зачёта иностранного налога

В системе налогообложения доходов организаций-нерезидентов, не связанных с деятельностью в РФ

Неопределённость критериев постоянного представительства

Отсутствие косвенных методов определения прибыли постоянного представительства

Отсутствие критериев источника дохода

Неопределённость системы зачёта (отсутствие чётких и понятных правил)

Неопределённость оснований зачёта и необходимых документов

Порядок налогообложения зависит от показателей, которые не применяются в финансовом учёте РФ

Разрешительный характер процедуры зачёта

Отсутствие мер противодействия уклонению от налогообложения

Либеральный характер процедур применения международных соглашений

Отсутствие процедур применения международных соглашений, не являющихся соглашениями об избежании двойного налогообложения

1 Собрание законодательства Российской Федерации. 1998. №31. Ст. 3824.