Особенности развития рынка капитала в условиях глобализации экономики

| Вид материала | Автореферат |

- И. Е. Золин Рынок труда в условиях глобализации мировой экономики: проблемы теории, 164.95kb.

- 1. Международная торговля в системе мэо в условиях глобализации экономики, 1234.24kb.

- Монография представляет собой комплексное исследование теоретических и практических, 70.78kb.

- Направление подготовки 080100 «Экономика», 112.24kb.

- 1. Международная торговля в системе мэо в условиях глобализации экономики, 1428.72kb.

- Определена прямая корреляция инновационного развития экономики и уровня устойчивости, 340.27kb.

- Доклад посвящён анализу мифологем, связанных с формированием постиндустриального общества,, 100.13kb.

- Трансформация мирового рынка нефти в условиях финансовой глобализации, 1539.4kb.

- Национальная политика развития интеллектуального капитала с позиции глобализации экономики, 119.34kb.

- Глобализация и ее влияние на банковскую систему России, 236.02kb.

На правах рукописи

Серов Максим Евгеньевич

ОСОБЕННОСТИ РАЗВИТИЯ РЫНКА КАПИТАЛА

В УСЛОВИЯХ ГЛОБАЛИЗАЦИИ ЭКОНОМИКИ

Специальность 08.00.01 – Экономическая теория

(1 – Общая экономическая теория. 1.1. Политическая экономия)

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Саратов – 2011

Работа выполнена в ГОУ ВПО «Саратовский государственный социально-экономический университет»

| Научный руководитель: | кандидат экономических наук, доцент Барашов Николай Геннадиевич |

| Официальные оппоненты: | доктор экономических наук, профессор Орехова Елена Анатольевна кандидат экономических наук, доцент Коблова Юлия Александровна |

| Ведущая организация: | Оренбургский государственный аграрный университет |

Защита состоится 30 июня 2011 г. в 13 часов на заседании Диссертационного Совета Д 212.241.02 при ГОУ ВПО «Саратовский государственный социально-экономический университет» по адресу: 410003, г. Саратов, ул. Радищева, 89, Саратовский государственный социально-экономический университет, ауд. 843.

С диссертацией и авторефератом можно ознакомиться в библиотеке ГОУ ВПО «Саратовский государственный социально-экономический университет».

Сведения о защите и автореферат размещены на сайте ГОУ ВПО «Саратовский государственный социально-экономический университет» ru.

Автореферат разослан 30 мая 2011 г.

Ученый секретарь

диссертационного совета,

д.э.н., профессор Яшин Н.С.

I. Общая характеристика работы

Актуальность темы исследования. Глобализация экономики обуславливает качественные изменения в развитии мирового рынка капитала.

Рынок капитала – механизм, призванный осуществлять оптимальную аллокацию ресурсов и эффективный трансферт национальных сбережений в инвестиции. Инвестиции выступают фактором и предпосылкой экономического роста, своеобразным топливом развития. С помощью рынков капитала финансируются инвестиции в любые вложения и развитие, генерирующие конечный позитивный эффект: инновации; реструктуризацию бизнеса; развитие инфраструктуры; крупные корпоративные трансформации, расширяющие экономические горизонты и содействующие капитализации, экспансии бизнеса на глобальные рынки.

Существенно повысилась роль мирового рынка капитала в аккумуляции и перераспределении межстрановых потоков капитала. Следствием этого стал беспрецедентный рост мирового рынка (в 2009 году мировой ВВП увеличился в десять раз, тогда как в 1995 году наблюдалось его пятикратное превышение) и значительное усложнение его структуры за счет усиления роли ТНК и ТНБ.

Глобализация международных потоков капитала означает, что мировая экономическая система перестает быть внешней сценой для национальных хозяйств. Возникает глобальный рынок капитала, который становится неотъемлемой частью глобализации мировой экономики. В результате чего огромные потоки в виде иностранных инвестиций, внешних заимствований ежедевно направляются в страну для удовлетворения интересов государства, бизнеса и населения. С другой стороны, в современных условиях у участников национального рынка капитала существует возможность для выведения капитала из страны в виде инвестиций, вложений либо нелегального вывоза. Ученые и экономисты до сих пор не имеют однозначной точки зрения о значении и влиянии выше описанных процессов на национальные рынки капитала и в целом экономику страны.

В тоже время, виртуализация финансовых операций усилила риски возникновения кризисных проявлений в условиях высокой мобильности и нестабильности международных потоков капитала, особенно спекулятивного. Увеличение количества участников сделок и их объема, диверсификация финансовых инструментов, гипертрофия рынка производных финансовых инструментов способствуют на фоне кризисной ситуации повышению уровня потерь. В результате цепной реакции кризисные потрясения на рынке капитала стремительно распространяются по всем сферам экономической деятельности по всему миру. Высокую степень взаимозависимости наглядно показывают валютные, кредитные и фондовые рынки, которые практически синхронно реагируют на изменение базовых макроэкономических параметров и рыночных реалий в развитых странах, денежные единицы которых используются в качестве мировых резервных валют.

Сегодня обозначилась осознанная потребность в дальнейшем исследовании рынка капитала как экономической категории, а также в анализе функциональных и институциональных особенностей его развития в условиях глобализации экономики; определении значимости и влияния процессов глобализации, как на национальные, так и на региональные рынки капиталов в частности.

Актуальность данной темы связана также с ее недостаточной разработанностью и отсутствием в российской экономической литературе комплексных работ, определяющих особенности функционирования рынка капитала в условиях глобализации экономики.

Степень разработанности проблемы. Категория «капитал» в экономической теории является одной из наиболее фундаментальных, основополагающих. Стремление объяснить суть и значение этого экономического ресурса проявили представители всех известных школ и направлений экономической науки: А. Смит, Д. Рикардо, Ж.Б. Сэй, К. Маркс, Е. Бем-Баверк, А. Маршалл, Дж.Б. Кларк.

В XX веке исследованию категории «капитал» посвящают свои труды такие зарубежные экономисты как К. Виксель, Э.Дж. Доллан, Г. Мэнкью, Ф. Найт, П. Самуэльсон, И. Фишер, Дж. Хикс., Ф. Модильяни и др.

В работах отечественных ученых – К. Вальтуха, Я. Кронрода, В. Новожилова, А. Ноткина, С. Струмилина, Б. Алехина, В. Адрианова, Л. Артемовой, Е. Гайдара, С. Глазьева, А. Добрынина, Г. Журавлевой, А. Лившица, А. Назаровой, Б. Плышевского, Л. Тарасевича, А. Фельдмана и других, активно разрабатываются вопросы эффективности капитальных вложений, накопления капитала в России, привлечения иностранных инвестиций, государственного регулирования процессов движения капитала.

При исследовании роли рынка капитала в экономике наибольшего внимания заслуживают утверждения о том, что эффективный рынок капитала, стимулирует внедрение инноваций, оказывает определенное влияние (как положительное, так и отрицательное) на экономический рост в долгосрочной перспективе. Аргументированные суждения об этом заложены в работах Й. Шумпетера, Р. Кинга, Р. Левина, Я.М. Миркина, Б.Б. Рубцова, Л.Н. Красавиной, А.Е. Дворецкой. Вместе с тем, в учебной и научной литературе отодвинут на второй план вопрос о современных тенденциях развития рынка капитала в условиях глобализации.

Наше внимание привлекает, прежде всего, выявление особенностей влияния глобализации на развитие национального рынка капитала, в том числе и на региональном уровне.

Цель работы состоит в раскрытии существенных особенностей развития и изменений, которые происходят с национальным рынком капитала в условиях глобализации.

Для достижения этой цели были поставлены следующие задачи:

- на основе системного подхода уточнить понятие, сущность и структуру рынка капитала;

- выявить факторы формирования и развития рынка капитала в российской экономике;

- обозначить тенденции развития рынка капитала в современной экономике;

- выявить современные направления глобализации мировой экономики;

- изучить роль и направления поступления иностранных инвестиций в экономику России;

- определить характер и динамику российских прямых инвестиций зарубежом;

- исследовать региональный аспект развития рынка капитала в условиях глобализации.

Предмет исследования - комплекс экономических отношений, возникающих в процессе развития рынка капитала в условиях глобализации экономики.

Объектом исследования является современный рынок капитала в условиях экономической глобализации.

Методологическая, теоретическая и информационная основа исследования Методологической базой диссертационной работы служат принципы системного, историко-логического, синергетического подходов, основные методы научного познания: диалектический, генетический, научной абстракции, ретроспективный, экономико-статистический, структурно-функциональный, сравнительный и эмпирический анализ особенностей развития рынка капитала в условиях глобализации экономики.

Концептуальная основа исследования – положения теории рынка капитала, сформулированные в трудах отечественных и зарубежных ученых, а также международных организаций. Большое теоретическое и практическое значение имели научные исследования и концепции, обобщающие принципы, механизмы и оценки развития рынка капитала и экономической глабализации.

Информационной базой исследования стали научные труды отечественных и зарубежных авторов, материалы Международного валютного фонда, Конференции организации объединенных наций по торговле и развитию, издания центральных банков и национальных статистических служб, институтов РАН, международных рейтинговых агентств, отечественных и зарубежных периодических изданий, официальных сайтов различных организаций.

Диссертационная работа выполнена в соответствии с паспортом специальности 08.00.01 – Экономическая теория (1 – Общая экономическая теория. 1.1. Политическая экономия).

Научная новизна диссертационного исследования заключается в разработке и теоретическом обосновании особенностей развития рынка капитала в условиях экономической глобализации, включая: теоретико-методологическое обоснование проблемы и исследование влияния процессов глобализации на функционирование российского рынка капитала. В рамках разработанной концепции:

1) сформулированы авторские предложения относительно структуры перераспределения ресурсов на рынке капитала. Согласно структуре, на рынке капитала происходит перераспределение ресурсов в производственной и финансовой формах. Производственная форма подразумевает вложение ценностей в реальные активы, связанные с производством и материальными благами, т.е. производственное инвестирование организаций и населения с целью прироста капитала. Финансовая форма характеризуется вложением в ценные бумаги, т.е. финансовое инвестирование не предполагает обязательного создания новых производственных мощностей и контроля за их эксплуатацией (выпуск акций и облигаций);

2) выявлена прямая зависимость между величиной транзакционных издержек на рынке капитала и притоком иностранного капитала в экономику страны: установлено, что поступление иностранных инвестиций в страны с высокими транзакционными издержками на рынке капитала существенно ниже, чем в экономики развитых стран; структурирована типология административных барьеров как феномена транзакционных издержек на рынке капитала;

3) проанализирована конфигурация, а также факторы развития современного российского рынка капитала. Обосновано, что российский рынок капитала не принадлежит ни к континентальной банковской, ни к американской фондовой модели, а имеет свою уникальную «комбинированную» модель развития. Выявлены и структурированы факторы, оказывающие влияние на состояние инвестиционного климата в стране, которые условно можно разделить на две большие группы институциональные и экономические;

4) выделены основные объективно-негативные тенденции развития российского рынка капитала в условиях глобализации: 1) ориентация национального рынка капитала в основном на внешние источники финансирования, что обусловлено институциональной дисперсией российского рынка капитальных активов; 2) переход от преимущественного вложения капитала в производственный процесс, к преимущественному вложению в обменные процессы, что вызвано динамикой ссудного процента;

5) доказано: а) объективно положительное влияние иностранных инвестиций на экономику принимающей страны, что обусловлено действием эффекта мультипликатора инвестиций; б) субъективная гиперболизация роли иностранных инвестиций в российской экономике, т.к. заметный, если не основной, объем иностранных вложений в промышленность России осуществляется представителями отечественного капитала;

6) обоснованы меры, направленные на поддержку рынка капитала на региональном уровне: улучшение институциональной среды в регионах, насыщение территорий институтами посредничества с целью обеспечения доступности инвестиционно-финансовых услуг для региональных потребителей; создание экономических стимулов к ведению бизнеса в регионах – как для инвесторов, так и для операторов рынка капитала; коррекция бизнес-стратегий региональных операторов рынка и реализация эффективных инвестиционных стратегий.

Теоретическая и практическая значимость исследования.

Теоретические выводы, содержащиеся в работе, могут быть использованы для дальнейшего комплексного изучения процессов развития рынка капитала в условиях глобализации, совершенствования инвестиционной политики, оптимизации различных источников привлечения капитала.

Выдвинутые в результате проведенного исследования положения и рекомендации имеют практическое значение для определения направлений повышения эффективности и развития процессов движения, перераспределения капитала на национальном и мировом рынках.

Научные выводы из проведенной работы могут быть использованы при чтении лекций и других форм учебных занятий по экономическим дисциплинам в ВУЗах РФ.

Апробация и внедрение результатов исследования заключается в том, что ее основные положения и промежуточные результаты были представлены на международных и всероссийских научно-практических конференциях, в том числе: «Развитие и взаимодействие социальных субъектов в современной институциональной среде», г. Саратов, 2008 г., «Актуальные проблемы модернизации российской экономики», г. Саратов, 2010 г, «Взаимодействие частных и публичных интересов: актуальные проблемы экономики и права», г. Саратов, 2011 г.

Наиболее существенные положения и результаты исследования нашли отражение в 12 публикациях автора общим объемом 4,6 п.л., в том числе в 3 статьях в изданиях, рекомендованных ВАК РФ.

Структура и объем работы отражает логику анализа проблем, составляющих ее основное содержание. В составе работы: введение, две главы, заключение, список использованной литературы.

II. Основные идеи и выводы, выносимые на защиту

Сущность рынка капитала заключается в его общественно значимых функциях. В рыночной экономике рынок капитала выступает как механизм связи сбережений и инвестиций, накоплений и развития. Трансферт свободных ресурсов от сберегателей к заемщикам и инвесторам – первая и главная, наиболее важная, концептуальная и сущностная функция рынков капитальных активов. Некоторые авторы называют эту функцию перераспределительной1, что показывает на органическую связь функций рынка капитальных активов и собственно капитала.

Перераспределение капитальных ресурсов в экономической системе, представляет собой канал финансирования экономики, дополняющий собственные денежные средства предприятия и бюджетные ассигнования. Сфера формирования спроса и предложения на капитал обеспечивает аккумуляцию и перераспределение денежных средств, движение основного капитала, максимизацию прибылей, поддержание пропорций в экономике. Через рынок капитала привлекаются денежные накопления предприятий, государства и частных лиц, превышающие их текущие потребности, и в качестве кредитных средств направляются на развитие производства и других сфер экономики. Наличие и функционирование эффективной системы рынка капитала является одним из наиболее важных условий его экономического развития.

Ресурсы как форма взаимосвязи рынка капиталов участвуют в кругообороте капитала в процессе воспроизводства и формируются посредством инвестиционного спроса и предложения, где на стороне спроса представлен инвестиционный капитал, а на стороне предложения – инвестиционные товары. Рынок капитала опосредствует процесс обмена инвестициями и инвестиционными товарами, т.е. предполагает трансформацию инвестиций в инвестиционные товары. Он характеризуется тем, что на нем собираются и концентрируются суммы сбережений, которые направляются затем в отрасли, где происходит их иммобилизация на длительный срок. Предприятия испытывают потребность в долгосрочных капиталах, как в момент своего создания, так и в ходе дальнейшей деятельности, необходимость его поддерживать, обновлять и расширять. Рынок капиталов отражает процессы создания и реализации разнообразных инвестиционных капиталов. В общем виде этот рынок представляет собой сферу движения капитала в производственной и финансовой формах. Рынок капиталов разнообразен, охватывает бесконечное множество неоднородных рынков. В структуре рынка капиталов, прежде всего, можно выделить такие элементы, как страховые компании, банки, инвестиционные компании, паевые инвестиционные фонды и государственные учреждения. Роль рынка капитала в экономике проявляется в трех направлениях: предоставление ссудного капитала государству, предприятиям и населению. Структурно это можно рассмотреть на рис. 1.

В ходе исследования установлено, что при перераспределении либо перемещении ресурсов на рынке капитала происходит объективное понижение их эффективности. Связано это с тем, что при взаимодействии возникают определенные затраты ресурсов, именуемые транзакционными издержками или издержками взаимодействия.

Необходимо отметить, что транзакционные издержки при иностранном инвестировании могут достигать критической величины, определяющей нецелесообразность инвестирования, поскольку действия их вызывающие выполняются субъектами, представляющими различные национальные экономические системы, что требует от них высокого и часто недоступного уровня компетентности.

Понятие транзакционных затрат позволяет объяснить, почему в «переходных» странах при такой низкой фондовооруженности труда так мало инвестиций. С позиции неоклассического анализа – это определенный парадокс. Действительно, из курса микроэкономики следует, что отдача от капитальных вложений в этих государствах должна быть просто колоссальной. Капитал же должен перемещаться из развитых стран в сторону развивающихся. Фактически наблюдается обратная ситуация. Разгадка парадокса в том, что инвестиции в развивающийся рынок «связываются» высокими транзакционными затратами: потенциальную выгоду мгновенно «съедают» всевозможные непроизводительные расходы (взятки, «проволочка», «агентские» издержки, охрана имущества компании и т.д.).

Рис. 1. Механизм перераспределения ресурсов на рынке капитала

Действительно, если посмотреть на развивающийся рынок глазами потенциального инвестора, то становятся очевидными следующие «типичные» проблемы (см. рис. 2).

Перечисленные факторы заставляют субъекты «переключаться» на менее «капиталоемкие» и не столь длительные проекты. Тем самым они лишаются возможности извлекать выгоды от крупных долгосрочных инвестиций в производительный капитал, с которыми связаны столь впечатляющие успехи современной рыночной экономики. Таким образом, высокие транзакционные издержки и отсутствие долгосрочных инвестиций приводят к целому спектру негативных последствий.

Наиболее серьезными можно считать сохранение неэффективных технологий, сокращение рабочих мест и замедленное развитие новых рынков и экономики в целом.

Рис. 2. Типология административных барьеров

как феномена транзакционных издержек на рынке капитала

Выше сделанные выводы косвенно подтверждает и официальная статистика. Всемирный банк и Международная финансовая корпорация выпустили седьмой ежегодных доклад посвященный ведению бизнеса в мире – «Duing Business-2010: Reforming throgh Difficult Times» («Ведение бизнеса-2010: Проведение реформ в трудные времена»). Особый интерес в данном исследовании представляет рейтинг отражающий лёгкость ведения бизнеса в 183 странах мира. В рамках исследования «Ведение бизнеса» анализируются формальные правила, регулирующие предпринимательскую деятельность в стране на протяжении всего цикла деловой активности предприятий, включая порядок создания и непосредственной работы, проведение внешнеторговых операций, уплату налогов и, наконец, ликвидацию предприятий.

Россия занимает в рейтинге 120 строчку в общем итоге, что очевидно, не очень хорошо влияет на её инвестиционный имидж.

На наш взгляд, наличие транзакционных издержек в экономике отрицает выдвигаемую рядом ученых теорию идеального рынка (perfect capital market), основными характеристиками которого являются:

- отсутствие транзакционных издержек;

- отсутствие налогов;

- большое количество покупателей и продавцов, которые не могут повлиять на рыночную цену капитальных активов;

- равный доступ на рынок для всех инвесторов;

- равный объем информации у всех субъектов рынка;

- одинаковые ожидания у всех субъектов рынка;

- отсутствие затрат, связанных с финансовыми затруднениями (угроза банкротства).

Мы считаем, что если налоги или проценты могут при выборе стратегии не учитываться, то транзакционные издержки должны учитываться всегда. Так, например, если мы рассматриваем фондовый рынок, эти издержки включают в себя брокерскую комиссию, комиссию клиринговой организации и плату за членство на бирже. Нередко транзакционные издержки настолько велики, что заставляют участников фондового рынка отказываться от стратегии, казавшейся вполне разумной с точки зрения рассчитанной на основе модели стоимости опционов. Кроме того, участники несут издержки не только при открытии или ликвидации позиции, но и при корректировке.

Таким образом, рынки в эффективной форме (при нулевых транзакционных издержках) практически недостижимы. В реальном мире они формируются, когда конкуренция сильна настолько, что благодаря рыночному арбитражу и эффективным механизмам обратной связи происходит приближение к «условиям Коуза», т.е. к нулевым транзакционным издержкам, так что участники рынка могут получить прибыль в размере, определяемом согласно неоклассической теории. Все эти жесткие условия выполняются крайне редко, поскольку являются ключом к успешной экономической жизни.

В диссертации проанализирована конфигурация современного российского рынка капитала. Обосновано, что российский рынок капитала не принадлежит ни к континентальной банковской, ни к американской фондовой модели. Проведенный анализ позволяет утверждать, что современный российский рынок капитала имеет свою уникальную «комбинированную» модель развития, формированию которой способствовали исторические этапы развития рынка капитала в России. Исторически, наследуя сложившуюся инфраструктуру и экономические традиции, рынок сформировался на основе доминирования банковского институционального элемента. Во многом доминирование банков объясняется исходными позициями перехода к рынку. Треть российских банков унаследовало материальную, ресурсную и кадровую базу от планово-административной экономики, так как они были созданы на основе региональных отделений специализированных госбанков. Банковский сектор стал институциональным лидером рыночных реформ.

Однако после приватизации стал активно развиваться фондовый рынок, ускоренное развитие которого было предопределено стартовыми условиями перехода к рынку и структурными моментами. В 2000-е гг. капитализация рынка акций росла быстрее активов банковской системы. Крупные и сверхкрупные компании являющиеся не только клиентами банков, но и их учредителями и акционерами, зачастую не могли удовлетворить свои финансовые потребности в связи со слабо капитализированной и маломощной банковской системой. Поэтому свои масштабные потребности в ресурсах крупные предприятия все чаще стали удовлетворять через фондовый рынок.

Выявлены и структурированы факторы, оказывающие влияние на состояние инвестиционного климата в стране в стране, которые условно можно разделить на две большие группы институциональные и экономические.

Выделены основные объективно-негативные тенденции развития российского рынка капитала в условиях глобализации.

1. Установлена ориентация национального рынка капитала в основном на внешние источники финансирования.

Причины и последствия нарастания масштабов интенсификации отношений с внешними рынками капитала можно разделить на две группы, первая группа причин вскрывает мотивации предпочтения российских предприятий финансироваться на Западе, вторая группа поясняет последствия этого процесса, включая сокращение ресурсной базы национального рынка. Итак, главная внутрирыночная причина ориентации крупных российских компаний на западные финансовые ресурсы – ограниченные ресурсные возможности отечественного рынка в противовес емкому западному рынку с лучшими ценовыми условиями. Зарубежный рынок может поглотить инвестиционный спрос любого масштаба, а его аккумулирующие возможности намного превышают емкость российского рынка. Важным побудительным мотивом, побуждающим искать финансирование на Западе, является институциональная незрелость российского рынка.

Негативным макроэкономическим последствием активного внешнего долгового финансирования является дополнительный специфичный для России риск – вероятность системного финансового кризиса вследствие возможных массовых дефолтов по накопленным внешним долгам частного сектора.

2. В связи с ростом ссудного процента осуществился переход от преимущественного вложения капитала в производственный процесс, к преимущественному вложению в обменные процессы. В связи с этим чрезвычайно возросла доля фиктивного капитала. Это выразилось в чрезмерном увеличении объемов спекулятивных сделок, что сформировало принципиально новую и важную черту мировой экономики – она становится преимущественно виртуальной, следствием чего является чрезмерное увеличение объема спекулятивных сделок.

Доказано объективно положительное влияние иностранных инвестиций на экономику принимающей страны, что обусловлено действием мультипликатора инвестиций, а также гиперболизированная роль иностранных инвестиций в российской экономике, поскольку заметный, если не основной, объем иностранных вложений в промышленность России осуществляется представителями отечественного капитала. Действительно, при тщательном изучении структуры иностранных инвестиций в РФ, можно сделать вывод, о том, что Россия продолжает привлекать иностранных инвесторов в основном своими природными ресурсами. Так, доли обрабатывающих и добывающих отраслей в первом полугодии 2010 г. увеличились с 29% и 16%, до 31% и 18% соответственно. А основными странами-инвесторами стали Кипр, Нидерланды и Люксембург.

В условиях глобализации и использования многообразия финансовых инструментов и технологий, есть веские основания полагать, что заметный, если не основной, объем иностранных вложений осуществляется представителями отечественного капитала. Механизм прямых инвестиций в этом случае включает создание ими за рубежом компании-нерезидента, регистрируемой чаще всего в оффшорной зоне или стране с «мягким» политическим режимом для эмигрантов. В последующем компания-нерезидент за счет собственных средств, возможно по фиктивной стоимости, приобретает весь, либо контрольный пакет акций российской компании у своего же учредителя. В данном случае собственно прямая инвестиция не имеет никакого реального экономического накопления: с помощью этой операции реальный собственник выходит из под юрисдикции РФ и осуществляет контроль над «своим» предприятием уже в качестве иностранного инвестора. Таким образом, через страны с облегченным налоговым режимом (Нидерланды, Люксембург) и через оффшорные зоны (Кипр, Виргинские острова) ввозится более 50 % долгосрочного иностранного капитала, что позволяет оценить приток инвестиций отечественного происхождения приблизительно в половину общего объема привлекаемых из-за рубежа долгосрочных международных ресурсов.

В работе подчеркивается необходимость развития региональных рынков капитала. Мы предлагаем это осуществлять на основе концепции региональных кластеров М. Портера, который обратил внимание на то, что самые важные конкурентные преимущества в глобальной экономике часто произрастают из местоположения кластера2. Поэтому можно предложить схему, основанную на кластерных инициативах.

Кластерная политика в целом, как реализация концепции М.Портера, стала базовой стратегией многих национальных экономик. В России обеспечение экономического развития и повышение конкурентоспособности с помощью кластерных инициатив может дать такой же позитивный эффект, какой достигнут при реализации 500 инициатив в 20 странах мира. Кластеры как сообщества фирм, тесно связанных отраслей, взаимно способствующих росту конкурентоспособности друг друга, выполняют роль локомотивов инноваций, точек роста внутреннего рынка и основы международной экспансии.

Эффективная схема реализации инвестиционных проектов в регионе на базе использования ресурсов рынка капитала должна работать следующим образом. Операторы рынка во взаимодействии с региональными и местными властями должны войти в эффективное взаимодействие при выстраивании региональных кластеров – сконцентрированных по географическому признаку групп взаимосвязанных компаний и связанных с ними организаций, конкурирующих друг с другом, но вместе с тем ведущих совместную работу и взаимодополняющих друг друга.

Развитие инновационной инфраструктуры в регионах, создание технико-внедренческих парков, производственных кластеров является современной альтернативой непродуктивной и малоэффективной политике выравнивания (точнее, уравнивания) социально-экономической асимметрии и созданию стимулов к развитию внутри регионов. С таких позиций и должны строиться региональные инвестиционные программы.

Региональная инвестиционная система включает:

1) создание регионального государственного инвестиционного агентства либо регионального инвестиционного фонда с управляющей компанией;

2) разработку и утверждение региональной инвестиционной программы на основе кластерных инициатив;

3) отбор, оценку эффективности, распределение и реализацию инвестиционных проектов под кластерные инициативы под общим управлением регионального фонда и его управляющей компании.

В портфель могут входить проекты с разным периодом окупаемости, что зависит от выстраивания региональной программы развития и от инвестиционных приоритетов, формирующих видение кластеров. Параметрами портфеля должны стать:

- сочетание проектов с разным периодом окупаемости при обязательном присутствии доходных проектов с достаточно коротким сроком окупаемости;

- финансовое обеспечение развития кластеров, формирующих комплексное развитие региона.

В регионах мы предлагаем реализацию следующих кластерных инициатив, курируемых соответствующими участниками (См. табл. 1).

Таким образом, вся инвестиционная программа должна состоять из отдельных блоков по кластерному принципу. Ее реализация, соответственно, также должна идти отдельными блоками, под которые и формируется пул инвестирования. В частности, региональные и корпоративные заимствования необходимо осуществлять под каждый вид кластера (блока) отдельными выпусками; строго целевыми должны быть также выпуск акций, инвестиционные кредиты. Реальными потенциальными инвесторами в бумаги под подобные программы являются корпорации региона и иные региональные структуры: региональные банки, население региона, внебюджетные фонды, небанковские финансовые посредники, нерезиденты.

В целом инвестирование должно строится по принципу частно-государственного партнерства. Мандат государства – административные ресурсы и гарантии, определенная доля инвестирования; мандат бизнеса – ведущая доля инвестирования. Участие в инвестировании агентов рынка капитала гарантирует прибыльность проектов, что обеспечивает инвестиционную привлекательность проекта, создает базу социальной и экономической стабильности в регионе. Ведущую политическую роль должны играть региональные банки. Именно они выстраивают вокруг себя пулы инвестирования для кластеров с необходимой рыночной инфраструктурой для развития экономики региона.

Таблица 1.

Кластерные инициативы в регионе

| Жилищно-строительный кластер: • компании строительного комплекса: подрядчики, заказчики, застройщики, региональные производители строительных материалов, девелоперы • операторы ипотечного кредитования • региональные банки • оценщики • страховщики | Агропромышленный кластер: • производители и переработчики сельскохозяйственной продукции • фермерские хозяйства • агропромышленные комплексы, объединения • кооперативы • лизинговые и транспортные компании • торговцы • малые и средние региональные банки |

| Кластер развития малого и среднего бизнеса: • малые и средние предприятия разного профиля • торговые предприятия • местные банки • арендодатели | Высокотехнологичные производственные кластеры: • производственные компании преимущественно обрабатывающих отраслей • инноваторы • венчурные компании • лизинговые фирмы • брокерские и инвестиционные компании • средние и крупные региональные банки • страховые компании |

Модификация структуры источников инвестирования в ходе реализации региональной программы выглядит следующим образом.

На первом этапе необходима активизация привлечения сбережений населения региона в качестве источника инвестиций. Ограниченные объемы инвестиционных ресурсов на этом этапе позволяют делать инвестиции в основном в кластеры малого бизнеса, агрокластеры. Таким образом, задача первого этапа – создать необходимые организационные и экономические условия для развития малого предпринимательства в регионе. Этот ресурс в совокупности с собственным капиталом компаний-инвесторов в течение первых 1-3 лет является начальным импульсом роста всей системы.

На втором этапе за счет быстрой окупаемости инвестиционных объектов и получения коммерческого дохода от временной эксплуатации предназначенных к реализации объектов инвестирования, сопоставимого с размером инвестиций первого этапа, регионы имеют возможность продолжить инвестиционную деятельность не только за счет традиционных источников, но уже и за счет капитализированных средств Инвестиционного фонда. За счет него компании могут разработать проектную документацию и профинансировать строительство производственной инфраструктуры.

Объектами инвестиций на втором этапе являются производственные кластеры – жилищно-строительные, инновационно-технологические. На этом этапе активно включаются заемные источники – корпоративные и региональные займы, кредиты банков и прочие источники. В частности, для развития социальной и коммунальной инфраструктуры пригодны средства ФАИП и регионального бюджета. В отдельных случаях возможно производство части оборудования предприятия в режиме особой экономической зоны. Параллельно происходит реализация региональных налоговых льгот.

В ходе этого этапа формируется благоприятная инвестиционная среда в регионе. Происходит генерация преимуществ кластеров, притягивающих к себе ресурсы родственных и взаимосвязанных предприятий.

На третьем этапе после 5-6-летней активной инвестиционной деятельности доходами от инвестиций будут восполнены использованные в качестве инвестиционного ресурса накопления населения и ресурсы региональных банков при параллельном накоплении новых. Инвестиционный спрос и предложение ресурсов будут уравновешены. Полномасштабная инвестиционная деятельность с использованием источников глобального рынка по кластерам окончательно оформляет их как несущую экономическую конструкцию региона.

Для оценки потенциальной возможности получения наибольшей отдачи от внедрения подобной кластерноориентированной региональной инвестиционной системы мы учли следующие факторы: 1) степень инвестиционного потенциала территорий и инвестиционного риска; 2) степень обеспеченности кредитно-банковской инфраструктурой; 3) динамику реальных денежных доходов населения; 4) уровень реальных денежных доходов на душу населения.

Ярким примером в формировании и развитии кластерной инвестиционной системы является Калужская область. Экономика региона уже на протяжении нескольких лет, несмотря на мировой экономический кризис, поддерживается прямыми иностранными инвестициями, которые демонстрируют стремительный рост начиная с 2005 г.

В 2009 г. общий объем прямых иностранных инвестиций в регион составил 1,1 млрд. долларов, и это несмотря на то, что этот год был тяжелым как для российской, так и для мировой экономики. Портфель подтвержденных инвестиционных проектов в Калужскую область составил 4,5 млрд. долл. Правильство Калужской области видит развитие региона в создании специальных кластеров: 1) кластер производства автомобилей и автокомпонентов; 2) кластер биотехнологий и фармацевтики; 3) кластер ядерной медицины.

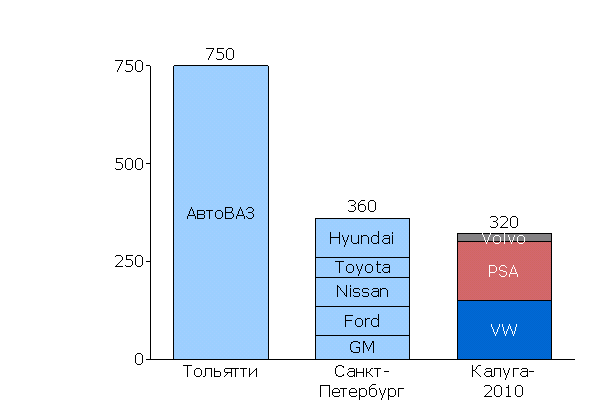

За последнее время автомобильный кластер региона стал одним из ведущих автокластеров России, наряду с Тольятти и Санкт-Петербургом (см. рис 3).

Рис. 3. Оценка производственных мощностей ведущих российских автокластеров, тыс. авто в год.

Для реализации инвестиционной программы в области создана Корпорация развития Калужской области – Государственный оператор по созданию индустриальных парков и развитию инженерной инфраструктуры, цель которой – создание новых и развитие существующих индустриальных парков (см. табл. 2).

Таблица 2.

Структура и задачи Корпорации развития Калужской области (ОАО)

- Организация финансирования инфраструктурных проектов

- Привлечение кредитных средств под гарантии правительства области

- Сопровождение инфраструктурных проектов

- Помощь в привлечении

иностранной рабочей силы

В общем итоге затраты Калужской области на развитие парков составили 10 млрд. руб. Однако в результате реализации программы планируется создать 22 тыс. рабочих мест, привлечь 200 млрд. руб. иностранных инвестиций, что в свою очередь, безусловно, приведет к социально-экономическому росту всего региона в целом.

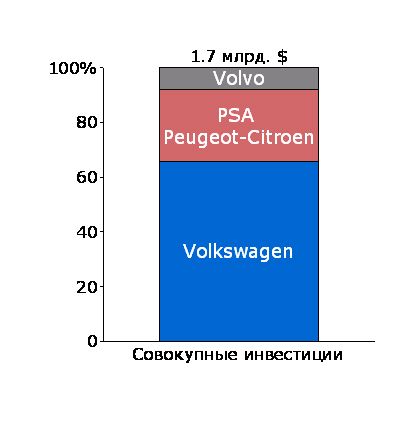

На сегодняшний день в области уже построили и запустили свои заводы такие крупнейшие автопроизводители как Volkswagen, Volvo, Peugeot-Citroen (см. рис. 4).

Рис. 4. Инвестиции автопроизводителей на территории Калужской области

до 2010, млрд. долл.

Опыт Калужской области показывает, что при грамотной инвестиционной политике, даже не смотря на кризис, регион может достигать существенного экономический роста3. Мы предлагаем следующие меры, направленные на поддержку рынка капитала на региональном уровне: улучшение институциональной среды в регионах, насыщение территорий институтами посредничества с целью обеспечения доступности инвестиционно-финансовых услуг для региональных потребителей; создание экономических стимулов к ведению бизнеса в регионах – как для инвесторов, так и для операторов рынка капитала; коррекция бизнес-стратегий региональных операторов рынка и реализация эффективных инвестиционных стратегий.

Таким образом, современный этап развития мирохозяйственной системы характеризуется совокупностью глубоких общественно-экономических перемен, связанных с развитием процесса глобализации. Речь идет о формировании новой системы экономических отношений, при этом возникает необходимость выделения из общей системы структурных, функциональных и генетических подсистем отношений глобализирующейся экономики ключевых аспектов, имеющих существенное значение. Данные аспекты связаны, прежде всего, с возникновением трансграничного капитала, формирующего в процессе своего движения инвестиционное поле глобальной экономики. Именно развитие наднационального рынка капитала придало качественно новое содержание мировой экономической системе и процессу ее глобализации. С усилением роли международного капитала формируется новый тип экономики, основанный на приоритете инвестиционных связей. Основными субъектами хозяйственных отношений здесь становятся уже не страны, а многонациональные компании и их альянсы.

С развитием данной системы экономических отношений усиливается необходимость решения проблем соотношения глобального и национального, в частности, адаптации национальных экономик к изменяющимся условиям, их встраивания в глобализирующееся хозяйство. Первичный постулат о сугубо позитивном воздействии глобализации на национальные экономики на протяжении последних лет должен быть подвергнут критическому переосмыслению. Экономические императивы (доминирование ТНК и трансформация роли национальных государств, получение выгод от глобализации наиболее сильными участниками, сохранение и рост разрывов в уровне социально-экономического развития и конкурентном потенциале стран, обвалы финансовых рынков и др.) обусловили становление иных, неоднозначных оценок роли данного процесса.

Между тем даже признание того факта, что сравнительные преимущества и абсолютные выгоды от глобализации получают, прежде всего, развитые страны, не означает, что страны догоняющего развития должны ориентироваться на хозяйственную изоляцию. Выбор такого варианта не имеет исторической перспективы, он связан со снижением темпов роста, угрозой хронического застоя из-за дефицита технологических, инвестиционных, инновационных и информационных ресурсов, отсутствия внешних импульсов роста. Очевидно, генеральный вектор мирохозяйственного развития ориентирован на сближение стран по экономическим, производственным и технологическим параметрам, но сам процесс глобализации сопряжен с возможностью фрагментации, ослабления и даже разрушения многих национальных структур.

В этом плане для определения эффективных стратегий развития и модернизации российской экономики весьма плодотворным, по нашему мнению, может стать концептуальный подход, лежащий в основе новых моделей эндогенного инвестиционно-инновационного роста. В условиях глобализирующейся экономики теории эндогенного экономического роста, исходящие из принципа опоры на собственные силы при ведущей роли инвестиций и инноваций, дополняются принципом активного взаимодействия национальных хозяйственных систем с внешней средой (экзогенных факторов). Влияние последних может быть эффективным лишь в синтезе с жизнеспособной внутренней хозяйственной системой, способной обеспечить устойчивый экономический рост посредством активизации инвестиций, прежде всего, в производство высокотехнологичной продукции.

III. Список работ, опубликованных

по теме диссертации:

Статьи в изданиях, рекомендованных ВАК РФ:

1. Серов М.Е. Инвестиции в условиях финансовой глобализации мировой экономики // Вестник Тамбовского университета. Серия: Гуманитарные науки. 2008. Выпуск 12 (68). – 0,5 п.л.

2. Серов М.Е. Особенности перераспределения финансовых ресурсов в условиях кризисной динамики рынка капитала // Вестник Саратовского государственного социально-экономического университета. 2009. № 5 (29). – 0,5 п.л.

3. Серов М.Е. Издержки взаимодействия: эффективность ресурсов на рынке капитала // Вестник Саратовского государственного социально-экономического университета. 2011. № 3 (37). – 0,5 п.л.

Прочие публикации по теме диссертации:

4. Серов М.Е. Влияние иностранных инвестиций на экономический рост // Оптимизация механизмов государственного и муниципального управления в условиях глобализации / Издательский центр Поволжской академии государственной службы имени П.А. Столыпина. – Саратов, 2006. – 0,3 п.л.

5. Серов М.Е. Иностранные инвестиции и формирование инвестиционного имиджа России // Институциональные основы развития национального хозяйства / под общ. ред. Н.Г. Барашова. – Саратов, 2007. – 0,6 п.л.

6. Серов М.Е. Влияние человеческого капитала на конкурентоспособность российской экономики в условиях глобализации // Актуальные вопросы современной науки сб. науч. тр. / под общ. ред. С.С. Чернова. – Новосибирск, 2008. – 0,4 п.л.

7. Серов М.Е. Эффективный рынок капитала как фактор экономического роста // Институциональное развитие современной экономики: сб. науч. тр. / под общ. ред. И.Э. Жадан. – Саратов, 2008. – Вып. 3. – 0,5 п.л.

8. Серов М.Е. Влияние глобализации на мировой рынок капитала // Становление и развитие рыночных отношений: проблемы теории и практики: сб. науч. тр. / под общ. ред. А.В. Латкова. – Саратов, 2008. – Вып. 5. – 0,5 п.л.

9. Серов М.Е. Транснациональный капитал как основа взаимодействия финансовых рынков // Проблемы управления в трансформируемом обществе: сборник статей / под общ. ред. И.Ю. Беляевой, В.Д. Борисовой, С.М. Васина. – Пенза, 2008. – 0,2 п.л.

10. Серов М.Е. Оптимизация региональных рынков капитала // Развитие и взаимодействие социальных субъектов в современной институциональной среде: материалы межд. научно-практ. конференции 10-12 октября 2008 г. / под ред. А.Н. Неверова. Саратов, 2008. – 0,2 п.л.

11. Серов М.Е. Международный финансовый кризис как элемент финансовой глобализации // Актуальные проблемы модернизации российской экономики: материалы международной научно-практической конференции 28-29 января 2010 года / Саратовский государственный социально-экономический университет. – Саратов, 2010. – 0,2 п.л.

12. Серов М.Е. Транзакционные издержки как сдерживающий фактор развития рынка капитала // Взаимодействие частных и публичных интересов: актуальные проблемы экономики и права: материалы международной научно-практической конференции / под общ. ред. О.Ю. Бакаевой / Саратовский государственный социально-экономический университет. Саратов, 2011. – 0,2 п.л.

Серов Максим Евгеньевич

Особенности развития рынка капитала

в условиях глобализации экономики

Автореферат

Подписано в печать Формат 60×84 1/16

Бумага типогр. № 1 Гарнитура “Times”

Печать офсетная Уч.-изд. л.

Заказ №

Тираж 100 экз.

Издательский центр

Саратовского государственного социально-экономического

университета

410003, г. Саратов, ул. Радищева, 89

1 Миркин Я.М. Рынок ценных бумаг России: воздействие фундаментальных факторов, прогноз и политика развития. М.: Альпина Паблишер, 2002, с. 50 – 52.

2 Портер М. Э. Международная конкуренция. М.: Изд. дом «Вильяме», 2000, с. 275.

3 В 2009 году экономический рост Калужской области составил 42%.