Годовой отчет Общества Отчет Общества об итогах своей деятельности в 2009 году Предварительно утвержден

| Вид материала | Отчет |

СодержаниеПоложение Общества в отрасли. Рынок керамической плитки и керамогранита Воронежской области. Главные факторы роста рынка Перспективы развития Общества. |

- Годовой отчет открытого акционерного общества «Мелеузовский завод железобетонных конструкций», 803.39kb.

- Предварительно утвержден, 247.53kb.

- Годовой отчет открытого акционерного общества «Татарстанские зерновые технологии», 196.5kb.

- Годовой отчет открытого акционерного общества «Завьяловское», 412.4kb.

- Годовой отчет открытого акционерного общества «б елкамнефть», 510.88kb.

- Годовой отчет ОАО мрп о производственно-финансовой деятельности в 2010 году, 2695.34kb.

- Годовой отчет открытого акционерного общества «Уральская нефть», 386.32kb.

- Годовой отчет открытого акционерного общества «Алданзолото» Горнорудная компания», 372kb.

- Годовой отчет ОАО «раскат» за 2009 год Место нахождения: 152934, Ярославская область,, 496.63kb.

- Годовой отчет открытого акционерного общества «рвк-центр» За 2009 год, 230.52kb.

Положение Общества в отрасли.

На сегодняшний день основными российскими производителями керамической плитки и керамогранита являются следующие компании (приведены заявленные производственные мощности):

1. Крупнейший российский производитель керамической плитки и керамогранита Холдинг «UNITILE», - суммарная производственная мощность 40.6 млн. кв.м., – в том числе ОАО ПКФ «ВОРОНЕЖСКИЙ КЕРАМИЧЕСКИЙ ЗАВОД» - 8 млн.кв.м.

2. KERAMA MARAZZI (суммарная производственная мощность по керамической плитке и керамограниту составляет 18.5 млн.кв.м.) – входит в итальянский холдинг MARAZZI GROUP.

3. Компания Керамир + СОК (суммарная производственная мощность по керамической плитке и керамограниту составляет 16 млн.) В Группу входят ЗАО «Керамин-Санкт-Петербург, ООО «Самарское Объединение Керамики», ООО «Керамин – Снежинск».

4. Волгоградский керамический завод (суммарная производственная мощность по керамической плитке и керамограниту составляет 9 млн. кв.м.).

5. Лира-Керамика (суммарная производственная мощность по керамической плитке и керамограниту составляет 8.5 млн. кв.м.) – в прошлом году вошла в польскую группу компаний «CERSANIT».

6. ESTIMA (производственная мощность по керамограниту составляет 8 млн.кв.м.) – Группа компаний «Кератон» выпуск керамической плитки в России стабильно рос вплоть до 2009 года. Основной тон спросу на отделочные материалы задавал рост жилищного строительства. В последние два года темпы имели склонность к снижению. В 2009 году под влиянием кризиса в мировой экономике 80% строек в России оказались заморожены, в связи с этим реальный спад на рынке керамической плитки.

7. Кучинский керамико-плиточный завод (суммарная производственная мощность по керамической плитке и керамограниту составляет 6 млн.кв.м.) – был образован как дочернее предприятие ОАО «Кучинский керамкомбинат» – одного из старейших предприятий Московской области по производству кирпича и керамической плитки.

8. Нефрит-Керамика (производственная мощность по керамической плитке составляет 6 млн. кв.м.).

9. Сокол (суммарная производственная мощность по керамической плитке и керамограниту составляет 5.5 млн. кв.м.) - расположен в Московской области и входит в десятку ведущих предприятий отрасли.

10. Grasaro (ООО «Самарский стройфарфор») (производственная мощность по керамограниту составляет 5 млн. кв.м.) – входит в состав многопрофильной группы компаний «Ассоциация «Версиво» и занимается производством керамогранита, художественной керамики ручной работы и сантехники.

11. Пиастрелла (суммарная производственная мощность по керамической плитке и керамограниту составляет 4.7 млн. кв.м.).

12. Уралкерамика (ОАО «Завод керамических изделий») (суммарная производственная мощность по керамической плитке и керамограниту составляет 4.4 млн. кв.м.) – одно из старейших предприятий отрасли, специализируется на производстве и продаже керамической плитки и санитарно-технических изделий.

13. Italon (производственная мощность по керамограниту составляет 4 млн. кв.м.)

14. ООО «Евро-Керамика» (суммарная производственная мощность (облицовочные керамические плитки + глазурованные напольные керамические плитки + неглазурованные напольные керамические плитки) составляет 5,1 млн. кв. м.).

По итогам 2009 года самую большую долю рынка имеет «UNITILE» – 22%. Второе место с долей в два раза меньше – 11% занимает KERAMA MARAZZI. Керамин, Волгоградский КЗ, Эстима и Лира-Керамика имеют примерно равные доли – 5-6%.

^ Рынок керамической плитки и керамогранита Воронежской области.

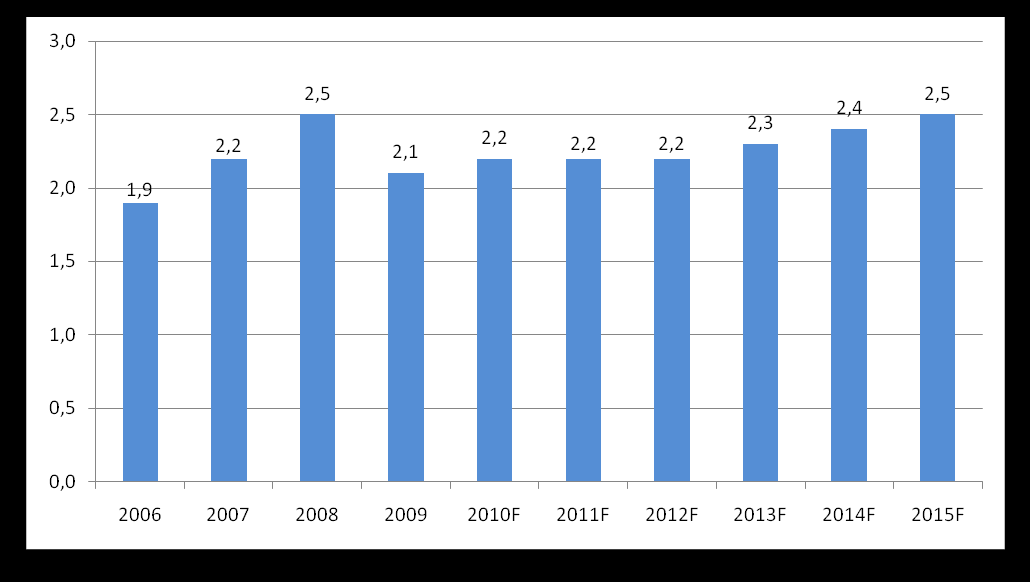

Объем рынка керамической плитки и керамогранита Воронежской области (млн.кв.м.)

Источник: Группа, ФСГС

- Ггодовой прирост рынка керамической плитки до 2009 г, по оценкам Группы, составлял 15%, а прирост рынка керамогранита - 20%, что делает рынки керамической плитки и керамогранита перспективными

- Ппо итогам 2008 года рынок керамической плитки и керамогранита также показал рост – на 11,2%. Однако, 2009 год ознаменован снижением объема рынка до уровня чуть ниже 2007 года и мы прогнозируем снижение объема рынка и замедление темпов роста в 2010 и 2011 году за счет негативного влияния кризиса в строительной отрасли и в экономике в целом.

- Сс 2012 года прогнозируем устойчивый рост.

Продукция ОАО ПКФ «ВОРОНЕЖСКИЙ КЕРАМИЧЕСКИЙ ЗАВОД» реализуется не только на территории Воронежской области, но и на всей территории РФ и является продукцией Федерального уровня, привлекая денежные средства с других регионов.

^ Главные факторы роста рынка:

- Ннакопление свободных денежных средств населения (потребность сохранить их вложив в ремонт)

- Ффактором роста рынка плитки и керамогранита является фактор замещения плиткой и керамогранитом традиционных отделочных материалов (ламината, линолеума, паркета, обоев).

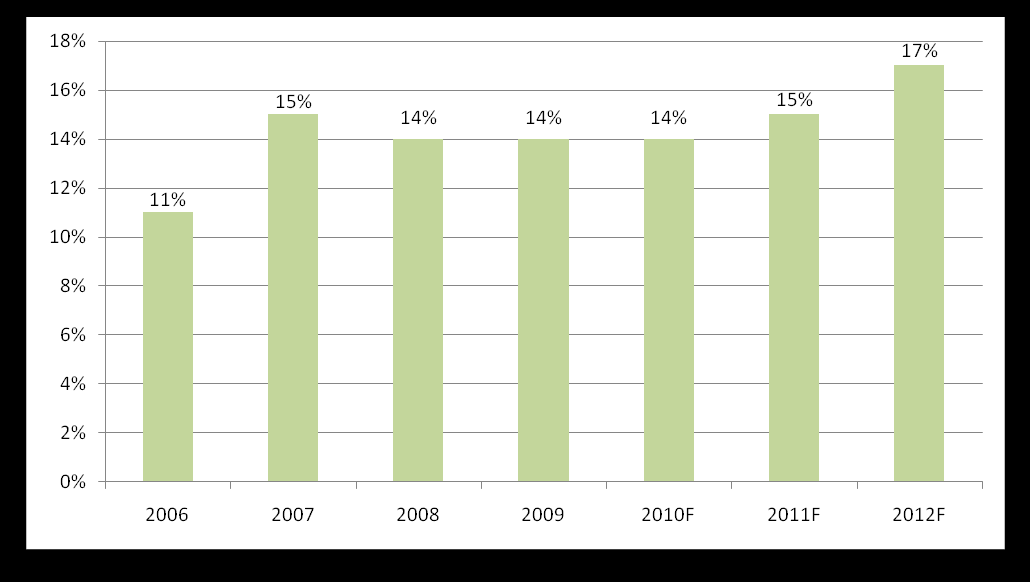

Динамика доли ОАО ПКФ «ВОРОНЕЖСКИЙ КЕРАМИЧЕСКИЙ ЗАВОД» на рынке керамической плитки

и керамогранита Воронежской области

Источник: Группа, ФСГС

- ^

Перспективы развития Общества.

Развитие Воронежской производственной площадки планируется по двум направлениям: во-первых, развитие существующей площадки, во-вторых, строительство новой площадки. Первое направление связано с модернизацией цеха облицовочной плитки с целью увеличения годовой производственной мощности до 12 млн.кв.м. плитки с использованием новой технологии производства однократного обжига (монопороза); второе направление – это строительство нового завода, для чего уже приобретен участок в Воронежской области. В настоящее время реализация обоих проектов отложена до начала восстановления потребительской активности на рынке.

Маркетинговый план:

- уувеличение объемов продаж;

- Уувеличение доли продукции ОАО ПКФ «ВОРОНЕЖСКИЙ КЕРАМИЧЕСКИЙ ЗАВОД» на территории Воронежской области, а также на территории РФ, стран СНГ.

- Оориентированность на производство высококачественной продукции в доступном ценовом сегменте

- Ццентрализованная маркетинговая поддержка Продуктов, при продвижении на рынке.

- Пповышение узнаваемости бренда

- Пповышение лояльности потенциальных потребителей к бренду.

- Уувеличение доли покрытия розничных торговых точек (РТТ) продукцией «ВОРОНЕЖСКИЙ КЕРАМИЧЕСКИЙ ЗАВОД» на территории Воронежской области, а так же на всей территории РФ; и в странах СНГ

Для структурирования системы дистрибьюции с целью повышения эффективности продаж Холдинга ЮниТайл, объективного анализа деятельности Холдинга и построения адекватной модели его дальнейшего развития, была привлечена одна из крупнейших аудиторский и консалтинговых компаний, входящих в так называемую Большую четверку – ЗАО «КПМГ». Привлечение сторонней консалтинговой компании позволит использовать мировой опыт для построения более эффективной системы дистрибьюции. В настоящее время подписан договор с КПМГ и начаты работы по проекту.