Новости связи

| Вид материала | Документы |

- Новости связи, 4727.29kb.

- Новости связи, 8464.44kb.

- Новости связи, 6072.64kb.

- Новости связи, 17654.44kb.

- Новости связи, 4687.92kb.

- Новости, 457.99kb.

- Пресс-служба фракции «Единая Россия» Госдума, 1548.88kb.

- Новости Новости автомира, 47.52kb.

- Новости связи, 15706.97kb.

- Новости связи, 5926.8kb.

28 сентября 2007

Электронные платежи подведут под закон

Банк России подготовил новую редакцию положения "О безналичных расчетах в РФ". В ней будет введено понятие "электронное средство платежа" и установлены нормы регулирования дистанционного банковского обслуживания. Создатели норматива надеются, что он вступит в силу уже в начале 2008 г.

Как рассказал на Всероссийском форуме "е-5" начальник управления розничных платежей Департамента регулирования расчетов Банка России Вадим Кузнецов, в новой редакции положения будут установлены единые стандарты документооборота, правила расчета, требования к банкам по разработке систем управления рисками, а также рассмотрены вопросы по использованию инновационных методов платежей. "Мы попытались описать все инструменты электронных средств платежа, – говорит он. – Проведенные исследования показывают, что в России электронные платежи пока не очень популярны. Тем не менее, динамика положительная, но преобладают платежи с использованием карт". Вадим Кузнецов также отметил, что при разработке норматива больше всего вопросов вызвала его седьмая глава, в которой говорится об электронных средствах платежа.

Сейчас использование платежных карт регламентирует Положение Банка России № 266-П. В нем содержатся унифицированные требования по платежам в Интернете с использованием карт, а вот дистанционное банковское обслуживание (например, мобильные платежи и платежи через call-центры) не регулируется. Отдельные нормы содержит ст. 847 Гражданского кодекса, однако, по признанию участников рынка, ответить на все вопросы относительно дистанционного банковского обслуживания эти акты не могут. В действующем положении есть лишь несколько терминов, относящихся к дистанционным платежам, например, "электронная цифровая подпись" (но далеко не все средства аутентификации при интернет-платежах соответствуют этому понятию). Пока понятия "электронное средство платежа" в российском законодательстве не существует. Создатели новой редакции положения позаимствовали его из европейского права, где под этим термином понимаются все средства, позволяющие совершить платеж электронным способом (в том числе call-центры, карты, чеки, переводы физических лиц).

Попытка закрепления норм вызвала широкое обсуждение. Новую редакцию положения Банк России разослал по департаментам, после согласования с которыми документ будет представлен банковской ассоциации. Предполагается, что он вступит в силу в начале 2008 г.

Участники рынка известию о новом положении обрадовались. "Закон не должен препятствовать демократизации платежей в Интернете, но четко обозначать права и обязанности сторон и обеспечивать безопасность платежа", – считает советник заместителя председателя банка "Финсервис" Георгий Шабад. Он посетовал, что действующее законодательство недостаточно четко регламентирует дистанционное банковское обслуживание. "Многие организации вынуждены брать на себя риски, – замечает он. – Впрочем, некоторые моменты решаются с помощью договорной базы, и это позволяет работать". А эксперт ИК "Финам" Владислав Кочетков говорит, что введение нового положения может по-разному отразиться на игроках: "Есть риск, что Центробанк потребует проводить все платежи через банки, что приведет к возникновению комиссий. Или, возможно, требования окажутся либеральными, что резко повысит инвестиционную привлекательность работающих в отрасли компаний – снизятся их риски, а на фоне рынка, растущего на 150% в год (при ожидаемом в этом году объеме в 14 млрд долл.), такие активы будут интересны для любого фонда".

Светлана Серова, ComNews.ru, 28.09.07

Скупка без причины

27 сентября 2007 г. бумаги межрегиональных компаний "Связьинвеста" (МРК) оказались среди лидеров роста на российском рынке. Обыкновенные акции "Сибирьтелекома" в РТС подорожали на 12%, а на ММВБ – на 13,3%, "Волгателекома" – на 9,4% и 1,35% соответственно, "Северо-Западного телекома" – на 7,6% и 6,7%, "Уралсвязьинформа" – на 4,2% и 5,7%, "Дальсвязи" – на 8,5% и 8%, Южной телекоммуникационной компании – на 4,2% и 7%.

Рост котировок сопровождался большим объемом торгов. С обыкновенными акциями "Сибирьтелекома" вчера в РТС было совершено 50 сделок на 2,76 млн долл., по "Волгателекому" – 19 сделок на 1,1 млн долл. На ММВБ объемы были еще больше – 11,5 млн долл. и 3,5 млн долл. соответственно. Бумаги обеих компаний пользовались спросом и в среду, 26 сентября (с акциями "Сибирьтелекома" в РТС прошли 23 сделки на 1,1 млн долл., а "Волгателекома" – 11 на 0,6 млн долл.).

Ни один из опрошенных "Ведомостями" аналитиков не припомнил событий, которые могли бы спровоцировать такой рост. "Большинство МРК опубликовали неплохую отчетность по МСФО за первое полугодие, но несмотря на это и общий рост рынка, их котировки оставались на месте, так что, возможно, рынок просто ликвидировал эту несправедливость", – предполагает старший аналитик Банка Москвы Дмитрий Скворцов. Впрочем, лидер роста – "Сибирьтелеком" еще вовсе не отчитывался. Поэтому Скворцов не исключает, что "на рынке орудовали инсайдеры".

Инвесторы осознали, что МРК недооценены, предполагает Анастасия Обухова из Deutsche Bank. С ней согласен трейдер "Уралсиба" Олег Воротницкий: "Акции МРК сильно отставали от рынка". Гендиректор "Лидера" Анатолий Гавриленко, чья компания в 2006 г. активно скупала акции "Ростелекома" и чуть менее активно – МРК, не говорит, причастна ли она к нынешней скупке. Но он согласен: МРК сильно недооценены.

Воротницкий говорит, что в основном акции МРК покупали зарубежные инвесторы. Большинство покупателей были россиянами, возражает главный трейдер "Тройки диалог" Тимур Насардинов.

Юлия Белоус, "Ведомости", № 183 от 28.09.07

Экспансию "Комстара" рассмотрят в ФАС. Оператор просит разрешить покупку ростовской ЦТС

Оператор "Комстар-ОТС" достиг принципиальной договоренности о покупке крупнейшего в России регионального альтернативного оператора – компании ЦТС в Ростове-на-Дону. 27 сентября 2007 г. Федеральная антимонопольная служба (ФАС) сообщила, что рассматривает ходатайство об одобрении сделки, сумма которой может составить более 50 млн долл. Эксперты отмечают, что ЦТС станет крупнейшим активом, купленным "Комстаром" в ходе региональной экспансии,– до сих пор оператор приобретал за пределами Москвы только небольшие компании.

В сообщении ФАС указано, что сейчас служба рассматривает ходатайство "Комстара" о покупке 100% долей ООО "Цифровые телефонные сети Юг" (ЦТС) у американской компании Hudson Telecom Inc. Заместитель руководителя ФАС Анатолий Голомолзин пояснил "Ъ", что одобрение сделки ФАС необходимо, так как суммарный годовой оборот одного из участников сделки превышает 6 млрд руб. в год. Выручка ЦТС официально не разглашается, однако оборот одного "Комстара" в 2006 году составил 28,5 млрд руб.

Гендиректор "Комстара" Сергей Приданцев 27 сентября отказался сообщить, на какой стадии находится сделка и каковы ее возможные условия. Телефоны представителей ЦТС не отвечали. По мнению управляющего партнера компании iKS-Consulting Татьяны Толмачевой, запрос разрешения на сделку в ФАС означает, что продавец и покупатель достигли принципиальных договоренностей и продажа актива может произойти в ближайшее время: "Было бы неразумно запрашивать разрешение в ФАС заранее".

Аналитики отмечают, что ЦТС может стать самым крупным и дорогим активом, приобретенным "Комстаром" в регионах. По оценке аналитика ФК "Открытие" Кирилла Тищенко, цена ЦТС составляет 53 млн долл.: "ЦТС обслуживает 160 тыс. абонентов фиксированной связи, средняя рыночная цена каждого такого абонента – 300 долл. Еще 5 млн долл. "Комстар" может заплатить за разветвленную сеть и значительную долю рынка Ростовской области, составляющую 25%". Ведущий аналитик "Тройки Диалог" Андрей Богданов отмечает, что если сделка состоится, то она станет самой крупной в рамках региональной экспансии "Комстара": "Ранее оператор приобретал в регионах небольшие компании, стоимость которых не превышала 10 млн долл. – если не учитывать Костромскую ГТС, о покупке которой оператор только ведет переговоры".

Начальник аналитического отдела Dresdner Kleinwart Юлий Матевосов говорит, что покупка ЦТС станет для "Комстара" "громадным шагом" в плане региональной экспансии, активизации которой ждут инвесторы. "Однако покупка ЦТС в целом не решит проблему выхода "Комстара" в регионы, – добавляет господин Матевосов. – ЦТС во многом уникальная компания – активов такого масштаба, не входящих в крупные отраслевые группы, на российском рынке фиксированной связи, по-видимому, больше нет". По мнению господина Матевосова, в большинстве других регионов "Комстару", скорее всего, придется покупать и развивать небольших операторов или строить сети с нуля.

Инна Ерохина, Валерий Кодачигов, "Коммерсант", № 177 от 28.09.07

Прибыль от Сахи

Доходы "Дальсвязи" приподнял "Сахателеком"

Первая отчетность "Дальсвязи", в которую включены результаты якутской "Сахателеком", присоединенной в январе этого года, приятно удивила аналитиков. Консолидировав итоги якутского оператора, "Дальсвязь" увеличила чистую прибыль в 2,1 раза, а выручку – на 40%. Но при этом "Сахателеком" подпортила показатели рентабельности дальневосточной МРК. Аналитики надеются, что "Дальсвязи" удастся вернуть рентабельность на прежний уровень после полноценной интеграции "Сахателекома".

27 сентября 2007 г. "Дальсвязь" опубликовала итоги работы за первое полугодие 2007 года – это первая финансовая отчетность по МСФО, в которой консолидированы результаты якутского оператора фиксированной связи "Сахателеком". Чистая консолидированная прибыль "Дальсвязи" увеличилась в 2,1 раза, до 778,9 млн руб., выручка составила 7,25 млрд руб., что на 40,3% превышает прошлогоднюю. Показатель OIBDA увеличился на 39,4%, до 2,338 млрд руб., рентабельность по OIBDA снизилась до 32,2 с 32,4%. Без учета резерва по долгу перед бюджетом OIBDA вырастет на 51,7%, до 2,543 млрд руб.

"Компания показала самый высокий рост доходов среди всех отчитавшихся МРК, темпы роста выручки оказались в 2,5 раза выше, чем у всех остальных", – отмечает аналитик Банка Москвы Ростислав Мусиенко, но тут же оговаривается, что единственная причина такого роста – консолидация "Сахателекома". Без этого актива выручка "Дальсвязи" выросла всего на 13%. "Но "Сахателеком" подпортила "Дальсвязи" показатели рентабельности, – добавляет аналитик. – Маржа по OIBDA не только не выросла, как у всех остальных МРК, но еще и понизилась. Рентабельность "Дальсвязи" по OIBDA без учета "Сахателекома" составила 34%, а у "Сахателекома" – всего 25%". Кроме того, г-н Мусиенко отмечает, что из-за "Сахателекома" показатель затрат на персонал по отношению к доходам у "Дальсвязи" вырос на 23%, хотя до этого дальневосточный оператор был единственной МРК, которой удавалось снижать этот показатель.

"Дальсвязь" обыграла "Комстар" в аукционе на покупку "Сахателекома" еще в конце 2006 года, но в реестре акционеров якутского оператора смена владельца была зафиксирована только 25 января текущего года. Контрольный пакет якутской компании, принадлежавший Минимуществу Республики Саха, обошелся "Дальсвязи" в 2,295 млрд руб. Теперь дальневосточная МРК намерена пересмотреть стоимость актива. Как говорится во вчерашнем отчете, "Дальсвязь" привлекла независимого оценщика для подтверждения справедливой стоимости активов и обязательств "Сахателекома". Результаты предстоящей оценки будут отражены в отчетности "Дальсвязи" по МСФО за 2007 год.

Аналитики ИК "Файненшл Бридж" отмечают, что эффект от консолидации результатов несколько сглаживается тем, что в отчете "Дальсвязь" учитывает условный убыток в 205,8 млн руб. – это деньги, которые компания заложила в резерв на тот случай, если ей придется по решению суда платить штраф за нарушение антимонопольного законодательства. Еще в ноябре 2005 года Федеральная антимонопольная служба (ФАС), откликнувшись на жалобу дальневосточной "дочки" сотового оператора МТС признала, что "Дальсвязь" установила монопольно высокие цены на присоединение к свой сети. ФАС предписала "Дальсвязи" перечислить в бюджет прибыль, полученную от незаконного повышения тарифа на присоединение – 205,8 млн руб.

Тем не менее "Дальсвязь" остается одним из фаворитов среди МРК по привлекательности инвестиций в ее бумаги, считает г-н Мусиенко. "Нужно учитывать, что за относительно короткий срок нельзя полностью интегрировать такую заметную компанию, как "Сахателеком", в структуру "Дальсвязи". Можно надеяться, что со временем МРК подтянет якутского оператора к своему уровню рентабельности", – полагает он. "Дальнейшая оптимизация бизнеса "Сахателекома" будет способствовать повышению рентабельности и эффективности работы подразделения, что найдет свое отражение в улучшении показателей группы", – считают аналитики ИК "Файненшл Бридж".

Рынок отреагировал на новость о возможной покупке "Комстаром" ЦТС ростом котировок – 27 сентября 2007 г. акции оператора в Лондоне выросли на 1,6%.

ЦТС – крупнейший в России региональный альтернативный оператор. Компания работает в Ростове-на-Дону и в Ростовской области. Оператор, по собственным данным, обслуживает 160 тыс. абонентов телефонной связи и 25 тыс. абонентов широкополосного ADSL-доступа. По оценкам iKS-Consulting, выручка ЦТС в 2006 году составила чуть более 22 млн долл.

Александра Крекнина, Газета РБК daily, № от 28.09.07

Первые полгода с "Сахателеком"

27 сентября 2007 г. МРК "Дальсвязь" объявила неаудированные результаты деятельности за 6 месяцев 2007 г. по МСФО. Выручка "Дальсвязи" за отчетный период составила 5,8 млрд руб. с учетом показателей ОАО "Сахателеком", которая принесла МРК 1,4 млрд руб. Консолидированная выручка выросла на 40,3%, а без учета "Сахателеком" – 12,9%, что гораздо ниже в сравнении с другими отчитавшимися МРК.

Чистая прибыль в первой половине 2007 г. удвоилась – с 13,3 млн долл. до 29,9 млн долл., а чистая рентабельность выросла с 7,1% до 10,7%. Доходы от услуг связи выросли на 50,6%. Самые высокие темпы роста показал сегмент новых услуг (+74,3%), а самую большую долю в выручке занимают доходы от местной связи, которые выросли на 47,4%.

В "Дальсвязи" признают, что чистая прибыль могла бы быть выше, однако картину испортило начисление резерва по обязательству перед бюджетом за нарушение антимонопольного законодательства. Дело в том, что Федеральная антимонопольная служба (ФАС) признала ОАО "Дальсвязь" закон "О конкуренции и ограничении монополистической деятельности на товарных рынках" и предписало перечислить в федеральный бюджет прибыль, полученную в результате этого нарушения – почти 206 млн руб. После затяжных судебных разбирательств компания признала в отчетности за 6 месяцев 2007 г. "условный убыток в размере 205,8 млн руб.", отразив расходы по созданию резерва в составе прочих операционных расходов.

Аналитики сходятся во мнении, что основной прирост доходов и прибыли произошел благодаря показателям якутского оператора фиксированной связи "Сахателеком". Дальсвязь купила 51% акций этой компании в конце января 2007 г. Аналитик "Атона" Надежда Голубева замечает, что динамика роста выручки у "Дальсвязи" ниже, чем у других отчитавшихся за полгода МРК. "Рост выручки в значительной мере обусловлен консолидацией "Сахателеком", – уверена она. – Без учета этого актива у "Дальсвязи" был меньший рост по выручке (20% в долларовом выражении), чем у других МРК". К слову, "Уралсвязьинформ" показал рост в 29%, "ВолгаТелеком" – 33%, "ЦентрТелеком" – 25%. Как полагает Надежда Голубева, такой результат был предсказуем, потому что "Дальсвязь" установила низкие тарифы (в разрешенных пределах) на стационарную связь. Аналитик также указывает, что "Дальсвязь" показала лучший результат по контролю расходов. "Без учета резерва по начисленным штрафам и консолидации "Сахателекома" рентабельность EBITDA "Дальсвязи" поднялась на 5% до 37,5%. Из других компаний лучший результат был у "Северо-Западного Телекома" – рентабельность EBITDA выросла на 3% по сравнению с первым полугодием 2006 г. – до 39%. Относительно наших ожиданий, результаты нейтральные. Выручка чуть отстает от наших прогнозов, зато рентабельность ведет себя лучше, поэтому на уровне EBITDA, что является самым важным показателем при оценке, компания развивается так, как мы и прогнозировали. Сюрпризов в результатах нет", – резюмирует Надежда Голубева.

Для других аналитиков увеличение показателей рентабельности все же стало приятным сюрпризом. "Рентабельность по EBITDA увеличилась до 39% с 38,6% за аналогичный период прошлого года, – говорит аналитик АК "Барс Финанс" Олег Судаков. – При этом рентабельность, собственно, "Дальсвязи" составила очень приличные для оператора проводной связи 38,6%, а "Сахателекома" – всего 26,1%. Мы ожидаем, что показатели рентабельности "Сахателекома" будут "подтягиваться" к цифрам материнской компании, так что можно с уверенностью говорить об опережающем росте рентабельности в будущем". При этом эксперт отмечает, что рост самого показателя EBITDA отставал от роста доходов – консолидированная EBITDA выросла всего на 39,4%. "Однако на этот показатель оказало влияние одноразовое начисление резервов под возможные выплаты в связи с нарушениями антимонопольного законодательства, – отмечает Олег Судаков. – Без учета этих резервов EBITDA выросла на 50,3%". – констатирует Олег Судаков.

"В целом результаты неплохие, – согласна аналитик компании "Тройка Диалог" Анна Лепетухина. – Консолидированный рост выручки "Дальсвязи" выше, чем у других региональных операторов "Связьинвеста". Однако операционные расходы тоже выросли – на 39%, или на 47% по сравнению с аналогичным периодом 2006 г.". "Крупнейшей статьей операционных расходов остаются затраты на персонал, которые по итогам полугодия выросли на 30,4%, – отмечает Олег Судаков. – Однако расходы на персонал без учета "Сахателекома" уменьшились на 5,7%, то есть весь прирост данной статьи обусловлен исключительно консолидацией якутского оператора. Для нас очевидно, что "Сахателеком" имеет большой нереализованный потенциал по сокращению издержек, в частности, путем оптимизации численности персонала, так что мы ожидаем, что в последующие годы темпы роста издержек замедлятся".

По мнению директора центра инвестиций в высокие технологии ИК "Финам" Элины Юриной, разочаровывающе выглядит динамика по новым услугам. Выручка ОАО "Дальсвязь" от услуг присоединения и пропуска трафика интернет в первом полугодии 2007г. выросла на 19,7% до 974,6 млн руб. "От компании, которая традиционно делает ставку на новые услуги, можно было ожидать большего – роста на 25-30%", – говорит Элина Юрина.

Элина Юрина отмечает, что хорошо у "Дальсвязи" растет сотовая связь, но эти доходы скоро выпадут из показателей компании. При этом "сотовый бизнес, который хотя и показывает высокие темпы роста доходов, не является для "Дальсвязи" приоритетом – компания вряд ли выйдет победителем из конкурентной битвы с федеральными игроками, – полагает она. – Поэтому принятое решение о продаже сотовых активов кажется логичным и своевременным, особенно на фоне того, что некоторые покупатели (в частности, "ВымпелКом") могут заплатить полную стоимость активов сразу денежными средствами". ИК "Финам" оценивает сотовые активы "Дальсвязи" в 114 млн долл.

В целом, по мнению Элины Юриной, тенденции развития "Дальсвязи" благоприятные. "Мы ожидаем, что в 2007 г. доходы дальневосточной МРК составят 490 млн долл.", – говорит аналитик "Финама".

Наталия Веденеева, ComNews.ru, 28.09.07

"Вымпелком" уступил 0,6 млрд долл. Сотовый оператор недолго опережал своего основного конкурента по рыночной стоимости

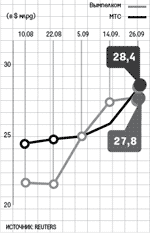

Поздно вечером 26 сентября 2007 г. (около 22.00 МСК) капитализация МТС на Нью-Йоркской фондовой бирже превысила аналогичный показатель "Вымпелкома" – 28,2 млрд долл. против 27,9 млрд долл. В начале сентября "Вымпелком" впервые догнал своего основного конкурента по рыночной стоимости и на протяжении трех предыдущих недель стоил даже дороже. В течение этого времени разница в капитализации двух сотовых операторов то увеличивалась, то уменьшалась, но местами они поменялись только 26 сентября: по итогам торгового дня инвесторы оценили МТС на 700 млн долл. дороже "Вымпелкома". 27 сентября к 21.00 МСК разница составляла около 600 млн долл. в пользу МТС.

МТС и "ВымпелКом" соревнуются по капитализации

По мнению большинства опрошенных "Ведомостями" экспертов, росту котировок "Вымпелкома" способствовали во многом спекулятивные факторы – в частности, скупка его акций. С августа 2006 г. по июнь 2007 г. один из крупнейших совладельцев оператора – Altimo увеличила долю с 32,9% до 44%. Это обошлось ей более чем в 1,6 млрд долл., а капитализация сотовой "дочки" за этот период выросла с 12 млрд долл. до 21,4 млрд долл. "Последние несколько месяцев аналитики не успевали за ростом котировок "Вымпелкома" пересматривать прогнозы по справедливой стоимости его акций, – вспоминает Станислав Юдин из FIM Securities, который еще не успел составить новую модель оценки "Вымпелкома". – Обычно бывает наоборот – росту предшествует пересмотр прогнозов". Рост котировок "Вымпелкома" объяснялся в том числе и слухами о возможном слиянии сотовой компании с Golden Telecom, которое публично обсуждалось с начала июля, добавляет аналитик "Уралсиба" Константин Белов.

В России у МТС и "Вымпелкома" схожие финансовые показатели, продолжает Юдин. По итогам II квартала 2007 г. обе компании обслуживали примерно одинаковое количество российских абонентов и зарабатывали на них практически одинаковые деньги (квартальная выручка каждого составила около 1,5 млрд долл.). При этом выручка "Вымпелкома" в России росла быстрее – увеличилась во II квартале по сравнению с тем же периодом прошлого года на 43%, а у МТС – лишь на 37%.

После объявления операторами квартальных итогов Анастасия Обухова из Deutsche Bank пересмотрела прогноз стоимости ADR "Вымпелкома" на год вперед – 30 долл. за бумагу (на 9% выше текущей рыночной стоимости и на 26% выше предыдущего прогноза). Прогноз для бумаг МТС Deutsche Bank еще не составлял, но, если использовать прежнюю модель, их котировки через год должны значительно вырасти – до 77 долл. за ADR (+10% к текущей цене), говорит она. "Фундаментально бумаги МТС были долго недооценены. И инвесторам нужно время, чтобы оценить удачные финансовые результаты", – поясняет Обухова.

Белов из "Уралсиба" полагает, что МТС вернула лидерство по капитализации в том числе благодаря новой стратегии, объявленной в начале сентября 2007 г. "К тому же МТС крупнее [по выручке], поэтому мы считаем ее недооцененной более чем на 10% (справедливая цена – 80 долл. за ADR), в то время как бумаги "Вымпелкома" уже близки к нашей целевой цене – 28 долл.", – говорит аналитик. "Рынок оценивает качество корпоративного управления в МТС так же высоко, как и в "Вымпелкоме", и непонятно, почему в отсутствие спекулятивных факторов МТС должна стоить дешевле", – резюмирует он. А вот недавние объявления "Вымпелкома" о планах выхода во Вьетнам и АФК "Система" о покупке 10% небольшого индийского оператора Shyam Telelink вряд ли способствовали значительному росту котировок, считает ведущий аналитик "Тройки диалог" Андрей Богданов.

"МТС становится более привлекательной: по нашим прогнозам, отношение стоимости к прибыльности (EV/EBITDA) у МТС – 7,4 на конец 2007 г. и 6,7 на конец 2008 г., а у "Вымпелкома" – 8 и 7,2 соответственно, – говорит Белов. – Поэтому многие инвесторы наверняка захотят переложить средства из "Вымпелкома" в МТС – это дешевле". С ним соглашается представитель крупного западного инвестбанка, пожелавший сохранить анонимность: "По нашим оценкам, к концу 2007 г. EV/EBITDA "Вымпелкома" достигнет почти 7,5, а МТС – около 6".

Оператор сотовой связи "Мобильные телесистемы" (МТС) обслуживает 79,7 млн. абонентов. Выручка в 2006 г. составила 6,38 млрд долл., чистая прибыль – 1,08 млрд долл. Капитализация на 27 сентября – 28,53 млрд долл. Акционеры – АФК "Система" (52,8%), около 40% торгуется на Нью-Йоркской бирже (NYSE).

"Вымпелком" обслуживает 60,48 млн. абонентов. Выручка в 2006 г. составила 4,87 млрд долл., чистая прибыль – 811,5 млн долл. Капитализация на 27 сентября – 27,97 млрд долл. Акционеры – Altimo, управляющая телекомами "Альфа-групп" (44%), норвежская Telenor (29,9%), 24,4% торгуется на NYSE.

Тимофей Дзядко, "Ведомости", № 173 от 28.09.07

МТС выбрала 3G-вендоров

Сотовый оператор "Мобильные Телесистемы" (МТС) подвел итоги тендера по выбору поставщиков оборудования для строительства сетей 3G в России. Ими стали Ericsson и Nokia Siemens Networks. Конкуренты – "ВымпелКом" и "МегаФон" – определятся с поставщиками к концу III квартала.

Выбранные производители поставят МТС базовые станции (nodeB), контроллеры (RNC) и другое необходимое оборудование, а также проведут весь комплекс работ по строительству и запуску сети, организуют техподдержку и обучение, и, наконец, обеспечат эксплуатацию сети 3G в течение времени, необходимого для передачи опыта специалистам МТС. Консультантом в процессе выбора поставщика выступила консалтинговая компания Booz Allen Hamilton. "Выбраные вендоры предложили оптимальные с точки зрения МТС условия поставки. Дополнительным аргументом в их пользу также стал тот факт, что оборудование Nokia Siemens Networks в сети МТС 2-2,5G преобладает в Москве и Центральном федеральном округе, а оборудование Ericsson активно задействовано в большинстве других регионов страны", – констатировал вице-президент МТС по технике и информационным технологиям Сергей Асланян.

МТС планирует строить совмещенную сеть 2G/3G с использованием существующих площадок под БС без существенной переконфигруации сети GSM. Дабы ускорить темпы строительства, разделение вендоров по регионам будет проводиться по географическому принципу, говорят в МТС. То есть поставщик будет работать в тех регионах, где уровень его текущего присутствия интегрально составляет не ниже 40%. Заметим, что по условиям полученной в апреле 3G-лицензии операторы "большой тройки" должны покрыть сетями третьего поколения все региональные центры. "Это обойдется каждому оператору примерно в 500 млн долл.", – подсчитала аналитик J'son&Partners Ирина Астафьева. МТС планирует инвестировать в 3G 1 млрд долл. в течение предстоящих трех лет, при этом затраты на покупку оборудования составят 50% от стоимости проекта.

Как ранее заявляла пресс-секретарь оператора Ирина Осадчая, компания рассчитывает потратить 150-200 млн долл. в 2007 г. на строительство сети по Москве, далее – не меньше при условии, что услуги будут востребованы абонентами. Поставщика оборудования по Москве МТС выбрала несколько месяцев назад – им стала опять же Nokia Siemens. Первые фрагменты 3G-сети будут готовы к концу этого года, а их коммерческий запуск ожидается в 2008 г. "Сеть UMTS нашей компании будет состоять из около 3 тыс. базовых станций", – заключила Ирина Осадчая.

Два других оператора "большой тройки" с вендорами для строительства сетей 3G пока не определились. "ВымпелКом" подведет итоги тендера к концу III квартала 2007 г. Когда будут готовы первые фрагменты сети, оператор не уточняет. А в "МегаФоне" первым делом запустят сеть в Петербурге, говорит пресс-секретарь "МегаФон Северо-запад" Маргарита Горбачева. "МегаФон" также присматривается к поставщикам, а официальный тендер проведет в течение осени. Поскольку технические тесты компания уже провела – у оператора давно работают опытные зоны 3G в Москве и Петербурге – то первые фрагменты сети будут запущены сразу в коммерческую эксплуатацию.

Анна Афанасьева, ComNews.ru, 28.09.07

МТС начала тратить миллиард на сети связи третьего поколения

МТС может первой развернуть свои сети связи третьего поколения в России. Вчера (27 сентября) оператор назвал поставщиков, которым поручено их строительство. По расчетам МТС, 3G обойдется в один миллиард долларов. Эти деньги будут вложены в сети в течение трех лет. Конкуренты не спешат с подведением итогов своих тендеров – они обещают назвать своих вендоров ближе к концу этого года.

Сети связи третьего поколения для МТС будут строить Ericsson и Nokia Siemens Networks. Эти две компании выиграли тендер на поставку оборудования для новых сетей, которые МТС намерена развернуть в российских регионах. В МТС сочли, что выбранные вендоры предложили оптимальные условия поставки. "Дополнительным аргументом в их пользу также стал тот факт, что оборудование Nokia Siemens Networks в сети МТС 2–2,5G преобладает в Москве и Центральном федеральном округе, а оборудование Ericsson активно задействовано в большинстве других регионов страны. Этот фактор значительно упростит технологическую интеграцию и поможет нам развернуть сеть 3G в максимально оперативном режиме", – объясняет выбор МТС вице-президент по технике и информационным технологиям Сергей Асланян.

Технически первой должна быть готова московская 3G-сеть. Ее строительство было поручено Nokia Siemens Networks еще в мае – сразу после того, как МТС получила лицензию на предоставление услуг связи третьего поколения. Однако для того, чтобы абоненты смогли пользоваться новыми сервисами оператора, ему предстоит решить проблему с частотами, которые все еще заняты под военные нужды.

Помимо жителей Москвы 3G смогут пользоваться абоненты МТС в 25 городах. Строительство сети начнется в первую очередь с городов-миллионников и тех городов, где есть платежеспособный спрос на новые услуги. Кроме того, 3G заработает в регионах, где МТС сейчас испытывает потребность в наращивании пропускной способности сети. Оператор обещает своим абонентам, что уже на первом этапе работы сети 3G им будет доступен очень быстрый мобильный Интернет, возможность делать видеозвонки и проводить видеоконференции.

Между тем конкуренты не спешат со строительством своих 3G-сетей. "Итоги тендера для поставщиков оборудования мы объявим в четвертом квартале", – говорит о планах "ВымпелКома" пресс-секретарь Екатерина Осадчая. Она не стала уточнять, какие вендоры участвуют в конкурсе и скольких из них оператор намерен выбрать. В течение первого года "ВымпелКом" рассчитывает потратить на свою сеть третьего поколения 350 млн долл. Наиболее реальными выглядят контракты с "ВымпелКомом" для Ericsson и Alcatel-Lucent, поскольку на их оборудовании построена сеть "Билайн" в московском регионе. У других вендоров есть возможность выиграть региональные тендеры – сеть "Билайн" второго поколения состоит из оборудования разных поставщиков, вероятно, они и будут доводить ее до 3G.

Третий оператор – "МегаФон" – намерен определиться с 3G в ближайшие месяцы. "Мы планируем выбрать поставщиков оборудования до конца этого года", – говорит пресс-секретарь "МегаФона" Марина Белашева. После этого в течение двух лет оператор намерен развернуть сети третьего поколения в 16 регионах, потратив на них 1 млрд долл. Сейчас сети "МегаФона" состоят из оборудования нескольких поставщиков. В частности, на северо-западе и в Центральной России "МегаФон" работает на оборудовании Nokia Siemens Networks, в Поволжье и на Урале – на Siemens, в Сибири и на Дальнем Востоке – на Huawei.

Юлия Лю, Газета РБК daily, № от 28.09.07

Власти добиваются связи без брака. Чиновники предложат сотовым операторам пересмотреть бизнес-планы по строительству базовых станций

"Тарифы на услуги сотовой связи у нас постоянно растут, а качество ее остается на прежнем уровне", – заявил вице-губернатор Нижегородской области Виктор Клочай на совещании в облправительстве.

По словам главы комитета информтехнологий и связи Петра Плетнева, необходимо расширить зону покрытия, в том числе в малонаселенных районах. Власти предложат операторам увеличить инвестиции в строительство базовых станций, а со своей стороны, снизят для них налоговое бремя, пообещал он.

"Мы готовы обсуждать это, но пока льготы нам никто не предлагал", – говорит исполнительный вице-президент "Вымпелкома" Николай Прянишников. По его словам, компания расширит зону покрытия на севере области. Строительство одной базовой станции обходится примерно в 200 000 долл., сообщил он. Если предоставят льготы, МТС дополнительно проинвестирует развитие сети, сказал директор нижегородского филиала МТС Иван Уваров, сообщив также, что уровень покрытия у МТС в области превышает 90%.

Аналитик финансовой корпорации "Открытие" Кирилл Тищенко полагает, что операторы предпочтут вкладываться в покупку активов за рубежом, а не строить неокупаемые станции в глубинке. Льготы будут интересны, потому что рынок растет за пределы крупных городов, возражает аналитик J'son & Partners Ирина Астафьева.

Сейчас в Нижегородской области установлено более 2000 базовых станций пяти операторов сотовой связи стандарта GSM (НСС, "Вымпелком", МТС, "Мегафон", Теlе2). В 2006 г. они вложили в развитие сетей 1,6 млрд руб., в 2007 г. ожидается более 2,5 млрд руб., сообщил Плетнев.

Операторы уверяют, что тарифы они только снижают. Расценки на тариф "Семья" по сравнению с 2006 г. снижены примерно на 40%, сообщили в пресс-службе местного филиала "Вымпелкома". В 2007 г. компания ввела несколько более дешевых по сравнению с имеющимися тарифов ("Соседи", "Домашний" и др.), сказала PR-менеджер "Мегафон-центра" Марина Малютина.

Александр Савельев, "Ведомости-Нижний Новгород", № 173 от 28.09.07

Трудно быть серым

Президент IBS Анатолий Карачинский 27 сентября 2007 г. подтвердил намерение провести IPO. Но на пути IT-компаний к публичности стоит серый импорт. Публичное размещение состоится до конца 2008 г. на российской площадке, пообещал Карачинский. По его оценке, компания сейчас стоит 640 млн долл. У IBS есть опыт: в ноябре 2005 г. она провела private placement, продав 33% акций за 113 млн долл. западным фондам.

По словам Карачинского, IPO мешают процессы, делающие рынок непрозрачным, в частности серый ввоз оборудования. Несколько участников рынка оценивают его в 85-90%. Инвесторы не могут адекватно оценить рынок, поскольку значительная его часть находится в тени, согласен управляющий партнер группы AT Consulting Сергей Шилов.

А где серость, там риски – жертвами товарного рейдерства за последнее время стали сразу несколько компаний, в частности Ultra.

"Ситроникс" – единственная российская компания, работающая в IT-секторе и рискнувшая провести IPO в Лондоне, – предупреждал инвесторов в меморандуме: в СНГ комплектующие для его "дочки" "Квазар микро" ввозят третьи компании, и любые попытки изменить эту практику могут сказаться на результатах концерна.

Компаниям, решившим выйти на биржу, придется стать более прозрачными, но менее прибыльными, уверен Карачинский. По словам Шилова, белый импорт поднимает цену оборудования на 40-45% (18% – НДС и от 20% – пошлина), а это любую компанию сделает неконкурентоспособной.

Переход на белый импорт возможен, если основные игроки сделают его одновременно (как это произошло с сотовыми телефонами). Но IT-компаний слишком много – первая десятка занимает 33% рынка (данные IDC). Договориться со всеми практически невозможно, полагает аналитик "Тройки диалог" Андрей Богданов.

Карачинский сетует, что мировые производители не спешат сами завозить свою продукцию в Россию. Тогда бы технику закупали у них. По словам первого заместителя гендиректора "Айти" Игоря Касимова, проблема постепенно решается: например, Sun Microsystems завозит технику сама. Представитель крупнейшего мирового производителя процессоров Intel Елена Филатова говорит, что Intel рассматривает возможность прямого ввоза своей продукции, но подробностей не раскрывает.

IT-холдинг IBS объединяет более 30 компаний. Основной бизнес – IT-услуги и системная интеграция (компания IBS), офшорное программирование (Luxoft), производство и дистрибуция компьютерной техники (Depo Computers).

Показатели в 2006 финансовом году (закончился 31 марта 2007 г.): выручка – 721,9 млн долл. (+26%), чистая прибыль – 24 млн долл. (-8%), EBITDA – 40 млн долл. (+18%), рентабельность по EBITDA – 5,5% (-0,4 п. п.).

Рост доходов IBS в 2006 финансовом году

| | 2005 г., млн долл. | 2006 г., млн долл. |

| Офшорное программирование | 38,1 | 64,4 |

| IT-услуги | 222,8 | 270,5 |

| Сборка компьютеров | 329,5 | 394,9 |