Финансовое планирование и бюджетирование в фирме 96 >14. Финансовые доходы, не связанные с основной деятельностью фирмы 103

| Вид материала | Документы |

- Бюджетирование и финансовое планирование бюджетирование на предприятиях индустрии туризма, 138.2kb.

- Финансовое планирование, как составная часть бизнес-планов организации. Бюджетирование, 72.45kb.

- Финансовое планирование и бюджетирование, управление расходами и защита активов компании., 70.57kb.

- Нной деятельности, используя весь арсенал инструментов финансового менеджмента, одним, 70.75kb.

- Неналоговые доходы субъектов рф, не связанные с использованием их государственной собственности, 104.99kb.

- Финансовое планирование в организациях. Бюджетирование в системе финансового планирования, 27.24kb.

- Рабочая программа дисциплины «финансовое планирование и бюджетирование» Рекомендуется, 200.04kb.

- Планирование налога на доходы физических лиц, 83.85kb.

- Организация бюджетирования на предприятии содержание, 56.85kb.

- Финансовое планирование на торговом предприятии. Доходы и резервы их увеличения в торговых, 38.25kb.

11. Сочетание (соотношение) стратегии и тактики

финансового менеджмента

- Переход от стратегических целей к тактическим.

- Две “цепочки” такого перехода.

- Инвестиции (реализация инвестиционного проекта) — структура средств предприятия в краткосрочном периоде.

- Инвестиции — скачок постоянных затрат и их влияние на величину финансово-эксплуатационных потребностей предприятия и экономическую рентабельность активов.

- Финансовая устойчивость предприятия и формы ее проявления (долгосрочный временной интервал) — основные балансовые пропорции (характеристика краткосрочного периода), их экономическая интерпретация.

- Анализ финансово-хозяйственного положения предприятия при помощи различных показателей (коэффициентов), их экономический смысл и оптимальные значения.

- Приемлемость финансовых коэффициентов в финансовом менеджменте современной России.

Выше мы рассматривали отдельно вопросы стратегии финансового менеджмента (выбор инвестиционного проекта и роль инвестиций в жизненном цикле фирмы) и тактики финансового менеджмента (ускорение оборота оборотных средств фирмы, превращение финансово-эксплуатационных потребностей предприятия в отрицательную величину и выбор политики комплексного управления текущими активами и текущими пассивами). Теперь настало время рассмотреть эти вопросы вместе.

Прежде всего необходимо вновь вернуться к жизненному циклу фирмы. Дело в том, что он в действительности и представляет собой совокупность (сочетание) долгосрочных и краткосрочных процессов в жизни фирмы. Толчками циклов фирма движется вперед. В основе жизненного цикла лежит реализация инвестиционного проекта, которая происходит в череде краткосрочных периодов, когда фирма решает задачи тактического плана. Без преломления стратегических действий через ряд сменяющих друг друга тактических действий фирма не сможет существовать. Без грамотного выбора инвестиционного проекта у фирмы не будет будущего. Но и при верном выборе инвестиционного проекта фирма не будет иметь будущего, делая постоянно ошибки при принятии краткосрочных финансовых решений.

Таким образом, мы просто обязаны анализировать и стратегические и тактические процессы в жизни фирмы одновременно, учитывая возможности перехода одних процессов в другие и наоборот.

Существует два вида таких переходов (трансформаций). Их можно представить в виде двух “цепочек”.

Первая: инвестиции (выбор и реализация инвестиционного проекта) — рост постоянных издержек (затрат) — финансово-эксплуатационные потребности предприятия — структура средств предприятия (его капитала).

Вторая: проблема финансовой устойчивости предприятия — платежеспособность, кредитоспособность, рентабельность, ликвидность баланса — основные балансовые пропорции — анализ финансово-хозяйственного положения предприятия при помощи показателей, коэффициентов.

Обе эти “цепочки” начинаются со стратегического действия или цели и заканчиваются тактическими действиями и тактическими целями.

Начнем с подробного рассмотрения первой из представленных “цепочек”.

Выше мы уже доказывали, что инвестиции — это основа всего жизненного цикла предприятия. Инвестиции — отправная точка, с которой начинается новый жизненный цикл фирмы, поэтому фирма не может отказаться от инвестиций. Но инвестиционный проект — это всегда скачок постоянных затрат фирмы (иначе его и нельзя воспринимать), сопровождаемый снижением прибыли предприятия. Этот тезис специально не стоит доказывать, так как если происходит перераспределение издержек между постоянными и переменными в пользу постоянных, то это может происходить только за счет прибыли.

Рост постоянных затрат фирмы не может не отразиться на величине финансово-эксплуатационных потребностей и экономической рентабельности активов (а это уже вопрос, решаемый в рамках тактического финансового менеджмента). Следует заметить, что связь между ростом постоянных затрат и величиной ФЭП и экономической рентабельности далеко не однозначна. Все определяется типом инвестиционного проекта, который реализует фирма.

Интересным для читателей будет ознакомиться с таблицей, представленной в работе Е.Стояновой.

| Вид инвестиций | Динамика ФЭП | Динамика рентабельности |

| Инвестиции в расширение масштабов деятельности на прежнем технологическом уровне: | | |

| — не требующие роста постоянных затрат (крайне редкий вариант!) | растет | растет быстро |

| — требующие роста постоянных затрат (обычный вариант) | растет быстро | растет |

| Инвестиции с целью повышения производительности труда и экономии сырья и энергии | не меняется | растет |

| Инвестиции с целью замены изношенного оборудования на прежнем технологическом уровне | не меняется | растет |

| Инвестиции с целью диверсификации деятельности | растет быстро | растет |

| Инвестиции в развитие производственной и коммерческой инфраструктуры предприятия | не меняется | не меняется |

Из таблицы видно, что в случае реализации инвестиционного проекта у предприятия растут не только постоянные издержки (исключение — только одно!), но и в половине случаев растут финансово-эксплуатационные потребности (в оставшихся — финансово-эксплуатационные потребности не меняются). Это однозначно доказывает, что прибыль предприятия во время реализации инвестиционного проекта снижается и происходит ухудшение его финансового положения.

Последнее должно отразиться и на структуре средств (капитала) предприятия. Растет доля заемных средств (прежде всего краткосрочных) в капитале предприятия, что, кстати, приводит к росту ЭФР, а следовательно, и экономической рентабельности активов (см. таблицу).

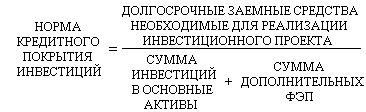

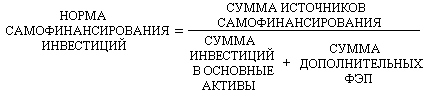

Реализация инвестиционного проекта приводит к возникновению дефицита оборотных средств. Фирма очень чувствительна к этому. Финансовый менеджер должен уметь рассчитывать не только затраты, связанные с реализацией инвестиционного проекта как такового, но и такие важные показатели, как норма кредитного покрытия инвестиций, норма самофинансирования инвестиций, норма покрытия финансово-эксплуатационных потребностей предприятия.

, (26)

, (26) , (27)

, (27)НОРМА ПОКРЫТИЯ ФЭП = (26) + (27) (28)

Норма покрытия ФЭП показывает, достаточно ли у предприятия оборотных средств в связи с реализацией инвестиционного проекта (норма покрытия ФЭП > 1) или нет (норма покрытия ФЭП < 1), и дает возможность определить потребность в заемных краткосрочных средствах.

Таким образом, мы смогли связать реализацию инвестиционного проекта (стратегическое действие, предмет стратегического финансового менеджмента) со структурой капитала (краткосрочное, тактическое действие, предмет тактического финансового менеджмента), определить потребности фирмы в долгосрочных средствах, связанных с реализацией инвестиционного проекта, и в краткосрочных кредитах в случае, когда норма покрытия финансово-эксплуатационных потребностей меньше единицы.

Теперь можно приступить к анализу второй “цепочки”, связывающей стратегические и тактические процессы в финансовом менеджменте.

Начнем с определения финансовой устойчивости предприятия. Финансово устойчивым является предприятие, которое характеризуется: 1) высокой платежеспособностью (способностью отвечать по своим обязательствам), 2) высокой кредитоспособностью (способностью платить по кредитам, выплачивать проценты по ним и погашать их точно в срок), 3) высокой рентабельностью (прибыльностью, позволяющей фирме нормально и устойчиво развиваться, разрешая при этом проблему взаимоотношения акционеров и менеджеров за счет поддержания на достаточном уровне дивидендов и курса акций предприятия), 4) высокой ликвидностью баланса (способностью покрывать свои пассивы активами соответствующей и превышающей срочности превращения их в деньги).

Для того, чтобы четыре указанных здесь условия выполнялись (надо признать, что это более чем непросто в современной России), необходимо, чтобы имели место четыре балансовые пропорции:

1. Наиболее ликвидные активы должны покрывать наиболее срочные обязательства (денежные средства и краткосрочные ценные бумаги должны быть больше (или равны) кредиторской задолженности предприятия). В балансе предприятия это:

240 (241-243) + 250 (251-254) строки 2 А і 620 (621-628) строки 6 П.

2. Быстрореализуемые активы предприятия должны покрывать краткосрочные пассивы (дебиторская задолженность, средства на депозитах должны быть больше (или равны) краткосрочных кредитов и займов и той части долгосрочных, срок погашения которых истекает в данном отчетном периоде). В балансе это:

230 (231-236) строки 2 А і 610 (611-612) строки 6 П.

Важно отметить, что в пропорции “участвует” только та дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, другая же часть дебиторской задолженности “участвует” в других балансовых пропорциях.

3. Медленнореализуемые активы предприятия должны покрывать долгосрочные пассивы (запасы готовой продукции, сырья, материалов и та часть дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, должны быть больше (или равны) долгосрочных кредитов и займов (со сроком погашения более чем 12 месяцев после отчетной даты)). В балансе это:

210 + 218 (211-218) + 220 (221-226) строки 2 А і 510 + 513 (511-513) строки 5 П .

4. Последняя пропорция получается как следствие первых трех. А именно: постоянные (труднореализуемые) активы должны покрываться постоянными пассивами (основные средства предприятия должны быть меньше (или равны) собственных средств предприятия (уставной, добавочный и резервный капитал). В балансе это:

120 (121-123) строки 1 А І 410 + 420 + 430 (431-432) строки 4 П.

Два принципиальных замечания:

Первое — выявленные выше пропорции следует рассматривать в узком смысле. В широком смысле они могут быть сформулированы несколько иначе, с учетом “не попавших” в пропорции строк баланса предприятия:

1. 240 + 250 строки 2 А і 620 + 630 + 640 + 650 + 660 + 670 строки 6 П*,

2. 230 строка 2 А і 610 строка 6 П,

3. 210 + 218 + 220 строки 2 А і 510 + 513 строки (строка 590) 5 П.

4. 110 + 120 + 130 + 140 строки (строка 190) 1 А І 410 + 420 + 430 + 440 + 450 + 460 + 470 + 480 строки (строка 490) 4 П*.

* Таким образом, мы фактически ужесточаем наши балансовые пропорции (более жестким требованием является превышение наиболее ликвидных активов над всеми наиболее срочными обязательствами, а не только над кредиторской задолженностью, пропорция 1, то же самое относится и к пропорции 4. Не стоит забывать и того, что мы “проигнорировали” третий раздел актива баланса (3 А “убытки”). Это еще раз подчеркивает наш вывод об “ужесточении” балансовых пропорций, когда мы их формулируем в широком смысле.

Второе — балансовые пропорции сформулированы таким образом, что имеет место некоторое “запаздывание” активов по сравнению с пассивами. Очевидно, что, например, дебиторская и кредиторская задолженности предприятия — это равноликвидные средства, но они у нас “разведены” по разным балансовым пропорциям: кредиторская задолженность отражается в пропорции, где сравниваются наиболее ликвидные средства, а дебиторская задолженность даже разделяется по двум следующим балансовым пропорциям с понижающейся (меньшей) ликвидностью.

Экономический смысл всех балансовых пропорций связан с достижением высокой ликвидности баланса. Равенство актива и пассива предприятия — это основное экономическое тождество. Важно другое — равенство активов и пассивов для предприятия имеет первостепенное значение только в случае, когда ликвидность активов больше ликвидности пассивов. Если мы имеем количественное равенство разноликвидных средств, то для предприятия это принципиально при оценке финансово-хозяйственного положения и при принятии ответственных финансовых решений. Именно поэтому и формулируются пропорции 1 — 3. Последняя же балансовая пропорция, будучи следствием первых трех, показывает нам, что у предприятия имеются и собственные оборотные средства!

Наличие таких характеристик деятельности предприятия, как высокая платежеспособность, высокая кредитоспособность, высокая рентабельность и высокая ликвидность баланса фактически и предопределяет финансово-хозяйственный анализ его деятельности. Чаще всего говорят о финансовых коэффициентах. Это, по нашему мнению, справедливо лишь отчасти. Дело в том, что отечественный анализ хозяйственной деятельности предприятия (экономический анализ) накопил большой позитивный задел, который должен быть использован в финансовом менеджменте наряду с теми финансовыми коэффициентами, которые традиционно используют западные исследователи.

Проблема здесь, откровенно говоря, в другом — в отражении всех этих показателей в системе современного российского бухгалтерского учета.

Не секрет, что в России существует своя система национальных счетов, отличная от системы национальных счетов (System of National Accounts, SNA), используемой в мире. Парадоксальность российской практики состоит в том, что на макроуровне в нашей стране фактически используются стандарты SNA, а на уровне отдельного предприятия (микроуровне) имеется не стыкуемая с SNA система бухгалтерского учета.

Это создает много сложностей, так как в SNA все макроэкономические показатели получаются путем простого агрегирования микроэкономических показателей. Это очень удобно и позволяет достигать высокой достоверности результатов (в силу простоты статистической проверки). В России же не совсем понятно, каким образом получаются макроэкономические индикаторы, например, валового внутреннего продукта без существования показателя добавленной стоимости на уровне предприятия. Напомним читателю, что мы рассчитывали этот показатель, но не брали его напрямую из бухгалтерской отчетности предприятия.

Другая проблема — это возможность использования западного инструментария финансового анализа (доказавшего свою эффективность в условиях нормальной рыночной экономики) для российских предприятий, применяющих не пригодную для этого систему отечественной бухгалтерской отчетности. Выход здесь может быть только один — необходимо производить пересчеты показателей, использующихся в финансовом анализе на Западе, в соответствии с существующей в России системой бухгалтерского учета.

Мы этот прием уже применяли при определении добавленной стоимости, брутто- и нетто-результата эксплуатации инвестиций, экономической рентабельности активов, финансово-эксплуатационных потребностей предприятия, основных балансовых пропорций и других показателей и параметров, использованных выше в данной работе.

Теперь настало время поступить так же и с другими показателями, позволяющими описать финансовое положение предприятия.

Имеет смысл разбить эти показатели на четыре группы в соответствии с параметрами, описывающими финансовую устойчивость предприятия (см. выше): 1) показатели платежеспособности, 2) показатели кредитоспособности, 3) показатели рентабельности, 4) показатели ликвидности предприятия (последние не стоит путать с показателями (пропорциями), отражающими ликвидность баланса предприятия!)

Правда, необходимо заметить, что грань между показателями платежеспособности и показателями ликвидности довольно условна, поэтому читателям следует быть готовым к тому, что у разных авторов такие показатели (коэффициенты) могут быть отнесены к разным характеристикам финансового положения предприятия и его финансовой устойчивости.

Кроме того, продублируем приведенное ранее замечание: баланс предприятия дает “фотографию” на определенную дату. Для того чтобы оперировать показателями финансового менеджмента, необходимо рассчитывать значения величин за период (или как среднеарифметические, или как среднегеометрические, или как среднехронологические).

Далее мы приводим эти показатели в систематизированном виде.