Уильям Боннер: «Судный день американских финансов: мягкая депрессия XXI в.»

| Вид материала | Документы |

- Манипуляция международным общественным сознанием, 90.97kb.

- Ю. Л. Нуллер Депрессия и деперсонализация, 2528.03kb.

- Д. М. Кейнс и "великая депрессия" «Кейнсианизация Америки», 27.74kb.

- Великая Американская Депрессия: к чему может привести крах фондового рынка?, 589.67kb.

- Iподписал Высочайший Манифест об учреждении Министерства финансов России. Вэтот день, 109.43kb.

- Образовательная программа «Мягкая игрушка» Для детей 7-12 лет Срок реализации программы-3, 312.46kb.

- И. С. Баха История-самая пристрастная из наук. Когда она пленяется каким-нибудь человеком,, 478.32kb.

- Тест на выявление стресса. Упражнения по выходу из стресса, 578.54kb.

- Когнитивно-прагматический анализ системы концептов в инаугурационных речах американских, 325.4kb.

- Американский менеджмент на пороге XXI века, 4296.21kb.

В ожидании чуда…

В апреле 1949 г. посол Джозеф Додж установил курс японской валюты 360 иен за доллар. Иена была дешевой, достаточно дешевой, чтобы дать шанс экономике Японии. Она станет промышленной державой, изготовляющей более дешевые товары, чем ее конкуренты. Так начался 40-летний бум, превративший Японию во вторую крупнейшую экономику мира, создал крупнейший в мире фондовый рынок и самую дорогую в мире недвижимость.

Японцы были дисциплинированными работниками, неутомимыми подражателями и педантичными бизнесменами. Бросив все силы на достижение экономического роста, они добились впечатляющих результатов. Японские автомобильные компании, например, победили вопреки значительному неравенству шансов. Прежде в этой остро конкурентной, капиталоемкой отрасли почти безраздельно господствовали «Большая тройка?» – главные американские автомобилестроительные компании. Шансы создать серьезную конкуренцию Детройту казались настолько призрачными, что плановики из Министерства внешней торговли и промышленности Японии (МВТП) активно отговаривали компании Honda и Nissan от попыток в этом направлении.

Но автомобилестроители сделали рывок. Они проникли на американский рынок с малолитражными автомобилями, которые казались неопасными для американской «Большой тройки». Но пока Детройт, погрязший в самодовольстве, не удостаивал их своим вниманием, японцы отточили умение строить машины и технику сбыта. Можно сказать, что американцы даже не заметили, как автомобильный рынок США оказался в руках японцев.

В конце 1980-х годов студентам американских бизнес-школ пришлось освоить целый ряд новых терминов. Kaitzen – концепция непрерывного усовершенствования – была преподнесена им так, будто в самой идее было что-то новое. Скоро они узнали о zaitech, tokkin funds, keiretsu, baburu и всем остальном; в разговорах они роняли японские слова, как будто поливали еду соевым соусом. Они также научились без приступов тошноты есть сырую рыбу.

В Америке восхищенное отношение к японцам смешивалось со страхом, ненавистью и завистью. К середине 1980-х дело выглядело так, будто Япония может не только отнять работу у американских автомобилестроителей, но и занять место Америки как самой влиятельной экономики мира. Японские банки становились крупнейшими в мире. Японские промышленные компании доминировали уже в ряде отраслей и, казалось, что они смогут одержать верх в любой намеченной для захвата отрасли.

И более того, японцы начинали не только зарабатывать деньги, но и тратить их. Они скупали самые лакомые куски собственности по всему миру, включая голливудские студии в Калифорнии, здания Exxon и Rockefeller Center в Нью-Йорке. Во Франции японцы купили церковь с витражами эпохи Ренессанса и намеревались, разобрав по кирпичикам, вывезти ее в Японию и там собрать, что подтолкнуло французов принять запрет на экспорт национальных сокровищ!

Японские покупатели сидели в первых рядах на престижных аукционах в Лондоне, Париже и Нью-Йорке, где они по фантастическим ценам скупали знаменитые произведения искусств. Подобно американским магнатам десять лет спустя, японцы покупали произведения искусств, будто они и в самом деле любили их. Босс мафии, Сусуму Исии, например, в 1985 г. занялся акциями. За 1986–1987 гг. его портфель – с помощью влиятельных друзей из сферы политики и финансов – вырос на 5000 %. Он истратил 7,5 млн долл. на покупку работ Ренуара, Шагала, Моне и др. А страховая компания Yasuda Fire and Marine Insurance выложила почти 40 млн долл. за « Подсолнухи» Ван Гога. Рю Сайто за 82,5 млн приобрел другую картину Ван Гога, «Портрет д-ра Гоше», а за пейзаж Ренуара «Мулен-де-ла-Галлет» было отдано 78 млн долл. Но всех переплюнул Юмити Морисита, потративший на картины французских художников конца XIX в. 300 млн долл. На вопрос, чем ему так нравятся французские импрессионисты, он ответил в духе американского коллекционера Денниса Козловски, занявшегося тем же самым десятилетие спустя: «Картины импрессионистов лучше подходят к современному дизайну».

…И чудо свершилось

В 1980-х бестселлер под названием «Япония как номер один»47 отразил распространенное представление о будущем. Не было оснований сомневаться в будущем: организованный, целенаправленный японский капитализм казался неодолимым. Так, по крайней мере, думали сами японцы. Премьер-министр Ясухиро Накасонэ подгонял своих соотечественников, как если бы они шли маршем на Сингапур. «Избавьтесь от воспоминаний о позоре и вперед к славе», – увещевал он.

Перед лицом желтой опасности американские пустобрехи призывали к реформам. «Экономический Перл-Харбор», – надрывался политик. Соединенным Штатам нужно централизованное планирование по японскому образцу, вопили критики. Американцы должны овладеть японскими методами управления, утверждали консультанты. Американским бизнесменам нужно заботиться о долгосрочных перспективах, подсказывали аналитики. Америка должна ввести импортные ограничения, добавляли протекционисты.

Американцев беспокоило не только то, что их доля рынка сокращалась в пользу Японии, но они начинали чувствовать себя проигравшими и в других отношениях. Если японцы, казалось, делали все как надо, считалось, что американцы делают много ошибок.

В 1980-е годы Япония восхищала мир, еще не видывавший столь успешной, динамичной, уверенной в себе экономики. Американские бизнесмены дрожали и ежились при мысли о японских конкурентах.

Именно в такой ситуации в сентябре 1985 г. в отеле Plaza встретились министры финансов сильнейших стран мира. Угрожая всевозможными торговыми санкциями и барьерами, министр финансов США продавил соглашение: они предпримут совместные усилия для понижения курса доллара, главным образом по отношению к иене. Министры, похоже, были согласны, что японские товары лучше американских, так пусть хоть выросшая иена сделает их более дорогими.

Если японское наступление па экономические интересы Америки было «Перл-Харбором», то соглашение, заключенное в отеле Plaza, было чем-то вроде битвы за остров Мидуэй. Японским притязаниям дали отпор. На мировых рынках японские товары неожиданно стали менее продаваемыми. В течение нескольких месяцев после возвращения министров домой курс иены вырос на 40 %, что сделало японские товары почти вдвое более дорогими, чем они были летом. К началу следующего года рост ВВП снизился вдвое. Банк Японии должен был что-то предпринять. Что он мог сделать?

В Японии хорошо знали кейнсианство и монетаризм. Работа руководителя Центробанка была простой: когда экономика на спаде, нужно сделать доступ к деньгам более легким и дешевым. И Банк Японии сделал именно это: понизил процентные ставки. В 1986 г. официальная учетная ставка понижалась четыре раза – до 3 %. В то время прибыли корпораций уже начали падать, так же как через десять лет это произошло в США. Но инвесторы в Japan Inc. все еще давили вверх. Снижение учетного процента подстегнуло курс акций, так что они внезапно стали предметом одержимости в каждом суши-баре.

В начале 1987 г. произошли два любопытных события. Национальная телефонная компании, Nippon Telephone and Telegraph (NTT), стала публичной, и министры финансов индустриальных стран опять съехались на встречу, на этот раз в парижском Лувре.

Что касается размещения акций NTT, достаточно сказать, что здесь наблюдались ярко выраженные признаки мыльного пузыря. Экономистам достаточно было заглянуть в отчеты или выглянуть в окно: спрос был настолько велик, что граждане толпились в очередях для заполнения заявок на покупку акций, которые предполагалось разыграть в лотерею. Все это очень напоминало события, происходившие на улице Кенкампуа за 300 лет до этого, когда акций просто не хватало на всех желающих. За два месяца в списке покупателей зарегистрировались примерно 10 млн человек. Частные инвесторы верили, что раз речь идет об акциях государственной компании, они защищены от неприятностей. Инвесторам казалось, будто они покупают клочок самой Японии. Государство, верили они, никогда не даст компании – или рынку – ввести народ в убыток. Поэтому они покупали акции NTT без малейшего сомнения.

Считалось, что японский фондовый рынок имеет ту же надежную защиту, которую позднее Алан Гринспен предложил американским инвесторам. В Америке ее называли «пут-опцион Гринспена», который мы подробно обсуждаем ниже. Люди думали, что председатель Федерального резерва имеет возможность в любой момент вдохнуть жизнь в котировки ценных бумаг – достаточно снизить ставку краткосрочного процента. Японцы, видимо, относились к делу с еще большей уверенностью. Они верили в систему; они думали, что Япония и ее коллективистский капитализм обречены на успех.

После обнародования результатов совещания в Лувре курс японских акций, и без того абсурдно высокий, стал еще абсурднее. В период между соглашением в отеле Plaza и Луврским соглашением курс доллара упал. Курс иены, составлявший в 1985 г. 259 иен за доллар, к концу 1987 г. вырос до 122 иен за доллар. Теперь опасность для США представлял не слишком дорогой, а в слишком дешевый доллар. Министры финансов опять согласились принять меры: на этот раз понизить курс своих валют, чтобы доллар смог приподняться. Японцы опять снизили процентные ставки – до рекордных в послевоенный период 2,5 %.

Инвесторам это нравилось. Дешевая иена сделает японские компании еще более конкурентоспособными, рассуждали они, и толкали курс японских акций все выше и выше. Рыночная капитализация Nippon Telephone and Telegraph превысила 50 трлн иен – почти 376 млрд долл. Она одна стоила больше, чем фондовые рынки Западной Германии и Гонконга вместе взятые.

Акции Japan Air Lines торговались по цене, в 400 раз превышавшей годовую прибыль на акцию. Акции рыболовецких и лесопромышленных фирм шли по цене, в 319 раз превышающей прибыль на акцию. Коэффициент акций судостроительной промышленности составлял 176. Чем можно обосновать такие цены? Западные инвесторы, менее охваченные безумием, решили, что ничем. Они начали продавать. Но подобно тому, что случилось через десять лет в Америке, в Японии инвесторы, аналитики и экономисты задействовали воображение в попытке найти объяснение скандально высоких цен.

• Япония не такая, как все… здесь долгосрочная ориентация, говорили они.

• Япония – это технологии, указывали они.

• Западная привязанность к «сухим» показателям прибыли на одну акцию не работает в Японии, объясняли они.

• Япония – это ведущая экономика мира… самая новаторская… самая эффективная… самая динамичная… самое высокопроизводительное общество на Земле, продолжали они. Разумеется, к ее акциям нужен особый подход. Если добавить все нематериальные активы [главным образом, крайне переоцененную недвижимость] и подсчитать реальную прибыльность японских компаний, цифры будут выглядеть совсем иначе. (Да, еще хуже.)

• У японцев только один выход – инвестировать в акции…

• Это Новая эпоха…

В Японии были на практике опробованы почти все разновидности газов, которыми в 1998 – 2000 it. надували пузырь на Уолл-стрит. Почти любое объяснение делало свое дело или – ни одно из них. Даже землетрясение в Токио в середине 1989 г. подстегнуло настроенных на рост инвесторов умножить покупки.

Какой бы «сырой» логикой японцы ни оправдывали покупку дорогих акций и недвижимости, к концу десятилетия она окончательно раскисла. Люди скупали практически все и по любой цене, сколь угодно абсурдной.

Новая раса

Во второй половине 1980-х и в начале 1990-х годов по всей Японии цены на недвижимость росли настолько быстро, что обычные семьи были не в состоянии поспевать за ними. С марта 1986 по март 1990 г. индексы цен на земельные участки для коммерческого использования в шести главных городских агломерациях утроились. В 1987 г. рост цен на землю оказался настолько резким, что суммарный прирост ее стоимости превысил стоимость совокупного годового производства страны. Средние семьи с изумлением обнаружили, что их доход от роста цен на акции и недвижимость превышает доход от заработной платы. Чтобы купить крошечный невзрачный домик в пригородах Токио, людям приходилось брать ипотечный кредит на 100 лет. И это казалось почти разумным, учитывая склонность японцев к долгосрочному мышлению и неряшливую логику того периода. Когда пузырь достиг максимального размера, стоимость японской недвижимости в 4 раза превосходила стоимость всей недвижимости в США. Утверждалось, что императорский дворец и окружающий его парк стоят больше, чем вся Канада.

Откуда взялось это мнимое богатство? Как и в США через десять лет, уверенность японцев превратилась в порок. В конце 1980-х они насчитывали уже почти полстолетия роста и процветания. Случайность ли это? «Вряд ли, – говорили они себе, – это результат нашего упорного труда, самодисциплины, одаренности к занятиям коммерцией, промышленностью и финансами». Как и в Америке через десять лет, четыре десятилетия успеха превратили японцев в расу гениев!

Мнения формируются на рынках. И ни за одно мнение человек не держится с таким упорством, как за хорошее мнение о самом себе. Как и в США через десять лет, японцы пришли к убеждению, что они не только самые лучшие бизнесмены и инвесторы (ведь только они сумели разглядеть истинную ценность японских акций, не так ли?), но они сочли себя и более высоким биологическим видом. Они стали называть себя «новым видом людей», shinjinrui. Новым в них было то, что они, вроде бы, обладали пониманием того, как устроен мир, тогда как предыдущие поколения были лишены этого знания.

В отличие от своих отцов и дедов, которые на такое никогда не отваживались, shinjinrui легко тратили и занимали деньги, как будто завтра перестало существовать. Они выкладывали 300 долл. за порцию виски в ночном клубе или 1000 долл. за сумочку от Lois Vuitton. Они высоко ценили лейблы дорогих дизайнеров как способ продемонстрировать свою принадлежность к новой расе: Япония стала самым большим в мире рынком для предметов роскоши, и вдоль улиц торгового района Ginza выстроились магазины Hermes, Gianfranco Ferr е, Yves Saint Laurent и других дорогих фирм. И на самом деле shinjin rui любили потреблять, отдавались этому процессу с такой полнотой, что даже себя превращали в публичное зрелище. Но откуда же брались деньги? К 1987 г. прибыль компаний уже начала падать. Заработная плата росла умеренными темпами. Что же случилось?

Кутеж мирового класса в кредит

Владельцы акций и недвижимости, разумеется, наслаждались выгодами «богатства». Их доходы не увеличились, но, глядя на свои активы, они с удовлетворением отмечали их рост. Сокращение налогов также стимулировало увеличение расходов.

Но сильнейший толчок потребительской экономике Японии дал кредит. Экономисты в свое время не заметили, что японцы, известные несравненным умением сберегать, за годы бума стали чемпионами по жизни в кредит, так что задолженность выросла до 130 % дохода. Как это всегда происходит с людьми, охваченными эйфорией финансовых пузырей, японцы пустились в разгул покупок в кредит. Число кредитных карточек на руках у населения утроилось. Японцы, обычно отличающиеся экономностью, вскоре оказались в долгах не хуже американцев. С 1985 по 1990 г. сумма банковских кредитов выросла на 724 млрд долл. За тот же период «небанковские» компании потребительского кредита увеличили выдачу займов на 700 %.

Любой бухгалтер подтвердит вам, что на любой долг есть свой кредит. «На каждый бум есть свой спад», – добавим мы. И на каждый день безответственности есть свой судный день. В период созревания пузыря экономные японцы финансировали разгул мотовства: 95 % кредитных средств было отечественного происхождения. Для остального мира весь этот период страна оставалась нетто-кредитором, и сумма ее зарубежных активов стабильно составляла 10 % ВВП.

Все эти новые деньги и кредиты не могли не возыметь эффекта. На макроуровне ничто так не взбадривает экономику, как впрыскивание не заработанных денег. При нормальном развитии событий предприятия платят своим работникам, те оплачивают товары и услуги, и все деньги, за вычетом сбережений, возвращаются к предпринимателям. Таким образом, доходы от продаж расходуются на оплату труда. Но когда трудящиеся начинают тратить сбережения или кредиты, в кассы корпораций деньги сыплются, будто с небес. Поскольку для получения этих денег компаниям не приходится выплачивать дополнительную заработную плату, то – с макроэкономической точки зрения – большая часть этих новых поступлений ложится в прибыль. Производители внезапно обнаруживают, что их продажи и прибыль возросли, и воспринимают рост спроса как сигнал для расширения производства. Поэтому они строят новые заводы, нанимают новых работников и предлагают рынку новую продукцию. Но созданный кредитом новый спрос не может быть продолжительным. Люди берут в долг, но его придется отдавать – рано или поздно, так или иначе.

Например, если человек взял в долг миллион долларов, он сможет много чего купить. Его уровень жизни немедленно возрастет. Его увеличенные расходы могут внушить торговцам и промышленникам мысль, что нужно позаботиться о дополнительных товарах. Они тоже могут взять кредит, чтобы выгодно использовать неожиданно возникшие новые возможности. Рано или поздно окажется, что человек не может взять в долг еще один миллион долларов. Его даже попросят вернуть первый миллион. С этого момента все начинает рушиться. Человек не только больше не может тратить деньги, так как он уже привык, но теперь ему приходится урезать свои траты ниже исходного уровня, чтобы вернуть долг. Торговцы и производители, взявшие кредиты для удовлетворения нового спроса, обнаруживают, что их сбыт не только перестал расти, но упал ниже, чем до расширения бизнеса. Вся эта история может растянуться на десятилетия, но итог всегда один.

Проедатели сбережений, должники и прочие недовольные

Тот же эффект имеет место при расходовании сбережений на потребление. На макроэкономическом уровне «проедание сбережений» возникает само по себе и дает поразительно приятные результаты. Но проблема с проеданием сбережений в том, что оно не может длиться долго. Сбережения довольно скоро заканчиваются. После этого, нравится вам это или нет, приходится опять экономить и копить. Добродетель растрачивания больше, чем человек может себе позволить, превращается в порок бережливости: предприятиям по-прежнему приходится платить заработную плату, но объем продаж недостаточен.

Решающий момент, и порой безо всяких видимых причин, настает, когда должники и моты признают, что так дальше продолжаться не может. Уверенность, которая помогала им так беззаботно брать в долг и тратить, начинает слабеть. Вначале возникает беспокойство: а вдруг их расчеты не оправдаются? Они говорят себе: а что если, вопреки прогнозам, акции перестанут расти? Возникает тревога: а что если перестанут расти цены на недвижимость, а вдруг они, не дай бог, упадут? Люди начинают колебаться: «Может, стоит подождать с покупкой нового автомобиля… или более просторной квартиры?» Результатом этих колебаний становится снижение продаж, которое порождает тревогу и расстройство во всей системе. Компании нанимают меньше работников. Расходы на сверхурочные сокращаются. Проекты расширения производства вначале откладываются, а потом и вовсе отвергаются. Прибыли падают. Инвесторы отшатываются. Когда начинается падение продаж и капитализации активов, инвесторы начинают избавляться от акций и недвижимости по все более низким ценам. Воцаряется совсем иная атмосфера. Безграничная уверенность уступает место духу покорности, безысходности и даже паники. Наступает время платить по счетам.

В нижней точке цикла последствия сжатия кредита столь же мучительны, сколь приятны бывают удовольствия фазы подъема. Прежде доходы росли без соответствующего увеличения расходов на заработную плату, теперь доходы падают без компенсирующего роста сбережений. Обычно в ходе рецессий компании сокращают расходы на заработную плату. Потребителям, тем же работникам, приходится снижать траты. Продажи падают, но корпорациям хотя бы удалось для сохранения прибыльности уменьшить издержки. Но когда потребители начинают экономить и откладывать деньги или выплачивать долги, продажи и прибыль находятся в жалком состоянии. При том же самом доходе (или, с точки зрения предпринимателя, при тех же издержках на заработную плату) потребители тратят меньше денег. Результаты оказываются ужасными и могут стать лишь еще хуже, когда компании – для сохранения прибыльности – отвечают на падение продаж сокращением заработной платы. Вот тогда у потребителей и в самом деле оказывается меньше денег, и они еще в большей степени снижают свои расходы.

Третий закон Ньютона приложим не только к физике, но и к экономике. Каждое действие производит равное по силе противодействие. Пузырь, созданный ростом долгов и расходов, схлопывается и превращается в антипузырь усиленных сбережений, банкротств и списания безнадежных долгов. Именно это и произошло в Японии в январе 1990 г. после схлопывания пузыря.

Крах экономического миража

Обеспокоенный ростом цен на недвижимость, Банк Японии решил вмешаться. В конце мая 1989 г., впервые за девять лет, учетная ставка была увеличена с 2,5 до 3,25 %. С января по июнь этого года процент по краткосрочным кредитам вырос на целый процентный пункт, что, вполне возможно, было также результатом ужесточения условий операций Банка Японии на открытом рынке.

11 октября 1989 г. учетная ставка поднялась до 3,75 %, а ставка по краткосрочным кредитам продолжала расти и к концу года составила 6,25 %, т. е. всего на 0,25 % отличалась от ставки, существовавшей в США через десять лет как раз перед началом бума.

29 декабря 1989 г. индекс Nikkei Dow достиг пикового значения – 38 915 пунктов. За следующий 21 месяц он упал на 38,5 %. Но все это время цены на недвижимость, регистрируемые Японским институтом недвижимости, продолжали расти. Лишь через два года, в 1991 г., цены на недвижимость достигли максимума – на 15 % выше, чем в конце 1989 г. Но в некоторых районах рост цен был намного сильнее: в префектуре Тиба, например, цены на недвижимость выросли более чем на 90 %.

Для сравнения: американский фондовый рынок достиг пика почти десять лет спустя – 31 декабря 1999 г. За следующие 33 месяца индекс S amp; P 500 упал на 45 %, т. е. сильнее, чем в Японии. За тот же самый период цены на жилые дома в США выросли почти так же, как в Японии. Согласно индексу ипотечной ассоциации Fannie May, цены выросли – вот поразительно – на те же 15 %.

По всем экономическим и финансовым показателям за 1989 г., положение Японии накануне падения фондовой биржи было очень хорошим. Инфляция была незначительной: индекс потребительских цен увеличивался на 3 % в год (как и в Америке через десять лет). Безработица оставалась рекордно низкой. По всем внешним признакам дела обстояли лучше некуда: Япония сумела добиться немыслимого, по мнению большинства экономистов, результата – полная занятость при низкой инфляции, высокие темпы роста, значительный рост цен на акции и недвижимость и при всем при этом большой профицит торгового баланса. Кто мог усомниться, что японцы благословенны больше всех других народов? Или что они самые толковые?

Ставки растут, акции падают, а долги не возвращаются

В конце января 1990 г. индекс Nikkei 225 за три дня упал на 5 %. Инвесторы проигнорировали это. В феврале индекс упал за три дня еще на 4,3 %. Финансовые издания опять оставили это практически без внимания. Вяло отмечалось лишь, что курс акций падает «безо всяких видимых причин».

А тем временем процентные ставки росли. Доходность долгосрочных государственных облигаций поднялась до 7,3 %. Коммерческие банки повысили процент для первоклассных заемщиков до 6,25 %. 20 марта 1990 г. Банк Японии, все еще пытавшийся выпустить воздух из пузыря, поднял учетную ставку до 5 %. Курс акций продолжал падать.

Вторжение Ирака в Кувейт 2 августа 1990 г. вызвало напряжение на мировых рынках. В ожидании роста цен на нефть индекс Nikkei 225 за один день упал на 11 %. Банк Японии в очередной раз повысил учетную ставку – до 6 %. Акции по-прежнему падали.

Цены на землю также начали слабеть. Хотя общее повышение цен на недвижимость продолжалось, в середине 1990 г. началось падение цен на земельные участки в самых дорогих городских районах. В 1990 г. стоимость недвижимости в шести крупнейших городах Японии сравнялась с величиной ее ВВП. К концу 1993 г. цены упали в 2 раза, т. е. стали меньше на половину ВВП. Банковское кредитование, расширявшееся в фазе бума и раздувания пузыря, поддерживалось ростом цен на недвижимость. Следующая фаза была очевидна и неизбежна – займы на триллионы иен перестали возвращаться.

Потерянное десятилетие

В следующие десять лет рост был крайне медленным или даже отрицательным. Прометеев огонь в глазах японцев угас. Компьютеры и Интернет – два родственных изобретения, которые, по словам Пола О'Нила, министра финансов США, резко повысили производительность экономики и открыли американцам новую «золотую эпоху процветания» – японцев ничем подобным не одарили.

Сжималась не только экономика Японии, но и ее население. Кроме того, население старело: в Японии доля населения старше 65 лет больше, чем в любой другой крупной стране. Одной из причин этого было снижение рождаемости ниже уровня 2,08 на одну женщину, т. е. ниже уровня воспроизводства населения. Средняя японка рожает за свою жизнь 1,34 ребенка. Поэтому население Японии одно из самых старых в мире – каждому пятому японцу больше 65 лет.

Но летом 1992 г., через 30 месяцев после начала экономического кризиса, вряд ли хоть кто-то верил, что вызывавшая зависть японская экономика попала в серьезный переплет.

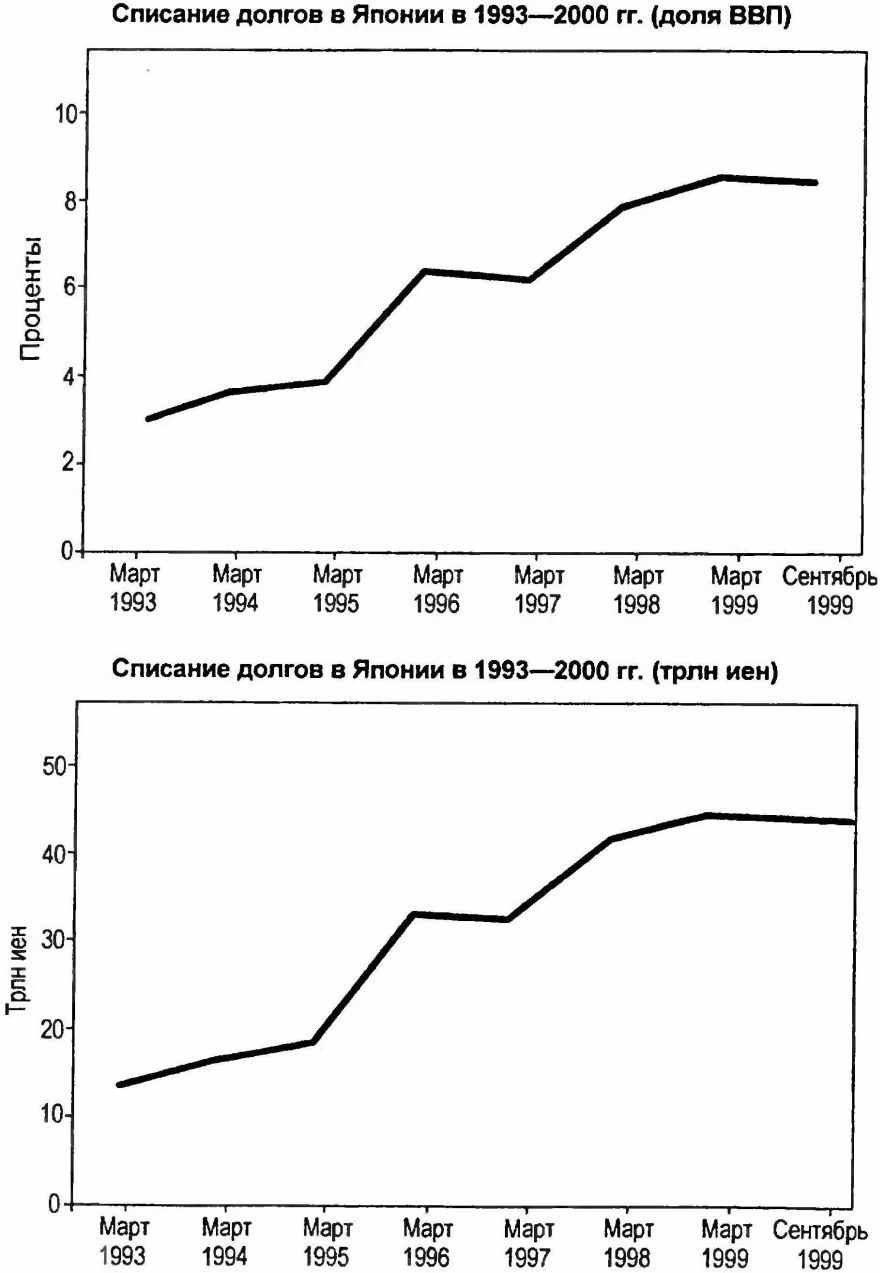

В номере от 11 июля 1992 г. журнал Economist опубликовал обзор: «Как Япония переживет спад» (How Japan Will Survive Its Fall). Отметив рост потребительских расходов на 3,3 % за I квартал 1992 г., в обзоре был сделан вывод: «Не следует путать спад в Японии с рецессией в западном стиле. Вот почему Японию ждет новое оживление» (рис. 4.2).

Рис. 4.2. Потерянное десятилетие. Вместо того, чтобы, как в прежние кризисы, пройти через быстрый и эффектный крах, японская экономика в 1990-е годы продолжала мучительно медленно избавляться от безнадежных долгов.

«Большая часть потерь от экономического спада легла па финансовый сектор и на владельцев недвижимости. Высокая занятость поддерживает уверенность потребителей, – объяснил Economist. - Много говорят о падении… производственных инвестиций. Но почти втрое большие потребительские расходы выросли в первом квартале этого года на 3,3 %… Япония сможет избежать глубокого спада главным образом потому, что ее фискальная и денежная политика разумнее, чем в любой другой индустриальной стране. Это дает правительству больше средств для отражения глубокого спада».

«Богатство ускользает от нас»

Economist ошибся практически во всем. Японская экономика не дождалась оживления. Высокая занятость недолго поддерживала уверенность потребителей: потребительские расходы упали. А считавшаяся разумной и выверенной фискальная и денежная политика оказалась совершенно неадекватной.

1 июля 1991 г. Банк Японии сделал то, что делает любой центральный банк во время спада, – ослабил кредитно-денежную политику. Учетная ставка была снижена с 6 до 5,5 %. Это было лишь начало серии снижения процентной ставки, повторенное в январе 2001 г. в Соединенных Штатах. К сентябрю 1993 г. учетная ставка упала до 1,75 %, самого низкого уровня в истории банка. Однако рецессия продолжалась до конца 1993 г., и это оказался не предел понижения: в апреле 1995 г. Япония еще раз снизила учетную ставку на целый процентный пункт, доведя ее значение, по словам Financial Times, «практически до нуля».

Более того, номинальные темпы экономического роста, которые в период раздувания пузыря составляли около 7 %, в начале 1990-х годов застыли на нуле. Прибыль в промышленности упала почти на 25 % в 1991 г. и еще на 32 % в 1992 г. Количество банкротств выросло, особенно в сфере финансов и недвижимости.

Банки, столь охотно раздававшие ссуды в период роста цен па недвижимость, неожиданно обнаружили, что кредитовать почти некого. Рейтинги банков упали. Резервы на списание кредитов выросли. В 1993 г. банки списали безнадежных долгов на 4,3 трлн иен, а в 1994 г. – на 5,7 трлн иен. Но до полного избавления от безнадежных долгов было еще далеко. Самый сильный удар японским банкам предстояло получить через десять лет. 22 января 2003 г. крупнейший японский банк Mizuho Holding объявил о 1950 млрд иен убытков и о 2000 млрд иен безнадежных долгов.

До 1994 г. в Японии продолжался рост потребительских цен. Много говорили о том, что кризис удастся преодолеть благодаря сохранению высокого уровня потребительских расходов, а также фискальной и кредитно-денежной политике правительства. Но в середине 1994 г. – ровно через четыре с половиной года после начала спада – потребительские цены начали падать. Впервые со времен Великой де прессии экономика развитой страны переживала дефляцию потребительских цен.

С падением цен Япония вошла в редкую и тревожную фазу своей финансовой истории. После Второй мировой войны в мире не происходило ничего подобного, а потому и лекарств от этого не было. «Богатство ускользает от нас»,48 - заявил в интервью журналу Time бывший заместитель министра финансов Эйсукэ Сакакибара осенью 2002 г., через десять лет после начала кризиса. Почему цены начали падать? Потому что потребители перестали покупать, объяснили экономисты. Почему же они перестали покупать? А потому что цены начали падать.

По всему архипелагу потребители сокращали расходы (если им вообще было еще что расходовать), банки отказывали предприятиям в кредитах, а предприятия снижали заработную плату и увольняли работников. Японцы начали делать покупки в магазинах подержанных товаров. Сообщали, что жители фешенебельных районов подбирают выброшенную на свалки мебель. Банки были настолько перегружены безнадежными долгами, что не имели ни желания, ни денег, чтобы помогать в раскрутке новых предпринимательских идей.

Центральный банк Японии и правительство пытались решить проблему привычными методами – печатали деньги и удешевляли кредит. Мало того, что центральный банк уменьшил учетную ставку почти до нуля и сильно понизил ссудный процент, но еще и государство начало программу общественных работ, ставшую мечтой производителей бетона во всем мире.

Алекс Керр оплакивает разрушение в своей книге «Псы и демоны: взлет и падение современной Японии» (Dogs and Demons: The Rise and Fall of Modern Japan): 49

Можно считать доказанным, что Япония превратилась в самую безобразную страну мира. Это утверждение может показаться поразительным и даже нелепым читателям, знакомым с: Японией по туристическим брошюрам, живописующим храмы Киото и гору Фудзи. Реальное положение дел знают те, кому выпала возможность здесь жить или путешествовать: исконные леса сведены, а вместо них насажены промышленные кедровники; реки запружены, а морские берега укреплены бетоном; холмы срыты, потому что нужен был гравий для строительства плотин и портов; горы покрыты сетью губительных для природы и ненужных дорог; сельская местность утопает в море промышленных отходов.

По всей стране люди работают над изменением ландшафта. Бригады строителей устраивают на крошечных ручьях мощные стремнины, где вода струится по бетонным плитам шириной в 10 м и более. Дорожники напрочь сносят динамитом вершины холмов. Инженеры отводят реки в бетонные желоба, так что исчезают не только берега, но и дно реки. Речное управление запрудило или изменило течение 110 из 113 крупных рек Японии. Тем временем Министерство строительства Японии планирует добавить к более чем 2800 существующим плотинам еще 500.

Японское правительство действует в точном соответствии с рекомендациями Кейнса – оно тратит деньги. В годы бума и «мыльного пузыря» фискальная политика правительства была консервативной, но в 1990-х оно устроило, по словам Алена Бута, вакханалию «оплачиваемого государством вандализма»,50 для чего в 2002 г. бюджетный дефицит был доведен до 5 % ВВП. Начавшееся в 1990-е годы строительство дорог в никуда, бетонных набережных, мостов и плотин привело к тому, что в расчете на квадратную милю территории в Японии забетонирована в 30 раз большая поверхность, чем в Америке. Одержимость японцев бетоном дошла до абсурда: в 1996 г. корпорация Shumizu объявила о планах строительства отеля на Луне с использованием специально разработанной техники изготовления цемента на лунной поверхности!

И главное, эти бесполезные, надуманные проекты раздули государственный долг с 60 до 150 % ВВП. К концу 1990-х годов долг японского правительства в 15 раз превышал налоговую базу или был почти вдвое больше предшествующего исторического рекорда – государственного долга Британии в межвоенный период.

Дело Оноуэ

Если на токийскую фондовую биржу и на рынок недвижимости «потерянное десятилетие» 1990-х годов принесло спад, то в сфере финансовых скандалов, в которые оказались втянутыми многие банки и брокерские фирмы островов, оно вызвало бум. Репутации рушились; состояния исчезали; некоторые кончали жизнь самоубийством… Обычное дело после большого «мыльного пузыря».

Одним из наиболее примечательных скандалов стало дело Нуи Оноуэ. Это было странное дело. Даже изучив несколько отчетов об этом деле, нормальный западный читатель в конце концов вообще перестанет что-либо понимать. Было ли настоящее имя этой дамы Нуи Оноуэ или Оноуэ Нуи? Репортеры, кажется, так и не пришли к единому мнению. Ходили слухи о ее связях с буракумин,51 с преступным миром и миром животных. В частности, внимание привлекла ее любимая керамическая жаба. В те годы, когда японский фондовый рынок был чуть ли не больше Нью-Йоркской фондовой биржи, мадам Нуи была крупнейшим частным игроком рынка акций. Промышленный банк Японии и его филиалы ссудили 61-летней незамужней женщине 240 млрд иен. Имея 3,1 млн акций, она была крупнейшим акционером Международного банка Японии. Кроме того, ей принадлежали 8 млн акций банка Dai – Ichi Kangyo, 2 млн акций банка Sumi tomo, б млн акций энергокомпании Tokyo Electric Power, 3 млн акций Fuji Heavy Industries и 3 млн акций корпорации Toshiba.

Хотя никто наверняка не знал источников ее сказочного богатства, эта женщина стала главой своего рода культа. Бизнесмены в синих костюмах появлялись в двух ее ресторанах в убогом районе Осаки и оставались там до утра. Чем они там занимались? Как писали репортеры, они присутствовали при причудливых полночных ритуалах, которые совершала мадам Нуи, прося божества о помощи. Считалось, что «темная повелительница из Осаки» связана не только с бураку мин, но и с миккио – экзотичным буддистским культом.

В августе 1991 г. женщину арестовали и обвинили в использовании мошенничества при получении ссуд. Позднее стало известно, что ее долги превышают 400 млрд иен и что ей грозят банкротство и тюрьма. Этот скверный скандал день ото дня разрастался, пока в него не был втянут ряд крупнейших банков страны, и поползли слухи, что к делу причастны влиятельные фигуры преступного мира. Позднее в том же году, 22 октября, вышел в отставку председатель Промышленного банка Японии Канэо Накамура.

Модные в 1980-е годы нелепости в 1990-х начали расползаться по швам. Поразительно, но руководители центрального банка, министры финансов и прочие мастера экономического цеха оказались не в состоянии залатать прорехи. Поначалу мало кто мог в это поверить – ткань казалась весьма прочной. Но в январе 1990 г. слабости стали очевидны. После этого более десяти лет японская экономика была охвачена дефляцией. Рост ВНП в 1992–1995 гг. составил менее 1 % в год.

К концу десятилетия плоды 17-летнего роста фондового рынка были уничтожены. Летом 2001 г. индекс Nikkei упал до 10 977, т. е. впервые с 1984 г. стал меньше отметки 11 000. За 11 лет индекс Nik kei Dow упал с 40 000 до 11 000 и, таким образом, владельцы акций потеряли 75 % своих средств. Безработица в Токио, когда-то близкая к нулю, выросла до 5 %, почти до американского уровня. Совпали даже темпы роста ВВП в Японии и в США – меньше 1 %. Но если для США это был низший показатель за восемь лет, то для Японии – средний показатель за восемь лет.

Если бы Алан Гринспен смог продемонстрировать приписываемые ему магические способности на другом конце мира, он бы предотвратил множество личных трагедий. В конце столетия так много японцев стало бросаться под колеса поездов, что железные дороги установили на станциях зеркала, чтобы самоубийцы «подумали» прежде, чем прыгать.52

Очевидные параллели

За два года с декабря 1989 г. японский фондовый рынок упал на 40 %. Но японская экономика при этом держалась неплохо. Рост ВВП стал отрицательным только в 1992 г. Капиталовложения резко сократились, но потребительские расходы были по-прежнему высокими. В течение двух лет после падения рынка акций цены на недвижимость продолжали расти. Параллели с тем, что произошло через десять лет в Америке, настолько очевидны, что можно воспроизвести события по тогдашним газетным заголовкам: «Американская экономика выглядит жутко похожей на японскую, какой она была после того как пузырь лопнул», – гласил подзаголовок в Economist в июне 2002 г. «В последние два года американская экономика во многих отношениях является точной копией японской сразу после того, как пузырь лопнул», – продолжал журнал.53

В США, как и в Японии, никто не ждал спада, и мало кто заметил его начало. Даже когда в марте 2001 г., по оценкам Национального бюро экономических исследований, начался кризис, ведущие экономисты оспорили это. «В целом все свидетельствует о снижении темпов экономической активности, – заявил 22 февраля 2001 г. главный экономист Conference Board, – и ничто не предвещает рецессии».54 Официально рецессия началась через семь дней. Но тогда Федеральный резерв не обратил на это внимания.

«Перри из Федерального резерва говорит, что в США нет рецессии», – сообщило 5 апреля 2001 г. Bloomberg News, ссылаясь на утверждение Роберта Перри, президента Федерального резервного банка Сан-Франциско. «В США нет рецессии, Федеральный резерв должен сохранять бдительность», – добавил 4 апреля Майкл Москоу, президент Федерального резервного банка Чикаго.

«Мактир из Федерального резерва говорит, что в экономике США нет рецессии», – в тот же день согласился президент Федерального резервного банка Далласа. Ничто не подтверждается, не будучи прежде трижды опровергнутым.

«Не думаю, что сравнение уместно», – сказал министр финансов США Пол О'Нил в ноябре 2002 г. в связи с вопросом о Японии. «Их экономика не является открытой, – продолжил он. – Для нашей экономики настоящим благом является открытость и то, что мы впустили сюда конкурентов, иностранных поставщиков со всего мира…»

«Экономисты говорят, что в Америке вряд ли возможна дефляция по японскому образцу, – говорилось в ноябре 2001 г. в статье в Wall Street Journal, – потому что руководство США отреагировало на замедление экономического роста намного быстрее, чем японское».

Большинству американцев это было неинтересно, но немногих экономистов этот вопрос преследовал как нераскрытое убийство. Нам казалось, что американская экономика следует сценарию, написанному в Японии. Если не считать отдельных импровизаций и учесть значительные культурные различия, в Америке в 1995 – 2001 гг. сюжет развивался точно так же, как в Японии в 1985–1991 гг.

Чем больше перемен, тем больше все остается по-старому

Фабула была той же («чем больше перемен, тем больше все остается по-старому») – горячечная новая эра наталкивается на ледяную реальность рынка. Предмет страсти был тот же – инвесторы валяли дурака, т. е. в погоне за финансовыми активами перли напролом, отбросив все представления о разуме и достоинстве. Первые два акта были одинаковы – рост напряжения на фондовой бирже и распродажа по дешевке, когда наступил критический момент.

Но теперь настало время третьего акта, поднимается занавес и… американская аудитория надеется на чудо. В отличие от одураченных японцев американские инвесторы и потребители истово верили, что их спасет быстрый и не безошибочно действующий герой – Алан Гринспен. Гринспен, сверкая мечом усекновения процента, срезал учетную ставку на 450 базисных пунктов (т. е. на 4,5 %. – Перев.) за десять месяцев, тогда как японский центральный банк растянул этот «подвиг» на четыре года. Настроенные «по-бычьи» экономисты думали, что именно скорость окажется решающим фактором.

Большинство экономистов не имело представления, когда начнет расти японский рынок, потому что они прежде всего так и не поняли, почему его потянуло вниз. При этом они продолжали верить, что низкие процентные ставки спасут США. В апреле 1992 г., когда индекс Nikkei опустился аж до 17 000 (с 39 000 всего полтора года назад), дюжина ведущих прогнозистов дружно предсказывала, что Японию ждет экономический рост и подъем курса акций. Прошло 10 лет – и что мы имеем: индекс Nikkei так и колеблется на уровне 10 000, а японская экономика переживает четвертую рецессию за последние десять лет. При этом ставка краткосрочного кредита в Японии уже более пяти лет «практически равна нулю».

В США просвещенные чиновники действовали без промедления. Федеральный резерв урезал процентные ставки на 4,5 процентных пункта в первые же десять месяцев, тогда как японскому центральному банка, напомним, потребовалось для этого четыре с половиной года. Конгресс спешно утвердил расходование 100 млрд долл. для стимулирования экономики, а японский парламент действовал менее оперативно. Поможет ли делу такая быстрота реакции американского руководства? Можно ли избавиться от разбухших на дешевых кредитах избыточных мощностей с помощью впрыскивания в экономику дополнительного кредита, только еще дешевле и быстрее?

Японские инвесторы напрасно ждали перелома и подъема экономики. Попытки «реформирования и перестройки», когда японские корпорации стремились использовать американские программы повышения прибыльности – слияния, поглощения, сокращения расходов, несколько раз за период 1990 – 2000 гг. привлекали внимание инвесторов к японским акциям. Фирмы Уолл-стрит любят программы реструктуризации. В 1980-е годы они хорошо зарабатывали, помогая американским компаниям освоить практику Japan Inc. Теперь они пытаются заработать, помогая японским компаниям освоить американские модели.

Отсутствие воображения

Год за годом японские компании объявляли об очередных планах реструктуризации. И японское правительство объявляло об очередных реформах, в том числе о мерах фискального стимулирования. Бюджетное стимулирование было настолько масштабным, что государственный долг вырос на ИЗО млрд долл., так что отношение госдолга к ВВП выросло с 60 % в 1992 г. до 100 % с лишним в 1999 г.

Увы и ах, но усиленные стимулы давали все меньшую отдачу в виде экономического роста. В период 1996 – 2000 гг. дефицит бюджета вырос с 4,3 до 7,2 % ВВП, а реальные темпы роста упали с 5,1 до 1,2 %. Японские потребители упрямо не желали тратить деньги: они их накапливали и выплачивали долги. Они накапливали финансовые активы, а не дома на океанских побережьях.

В чем бы ни заключалась ошибка японцев (никто точно не знал, в чем), американцы были уверены, что сумеют не повторить ту же ошибку. В конце концов, американцы вовсе не фанатики сбережений. У них не было огромного профицита торгового баланса. Они готовят свое блюдо. У них во главе Федерального резерва «везучий Ал» Гринспен, а не какой-то нервный банкир, который перед лицом трудностей бросается под колеса электрички.

Случившееся с Японией было настолько беспрецедентным, что в конце 1990-х экономисты, как мы отметили выше, просто не могли поверить в это и совершенно не могли вообразить, что такое будет продолжаться. Но оно продолжалось. В то время, как Америка наслаждалась грандиозным бумом (и пузырем), японские экономика и фондовый рынок были вялыми и безжизненными.

«Правительство Японии предупреждает о предстоящем медленном росте и трудностях», – сообщал заголовок в Financial Times. Новости из Японии практически не изменились с той поры, как в 1991 г. Джордж Буш-ст. бросил упрек в адрес премьер-министра Миядзавы. С тех пор все новости были скверными.

Обозреватели, аналитики и экономисты, которые совсем недавно усердно объясняли, почему японцам еще долго будет принадлежать ведущая роль в мировой экономике, а потом – почему спад не может быть продолжительным, теперь принялись доказывать, что Япония не может рассчитывать на скорое оздоровление экономики. Проявляя поразительное отсутствие воображения, они подхватили знакомые аргументы, только раскручивали их теперь в обратном направлении. Японское правительство несовременно, менеджеры некомпетентны, а японские рабочие так и не поняли, что секрет здоровой экономики состоит в расходах и получении кредитов. Финансовые издания редко когда проявляли такое единодушие, как в конце 1990-х годов в связи с Японией. Каждый заголовок напоминал об экономической агонии страны. Вот типичные образцы: «Акции упали до еще более низкого уровня», «В Японии стремительно растет безработица» (до самого высокого уровня после окончания Второй мировой войны), «Объем производства в японской промышленности падает уже пятый месяц».

Все сравнения, разумеется, хромают. Каждая ситуация уникальна. Всякий день – новый. Но новизна ситуаций зачастую бывает менее поучительна, чем их схожесть, потому что ведь многое повторяется. В середине 1980-х годов в Японии царил энтузиазм по поводу микросхем памяти и автомобилей. В середине и конце 1990-х воображение американцев будоражили Интернет и телекосмос.

В Северной Америке телекоммуникационные компании истратили миллиарды долларов на прокладку миллионов миль оптоволоконных кабелей. В то время говорили: «Ты их проложи, а клиент сам придет». Но когда их проложили, для удовлетворения потребностей оказалось достаточно менее 3 % имеющейся пропускной способности. А тут уж без разницы – Америка это или Япония, но избыточные мощности всегда приводят к падению цен и прибыли.

Другим несущественным различием между Японией и США была концентрация безнадежных долгов в японских банках, в то время как в Америке, как тогда считали, ничего подобного не было. Но если в Японии безнадежными были долги компаний, то в Америке новаторски настроенные кредиторы владели безнадежными потребительскими долгами, безнадежными закладными, ну и, разумеется, безнадежными долгами компаний.

В США задолженность корпораций действительно была намного меньше, чем в Японии (в Японии задолженность корпоративного сектора дошла до 225 % ВВП, а в США, по данным Федерального резерва за 2002 г., лишь до 55 %). Но из этого не следует, что здесь не было таких же – или еще больших – излишеств, которые может скорректировать только спад. Значительная часть выданных в США потребительских кредитов, например, сопоставима по качеству с безнадежными долгами, обескровившими японские банки. Но в отличие от Японии, где уровень личных сбережений никогда не падал ниже 12 %, американцы в этом никогда не были сильны – в конце 1994 г., перед началом пузыря, уровень личных сбережений составлял 6,5 %, а к концу 1990-х он сошел почти до нуля.

Коллективные галлюцинации

Хотя к концу бума американский бизнес был в сравнительно лучшей форме, чем японский, зато американские потребители были в худшей форме. А что будет, когда они больше не смогут оплачивать счета? Окажется ли американский капитализм более устойчив по отношению к зомбированным избирателям, чем был японский по отношению к зомбированным отраслям? Ответа мы не знаем, но думаем, что скоро он станет известен.

Японцам иллюзию богатства внушил немыслимый рост цен на недвижимость. В Соединенных Штатах рост цен на жилье был умеренным, если не считать таких районов, как Манхеттен и Кремнивая долина, где он был непомерным. Но американцам ту же иллюзию внушал ежедневный рост курса акций. В Америке больше людей владеют акциями, чем в Японии. К концу столетия акции составили 30 % финансовых активов домохозяйств. В Японии пик этого показателя был достигнут в 1990 г. – 16,5 %.

Параллели были очевидны для всех.

Однако пока в США дела шли хорошо – в конце 1990-х годов, американцы не обращали внимания на сходство. Если американская экономика выигрывала или казалось, что выигрывала, от каждого благоприятного предзнаменования и всех сложившихся преимуществ – от информационной и технологической революции до окончания холодной войны, то японская экономика оставалась столь же одинокой и вялой, как вышедший на пенсию налоговый инспектор. За считанные годы Япония, бывшая прежде кумиром всего мира, превратилась в объект открытого презрения. В 1989 г. американские бизнесмены, в буквальном смысле слова, выпрямляли волосы и красили их в черный цвет из раболепного желания походить на японские ролевые образцы. Спустя несколько лет они уже предлагали японцам рекомендации и чуть ли не оскорблялись, когда их отвергали.

Но важнейшее сходство между экономиками Америки и Японии лежало прямо на поверхности, и его никто не замечал: никогда прежде столь большое число людей не проявляло такого острого интереса к фондовому рынку и экономике. Никогда прежде рынки так не зависели от настроений и поведения толпы. И в Японии и в США на пике пузыря люди поверили, что в их экономике есть что-то столь исключительное, что обычные правила и ограничения больше не действительны.

Отбросив сдержанность, люди покупали акции по абсурдным ценам и считали это разумным, потому, что верили, что через месяц цены станут еще более абсурдные. Подобным же образом они не видели причин для ограничения займов и расходов. А зачем? Ведь дела идут все лучше и лучше: в Японии в период бума и пузыря инвестиции почти удвоились и банки без счета кредитовали крупные отрасли. Вот и в Америке в период 1992 – 2000 гг. сумма инвестиций на душу населения удвоилась. «В обоих случаях, – комментирует гарвардский экономист Джеффри Фрэнкел, – люди решили, что устройство экономики стало радикально иным. Люди решили, что нашли эликсир вечной молодости».55

Какие еще зомби?

Проблема заключалась в том, что в последние годы «мыльного пузыря» прибыли начали сокращаться, так что предприятия не могли погасить долги. Когда активы (в форме акций и недвижимости), обеспечивающие кредит, дешевеют, страдает вся экономика. Все катится вниз – капиталовложения, занятость и потребительские расходы.

Общеизвестно, что в Америке доля корпоративных долгов в банковских кредитных портфелях не доходила до 60 %, как в Японии. Главным источником средств для американских корпораций был рынок ценных бумаг, и оптимисты утверждали, что именно поэтому удастся намного быстрее восстановить равновесие. (Ликвидация одной лишь «Большой пятерки» – Enron, Worldcom, Quest, Tyco и Computer As sociates – уменьшила совокупную задолженность корпораций почти на полтриллиона долларов.)

В Японии стремление сохранить мечту было почти непреодолимым. Благодаря дешевому кредиту до сих пор живы компании, которым давно уже следовало бы исчезнуть.56 На заемные деньги компании-«зомби» до сих пор покупают производственные ресурсы и выплачивают заработную плату. Компания Matsushita Electrical Industrial, например, в 2001 г. потеряла более 2 млрд долл. При этом она отказывается уволить хоть одного из 130 тыс. своих работников. Японским компаниям не так уж трудно оставаться на плаву: низкий процент и мягкая кредитная политики делают выживание простым и легким.

Японским компаниям не только было легко занимать деньги, для них это было почти обязательным. Правительство, банкиры, промышленники – все поддерживали друг друга, даже когда это, на первый взгляд, противоречило их собственным интересам. Через Банк Японии правительство обеспечивало экономику деньгами под ничтожный процент. Банкиры снабжали деньгами даже неплатежеспособных клиентов. Вот показательная история. Банк Shinsei, принадлежащий нью-йоркской компании Ripplewood Holdings, получил из регулирующего агентства распоряжение ссужать деньги клиентам, которые без этой поддержки могут обанкротиться. Компании брали кредиты даже когда в них не нуждались – важно вести себя как хороший партнер. Такие условия кредитования помогли остаться на плаву компаниям-вампирам. Пытаясь с помощью дешевых денег быстро покончить с рецессией, японские власти сделали ее почти вечной.

Между тем американские эксперты отрицают существование феномена «зомби» в экономике своей страны. «У нас просто нет времени на зомби», – объяснил один из них. В американской версии капиталистической легенды рынок быстро вгоняет осиновый кол в самое сердце умирающей компании и спасает интересующихся акциями горожан от жуткой опасности повстречать в ночи этого вурдалака.

Впрочем, согласно Майклу Левитту из Harch Capital, этот миф очень далек от реальности. «Экономику США преследуют компании-вампиры, – сообщил он в номере бюллетеня НСМ Market Letters от 15 октября 2002 г., - практически мертвые для своих кредиторов, по пугающе активные для конкурентов». Левитт отмечает, что компании WorldCom, William Communications и Global Crossing, уже подав прошение о банкротстве, продолжали «подъедать то, что должно было бы достаться их еще живым конкурентам».

Отрасль авиаперевозок США, к примеру, десятилетиями давала прибежище призракам. «Компании Eastern, Panam, Continental, Braniff и другие, – пишет Левитт, – умудрились выжить после банкротства (иногда не единожды), чтобы пировать за счет компаний American, UAL, U. S. Air и Northwest. Получив дозволение ходить по земле, эти обескровленные, но все еще живые компании-вампиры, восстав из банкротства, создают себе подобных тем, что искажают структуру издержек и конкурентное равновесие в своих отраслях».

Фиаско центральных банков – моралите

Так что же за проблемы терзали Японию? Разве у нее не было центрального банка? Уж что-что, но в японской экономике роль Банка Японии еще нейтральней, чем Федерального резерва в США. Так в чем была проблема с их центральным банком? Почему г-н Хаями или г-н Миэно не смогли совершить подвиг по спасению экономики, на который считают способным их американского коллегу, г-на Гринспена?

Есть много объяснений. Любой компетентный редактор полосы редакционных комментариев скажет вам, что японцы «не смогли перестроить» свою экономику. Возможно, у него есть точное определение этого выражения, хотя вряд ли. К перестройке обычно прибегают, когда не срабатывают привычные методы – кредитно-денежная и фискальная политика.

А в Японии они явно не сработали. Японские власти снижали процентные ставки, пока это не превратилось в даровую раздачу денег, и тратили их, пока не дошли до грани банкротства. Несмотря на эти усилия, коллективизм и энергия сотрудничества, бывшие источником успеха японской экономики, теперь мешают выправить положение. Миэно, Мацусита и Хаями57 ничего не добились понижением процентных ставок. Собственно говоря, они, видимо, лишь оттянули наступление судного дня, превратили спад в то, что Пол Кругман называет «продолжительной, вялотекущей депрессией».58

Кругман продолжает: «Хотел бы я быть уверенным в том, что безрадостный опыт Японии не имеет отношения к США. Конечно, наши страны во многом очень разные. Но существует определенное сходство между тем, что случилось в Японии десять лет назад, и тем, что началось в экономике США всего несколько недель назад. Рассказ о японских событиях звучит так, будто это моралите, поставленное специально нам в поучение и назидание».

Разве это не в обычае Природы разыгрывать моралите специально для вразумления американских инвесторов и политиков? Разве она не предупреждала Цезаря о мартовских идах? И не она ли выпустила на улицы Нью-Йорка молодых людей в до блеска начищенных ботинках, чтобы раздавать подсказки о будущем курсе акций? Не она ли в полный голос поведала о катастрофических итогах похода Наполеона в Россию гитлеровским генералам, когда те пересекали Березину? Кто другой поместил фотографию Безоса на обложку Time, когда акции Amazon. com шли по 100 долл… и бил в колокола в самый разгар американского пузыря посредством восхитительно абсурдных высказываний тех, кто должен был бы разбираться в этих вопросах?

Впрочем, мир и не должен замечать эти слабые проблески будущего. Иначе история была бы столь же скучной и бессмысленной, как пленарные заседания Конгресса. Шалтай-Болтай никогда не спускается со стены тихо и спокойно – он падает!

На самом деле, американский спад может оказаться похуже японского: в отличие от японцев, профинансировавших бум своими личными сбережениями, разгул потребительских расходов в США оплачивали не американцы. Он был оплачен деньгами иностранцев. Иными словами, только доброта иностранцев, пожелавших вложить свои излишние доллары в экономику США, сделала возможным безрассудные траты американских потребителей.

Федеральный резерв встревожился

В Федеральном резерве работают тысячи экономистов. Они проводят исследования и пишут отчеты с таким, например, названием: «Нахождение числовых значений высокоагрегированных экономических моделей с использованием path-following-алгоритмов на примере виноделия». Возможно, эти статьи никто никогда не читает (даже их авторы), но та, что появилась на свет весной 2002 г., стала в своем роде бестселлером.

Работа «Предотвращение дефляции: уроки японского опыта 1990-х годов» была опубликована Федеральным резервом в июне 2002 г. Если бы ее опубликовали раньше, скажем, на два-два с половиной года, ее почти наверняка никто бы не заметил, как и все остальные публикации Федерального резерва. Потому что в то время вряд ли кто-нибудь поверил бы в полезность изучения японского опыта. Японцы, заброшенные на другой край планеты, казались безнадежно оторванными от реальности и неспособными что-либо сделать правильно. Америка же пи в чем не могла ошибиться. Но ведь чуть ли не главная прелесть этого старого шарика, на котором мы живем, в том, что он вертится.

Пока США наслаждались солнечным бумом, таким ярким, что он сбил с пути истинного целое поколение, в Японии стояла 12-летняя ночь с ее рынком «медведей», рецессиями, банкротствами и дефляцией. Казалось невозможным, чтобы мрачная японская комедия могла однажды быть поставлена в Северной Америке. Но вот… когда индекс Dow опустился ниже отметки 8000 пунктов, WorldCom всплыла кверху брюхом, а безработица выросла… и все это как-то вдруг, неожиданно, то, по словам аналитика рынка облигаций из Credit Swiss First Boston, «все говорят о публикации Федерального резерва, посвященной дефляции. Вы вдруг замечаете множество людей, толкующих о Японии, и начинаете сопоставлять».59

В конце 2002 г. Алан Гринспен все еще был героем. А Ясуси Миэно,60 напротив, стал даже не злодеем, а хуже – просто никем. Теперь он стал всего лишь еще одним руководителем центрального банка, тем, кому не повезло расположиться в главном кресле Банка Японии и обнаружить, что он председательствует в эпоху упадка второй по значению экономики мира, крупнейшего в ее истории. К Гринспену относились как к одному из тех, кто «спас мир» после кризиса 1998 г. А к Миэно – как к тому, кто почти разрушил его; по крайней мере, таково было содержание исследовательского отчета Федерального резерва, и это мнение разделяли многие американские экономисты.

Федеральный резерв был напуган. Падение цен стало для Японии постоянным явлением: островитяне жили в условиях падающих цен с 1996 г. В номинальных ценах Япония в 2002 г. была такой же, как в 1995 г. Поэтому в конце 2002 г. Федеральный резерв запустил PR-проект, чтобы убедить мир в невозможности дефляции в США: Федеральный резерв скорее разрушит денежную систему, чем допустит стабилизацию цен.

Дефляция в Америке «маловероятна», заявил Москоу, один из управляющих Федерального резерва. Риск этого «крайне мал», добавил другой управляющий Бенджамин Бернанке. «Чрезвычайно отдаленная перспектива», – дал свою оценку председатель Совета управляющих Алан Гринспен.

Затем Бернанке, похоже, пригрозил мировой финансовой системе: «У нас есть технология под названием печатный станок».

Несмотря на заверения в том, что дефляция не составляет проблемы, в конце 2002 г. Гринспен должен был бы потерять сон из-за мыслей о «превращении в японцев». Ведущие издания активно разрабатывали эту идею, а штатные экономисты Федерального резерва предлагали решения. Гринспен должен был задаться вопросом: что случилось с Миэно? Риск дефляции оказался не «чрезвычайно отдаленным», а, напротив, чрезвычайно близким. Уже 60 лет рост цен не был таким медленным, как сегодня, а цены на промышленные товары явно падали. Цены продолжали расти только на услуги и энергию. Управляющие Федерального резерва не могли об этом не знать и потому не могли оставаться равнодушными, напротив, постепенно их охватывал испуг.

К концу 2002 г. из Японии стали приходить все более скверные новости. Все экономические показатели говорили об одном: даже после 12-летнего спада ВВП Японии в текущих ценах во II квартале 2001 г. упал на 10 % в годовом исчислении, и это при том, что ключевая ставка процента равнялась лишь 0,001 %.

Замедленный, мягкий спад

Кристофер Вуд в своей книге 1992 г. «Экономика «мыльного пузыря» (The Bubble Economy) говорит о сходстве между Японией и Америкой, но сегодня аналогия должна бы быть обратной:

Как и в Америке, в Японии есть своеобразная проблема морального риска. Подавляющее большинство тех, кто работает в японской торговле и финансах, включая большинство иностранцев, до сих пор привержено идее, что Japan Inc. никогда не даст обанкротиться своим финансовым учреждениям, что все кредиты будут погашены, а все депозиты – в полной безопасности. [Как и в Америке с ее системой федерального страхования, эта вера в системные гарантии для всех видов кредитного риска усиливала раздувание спекулятивного пузыря. | Это же увеличивает риск большого разочарования или чего-то более худшего, если это широко разделяемое убеждение будет подорвано. Потому что в обществе, основанном на всеобщем согласии, чем дольше игнорируется реальность, тем больше потенциал панической реакции, когда все вдруг осознают происходящее. Вероятность экстремального результата нельзя исключить полностью, потому что в последние годы уровень спекуляций был настолько экстремален, что последствия мягкими мерами не поправить.

Вуд был одновременно и прав, и не прав. Депозиты не были в полной безопасности. Финансовым учреждениям в конце концов позволили обанкротиться. Не все кредиты оказались надежными. Но Япония не впала в панику. В ее системе коллективного капитализма каждый имеет такую долю во всем, что никто не пожелал высвободить силы созидательного разрушения. Банки, правительство, рабочие, средства массовой информации – все те, кто неустанным трудом созидал Japan Inc., теперь выступают за предотвращение быстрого исправления ошибок. Благодаря их усилиям Япония пребывает в состоянии замедленного, долгого спада, начавшегося в январе 1990 г. и продолжающегося поныне.

«Во всем, что создал Бог, есть некий изъян, – объясняет Эмерсон в эссе «Воздаяние» (Compensation). – Может показаться, всегда наличествует эта мстительность, настигающая не подозревающих о ней, даже в вольной поэзии, в которой воображение попыталось устроить необузданный праздник и отринуть прочь древние законы – этот ответный удар, эту отдачу после выстрела, свидетельствующие, что закон неотвратим, что в природе ничто не даром, что все имеет цену».

Судный день неотвратим; он может длиться 24 часа или 24 года. «Большим рынкам «медведей» нужно время, – говорит Джереми Грэнтам о финансовых рынках США. – В 1929 г. у нас начался 17-летний рынок «медведей», который сменился 20-летним рынком «быков», за которым в 1965 г. последовал 17-летний рынок «медведей», а потом 18-летний рынок «быков». Можно ли поверить в то, что сегодня нас ждет одногодичный рынок «медведей»? Выглядит не слишком симметрично. Коррекция займет многие годы».

Японские акции вернулись к уровню 1984 г. – через 17 лет. В Америке пузырь начал надуваться в 1995 г.

Если Соединенным Штатам суждено повторить опыт Японии, курс акций вернется к уровню 1995 г., когда индекс Dow был ниже 4000, в 2012 г., т. е. почти в тот самый момент, когда поколение бэби-бумеров будет особенно нуждаться в деньгах.

Природа в своей мудрости и Господь в своем милосердии всегда дают людям то, что те заслуживают, а не то, чего они ждут. Любовь моя, добро пожаловать в Хиросиму.