Тема 13 Деньги, финансовые рынки и банковская система

| Вид материала | Документы |

Содержание13.4 Спрос на деньги и предложение денег. Монетарная политика. Рис. 13.1. Изменение количества наличных денег в течение месяца |

- Реферат по предмету «Деньги и кредит» Тема : «Банковская система Украины», 143.18kb.

- Планы семинарских занятий по курсу «Деньги. Кредит. Банки» Тема введение в курс. Денежный, 97.74kb.

- Концепция научного семинара, 55.75kb.

- Финансовые рынки лекция №1 от 04. 09. 2001 Вводная лекция. Финансовые рынки. 3 элемента, 553.07kb.

- Тема Банковская система РФ > Банковская система, 28.82kb.

- Карта компетенций дисциплины «Финансовые рынки и финансовые институты», 179.43kb.

- Концепция и построение экономической модели развития коммерческого банка > Развитие, 31.95kb.

- Финансовые рынки и финансовые институты, 16.15kb.

- Программа дисциплины Международные финансовые рынки и институты для студентов дневного, 214.74kb.

- Максимова В. Ф. Максимов К. В. Вершинина А. А. Международные финансовые рынки и международные, 1513.09kb.

Источник: Самуэльсон П. Экономика/Пер. с англ. М.: Прогресс,1964. С.336.

Как мы видим из таблицы, новый вклад в $1000 породил расширение депозитов банковской системы в $5000 (т. е. в 5 раз). Т.е. банковская система в результате мультипликации создает сумму денег в 5 раз превышающую первоначальную. Создание банковских денег связано с механизмом депозитного (банковского) мультипликатора или мультипликатора денежной экспансии: количество вновь созданных денег в результате кредитов банка обратно пропорционально норме резервных требований. В общем виде:

kd = 1/rr, (13.1)

где rr - норма обязательных банковских резервов.

Например, если норма обязательных резервов равняется 20%, то любое их изменение (увеличение или уменьшение) должно теоретически вызывать аналогичное изменение (увеличение или уменьшение) объема депозитов до востребования в 5-кратном размере. Депозитный мультипликатор принципиально не отличается от рассмотренного ранее мультипликатора национального дохода. kd основан на том, что резервы, которые теряет один банк, приобретает другой банк, поэтому они не теряются для банковской системы в целом.

Процесс создания депозитов может "работать" и в обратном направлении, когда истощение резервов вызывает сокращение банковских денег. В случае изъятия депозитов должно произойти столь же многократное сокращение общего их объема, т. е. в соответствии с представленным примером - при норме обязательных резервов в 20% изъятие депозита в $1000 должно теоретически породить ликвидацию депозитов на $5000.

На практике современный механизм эмиссии бумажных денег действует не столь гладко и прямолинейно, как в теории; иногда он может и не срабатывать; в подобных случаях происходят нарушения равновесия в кредитно-денежной сфере и возникают высокая инфляция. Причины подобных сбоев различны. Наиболее серьезная причина - часто проявляющееся стремление со стороны правительства и особенно министерства финансов решать свои финансовые проблемы за счет усиления денежной эмиссии.

^ 13.4 Спрос на деньги и предложение денег. Монетарная политика.

Спрос на деньги Общее количество денег, которое домохозяйства, предприниматели, правительство желают иметь в данный момент, представляет собой спрос на деньги. Актив, который можно в любое время обменять по полной стоимости на любой другой, является абсолютно ликвидным активом. Деньги, по определению, самый ликвидный актив в обществе. Спрос на деньги — это спрос на ликвидность. Существуют разные концепции спроса на деньги.

Классический анализ спроса на деньги основан на количественной теории денег. Ее суть выразил И. Фишер, применив уравнение:

М V = Р Q, (13.2)

где М — количество денег в обращении; V - скорость обращения денег (среднее число раз в году, которое каждая денежная единица, находящаяся в обращении, используется на приобретение товаров и услуг); Р — уровень цен в обществе; Q -реальный объем национального производства.

Уравнение (13.2) можно преобразовать:

М = РQ(1/V) (13.3)

Согласно уравнению (13.3) количество денег в обращении М (функция спроса на деньги) зависит от уровня цен, реального объема производства и обратной величины скорости обращения денег.

Фишер утверждал, что скорость обращения денег определяется плотностью населения, коммерческими традициями, качеством транспортных средств и другими техническими условиями и не зависит от количества находящихся в обращении денег и уровня цен. Ввиду неизменности указанных выше технических условий он считал скорость обращения денег постоянной.

Фишер принимал заданным и реальный объем производства, ибо он определяется, во-первых, ресурсами общества, которые ограничены и используются, согласно классической теории, полностью, и, во-вторых, уровнем эффективности производства, который стабилен.

Тогда, согласно уравнению (13.3), количество денег, находящихся в обращении, прямо пропорционально уровню цен. Количественное уравнение можно интерпретировать как уравнение спроса на деньги:

М = f(Р,Q,1/V)

Представители кембриджской школы (А. Маршалл, А.С. Пигу) считали, что в целом уравнение Фишера верно, но оно учитывает только один вид финансовых активов — деньги. Они рассматривали спрос на деньги с точки зрения портфельного анализа, который затем использовался монетаристами.

Портфель представляет собой совокупность активов экономического субъекта. Деньги — только один из активов, который имеет как свои преимущества, так и недостатки. Экономисты кембриджской школы считали, что объем денежных средств, который каждый экономический субъект держит в своем портфеле, определяется двумя факторами. С одной стороны, деньги — ликвидный актив (ликвидность — способность финансового актива превращаться в платежные средства), что облегчает деловые операции. С другой стороны, деньги не приносят доход как, например, ценные бумаги.

Если обозначить буквой k ту часть активов, которую экономические субъекты предпочитают держать в форме денег, то уравнение кембриджской школы будет иметь вид:

М = k Р Q.

Коэффициент k (показатель ликвидности) обратно пропорционален скорости обращения денег: чем меньше ликвидность (меньше наличных денег), тем больше скорость их обращения.

Таким образом, кембриджское уравнение — это лишь другая форма уравнения Фишера. Из него также видно, что количество денег в обращении прямо пропорционально абсолютному уровню цен, так как k и Q не зависят ни от количества обращающихся денег, ни от общего уровня цен, т.е. величины постоянные.

Количественная теория денег лежит в основе монетаристской концепции спроса на деньги. М. Фридмен считает, что деньги — один из видов активов (богатства). В качестве альтернативных активов он рассматривал «пять основных форм богатства: (1) деньги (М), трактуемые как требования или как товарные единицы с фиксированным номинальным значением; (2) облигации (В), трактуемые как требования выплаты в фиксированных номинальных единицах; (3) акции (Е), трактуемые как право на определенную часть дохода предприятия; (4) физические блага (С); (5) человеческий капитал (Н)… Деньги могут приносить доход в форме денег, например проценты по бессрочным депозитам. Но в общем можно также сказать, что деньги приносят доход исключительно в виде удобства, надежности, гарантий и т.д. Величина этого дохода в реальном выражении от одной номинальной денежной единицы определяется массой благ, которым эта единица соответствует, или общим уровнем цен (Р). Поскольку мы выбрали один доллар стоимости в качестве единицы измерения для любой формы богатства, Р является переменной, от которой зависит реальный доход каждой из форм богатства.»8. М. Фридмен разработал несколько моделей спроса на деньги. Одна из них имеет следующий вид:

M = f(Р; rb – 1/ rbdrb/dt; re + 1/PdP/dt - 1/ re dre/dt; 1/P dP/dt; w; Y/r; u) (13.4)

где M - спрос на деньги,

P - общий уровень цен, переменная, от которой зависит реальный доход каждой из форм богатства.

rb, re - соответственно доход на облигации и акции;

rb – 1/ rbdrb/dt - эта величина вместе с величиной Р определяет "реальный" доход, получаемый собственником богатства в форме облигации стоимостью в один доллар;

re + 1/PdP/dt - 1/ re d re/dt - эта сумма вместе с величиной Р определяет "реальный" доход, получаемый собственником богатства в виде акции стоимостью в один доллар;

1/PdP/dt - темп инфляции;

w - величина отношения материального к человеческому богатству, или, иначе, это величина отношения богатства к доходу, т.е. та самая переменная, которую необходимо учитывать при рассмотрении человеческого богатства;

Y – совокупный поток доходов. «Величину Y можно интерпретировать как общий доход от богатства во всех формах, включая деньги и физические блага, находящиеся во владении и пользовании первичных собственников, так что частное Y/r дает оценку полной величины богатства лишь в случае, когда Y включает доход и от денег, и от физических капитальных благ. В теории денег удобно рассматривать Y как доход от всех форм богатства, кроме дохода от денег, которыми непосредственно владеют первичные собственники, относя величину Y/r ко всему остальному богатству»9;

r — учетная ставка, выражающая соотношение между богатством, выступающим как запас, и доходом, который выступает как поток;

u - те переменные, которые отражают влияние вкусов и предпочтений, т.е. описывает "полезность" вводимых переменных.

Если допустить, что цены и процентные ставки постоянны, то функция спроса на деньги отражает различия ставок по акциям (re) и облигациям (rb) и содержит ставку г, которая охватывает все виды активов. Эту обобщенную процентную ставку r можно рассматривать как среднюю отдачу от всего имущества, т.е. от re и rb и двух ставок, характеризующих человеческий капитал и физические блага10.

М.Фридмен, предлагая уравнение (13.4), указывает лишь те переменные, от которых, по его мнению, должна зависеть функция спроса на деньги, но настаивает, что аналитический вид этой функции остается раз и навсегда неизменным.

Согласно приведенной функции спрос на деньги MD прямо пропорционален уровню цен Р: чем выше уровень цен, тем больше спрос на номинальные денежные остатки. Он обратно пропорционален доходу на облигации и акции, ибо чем выше доходность ценных бумаг как альтернативных активов, тем меньше спрос на деньги MD. С ростом темпа инфляции спрос на деньги связан обратной зависимостью: чем выше темп инфляции, тем меньше денег люди желают иметь в наличности. Они предпочитают вкладывать доход в физические активы. Отношение Y/r в формуле (13.4) представляет совокупное имущество. С его ростом увеличивается спрос на все активы, в том числе и на деньги.

С помощью ряда преобразований модель спроса на деньги принимает следующий вид:

Y = v(rb, re, 1/PdP/dt, w, P/Y, u)M (13.5)

т.е. получаем уравнение обычной количественной теории, причем v является скоростью обращения денег в потоке доходов.

Это новая модификация уравнения количественной теории денег. Согласно ей количество денег М находится в прямой зависимости от дохода Y и в обратной от скорости денег V. Но в данном варианте уравнения есть существенные особенности, отличающие функцию спроса на деньги Фридмена от классической. Во-первых, здесь учитывается зависимость спроса на деньги от темпа инфляции 1/PdP/dt. Во-вторых, скорость обращения денег V — есть функция от реального дохода Y/Р, доходности ценных бумаг rb, re, темпа инфляции. Однако Фридмен исходил из стабильности rb, re, (он доказывал нечувствительность спроса на деньги к изменениям ставки процента). Кроме того, он считал, что доход Y тоже относительно стабилен. Это позволило Фридмену утверждать, что скорость обращения денег меняется очень медленно, постепенно и предсказуемо, а функция спроса на деньги достаточно устойчива. “Теоретик-количественник принимает эмпирически доказанную гипотезу, что спрос на деньги в высшей степени стабилен, более стабилен, чем, например, функция потребления, которая также предлагалась в качестве альтернативного ключевого соотношения…Теоретик-количественник считает функцию спроса на деньги стабильной; он рассматривает ее также как инструмент, имеющий жизненно важное значение для определения тех величин, которые играют центральную роль при анализе экономики в целом, таких, как уровни денежного дохода и цен. Это и заставляет сосредоточить внимание на спросе на деньги…”11

Кейнсианская теория спроса на деньги является также одной из портфельных теорий. Кейнс рассматривал деньги как один из активов. Он утверждал, что спрос на деньги зависит от того, насколько высоко экономические субъекты ценят свойство ликвидности и, соответственно, какую долю своих активов они предпочитают иметь в виде высоколиквидных денег. Кейнс выдвинул гипотезу предпочтения ликвидности, согласно которой индивиды стремятся сохранить в неиспользуемом виде некоторую часть своих ликвидных средств для возможных в будущем вложений в случае, если норма процента поднимается. Поэтому свою теорию спроса на деньги он назвал теорией "предпочтения ликвидности". Кейнс различал 3 мотива этого предпочтения. Во-первых, трансакционный мотив, связанный с тем, что часть денег необходима экономическим субъектам для покупок и платежей (торговых сделок). Именно с этой позиции рассматривали спрос на деньги классики. Во-вторых, мотив предосторожности. Он объясняется возможностью возникновения непредвиденных покупок, расходов. Запас денег, считал Кейнс, позволяет застраховаться от неплатежеспособности. Названные два мотива определяют прямую зависимость спроса на деньги от уровня национального дохода. Третий мотив спроса на деньги — спекулятивный. Чтобы доказать его существование, Кейнс рассматривал портфель, состоящий из двух активов. Первый — деньги (наличные плюс беспроцентные чековые вклады) — обладает абсолютной ликвидностью, но не приносит доход. Второй актив — долгосрочные правительственные обязательства (облигации) — приносит доход в виде процента, уровень которого, по мнению Кейнса, определяется на рынке ценных бумаг. Причем существует зависимость: чем выше курс облигации, тем ниже уровень ее доходности. Например, облигация номиналом $1000 доход — 5 %. Ожидается годовой доход $50. Если ставка процента на рынке возросла до 10 % годовых (например, выпустили новые облигации из расчета 10 % годовых), то прежний доход $50 принесет новая облигация с номиналом в $500. Следовательно, на рынке курс старой облигации тоже снизится до $500 и экономический субъект "потеряет" часть своего капитала. Поэтому при высокой рыночной ставке процента экономический субъект увеличивает спрос на облигации и соответственно уменьшает спрос на деньги. И, наоборот, при низкой процентной ставке экономические субъекты предпочитают увеличивать спрос на деньги и сокращать на облигации. Значит, спрос на деньги находится в обратной зависимости от уровня процентной ставки. Если же рыночная процентная ставка достигнет некоторого минимального уровня, при котором доход от облигаций как финансового актива будет недостаточным, чтобы компенсировать риск, связанный с вложением в них денег, наступит "абсолютное предпочтение ликвидности". Эту ситуацию Кейнс назвал ловушкой ликвидности - все будут предпочитать деньги облигациям.

Следовательно, спекулятивный мотив спроса на деньги обусловлен тем, что экономический субъект приберегает некоторый резерв, пытаясь выбрать наиболее выгодный вариант сохранения своего капитала в зависимости от конъюнктуры рынка.

Кейнсианская модель спроса на деньги имеет следующий вид:

MD = kPY + L(i), (13.6)

Таким образом, согласно Кейнсу, спрос на деньги находится в прямой зависимости от уровня национального дохода и в обратной от ставки процента.

Наиболее популярной современной концепцией спроса на деньги, рассматривающей их с трансакционных позиций, является модель Баумоля-Тобина. Трансакционные теории считают, что деньги хранятся экономическими субъектами только как средства платежа (от англ. transaction — сделка). Проблему, решаемую в модели Баумоля-Тобина, сравнивают с проблемой фирмы, которая определяет, какой уровень запасов ей хранить, чтобы, с одной стороны, обеспечить непрерывность воспроизводства, а с другой стороны, снизить до минимума потери от хранения запасов.

Как и фирма, экономический субъект решает, какой запас денег в данный момент следует сохранить, чтобы обеспечить определенную платежеспособность.

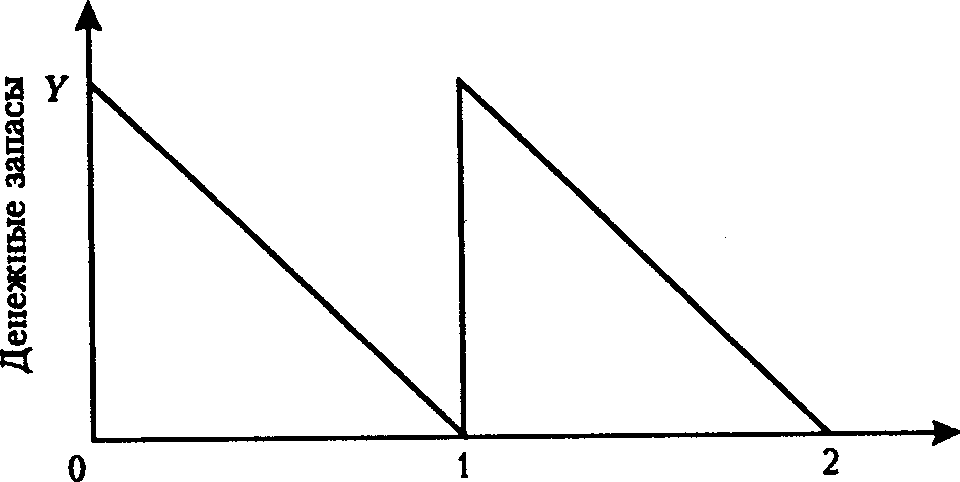

Примем номинальный доход, получаемый экономическим субъектом за месяц, равным Y. В модели Баумоля-Тобина спрос на деньги зависит от уровня потребления и предполагается, что весь доход Y расходуется им в течение месяца для покупок. На первый взгляд самое простое решение проблемы — сохранять весь полученный доход в виде наличных денег. При равномерном их расходовании в течение месяца график спроса на деньги будет иметь вид нисходящей прямой (рис. 13.1). По истечении месяца субъект снова получит доход, равный Y, и снова будет его постепенно расходовать и т.д.

Время (в месяцах) 1/3 2/3 Время (в месяцах)

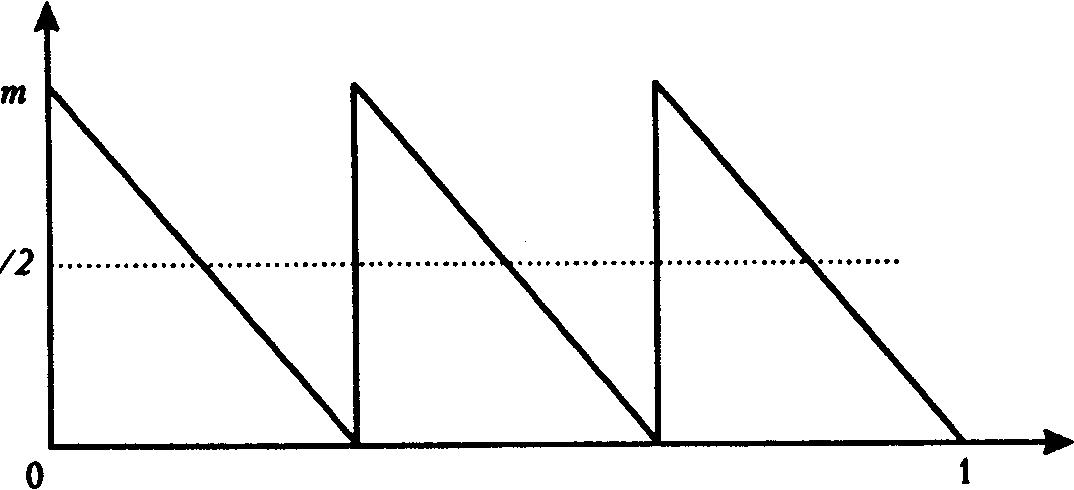

^ Рис. 13.1. Изменение количества наличных денег в течение месяца | Рис. 13.2. Изменение количества наличных денег в течение месяца (при неоднократном обращении в банк) |