Курсовая работа по дисциплине: «Технико-экономический анализ деятельности предприятия» Тема: «Анализ эффективности инвестиционной деятельности»

| Вид материала | Курсовая |

- Курсовая работа по дисциплине «Анализ и диагностика производственно-финансовой деятельности, 121.56kb.

- Курсовая работа по дисциплине: Анализ и диагностика финансово-хозяйственной деятельности, 383.65kb.

- Контрольная работа по курсу «Экономический анализ деятельности предприятия» выполняется, 112.34kb.

- Экзаменационные билеты по дисциплине "Технико-экономический анализ деятельности предприятия, 83.14kb.

- Курсовая работа по дисциплине «Экономический анализ», 660.88kb.

- «Прикладная информатика в экономике», 67.94kb.

- Рабочая программа по дисциплине «Технико-экономический анализ деятельности предприятий», 397.67kb.

- Тематика курсовых работ по дисциплине «анализ и диагностика финансово-хозяйственной, 79.78kb.

- Курсовая работа на тему: Анализ и диагностика финансово хозяйственной деятельности, 735.02kb.

- Задачи и источники информации анализа производственной деятельности предприятия Анализ, 24.57kb.

АДЫГЕЙСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ КАФЕДРА ЭКОНОМИКИ И УПРАВЛЕНИЯ

КУРСОВАЯ РАБОТА

по дисциплине: «Технико-экономический анализ деятельности предприятия»

Тема: «Анализ эффективности инвестиционной деятельности»

Работу выполнил: студентка 4 курса, гр.4М

очной формы обучения

Коблева Ш.А.

Руководитель работы: к.э.н., доцент

Тлехурай-Берзегова Л.Т.

Майкоп, 2010

СОДЕРЖАНИЕ

Введение 2

Глава 1. Теоретические аспекты анализа эффективности

инвестиционной деятельности 4

1.1. Значение, задачи и информационное обеспечение анализа 4

1.2. Сущность инвестиционной деятельности и значение

повышения ее эффективности 4

1.3. Понятие и виды инвестиций 6

1.4. Инвестиционный проект и виды источников его финансирования 10

1.5. Лизинговые операции 12

Глава 2. Анализ эффективности инвестиционной деятельности 18

2.1. Организационно-экономическая характеристика предприятия 18

2.2. Анализ выполнения плана капитальных вложений 19

2.3. Анализ источников финансирования инвестиционных проектов 23

2.4. Ретроспективная оценка эффективности инвестиций 25

2.5. Анализ эффективности долгосрочных финансовых вложений 27

2.6. Прогнозирование эффективности инвестиционных проектов 30

2.7. Анализ эффективности лизинговых операций 39

Глава 3. Резервы повышения эффективности инвестиционной

деятельности 41

3.1. Мероприятия по повышению эффективности

инвестиционной деятельности 41

3.2. Резервы увеличения эффективности инвестиционных

проектов за счет снижения риска и неопределенности 41

Заключение 44

^ Список используемой литературы 46

Приложения 47

ВВЕДЕНИЕ

Для поддержания конкурентоспособности организации и ее доли рынка сбыта, ей постоянно необходимо производить реконструкцию производственных мощностей, обновление имеющейся материально-технической базы, наращивание объемов производственной деятельности, освоение новых видов деятельности. Для проведения реконструкции старого и покупки нового оборудования организации необходимо вложение денег, которое ей чаще всего недоступно по причине отсутствия свободных денежных средств. Для привлечения необходимых средств организация должна проводить соответствующую инвестиционную политику. Инвестиционная деятельность в той или иной степени присуща любой организации. При большом выборе видов инвестиций организация сталкивается с задачей выбора инвестиционного решения. Принятие инвестиционного решения невозможно без учета следующих факторов: вид инвестиции, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения и др.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство организации ясно представляет себе в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть целый ряд новых факторов: возможность изменения положения организации на рынке, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и др.

Объективно необходимым звеном воспроизводственного процесса является замена изношенных основных средств новыми, которая осуществляется с помощью механизма аккумулирования амортизационных отчислений и их использования на приобретение нового оборудования и модернизацию действующих основных фондов. Вместе с тем существенное расширение производства может быть обеспечено только за счет новых вложений средств, направляемых как на создание новых производственных мощностей, так и на совершенствование, качественное обновление техники и технологии. Именно вложения, используемые для развития и расширения производства с целью извлечения дохода в будущем, составляют экономический смысл инвестиций.

Целью курсовой работы является повышение эффективности инвестиционной деятельности предприятия. Для достижения поставленной цели необходимо решить следующие задачи:

- определить понятие, сущность, значение, виды инвестиций и источников их финансирования;

- изучить основные показатели эффективности инвестиционной деятельности предприятия;

- выявить резервы повышения эффективности инвестиционной деятельности ОАО “Майкопского редукторного завода”.

При написании работы был использован широкий круг учебной литературы по таким дисциплинам, как экономика предприятия, финансовый менеджмент, экономический анализ. Основные методологические аспекты, которые послужили базой для проведения анализа, изложены в книгах Савицкой Г.В. «Анализ хозяйственной деятельности предприятия», Ковалева В.В. «Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности», Ефимовой О.В. «Финансовый анализ», Бочарова В.В. «Финансовый анализ». Данные источники содержат множество аналитических исследований, в данном случае вполне целесообразно их применение.

^ ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1.1. Значение, задачи и информационное обеспечение анализа.

Инвестиции имеют большое значение не только для будущего положения предприятия, но и для экономики страны в целом. С их помощью осуществляется расширенное воспроизводство основных средств как производственного, так и непроизводственного характера, укрепляется материально-техническая база субъекта хозяйствования. Это позволяет предприятиям увеличивать объемы производства продукции, улучшать условия труда и быта работников. От них зависят себестоимость, ассортимент, качество, новизна и привлекательность продукции, ее конкурентоспособность.

^ Задача анализа заключается в оценке динамики и степени выполнения капитальных вложений, а также изыскание резервов увеличения объемов инвестирования.

Субъекты хозяйствования должны не только увеличивать объемы инвестиций, но и повышать их экономическую эффективность, т.е. отдачу. В связи с этим одной из важнейших задач анализа является изучение показателей эффективности инвестиционной деятельности и выявление резервов ее роста.

^ Основными источниками информации для анализа служат «Отчет о выполнении плана ввода в действие объектов, основных фондов и использовании капитальных вложений», «Себестоимость строительных работ, выполненных хозяйственным способом», «Отчет о наличии и движении основных средств», данные аналитического бухгалтерского учета, бизнес-плана предприятия, проектно-сметная документация.

^ 1.2. Сущность инвестиционной деятельности и значение повышения ее эффективности.

«Инвестиционная деятельность – это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта» (ст. 1 Федерального закона «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»). В процессе инвестиционной деятельности предприятия находят необходимые инвестиционные ресурсы, выбирают эффективные объекты (инструменты) инвестирования, формируют сбалансированную инвестиционную программу и инвестиционные портфели и обеспечивают их реализацию. Инвестиционная деятельность предприятий характеризуется следующими чертами:

- обеспечивает рост операционной деятельности предприятия путем возрастания операционных доходов и снижения удельных операционных затрат;

- формы и методы инвестиционной деятельности в меньшей степени зависят от отраслевых особенностей предприятия, чем операционная деятельность;

- объемы инвестиционной деятельности предприятий характеризуются неравномерностью по отдельным периодам, что связано с необходимостью накопления финансовых ресурсов и использования благоприятных внешних экономических условий;

- инвестиционная прибыль и иные формы эффекта формируются со значительным запаздыванием, так как между затратами инвестиционных ресурсов и получением эффекта проходит определенный период времени;

- в процессе инвестиционной деятельности формируются самостоятельные виды потоков денежных средств;

- инвестиционной деятельности присущи особые виды рисков, называемые инвестиционными, уровень которых превышает уровень операционных рисков.

Инвестиционная деятельность представляет собой вид предпринимательской деятельности, поэтому ее организация тесно связана с существующими в стране формами собственности. В зависимости от форм собственности и организационно-правовых форм предприятий инвестиционная деятельность может проводиться путем:

- государственного инвестирования, которое осуществляется:

- органами государственной власти и управления различных уровней за счет средств соответствующих бюджетов, внебюджетных фондов и заемных средств;

- государственными предприятиями, организациями и учреждениями за счет их собственных и заемных средств;

- инвестирования, которое осуществляется гражданами, различного рода негосударственными предприятиями, учреждениями, товариществами, а также общественными, религиозными организациями, другими юридическими лицами, не относящимися к государственной собственности;

- иностранного инвестирования, осуществляемого иностранными гражданами, юридическими лицами, государствами и международными организациями;

- совместного инвестирования, которое осуществляется совместно российскими и иностранными гражданами, юридическими лицами или государствами.

^ 1.3. Понятие и виды инвестиций.

Инвестиции (капитальные вложения) – это долгосрочные вложения средств в активы предприятия. Они отличаются от текущих издержек продолжительностью времени, на протяжении которого предприятие получает экономический эффект (увеличение выпуска продукции, производительности труда, прибыли и т.д.). Это платеж за крупный капитальный элемент, после чего его невозможно быстро перепродать с прибылью, капитал замораживается на несколько лет, данное капитальное вложение будет приносить прибыль на протяжении нескольких лет, в конце периода капитальный объект будет иметь некоторую ликвидную стоимость либо не будет ее иметь совсем.

В соответствии с ФЗ «Об инвестиционной деятельности в РФ» под инвестициями понимают денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и другие виды деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

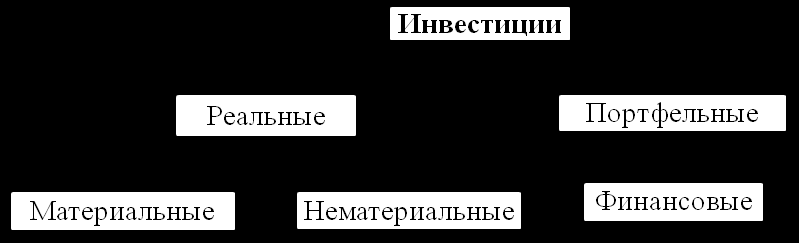

Классифицирование инвестиций производят относительно объекта приложения, характера использования и фактора времени (см. рис. 1, 2, 3).

^ Рис. 1. Классификация инвестиций относительно объекта приложения

Под материальными инвестициями понимают инвестиции, которые прямо участвуют в производственном процессе (например, инвестиции в оборудование, здания, запасы материалов). Финансовые инвестиции – вложения в финансовое имущество, приобретение прав на участие в делах других фирм и деловых прав. Нематериальные инвестиции – инвестиции в нематериальные ценности.

Портфельные – вложения в ценные бумаги с целью последующей игры на изменение курса и (или) получение дивиденда, а также участия в управлении хозяйствующим субъектом. Формирование портфеля происходит путем приобретения ценных бумаг и других активов. Портфель – совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности.

^ Реальные инвестиции – вложения частной фирмы или государства в производство какой либо продукции. Реальные инвестиции состоят из двух различных компонентов. Первый из них – это инвестиции в основной капитал, то есть приобретение вновь произведённых капитальных благ, таких как производственное оборудование, компьютеры и здания производственного назначения. Второй компонент – инвестиции в товарно-материальные запасы (оборотный капитал), которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных готовых товаров. Коммерческие товарно-материальные запасы считаются составной частью общей величины запасов капитала в экономической системе; они столь же необходимы, как и капитал в форме оборудования, зданий производственного назначения. Также реальные инвестиции можно разделить на внутренние (вложение средств в собственные факторы производства за счет собственных источников финансирования) и внешние (вложение средств в факторы производства, нуждающегося в инвестициях хозяйствующего субъекта). К реальным инвестициям имеет смысл отнести также понятия валовые и чистые инвестиции. Собственно чистые инвестиции это валовые инвестиции за вычетом издержек на возмещение основного капитала.

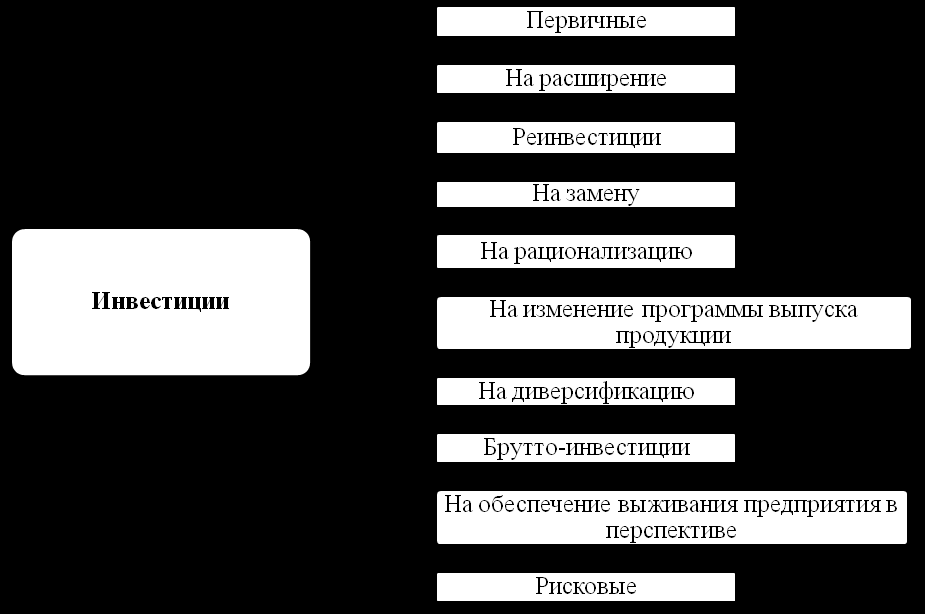

^ Рис. 2. Классификация инвестиций по характеру использования

Первичные инвестиции, или нетто-инвестиции, осуществляются при основании или при покупке предприятия. ^ Инвестиции на расширение (экстенсивные инвестиции) направлены на расширение производственного потенциала. Реинвестиции – использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия. С помощью инвестиций на замену имеющееся оборудование заменяется новым. Инвестиции на рационализацию направлены на модернизацию технологического оборудования или технологических процессов. Инвестиции на диверсификацию связаны с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта. Инвестиции на обеспечение выживания предприятия в перспективе направлены на НИОКР, подготовку кадров, рекламу, охрану окружающей среды. Брутто-инвестиции состоят из нетто-инвестиций и реинвестиций. Рисковые инвестиции, или венчурный капитал – инвестиции в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в несвязанные между собой проекты в расчете на быструю окупаемость вложенных средств. Такие капиталовложения, как правило, осуществляются путем приобретения части акций предприятия-клиента или предоставления ему ссуд, в том числе с правом конверсии последних в акции. Рисковое вложение капитала обусловлено необходимостью финансирования мелких инновационных фирм в областях новых технологий. Рисковый капитал сочетает в себе различные формы приложения капитала: ссудного, акционерного, предпринимательского. Он выступает посредником в учредительстве стартовых наукоемких фирм.

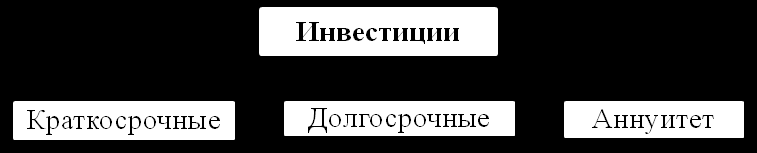

^ Рис. 3. Классификация инвестиций по фактору времени

Аннуитет – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном, это вложения средств в пенсионные и страховые фонды. Страховые компании и пенсионные фонды выпускают долговые обязательства, которые их владельцы хотят использовать на покрытие непредвиденных расходов в будущем.

^ 1.4. Инвестиционный проект и виды источников его финансирования.

В самом общем виде под инвестиционным проектом обычно понимается план вложения капитала в конкретные объекты предпринимательской деятельности с целью последующего получения прибыли, достаточной по размеру для удовлетворения требований инвестора.

По своему содержанию такой план включает систему технико-технологических, организационных, расчетно-финансовых и правовых, целенаправленно подготовленных материалов, необходимых для формирования и последующего функционирования объекта предпринимательской деятельности. С помощью инвестиционного проекта решается важная задача по выяснению и обоснованию технической возможности и экономической целесообразности создания объекта предпринимательской деятельности.

Во времени инвестиционный проект охватывает период от момента зарождения идеи о создании или развитии производства, его преобразования и до завершения жизненного цикла создаваемого объекта. Этот период включает три фазы:

- Прединвестиционную

- Инвестиционную

- Эксплуатационную.

Если проект разрабатывается применительно к действующему предприятию в аспекте реализации инвестиционного решения, предусмотренного стратегией развития предприятия, то первым этапом прединвестиционной фазы следует считать выявление возможностей инвестирования. Пока нет ясного понимания об источниках финансирования, о потенциально заинтересованных инвесторах и возможности их участия в проекте, мало смысла в переходе к разработке собственно проекта.

Подготовка инвестиционного проекта проводится чаще всего в два этапа: на первой стадии разрабатывается предварительное технико-экономическое обоснование (ТЭО) проекта, а на второй окончательное.

По концептуальному содержанию первая и вторая стадии ТЭО близки. Отличие заключается в глубине проработки проекта, последующем уточнении исходной технико-экономической информации, информации о возможных объемах реализации, стоимости кредита и подобных сведений, которые в конечном счете сказываются на показателях эффективности проекта. Однако особенность второй фазы состоит в том, что затраты здесь носят необратимый характер, а так как проект не завершен, он пока не приносит доходов. На данной стадии решаются вопросы, связанные с привлечением инвестиций: кредитами, эмиссией акций, набором и подготовкой персонала.

Специфика инвестиционной фазы, в отличие от прединвестиционой, состоит в том, что установленные временные рамки создания объекта предпринимательской деятельности и размер затрат, предусмотренный сметой, должны неуклонно выполняться. Превышение этих параметров чревато весьма серьезными последствиями, а возможно, и банкротством. Немаловажное значение имеет мониторинг всех факторов и обстоятельств, которые влияют на продолжительность и затраты, чтобы своевременно принимать меры по преодолению возникающих негативных явлений.

Третья фаза инвестиционного проекта – эксплуатационная. Общая продолжительность этой фазы оказывает заметное влияние на показатели экономической эффективности проекта: чем дальше во времени будет отнесена эксплуатационная фаза, тем больше будет размер чистого дохода. Этот период не может устанавливаться произвольно, ибо существуют экономически целесообразные границы использования элементов основного капитала, которые диктуются главным образом их моральным старением.

^ Финансирование инвестиционных проектов осуществляется за счет прибыли предприятия, амортизационных отчислений, выручки от реализации основных средств, кредитов банка, бюджетных ассигнований, резервного фонда предприятия, лизинга и т.д. В связи с переходом к рыночной экономике доля собственных источников и кредитов банка возрастает, а бюджетное финансирование сокращается. Большое значение для расширения хозяйственной самостоятельности государственных предприятий имеет данное им право использовать на финансирование плановых мероприятий все свободные финансовые ресурсы, независимо от источников их образования и назначения.

В процессе анализа необходимо изучить выполнение плана по формированию средств для инвестиционной деятельности в целом и по основным источникам и установить причины отклонения от плана. Следует также проанализировать изменения в структуре источников средств на эти цели, установить, насколько оптимально сочетаются собственные и заемные средства. Если доля последних возрастает, то это может привести к неустойчивости экономики предприятия, увеличению его зависимости от банков и других организаций.

Привлечение того или иного источника финансирования инвестиционных проектов связано для предприятия с определенными расходами: выпуск новых акций требует выплаты дивидендов акционерам; выпуск облигаций – выплаты процентов; получение кредита – выплаты процентов по ним, использование лизинга – выплаты вознаграждения лизингодателю и т.д. Поэтому в процессе анализа необходимо определить цену разных источников финансирования и выбрать наиболее выгодные из них.

^ 1.5. Лизинговые операции.

Лизингом называется одна из форм «кредита», при которой происходит передача объекта собственности в долгосрочную аренду с последующим правом выкупа и возврата. Лизинг – это совокупность экономических и правовых отношений, в соответствии с которой лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование с правом последующего выкупа. Основные участники современной лизинговой операции:

- лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга.

- лизингодатель – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. В качестве лизингодателя может выступать коммерческий банк, кредитная небанковская организация, лизинговая компания.

- поставщик или продавец – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

- страховщик – это страховая компания, которая, как правило, является партнером лизингодателя или лизингополучателя. Она участвует в сделке лизинга, осуществляя страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга. Функцией страховщика в лизинговой операции является составление страхового договора при заключении сделки между лизингополучателем и лизингодателем. В отличие от других участников страховщик не обязателен при заключении лизинговой сделки.

Классификация лизинга в разных источниках представлена по-разному.

Лизинг по формам разделяется на:

- внутренний;

- международный;

При внутреннем лизинге лизингодатель, лизингополучатель и продавец являются резидентами РФ. При международном лизинге лизингодатель или лизингополучатель являются нерезидентами РФ.

Лизинг по типу разделяется на:

- долгосрочный (до 3 лет);

- среднесрочный (от 1,5 до 3 лет);

- краткосрочный;

Лизинг по видам разделяется на:

- финансовый;

- оперативный;

Финансовый лизинг – это вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение ив пользование. При этом срок лизинга по продолжительности равен сроку полной амортизации предмета лизинга или превышает его. По окончании срока действия договора лизинга предмет лизинга переходит в собственность лизингополучателя.

Финансовый лизинг в свою очередь бывает прямым и возвратным. ^ Прямой лизинг предпочтителен, когда лизингополучатель нуждается в переоснащении уже имеющегося технического потенциала. Лизингодатель по этой сделке обеспечивает 100 % финансирование приобретаемого имущества. Технология лизинговой сделки следующая. Хозяйствующему субъекту требуются основные фонды (определенное имущество). Он нашел продавца (или завод-изготовитель) и сообщает лизинговой фирме стоимость необходимых основных фондов, их технические данные и способы использования. Лизинговая фирма заключает с хозяйствующим субъектом договор, согласно которому фирма полностью оплачивает продавцу стоимость основных фондов и сдает их в аренду хозяйствующему субъекту с правом выкупа в конце срока лизинга. Одновременно лизинговая фирма заключает договор с продавцом о приобретении основных фондов. Основные фонды поступают хозяйствующему субъекту непосредственно от продавца (завода-изготовителя). Лизингополучатель выплачивает лизинговой компании платежи согласно условиям договора лизинга.

^ Возвратный лизинг представляет собой разновидность финансового лизинга, при котором продавец предмета лизинга одновременно выступает и как лизингополучатель. Операции возвратного лизинга, по существу, представляют собой получение дополнительных финансовых ресурсов под залог собственных основных фондов лизингополучателя. Они могут рассматриваться как альтернатива кредитным операциям. Сущность возвратного лизинга в том, что лизингодатель приобретает имущество у лизингополучателя и тут же предоставляет это имущество ему в лизинг. Таким образцу, предприятие при возвратном лизинге получает финансовые средства, гарантией возврата которых является его собственное имущество, заложенное лизингодателю. В нашей стране на сегодняшний день лишь каждая третья (36%) крупная лизинговая компания занимается этим видом лизинга.

^ Оперативный лизинг – вид лизинга, при котором лизингодатель закупает имущество на свой страх и риск, а после передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование. Срок лизинга устанавливается по договору. Этот вид лизинга не популярен в виду высокого риска. К примеру, лишь каждая пятнадцатая крупная компания занимается данным видом лизинга. Лизингополучатель выбирает оперативный лизинг, как правило, в двух случаях:

1) когда ему необходимо лизинговое имущество только на время, например для выполнения разовой работы или для реализации одного индивидуального проекта;

2) когда арендуемое имущество подвержено быстрому моральному износу и лизингополучатель предполагает, что после окончания срока договора оперативного лизинга появится новое, более совершенное и эффективное имущество.

Также в качестве дополнения стоит отметить такой современный вид лизинга, как сублизинг. Часто лизинг осуществляется не на прямую, а через посредника. Схематично это выглядит так. Имеется основной лизингодатель, который через посредника, как правило, также лизинговую компанию, сдает оборудование в аренду лизингополучателю. При этом в договоре предусматривается, что в случае временной неплатежеспособности или банкротстве посредника лизинговые платежи должны поступать основному лизингодателю.

^ Преимущества лизинга по сравнению с другими вариантами инвестирования:

- Лизинг позволяет предприятию при минимальных единовременных затратах приобрести современное оборудование и технику в достаточных количествах. При этом нет необходимости при приобретении дорогостоящего имущества аккумулировать собственные средства, которые, как правило, вложены в запасы, готовую продукцию, участвуют в расчетах с дебиторами, т. е. являются источником финансирования текущей деятельности предприятия.

- Лизинговые платежи относятся на себестоимость, что позволяет экономить значительные суммы при уплате в бюджет налога на прибыль.

- Возможность применения в отношении объекта лизинга механизма ускоренной амортизации с коэффициентом до 3-х позволяет предприятию максимально быстро восстановить через себестоимость инвестиционные затраты. По истечении действия договора лизинга имущество отражается на балансе лизингополучателя по минимальной, либо нулевой остаточной стоимости. В дальнейшем, предприятие может существенно снизить себестоимость производимой продукции по статье «Амортизация основных фондов». Также можно реализовать имущество, которое являлось объектом лизинга, по рыночной цене, которая будет намного выше его остаточной стоимости, получив тем самым дополнительную прибыль.

- При оформлении лизинговой сделки требования, предъявляемые к заемщику, не такие жесткие, как при обычном кредитовании. Кроме того, вероятность получения в лизинговой компании долгосрочного финансирования намного выше, чем при кредитовании, т. к. многие банки практически не предоставляют кредитов на срок более 1 года, но при этом лизинговая компания, являющаяся постоянным и надежным заемщиком, без проблем получает долгосрочные кредиты.

- Лизинговая компания может построить более гибкий график платежей в сравнении с требованиями банков по кредитным договорам. При этом существует возможность изменения графика платежей на протяжении действия договора лизинга с учетом, например, сезонных колебаний в реализации продукции лизингополучателя, либо влияния иных факторов, связанных с текущей деятельностью предприятия.

- При заключении договора лизинга значительно снижаются по сравнению с кредитованием требования к гарантийному обеспечению сделки (предоставлению залогов и т. д.). Это связано с тем, что до окончания действия договора предмет лизинга является собственностью лизинговой компании и частично обеспечивает обязательства предприятия перед лизинговой компанией.