Методические рекомендации по расчету лизинговых платежей (утв. Минэкономики 16 апреля 1996 г.) 80 Приложение 1 Самые крупные лизинговые компании РФ 83

| Вид материала | Методические рекомендации |

Содержание2. Действующая практика лизинговых отношений в России 2.1 Нормативно-правовые аспекты (Законы, ГК, правовые акты по лизингу) |

- Лизинговые операции, 325.84kb.

- План проведения лизинговых операций > Понятие и расчёты лизинговых платежей в ООО «Дивес», 142.41kb.

- Постановлением Совета Министров Республики Беларусь от 04. 06. 2010г. №865. При отражении, 32.77kb.

- Возмещение затрат по уплате процентов по кредитам и лизинговых платежей по договорам, 80.46kb.

- Тема дипломной работы, 251.47kb.

- Письмо Минфина России от 14. 01. 2008 №03-03-06/1/3 «О порядке налогового учета расходов, 17.82kb.

- Методические рекомендации по расчету и внедрению нормативов бюджетного финансирования, 698.77kb.

- Методика расчета лизинговых платежей предприятия 41 Глава Анализ влияния применения, 1102.39kb.

- Учет лизинговых операций, выполненная на материалах ООО «асп «Альфа», 63.59kb.

- Правила предоставления из федерального бюджета субсидий российским авиакомпаниям, 85kb.

2. Действующая практика лизинговых отношений в России

2.1 Нормативно-правовые аспекты (Законы, ГК, правовые акты по лизингу)

За последние несколько лет в Российской Федерации было принято значительное число нормативных актов, посвященных различным аспектам лизинговой деятельности, что наглядно свидетельствует об интересе правительства и российского бизнеса в целом к этому виду инвестиционной деятельности.

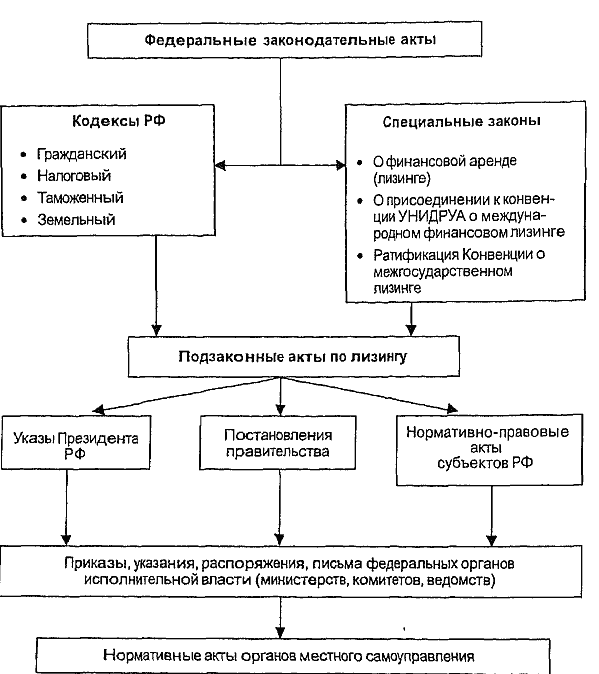

Рис. 9 Структура нормативно-правовой базы России

Россия относится к группе стран, в которой существует специальное законодательство, регулирующее лизинговые отношения. Особенность, однако, состоит в том, что правовая база лизинга рассредоточена в нормативных актах государственных органов власти и управления различных уровней, имеющих неодинаковую юридическую силу (рис.9).

Средством правового регулирования лизинговых отношений являются правовые нормы - общеобязательные правила поведения участников лизинговых сделок. В зависимости от характера предписания и способа воздействия на участников лизинговых отношений нормы подразделяются на:

материально-правовые;

процессуальные.

Материально-правовые нормы в свою очередь делятся на

два вида:

регулятивные правоотношения, устанавливающие права и обязанности субъектов лизинговых отношений;

правоохранительные, обеспечивающие (гарантирующие) соблюдение регулятивных норм.17

Первым документом, положившим начало появлению новых нормативных актов и изменений в действующих актах, направленных на развитие лизинга, был, несомненно, Указ Президента от 17.09.1994 г. «О развитии финансового лизинга в инвестиционной деятельности". Он был дополнен, хотя и с запозданием, Постановлением Правительства от 29.06.1995 г. № 633 "О развитии лизинга в инвестиционной деятельности"

В этом документе давалось определение лизинга «как вида предпринимательской деятельности, направленного на инвестирование временно свободных или привлеченных финансовых средств в имущество, передаваемое по договору физическим и юридическим лицам на определенный срок»; определение объектов лизинга, как «любого движимого и недвижимого имущества, относимого к основным средствам, а также имущественные права могут являться предметом договора о лизинге»; поручение «подготовить предложения о возможности предоставления таможенных льгот при временном ввозе товаров, используемых в лизинговых операциях».

Затем, спустя девять месяцев, родилось очень важное постановление Правительства от 29 июня 1995 г. № 633 «О развитии лизинга в инвестиционной деятельности», утвердившее «Временное положение о лизинге», в котором было дано определение лизинга, определение объекта и субъектов лизинга, требования к договору лизинга, права и обязанности участников договора лизинга, структура лизинговых платежей.

В соответствии с этим постановлением и согласно постановлению Правительства от 20 ноября 1995 г. № 1133 принимались решения об отнесение сумм лизинговых платежей, включая платежи по процентам за кредиты банков и других кредитных учреждений на себестоимость продукции (работ, услуг) лизингополучателя.

В постановлении Правительства от 27 июня 1996 года № 752 «О государственной поддержке развития лизинговой деятельности в Российской Федерации» был сделан шаг вперед в деле развития лизингового бизнеса в нашей стране. В частности, было установлено, что условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга; ко всем видам движимого имущества, составляющего объект финансового лизинга и относимого к активной части основных фондов, может применяться в соответствии с условиями договора лизинга механизм ускоренной амортизации с коэффициентом не выше 3; доходом лизингодателя является разница между общей суммой лизинговых платежей, получаемых лизингодателем от лизингополучателя, и суммой, возмещающей стоимость лизингового имущества».18

В конце девяностых годов были приняты важнейшие для развития лизинга законодательные акты: Гражданский кодекс (часть вторая, глава 34 «Аренда»); Федеральный закон от 8 февраля 1998 г. № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге»; Федеральный закон от 29 октября 1998 г. № 164-ФЗ «О лизинге», глава 25 Налогового кодекса «Налог на прибыль организаций» (вступила в действие с 1 января 2002 года).

Настоящее время, спустя более 50 лет после появления первой независимой лизинговой компании, как в России, так и во многих странах мира, существуют три основных подхода к правовому обеспечению лизингового бизнеса:

- Полное или почти полное отождествление лизинговых отношений с долгосрочной формой аренды и соответствующее перенесение ее положений на появившийся новый вид предпринимательской деятельности.

- Регулирование сложного комплекса лизинговых отношений с помощью традиционных норм гражданского права (договоров поручения, аренды, займа и др.).

- Признание лизинга качественно новым типом правоотношений, который не может быть адекватно отражен существующими законодательными нормами и должен оформляться особым, самостоятельным видом договора.

Сложная правовая природа лизинга связана с тем, что он объективно находится как бы в пограничной области смежных, зачастую переплетающихся между собой в различных комбинациях отношений аренды, купли-продажи, товарного кредитования, поручения и других хозяйственных связей.

Необходимо отметить, что Гражданский Кодекс РФ не предусматривает необходимости дополнительного акта гражданского законодательства, регулирующего договор финансовой аренды. Статьи 665-670 о финансовой аренде вместе с положениями параграфа 1 "Общие положения об аренде" главы 34 "Аренда" и общими положениями ГК об обязательствах создают достаточно полную гражданско-правую базу для этой разновидности аренды. Согласно п. 2 ст. 3 ГК нормы других законов должны ему соответствовать.

При этом ГК РФ рассматривает договор финансовой аренды (лизинг) в качестве отдельного вида договора аренды (имущественного найма). Правовое регулирование лизинга в соответствии со ст.625 ГК РФ осуществляется по следующей схеме: при отсутствии в параграфе 6 специальных правил, регламентирующих договор финансовой аренды, к нему применяются общие положения главы 34 об аренде.

Подобная правовая конструкция применяется в ГК РФ при регулировании не только договора финансовой аренды, но и других сложных договоров, имеющих свои отдельные виды, например: купли-продажи, подряда, хранения.

Использование подобной схемы позволяет достичь более полного, комплексного и эффективного регулирования сложных договоров, к числу которых относится и договор финансовой аренды.19

Так, ГК РФ определяет договор финансовой аренды (договор лизинга) как гражданско-правовой договор, по которому арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество во временное владение и пользование для предпринимательских целей. Данное определение договора лизинга позволяет рассматривать его в качестве отдельного вида договорных арендных обязательств.

С другими видами аренды договор лизинга объединяет то, что имущество, являющееся предметом лизинга, передается арендодателем арендатору во временное возмездное владение и пользование.

Вместе с тем договору лизинга присущи определенные характерные особенности.

Во-первых, в момент заключения договора лизинга арендодатель, в отличие от общих положений об аренде, не является собственником или титульным владельцем имущества, которое подлежит передаче арендатору. Арендодатель по условиям договора лизинга обязуется приобрести это имущество в собственность у третьего лица (продавца). Арендодатель также обязан, приобретая имущество для арендатора, уведомить продавца о том, что имущество предназначено для передачи в аренду другому лицу.

Во-вторых, важной особенностью договора лизинга является роль, обычно не свойственная арендным отношениям, которая принадлежит арендатору. Именно арендатор определяет продавца и указывает имущество, которое должно быть приобретено арендодателем для последующей передачи в аренду.

В-третьих, следует отметить, что специальным по сравнению с общими правилами об аренде является положение, изложенное в ГК РФ в диспозитивной форме, о том, что имущество по договору лизинга передается арендатору не арендодателем, а продавцом.

Следует отметить, что особенностью договора лизинга некоторые ученые считают то, что в качестве обязанного лица по договору лизинга выступает наряду с арендодателем и арендатором продавец имущества, не участвующий в договоре лизинга в качестве его стороны.20

Основной целью Федерального закона « О финансовой аренде (лизинге)» признается развитие особой формы инвестирования в средства производства на основе лизинга.

Закон о лизинге содержит большое количество положений, противоречащих не только ГК РФ, но и Оттавской конвенции.

Более того, само представление о договоре лизинга (его понятии, основных признаках и видах), которое следует из Закона о лизинге, оказалось совсем иным по сравнению с тем, которое было положено в основу Оттавской конвенции и норм ГК РФ.

Сразу следует подчеркнуть, что Закон о лизинге разграничивает понятие "лизинг" и "договор лизинга". Под лизингом понимается инвестиционная деятельность по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, зафиксированных договором, с правом выкупа имущества лизингополучателем.

Закон о лизинге не дает определения договора лизинга, как это делается в ГК РФ, он лишь определяет его обязательные условия и признаки.

В соответствии с ГК РФ субъектами договора лизинга являются арендодатель и арендатор. От субъектов договора лизинга следует отличать субъекты лизинговых правоотношений, к числу которых, помимо арендодателя и арендатора, относится и продавец имущества, являющегося предметом лизинга.

В то же время Закон о лизинге конкретизировал понятие субъектов лизинга, изменив их наименования по сравнению с ГК РФ и определив, что субъектами лизинга являются:

лизингодатель (арендодатель по ГК РФ) - физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю прав собственности на предмет лизинга;

лизингополучатель (арендатор по ГК РФ) - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

продавец (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга.21

Таким образом, правовая база регулирования лизинговых сделок в России имеет очень высокий статус, поскольку понятие договора лизинга определено специальным законом и введено в Гражданский кодекс. Регулирование бухгалтерского учета и отчетности, а значит, и порядка налогообложения при лизинговых операциях осуществляется на основании действовавших и ранее документов, касавшихся арендных сделок, а также специального приказа Министерства финансов РФ.

Косвенное отношение к деятельности лизинговых компаний имеют многие другие законодательные и нормативные документы, регламентирующие общие вопросы налогообложения, бухгалтерского учета и отчетности, осуществления экспортно-импортных операций и т.д.

Таким образом, ни один из отдельно взятых традиционных гражданско-правовых договоров не отражает адекватно всего содержания лизинговых отношений. Можно также заключить, что в России пока действуют два нормативных определения лизинга: собственно лизинга как вида инвестиционной предпринимательской деятельности в форме совокупности экономических и правовых отношений и комплекса договоров или договора лизинга как особой разновидности договора долгосрочной аренды (ст. 665 ГК РФ).

Частично воспроизводя друг друга во взаимосвязи, они, тем не менее, относятся каждый в отдельности к разным видам сделок, и только в сумме их можно было бы называть «лизингом», когда имущество специально покупается арендодателем и передается в пользование арендатору для предпринимательских целей.

Однако также необходимо использование лизинговыми компаниями для оформления сделок формы договора лизинга. Ведь существуют арендные сделки, которые, не попадая в ГК РФ под несколько «узкое» российское определение лизинга, считались бы лизинговыми во многих странах мира.

Примером такой арендной сделки является сдача заводом-производителем в аренду выпускаемого им оборудования. Не может осуществляться на основании договора лизинга и сделка с имуществом, которое не может быть использовано для предпринимательских целей. Все это, возможно, и создает необходимую свободу маневра в предпринимательской деятельности лизинговым компаниям.

Не случайно во многих странах дается комбинированное определение лизинга с помощью двух смежных экономических понятий.

Так, в нормативных актах Франции и Италии для обозначения лизинговых отношений применяют понятие «кредит—аренда», в Бельгии — «финансирование аренды», в Германии — «аренда—кредит». Но подобные бинарные определения лизинга также не полностью раскрывают всю его сущность. Точнее внутреннее содержание лизинга отражает более широкое его понимание как системы имущественных отношений по приобретению в собственность средств производства и передаче их во временное пользование, регулируемое совокупностью договоров лизинга, поручения, займа, купли-продажи и др.22