Н. И. Валенцева Сборник Задач по Банковскому Делу

| Вид материала | Сборник задач |

- Экзаменационный тест по «Банковскому делу» для 4 курса (вечернее отделение), 94.91kb.

- Автор программы дисциплины: Шаталова Е. П., к э. н., доцент, 20.29kb.

- Кафедра «Банки и банковский менеджмент», 16.73kb.

- Сборник задач и ситуаций Тема Введение в микроэкономику 2 > Альтернативная стоимость, 709.47kb.

- Сборник задач по логическому программированию для студентов специальности «030100 информатика», 786.39kb.

- Конкурс проводится в соответствии с утвержденным планом научных мероприятий гоу впо, 88.9kb.

- Сборник задач по „теоретическим основам электротехники М.: Высшая школа, 2000. Сборник, 164.59kb.

- И. А. Слободняк Сборник тестов и задач по международным стандартам финансовой отчет, 3753.11kb.

- Практикум 2007г. Старовойтова С. В. Сборник задач по дисциплине «Бухгалтерский учет», 28.81kb.

- Сборник руководящих документов по заповедному делу, 11587.13kb.

Глава 2

ДОХОДЫ, РАСХОДЫ И ПРИБЫЛЬ КОММЕРЧЕСКОГО БАНКА

2.1. ДОХОДЫ И РАСХОДЫ КОММЕРЧЕСКОГО БАНКА

Первые три задачи посвящены структуре доходов и расходов банка, качественной оценке уровня доходности на основе структурного анализа. Критериями классификации доходов и расходов могут являться их форма (процент, комиссия, прочие формы), характер доходов и расходов (операционные доходы и расходы, доходы от других, нетрадиционных, видов деятельности, доходы, «не заработанные» банком, связанные с переоценкой ценных бумаг и валютных средств, расходы, обеспечивающие функционирование банка, расходы, связанные с операциями по снижению степени риска в банковской сфере), степень стабильности, способ учета, влияние на определение налогооблагаемой базы, период, к которому они относятся, вид банковской коммерции (доходы от ссудного бизнеса, от бизнеса с ценными бумагами, от валютных операций и т.д.).

В задачах 2.1 и 2.2 рассматривается структурный анализ доходов на основе их формы, вида банковской коммерции и степени стабильности.

Задача 2.3 раскрывает другие приемы классификации доходов и расходов. Доходы группируются следующим образом:

• доходы, полученные от операционной деятельности банка (процентные, от расчетно-кассового обслуживания, купонный доход от операций с ценными бумагами и др.);

• доходы, полученные от других видов деятельности (факторинговых, лизинговых, трастовых, консультационных, дилинговых и других услуг, оказанных банком);

• доходы, «не заработанные» банком (доходы от незавершенных сделок - нереализованный доход по операциям с ценными бумагами, нереализованный доход по операциям с иностранной валютой и др.).

Соответственно расходы банка подразделяются на три группы:

• операционные расходы банка (процентные и другие, относящиеся к основной деятельности);

• расходы, обеспечивающие функционирование банка (заработная плата сотрудников, ремонт и содержание помещений, техники, реклама и др.);

• расходы на покрытие риска банка (резервы, создаваемые на покрытие различных видов риска, штрафы, пени, неустойки уплаченные, незавершенное производство и др.).

Задача 2.4 раскрывает некоторые приемы анализа процентного дохода.

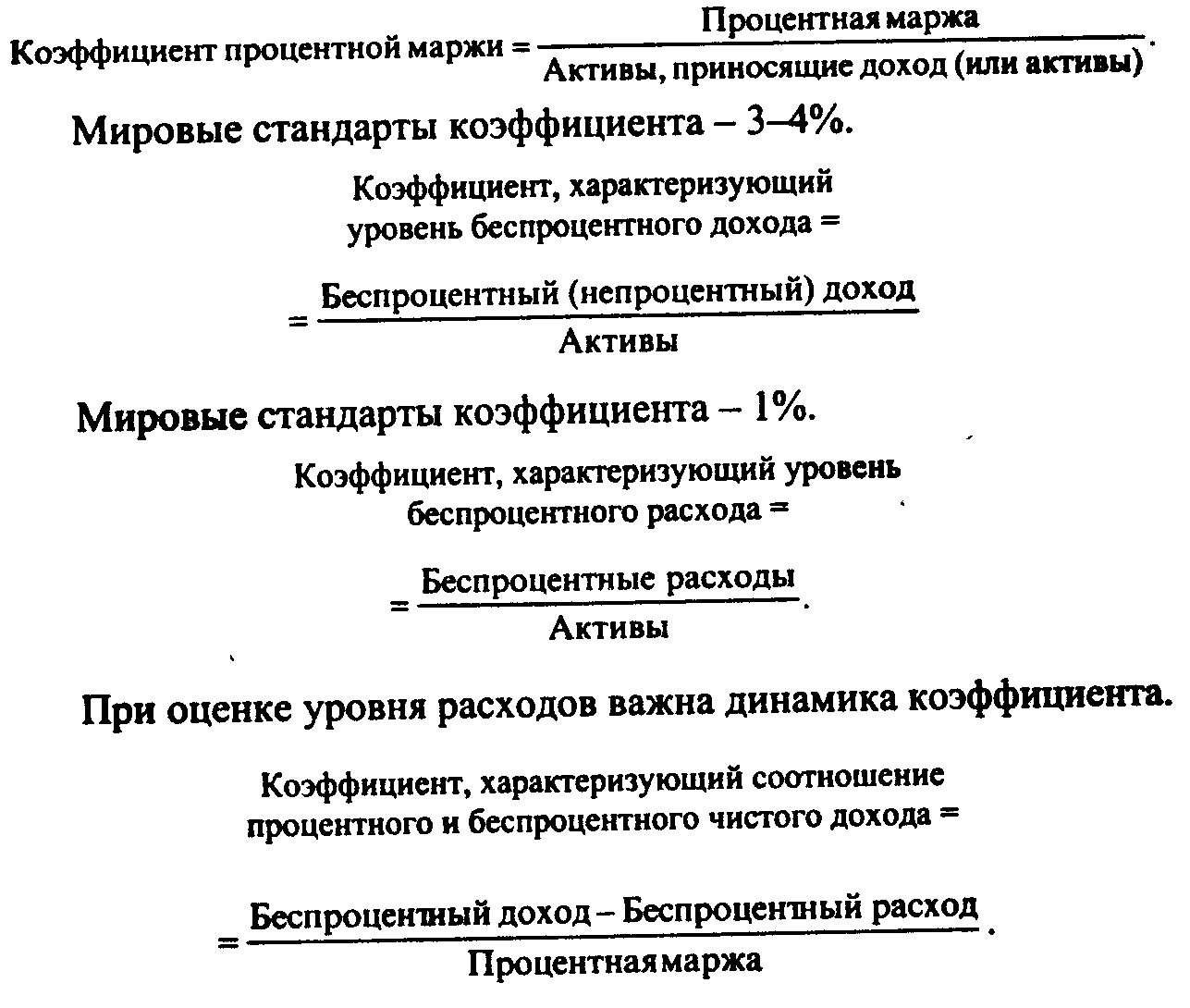

Задачи 2.5, 2.6 и 2.7 знакомят с методами оценки уровня доходности банка на основе системы финансовых коэффициентов.

При расчете этих коэффициентов рекомендуется использовать следующие формулы.

Мировые стандарты коэффициента изменяются от 48 до 67%.

При решении задач 2.5 - 2.7 следует учитывать, что признаками вступления банка на путь банкротства является падение процентной маржи и рост «бремени». Последнее характеризуется превышением беспроцентного расхода над беспроцентным доходом.

ЗАДАЧА 2.1

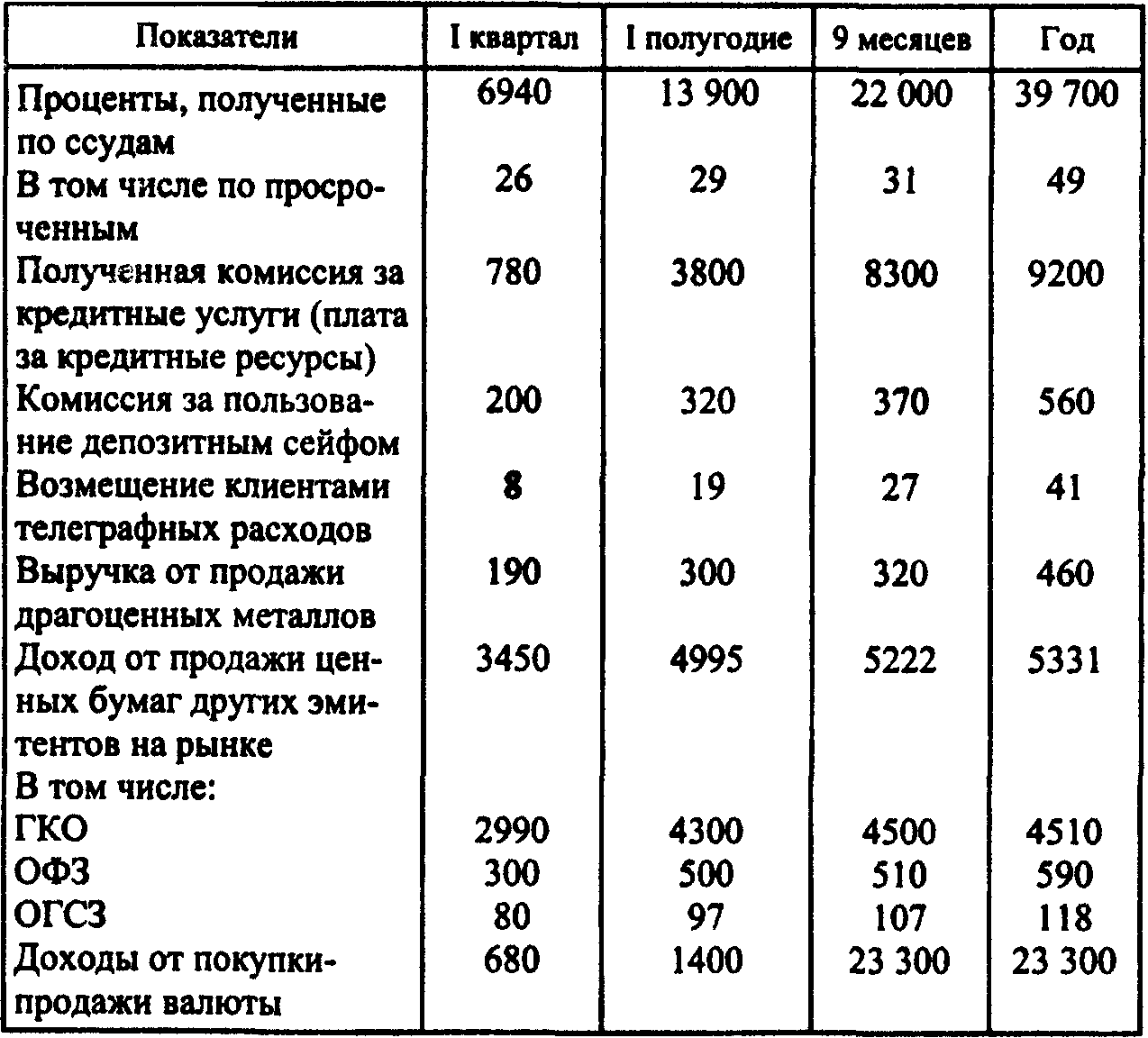

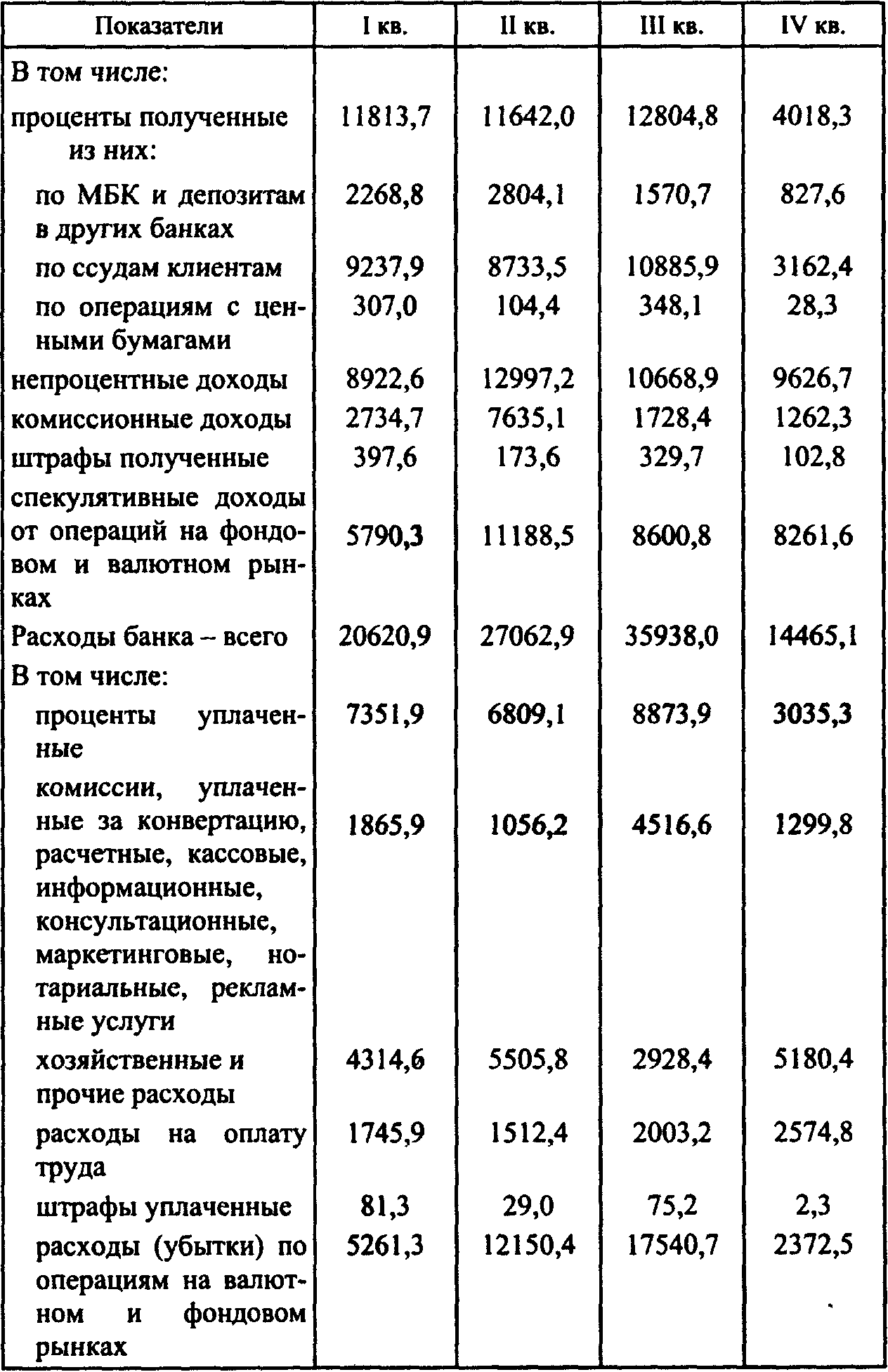

Состав доходов коммерческого банка в течение года характеризуется данными, приведенными в табл. 2.1.

Таблица 2.1

Тыс. руб.

Продолжение

Требуется:

1. Назвать критерии классификации доходов банка.

2. Определить структуру доходов банка на основе таких критериев, как форма дохода и степень его стабильности.

3. Дать качественную оценку структуры доходов.

ЗАДАЧА 2.2

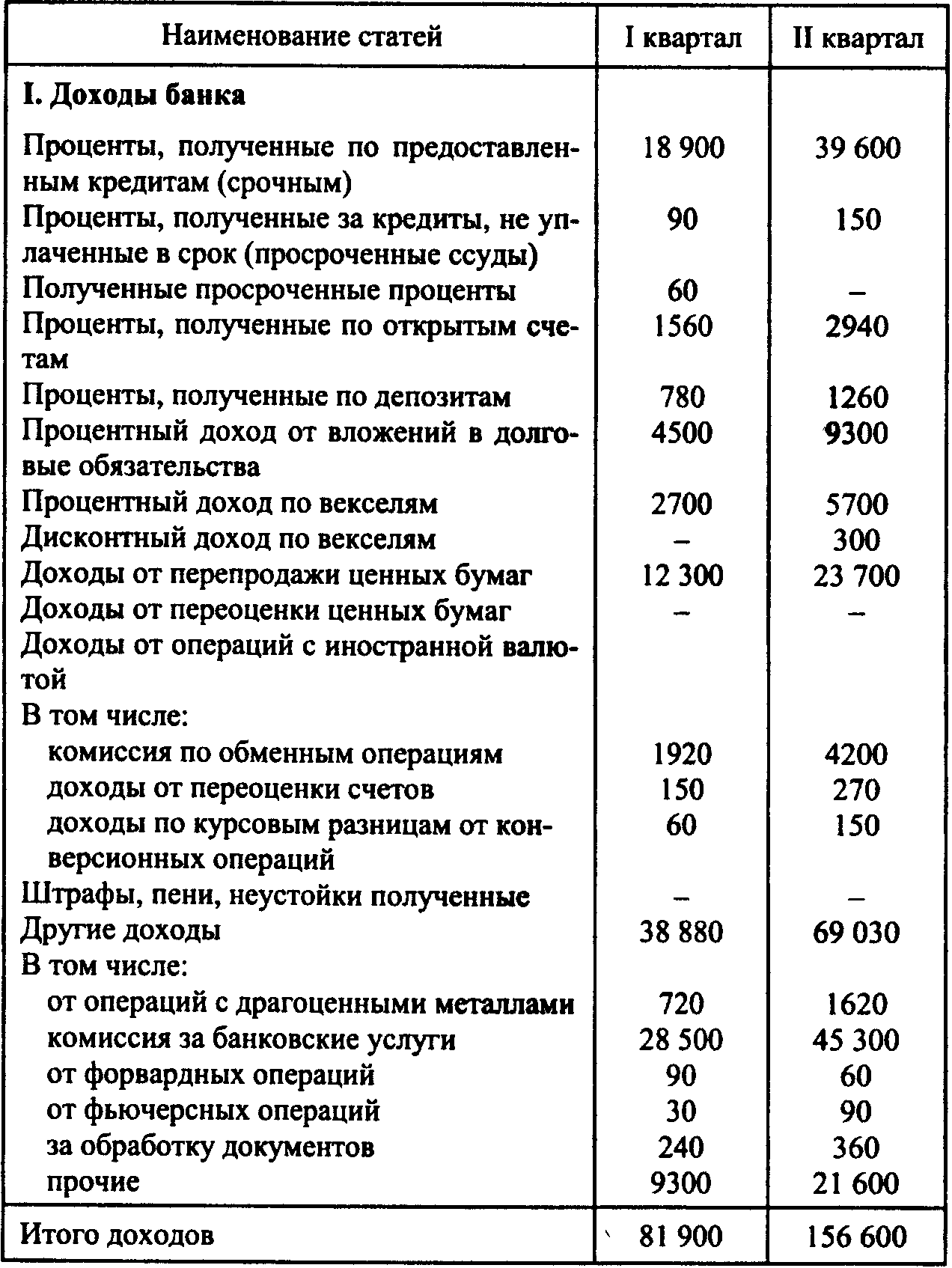

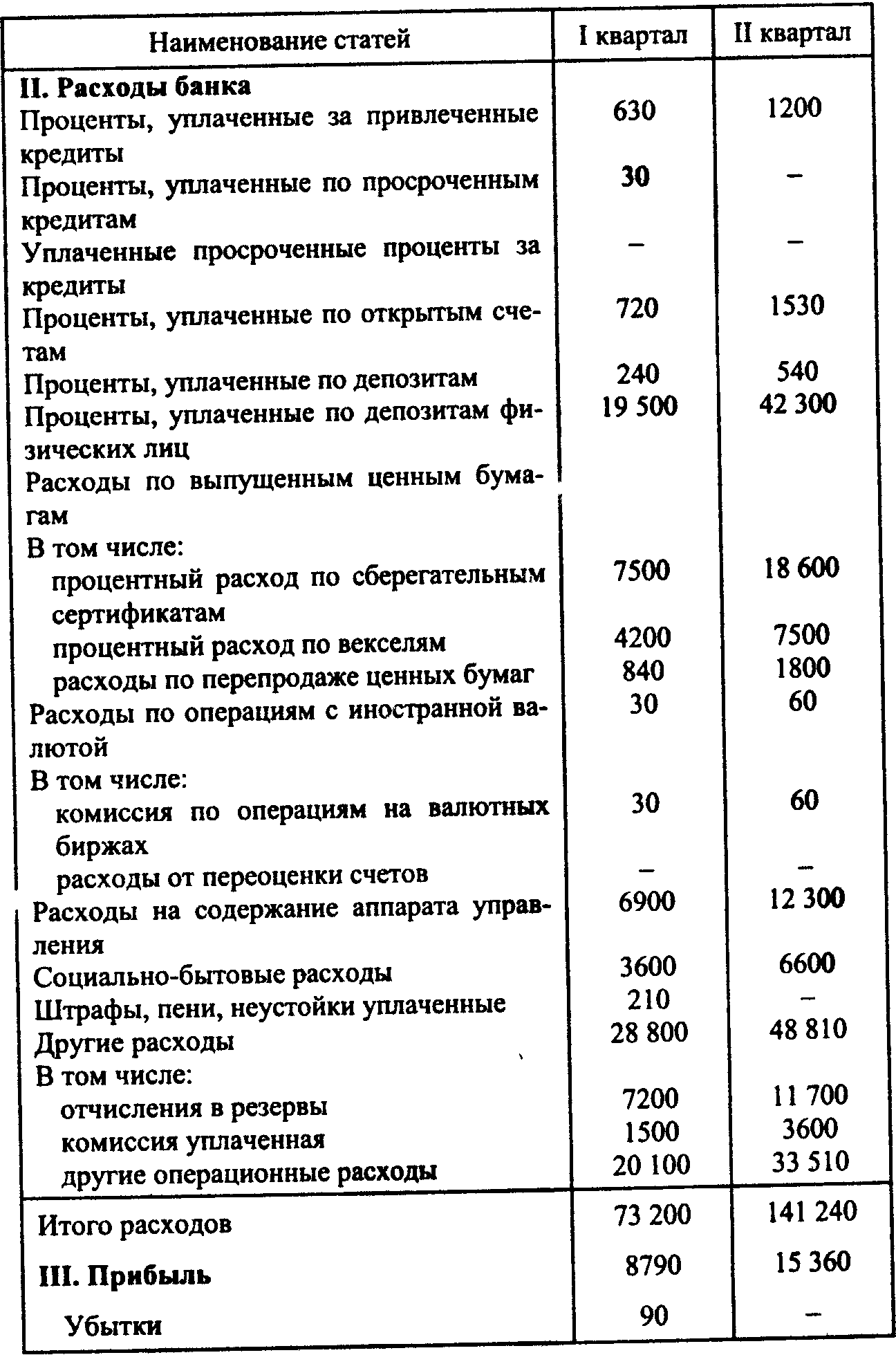

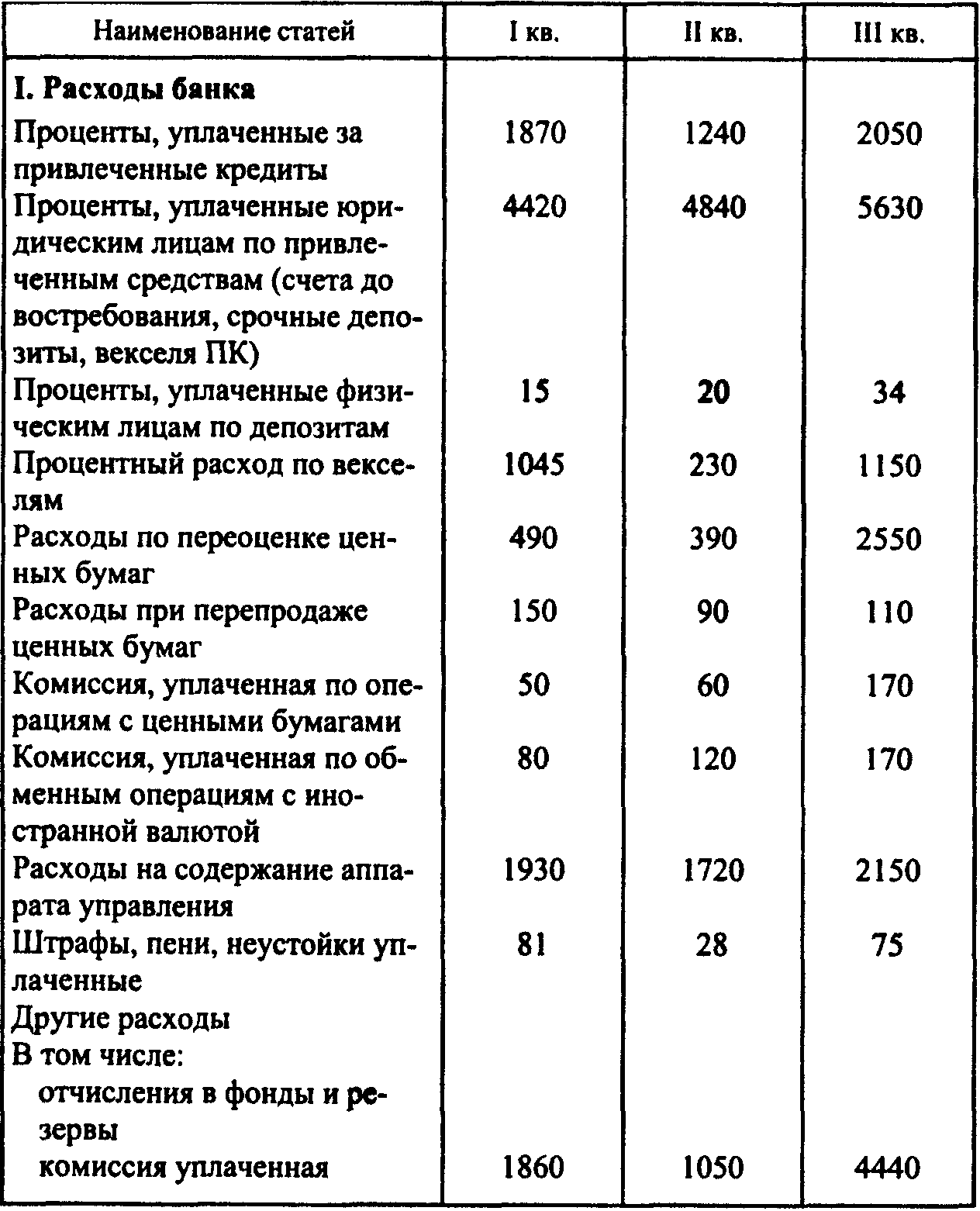

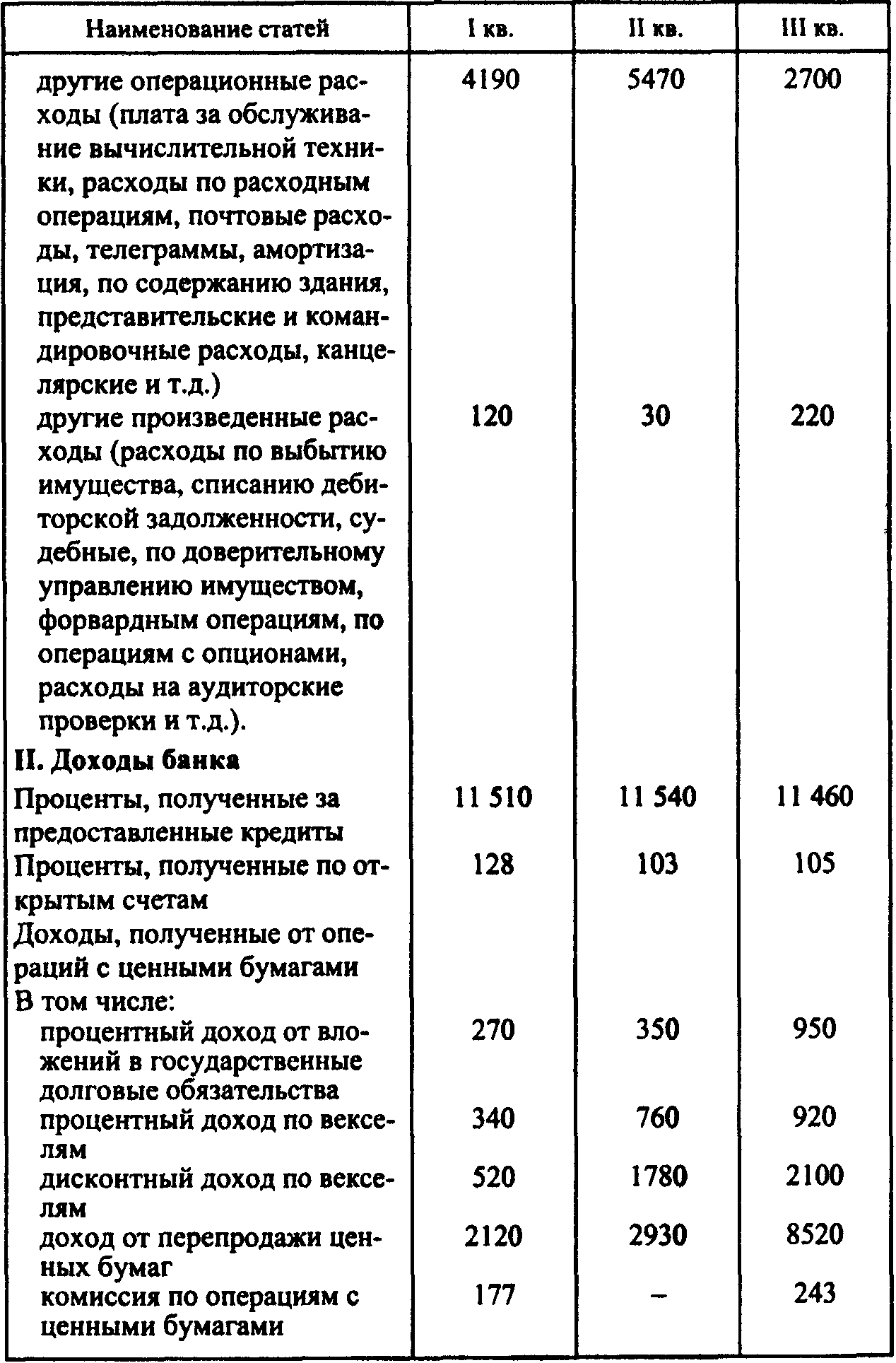

Отчет о прибылях и убытках приведен в табл. 2.2.

Таблица 2.2

Тыс. руб.

Продолжение

Форвардные и фьючерсные операции банк осуществляет с иностранной валютой.

Средний размер активов в квартале составляет 135 900 тыс. руб., в том числе активы, приносящие доход, - 119 400 тыс. руб.; во II квартале - 140000 тыс. руб., в том числе активы, приносящие доход, - 125 700 тыс. руб.

Требуется;

1. Определить структуру доходов и расходов банка, исходя из формы цены, вида банковской коммерции и степени стабильности.

2. Дать качественную оценку доходов и расходов на основе их структуры.

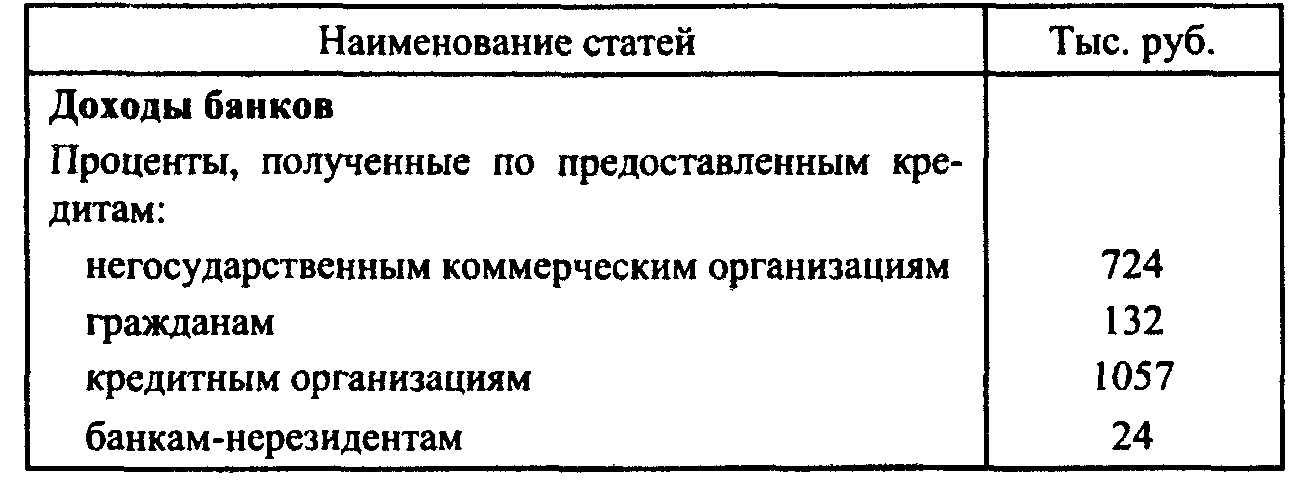

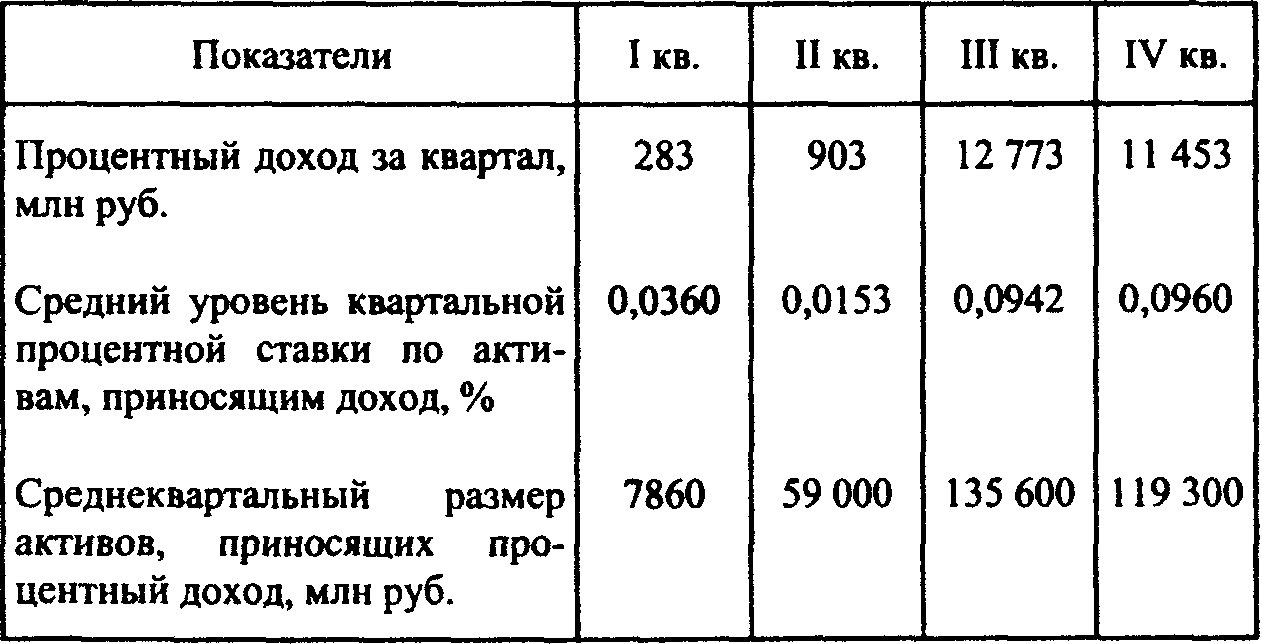

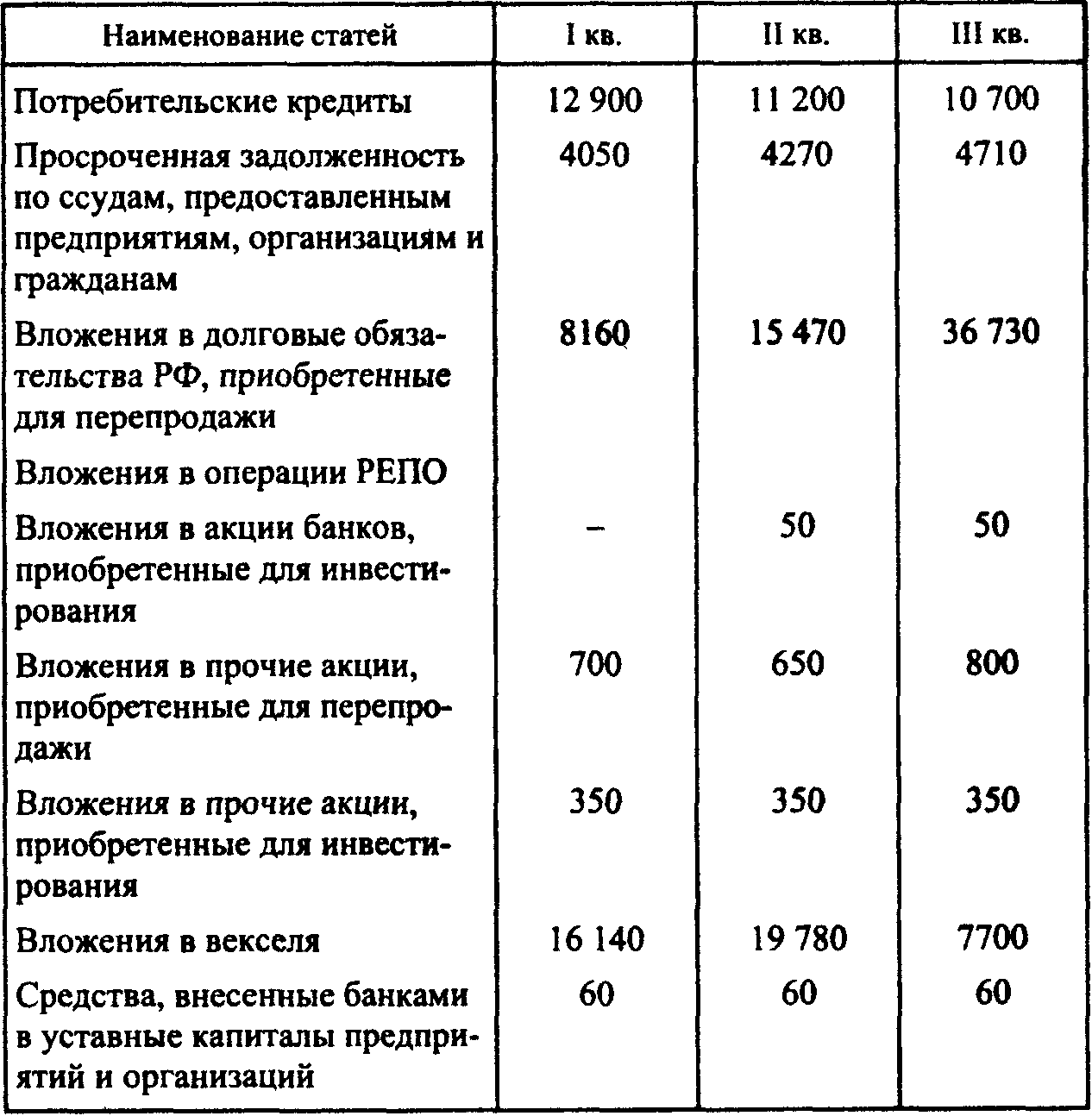

ЗАДАЧА 2.3

На основе данных о доходах и расходах банка за отчетный квартал (табл. 2.3) проведите анализ и сделайте выводы.

Задание:

1. Какие принципы группировки доходов и расходов банка вы знаете? Дайте им характеристику, а также назовите возможности, которые предоставляют различные способы группировки доходов и расходов для анализа.

2. На основе имеющейся информации разделите доходы на операционные, другие виды и «не заработанные» банком, соответственно расходы на операционные, обеспечивающие функционирование и на покрытие риска в деятельности банка.

3. Выполните анализ проведенной группировки доходов и расходов, сделайте выводы.

Таблица 2.3

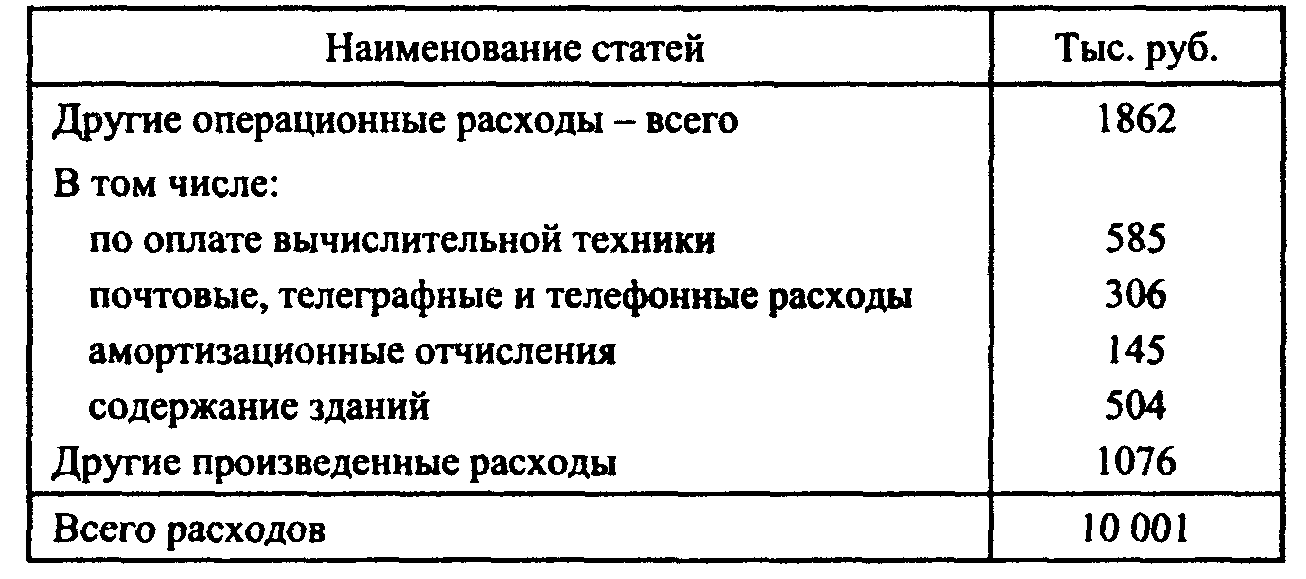

ЗАДАЧА 2.4

Определить степень влияния динамики уровня средневзвешенной процентной ставки и размера активов, приносящих доход, на общий размер процентного дохода банка за квартал на основе данных, приведенных в табл. 2.4.

Таблица 2.4

Для расчета степени воздействия указанных факторов на размер процентного дохода рекомендуется использовать метод подстановки.

1. Влияние динамики среднего уровня процентной ставки:

∆ОД=(Y-Yо) Vо,

где ∆ОД - изменение общего процентного дохода за счет рассматриваемого фактора;

Y - средняя квартальная процентная ставка в текущем квартале;

Yо - средняя квартальная процентная ставка в предыдущем квартале;

Vо - средний размер активов, приносящих доход в предыдущем квартале.

2. Влияние динамики размера активов, приносящих процентный доход:

∆ОД=( V - Vо) Y,

где V - средний размер активов, приносящих процентный доход в текущем квартале.

ЗАДАЧА 2.5

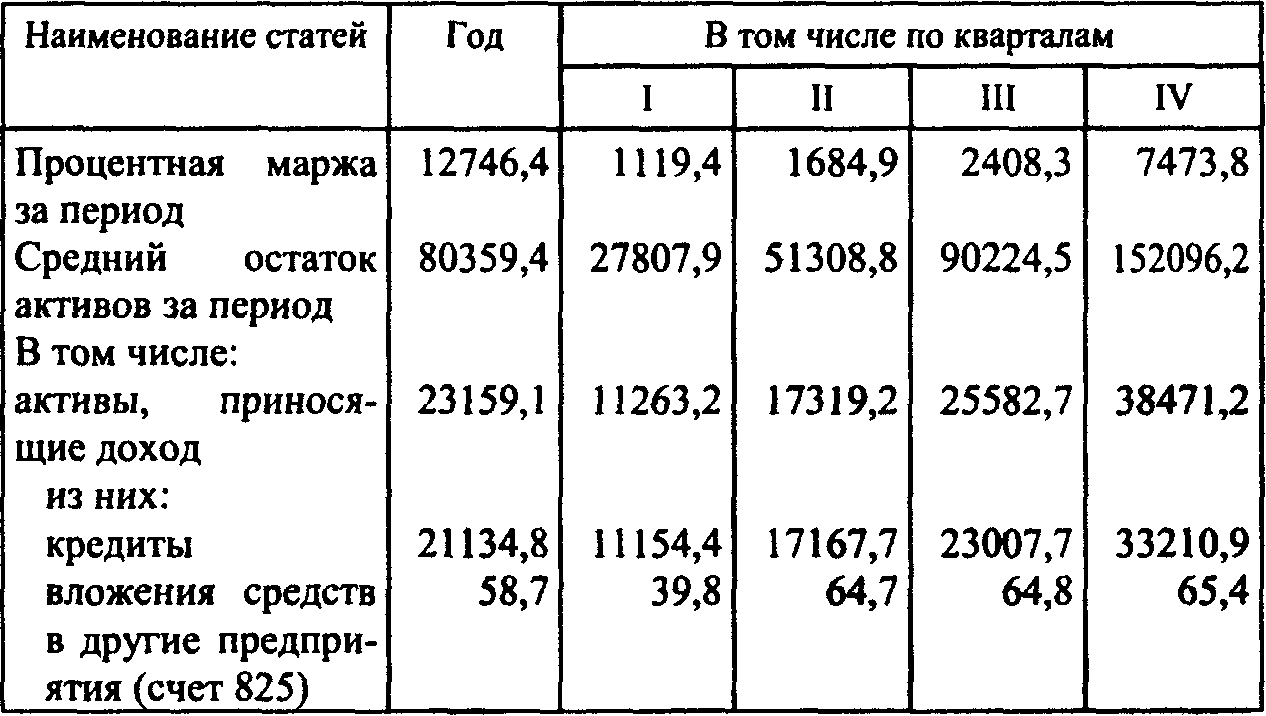

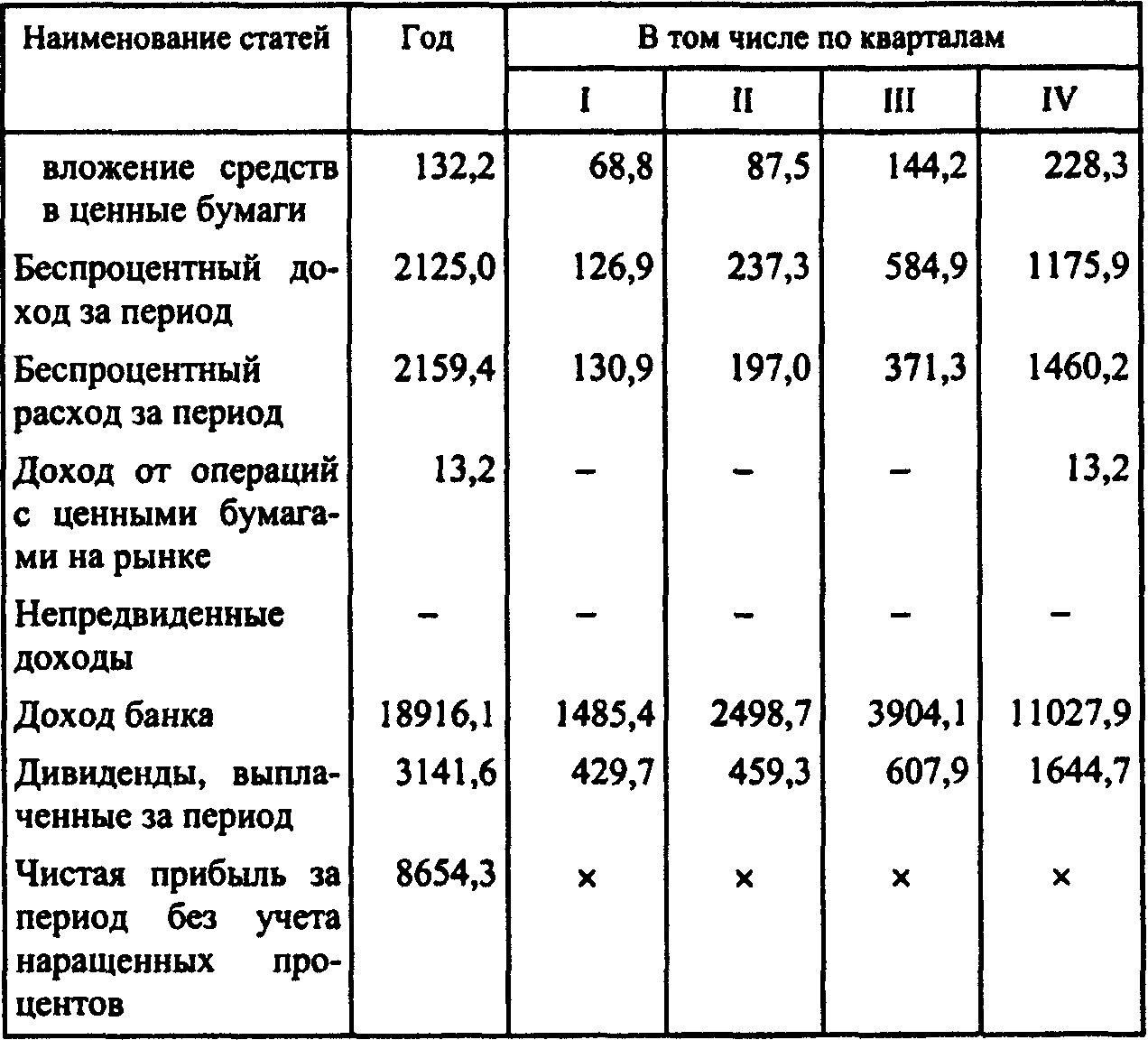

Уровень доходности коммерческого банка оценивается на основе финансовых коэффициентов исходя из фактических данных, приведенных в табл. 2.5.

Таблица 2.5

Тыс. руб.

Продолжение

Требуется:

1. Рассчитать финансовые коэффициенты, характеризующие:

уровень процентной маржи;

уровень беспроцентного дохода;

уровень беспроцентного расхода;

соотношение процентного и непроцентного источников формирования прибыли.

2. Сравнить фактический уровень коэффициентов с мировыми стандартами.

3. Определить относительно стабильную часть дохода.

4. Проанализировать динамику коэффициентов в отчетном году; оценить финансовое положение банка на основе динамики процентной маржи и «бремени».

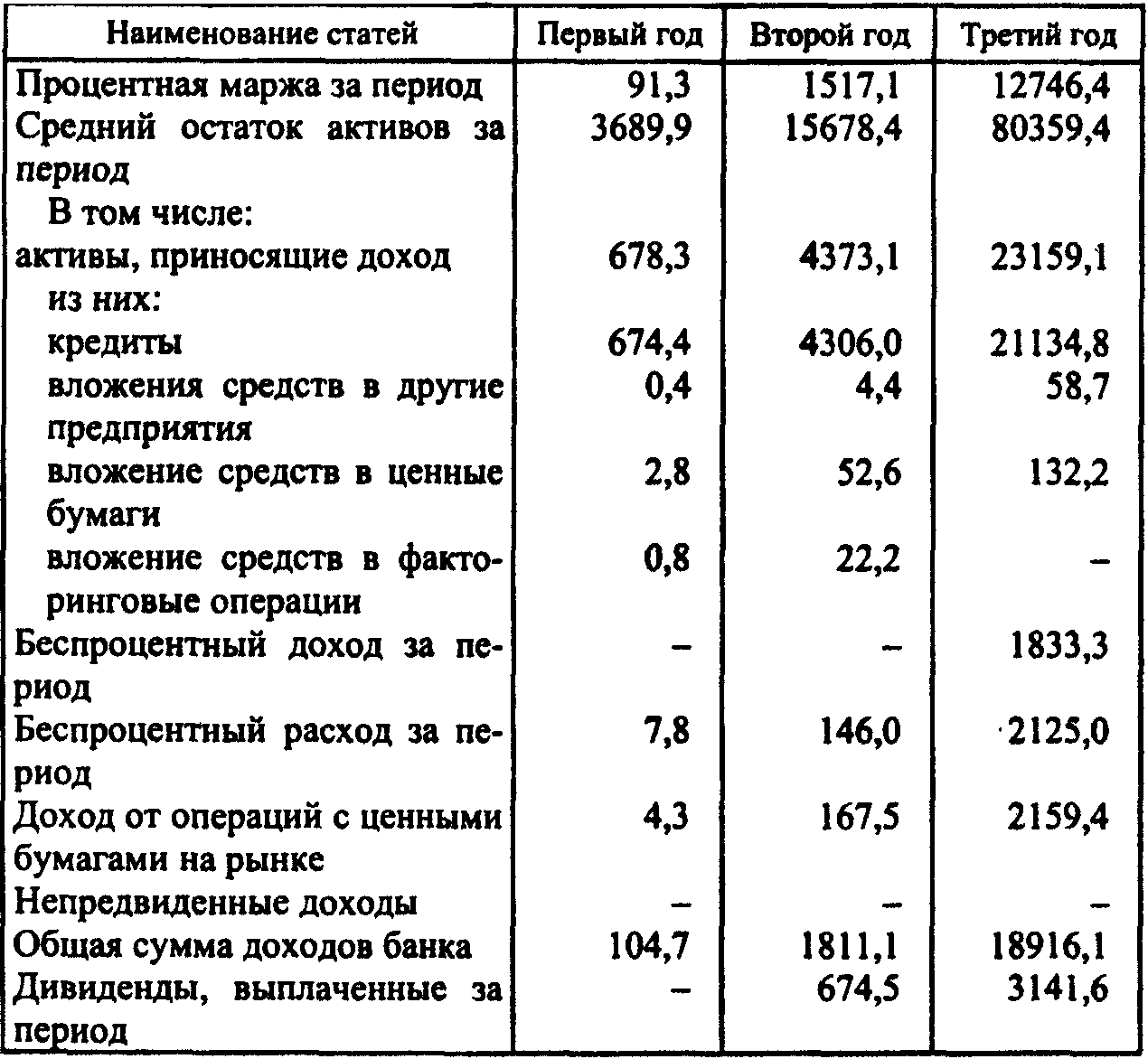

ЗАДАЧА 2.6

Годовой уровень доходности коммерческого банка оценивался на основе финансовых коэффициентов исходя из фактических данных за три года, приведенных в табл. 2.6.

Таблица 2.6

Тыс. руб.

Требуется:

1. Рассчитать финансовые коэффициенты, характеризующие уровень доходности коммерческого банка.

2. Дать оценку уровня доходности путем:

а) сравнения фактического значения коэффициента с мировыми стандартами;

б) анализа динамики коэффициентов;

в) структурного и качественного анализа источников дохода.

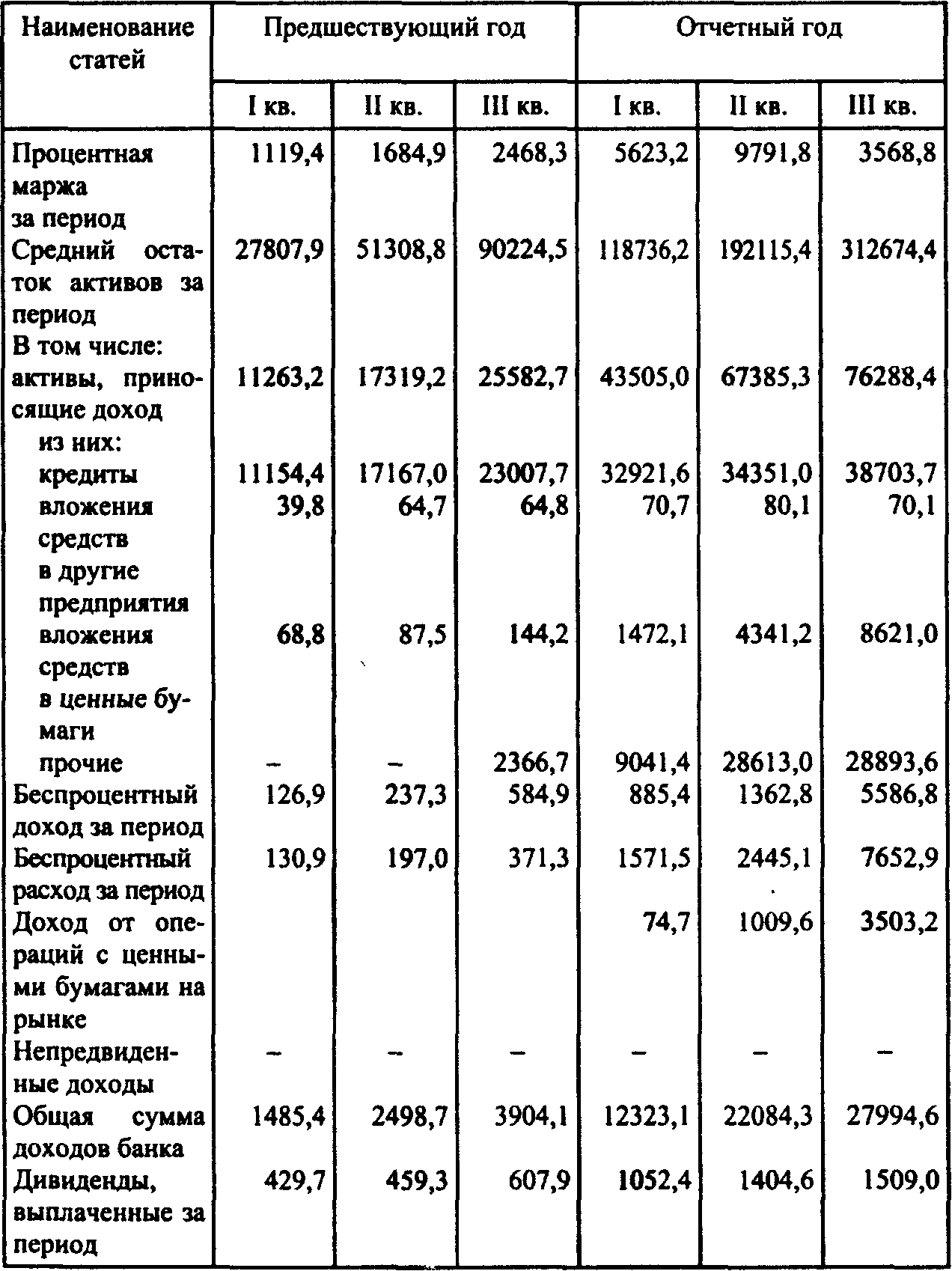

ЗАДАЧА 2.7

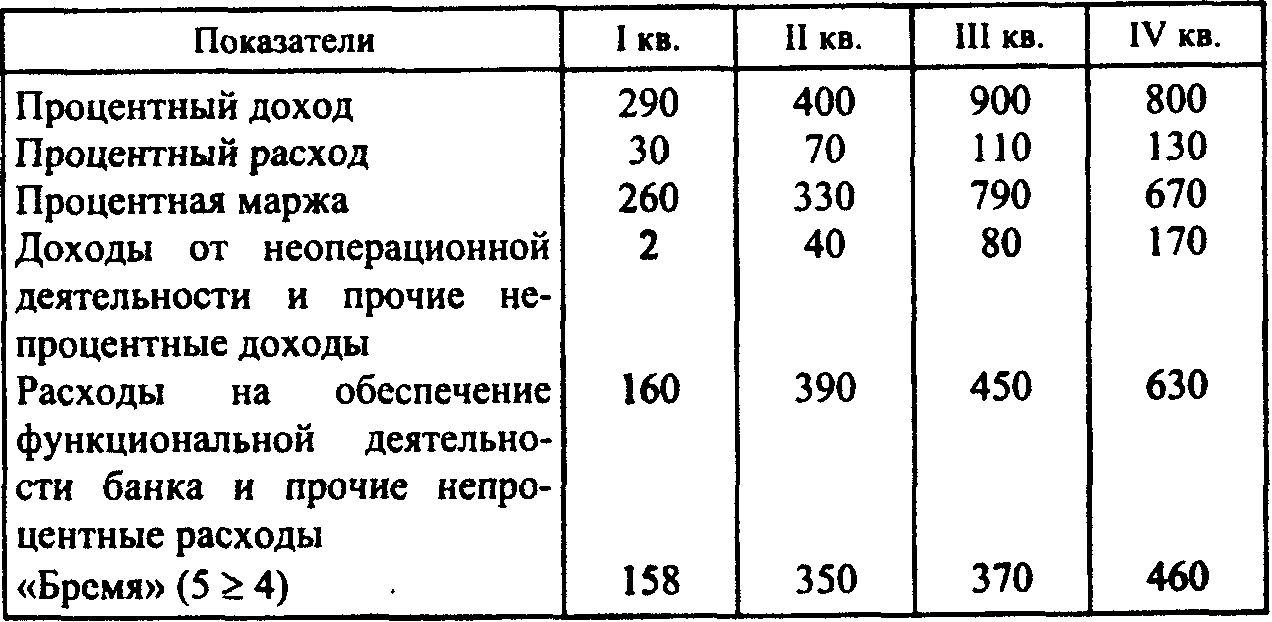

Результаты текущей деятельности банка характеризуются данными, приведенными в табл. 2.7.

Таблица 2.7

Тыс. руб.

Требуется:

1. Определить структуру дохода банка.

2. Рассчитать финансовые коэффициенты, характеризующие уровень доходности.

3. Дать сравнительную оценку уровня доходности коммерческого банка.

2.2. ФОРМИРОВАНИЕ ПРИБЫЛИ И ОЦЕНКА ЕЕ УРОВНЯ

Задачи этого параграфа иллюстрируют содержание модели формирования балансовой прибыли российских коммерческих банков и приемы оценки уровня рентабельности банка.

Задачи 2.8-2.10 посвящены формированию прибыли банка на основе периодического закрытия доходных и расходных счетов и отнесения их сальдо на счет прибылей или убытков.

В задачах 2.11-2.13 рассматриваются способы анализа уровня прибыльности банка.

При оценке прибыльности банка выделяют два основных направления: количественный анализ и оценка качества доходной базы банка. Количественный анализ основан на финансовых коэффициентах, оценке динамики в их изменении, анализе факторов, повлиявших на их уровень. В России нет общепринятых коэффициентов оценки прибыльности банков и критериев их оценки. Поэтому в основу решения задач положены коэффициенты, используемые в мировой практике. Среди них можно выделить: ROA - показатель рентабельности активов, который определяется как отношение чистой прибыли после выплаты налогов, но до выплаты дивидендов, к активам, и ROE - показатель рентабельности капитала, который рассчитывается, как отношение чистой прибыли к акционерному капиталу банка. При анализе опираются также на взаимосвязь, существующую между этими базовыми коэффициентами. Приемы количественного анализа рассматриваются в задаче 2.11.

Качественное направление в анализе предполагает структурный анализ источников формирования прибыли (задача 2.12), факторный анализ коэффициентов (задача 2.13), а также структурный анализ доходов и расходов (см. п. 2.1).

ЗАДАЧА 2.8

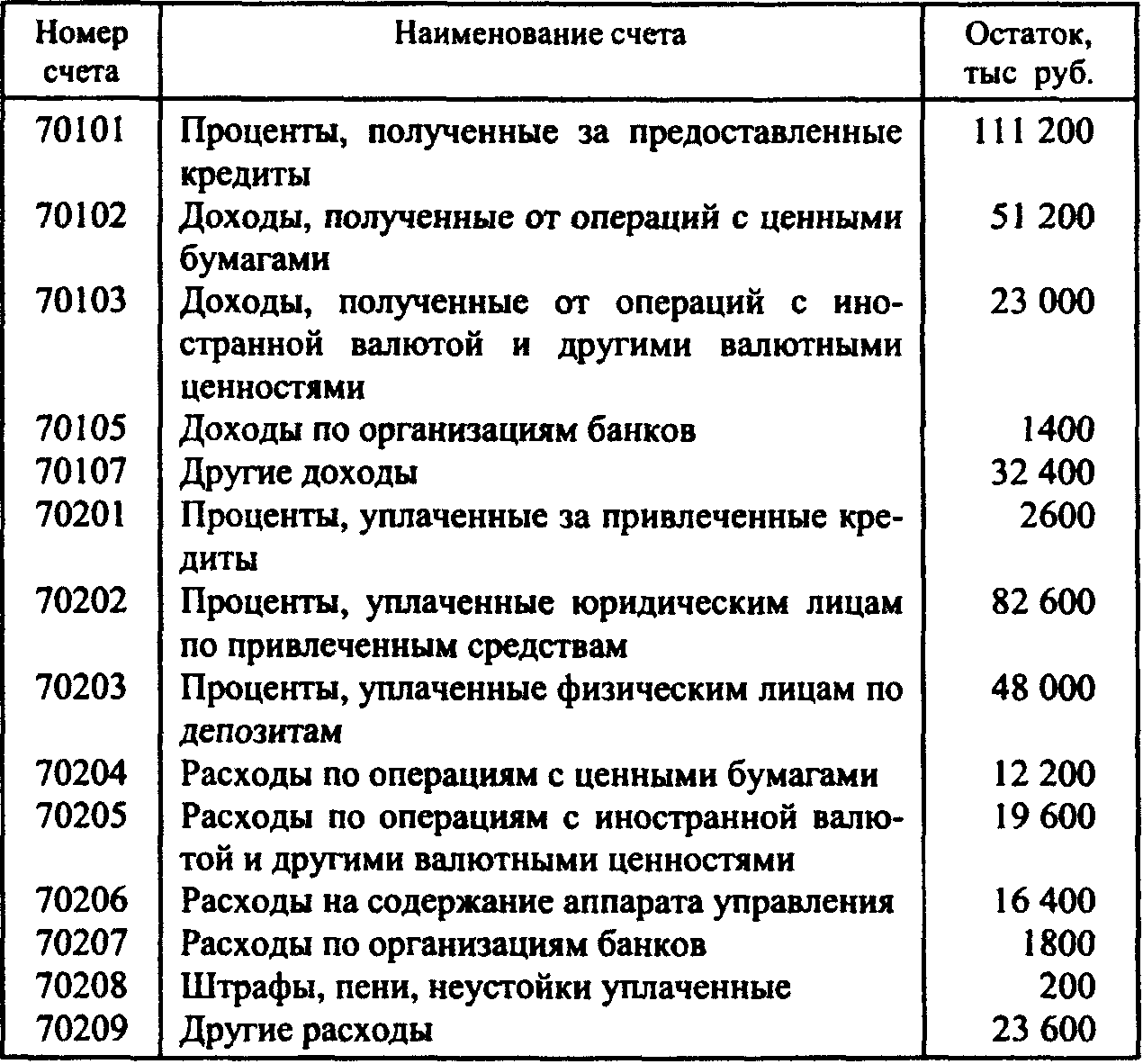

Остатки на доходных и расходных счетах на 31 марта приведены в табл. 2.8.

Таблица 2.8

Требуется:

1. Объяснить порядок закрытия доходных и расходных счетов.

2. Определить финансовый результат деятельности за I квартал.

ЗАДАЧА 2.9

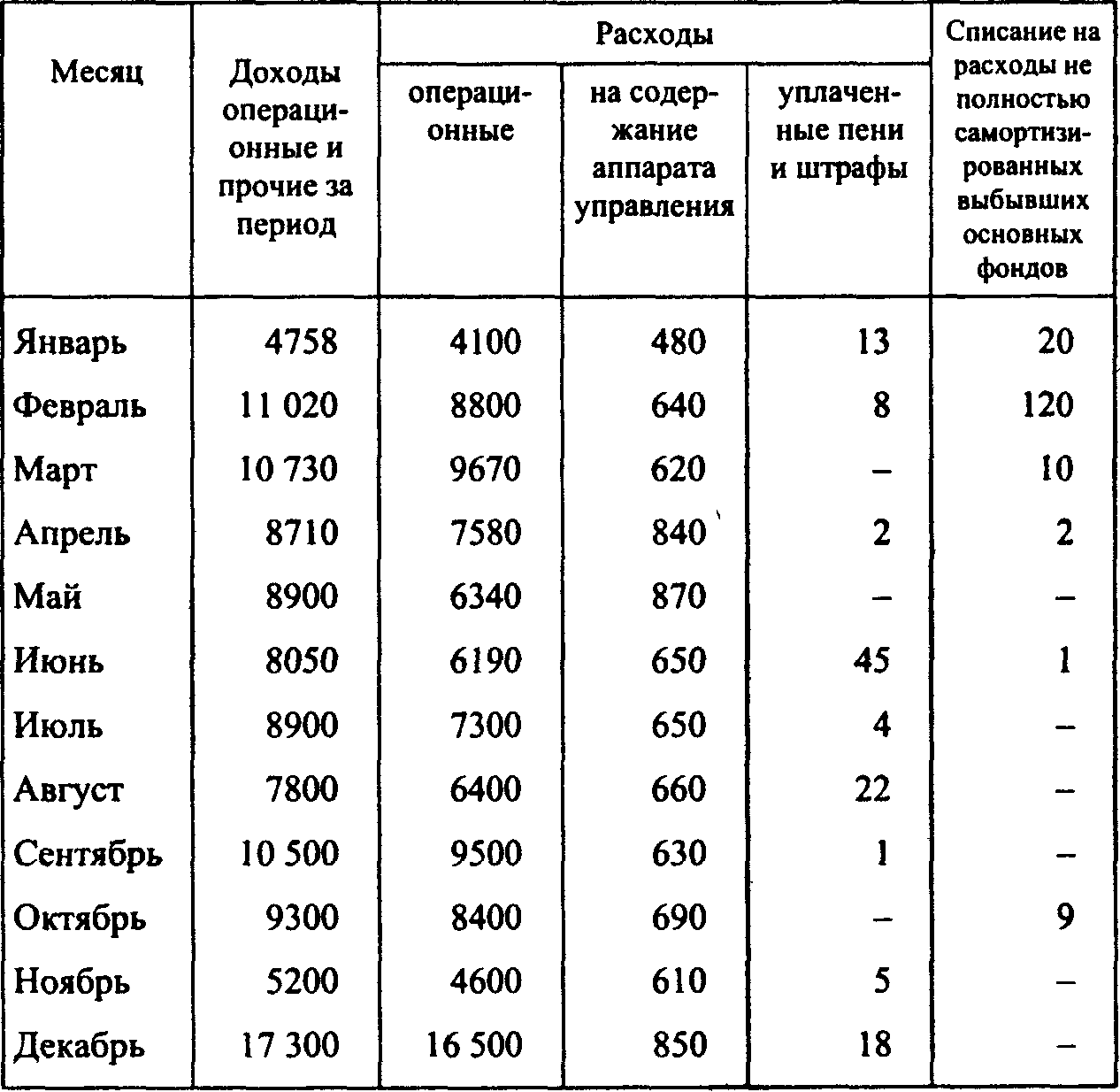

Определить балансовую прибыль банка на конец I квартала и I полугодия, за 9 месяцев и год с учетом данных, приведенных в табл. 2.9.

Таблица 2.9

Тыс. руб.

Закрытие доходных и расходных счетов производится банком ежемесячно.

Заключительные обороты в январе следующего года составили: доходы - 500 тыс. руб. и расходы - 800 тыс. руб.

ЗАДАЧА 2.10

Определить результаты деятельности банка на конец I квартала на основе данных о величине доходов и расходов, отраженных на балансовых счетах (табл. 2.10).

Таблица 2.10

Тыс. руб.

ЗАДАЧА 2.11

Для разработки тактики поведения банка на рынке в предстоящем году руководство поручило аналитическому отделу провести оценку прибыльности и рентабельности банка за отчетный период (табл. 2.11-2.14). Главный эксперт аналитического отдела банка получил задание от своего руководителя провести анализ прибыльности банка с учетом влияния всех факторов на значения ключевых финансовых коэффициентов. По результатам проведенной работы необходимо назвать причины изменения показателей ROA и ROE и внести предложения по повышению их значений.

Главный эксперт обращается к вам с просьбой оказать помощь в проведении анализа и формулировании выводов и предложений. Он предоставляет всю необходимую информацию для проведения такой работы.

При проведении анализа примите во внимание внешние факторы: в экономике наблюдается сужение финансовых рынков; предполагается, что уровень инфляции в предстоящем периоде составит 1% в месяц; ожидается, что требования Центрального банка РФ в следующем году будут ужесточаться; правительство твердо намерено реструктурировать рынок ценных бумаг в направлении повышения доходности рынка корпоративных ценных бумаг.

Требуется:

1. На основании предоставленной вам информации о тенденциях в изменении показателей ROA и ROE провести факторный анализ.

2. Сформулировать выводы и предложения по результатам проведенного анализа.

3. Оформить выводы в виде заключения для представления эксперту аналитического отдела.

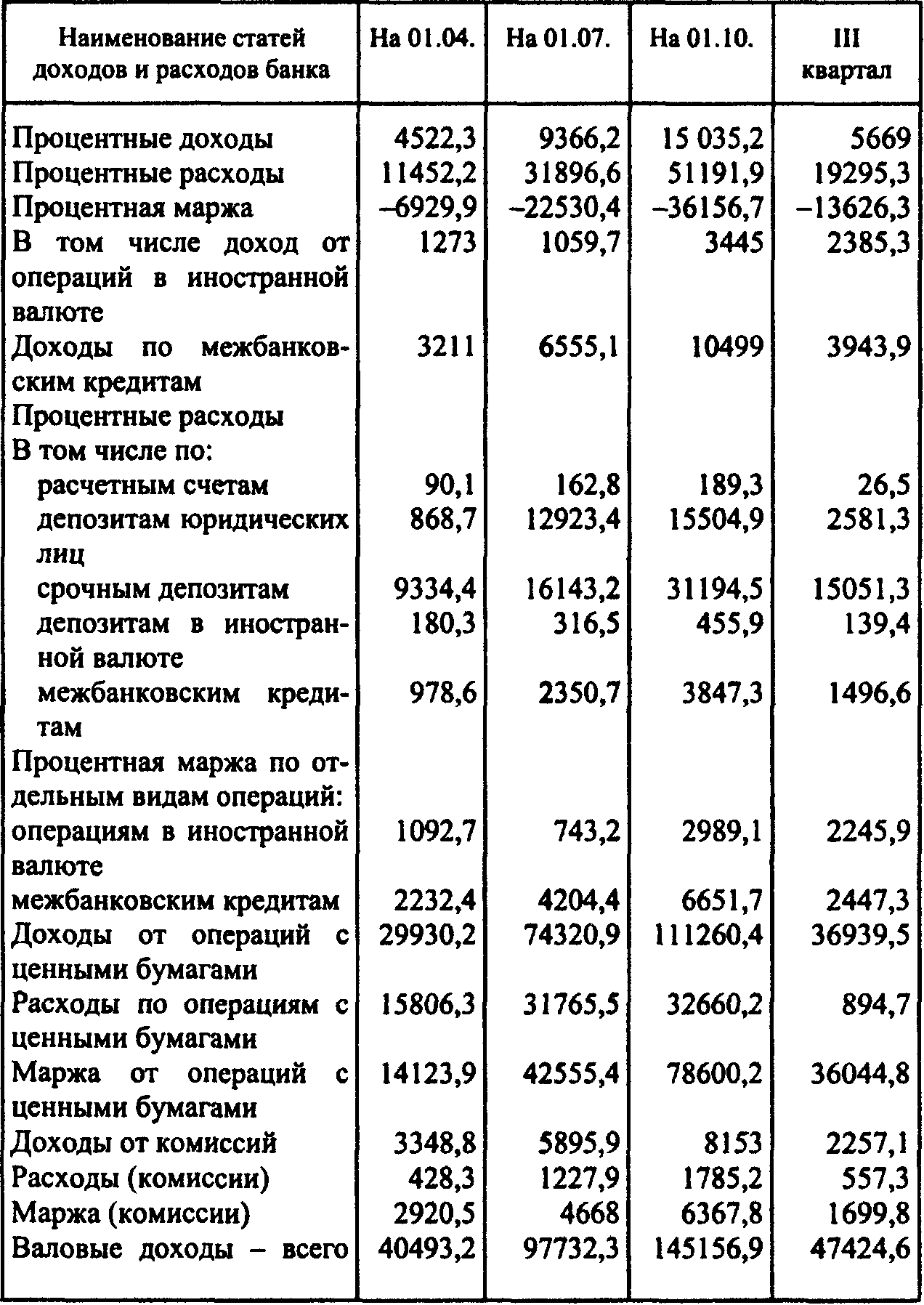

Таблица 2.11

Динамика изменения показателей прибыльности и рентабельности банка

Таблица 2.12

Структура доходов и расходов банка за отчетный период

Тыс. руб.

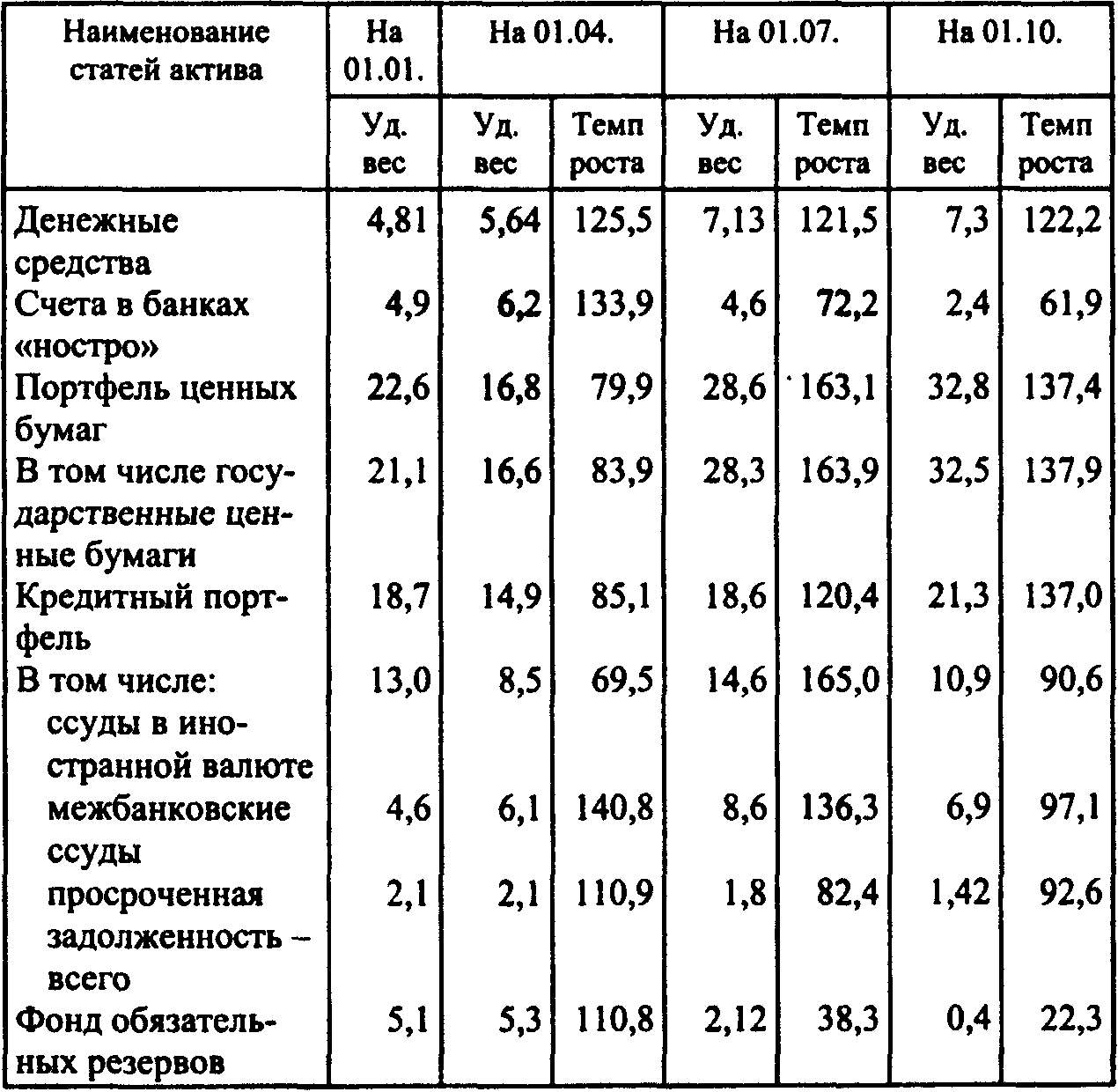

Таблица 2.13

Структура актива баланса банка в динамике, %

Таблица 2.14

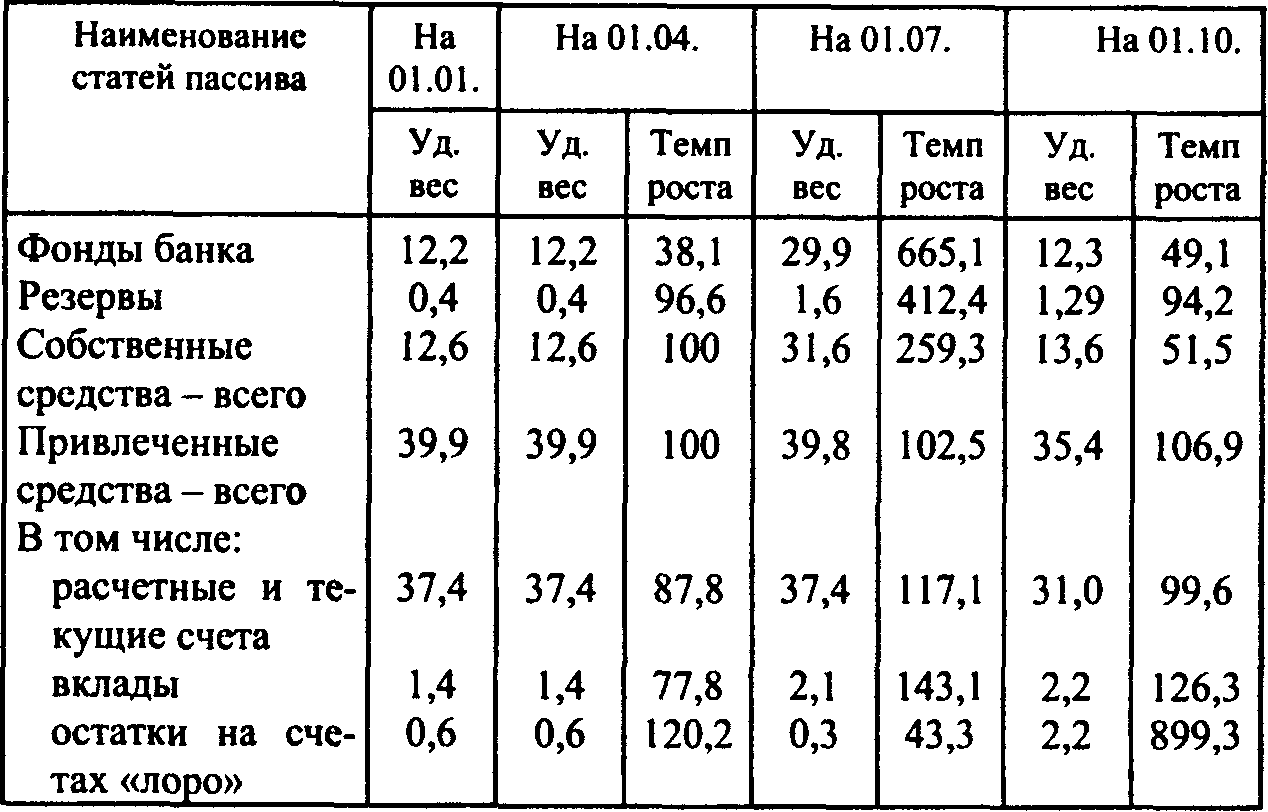

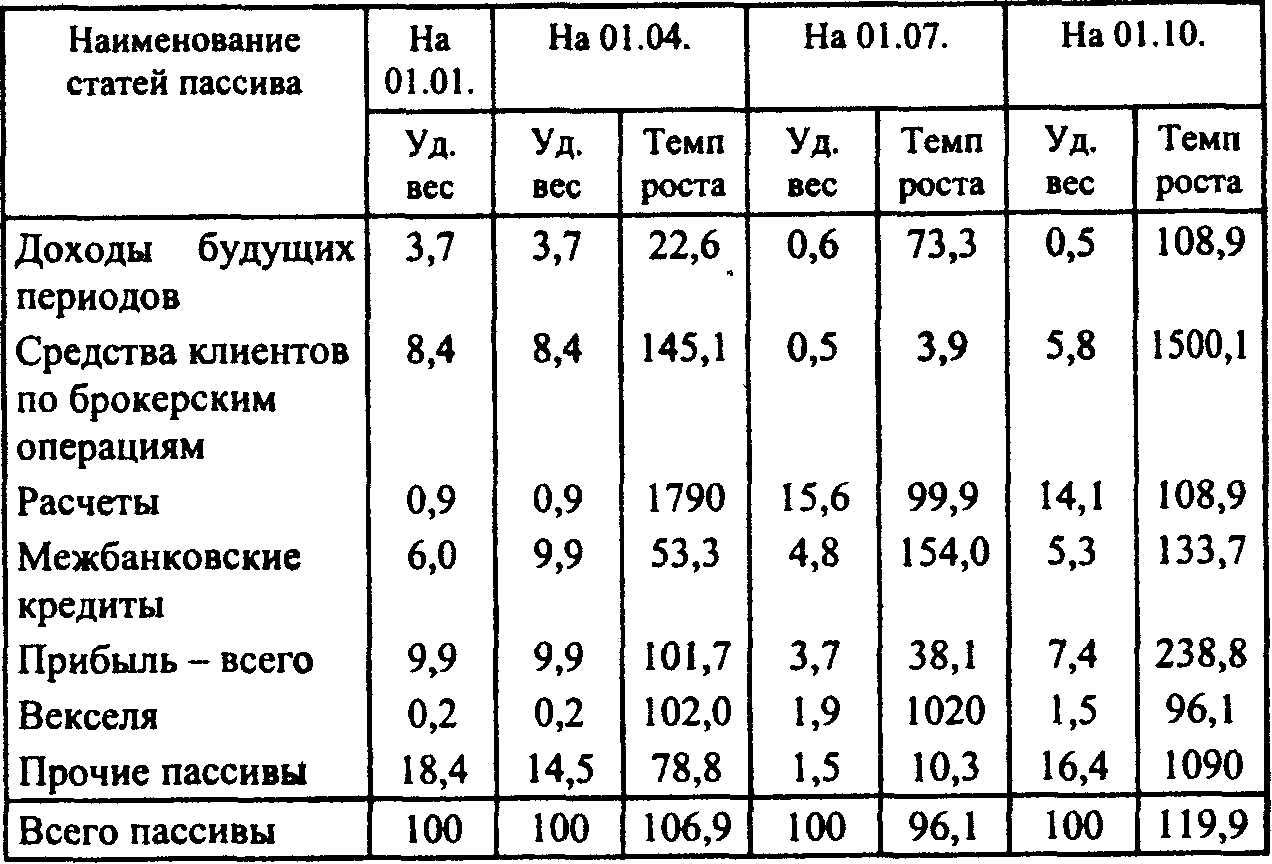

Структура пассива баланса банка в динамике, %

ЗАДАЧА 2.12

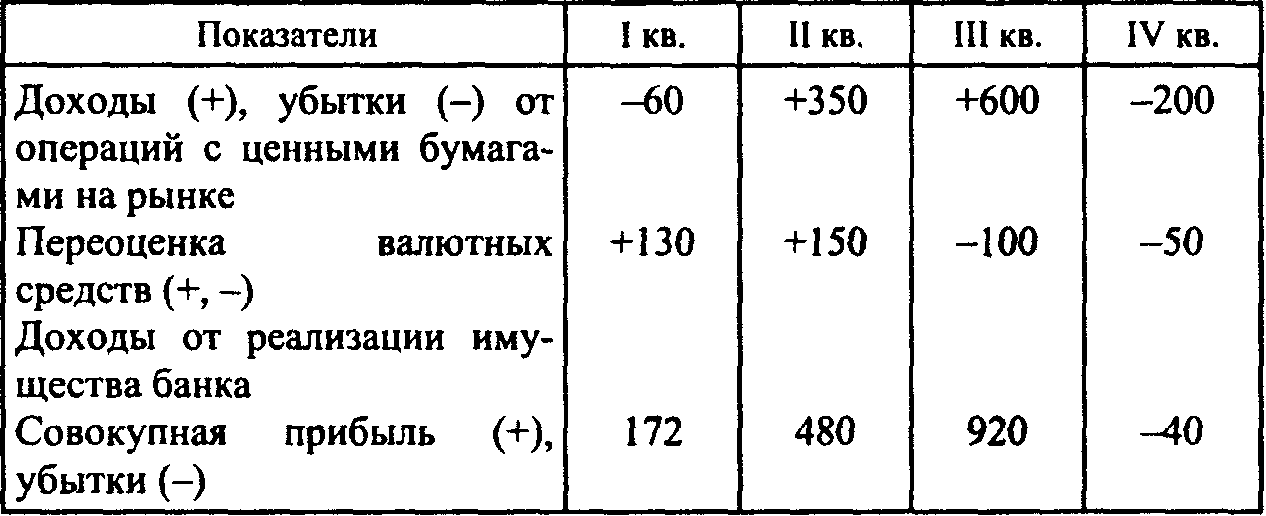

Источники формирования прибыли коммерческого банка по кварталам характеризуются данными, приведенными в табл. 2.15.

Таблица 2.15

Млн. руб.

Продолжение

Требуется оценить динамику совокупной прибыли и ее источников.

ЗАДАЧА 2.13

Для фактического анализа динамики коэффициента, равного отношению прибыли к собственному капиталу, в табл. 2.16 приведена информация за год.

Таблица 2.16

Требуется:

1. Определить модель факторного анализа уровня прибыльности коммерческого банка путем разложения коэффициента П / СК на сомножители и дать ее объяснение.

2. Выявить понижающие и повышающие факторы динамики коэффициента П / СК.

3. Определить на основе этих факторов возможные направления анализа.

2.3. ПРОЦЕНТНАЯ МАРЖА

В данном параграфе задача 2.14 раскрывает методику расчета фактической маржи, а задача 2.15 - достаточной маржи, задачи 2.16 и 2.17 знакомят с приемами анализа ее уровня.

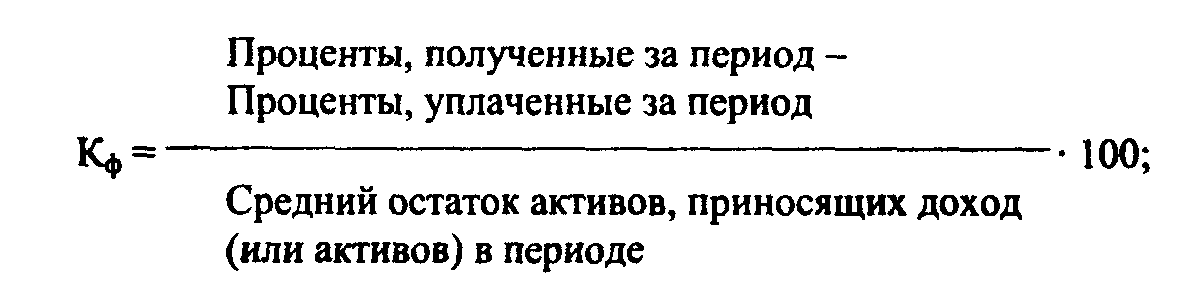

Коэффициенты процентной маржи рассчитываются по следующей методике:

а) фактической маржи

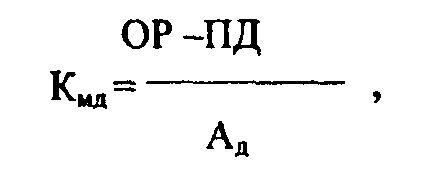

б) достаточной маржи

где OP - общебанковские расходы непроцентного и относительно стабильного характера за период;

ПД - прочие доходы непроцентного и относительно стабильного характера за период;

Ад - средний в течение определенного периода остаток активов, приносящих доход.

Основными приемами анализа процентной маржи являются:

• сопоставление коэффициента фактической маржи с коэффициентом достаточной маржи;

• оценка динамики коэффициентов;

• факторный анализ изменения уровня коэффициента фактической процентной маржи;

• сопоставление динамики коэффициентов фактической процентной маржи, рассчитанных разными способами (с учетом активов, приносящих доход, или всех активов банка).

ЗАДАЧА 2.14

Для оценки уровня процентного дохода коммерческого банка в табл. 2.17 приведены следующие данные.

Таблица 2.17

Требуется:

1. Рассчитать коэффициенты фактической процентной маржи.

2. Оценить динамику и уровень процентного дохода банка.

ЗАДАЧА 2.15

Рассчитать коэффициент достаточной (необходимой) процентной маржи по данным отчетов коммерческого банка (табл. 2.18).

Таблица 2.18

Тыс. руб.

Продолжение

ЗАДАЧА 2.16

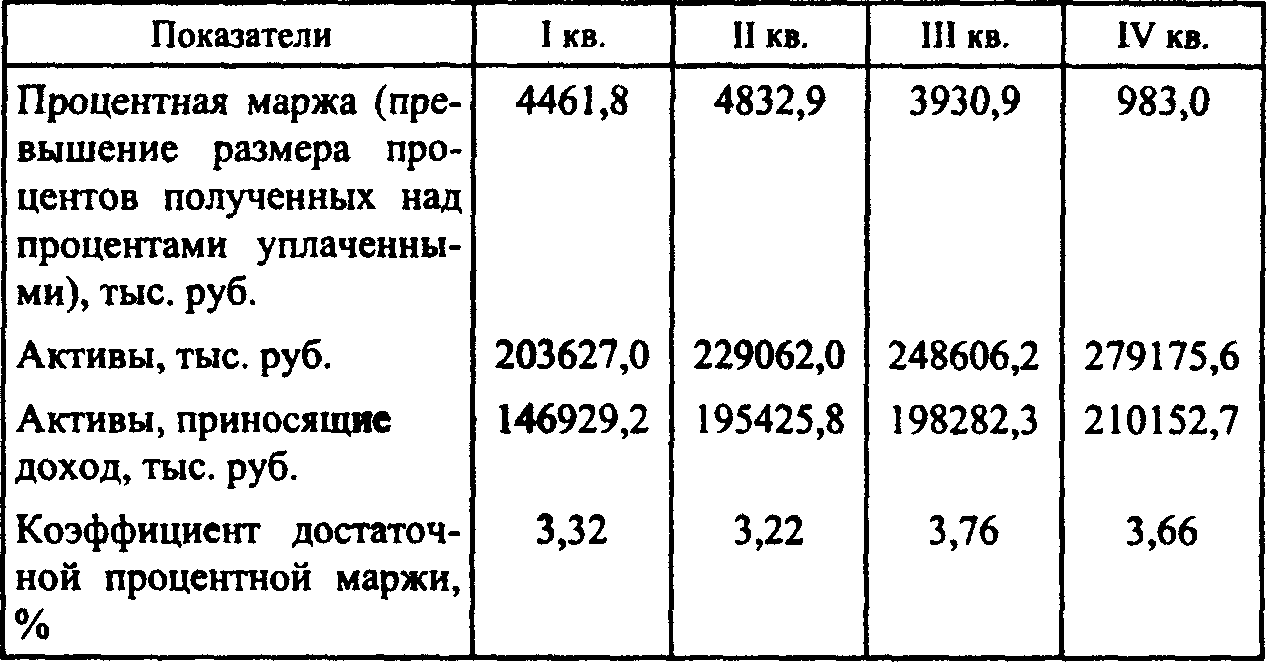

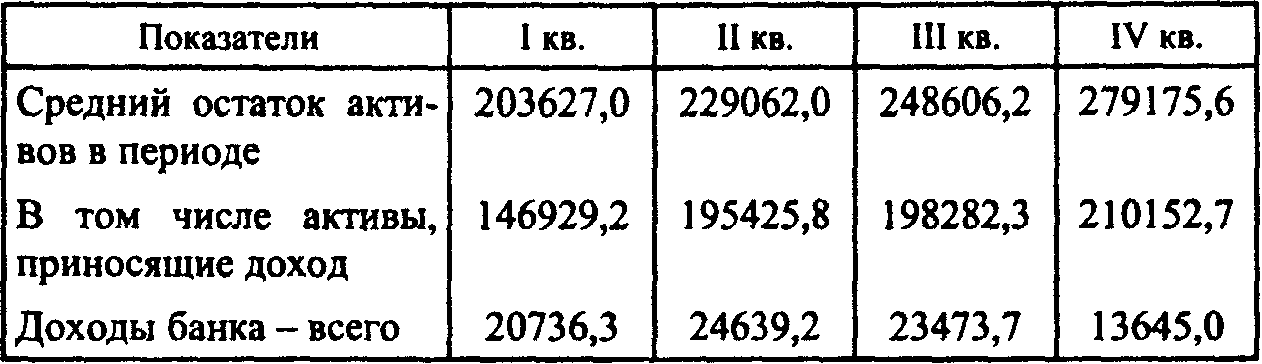

Для анализа величины и динамики процентной маржи, достаточной для покрытия издержек коммерческого банка, в табл. 2.19 приведены данные.

Таблица 2.19

Тыс. руб.

Продолжение

Продолжение

Продолжение

Требуется:

1. Рассчитать коэффициент достаточной процентной маржи по кварталам.

2. Определить размер фактической маржи.

3. Проанализировать динамику процентной маржи.

ЗАДАЧА 2.17

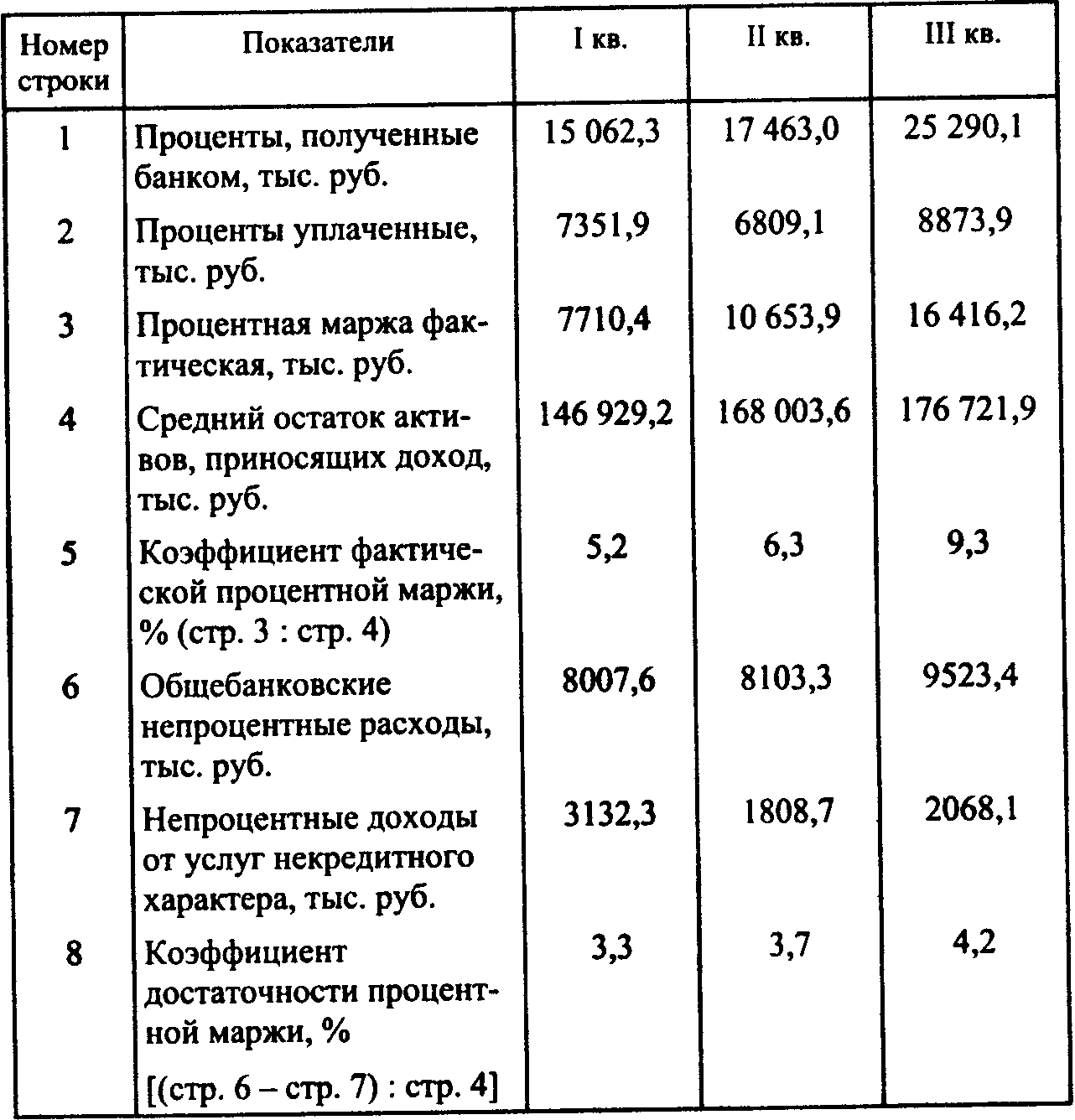

О характере процентной маржи коммерческого банка на протяжении 9 месяцев свидетельствуют данные, приведенные в табл. 2.20.

Таблица 2.20

Требуется:

1. Определить тенденцию в динамике коэффициентов фактической и достаточной процентной маржи.

2. Оценить соответствие уровней фактической и достаточной маржи.

3. Проанализировать степень влияния отдельных факторов на уровень коэффициента фактической маржи.

Глава 3

ЛИКВИДНОСТЬ БАЛАНСА КОММЕРЧЕСКОГО БАНКА

3.1. ЭКОНОМИЧЕСКИЕ НОРМАТИВЫ ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА

В данном параграфе содержатся задачи, позволяющие усвоить методику расчета и оценки состояния экономических нормативов ликвидности коммерческих банков, предусмотренную Банком России в Инструкции № 1, а именно: Н2, Н3, H5, H6, H7.

При этом задачи 3.1-3.5 позволяют закрепить методику расчета каждого составляющего указанных коэффициентов: 3.1 и 3.3 - величину высоколиквидных и ликвидных (текущих) активов; 3.2 - величину обязательств до востребования и текущих обязательств банка; 3.5 - объем реальных активов банка. Одновременно задачи 3.4, 3.5, 3.6 и 3.7 позволяют усвоить методику расчета коэффициентов Н2, Н3, Н5, Н6 и H7 и дать оценку их состояния. Задача 3.8 представляет собой сводное задание, предназначенное для самостоятельного выполнения во внеаудиторное время и самопроверки усвоения пройденной темы. В ней содержатся расчет всей совокупности коэффициентов и сводная оценка состояния ликвидности баланса.

Задачи 3.1-3.7 являются условными примерами, а задача 3.8 составлена по фактическим данным одного из банков г. Москвы.

В процессе решения задач необходимо усвоить: а) методику расчета показателей; б) навыки пользования современным Планом счетов, основанным на современных стандартах; в) методы формирования выводов по результатам расчета и их обоснование.

В процессе решения задач следует использовать:

1. Учебник «Банковское дело» под ред. проф. О.И. Лаврушина (М., 1998, гл. 6.).

2. Инструкцию Банка России № 1 от 1 октября 1997 г. «О порядке регулирования деятельности кредитных организаций».

3. Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ.

ЗАДАЧА 3.1

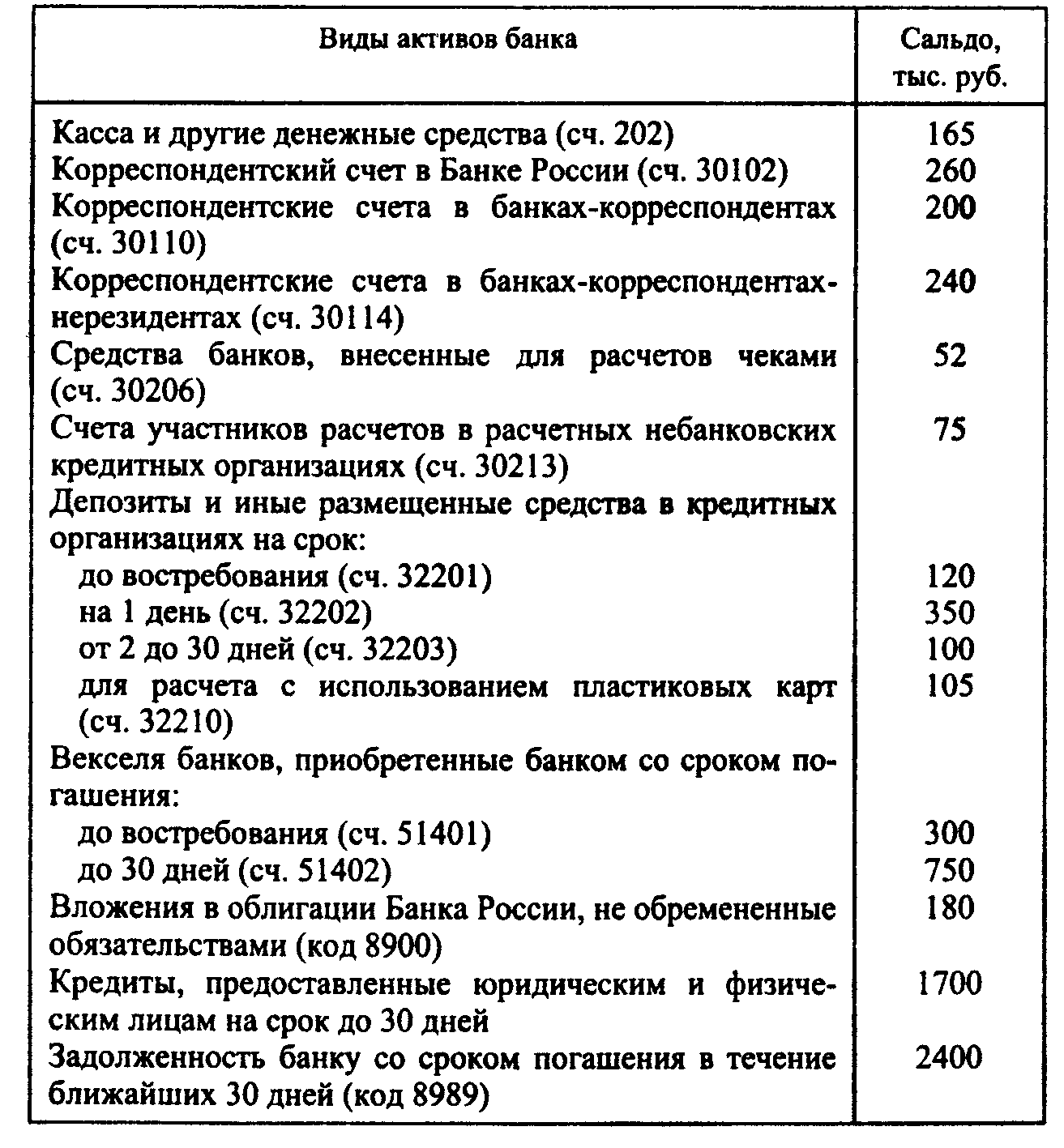

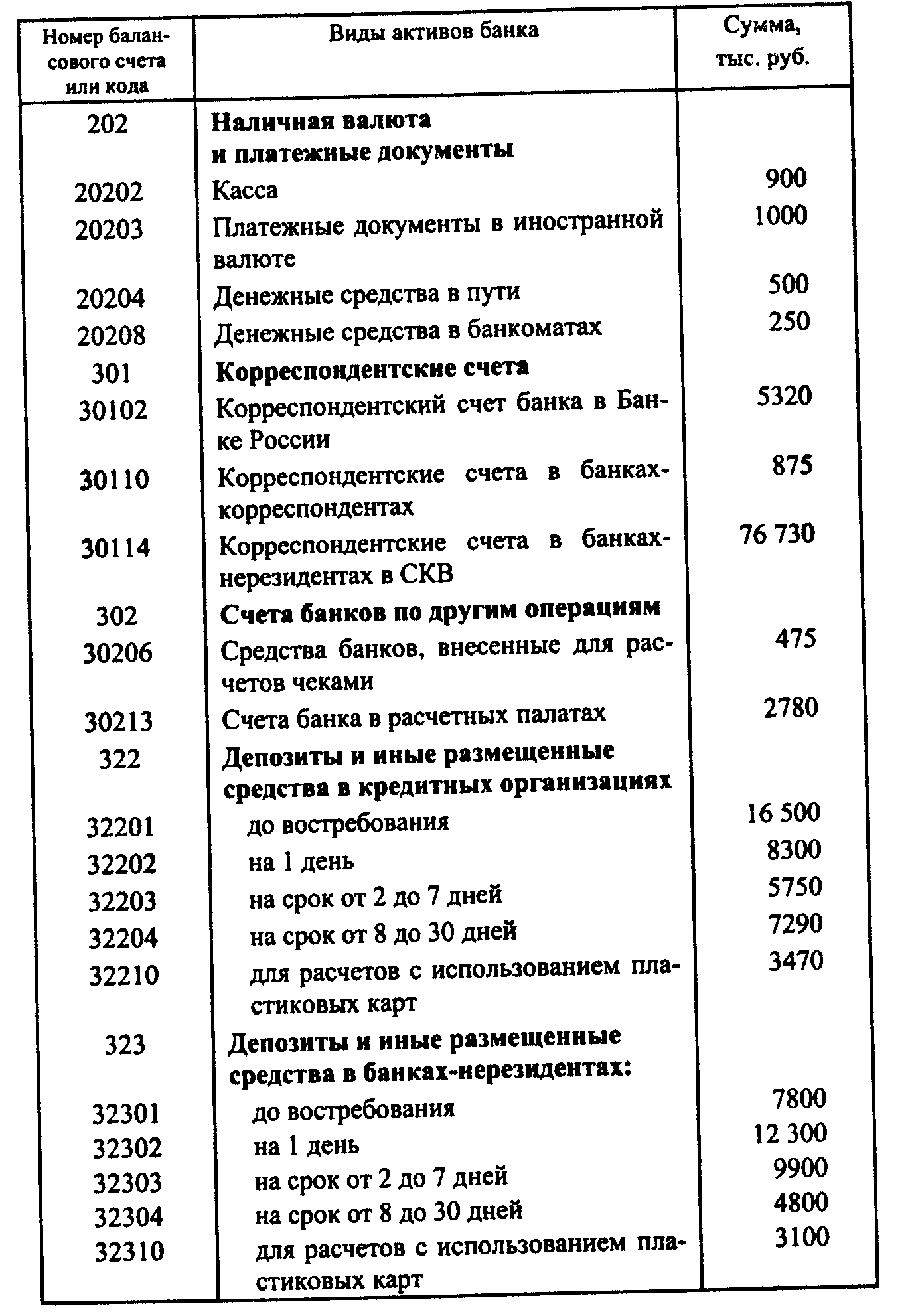

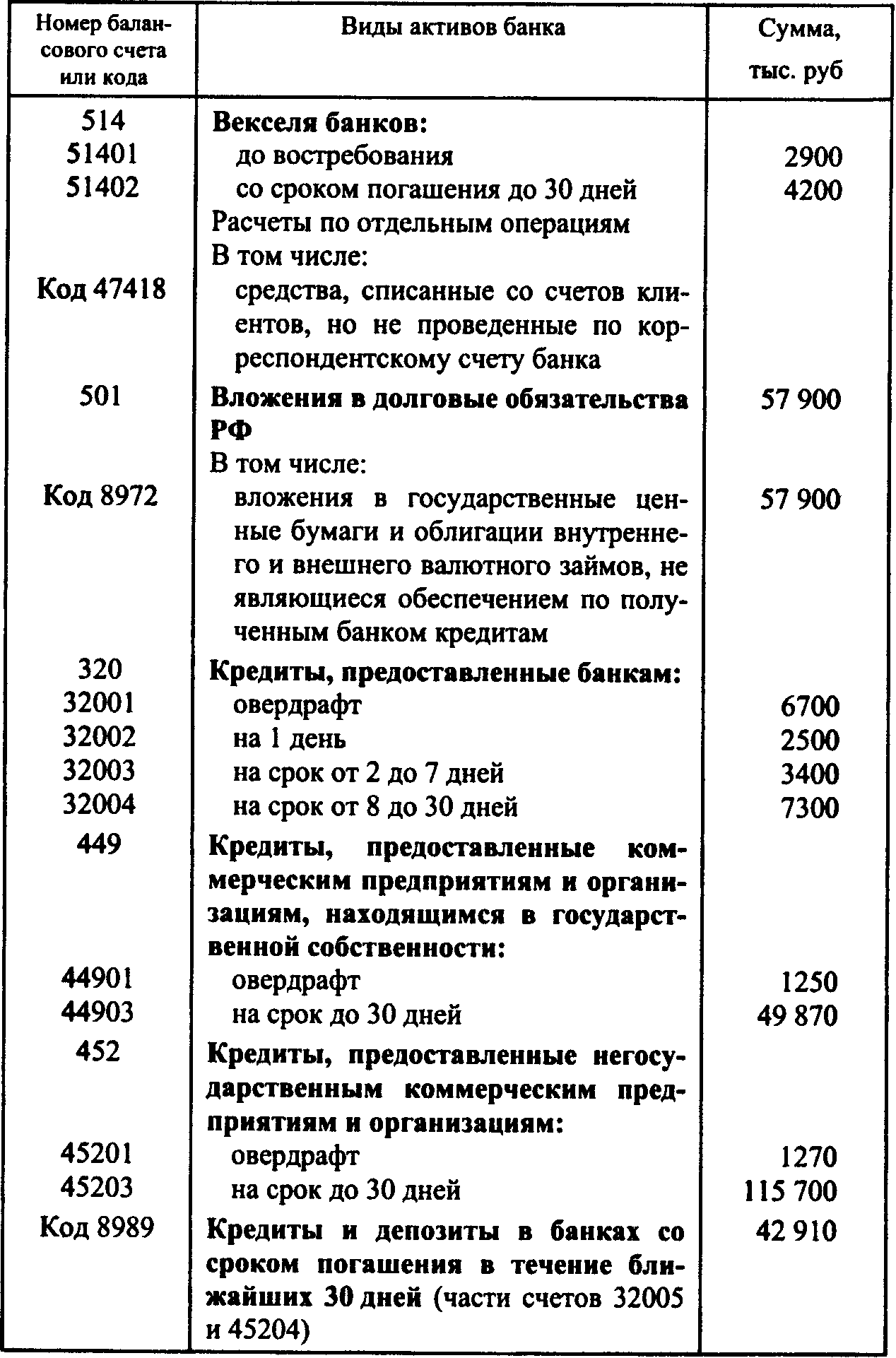

На основании данных о состоянии активов коммерческого банка «Форвард» на 01.04.98 г. (табл. 3.1) определите суммы высоколиквидных (Лм) и ликвидных (Лт) активов.

Таблица 3.1

ЗАДАЧА 3.2

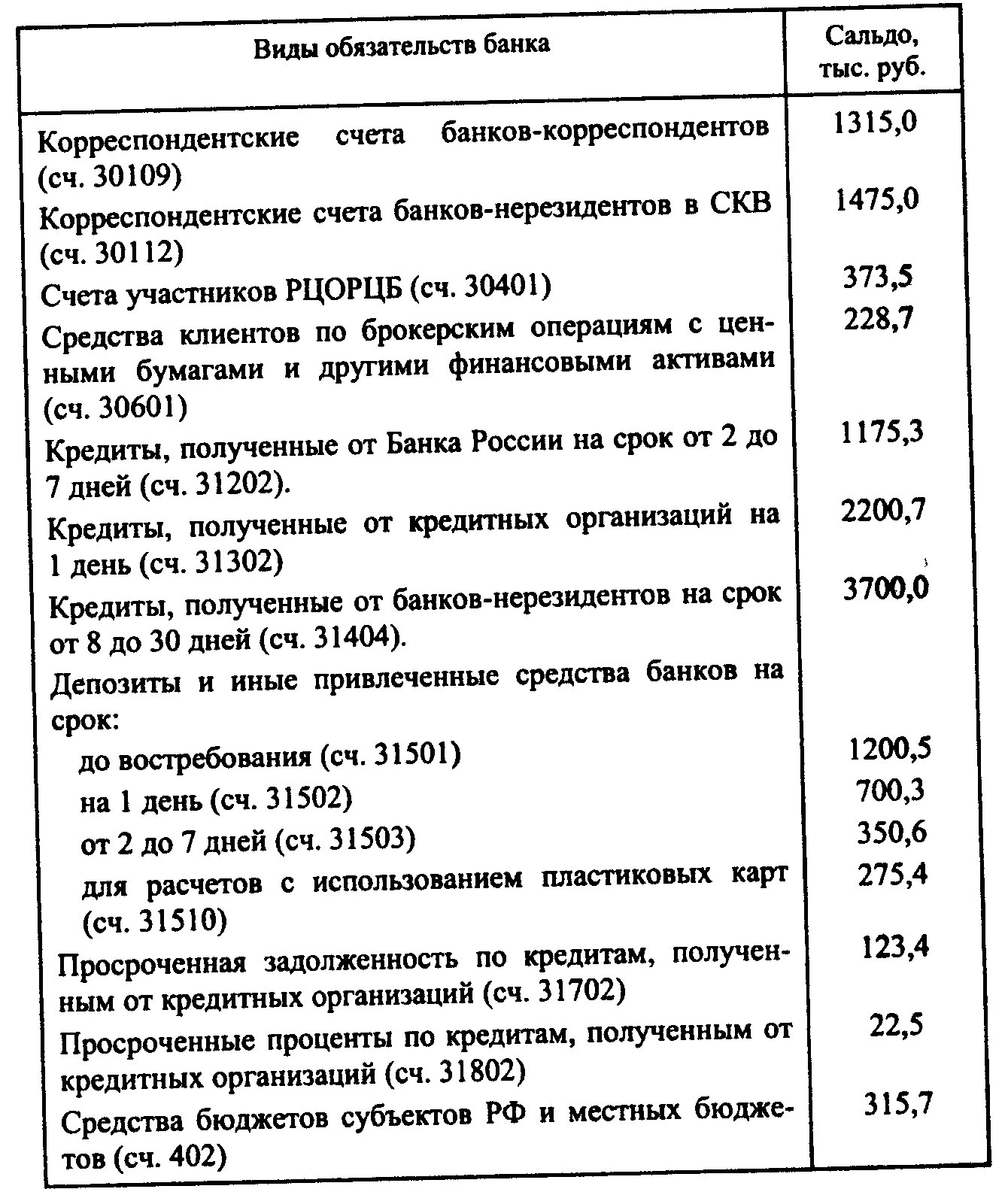

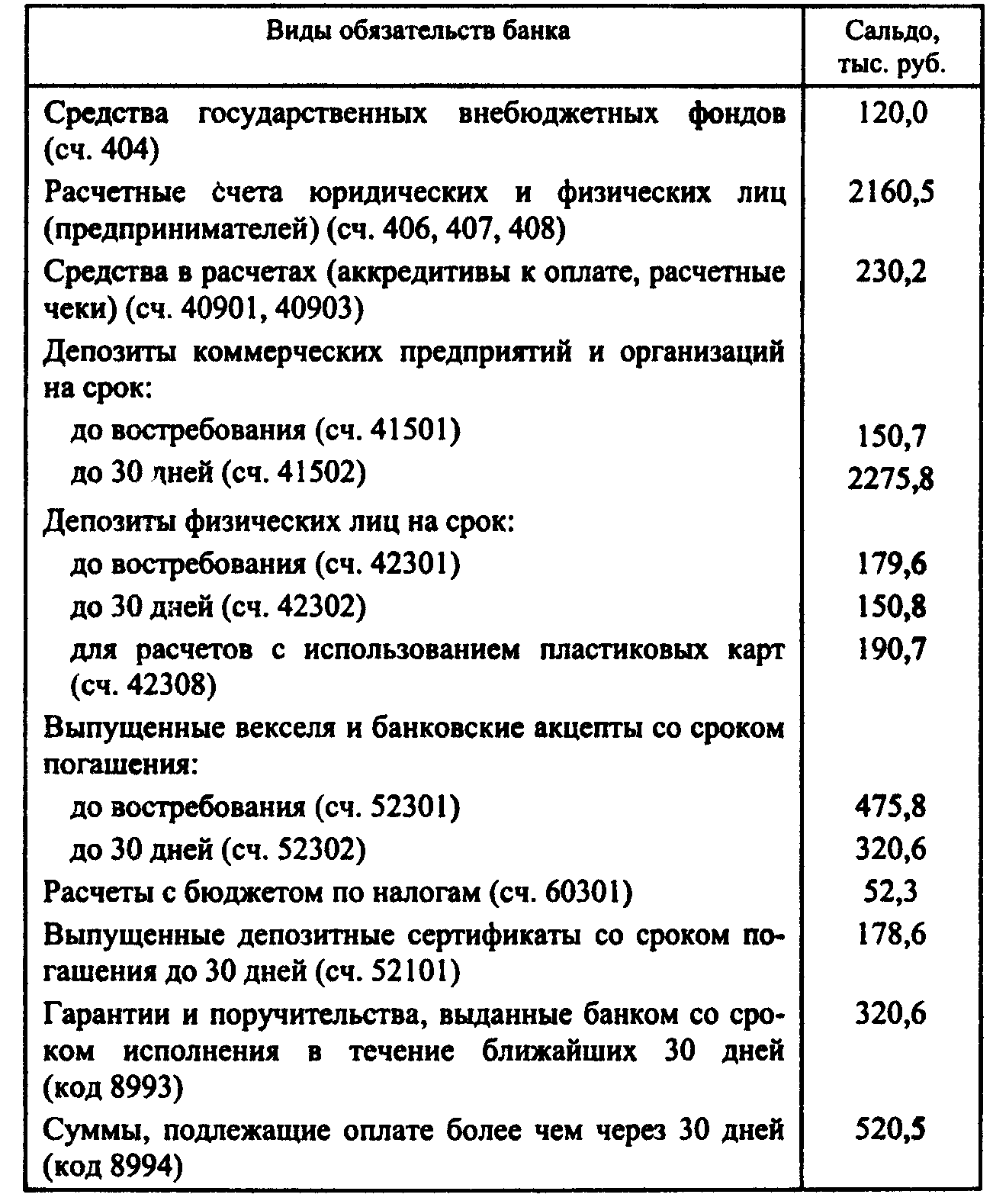

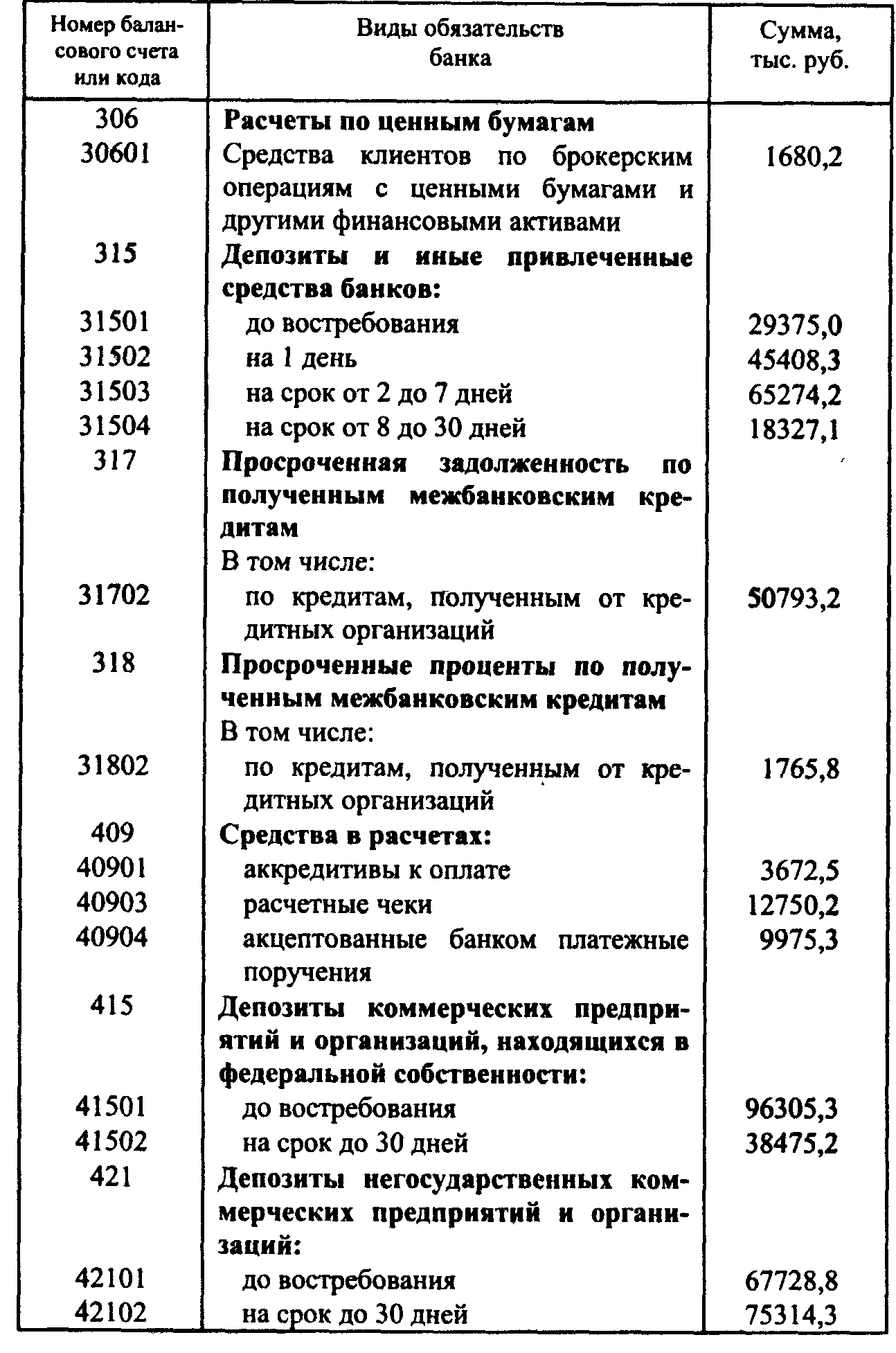

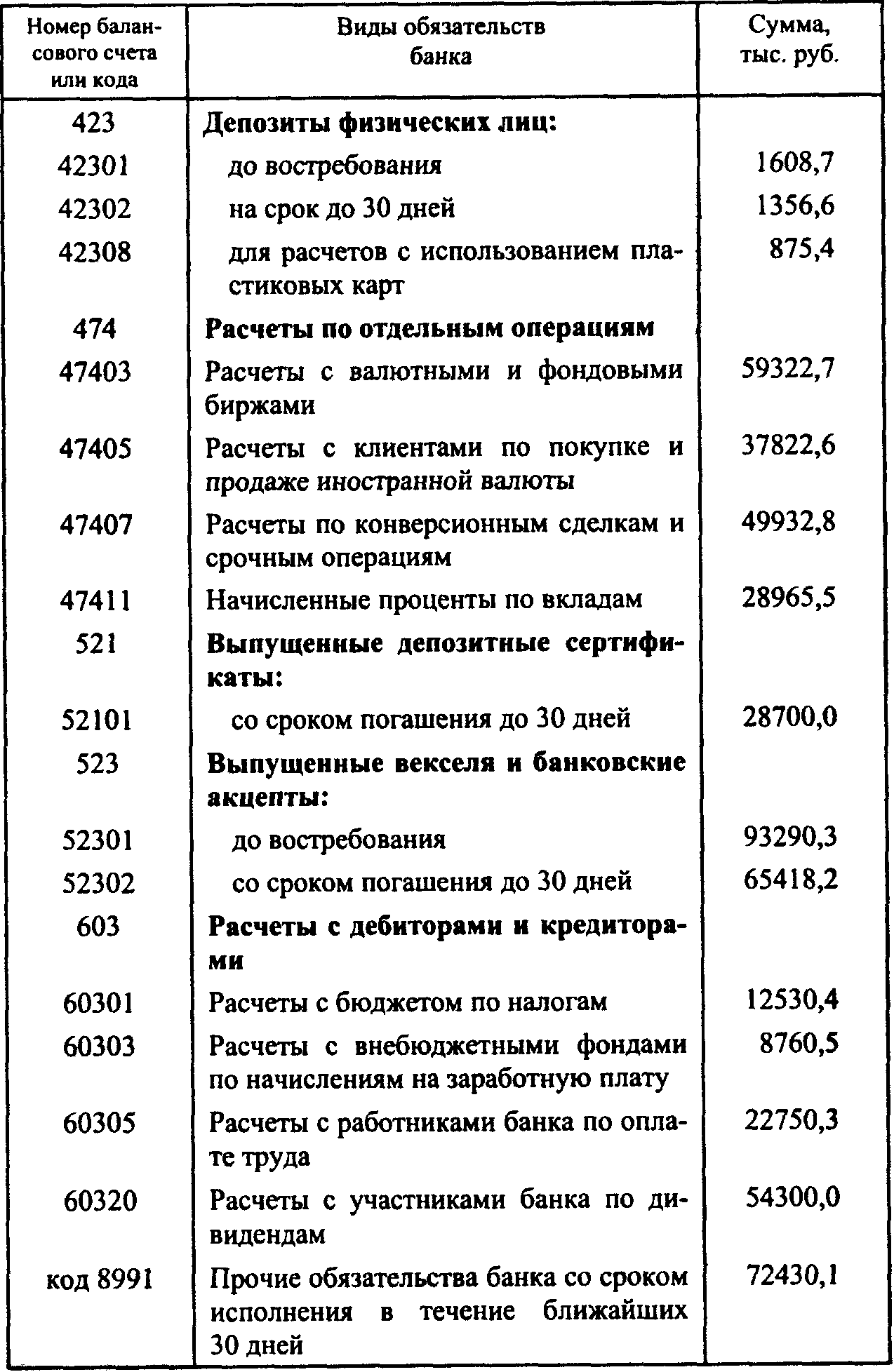

Используя данные о состоянии привлеченных ресурсов коммерческого банка «Форвард» на 01.04.98 г. (табл. 3.2), рассчитайте суммы обязательств банка до востребования (ОВм) и текущих обязательств (0Вт).

Таблица 3.2

Продолжение

ЗАДАЧА 3.3

На основе данных синтетического и аналитического учета коммерческого банка «Кредит» (табл. 3.3) рассчитайте по состоянию на 01.03.98 г. объемы высоколиквидных (Лм) и ликвидных (Лт) активов, а также определите различия по сумме и структуре между указанными видами активов банка.

Таблица 3.3

Продолжение

ЗАДАЧА 3.4

На основании решения задач 3.1 и 3.2 по банку «Форвард» по состоянию на 01.04.98 г.:

рассчитайте нормативы мгновенной (Н;) и текущей (Нз) ликвидности;

дайте оценку состояния указанных нормативов;

сопоставьте значения Н2 и Н3 и укажите факторы, обусловливающие их различия.

ЗАДАЧА 3.5

Используя данные, приведенные в табл. 3.4, а также результаты расчета задачи 3.3 по банку «Кредит» на 01.03.98 г.:

1. Рассчитайте сумму обязательств до востребования (ОВм) и текущих обязательств (0Вт).

2. Определите различия по сумме и структуре указанных видов обязательств.

3. С учетом результатов расчета задачи 3.1 определите нормативы мгновенной (H2) и текущей (Н3) ликвидности.

4. Дайте оценку состояния нормативов H2 и Н3 в соответствии с требованиями Инструкции № 1 Банка России.

Таблица 3.4

Продолжение

ЗАДАЧА 3.6

По банку «Форвард» на 01.04.98 г. рассчитайте норматив общей ликвидности (Н5) и дайте оценку его состояния, используя результаты решения задачи 3.1 и приведенные ниже данные.

Показатели синтетического и аналитического учёта банка

Общая сумма активов по балансу........................………………………………........................... 12570,6

В том числе:

собственные доли уставного капитала (акции),

выкупленные банком (сч. 105)..........................……………………………………........................... 105,0

расчеты с филиалами, расположенными в РФ (актив) (сч. 30302) ……………….......................................………………………………………..............................................123.7

расчеты с филиалами (пассив), расположенными в РФ (сч. 30304)..............................................……………………………………………….......................................146,5

переоценка средств в иностранной валюте (отрицательные разницы) (сч. 61406). .........................67,5

переоценка ценных бумаг на ОРЦБ (отрицательные разницы) (сч. 61407).......................................35,0

расходы банка.......................................................................……………………………………...........625,4

использование прибыли (сч. 70501)......................…………………………………….........................78,6

обязательные резервы кредитной организации (сч. 30202, 30204)................................................ 1290,0

ЗАДАЧА 3.7

Требуется рассчитать: а) максимальный размер риска на одного заемщика (Н6) и б) максимальный размер кредитных рисков (Н7) данного банка, а также дать оценку состояний указанных нормативов при следующих исходных данных.

Собственный капитал банка определен на 1 апреля 1998 г. в сумме 85 млн. руб. На эту же дату банк в кредитном портфеле имел задолженность следующих заемщиков (тыс. руб.):

Промышленное предприятие № 1 (рублевый кредит) ......…………………………………...............3250

Промышленное предприятие № 1 (валютный кредит) .………………………………..................15 000

Строительная организация..............................................…………………………………..................25 000

Торговая организация № 1...........................................………………………………….....................10 500

Торговая организация № 2.......................................………………………………….........................15 300

Кредитная линия на I квартал (лимит).................………………………………….......................... 15 500

Банк № 1 ....................................................................………………………………….........................15 000

Банк № 2 .................................................................…………………………………............................10 000

Банк № 3..................................................................…………………………………............................... 5500

Банк № 4..............................................................................……………...……………………….............4000

Банк№ 5...................................................................................……………………………………............8000

Учетный вексель предприятия ........................................………………………………….....................5500

Гарантия Банка № 4......................................................……………………………………..................... 1000

Частные лица (15 заемщиков, максимальная сумма заемщика составляет 50 тыс. руб.)……….…..2000

Прочие заемщики ........………………………………….....................................................................108 750

Итого срочная задолженность .....................…………………………………....................................229 300

Просроченная задолженность по ссудам...................................……………………………………...25 300

В том числе:

торговой организации № 1 ..............................……………………………………….............................2300

прочих заемщиков.....................................................………………………………………..................23 000

ЗАДАЧА 3.8

Используя данные баланса, приведенного в табл. 1.9 к задаче 1.10, рассчитайте показатели ликвидности Н2, Н3, H5, а также дайте оценку состояния каждого из этих показателей и сводную оценку состояния ликвидности банка.

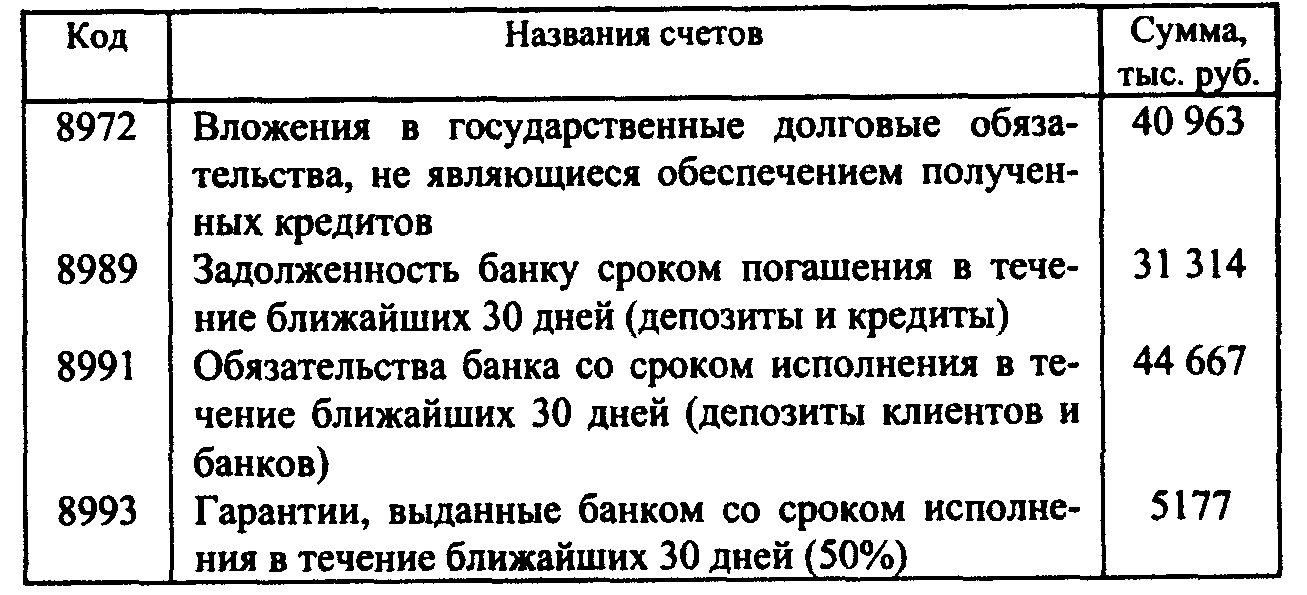

Дополнительные данные

3.2. БАЛАНСИРОВАНИЕ АКТИВОВ И ПАССИВОВ КОММЕРЧЕСКОГО БАНКА

Согласование активов и пассивов коммерческого банка по срокам, а также по их качественным признакам, связанным с факторами ликвидности, является одним из способов управления риском несбалансированной ликвидности.

Использование краткосрочных ресурсов банка для относительно долгосрочных активных операций может привести к неликвидности баланса кредитной организации. Поэтому максимальное соответствие структуры активов и пассивов по срокам и суммам снижает риски коммерческого банка. Метод такого балансирования активов и пассивов рассматривается в задачах 3.9 и 3.10. Сроки активов и пассивов, по которым осуществляется группировка статей баланса банка, являются периодом, который остался до дня погашения требования банка или исполнения его обязательства. К сожалению, план счетов отражает общие договорные сроки требований или обязательств. Поэтому данный вид балансирования требует создания банком специальной информационной базы.

Для поддержания ликвидности баланса банка имеет значение структурное соответствие активов и пассивов по качеству. Последнее определяется степенью ликвидности активов и востребуемости пассивов, природой операций по привлечению и размещению средств. В частности, самыми ликвидными активами являются денежные средства (кроме средств на счете фонда обязательных резервов), а самыми востребуемыми пассивами - остатки депозитов клиентов до востребования. При этом названный остаток делится на летучую и стабильную части. Соотношение между ними колеблется по периодам года в зависимости от экономической ситуации, а также по группам клиентов. Наименее востребуемыми пассивами, которые могут использоваться для покрытия рисковых и долгосрочных активов, является собственный капитал и стабильная часть депозитных ресурсов.

Балансирование активов и пассивов по качественным критериям основано на «фондировании», т.е. распределении ресурсов по активным операциям с учетом приоритетов, установленных банком. В основе этих приоритетов лежит несколько критериев, включающих степень стабильности ресурсов и ликвидности активов.

Фондирование производится в несколько этапов.

1. Реструктуризация баланса, предполагающая группировку активов и пассивов по качественным критериям.

2. Определение приоритетов в очередности распределения ресурсов.

3. Составление шахматной ведомости, фиксирующей это распределение.

Данному способу управления риском несбалансированной ликвидности посвящена задача 3.11.

ЗАДАЧА 3.9

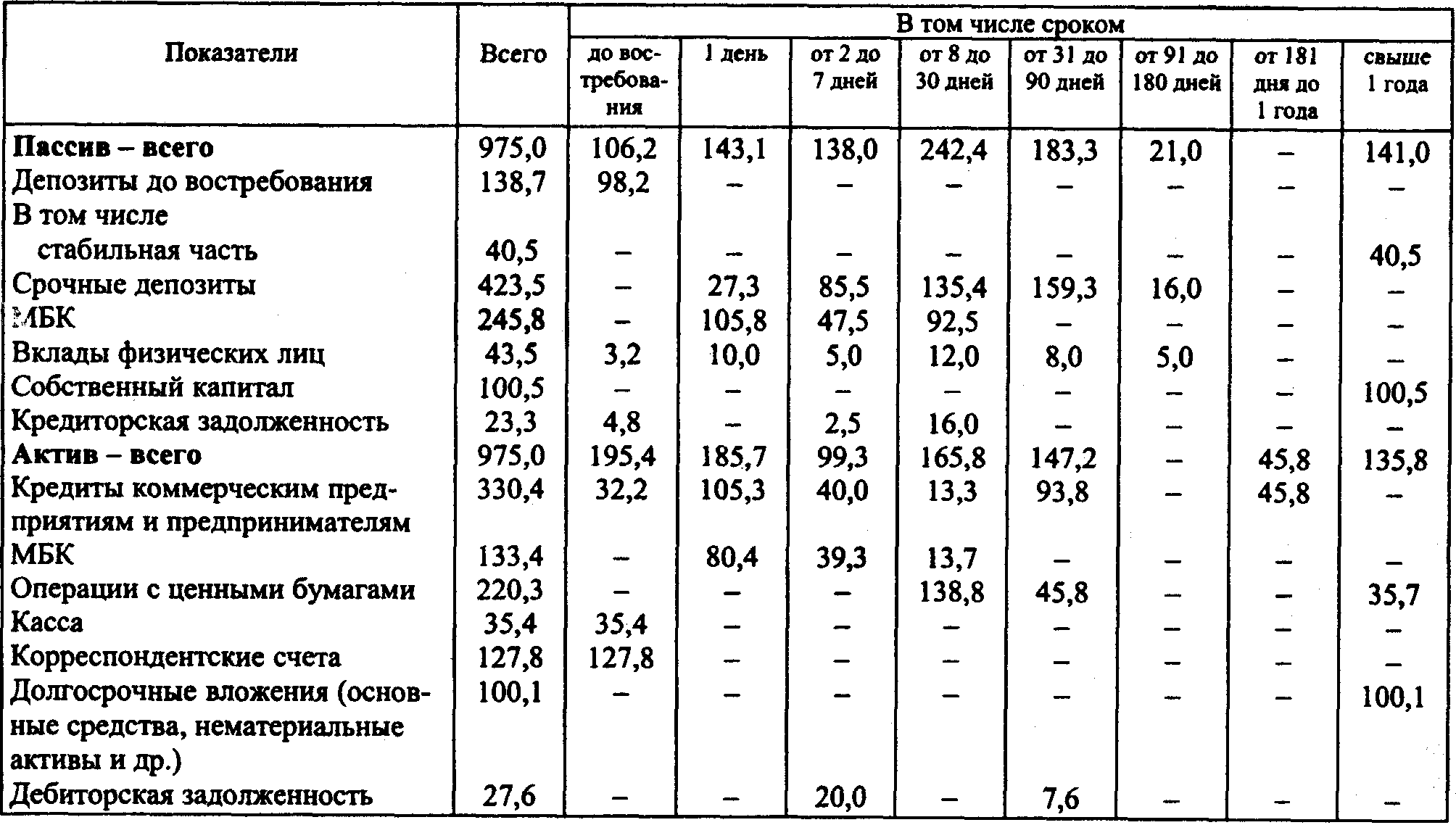

На основе приведенных в табл. 3.5 данных по коммерческому банку «Импульс» сопоставьте активы и обязательства соответствующих сроков, дайте оценку ликвидности банка и качества управления активами и пассивами.

ЗАДАЧА 3.10

Распределение активов и пассивов банка на 17 августа приведено в табл. 3.6. Самый ликвидный актив (денежные средства в кассе и на корреспондентских счетах) отнесен к группе активов сроком на 2-7 дней. Этот срок определен исходя из их средней оборачиваемости за последние полгода. Средства на расчетных и текущих счетах клиентов, на счетах «лоро» распределены по группам в соответствии со сроками оборачиваемости депозитов до востребования у различных групп клиентов банка.

Собственный капитал банка отнесен к самой долгосрочной группе пассивов.

При группировке остальных пассивов за основу принят срок, оставшийся до погашения требования или обязательства.

Излишек или дефицит ресурсов определен в табл. 3.6 как разница между общим размером пассивов и активов, относящихся к одной группе.

Таблица 3.5

Тыс. руб.

Таблица 3.6

Тыс. руб.

Требуется:

1. Выполнить счетную проверку предложенной в табл. 3.6 группировки активов и пассивов.

2. На основе данных о дефиците и излишке ресурсов определить, с какой группой активов-пассивов связан риск несбалансированной ликвидности.

3. Объясните, какие меры может принять банк для сглаживания риска.

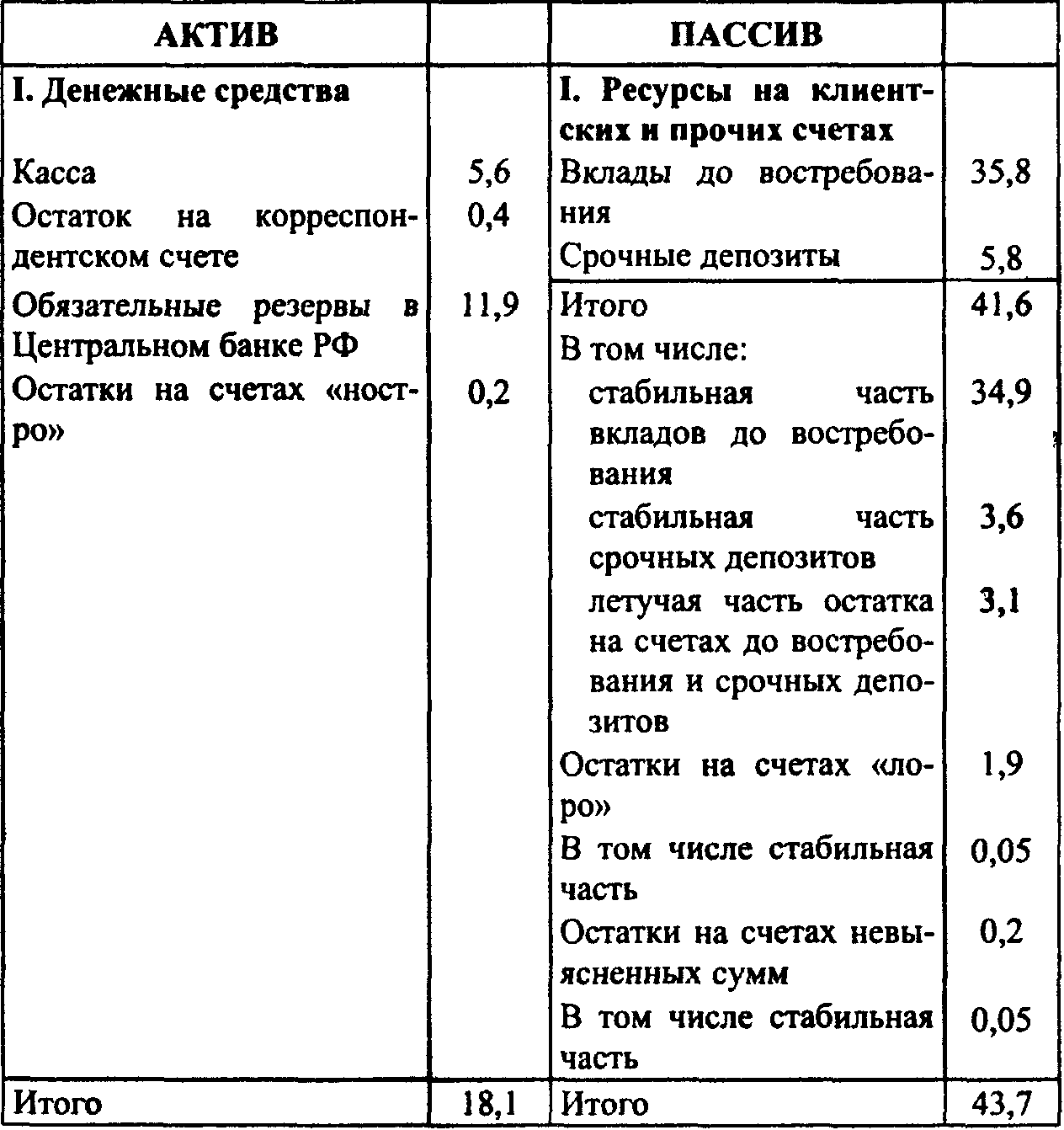

ЗАДАЧА 3.11

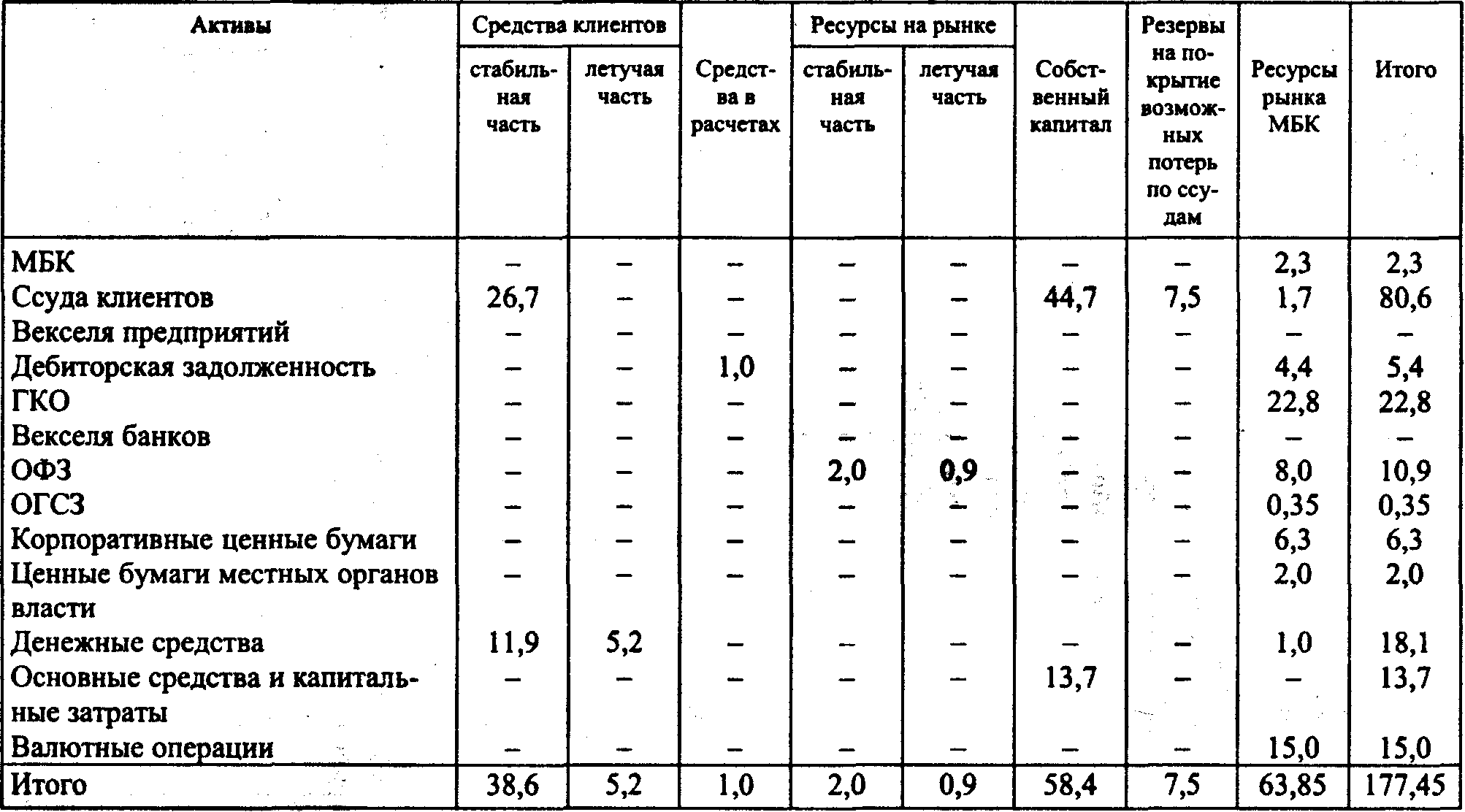

Реструктурированный баланс коммерческого банка, приведенный в табл. 3.7, включает семь групп активов и шесть групп пассивов. Группы активов (денежные средства, средства в расчетах, вложения в ценные бумаги, МБК выданные, вложения в фиксированные активы и валютные операции) расположены по мере снижения ликвидности. Группы пассивов (ресурсы на клиентских и прочих счетах, средства в расчетах, выпущенные ценные бумаги, МБК привлеченные, резерв на покрытие возможных потерь по ссудам, собственный капитал) расположены по мере снижения востребуемости и роста стабильности. При этом в денежных средствах (I группа актива) выделена неликвидная их часть - обязательные резервы в Центральном банке. В группе депозитных ресурсов (I группа пассива) выделена стабильная часть - стабильная часть вкладов до востребования и срочных депозитов. Из средств в расчетах (II группа) выделена рисковая часть, требующая стабильных ресурсов, - длительная дебиторская задолженность. В группе кредитов клиентам (V группа) наиболее рисковой частью является просроченная задолженность.

Ресурсы распределяются по активам на дату баланса с учетом следующих приоритетов:

• стабильные ресурсы используются в первую очередь для покрытия низколиквидных активов;

• летучие депозитные ресурсы распределяются прежде всего между высоколиквидными активами;

• ресурсы, привлеченные с отдельных сегментов рынка (рынок МБК, рынок ценных бумаг), размещаются в первую очередь на этих сегментах;

•депозитные ресурсы являются основой развития ссудных операций;

• собственный капитал служит основой формирования фиксированных активов;

• учитывается целевое назначение отдельных видов ресурсов (например, целевое назначение фондов покрытия рисков).

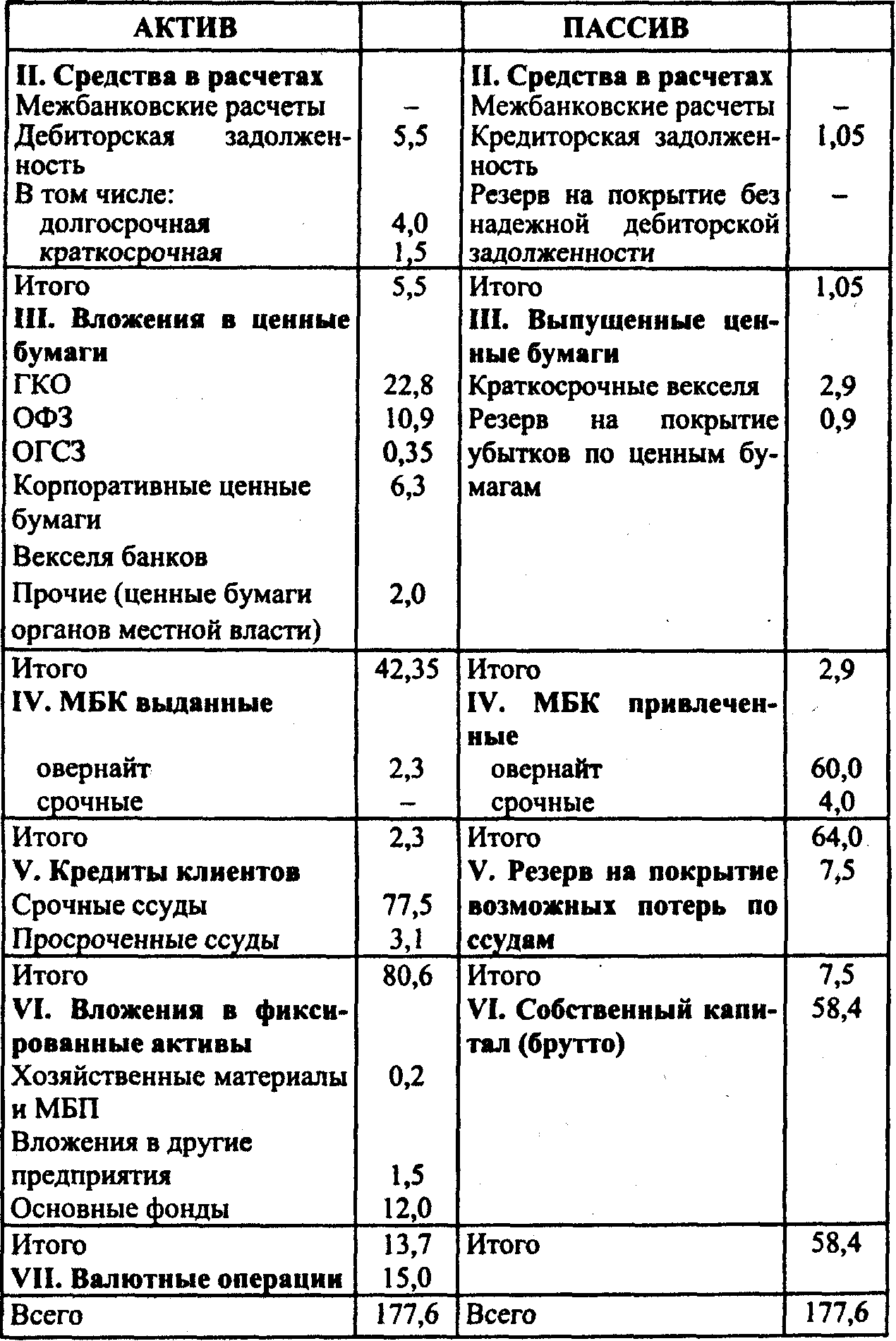

С учетом этих приоритетов ресурсы размещены по активным операциям (табл. 3.8).

Таблица 3.7

Млн. руб.

Продолжение

Таблица 3.8

Млрд. руб.