Годовой отчет открытого акционерного общества «уральская сталь» за 2006 год

| Вид материала | Отчет |

- Годовой отчет открытого акционерного общества «рвк-центр» За 2009 год, 230.52kb.

- Годовой отчет открытого акционерного общества «Уральская нефть», 386.32kb.

- Годовой отчет открытого акционерного общества «Татарстанские зерновые технологии», 196.5kb.

- Годовой отчет за 2010 год Открытого акционерного общества, 480.81kb.

- Годовой отчет открытого акционерного общества, 530.58kb.

- Годовой отчет открытого акционерного общества «Северсталь-метиз» (за 2006 год), 328.05kb.

- Годовой отчет открытого акционерного общества «Инженерный центр «Энергостройсервис», 173.04kb.

- Годовой отчет открытого акционерного общества «Птицефабрика Зеленецкая», 343.45kb.

- Годовой отчет открытого акционерного общества «Трикотаж», 141.26kb.

- Годовой отчет открытого акционерного общества «Красиндорпроект», 205.19kb.

1 2

Предварительно утвержден: Утвержден:

Советом директоров годовым Общим собранием

ОАО «Урал Сталь» акционеров ОАО «Урал Сталь»

Протокол № 9 от 15 мая 2007 г. Протокол 1 от 27 июня 2007 г.

ГОДОВОЙ ОТЧЕТ

ОТКРЫТОГО АКЦИОНЕРНОГО ОБЩЕСТВА «УРАЛЬСКАЯ СТАЛЬ»

за 2006 год

Код эмитента: 55163-Е

Генеральный директор ООО УК «МЕТАЛЛОИНВЕСТ» ____________________ М.Ю. Губиев

Главный бухгалтер ОАО «Урал Сталь» ____________________ Т.В. Лысова

1. Положение ОАО «Урал Сталь» в отрасли.

ОАО «Урал Сталь» является одним из крупнейших предприятий черной металлургии в России. Последние 5 лет развитие черной металлургии России характеризовалось позитивной динамикой. За указанный период значительно возросло внутрироссийкое потребление основных видов металлопроката, в том числе в строительстве, машиностроении, нефтегазовой отраслях. Российские компании смогли значительно укрепить свои позиции в таких регионах как Восточная и Юго-Восточная Азия, Ближний Восток, увеличить экспортные поставки в страны Европы и Северной Америки.

По статистическим данным доля ОАО «Урал Сталь» в общероссийском производстве, за 2006 год составила:

- чугуна – 4,83% (в 2005 году 5,55%);

- стали – 5,13% (в 2005 году – 5,47%);

- проката – 4,86% (в 2005 году – 5,31%).

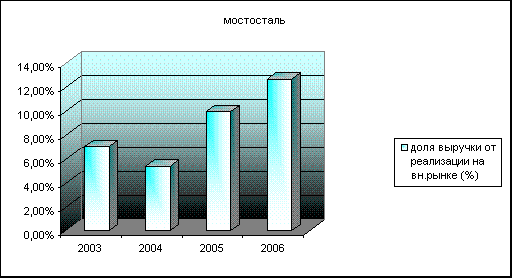

Отгрузка ОАО «Урал Сталь» мостостали на рынки РФ и СНГ в 2006 году увеличилась на 23% по сравнению с 2005 годом. Доля мостостали в общем объеме продукции реализованной на рынках РФ и СНГ составила 10%.

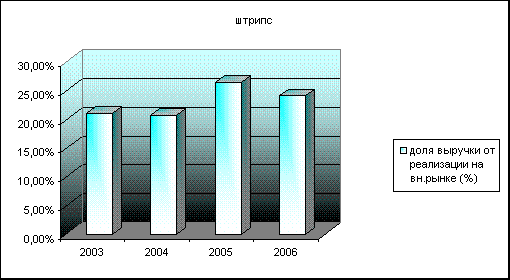

Отгрузка ОАО «Урал Сталь» листовых штрипсов на рынки РФ и СНГ в 2006 году снизилась на 11% по сравнению с 2005 годом. Доля листовых штрипсов в общем объеме продукции реализованной на рынках РФ и СНГ составила 23%.

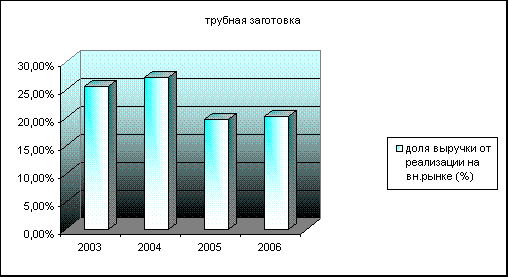

Отгрузка ОАО «Урал Сталь» трубной заготовки на рынки РФ и СНГ в 2006 году увеличилась на 18% по сравнению с 2005 годом. Доля трубной заготовки в общем объеме продукции реализованной на рынках РФ и СНГ составила 34%.

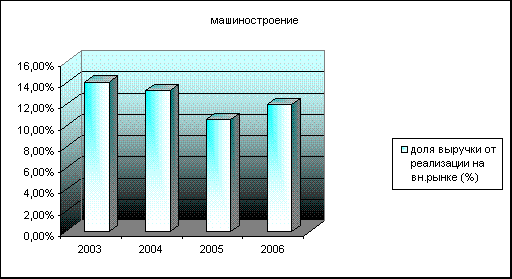

Отгрузка ОАО «Урал Сталь» стали для машиностроения на рынки РФ и СНГ в 2006 году увеличилась на 22% по сравнению с 2005 годом. Доля стали для машиностроения в общем объеме продукции реализованной на рынках РФ и СНГ составила 11%.

2. Приоритетные направления деятельности ОАО «Урал Сталь».

В силу сложившегося до настоящего момента положения в основных производствах ОАО «Урал Сталь», обусловленного высокозатратной и не обеспечивающей требуемого качества продукции технологией производства толстолистового проката, отсутствием сбалансированности производственных мощностей электропечей и МНЛЗ в ЭСПЦ, высокой долей разливки металла в изложницы и высоким уровнем износа основных фондов, составляющим порядка 60%, приоритетными направлениями деятельности Общества в период до 2008 г. являются реконструкция электросталеплавильного производства и кардинальная модернизация толстолистового стана «2800».

В результате реализации «Программы технического развития ОАО «Урал Сталь», которая отражает вышеназванные направления технического развития Общества, будут достигнуты рост годового объема выпуска стали в ЭСПЦ с 750 до 2000 тысяч тонн, увеличение объема непрерывной разливки стали в ЭСПЦ с 350 до 2000 тысяч тонн в год, рост объема производства толстолистового проката на стане 2800 в 2009 году до 1,2 миллиона тонн, снижение «сквозного» расходного коэффициента стали на готовый прокат на 135 кг/тонн и увеличение доли высокодоходного сортамента в объеме впуска толстолистового проката с 20% в 2004 году до 59% в 2008 году.

В качестве перспективного направления технического развития ОАО «Урал Сталь» необходимо отметить разрабатываемый в настоящее время инвестиционный проект «Сооружение кислородно-конвертерного цеха». Данный инвестиционный проект будет предусматривать реконструкцию мартеновского цеха, в результате которой мартеновские печи и двухванные сталеплавильные агрегаты будут заменены на кислородные конвертеры, а технология разливки стали в изложницы будет заменена непрерывной разливкой. Кроме того, будет внедрена технология внепечной обработки стали на установках ковш-печь и вакууматоре.

Годовой объем производства стали в кислородно-конвертерном цехе составит 3,0 – 3,5 миллиона тонн литой заготовки, в том числе 2 – 2,5 миллиона тонн слябов и 1 миллион тонн мелкосортовой заготовки.

Также, на комбинате будет построен толстолистовой прокатный "Стан 5000", производительностью 1,2 миллиона тонн в год, а также планируется создание производства для выпуска труб диаметром 508 - 1420 мм, длиной 18 м. Мощность трубного производства составит 0,6 миллионов тонн в год. Эта продукция востребована сегодня и будет востребована в будущем, как на отечественном, так и на зарубежных рынках.

Кроме того, на заседании Инвестиционного комитета ООО УК «МЕТАЛЛОИНВЕСТ», прошедшем в декабре 2006 г., принята к реализации Инвестиционная программа, включающая в себя ряд новых инвестиционных проектов: «Реконструкция слябовой МНЛЗ № 2 в ЭСПЦ ОАО «Урал Сталь», «Сооружение установки вакуумирования стали в ЭСПЦ ОАО «Урал Сталь», «Сооружение комплекса по переработке каменноугольной смолы в условиях КХП ОАО «Урал Сталь», направленных как на повышение качества существующих видов продукции, так и на организацию выпуска новых. Реализация этих проектов начнется с начала 2007 года.

3. Отчет Совета директоров ОАО «Урал Сталь» о результатах развития Общества по приоритетным направлениям его деятельности.

Основным рынком сбыта продукции ОАО «Урал Сталь» является внутренний рынок. На внутреннем рынке основными отраслями промышленности, потребляющими металлопрокат ОАО «Урал Сталь», по итогам 2006 г. являются:

- Трубная промышленность;

- Машиностроение;

- Мостостроение.

| | | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | | |

| Динамика доли основных видов продукции ОАО "Урал Сталь" за период 2003-2006гг. | | | | | | | |||||||||||

| | | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | | |

| штрипс | 2003 | 2004 | 2005 | 2006 | | | | | трубн.загот. | 2003 | 2004 | 2005 | 2006 | | | | |

| доля выручки от реализации на вн.рынке (%) | 20,94% | 20,64% | 26,38% | 24,05% | | | | | доля выручки от реализации на вн.рынке (%) | 25,51% | 27,15% | 19,65% | 20,20% | | | | |

| | | | | | | | | | | | | | | | | | |

| | | | | | | | |  | ||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | |||||||||

| | | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | | |

| машиностр. | 2003 | 2004 | 2005 | 2006 | | | | | мостосталь | 2003 | 2004 | 2005 | 2006 | | | | |

| доля выручки от реализации на вн.рынке (%) | 14,05% | 13,27% | 10,55% | 11,98% | | | | | доля выручки от реализации на вн.рынке (%) | 6,98% | 5,38% | 9,90% | 12,63% | | | | |

| | | | | | | | | | | | | | | | | | |

| |  | |||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

| | |||||||||||||||||

ОАО «Урал Сталь» осуществляет работу на внутренних рынках толстолистового проката и трубной заготовки.

Рынок толстолистового проката.

Основные отрасли, потребляющие толстолистовой прокат – трубная промышленность, машиностроение и мостостроение.

Трубная промышленность

Растущий спрос со стороны нефтегазовой отрасли позволил трубной промышленности в 2006 году существенно увеличить производство труб большого диаметра (ТБД). По итогам 11 месяцев 2006 года прирост производства ТБД из толстолистовых штрипсов составил 31,8% по отношению к 11 месяцам 2005 года. Идет постепенное изменение структуры спроса в сторону прямошовных труб (в 2005 г. Выксунский МЗ запустил новый стан по производству прямошовных ТБД, что позволило ему отобрать часть рынка у Волжского ТЗ, производящего спиралешовные ТБД).

В России в настоящее время наблюдается активизация строительства новых газо- и нефтепроводов и увеличение ремонтов уже существующих. Учитывая необходимость освоения новых месторождений, диверсификацию экспортных потоков нефти и газа, а также сильную изношенность существующей трубопроводной сети, данная тенденция является долгосрочной. В апреле 2006 года началась укладка первой очереди (Тайшет – Сковородино, 2,5 тысяч км) нефтепровода Восточная Сибирь-Тихий Океан (общая протяженность трубопровода составит 4670 км). Строительство первой очереди планируется завершить в конце 2008 года. По состоянию на начало октября 2006 года уложено 350 км трубопровода. В сентябре 2006 года началось строительство 120-км магистрального нефтепровода от Ванкорского месторождения (Красноярский край) до нефтеперекачивающей станции «Пурпе» (Ямало-Ненецкий автономный округ). В августе 2006 года началось рассчитанное на два года строительство газопровода от Ковыктинского месторождения (Ковыкта-Саянск-Иркутск, 645 км). В конце 2006 года должно начаться строительство газопровода между Северной и Южной Осетией (163 км). Во II полугодии 2007 года ожидается начало строительства 120-км нефтепровода от Верхнечонского до Талаканского месторождения в Якутии, где он будет подключен к ВСТО. В 2007 году будет продолжено строительство СЕГ.

Прирост спроса будет приходиться в первую очередь на прямошовные ТБД. В 2007 г. ожидается завершение отладки стана по производству ТБД в Ижоре (принадлежит Северстали, запущен летом 2006 года) мощностью около 400 тысяч тонн/год. Данный проект полностью обеспечен собственным штрипсом. Тем не менее, в 2007 году растущий спрос позволит ВМЗ и ЧТПЗ дополнительно увеличить объемы производства ТБД, что приведет к дальнейшему росту спроса на толстолистовые штрипсы.

Машиностроение.

По данным Росстата, за 2006 году прирост производства в обрабатывающих отраслях промышленности составил 4,4%, при этом прирост потребления плоского проката российским машиностроением, по данным Металл-Эксперта, составил 10,5%. Это говорит об опережающем развитии металлопотребляющих отраслей машиностроения в 2006 году. В то же время, в 2005 году машиностроители сократили потребление плоского проката примерно на 10% (данные «Металл-Эксперт»). Рост потребления в 2006 году во многом является восстановительным. В 2007 году прирост потребления листового проката машиностроением, по нашим оценкам, будет соответствовать общему приросту производства в машиностроении. Согласно «Прогнозу социально-экономического развития России на 2007 год», подготовленному МЭРТ, в 2007 году прирост производства в машиностроении ожидается на уровне 5,0%.

Мостостроение.

В 2006 году в России наблюдается увеличение строительства мостов, что связано с увеличением внимания федеральных властей развитию инфраструктуры. В результате прирост потребления мостостали по итогам 2006 года ожидается на уровне ≈15%. По оценкам мостостроительных предприятий, в 2007 году потребности отрасли в мостостали возрастут на 10%-15%. Это связано как с общим увеличением строительства мостов, так и с распоряжением В.Путина в срочном порядке закончить строительство уже возводимых «внекласных» мостов (10 крупных мостов в разных регионах России), превратившееся в долгострой.

Рынок трубной заготовки.

Трубная заготовка (ТЗ) используется для производства бесшовных труб. По итогам 2006 года производство бесшовных труб в России увеличилось на 6,9% по отношению к 2005 году. В 2007 году ожидается также умеренный рост производства бесшовных труб, в пределах 5%.

На внешний рынок ОАО «Урал Сталь» поставляет в основном стальную квадратную заготовку.

За последние 2 года китайские предприятия заняли доминирующее положение на рынке заготовки стран Восточной и Юго-Восточной Азии. Ключевое воздействие на объемы экспорта заготовки из Китая оказывает уровень цен на рынке. При цене выше $330/т FOB Китай (усредненная оценка) экспорт квадратной заготовки из Китая становится невыгодным. Однако при более высоких ценах китайские предприятия способны полностью затоваривать рынок Восточной и Юго-Восточной Азии своей продукцией. Причем при высоких ценах заготовка из Китая экспортируется и на другие ключевые рынки, в частности, в страны Ближнего Востока. Поэтому по состоянию на IV квартал 2006 года можно говорить о наличии существенного «резерва» для снижения цены на заготовку на мировом рынке.

Ключевое воздействие на мировой рынок квадратной заготовки оказывает ситуация с экспортом заготовки из Китая, выросшие цены на лом, а также стоимость арматуры.

Меры правительства Китая по ограничению объемов экспорта заготовки оказали заметное воздействие на общие объемы экспорта заготовки из этой страны. С 1 ноября 2006 года китайские власти ввели 10%-ную пошлину на экспорт полуфабрикатов, в результате чего экспорт квадратной заготовки из страны резко снизился. При этом на сам ноябрь пришелся рекордный объем экспорта полуфабрикатов из Китая – 1.48 миллионов тонн за месяц (в том числе 512 тысяч тонн квадратной заготовки). В этот месяц из Китая экспортировались полуфабрикаты по контрактам, заключенным в сентябре-октябре, в преддверии введения 10%-ной пошлины. Вместе с тем, в декабре объемы экспорта квадратной заготовки составили 240 тысяч тонн, а в целом полуфабрикатов – 495 тысяч тонн. На ближайшие кварталы можно прогнозировать, что китайские поставщики будут усиливать свое присутствие на рынке заготовки (прежде всего, Юго-Восточной Азии, а также Ирана) при высоких ценах на данную продукцию. Вместе с тем, по мере снижения цен (до уровня $420-430/т CIF Юго-Восточная Азия), активность китайских экспортеров будет снижаться. Таким образом, в целом «китайский фактор» в ближайшие кварталы будет оказывать стабилизирующее воздействие на ценовую динамику на рынках заготовки стран Азии.

Рост цен на лом подталкивает также цены на квадратную заготовку. Особенно такое влияние заметно в Турции и в целом в регионе Средиземноморья, где черная металлургия базируется на использовании электропечей. С ноября по декабрь 2006 года цены на импортируемый в Турцию лом HMS1&2 / A3 выросли с $270-275/т CIF до $310-315/т CIF (на $40/т). За тот же срок стоимость экспортируемой из Турции квадратной заготовки повысилась с $400-420/т до $450-475/т FOB (на $50/т). В случае коррекции цен на лом, данный факт окажет сдерживающее влияние на цены на заготовку.

В целом высокий спрос на заготовку обусловлен массовыми закупками этой продукции со стороны производителей длинномерного проката строительного предназначения. Особенно в странах Персидского залива, куда поступает значительная часть экспорта заготовки из Турции, а также России и Украины. Вместе с тем, возможности самих производителей арматуры по повышению цен на свою продукцию в странах региона ограничены. Рост цен на арматуру в последние месяцы (c $440-460/т до $460-480/т FOB Черное море) заметно отстает от роста цен на заготовку. В Китае контрактные цены на арматуру зачастую практически оказываются на одном уровне с ценами на заготовку. Поэтому в настоящее время цены на арматуру оказывают сдерживающее воздействие на рост цен на заготовку. Однако с наступлением летнего (строительного) сезона в России, Украине, странах Европы, возможно, что рост цен на арматуру ускорится.