Регулювання банківської діяльності та нагляд

| Вид материала | Документы |

- Регулювання діяльністю комерційних банків та їх нагляд, 280.68kb.

- Реферат на тему: Необхідність І завдання банківського регулювання та нагляду, 13.02kb.

- Закону України "Про банківський нагляд та регулювання діяльності банків України", 56.38kb.

- України, 438.29kb.

- Зміст, 1049.22kb.

- Державний нагляд за страховою діяльністю. Функції та права уповноваженого органу, 103.02kb.

- Вступ 3 теоретичні основи регулювання підприємницької діяльності 7 Поняття підприємницької, 147.27kb.

- Національна академія наук україни інститут держави І права ім. В. М. Корецького, 906.95kb.

- Реферат на тему: Питання функціонування банківської системи України, 51.77kb.

- Регіональні механізми регулювання зовнішньоекономічної діяльності, 599.24kb.

8. 4. УСТАНОВЛЕННЯ І КОНТРОЛЬ ЕКОНОМІЧНИХ НОРМАТИВІВ, ЩО РЕГЛАМЕНТУЮТЬ ДІЯЛЬНІСТЬ БАНКІВ

З метою забезпечення економічних умов стійкого функціонування національної банківської системи, захисту інтересів вкладників та кредиторів комерційних банків та відповідно до Закону України «Про банки і банківську діяльність» Національний банк України встановлює для всіх комерційних банків такі обов'язкові економічні нормативи:

- капітал банку (НІ);

- мінімальний розмір статутного капіталу (Н2);

- платоспроможність (НЗ);

- достатність капіталу банку (Н4);

- миттєва ліквідність (Н5);

- загальна ліквідність (Н6);

- співвідношення високоліквідних активів до робочих активів

банку (Н7);

- максимальний розмір ризику на одного позичальника (Н8);

- максимальний розмір великих кредитних ризиків (Н9);

- максимальний розмір кредитів, гарантій та поручительств,

наданих одному інсайдеру (Н10);

- максимальний сукупний розмір кредитів, гарантій та поручи

тельств, наданих інсайдерам (НІ 1);

- максимальний розмір наданих міжбанківських позик (Н12);

- норматив отриманих міжбанківських позик (Н13);

- інвестування (НІ4);

- загальна відкрита валютна позиція банку (НІ5);

- довга (коротка) відкрита валютна позиція у вільно конверто

ваній валюті (НІ6);

- довга (коротка) відкрита валютна позиція у неконвертованій

валюті (НІ 7);

- довга (коротка) відкрита валютна позиція у всіх банківських

металах (НІ 8).

Дію зазначених економічних нормативів регламентує Інструкція «Про порядок регулювання та аналіз діяльності комерційних банків». Вона побудована на основі останніх вимог Базельського комітету, що включають 25 базових принципів, якими необхідно керуватися для ефективної роботи системи банківського нагляду. Ці принципи згруповані за такими розділами:

- Передумови ефективного банківського нагляду (Принцип 1).

- Ліцензування і структурування (Принципи 2-5).

- Пруденційні вимоги і регулятивні заходи (Принципи 6-15).

- Методи постійного банківського нагляду (Принципи 16—20).

- Інформаційні вимоги (Принцип 21).

- Повноваження органів банківського нагляду (Принцип 22).

- Міжнародна банківська справа (Принципи 23-25).

Принципи Базельського комітету є мінімальними вимоги до організації банківського нагляду, а тому в багатьох випадках існує необхідність доповнення їх іншими заходами, розробленими для конкретних умов і ризиків, властивих фінансовим системам окремих країн.

Для посилення контрольних функцій Національного банку України під час нагляду за діяльністю комерційних банків, забезпечення їхньої фінансової надійності, захисту інтересів їхніх вкладни-

ків та акціонерів тощо необхідно розширювати перелік економічних нормативів, які регулюють діяльність комерційних банків.

Контроль за дотриманням комерційними банками встановлених економічних нормативів здійснюється щоденно (за щоденними формами звітності) та щомісячно (на підставі форм звітності за 1 число місяця).

Обов'язкові економічні нормативи регулювання діяльності комерційних банків

Нормативи капіталу

Це — найважливіші нормативи, оскільки вони характеризують фінансову стійкість банку, його здатність виконувати більшість економічних нормативів.

Норматив капіталу комерційного банку (НІ). Капітал банку складається із суми основного капіталу (капітал 1-го рівня) та додаткового капіталу {капітал 2-го рівня) за мінусом відвернень з урахуванням основних засобів.

Під час розрахунку загальної суми капіталу, невідкоригованої на основні засоби (Кі) розмір додаткового капіталу не повинен перевищувати розміру основного капіталу.

Норматив капіталу встановлюється для функціонуючих та новостворюваних банків, зареєстрованих Національним банком України до 1 січня 1997 р. у сумі, еквівалентній 1 млн екю (євро)*, з поступовим нарощенням до 5 млн екю до 1 січня 2005 р.

Для забезпечення реальної капіталізації банківської системи України встановлюється, що залежно від розміру капітал банків поділяється на три категорії.

До 1 категоріїналежать банки, які:

- порушують, починаючи з 1 квітня 1998 р., норматив НІ;

- порушили протягом кварталу хоча б один із нормативів НЗ, Н4;

- не дотримуються порядку і строків формування загального та

спеціального резерву на відшкодування можливих втрат відповідно

до положення «Про порядок формування і використання резерву для

відшкодування можливих втрат за позиками комерційних банків»,

затвердженого постановою Правління Національного банку України

від 27 березня 1998 р.

До 2 категорії належать банки, які:

- не належать до категорії 1;

- мають від'ємну різницю між сумою доходів та витрат у по

точному кварталі, що дорівнює значенню технічного рахунку 5999.

До 3 категорії належать усі банки, що не входять до категорії 1 і 2.

П

ісля відповідного рішення щодо введення такої валюти.

ісля відповідного рішення щодо введення такої валюти.Комерційним банкам відповідно до встановленої їм категорії капіталу Національним банком України рекомендується ліміт розподілу капіталу.

Категорія капіталу банку визначається комерційними банками щоквартально.

У разі порушення комерційними банками нормативного розміру капіталу Національний банк України розглядає питання щодо відкликання таких пунктів ліцензії на виконання банківських операцій, як:

- ведення валютних рахунків клієнтів,

- здійснення неторговельних операцій банків;

- установлення кореспондентських відносин з іноземними

банками;

- робота через кореспондентські рахунки Головного управління

Національного банку України або через кореспондентські рахунки

уповноваженого банку;

- здійснення операції за міжнародними торговельними розра

хунками;

- операції з торгівлі іноземною валютою на внутрішньому ва

лютному ринку,

— відкриття філій на території і за межами України.

Відповідно до встановленої категорії капіталу Національний

банк України рекомендує такі обмеження:

- Банкам, капітал яких віднесено до категорії 1, не рекоменду

ється у будь-якій формі проводити виплату дивідендів (крім виплати

дивідендів власними акціями) та викуповувати власні акції (частки

учасників у статутному капіталі).

- Банкам, капітал яких віднесено до категорії 2, НБУ рекомендує

обмежити виплату дивідендів (крім виплати дивідендів власними ак

ціями) сумою, що не перевищує 50 % понаднормативного капіталу.

- Банки, капітал яких віднесено до категорії З, виплату дивіде

ндів можуть проводити без обмежень.

Банкам, капітал яких належить до категорії 2 та З, рекомендується проводити викуп власних акцій (часток учасників у статутному капіталі) тільки у межах зазначеного ліміту і тільки за умови, що такий викуп не призведе до порушення банком мінімального розміру статутного капіталу.

Мінімальний розмір статутного капіталу (Н2). Контролюється тільки при реєстрації комерційного банку. Його мінімальний розмір не повинен бути меншим за суму, еквівалентну 1 млн екю (євро).

Мінімальний розмір статутного капіталу новоствореного банку за участю іноземного капіталу за умови, що частка іноземного капіталу у статутному капіталі банку становить до 50 %, має бути не меншим за суму, еквівалентну 5 млн екю (євро) на день підписання установчого договору за офіційним курсом Національного банку України.

Якщо частка іноземного капіталу у статутному капіталі банку становить 50% і більше, то мінімальний розмір статутного капіталу за участю іноземного капіталу має бути не меншим від суми, еквівалентної 10 млн екю (євро) на день підписання установчого договору за офіційним курсом Національного банку України.

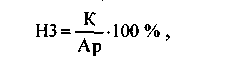

Норматив платоспроможності банку (НЗ). Норматив платоспроможності банку — це співвідношення капіталу банку і сумарних активів, зважених щодо відповідних коефіцієнтів за ступенем ризику.

Співвідношення капіталу банку й активів визначає достатність капіталу банку для проведення активних операцій з урахуванням ризиків, що характерні для різноманітних видів банківської діяльності.

Норматив платоспроможності

(НЗ) обчислюється за формулою:

(НЗ) обчислюється за формулою:де К — капітал банку, Ар — активи банку.

Під час визначення платоспроможності банку його активи підсумовуються з урахуванням коефіцієнтів їхніх ризиків.

Нормативне значення НЗ не може бути нижчим 8 %.

Активи комерційного банку поділяються на п'ять груп за ступенем ризику вкладень та можливості втрати частини вартості.

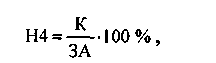

Норматив достатності капіталу банку (Н4). Норматив достатності капіталу банку — це відношення капіталу до загальних активів банку, зменшених на створені відповідні резерви.

Відношення капіталу до загальних активів банку, зменшених на створені відповідні резерви, визначає достатність капіталу, виходячи із загального обсягу діяльності, незалежно від розміру різноманітних ризиків.

Норматив достатності капіталу банку (Н4) обчислюється за формулою:

де К — капітал, ЗА — резерви активів банку.

Нормативне значення нормативу Н4 має бути не меншим 4 %.

Нормативи ліквідності

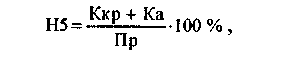

Норматив миттєвої ліквідності (Н5). Розраховується як відношення суми коштів на кореспондентському рахунку та в касі до поточних зобов'язань за формулою:

де Ккр — сума коштів на кореспондентському рахунку; К — сума коштів у касі; Пр — поточні зобов'язання.

Нормативне значення нормативу Н5 має бути не меншим 20 %.

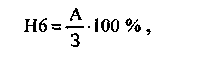

Норматив загальної ліквідності (Н6). Розраховується як відношення загальних активів до загальних зобов'язань банку за такою формулою:

де А — загальні активи; 3 — загальні зобов'язання банку.

Нормативне значення нормативу Н6 має бути не меншим 100 %.

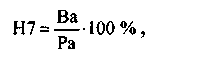

Норматив відношення високоліквідних активів до робочих активів банку (Н7). Він характеризує частку високоліквідних активів у робочих активах і розраховується за формулою:

де Ва — високоліквідні активи; Ра — робочі активи. Нормативне значення нормативу Н7 має бути не меншим 20%.

Нормативи ризику

М

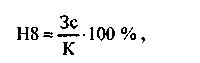

аксимальний розмір ризику на одного позичальника (Н8).

аксимальний розмір ризику на одного позичальника (Н8).Цей показник розраховується за формулою:

де Зс — сукупна заборгованість за позичками, міжбанківськими кредитами та врахованими векселями одного позичальника та 100 % суми позабалансових зобов'язань, виданих для цього позичальника; К — капітал банку.

Нормативне значення Н8 не повинно перевищувати 25 %.

Загальна сума зобов'язань будь-якого позичальника (фізичної чи юридичної особи, в тому числі банку) перед банком у разі надання останнім одного або кількох кредитів не повинна перевищувати 25 % капіталу банку.

Позичальники, які мають спільних засновників, акціонерів (учасників), загальна частка яких у статутному фонді підприємства перевищує 35 %, враховуються у розрахунку як один позичальник.

Двоє або більше позичальників вважаються одним позичальником під час розрахунку нормативу Н8 у тому разі, коли:

- позичальники контролюються третьою особою (крім держав

них підприємств), що володіє не менше як 35 % статутного фонду

кожного позичальника;

- позичальниками є споріднені особи, як це визначено в ін

струкції НБУ; одним позичальником є фізична особа, а іншим позичальни

одним позичальником є фізична особа, а іншим позичальни

ком (позичальниками) — юридична особа (особи), на якого (яких)

фізична особа має значний вплив. Термін «значний вплив» викладе

но в інструкції НБУ у частині «асоційована компанія (підприємство)»;

- кредитні кошти, видані одному позичальнику (чи групі пози

чальників) від комерційного банку, використовуються таким пози

чальником (групою позичальників) як кредитні ресурси для третьої

особи, яка є клієнтом того самого банку;

- передбачене джерело погашення кредиту всіх позичальників

збігається, і жоден із них не має іншого джерела доходу для повного

погашення заборгованості за наданим кредитом. Прикладом такої

ситуації може бути мобілізація позичальниками спільних коштів

для придбання активу (підприємства або об'єкта власності) або для

передання таких коштів у кредит іншій фізичній чи юридичній особі.

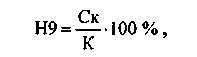

Норматив «великих» кредитних ризиків (Н9).

Максимальний розмір «великих» кредитних ризиків (Н9) установлюється як співвідношення сукупного розміру великих кредитних ризиків та капіталу комерційного банку (у відсотках).

де Ск — сукупний розмір «великих» кредитів, наданих комерційним банком з урахуванням 100% позабалансових зобов'язань банку; К — капітал комерційного банку.

Рішення про надання «великого» кредиту має бути оформлене відповідним висновком кредитного комітету комерційного банку, затвердженим його правлінням.

Максимальне значення нормативу Н9 не повинно перевищувати 8-кратного розміру капіталу банку.

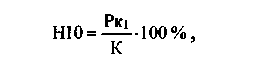

Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н10). Розраховується за формулою:

де Ркі — сукупний розмір наданих банком позик (у тому числі і міжбанківських), поручительств, урахованих векселів та 100 % суми позабалансових зобов'язань, узятих одним інсайдером комерційного банку; К — капітал банку.

Максимальне значення показника Н10 не повинно перевищувати 5 %.

Умови надання кредитів інсайдерам не повинні відрізнятися від загальних умов кредитування. Комерційний банк не має права надавати кредит інсайдеру (акціонеру, учаснику) для придбання акцій (часток) цього банку.

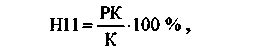

Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н11). Цей норматив розраховується за формулою:

де РК — сукупний розмір наданих банком позик (у тому числі і міжбанківських), поручительств, урахованих векселів та 100 % суми позабалансових зобов'язань, узятих усіма інсайдерами комерційного банку; К — капітал банку.

Максимальне значення нормативу Н11 не повинно перевищувати 40 %.

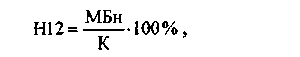

Норматив максимального розміру наданих міжбанківських позик (Н12). Розраховується за формулою:

де МБн — загальна сума наданих комерційним банком міжбанківських позик; К — капітал банку.

Максимальне значення нормативу Н12 не повинно перевищувати 200 %.

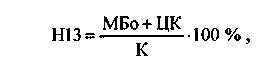

Норматив максимального розміру отриманих міжбанківських позик (Н13). Розраховується за формулою:

де МБо — загальна сума отриманих комерційним банком міжбанківських позик; ЦК — загальна сума залучених централізованих коштів; К — капітал банку.

Максимальне значення нормативу (Н13) не повинно перевищу-зати 300%.

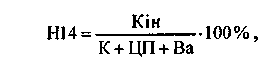

Норматив інвестування (Н14). Норматив інвестування харак-геризує використання капіталу банку для придбання часток (акцій, дінних паперів) акціонерних товариств, підприємств та недержавних боргових зобов'язань.

Норматив (НІ4) встановлюється у формі відсоткового співвідношення між розміром коштів, які інвестуються, та загальною сулою капіталу комерційного банку і розраховується за формулою:

де Кін — кошти комерційного банку, які інвестуються на прид-5ання часток (акцій, цінних паперів) акціонерних товариств, підпри-

ємств, недержавних боргових зобов'язань; К — капітал банку; ЦП — цінні папери у портфелі банку на інвестиції; Ва — вкладення в асоційовані компанії.

Максимально припустиме значення нормативу (Н14) не повинно перевищувати 50 %.

Нормативи відкритої валютної позиції уповноваженого банку

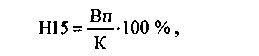

Норматив загальної відкритої валютної позиції банку (НІ 5).

Норматив загальної відкритої валютної позиції банку (НІ5) розра

ховується як відношення загальної величини відкритої валютної по

зиції банку до капіталу банку: "

де Вп — загальна відкрита валютна позиція банку за балансовими та позабалансовими активами та зобов'язаннями банку за всіма іноземними валютами у гривневому еквіваленті; К — капітал банку.

За кожною іноземною валютою підраховується підсумок за всіма балансовими та позабалансовими активами та всіма балансовими та позабалансовими зобов'язаннями банку. Якщо вартість активів та позабалансових вимог перевищує вартість пасивів та позабалансових зобов'язань, відкривається довга відкрита валютна позиція. Коли вартість пасивів та позабалансових зобов'язань перевищує вартість активів та позабалансових вимог, відкривається коротка відкрита валютна позиція. При цьому довга відкрита валютна позиція показується зі знаком плюс, а коротка — зі знаком мінус.

Загальна величина відкритої валютної позиції в цілому по уповноваженому банку визначається як сума абсолютних величин усіх довгих та всіх коротких відкритих валютних позицій у гривневому еквіваленті (без урахування знаку) за всіма іноземними валютами.

Нормативне значення загальної відкритої валютної позиції банку має бути не більшим 20 %.

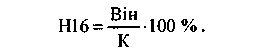

Норматив довгої (короткої) відкритої валютної позиції у вільно конвертованій валюті (Н16). Розраховується як відношення довгої (короткої) відкритої валютної позиції у вільно конвертованій валюті в гривневому еквіваленті (Він) до капіталу (К) банку:

За кожною вільно конвертованою валютою розраховується довга (коротка) відкрита валютна позиція банку у гривневому еквіваленті.

Нормативне значення довгої (короткої) відкритої валютної позиції банку у вільно конвертованій валюті має бути не більшим 10%.

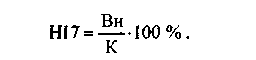

Норматив довгої (короткої) відкритої валютної позиції в не-конвертованій валюті (Н17). Розраховується як співвідношення довгої (короткої) відкритої валютної позиції в неконвертованій валюті у гривневому еквіваленті

до капіталу банку:

до капіталу банку:За кожною неконвертованою валютою розраховується довга (коротка) відкрита валютна позиція банку у гривневому еквіваленті.

Нормативне значення довгої (короткої) відкритої валютної позиції банку в неконвертованій валюті має бути не більшим 5 %.

Норматив довгої (короткої) відкритої валютної позиції у всіх банківських металах (Н18). Розраховується як відношення довгої (короткої) відкритої валютної позиції у всіх банківських металах у гривневому еквіваленті до капіталу банку:

Під час проведення операцій з банківськими металами на валютному ринку України слід керуватися Законом України «Про державне регулювання видобутку, виробництва і використання дорогоцінних металів і дорогоцінного каміння та контроль за операціями з ними» від 18 листопада 1997 р. та Положенням «Про організацію торгівлі банківськими металами на валютному ринку України», затвердженим Постановою Правління Національного банку України 24 лютого 1998 р.

Нормативне значення довгої (короткої) відкритої валютної позиції банку у всіх банківських металах має бути не більшим 5 %.

Під час обчислення нормативів відкритої валютної позиції враховується сума капіталу, яка зафіксована в балансі за попередній день.

Валютна позиція уповноваженого банку визначається щоденно й окремо стосовно кожної іноземної валюти.

На відкриту валютну позицію уповноваженого банку впливають такі операції:

- купівля (продаж) готівкової та безготівкової іноземної валю

ти, поточні та строкові операції (на умовах своп, форвард, опціон та

інші), за якими виникають вимоги й зобов'язання в іноземних валю

тах, незалежно від способів та форм розрахунків за ними;

- одержання (виплата) іноземної валюти у вигляді доходів або

видатків та нарахування доходів і видатків, які записуються на гри

вневих рахунках;

- купівля (продаж) основних засобів та товарно-матеріальних

цінностей за іноземну валюту;

- надходження коштів в іноземній валюті до статутного фонду,

за умови, що банк має зобов'язання перед засновниками-нерезиден-

тами в іноземній валюті;

- погашення банком безнадійної заборгованості в іноземній ва

люті (списання якої здійснюється з гривневого рахунку видатків);

- інші обмінні операції з іноземною валютою (виникнення ви

мог в одній валюті при розрахунках за ними в іншій валюті, в тому

числі й національній, що призводить до зміни структури активів за

незмінності пасивів, і навпаки).

Валютна позиція виникає на дату операції з купівлі (продажу) іноземної валюти, а також на дату нарахування доходів (видатків), зарахування на рахунки (списання з рахунків) інших доходів (видатків) та відповідно до перелічених операцій.

Уповноважений банк одержує право на відкриту валютну позицію з дати отримання ним від Національного банку України банківської ліцензії на право проведення операцій із валютними цінностями і втрачає це право з дати її відкликання Національним банком України.

Деякі типи банківських операцій великого ризику можуть не мати обмежень щодо відсотка капіталу або відсотка у загальному обсязі активів. У цьому разі комерційні банки мають право звернутися до Правління Національного банку України з клопотанням про встановлення їм індивідуальних економічних нормативів ще до того, як операція фактично буде відбуватися.

Розрахунок економічних нормативів банками проводиться для юридичної особи на підставі щоденних балансів. При цьому звітними вважаються економічні нормативи, розраховані:

- на конкретну встановлену дату;

- за щоденними розрахунками;

- за формулою середньої арифметичної.

Необхідно враховувати те, що значення всіх економічних нормативів, а також їхня кількість може змінюватися відповідно до економічних умов у країні та особливостей регулювання діяльності комерційних банків.

Заходи впливу за порушення комерційними банками економічних нормативів застосовуються диференційовано згідно зі статтею 48 Закону України «Про банки і банківську діяльність» та з Положенням «Про застосування Національним банком України заходів впливу до комерційних банків за порушення банківського законодавства», затвердженим постановою Правління Національного банку України від 4 лютого 1998 р.

Контроль за дотриманням економічних нормативів капіталу банку (НІ) відбувається один раз на рік.

Штрафні санкції за порушення нормативів платоспроможності (НЗ), достатності капіталу банку (Н4), ліквідності (Н5, Н6, Н7) розраховуються як середньоарифметична величина.

Штрафні санкції за порушення нормативів максимального розміру ризику на одного позичальника (Н8), максимального розмі-

ру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н10), максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (НІ 1), відкритої валютної позиції (НІ5, НІ6, НІ7, НІ8) застосовуються за кожним випадком порушення.

Заходи впливу за порушення економічних нормативів до комерційних банків застосовуються регіональними управліннями Національного банку України. При цьому вони обов'язково погоджуються щоразу з управлінням контролю економічних нормативів департаменту безвиїзного нагляду.

У разі неузгодження зазначеного питання між департаментом безвиїзного нагляду та регіональними управліннями Національного банку України остаточне рішення приймається Правлінням Національного банку України.

Для здійснення моніторингу діяльності комерційних банків Національний банк України (включаючи регіональні управління) проводить економічний аналіз їхньої діяльності. Основні дані для проведення аналізу містяться в обов'язкових формах звітності комерційних банків.

Форми звітності комерційних банків поділяються на щоденні та щомісячні.

До щоденних форм звітності, які контролюються департаментом безвиїзного нагляду та відповідними регіональними управліннями Національного банку України, належать:

- форма № 1Д-КБ — баланс комерційного банку,

- форма № 540 — звіт про відкриту валютну позицію.

Для розрахунку окремих економічних нормативів дані подаються разом із щоденним балансом (форма № 1Д-КБ ) за спеціальним файлом № 42. Це такі нормативи:

- максимального розміру ризику на одного позичальника (Н8);

- максимального розміру великих кредитних ризиків (Н9);

- максимального розміру кредитів, гарантій та поручительств,

наданих одному інсайдеру (Н10);

- максимального розміру кредитів, гарантій та поручительств,

наданих інсайдерам (НІ 1).

До щомісячних форм звітності, які контролюються департаментом безвиїзного нагляду та відповідними регіональними управліннями Національного банку України, належать:

- форма № 1-КБ Баланс комерційного банку (щомісячна);

- (юрма № 611 Звіт про дотримання економічних нормативів;

- (юрма № 11 Балансовий звіт комерційного банку;

- (юрма № 301 Звіт про кредитний портфель;

- норма № 341 Звіт про залишки за депозитами;

- форма № 542 Звіт про дотримання нормативів відкритої ва

лютної позиції.

ЗАХОДИ ВПЛИВУ ЗА ПОРУШЕННЯ КОМЕРЦІЙНИМИ БАНКАМИ ЕКОНОМІЧНИХ НОРМАТИВІВ

| Порушення нормативів | Заходи впливу за порушення | |||

| | одноразове* | повторне** | систематичне*** | |

| | непримусові | примусові | | |

| 1. Капіталу банку (Н1) | — | програма капіталізації | рекомендоване обмеження на розподіл капіталу | відкликання ліцензії на всі або окремі види банківських операцій |

| 2. Мінімального розміру статутно го капіталу (Н2) | — | — | — | відкликання ліцензії на всі види банківських операцій |

| 3. Платоспроможності (НЗ) | лист із зобов'язаннями | — | штраф | установлення режиму фінансового оздоровлення |

| 4. Достатності капіталу банку (Н4) | лист із зобов'язаннями | — | штраф | установлення режиму фінансового оздоровлення |

| 5. Ліквідності (Н5, Н6, Н7) | письмове попередження | — | штраф | підвищення норми обов'язкових резервів |

| 6. Максимального розміру ризику на одного позичальника (Н8) | — | штраф | штраф | установлення режиму фінансового оздоровлення |

| 7. Максимального розміру великих кредитних ризиків (Н9) | | підвищення вимог до платоспроможності банку | підвищення вимог до платоспроможності банку | установлення режиму фінансового оздоровлення |

| 8. Максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н10) | — | штраф | штраф | усунення керівництва або пере-дання справ на розгляд правоохо-ронних органів |

| 9. Максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н11) | — | штраф | штраф | усунення керівництва або пере-дання справ до правоохоронних органів |

| 10. Максимального розміру наданих міжбанківських позик (Н12) | ЛИСТ ІЗ 30- бов'язаннями | — | письмове попередження | відкликання ліцензій на здійс-нення операцій на міжбанківському ринку |

| 11. Максимального розміру отриманих міжбанківських позик (Н13) | ЛИСТ ІЗ 30- бов'язаннями | — | письмове попередження | відкликання ліцензій на здійс-нення операцій на міжбанківському ринку |

| 12. Інвестування (Н14) | письмове попередження | — | штраф | відкликання ліцензій на право здійснення таких операцій: 1) вкладення коштів у статутні фонди інших юридичних осіб 2) випуск цінних паперів (облігацій, ощадних сертифікатів тощо); 3) купівля, продаж і зберігання платіжних документів, цінних паперів а також операції з ними; 4) купівля, продаж і зберігання державних цінних паперів, а також операції з ними |

| 13. Відкритої валютної позиції (Н15. Н16, Н17, Н18) | — | штраф | Підвищення норми обов‘язкових резерів або зменшення нормативного значення відкритої валютної позиції | відкликання ліцензій на проведення банківських операцій з валютою. |

* До одноразового порушення належить невиконання протягом одного місяця встановлених економічних нормативів (за нормативами, які розраховуються як середньоарифметична величина) та порушення, що сталося лише раз (за нормативами, які розраховуються за кожним випадком порушення).

** До повторного порушення належить невиконання протягом двох місяців установлених економічних нормативів (за нормативами, які розраховуються як середньоарифметична величина) та протягом двох і більше разів (за нормативами, які розраховуються за кожним випадком порушення).

*** До систематичного порушення належить невиконання протягом трьох місяців установлених економічних нормативів (за нормативами, які розраховуються як середньоарифметична величина) та протягом місяця (за нормативами, які розраховуються за кожним випадком порушення).

При цьому повторним та систематичним порушенням економічних нормативів вважається таке, яке відбувається або кожного місяця (дня) поспіль або через певний проміжок часу.

Регіональні управління Національного банку України після перевірки щомісячних звітних даних комерційних банків (юридичних осіб) за відповідними формами завіряють їх підписом відповідальної особи і через чотири робочі дні місяця (не пізніше 15 числа), що йде за звітним, подають департаменту безвиїзного нагляду Національного банку України.

Результати економічного аналізу діяльності кожного комерційного банку та висновки щомісячно надаються регіональними управліннями Національного банку України через чотири робочі дні місяця, що йде за звітним, департаменту безвиїзного нагляду Національного банку України — до 15 числа місяця, що йде за звітним.

Висновок має містити:

- загальну оцінку фінансового стану банку;

- оцінку дотримання банком економічних нормативів;

- відомості про суми нарахованих, стягнутих або нестягнутих

штрафів (у разі порушення банком економічних нормативів);

- відомості про наявність на розгляді регіонального управління

Національного банку України документів банку на збільшення ста

тутного фонду;

- аргументовані пропозиції регіонального управління щодо по

дальшої діяльності банку (загальний режим роботи, режим фінансо

вого оздоровлення, пропозиції щодо скасування режиму фінансово

го оздоровлення, припинення діяльності або ліквідації банку);

- основні відомості про проведені перевірки діяльності банку, а

також інформацію про те, чи порушено проти банку або його керів

ників і основних акціонерів справи правоохоронними органами, су

довими та арбітражними інстанціями.