Торгово-промышленная палата россии

| Вид материала | Документы |

СодержаниеРБК daily McKinsey обещает конец эры дешевых денег Дополнительные материалы |

- Торгово-промышленная палата россии, 514.44kb.

- Слюсарь Наталья Борисовна На семинар, 46.37kb.

- Торгово-промышленная палата российской федерации калужская торгово промышленная палата, 19.36kb.

- Торгово-промышленная палата Российской Федерации, 728.41kb.

- Торгово-промышленная палата россии, 657.86kb.

- Цели и виды бизнес-планов, этапы разработки бизнес-плана, различия в структуре и содержании, 53.3kb.

- Торгово-промышленная палата российской федерации деятельность торгово-промышленных, 1382.61kb.

- Торгово-промышленная палата россии, 1387.79kb.

- Торгово-промышленная палата россии, 840.23kb.

- Торгово-промышленная палата россии, 635.67kb.

РБК daily

McKinsey обещает конец эры дешевых денег

Дмитрий Коптюбенко, Антон Вержбицкий, Евгений Басманов, Анна Резникова

Инвестиционный бум на развивающихся рынках изменит менталитет участников рынка — их склонность к инвестициям вырастет, а желание сберегать деньги сократится. Это приведет к небывалому за последние десятилетия росту стоимости капитала. Такую картину на ближайшие десятилетия рисует McKinsey Global Institute. Россия с ее двузначными уровнями ставок вряд ли это заметит, надеются эксперты.

Последние 30 лет мировая экономика купалась в дешевых деньгах. «Отчасти причиной этого служило сокращение объема инвестиций в мировом масштабе», — поясняет старший партнер McKinsey Ричард Доббс. Норма сбережений (объем сбережений в процентах ВВП) сократилась с 1970-х годов до 2008 года настолько, что объем капитала, инвестированного за этот период во всем мире, оказался на 20 трлн долл. меньше, чем мог бы быть, если бы норма капиталовложений сохранилась на уровне 1970-х.

Сегодня мировая экономика стоит на пороге новой эры, предупреждают авторы исследования «Прощание с дешевым капиталом». В ближайшее время мир может захлестнуть новая мощная волна инвестиций, и ее основным источником станут развивающиеся рынки. К 2020 году мировой спрос на инвестиции может достичь уровня, который не наблюдался со времен послевоенного восстановления Европы и Японии или эпохи стремительного роста развитых рынков.

Мировая норма капиталовложений уже выросла с минимальной отметки 20,8% ВВП, зафиксированной в 2002 году, до 23,7% в 2008 году. Кризис затормозил эту тенденцию, но все говорит о том, что спрос на инвестиции будет продолжать расти и в 2030 году превысит 25% ВВП. Если эти прогнозы оправдаются, то в 2030 году совокупный объем инвестиций во всем мире составит 24 трлн долл. в ценах 2005 года. Это в 2,2 раза больше, чем сейчас. Причем четверть всех инвестиций будет приходиться на Китай.

Когда инвестиции совершаются на развитых рынках, они, как правило, направлены на приумножение капитала, объясняют в McKinsey. Но грядущий инвестиционный бум будет главным образом обусловлен капиталовложениями в развитие инфраструктуры и строительство жилой недвижимости, что будет снижать норму сбережения. Вкупе со старением населения на Западе, которое в итоге приведет к росту потребительского спроса в ущерб накоплениям, и мерами Китая по стимулированию потребления это приведет к глобальным дисбалансам на рынке капитала уже к 2020 году.

В результате начнут расти процентные ставки. Если в долгосрочном периоде они вернутся к среднему уровню начала 1970-х, их рост составит приблизительно 150 базисных пунктов, подсчитали в McKinsey. «Реальные процентные ставки по долгосрочным финансовым инструментам, например по облигациям со сроком обращения десять лет, могут начать повышаться уже в течение ближайших пяти лет, поскольку действия инвесторов, вкладывающих средства в долгосрочные активы, будут опережать структурные изменения в экономике», — предупреждают эксперты.

В перспективе пяти—десяти лет основным драйвером будут служить повышения ставок в развитых экономиках — США и Еврозоне, полагает главный экономист HSBC Александр Морозов. «Причем в краткосрочной перспективе, возможно, ставки будут чуть повыше из-за того, что до сих пор они очень быстро снижались, что не соответствует уровню рисков. Дополнительным фактором роста доходности даже при условии стабильности ставок ведущих экономик может стать переток средств с рынка облигаций на рынок акций», — добавляет эксперт.

По словам главного исполнительного директора ИФК «Метрополь» Алексея Родзянко, у России есть потенциал поучаствовать в инвестиционном буме. Тем более что ожидаемый рост ставок на 150 базисных пунктов не критичен для отечественной экономики, уверен Александр Морозов. «Но есть вопросы с зависимостью бюджета от цен на нефть, устойчивостью валютного курса и высокой инфляцией», — предупреждает главный экономист ИК «Тройка Диалог» Евгений Гавриленков.

Но есть сомнения, что сценарий McKinsey реализуется, осторожен профессор экономики University of Exeter Business School Герет Майлз. Несомненно, стоимость капитала в скором времени вырастет, однако это будет следствием повышения процентных ставок, которые сейчас находятся на беспрецедентно низком уровне, спорит он. Крупнейшие экономики планеты начнут повышать учетные ставки не раньше чем через год. Через два с половиной — три года этот процесс будет завершен и стоимость денег будет лишь незначительно колебаться в зависимости от проводимой регуляторами монетарной политики.

«Это исследование чересчур сгущает краски, — успокаивает главный экономист IHS Global Insight Нэриман Беравеш. — Да, стоимость капитала, несомненно, вырастет по сравнению с сегодняшними уровнями, однако рост не будет столь значительным. Опасения на этот счет звучали и 10, и даже 20 лет назад, однако ничего подобного не произошло. Некоторые проблемы, конечно, могут возникнуть, но они будут носить лишь временный характер. Повышение процентных ставок и недостаток капитала приведут к повышению нормы сбережений, и объемы капитала вновь поднимутся на достаточный уровень».

Не верят в худшее и российские эксперты. «Мы действительно увидим повышение спроса на инвестиции и рост ставок, но, боюсь, что первыми в этой упряжке будут монетарные власти, которые позволят себе повышение процентных ставок», — говорит Андрей Дементьев из Международного института экономики и финансов. Повышение стоимости денег — результат политики центральных банков, соглашается директор ЦМЭИ BDO в России Елена Матросова. Стоимость же заимствований будет определяться доверием к инвесторам.

Дополнительные материалы

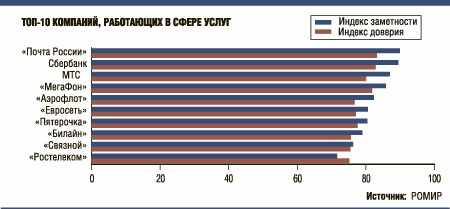

- «Почта России», Сбербанк и МТС — лидеры индексов заметности и доверия россиян к компаниям, составленных РОМИР. Индексы позволяют оценить, какая доля населения знает бренд и какая ему доверяет. В целом по совокупному объему индексов доверия лидирует банковский сектор. «Большая тройка» сотовых операторов также в полном составе вошла в топ-10. «МегаФон», занявший в 2010 году четвертое место по индексу заметности, существенно повысил доверие населения к своему бренду за два года. Помимо операторов в лидерах оказалась «Евросеть».