Американские депозитарные расписки в России

| Вид материала | Документы |

- Начиная разработку программы выпуска депозитарных расписок, компании преследуют достижение, 15.19kb.

- Американские депозитарные расписки как способ привлечения иностранных инвестиций, 64.43kb.

- Депозитарные расписки как инструмент интеграции России в мировой финансовый рынок, 303.93kb.

- Мониторинг сми РФ по пенсионной тематике 12 октября 2011 года, 965.38kb.

- Правовое регулирование, 319.74kb.

- На условиях, изложенных в от 29 декабря 2010, 38.27kb.

- I. Китайско-американские отношения, 576.36kb.

- Внутренняя политика Франции в 1920-е годы, 136.81kb.

- Фотокопия расписки Парвуса, 3.22kb.

- Советско-американские и российско-американские двусторонние режимы (1945-2005 гг.), 548.73kb.

Американские депозитарные расписки в России

Хмыз О.В.,

к.э.н.,

доцент Московского государственного института

международных отношений (Университета) МИД РФ

Опубликовано в номере: Финансовый менеджмент №6 / 2002

Согласно статье 16 Федерального закона № 38-З «О рынке ценных бумаг» от 22.04.1996 г., ценные бумаги, выпущенные зарегистрированными в России эмитентами, допускаются к обращению за пределами Российской Федерации (по решению Федеральной комиссии по рынку ценных бумаг) исключительно в виде депозитарных расписок, базовым активом которых являются ценные бумаги российских эмитентов.

Сущность депозитарных расписок

Депозитарные расписки — это переводные свидетельства о владении акциями иностранной компании. Обычно акции хранятся в банке компании-эмитента, а корреспондентский банк в США создает депозитарные расписки, которые котируются на открытом рынке вместо акций; каждая расписка соответствует определенному количеству акций; инвесторы уже ознакомлены (по крайней мере, должны быть ознакомлены, прежде чем инвестировать в них) с условиями эмиссии. Около двух третьих выпусков американских депозитарных расписок (АДР) зарегистрированы в Национальной ассоциации дилеров ценных бумаг США (НАСД), а большинство остальных — на Нью-Йоркской фондовой бирже.

В основном, эмитентами депозитарных расписок являются[1] :

- открытые акционерные общества или компании, преобразующиеся в таковые;

- предприятия, работающие с широким кругом инвесторов;

- компании, желающие выйти на международный фондовый рынок;

- предприятия, привлекающие международных инвесторов;

- фирмы, стремящиеся к фондовой гибкости.

Часто АДР выпускаются американским коммерческим банком-депозитарием под ценные бумаги иностранного эмитента, депонированные в банке-корреспонденте депозитария, расположенном в стране эмитента и называемом кастодиальным банком. На каждый сохраняемый в банке пай создается по одной АДР, но это не обязательно. Банк-депозитарий действует в соответствии с депозитным договором, сторонами которого являются депозитарий, эмитент и все лица, в то или иное время являвшиеся собственниками АДР.[2] Владелец может в любое время обменять АДР на депонированные ценные бумаги иностранного эмитента. Для дополнительного выпуска депозитарных расписок может быть депонирована новая порция ценных бумаг иностранного эмитента.

Первые современные АДР были изданы в 1983 г. и не нуждались в регистрации в Комиссии по ценным бумагам и биржам США. Следовательно, некоторые компании могут быть не обязаны раскрывать финансовую информацию. Аналогична ситуация и когда собственник АДР имеет право голоса и получает финансовые отчеты или когда у него нет этих прав. Например, крупная английская акционерная фармацевтическо-химическая компания «Фисонс» (Fisons Plc.) выпустила покровительственные АДР, которые котируются на внебиржевом рынке в США. Каждая АДР этой компании имеет номинал от одного фунта и четыре обыкновенные доли (каждая с номиналом 25 пенсов), дающие право голоса.

Таким образом, основные характерные черты депозитарных расписок следующие[3] :

- расписки представляют собой ценные бумаги неамериканских компаний;

- американские депозитарные расписки деноминированы в долларах США;

- на фондовом рынке расписки обращаются наравне с американскими / международными ценными бумагами;

- расписки свободно обращаются в США (и в Европе);

- расписки проходят процедуру листинга на крупнейших фондовых биржах и используются для привлечения капитала на американском или международном рынке капитала;

- расписки могут изменять свое название в зависимости от территории распространения (американские, европейские или глобальные депозитарные расписки)[4] .

Первой российской компанией, эмитировавшей свои ценные бумаги за рубежом, стало предприятие связи «Вымпелком» (оператор московской сотовой сети «Билайн»). Давно обращающиеся на вторичном рынке американские депозитарные расписки третьего уровня надежности на акции «Вымпелкома» (что является достаточно высоким достижением для страны с переходной экономикой) появились на Нью-Йоркской фондовой бирже в 1995 г. Крупная компания российского энергетического сектора — РАО «Газпром» в октябре 1996 г. выставила на продажу на международном рынке через андеррайтера (агента по размещению) «Морган Стэнли» 9% своих акций, что стало примером широкомасштабного выхода российских ценных бумаг на мировую арену после распада СССР.

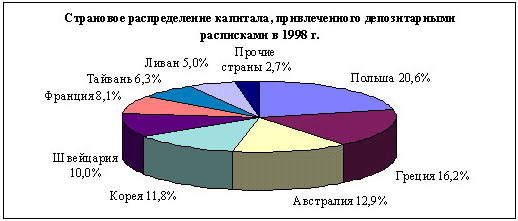

Однако доля российских корпоративных заемщиков среди заемщиков из других стран все еще очень мала — Россия входит в число «прочих» стран, осуществляющих эмиссии депозитарных расписок[5] .

Почему отечественные компании стали выходить на международный фондовый рынок, используя не основные ценные бумаги, а депозитарные расписки?

Существуют две возможности для размещения российских ценных бумаг на американском рынке (в качестве примера принимается американский рынок ценных бумаг как обладающий наиболее развитой инфраструктурой и первый, допустивший российские ценные бумаги к обращению. кроме этого, российский фондовый рынок постоянно подражает западному, поэтому полезно изучить его /западного/ опыт):

1) выпуск ценных бумаг в специфической форме американских акций (что является очень дорогостоящей и длительной процедурой);

2) участие в проекте депозитарных (доверительных) расписок.

Ценные бумаги иностранного эмитента, выпущенные в иной форме, не допускаются к обращению на американском фондовом рынке.

Выпуск акций на американском рынке ценных бумаг — наиболее сложный и дорогостоящий для иностранца способ выхода на фондовый рынок США, потому что эмитент должен выполнить все требования американского законодательства к регистрации эмиссии, раскрытию информации о компании, к уставному капиталу и финансовой отчетности. Выпуск депозитарных расписок/свидетельств связан со сравнительно небольшими затратами и требованиями к отчетности и регистрации. По мнению экспертов, первые АДР на акции сети универмагов «Селфриджес» (Англия) эмитировал инвестиционный банк J.P.Morgan еще в 1927 г. в ответ на ограничения допуска нерезидентов на фондовый рынок США. Этим деривативом активно воспользовались иностранные компании, получившие доступ на рынок и право продажи своих финансовых инструментов американским инвесторам, как институциональным, так и индивидуальным. Практика применения депозитарных расписок расширяется: они обращаются как на внебиржевом, так и на биржевом рынках; активно используются зарубежными эмитентами при слияниях, поглощениях, при изменении структуры капитала компании. Например, совсем недавно были эмитированы SPDR - Standard & Poor’s Depositоry Receipts — депозитарные расписки известной компании «Стэндард энд Пурз», котирующиеся на Американской фондовой бирже под обозначением «SPY» (от англ. spiders — пауки). Они представляют собой целый портфель обыкновенных акций, образующий долгосрочный паевой фонд, используемый для отражения эффективности одноименного индекса («S&P 500»). Владелец SPDR ежеквартально получает наличными суммы, пропорциональные накапливаемым по акциям «S&P500» дивидендам (за вычетом расходов на содержание траста).

Эмиссии депозитарных расписок на международном фондовом рынке ориентированы, прежде всего, на законодательство США.

Основная цель Закона о ценных бумагах 1933 г. (закона Гласса-Стигалла — Glass-Steagall Act) — создать условия, при которых всем участникам фондового рынка в одинаковой степени обеспечен гарантированный доступ к важной и объективной информации, чтобы они могли принимать обоснованные инвестиционные решения, что предотвращает возможность сознательного введения в заблуждение вкладчиков. Основное средство достижения этой цели — законодательное требование предоставления наиболее существенной информации, характеризующей эмитента и выпускаемые им фондовые инструменты, в процессе регистрирования государственными органами эмиссий ценных бумаг. В сущности этот закон регулирует первичный рынок и порядок регистрации новых выпусков ценных бумаг (содержание заявления на регистрацию, санкции при нарушении установленных правил и прямого обмана), порядок продажи бумаг новой эмиссии, изъятие самих бумаг из обращения и запрещение некоторых операций с ними, технические аспекты функционирования фондового рынка.

Неамериканский эмитент, решивший выйти со своими ценными бумагами на фондовый рынок США (как и его американский коллега), должен оценить, насколько его эмиссия соответствует закону 1933 г., потому что в этом нормативном акте заключены требования регистрации ценных бумаг, предназначенных к публичному размещению эмитентом или лицом, заменяющим его, и правила исполнения проспекта размещения эмиссии (ему также придется учитывать закон 1934 г., который требует регистрации ценных бумаг до проведения листинга и выставления их на фондовую биржу и регистрации огромного количества держателей ценных бумаг внебиржевого рынка).

Закон 1934 г. об обращении ценных бумаг на фондовых биржах регламентирует операции с уже выпущенными ценными бумагами и систему регистрации самих бирж, их членов (брокеров, дилеров и специалистов) и ценных бумаг, котируемых на биржах, механизм ограничения кредитов, предоставляемых брокерам, нормы поведения биржевиков, в том числе запрещение манипулирования курсами бумаг, обязательное информирование клиентов и ограничение некоторых операций на бирже, в первую очередь сделок с использованием конфиденциальной информации, порядок получения доверенности от акционеров, систему учета и отчетности. Самым важным положением этого закона считается создание в составе государственного аппарата нового органа, которому было поручено осуществлять контроль за исполнением данного акта, — Комиссии по ценным бумагам и биржам. Кроме того, законодательством 1933—1934 гг. определенные функции по регулированию биржевой деятельности были возложены на совет управляющих Федеральной резервной системы (ФРС). В части регулирования внебиржевого оборота фондовых ценностей закон 1934 г. и поправки к нему 1936 г. и 1938 г. (акт Малони) предусматривали создание особого механизма, которым стала образовавшаяся в 1939 г. Национальная ассоциация фондовых дилеров (НАСД).

В целом, закон об обращении ценных бумаг, дополненный в 1969 г., обеспечивает применение принципа регистрации ценных бумаг и его требований при всех незарегистрированных эмиссиях ценных бумаг на фондовых биржах США; при этом требования Комиссии такие же, как и для первичных эмиссий, но с меньшим объемом информации. Этот закон предусматривает ряд запрещений на заключение сделок лицами, имеющими доступ к конфиденциальной информации о ценных бумагах, с целью предотвращения возможных злоупотреблений служебным положением. На этой основе Комиссия неоднократно возбуждала гражданские процессы в федеральном суде против тех, кто использовал важную закрытую информацию и нарушал закон о ценных бумагах.

Позже в 1984 г. был принят закон о санкциях против совершенных сделок лицами, обладающими конфиденциальной информацией в силу своего служебного положения, согласно чему предусматривается штраф в трехкратном размере величины полученной ими прибыли или потерь, понесенных инвесторами. Закон предвидит также обязательную регистрацию субъектов, осуществляющих профессиональную деятельность на фондовых рынках в качестве брокеров и дилеров, торгующих ценными бумагами вне границ одного штата, агентов по перемещению акций, расчетных учреждений, правительственных и муниципальных брокеров и дилеров, учреждений по обработке информации о ценных бумагах и национальных фондовых бирж. Для регистрации биржи должны доказать, что соответствуют требованиям Комиссии, которой Закон дает право утверждать все изменения биржевых правил и уставов. Зарегистрированные брокеры и дилеры должны предоставлять постоянную дополнительную информацию обо всех изменениях их финансового положения; при этом Комиссия может аннулировать или приостановить регистрацию любого брокера.

В 1940 г. был принят Закон об инвестиционных компаниях, который определил возможные варианты создания компаний, занимающихся инвестиционной практикой, оговаривал запрещенные виды их деятельности и устанавливал права акционеров. Согласно Закону инвестиционные компании должны регулярно сообщать инвесторам данные о своем финансовом положении и инвестиционной политике. Закон также запрещал инвестиционным компаниям: существенно менять характер своей деятельности или инвестиционной политики без одобрения держателей акций; принимать на работу лиц, виновных в злоупотреблении ценными бумагами; формировать совет директоров преимущественно из брокеров, инвестиционных банкиров и прочих профессиональных участников фондового рынка; заключать контракты с лицами, управляющими портфелями клиентов, без утверждения акционерами; осуществлять сделки с другими инвестиционными компаниями, их директорами, должностными лицами и дочерними компаниями с исключением случаев, одобренных Комиссией; выпускать в обращение определенные виды ценных бумаг.

Закон об инвестиционных консультантах, принятый в 1940 г., устанавливает порядок осуществления их деятельности. Он требует, чтобы лица и фирмы, получающие вознаграждение за консультирование по вопросам инвестирований в ценные бумаги, были зарегистрированы в Комиссии по ценным бумагам и биржам и соблюдали законодательные нормы, направленные на защиту интересов инвесторов. Прочие положения закона регулируют размер гонорара, взимаемого консультантами, оказывающими услуги в связи с процедурами по продаже и перепродаже ценных бумаг. Закон содержит положения, направленные против злоупотреблений, и дает Комиссии полномочия по определению злоупотреблений, мошеннических и запрещенных спекулятивных операций. Закон требует также от инвестиционных консультантов раскрывать характер своей заинтересованности в сделках, совершаемых по поручению клиентов, вести дневники и записи в соответствии с принятыми правилами и предоставлять их беспрепятственно для проверок Комиссии. По Закону Комиссия может отказать в регистрировании, приостановить или отозвать лицензию на осуществление консультационной деятельности, если при расследовании установит нарушение закона. В случаях финансовых преступлений, нарушений правил работы с ценными бумагами, при предоставлении недостоверной отчетности Комиссии и прочим органам консультанты могут быть дисквалифицированы.

Закон о контрактах между держателями акций и компаниями-эмитентами, принятый в 1939 г., действует в отношении облигаций, долговых обязательств, полисов и аналогичных долговых ценных бумаг, предлагаемых к публичной продаже и продаваемых контрактами на сумму, превышающую 7 млн. долл. Даже ценные бумаги, зарегистрированные в Комиссии, должны удовлетворять следующим требованиям: доверенными лицами инвесторов могут быть только акционерные общества, обладающие определенным минимальным совокупным капиталом и резервным фондом; Закон устанавливает ряд норм, которые должны выполняться доверенными лицами, и их ответственность за допущенные нарушения; в соответствии с Законом доверенное лицо должно предоставлять держателю акций периодические отчеты о своей деятельности и финансовом положении эмитента.

Указанные акты, заложившие основы регулирования фондовых операций, остаются базой системы государственной регламентации биржевой деятельности и сейчас. В 70-х гг. в США прошли реформы биржевого механизма, направленные на изменение государственного регулирования операций с ценными бумагами. В 1975 г. конгресс США принял закон без конкретных сроков исполнения, предписывающий проведение централизации и создание единого национального рынка ценных бумаг, который бы объединял все существующие структуры. В 1999 г. после многолетних дискуссий был принят Закон о модернизации финансового обслуживания (также известный как закон Лича-Блилея — Leach-Bliley Act), который официально разрешил коммерческим банкам работать с промышленным капиталом и осуществлять инвестиционную деятельность.

Кроме этого, в правовой механизм регулирования фондовых операций входят постановления Совета ФРС, законы и подзаконные акты штатов и другие элементы.

Важную роль играют судебные прецеденты, возникшие в результате практики применения указанных законов. Правила и формы отчетности, изданные Комиссией США по ценным бумагам и фондовым биржам, также являются источником права о ценных бумагах и фондовом рынке Америки[6] .

Виды депозитарных расписок

Различают три основных вида депозитарных расписок[7]:

- американские депозитарные расписки — АДР (American Depository Receipts — ADR);

- глобальные депозитарные расписки — ГДР (Global Depository Receipts — СDR), созданные в 1990 г.;

- европейские депозитарные расписки — ЕДР (European Depository Receipts — EDR), созданные в 1999 г.

Пока что не сложилось единого мнения относительно четкого разделения их особенностей и случаев их использования.

По мнению зарубежных экономистов, американские депозитарные расписки обращаются на рынке США, они деноминированы в американских долларах, европейские — только на рынках стран Западной Европы (в основном, в Лондоне и Люксембурге), а глобальные могут котироваться в Европе и в США (посредством частного или публичного предложения вновь выпущенных ценных бумаг). С юридической точки зрения, с технической и административной сторон, с точки зрения правил проведения операций они практически идентичны.

В отечественной экономической литературе нет единого толкования термина «глобальные депозитарные расписки». Ряд экономистов считают, что они отличаются от АДР только географией обращения (как в пределах США, так и в Европе). Другие рассматривают их как депозитарные расписки, обращающиеся исключительно на рынке Европы, где требования к листингу менее жесткие, чем в Америке. При этом в каждой стране существуют собственные требования к регистрации и отчетности. По трактовке The Bank of New York, GDR полностью идентичны АДР. Таким образом, термин «глобальная», «европейская» или «американская депозитарная расписка» используется скорее по соображениям маркетинга. Несмотря на то, что рынок GDR имеет значительные преимущества перед АДР, по обороту он пока еще уступает рынку АДР, прежде всего, в связи с разработкой большого количества производных от АДР.

В 1990 г. в США появилась новая разновидность АДР — ограниченные депозитарные расписки (RADR — Restricted American Depository Receipts). Они могут обращаться только среди квалифицированных институциональных покупателей (Qualified Institutional Buyers), и требования к ним со стороны Комиссии минимальны.

Один из новейших инновационных продуктов интеграции международного рынка капиталов, вызывающего постоянное появление новых финансовых инструментов, на рынке негосударственных ценных бумаг — европейские депозитарные расписки — ЕДР (European Depository Receipts — EDR), разработанные Ситибанком и Парижской фондовой биржей в 1999 г. ЕДР предоставляют возможность использования рынка акций Европы, деноминированных в новой денежной единице — ЕВРО. Программа их выпуска направлена на полную заменимость обыкновенных акций, АДР и ГДР и использование более сильного спроса на финансовые инструменты на национальном рынке, в США или в Европе для увеличения акционерного капитала компании. Таким образом, ЕДР предоставляют возможность размещения финансовых инструментов на трех главных рынках. Поэтому первые эмитенты были активно представлены развивающимися странами, в том числе латиноамериканскими голубыми фишками, а не государствами с переходной экономикой. Хотя финансовые кризисы и подкосили мировой фондовый рынок, ЕДР пользуются стабильным спросом. Может быть, разработка нового финансового инструмента является попыткой захватить часть мирового фондового рынка Ситибанком: доля J.P. Morgan, Citibank и Bank of New York составляет 97%, попытки Chase Manhatten Bank, Morgan Stanley Dean Witter и Nomura по активному проникновению на рынок не увенчались успехом; J.P. Morgan активно работает с АДР, Bankers Trust не смог захватить нишу GDR на формирующихся рынках, а Bank of New York оказался втянутым в финансовый скандал. При этом большая часть инвестиций обслуживается незначительным числом программ (48 программ J.P. Morgan (из гипотетических 2000) обслуживают 80% объема рынка — хотя у банка наименьшее число клиентов на рынке, они образуют большую инвестиционную долю, в то время как на 60 программ Bank of New York приходится меньше инвестиций).

Следовательно, использование американских, европейских или глобальных депозитарных расписок российскими корпорациями зависит от конкретной потребности в финансировании деятельности данной компании[8] .

Преимущества и недостатки депозитарных расписок

Если проект не ограничивает обращение АДР, переход права собственности осуществляется (аналогично для сделок с американскими ценными бумагами) путем записей в книгах депозитария. Однако депозитарные расписки удобны для инвестора не только за счет легкости совершения сделок с ними, но и из-за обеспечения ими получения в срок дивидендов и иных платежей в долларах США и предоставления их владельцам ряда налоговых льгот. Собственники АДР получают информацию об эмитенте и о его финансовом положении и могут голосовать ценными бумагами, не покидая США. Для инвесторов АДР часто является единственным легальным способом приобретения национальных акций, потому что, с одной стороны, во многих странах существуют запреты на вывоз ценных бумаг, а с другой стороны, многие финансовые центры ограничивают покупку ценных бумаг нерезидентов национальными финансовыми институтами. Легально обойти эти препятствия позволяет выпуск АДР, когда акции депонируются в банке страны эмитента, который заключил соглашение с банком-депозитарием США. Кроме этого, обычно депозитарные расписки, предназначенные для публичного размещения, должны регистрироваться в Комиссии по ценным бумагам и биржам США. Исключение составляет выпуск АДР частного размещения третьего уровня.

Сделки инвесторов с депозитарными расписками заключаются в соответствии с законодательством США в порядке, аналогичном торговле прочими американскими ценными бумагами, что дает ряд преимуществ как продавцу, так и покупателю. В частности, не требуется долгая и сложная регистрация за пределами страны; кроме этого, по законодательству ряда стран для передачи прав на иностранную ценную бумагу на предъявителя не в форме депозитарной расписки, инвестор обязан перевести сертификат или другое свидетельство своих прав на ценную бумагу в страну эмитента и зарегистрировать там передачу. Эта процедура отнимает много времени, а в некоторых странах облагается налогом на операции с ценными бумагами, что невыгодно инвестору; часто операции осуществляются в валюте страны эмитента, что создает дополнительные неудобства для инвесторов; кроме этого, инвесторы должны выполнить и другие обязательства, что также усложняет совершение сделок.

Сделки с АДР на американском фондовом рынке осуществляются в течение трех рабочих дней в долларах США, что приводит к отсутствию валютных и финансовых рисков при расчетах. По иностранным ценным бумагам, выпущенным в форме депозитарных расписок, американский инвестор получает дивиденды в долларах США через депозитарий. Если он владеет голосующими бумагами, то участвует в собрании акционеров, не покидая США, голосуя письменно. Получив результаты голосования от всех собственников депозитарных расписок, депозитарий направляет их в страну эмитента; а в случае приобретения прочих иностранных ценных бумаг, для получения дивидендов американский инвестор должен сам узнать дату выплаты и направить в уполномоченный иностранным эмитентом орган сертификаты ценных бумаг. Использование права управления компанией путем голосования на собраниях акционеров также затруднено; инвестор сталкивается со следующими трудностями:

- объявление о выплате дивидендов публикуется в прессе страны эмитента на национальном языке, поэтому инвестор может не получить извещение вовремя;

- дивиденды выплачиваются в валюте страны эмитента, которую американский инвестор впоследствии обменивает на доллары США, что приводит к определенным потерям (как валютнокурсовым, так и к расходам в виде комиссионных);

- требования представить документы, подтверждающие права на ценные бумаги, вызывают неудобства и дополнительные расходы.

Получить информацию о выплате дивидендов и о собраниях акционеров для крупных компаний, владеющих значительными пакетами иностранных ценных бумаг, не составляет труда; но для более мелких инвесторов эти проблемы часто становятся препятствием при покупке бумаг. В соответствии с законодательством США депозитарий регулярно получает информацию об эмитенте, часть которой он высылает собственникам депозитарных расписок, а часть предоставляет им для ознакомления в своем офисе. В результате собственники АДР достаточно осведомлены о деятельности эмитента и котировках расписок.

Среди преимуществ депозитарных расписок выделяются:

- отсутствие обязанности инвестора платить иностранному финансовому институту за услуги по хранению;

- повышение ликвидности ценных бумаг, представленных депозитарными расписками;

- снижение уровня налогообложения и налогового прессинга в целом.

Депозитарий помогает инвесторам подготовить и послать в налоговые органы страны эмитента необходимую документацию для снижения ставки налогообложения дивидендов по двусторонним договорам США об избежании двойного налогообложения.

Для компании, размещающей свои акции на иностранных рынках посредством АДР, выгоды от проекта можно разделить на:

- финансовую;

- коммерческую.

Увеличение рынка обращения депозитарных расписок через расширение и диверсификацию инвестиционного доступа к акциям способствует повышению или стабилизации рыночной цены акции, облагораживанию имиджа производимых компанией товаров, услуг и финансовых инструментов на внешнем рынке, обеспечению механизма увеличения капитала компании, развитию инструментария слияний и поглощений и предоставлению занятым в дочерних предприятиях возможности напрямую инвестировать в материнскую фирму.

В целом, все преимущества, получаемые эмитентом при выпуске депозитарных расписок, можно классифицировать следующим образом[9] :

- коммерческие:

- расширение рынка предложения ценных бумаг компанией посредством быстрого и широкомасштабного предложения;

- улучшение имиджа предприятия;

- расширение рынка предложения ценных бумаг компанией посредством быстрого и широкомасштабного предложения;

- финансовые:

- выход на международный рынок капиталов;

- стабилизация или повышение котировок акций фирмы-эмитента;

- гибкость капиталовложения;

- выход на международный рынок капиталов;

- стратегические:

- расширение круга потенциальных инвесторов;

- получение действенного механизма и выгодного инструмента для слияний и приобретений.

- расширение круга потенциальных инвесторов;

Технология выпуска американских депозитарных расписок

По типам выпусков АДР различают проекты:

- неспонсируемые (unsponsored);

- спонсируемые (sponsored).

Неспонсируемые проекты

Существуют три случая выпуска неспонсируемых АДР[10] :

- когда депозитарию представляется целесообразным выпустить АДР на акции зарубежного эмитента (например, The Bank of New York выпустил неспонсируемые АДР на принадлежащий ему пакет акций РАО «ЕЭС России»);

- когда владелец крупного пакета акций иностранного эмитента или американский брокер ожидает прибыль, он поручает депозитарию выпустить депозитарные расписки;

- по договоренности с иностранным эмитентом, желающим после проведения неспонсируемого проекта приступить к реализации спонсируемого проекта у того же депозитария, банк-депозитарий может выпускать неспонсируемые АДР (этот метод эмиссии является наиболее распространенным).

Выпуск неспонсируемых АДР может быть осуществлен только на имеющиеся в обращении акции эмитента. В проекте могут принимать участие несколько депозитариев. Если неспонсируемый проект проводится по договоренности с эмитентом, он не является стороной соглашения между депозитарием и инвестором, текст которого приводится на каждой неспонсируемой депозитарной расписке. Депозитарий не обязан:

- высылать инвесторам материалы о голосовании;

- предоставлять результаты голосования иностранной компании;

- распространять информацию об эмитенте.

Все расходы по проекту ложатся на держателя неспонсируемых АДР, включая оплату конвертации дивидендов. Перед началом неспонсируемого проекта американский депозитарий должен обратиться к иностранному эмитенту за получением письма «об отсутствии возражений» на проведение проекта. Если эмитент отказывается подписать письмо, депозитарий не будет осуществлять новый проект. Кроме того, эмитенту, скорее всего, будет отказано в регистрации в Комиссии по ценным бумагам и биржам. В соответствии с законом 1933 г. регистрация американских депозитарных расписок осуществляется по Форме «F-6» в соответствии с разделом 12(g) закона 1934 г. (с использованием правила 12(g)3-3(b)).

Торговля неспонсируемыми АДР осуществляется только на внебиржевом рынке через «Bulletin Board» Национальной ассоциации дилеров и путем их включения в «розовые страницы» («pink sheets»). Сделки заключаются по телефону на основе обмена информацией. Для защиты рынка Комиссия запрещает депозитариям дублировать существующий спонсируемый проект АДР с теми же ценными бумагами иностранного частного эмитента (это допускается только в отношении неспонсируемых проектов: другие депозитарии могут выпускать неспонсируемые АДР, не спрашивая согласия эмитента и первого депозитария, тогда дублирующим распискам присваивается номер, идентичный впервые выпущенным АДР, они считаются взаимозаменяемыми и продаются вне зависимости от принадлежности конкретному депозитарию). Когда за неспонсируемым следует спонсируемый проект, депозитарий должен завершить первый проект. Обычно это происходит путем бесплатного обмена неспонсируемых АДР на спонсируемые, который сопровождается переходом депонированных ценных бумаг иностранного эмитента из одного проекта в другой. Также происходит перевод данных о владельцах депозитарных расписок в соответствующих реестрах и книгах.

Схематически этапы размещения депозитарных расписок представлены в следующей таблице:

Таблица 1

График реализации программы депозитарных расписок по Правилу 144А[11]

| № | этап размещения[12] | дата начала | дата завершения | ответственная сторона |

| 1 | определение банка- депозитария | день 1 | неделя 1 | Компания |

| 2 | подготовка и предоставление исключения по правилу 12g3-2(b) | день 1 | | Компания и Совет |

| 3 | проект депозитарного соглашения, представленный для рассмотрения компании Депозитарным банком | день 2 | | Депозитарный банк и Адвокат; Компания и Адвокат |

| 4 | меморандум о предварительном размещении | день 3 | | Компания и Совет |

| 5 | запрос на номер CUSIP в агентстве «Стэндард энд Пурз» | день 2 | день 5 | Депозитарный банк |

| 6 | подготовка проектов сертификатов депозитарных расписок | день 5 | день 6 | Депозитарный банк |

| 7 | окончательное оформление депозитарного соглашения по распискам | | день 8 | Депозитарный банк |

| 8 | заказ сертификатов депозитарных расписок | | | Депозитарный банк |

| 9 | предоставление права на исключение Комиссией по ценным бумагам в соответствии с Правилом 12g3-2(b) | день 14 | день 14 | |

| 10 | меморандум о размещении и закрытие | день 15 | день 15 | все стороны |

| 11 | начало торгов по депозитарным распискам | день 15 | постоянно | Депозитарный банк |

| 12 | отправление уведомления брокеру | день 16 | день 16 | Депозитарный банк |

| 13 | публикация «надгробного памятника»[13] в соответствующем средстве массовой информации (газете) | | | Депозитарный банк |

Спонсируемые проекты

Различают пять типов спонсируемых проектов депозитарных расписок. Два из них проводятся с целью увеличения количества акционеров без эмиссии новых ценных бумаг, а остальные приводят к увеличению капитала компании, потому что иностранный эмитент выпускает новые ценные бумаги. Исключение составляют проекты эмиссий по правилу 144А. Спонсируемые программы различаются по степени участия в них эмитента и раскрытия им информации, но практически все они состоят из следующих этапов[14]:

- договор с банком-депозитарием;

- предоставление отчетности по формам Ф-1, Ф-20 или получение освобождения от отчетности, предоставляемого Комиссией по ценным бумагам и биржам США;

- заключение депозитарного соглашения;

- подписание регистрационной формы Ф-6;

- прочие этапы:

- получение регистрационного номера CUSIP;

- печатание бланков сертификатов расписок;

- получение регистрационного номера CUSIP;

- запуск программы:

- публикация «надгробного памятника»;

- рассылка уведомлений брокерам;

- рассылка предложений институциональным инвесторам;

- презентации и др.

- публикация «надгробного памятника»;

Первый уровень спонсируемых АДР (1st level sponsored ADR) предполагает выпуск депозитарных расписок на уже обращающиеся на вторичном рынке акции страны эмитента. В соответствии с законом 1933 г. проект должен быть зарегистрирован по форме «F-6». Далее в Комиссию направляется письмо и предложение с просьбой эмитента освободить его от регистрации и отчетности по Закону 1934 г. в соответствии с правилом 12(g)3-2b, после получения которого депозитарий и эмитент заключают соглашение. Как только форма регистрируется Комиссией, депозитарий получает право выпустить расписки под депозит ценных бумаг иностранного эмитента, купленных на вторичном рынке. Спонсируемые АДР первого уровня (как и неспонсируемые):

- дают возможность повысить их уровень (при условии обязательной перерегистрации в Комиссии);

- акциям иностранных эмитентов (посредством выпуска АДР) предоставляют возможность выхода на рынок США (что косвенно способствует повышению ликвидности акций данной компании и росту их курсовой стоимости на внутреннем рынке);

- дают возможность размещать новые эмиссии с помощью АДР, и таким образом, привлекать западные инвестиции в компанию, на чьи акции были выпущены АДР (при этом котировки акций на внебиржевом рынке значительно ниже котировок акций компаний аналогичных отраслей на NYSE, AMEX, NASDAQ).

Если Комиссия регистрирует более высокий уровень АДР, это позволяет им обращаться на бирже (и цены на них возрастут).

Таблица 2

График реализации программы депозитарных расписок первого уровня[15]

| № | этап размещения[16] | дата начала | дата завершения | ответственная сторона |

| 1 | назначение депозитарного банка | неделя 1 | неделя 1 | Компания |

| 2 | депозитарный банк предоставляет компании проекты депозитарного соглашения и формы Ф-6 | неделя 2 | неделя 2 | Депозитарный банк и Адвокат; Компания и Адвокат |

| 3 | подготовка и подача в Комиссию по ценным бумагам исключения из правила 12g3-2(b) | неделя 2 | неделя 4 | Компания и Адвокат |

| 4 | запрос числа CUSIP для сертификатов в агентстве «Стэндард энд Пурз» | неделя 3 | неделя 3 | Депозитарный банк |

| 5 | подготовка проектов сертификатов депозитарных расписок | неделя 4 | неделя 6 | Депозитарный банк |

| 6 | завершение работы над депозитарным соглашением и формой Ф-6 для депозитарных расписок и их оформление в Комиссии по ценным бумагам и биржам | неделя 6 | неделя 6 | Депозитарный банк |

| 7 | заказ сертификатов депозитарных расписок | неделя 6 | неделя 6 | Депозитарный банк |

| 8 | предоставление Комиссией по ценным бумагам и биржам исключения по правилу 12g3-2(b) и - введение в действие формы Ф-6 | неделя 9 | неделя 9 | |

| 9 | уведомление Национальной ассоциации биржевых дилеров и Депозитарно-трастовой компании о дате продажи спонсируемых депозитарных расписок | неделя 9 | неделя 9 | Депозитарный банк |

| 10 | начало продажи спонсируемых депозитарных расписок | неделя 10 | постоянно | все стороны |

| 11 | рассылка почтовых уведомлений брокерам депозитарным банком | неделя 10 | неделя 10 | Депозитарный банк |

| 12 | отправка институциональным инвесторам, аналитикам-исследователям и консультантам по инвестициям Письма об объявлении депозитарных расписок | неделя 10 | неделя 10 | Депозитарный банк |

| 13 | объявление об эмиссии ценных бумаг, размещенное в подходящей газете | неделя 10 | неделя 10 | Депозитарный банк |

Второй уровень спонсируемых АДР (2nd level sponsored ADR) требует регистрации по форме «F-6» и по форме «F-20» в соответствии с законом 1934 г., поэтому необходимо представить в Комиссию формы бухгалтерской отчетности по стандарту GAAP — Generally Accepted Accounting Principles, которые должны соответствовать западным стандартам. Это более жесткие требования, и они предполагают большую прозрачность информации о компании, чем в европейских странах; при этом только адаптация документов компании для Комиссии обойдется эмитенту примерно в 50 000 долл., не считая затрат на привлечение независимого аудитора, юристов и финансовых консультантов, которые будут заниматься размещением АДР. Однако АДР этого вида имеют ряд преимуществ: они могут быть включены в листинг НАСДАК, а также котироваться на фондовых биржах США. В целом, АДР второго уровня встречаются редко, потому что требования регистрации мало чем отличаются от требований Комиссии к регистрации АДР третьего уровня (3rd level), а затраты на регистрацию практически одинаковы. Если компания хочет повысить уровень АДР, ей будет выгоднее подать документы на регистрацию депозитарных расписок сразу третьего уровня.

Таблица 3

График реализации программы депозитарных расписок второго уровня[17]

| № | этап размещения | дата начала | дата завершения | ответственная сторона |

| 1 | назначение депозитарного банка | неделя 1 | неделя 1 | Компания |

| 2 | предоставление депозитарным банком компании депозитарного соглашения и формы Ф-6 | неделя 2 | неделя 2 | Депозитарный банк и Адвокат; Компания и Адвокат |

| 3 | подготовка и предоставление формы Ф-20 | неделя 2 | неделя 4 | Компания и Адвокат |

| 4 | запрос числа CUSIP в агентстве «Стэндард энд Пурз» | неделя 3 | неделя 3 | Депозитарный банк |

| 5 | завершение работы над соглашением о котировке акций на бирже | неделя 3 | неделя 3 | все стороны |

| 6 | подготовка проектов сертификатов депозитарных расписок | неделя 4 | неделя 6 | Депозитарный банк |

| 7 | выбор и заказ виньетки[18] | неделя 6 | неделя 15 | Депозитарный банк и Компания |

| 8 | завершение работы над депозитарным соглашением для расписок и над формой Ф-6 и их представление в Комиссию по ценным бумагам и биржам | неделя 6 | неделя 6 | Депозитарный банк и Компания |

| 9 | заказ временных сертификатов депозитарных расписок[19] | неделя 6 | неделя 6 | Депозитарный банк |

| 10 | введение в действие формы Ф-20 Комиссией по ценным бумагам и биржам | неделя 6 | неделя 6 | |

| 11 | введение в действие формы Ф-6 Комиссией поценным бумагам и биржам | неделя 9 | неделя 9 | |

| 12 | уведомление о дате поступления депозитарных расписок в продажу биржи, Национальной ассоциации дилеров по ценным бумагам и Депозитарно-трастовой компании | неделя 9 | неделя 9 | Депозитарный банк |

| 13 | приведение отчетности в соответствие со стандартами бухгалтерского учета и финансовой отчетности | неделя 9 | неделя 9 | Депозитарный банк |

| 14 | начало продажи депозитарных расписок | неделя 10 | постоянно | все стороны |

| 15 | отправка институциональным инвесторам, аналитикам-исследователям и консультантам по инвестициям Письма об объявлении депозитарных расписок | неделя 10 | неделя 10 | Депозитарный банк |

| 16 | объявление об эмиссии ценных бумаг, помещаемое в подходящем средстве массовой информации | неделя 10 | неделя 10 | Депозитарный банк |

1 .msk.ru/business_adr/adr1.php

2 В случае неспонсируемого проекта этот договор заключается исключительно между депозитарием и инвесторами, а банк является агентом депозитария.

3 .msk.ru/business_adr/welcome.shtml

4 подробнее см. следующий параграф.

5 подробнее см. Масенков В. ADR: возможна ли игра?// Рынок ценных бумаг. — 1997. — № 14. — С. 2—4.

6 подробнее см. Диаковский А. Рынок ADR: практика, итоги, перспективы // Рынок ценных бумаг. — 1997. — № 4. — с. 10–12.

7 Миронов Е. Депозитарные расписки. — М.: ОЛМА, 2000, с. 86.

8 подробнее см. Хорошев С. Привлечение капитала путем выпуска депозитарных расписок // Деловой партнер. — 1997. — № 8. — с. 25–31.

9 .msk.ru/business_adr/adr2.php

10 Нарский В., Краев А., Коньков И. Зарубежное инвестирование акционерных обществ // Финансовый бизнес. — 2000. — № 1. — с. 35–39.

11 /analit/lib/19990524/pril5.htm

12 Данный график приблизителен и рассчитан по стандартному частному размещению. Реальные сроки могут значительно отклоняться (быть как увеличены, так и сокращены) — в зависимости от индивидуальных особенностей и пожеланий. Также оказывают влияние выбор инвестиционного банка и процесс подготовки компании.

13 «Надгробный памятник» (от англ. tombstone) — объявление о займе, размещении в открытой продаже ценных бумаг. Помещается инвестиционном банком в газете, предлагает ценные бумаги в открытой продаже. Содержит основные детали выпуска.

14 .msk.ru/business_adr/adr4.php

15 nform.ru/business_adr/adrltt.php

16 Данный график приблизителен и рассчитан по стандартному частному размещению. Реальные сроки могут значительно отклоняться (быть как увеличены, так и сокращены) в зависимости от индивидуальных особенностей и пожеланий. Также оказывают влияние выбор инвестиционного банка и процесс подготовки компании.

17 /analit/lib/19990524/pril3.htm

18 необходимо только для листинга Нью-Йоркской фондовой биржи.

19 необходимо только для листинга Нью-Йоркской фондовой биржи.